中信建投:阿里巴巴(BABA.US)2020Q2活跃买家数6.93亿超预期,云计算业务保持快速增长

本文来自微信公众号“建投海外研究”,作者:陈萌。文中观点不代表智通财经观点。

概要

FY2020Q2收入1190.17亿,同比增长40%;活跃买家数达到6.93亿略超我们预期。

阿里巴巴(BABA.US)收入同比增长40%主要是因为核心商业(YoY 40%)和云计算业务(YoY 64%)维持较高增长。剔除收购业务并表的影响,收入同比增长37%。另一方面活跃买家数达到6.93亿,单季增加1900万,略超我们预期。剔除股权激励后的收入成本率和研发费用率分别为53%和6%,同比持平;销售费用率为9%,同比下降一个百分点,管理费用率为5%,同比上升一个百分点,阿里巴巴在成本控制上非常稳健。

买家数稳步增长,维持我们给出的3年内达到9亿的预测。

根据2019年9月24日阿里巴巴投资者大会披露,截至2019年6月阿里巴巴的国内活跃买家数为7.3亿,蚂蚁金服国内的活跃用户数是9亿,两者合并的活跃用户数为9.6亿,所以我们认为活跃买家数至少还有2亿的增长空间,可以借助蚂蚁金服来导流。阿里巴巴收到蚂蚁金服33%的股权后,两者的协作将更加紧密,推动普惠金融和电商下沉。现阶段,考虑到整体广告市场放缓,我们认为货币化率将不会快速上升,现阶段主要的目标还是增加用户数和提高ARPU。

阿里数字经济生态加速内循环,交叉销售推动其他版块。

目前阿里巴巴国内零售的活跃买家数已经达到6.93亿,但是其中只有25%的用户使用过零售以外的业务,所以生态内部导流的空间巨大。比如在本季度,39%的外卖新增用户是从支付宝导流过来的。我们认为阿里巴巴会进一步加大交叉销售的力度,推出更多的玩法和策略。比如88VIP就取得了非常明显的导流作用,根据阿里巴巴2018年投资者大会披露,每100位88VIP会员让优酷新增38位用户,饿了么新增32位用户,淘票票新增27位用户。

云计算业务保持快速增长,调整后的EBITA margin亏损扩大。

云计算业务收入同比增长64%,收入占比上升到8%。截至8月底,59%的国内上市公司已经使用了阿里云服务。调整后的EBITA margin从去年的-4%增加到-6%,亏损增加主要加大了人才和技术基础设施的投入。

盈利预测:

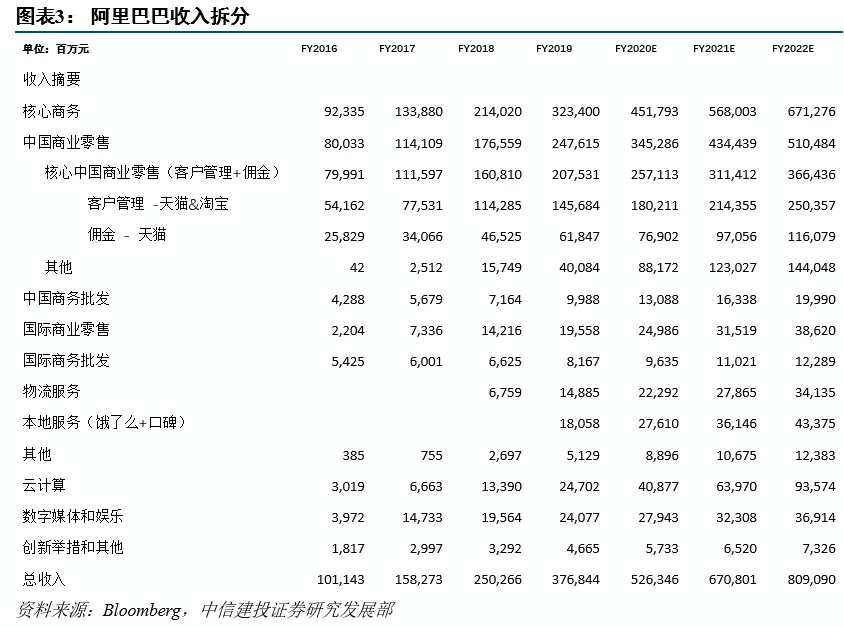

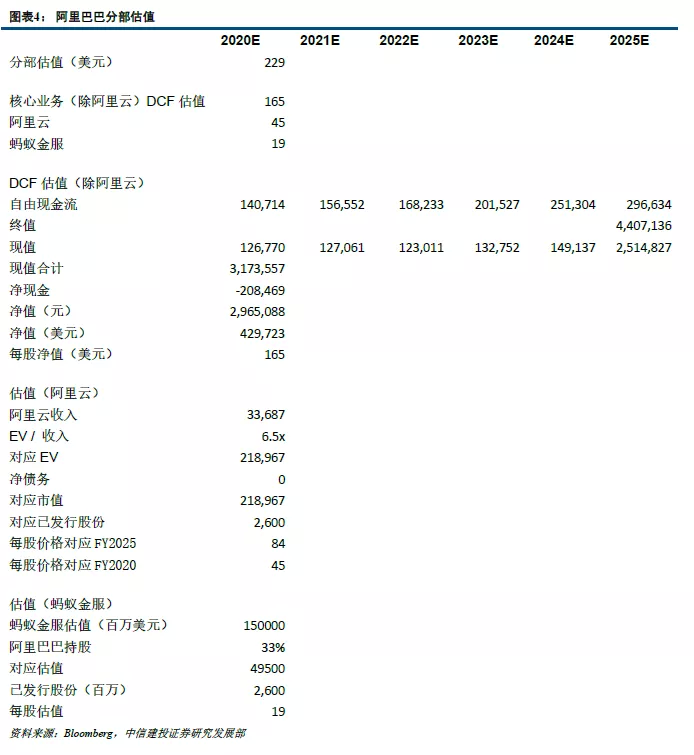

预计FY2020/FY2021/FY2022的总GMV分别为68690/79390/89410亿元,年度活跃买家数分别为7.33/8.21/9.11亿,广告货币化率为2.62%/2.70%/2.80%,佣金率分别为2.33%/2.50%/2.60%。采用分部估值,分别计算核心业务(剔除阿里云)的DCF估值,阿里云的估值,和蚂蚁金服的估值。对应核心业务、阿里云、蚂蚁金服的每ADS估值分别为165美元、45美元、19美元,目标价为229美元,维持“买入”评级。

风险提示:

平台合规风险、电商税影响、消费增长不及预期。

正文

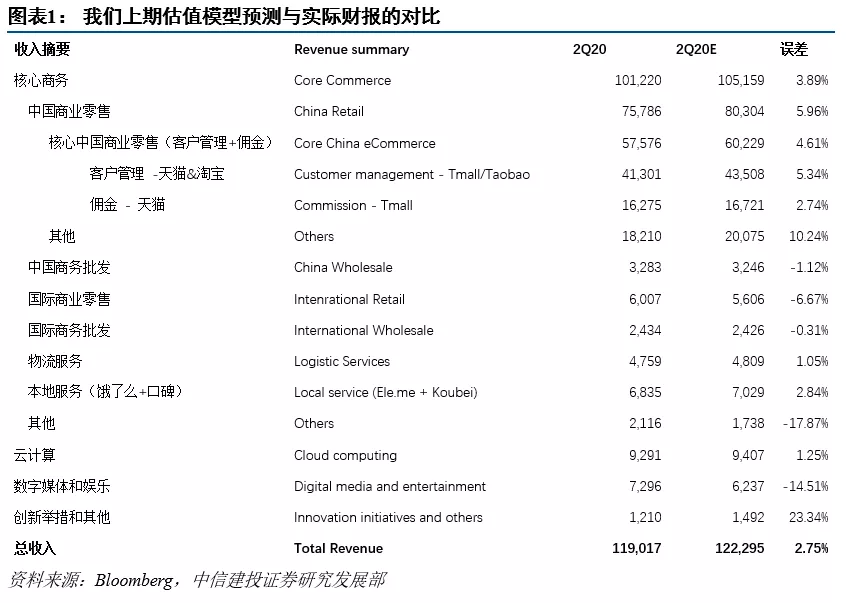

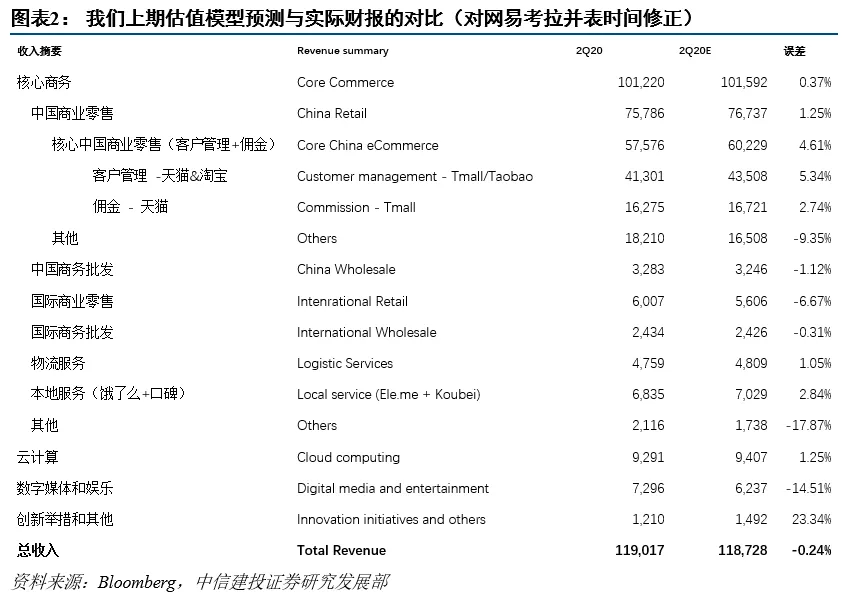

我们上期的估值模型预测FY2020 Q2的收入为1222.95亿,比实际收入1190.17亿高了2.75%。主要原因是对核心商务里的“其他”收入高估,原因是FY2020 Q2阿里巴巴收购了网易考拉,实现并表。我们在预测时候,将网易考拉整个季度的收入都确认进来,而实际上阿里巴巴是从9月份开始对网易考拉并表。图表2中,我们对网易考拉的并表时间做了修正,确认了1个月的收入,修正后FY2020 Q2的预测收入为1187.28亿,比实际收入低了0.24%,模型的预测准确度非常高。

盈利预测:

核心假设:

预计FY2020/FY2021/FY2022的总GMV分别为68690/79390/89410亿元;

年度活跃买家数分别为7.33/8.21/9.11亿;

广告货币化率为2.62%/2.70%/2.80%,佣金率分别为2.33%/2.50%/2.60%。

采用分部估值,分别计算核心业务(剔除阿里云)的DCF估值,阿里云的估值,和蚂蚁金服的估值。

风险提示

电商平台公司的合规风险需要持续跟踪关注。FY2019财报中披露了阿里巴巴本季度支付了2.5亿美元和解美国投资人的集体诉讼。在这起诉讼中,阿里巴巴被控在2014年上市前隐瞒中国国家市场监督管理总局(原中国国家工商总局,SAIC)对其打假能力的警告。

电子商务法自2019年1月1日起施行,电商税的征收对平台卖家的利润也会产生较大影响。

行业竞争加剧

扫码下载智通APP

扫码下载智通APP