宽松政策不仅限于降息!日本央行还有哪些“解药”?

本文来自“万得资讯”。原文标题《宽松政策不仅限于降息!日本央行还有哪些“解药”?》。

11月6日,日本央行公布会议纪要显示,内部官员对进一步扩大刺激政策产生分歧,支持者呼吁增加货币支持,而反对者则认为需考虑金融机构的盈利负担。

日本央行内部分歧加剧

会议纪要显示,部分日本央行董事会内部成员警告称,日本央行需关注长期超低利率的弊端,例如对银行利润的影响。成员表示,有必要对金融机构的盈利能力进一步下降的可能性进行全面检查,而越来越多的金融机构将承担过多的风险。

在9月份的会议上,日本央行维持政策稳定,但通过发出针对海外风险的更强警告来预示近期放松的可能性。在随后的10月利率审查中,它没有扩大刺激计划。行长黑田东彦此前表示,尽管全球经济回暖的时间可能比日本央行的预期推迟大约半年,但强劲的资本支出和紧张的就业市场将支撑日本经济维持适度扩张,帮助家庭抵御十月上调消费税带来的影响。

不过,董事会中的许多人仍对风险因素和全球需求下滑的影响表示担忧。一位成员旗帜鲜明地表示,日本央行必须考虑“所有可能采取的政策措施,而不需先入为主”,因为经济可能已经失去了实现央行2%通胀目标的动力。

从具体应实施的政策工具来看,一位董事会成员明确表示支持深化负利率。该成员指出:“在短期至中期区域,收益率之间存在相对较大的货币宽松空间,降低短期政策利率被认为是适当的。”在一项被称为收益率曲线控制的政策下,日本央行承诺将短期利率指导在-0.1%,而十年期政府债券收益率将在0%左右。

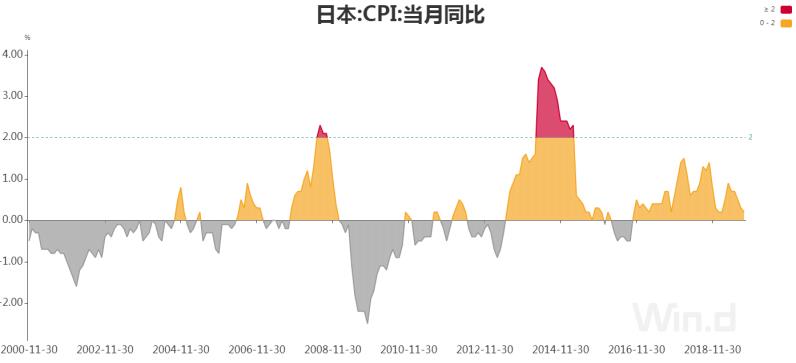

日本央行陷入困境:一方面,多年的宽松政策未能激发通货膨胀,尽管成本上涨,例如金融机构的利率接近零,但中央银行不得不维持大规模刺激措施;另一方面,全球经济增长放缓和风险因素也使日本经济前景蒙上阴影,这给依赖日益减少的工具包的决策者带来了困境。

深化负利率以外的工具

多年实行负利率却难以解决低通胀难题,日本或许不得不考虑降息以外的刺激手段。

日本央行10月维持货币政策,但调整了其前瞻性指导,称日本将维持超低利率、甚至降低利率,以评估海外风险。黑田东彦表示,新的前瞻性指导反映了日本央行的立场,即更多倾向于采取进一步宽松政策,以及其“对政策利率的下行偏向”。

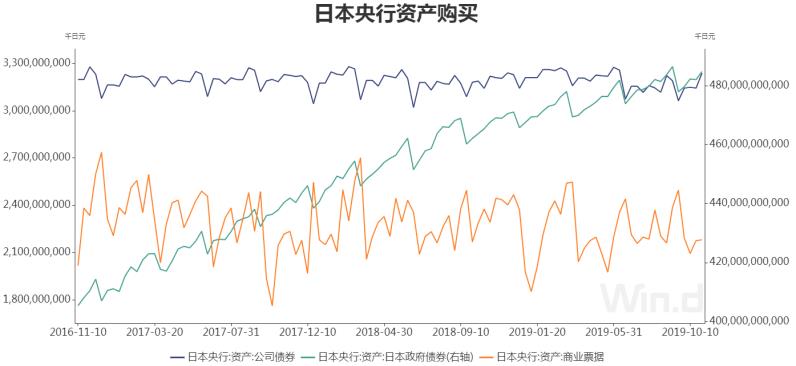

但他补充说,降息只是央行放松政策的四个选择之一,其他选项分别是增加资产购买和加快印钞步伐。

不过,这些政策也并非毫无“副作用”。以增加资产购买为例,日本央行决定10月24日开始定期购买公司债,作为其资产购买的一部分。而丰田此前发行的零利率债券获两倍申购,且3年期需求大于5年期,就是因为投资者预期是符合日本央行资产购买要求的标的。分析人士指出,长此以往,增加风险资产购买将扭曲日本债市定价。

此外,黑田东彦还呼吁财政政策配套,称混合采取财政和货币刺激措施将给经济带来更大的推动力。具体来看,他表示希望日本政府增加支出,但同时否认日本央行将与政府同步扩大货币政策。

黑田东彦还希望日本政府发行50年期政府债券,或者发行更多20年期,30年期和40年期债券,以防止超长收益率大幅下跌,从而让收益率曲线更为陡峭。

“安倍经济学”为何不管用?

问题在于,和日本央行的货币政策类似,日本政府的“弹药”也有些不够用。

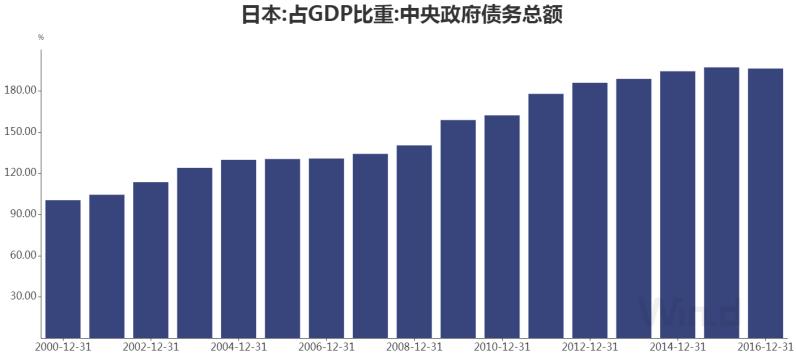

日本预计本财政年度的预算赤字为2.7%,其债务占GDP总额达到200%以上,在发达国家中最高,这大大限制了日本政府的财政刺激空间。IHS Markit驻东京的首席经济学家田口晴美(Harumi Taguchi)认为,鉴于当前的税收结构,除非2008年再次发生规模危机,否则日本很难在支出的同时大幅增加其预算赤字。

自2013年以来,日本一直在尝试这种货币与财政协调,日本银行和首相安倍晋三(Shinzo Abe)政府的联合声明承诺将朝着2%的通货膨胀率和可持续的经济增长努力。但六年过去了,通货膨胀率一直低于1%。

具体来看,与欧洲央行一样,日本央行也通过降息和量化宽松政策向经济注入资金,该策略有助于政府为其扩张预算提供资金。

这套“组合拳”部分是成功的。摩根大通全球市场策略师吉野义典认为,该计划主要通过削弱日元汇率来促进经济增长,让出口在全球经济发展的趋势下变得更有利可图。失业率降至历史低位,也为政治提供支持。

不过,吉野义典同时指出,随着世界经济降温,其动力正面临阻力。财政影响只在安倍经济学开始之初显现,并没有持续。近期,安倍晋三政府本身一直处于自我满足状态。

此外,问题还可能出在安倍政府没有进行足够大胆的结构性改革以提高增长潜力。田口晴美表示,教训不在于财政货币协调不起作用。而是这些措施必须适当解决经济弱点,并发挥足够大的力量来解决。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP