新股消息 |杭州启明医疗器械赴港上市过聆讯 19年前5月亏1.38亿

智通财经APP获悉,11月10日,港交所网站披露,经导管心脏瓣膜医疗器械企业杭州启明医疗器械股份有限公司(简称“杭州启明医疗器械”)通过上市聆讯。高盛、中金公司、瑞信以及招商证券国际担任联席保荐人。

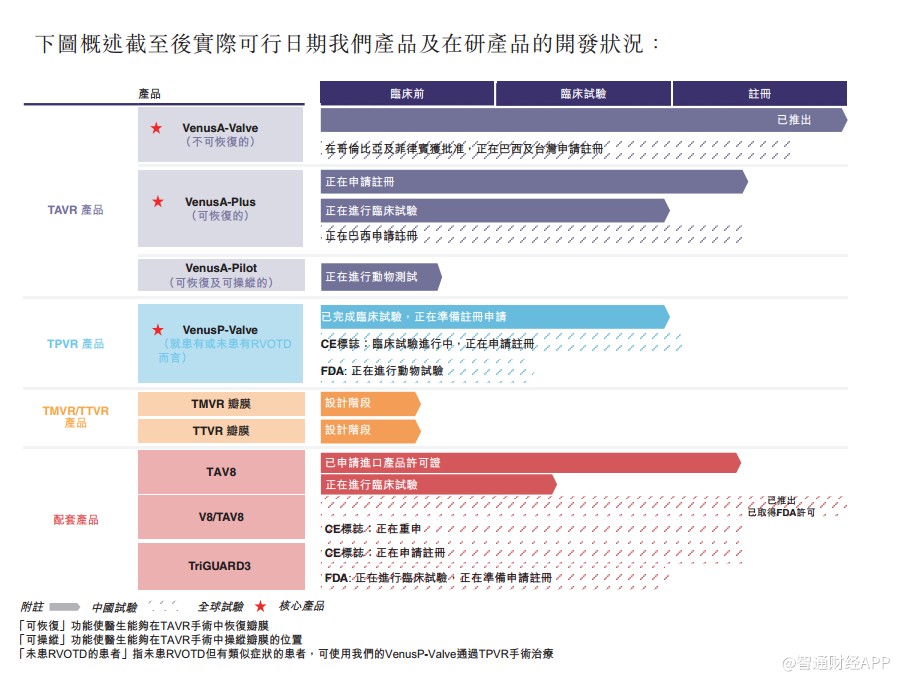

公司成立于2009年,主要从事经导管心脏瓣膜产品的设计、开发及商业化。公司产品及在研产品为经导管植入而设计,以代替出现主要与主动脉瓣狭窄及反流以及肺动脉、二尖瓣及三尖瓣反流有关的功能障碍的心脏瓣膜(即TAVR、TPVR、TMVR以及TTVR)。根据弗若斯特沙利文报告,按2018年TAVR产品植入量计,公司在中国的市场份额为79.3%。

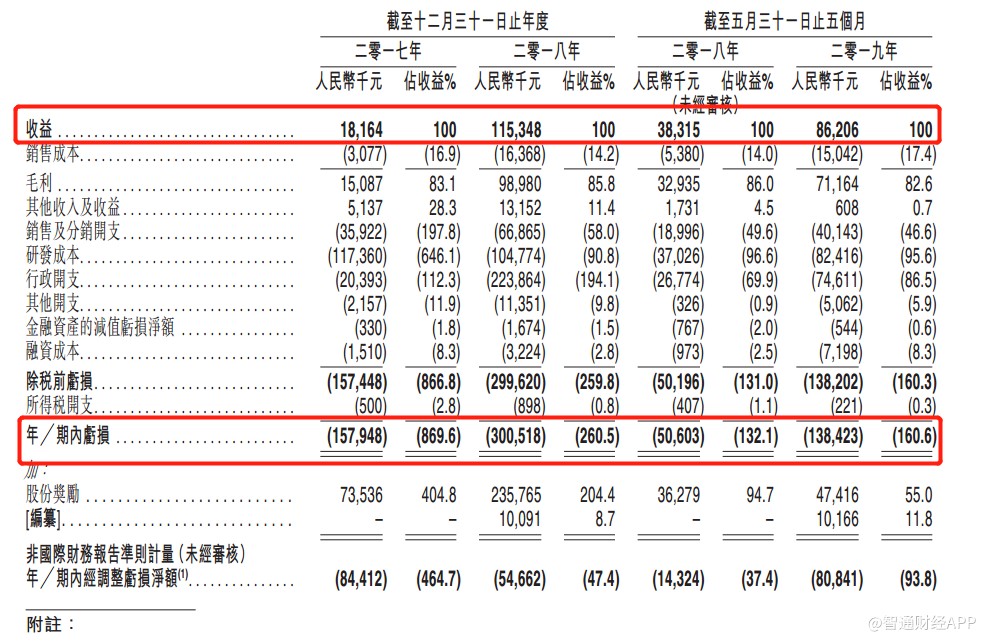

2017年至2018年以及截至2019年5月31日止5个月,公司录得收益分别为1816.4万元(人民币,下同)、1.15亿元以及8620.6万元;期内亏损分别为1.58亿元、3.01亿元以及1.38亿元;期内毛利率分别为83.1%、85.8%以及82.6%。

值得注意的是,截至2018年12月31日公司产生流动负债净额2.05亿,主要因为就收购 Keystone确认2.65亿的应付现金代价。 截至2019年5月31日产生的流动负债净额则由于公司就收购Keystone确认的应付现金代价2.60亿元及计息银行借款1.70亿元。

现金流方面,以往公司主要依赖股东的资本出资及银行贷款作为流动资金的主要来源。随着业务的发展和扩张,公司预计将产生更多经营活动所得现金净额。截至2019年8月31日,公司现金及现金等价物由截至2019年5月31日的1.29亿增至3.24亿。公司董事认为,目前有足够的营运资金应付未来至少12个月的成本的至少125%。

至于集资所得,公司拟将此次上市所得资金用于核心产品以及其他产品的研发及商业化等工作;用于收购Keystone的代价付款及其他交易开支;以及用作一般营运资金用途等。

扫码下载智通APP

扫码下载智通APP