新东方在线(01797)五问五答之优播:怎么完成快速连锁化?三四线市场到底有多大?

本文来自微信公众号“万象塔”,作者: 项雯倩。

写在前面的话

这个讨论我放在了我们近期新东方在线(01797)深度的前文,想先讨论一个问题,我们目前所说的 K12 在线市场,和东方优播到底是不是一个市场?这涉及到商业模式、以及最后给予优播的估值方式。

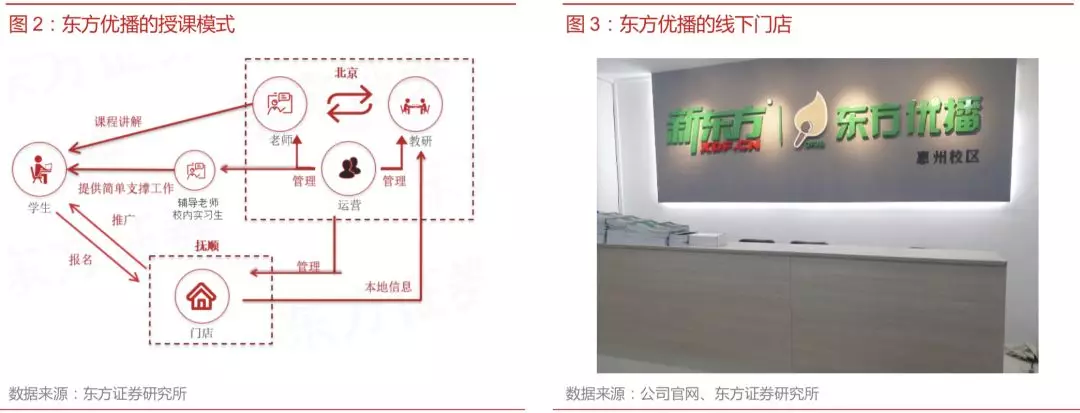

在线教育,仍是教培承载的方式,正如朱宇所说,最终最大的价值还是通过教培让学生意愿、行为和学习结果发生改变。只是不同人群所要效果不同,才会有多种形式出现。我们目前大多谈论的 K12 在线其实是 15 年学而思发明的双师大班模式,而优播,我们更定义为通过技术革新+商业模式的创新,解决小班教学下沉低线城市。

问题一:K12在线教育到底满足了谁的需求?什么竞争关系?

探讨在线大班、优播、一二线的线下小班竞争关系。

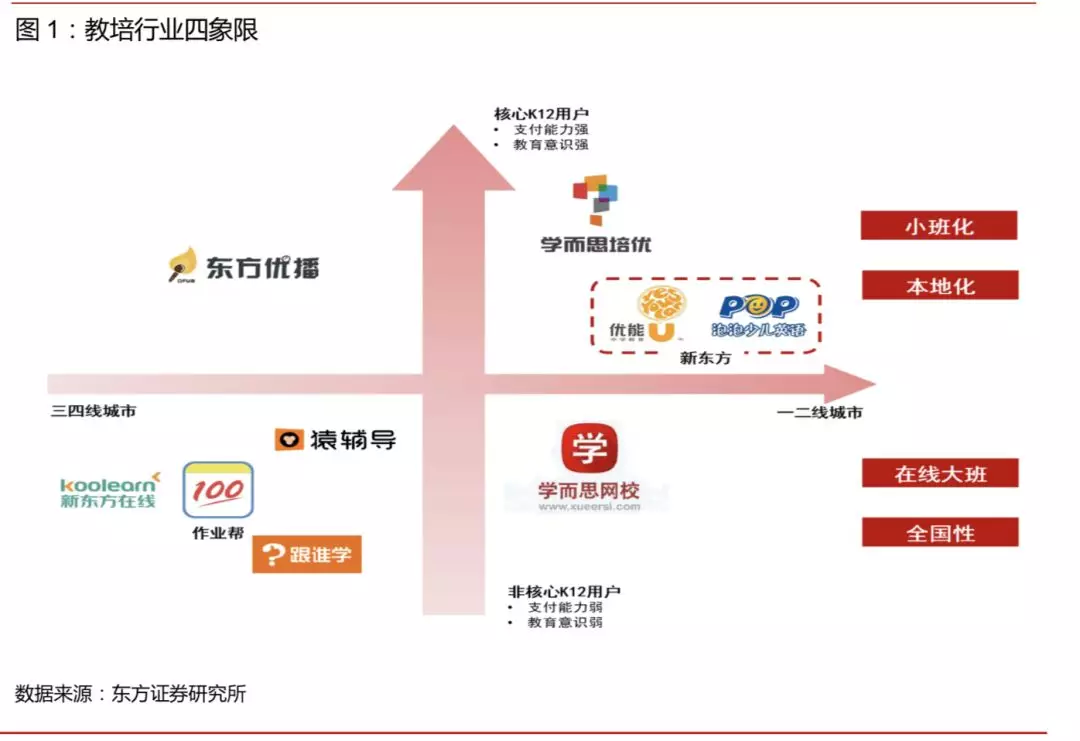

首先,需要继续强调教育是消费升级产品,核心驱动因素一定是人均消费水平,人均支付能力提升也会带动教育意识升级,相辅相成。其次,教育属非标产品,导致其地域性跨越难度较大。因此我想根据地域&人均消费水平能力(教育需求度)两大维度,提出四象限划分理论,将教培行业划分为四大市场,分别为:一二线核心需求、一二线非核心需求、三四线核心以及三四线非核心需求。四类用户对教育产品需求度有显著区别。

从时间线出发,一二线核心需求最早出现。此象限用户对教培研发&服务要求较高,通过 10-15 年诞生出了学而思、新东方这样的标准化体系线下小班。但下沉难,因管理半径。

三四线核心需求、一二/三四线非核心需求谁来满足?关键时间线 2013-15 年。13 年基础建设成熟( 4G 完成+娱乐化直播平台发展),加之15年学而思对模式的创新——双师在线大班模式,导致行业模式迭代出适合该三块空白领域的模式。

一二线/三四线非核心需求:在线双师模式的崛起打破价格&地域局限,引爆非核心 K12 用户需求,通过提供普适性的教育产品,让更多的用户参与到了教培市场。学而思网校、猿辅导、作业帮通过 3 年时间,快速成长为百万量级人次的大公司。

所以我认为线上快速增长对目前线下没影响(注意是目前),优播满足三四线市场,在线双师大班覆盖外围学生,提升行业渗透率,各有不同的用户圈。

问题二:三四线市场到底有多大?怎么定义“三四线”?优播天花板在哪?

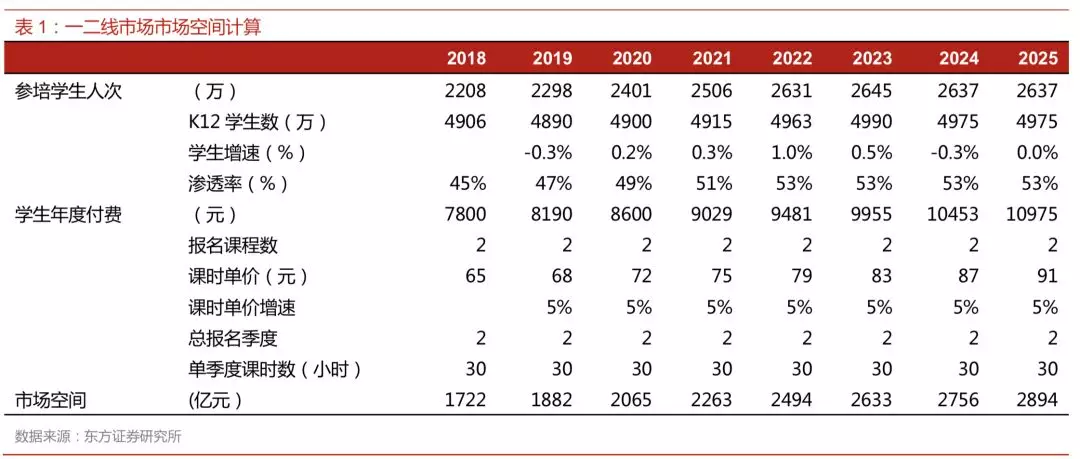

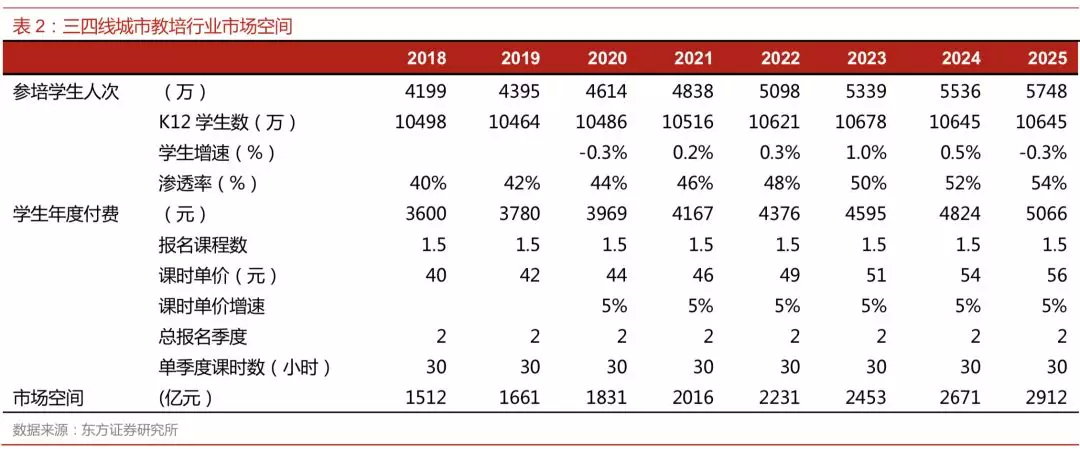

区别于市场上传统教培行业市场的测算方法(按名义一二三四线城市划分)(也是我觉得这个报告我写的最好地方之一哈哈),我们重新定义城市划分,逻辑是按照教培行业的实际发展情况去定义城市可能更有意义。逻辑在于,新东方&好未来目前通过线下小班模式能进入的城市,实际上也代表了当地消费水平&对教育的重视程度较高,是教培行业意义上的“一二线城市”。这些城市有几个特点,城市人口基数大(平均人口超 745 万)、家庭支付能力强(人均 GDP11.9 万人民币)、教师资源供给充沛(大学集中在一二线)。

基于四象限理论及上段提到的逻辑,在城市划分上我将新东方进入的 75 个城市定义为一二线城市(好未来线下城市大多包含在此,好未来共 46 个面授小班城市),剩余的 585 个地级市+县级市算作三四线城市。再将每个城市的K12学生数进行手动统计及去重后(这工作量也是棒棒的,由衷感谢组内的伙伴们……)。

问题三:优播怎么完成快速连锁化?靠的是什么?竞品是谁?

优播怎么做到规模化扩城市,上面的两大问题如何解决?

前店后厂模式助力优播快速扩张,教师培养继承新东方优势

竞品一定是能提供一样服务质量、同样多老师数量的公司。产品UI、模式都不难,天下一大抄,更核心的在于老师数量能否规模化的扩张且不影响教学质量。

我们计算得出,东方优播如果做到 50 亿收入需要 7000~10000 个老师,每年将出现成倍增长。在全国范围内能够实现教师标准化和规模化只有新东方和好未来。因此长远来看,新东方优播的对手还是好未来,好未来如果转型线下小班,会是强劲竞争对手,而近期好未来重心仍在双师大班,为新东方优播提供了良好的发展空间。此外,未来互联网公司转型小班,会面临很大的挑战。

问题四:从财务指标看优播模式的确定性

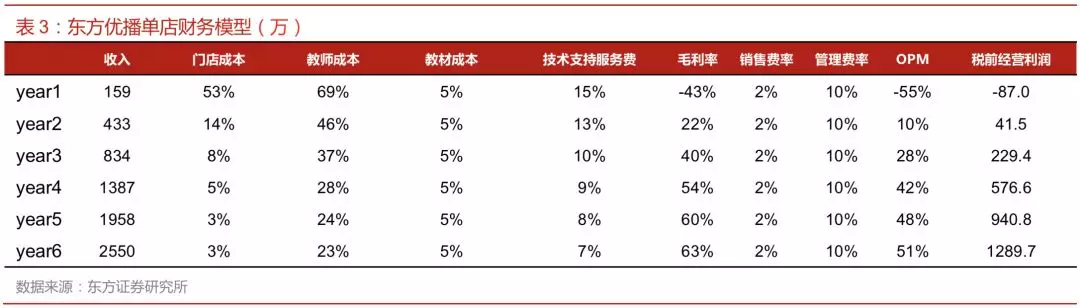

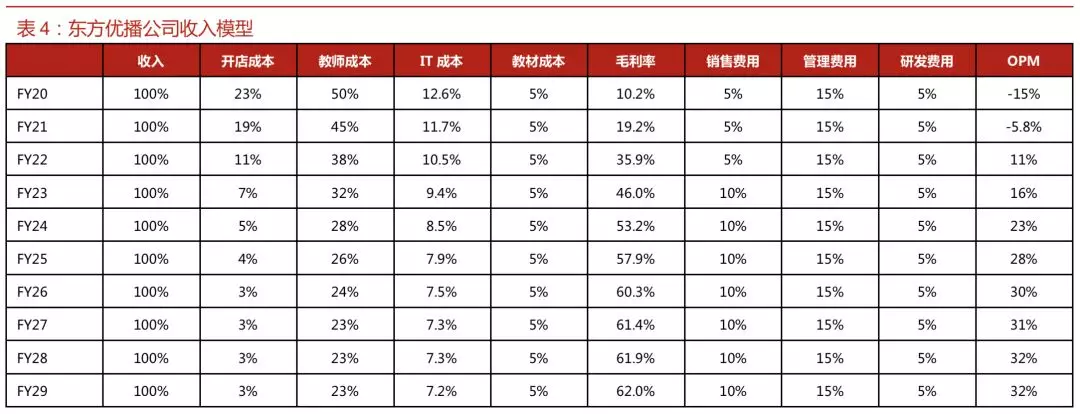

上面我们讲到的公司的几点核心竞争力,偏能力的多,而偏财务数据少。其实,东方优播介于线下小班模式及在线大班中间,可以和两者模式做对比,看优劣。我们这里以单城市 model 作为衡量基础。

2 教师费用

教师成本为核心成本项,未来趋近于小班模式。因小班,教师成本直接与课程授课总课时相关。有一定杠杆作用,随着班均提升而减少。优播若提升到 20 人/班,接近线下小班,教师成本占比也将由现在的 69% 下降到到 23%。当然这里我们假设课时费&教师单小时薪酬都不做增长,未来假设可能会有部分波动,但影响不大。

IT 成本主要来自使用直播互动软件的成本,在线公司都需要,采用第三方提供(记入毛利率前,技术服务费)或自己研发系统(初期较高的 R&D 投入,但数据回流更好)两种方式。优播假设单人固定费用/每课次,最后稳定在 7% 左右。我们认为该成本既替代传统农线下门店租金成本,且未来将低于租金成本,致优播 UE model 优于线下小班。

问题五:最后,谈谈对新东方在线的新看法

先谈谈之前不好的。新东方在线,以前的定位就是新东方集团子公司,每年有着稳定增长 KPI ,且各个事业部协同性偏弱。这也是我们可以看到的过往历史。公司要甩掉历史包袱,逐步到一个新的状态也是需要时间的。

再谈谈现在看到的变化。孙东旭老师自 1 月任职 CEO 以来(新东方线下校明星校长),公司的管理团队已陆续就位、从原有 10+ 条产品线布局,到淡化多余产品线聚焦到5条核心业务(大学国内&出国、K12 优播&在线大班、幼儿多纳),我们看到了年轻管理团队的魄力和执行力。叠加新东方总部资源的协同和新东方团队的精神(新东方 10 年前 K12 收入占比个位数,目前收入体量已超过线下学而思,达 140 亿人民币),新东方在线反正非常值得我期待。

跟踪 VS 研究?虽然对于跟踪一家教培公司而言,跟踪重要季节的招生人次是重要的催化剂,但从研究的角度,我认为,研究一家提供服务的教培公司,研究公司的教研&师资的能力,公司领导人的战略布局,远比纠结于一两个季度的人次更为重要。目前,公司大学与 K12 业务并行,大学聚焦产品升级,K12优播快速拓展、大班打磨产品,公司平台化战略逐步清晰。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP