玩转快时尚餐饮,九毛九能否“复制”海底捞(06862)成功之路?

本文来自微信公众号“焦研社”,作者焦俊、张泽。

投资要点

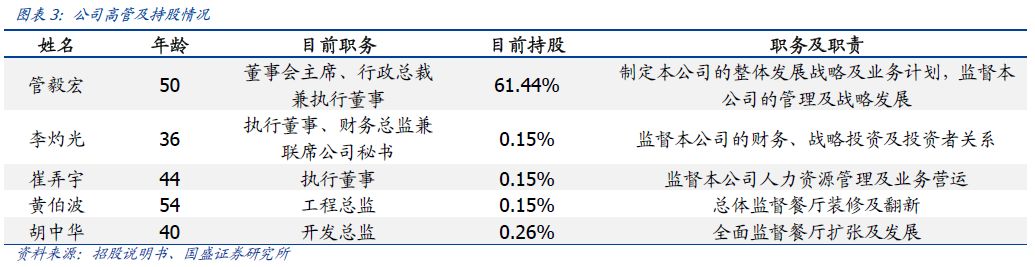

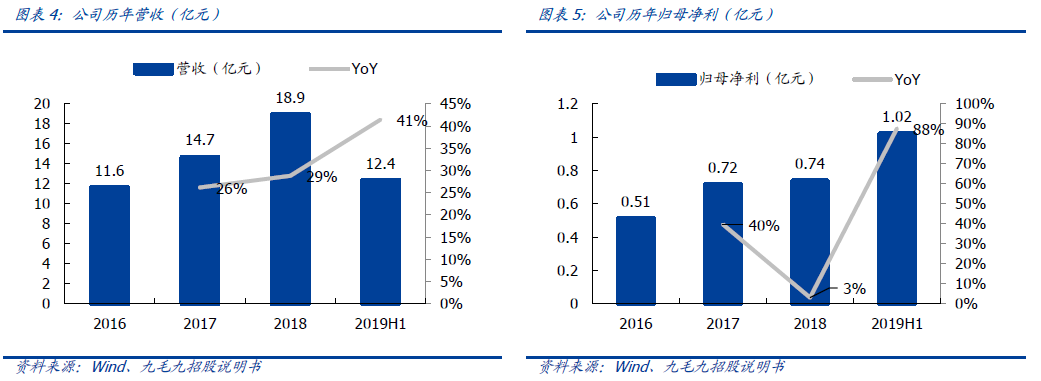

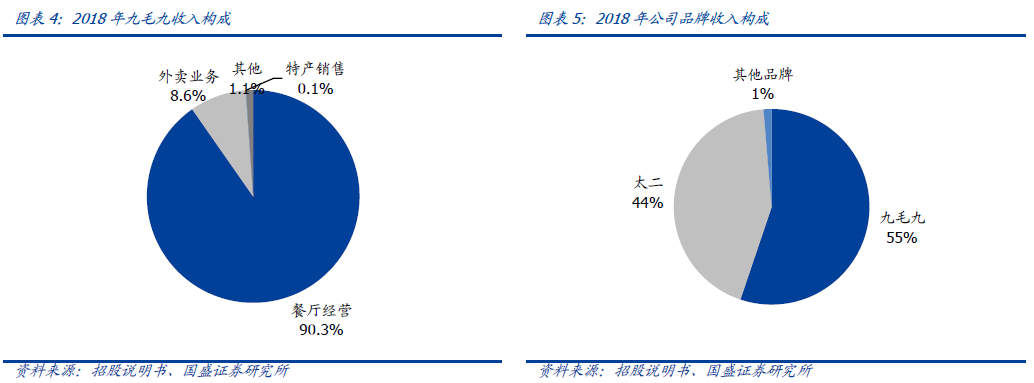

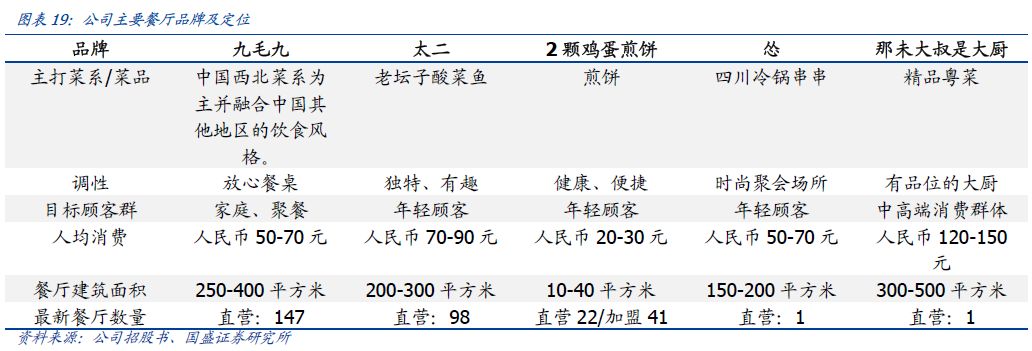

公司是中国领先的快时尚餐饮企业。公司旗下有九毛九、太二、2颗鸡蛋煎饼等五个餐饮品牌,九毛九和太二是主要收入来源(分别占总收入的55%和44%)。公司目前共有269间自营餐厅和41家加盟餐厅,19H1营收12.4亿元(同比+41%),归母净利1.02亿元(同比+88%)。

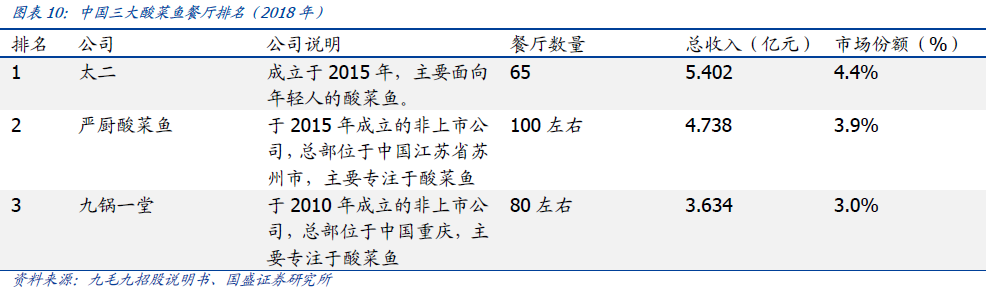

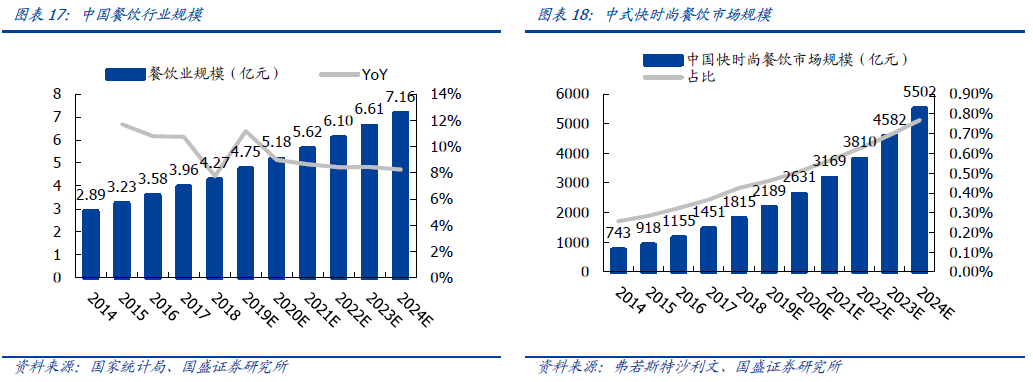

快时尚餐饮是近年来新兴起的一种餐饮业态,其以时尚的用餐环境及相对大众的定价吸引大量的年轻消费者。受益白领消费者的崛起和新消费形态的不断扩容,预计到2024年,快时尚餐饮市场规模将从2018年的1815亿元增长到5502亿元,CAGR达20%,占整体餐饮业的比重也将从2018年的0.42%提升至2024年的0.77%。我们认为快时尚餐饮的高速发展将给公司主业发展带来很大的机遇,公司的太二和九毛九餐厅目前分别是酸菜鱼和西北菜细分市场的龙头和排名第二的企业,细分市场市占率分别为4.4%和0.8%。

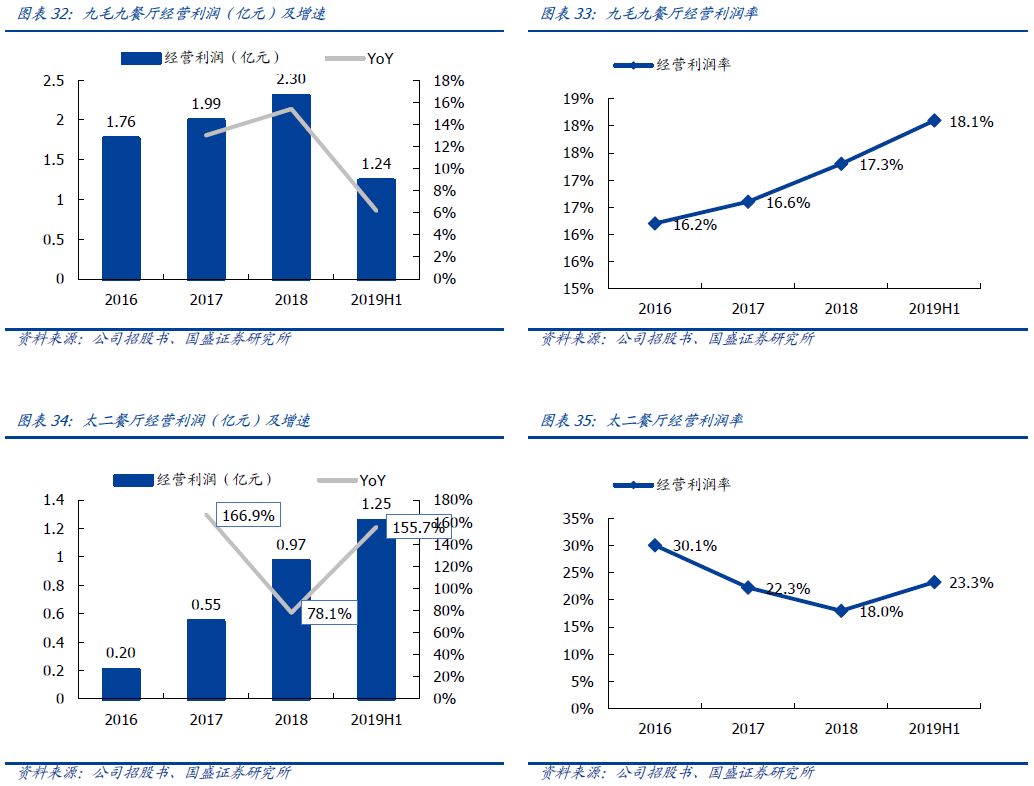

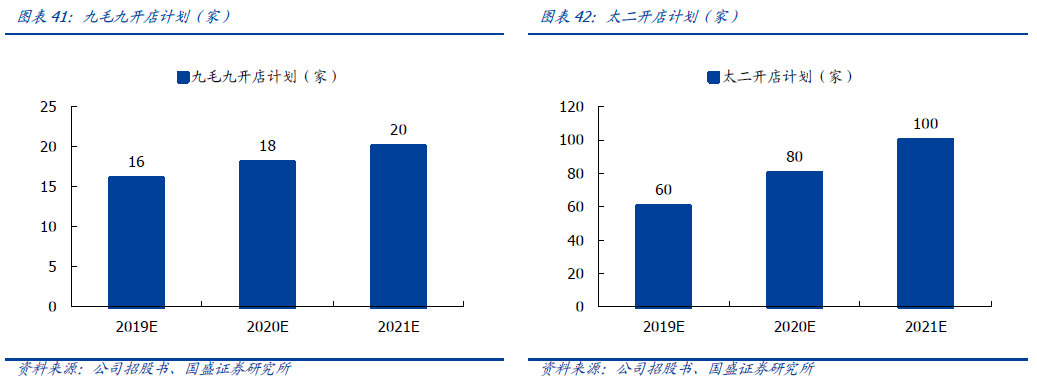

公司计划2021年前新开370家新餐厅,较目前的269家增长138%,其中以太二和九毛九为主。19H1九毛九餐厅共实现营收6.72亿元(+5.1%),截止19H1门店数149家,较年初增加2家。在没有大量新店开张的影响下,九毛九餐厅层面经营利润率不断提升,由2016年的16.2%提升至18.1%。而太二餐厅扩张在加速,19H1营收5.37亿元(同比+146%),截止19H1门店数91家,较年初增加26家。根据公司的计划,预计到2021年前将分别新开54家九毛九和240家太二餐厅。此外,公司还计划开设47家2颗鸡蛋煎饼自营店、17家怂餐厅和12家“那未大叔是大厨”餐厅(怂和那未大叔是大厨是公司19H1新推出的品牌)。

公司具备内生品牌孵化能力,在其平台体系下有望创造出源源不断的新爆品品牌。公司目前已经建立起适应扩张的标准化运营体系,包括精简物流采购、标准化食材供应、标准化运营流程及稳定的人才培养制度,解决了餐饮企业扩张中的主要难题。此外,公司充分授权各品牌负责人,分享15%~25%不等的股权以激发其积极性。同时,公司在总部设立相关的品牌创造及后台支持部门,为前线品牌拓展提供全方面的支持。

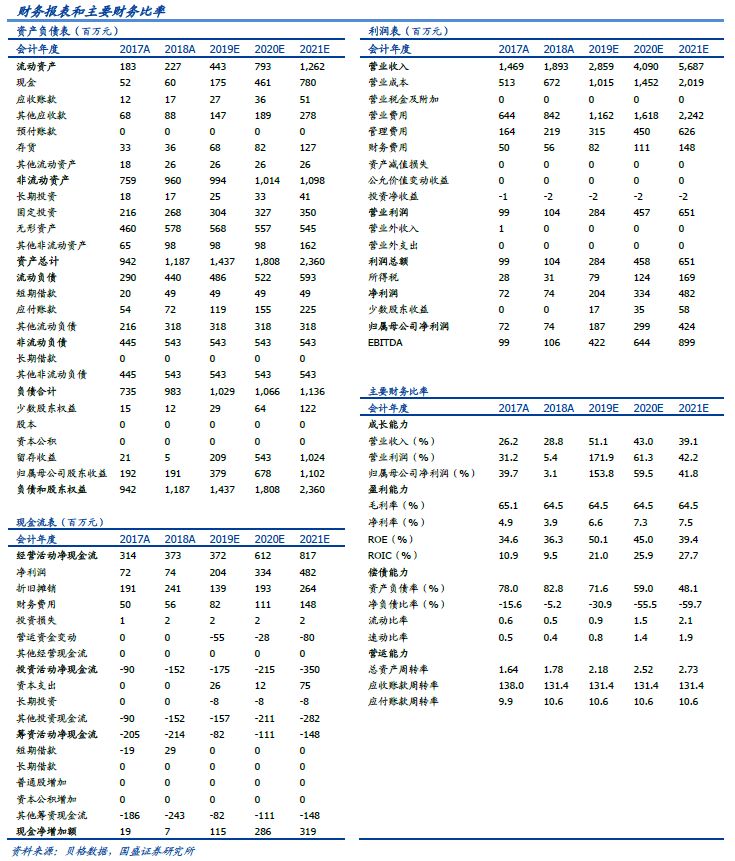

税前利润率受新店影响而有所波动,现金流充裕可支持其门店扩张。2016/17/18/19H1公司税前利润率分别为6.5%/6.8%/5.5%/11.2%,短期利润率波动主要受新开店的拖累,同时高利润率的太二占比提升带动整体税前利润率提升。2016/17/18/19H1公司经营活动现金流分别为2.9/ 3.5/4.1/3.2亿元,按目前公司的扩张计划2019/20/21年公司开拓新门店所需的资金分别为2.06/2.77/3.53亿元,自有现金流可支持其目前的门店扩张。

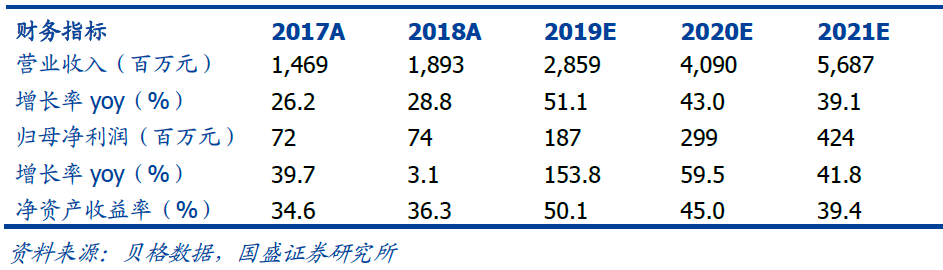

盈利预测:我们预测2019/20/21年公司收入分别为28.6/40.9/56.8亿元,同比+51.1%/+43.0%/+39.1%;期内溢利2.04/3.34/4.82亿元,同比+176.6%/+63.5%/+44.2%。收入增长主要由太二驱动,预计太二餐厅数量全年将由2018年的65家增长至2021年底的297家,同比+357%。受益新店成熟影响,公司利润率水平有望逐步提升,我们预测2019/20/21年公司期内溢利率分别为6.8%/8.2%/8.5%。

风险提示:品牌老化、食品安全、原料涨价风险。

正文

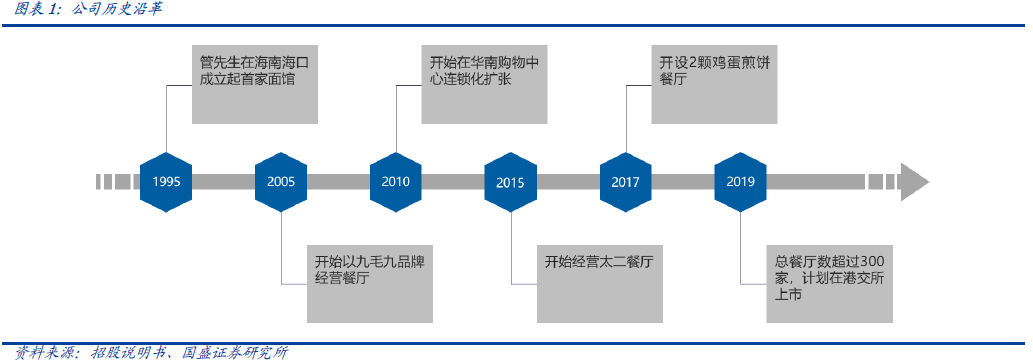

一、公司概况:中国领先的中式快时尚餐饮企业

公司是中国领先的中式快时尚餐饮品牌管理及运营者,目前管理及经营五个餐饮品牌:九毛九、太二、2颗鸡蛋煎饼、怂及那未大叔是大厨。2018年,公司在中国所有中式快时尚餐饮企业中排名第三,于华南地区排名第一。目前公司共有269间自营餐厅及41间加盟餐厅,覆盖中国31个城市,遍及十一个省份四个直辖市。

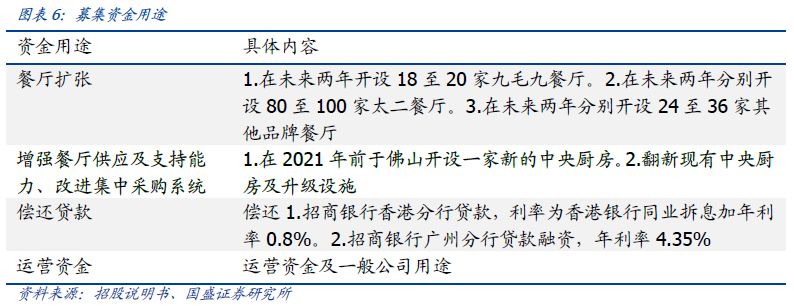

公司此次IPO募资主要用于餐厅扩张、餐厅供应系统的改进、偿还贷款及用作运营资金。其中,餐厅扩张包括在未来两年开设18至20家九毛九餐厅、80至100家太二餐厅和24至36家其他品牌餐厅。餐厅供应系统的改进为在2021年前于佛山开设一家新的中央厨房,同时翻新现有中央厨房及升级设施。此外,公司还计划偿还招商银行香港分行贷款(利率为香港银行同业拆息加年利率0.8%)和招商银行广州分行贷款融资(年利率4.35%)。

二、细分市场领先,快时尚餐饮空间广阔

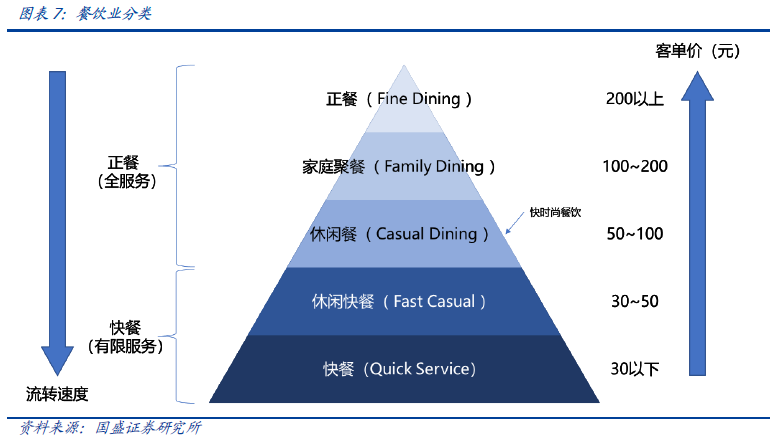

餐饮业按餐桌是否有服务员服务可以分为正餐和快餐(在美国一般称之为全服务和有限服务)。正餐的特征是顾客在座位上点餐,并在用餐后付款,餐桌一般有服务员服侍;而快餐的特征是顾客在柜台前点餐,并在付款后用餐。根据用餐环境和客单价的不同,餐饮又可以进一步细分为快餐、休闲快餐、休闲餐、家庭聚餐和正餐,由下往上客单价逐步增加,餐厅流转速度逐步降低。

“快时尚餐饮”是指在餐饮市场具备优质平价、爆销单品、高速流转、时尚就餐环境等特色的新兴餐饮品牌,归属于休闲餐下的一个新兴品类。主要特点包括:1. 专注单一品类,抢占餐饮细分市场。快时尚餐厅一般品牌以一个细分品类为主打,如酸菜鱼、椰子鸡、寿司等。2. 突出性价比,薄利多销。餐厅环境通常装修精美显档次,以(相对)低价的菜品和高档的环境吸引消费者。但布局相对高档餐厅通常更加紧凑,餐厅空间利用率很高。3.主消费客群为80、90后。相比高档餐厅,80、90后人群更倾向于选择用餐环境更具设计感、价格更为低廉的快时尚餐厅

4.高流转,上餐速度快。一方面为了迎合年轻消费者快节奏的用餐需求,另一方面是由于单个菜品利润较低需要高流转来保证餐饮的收益,快时尚餐厅通常翻台率较高,一般在4-5倍以上。

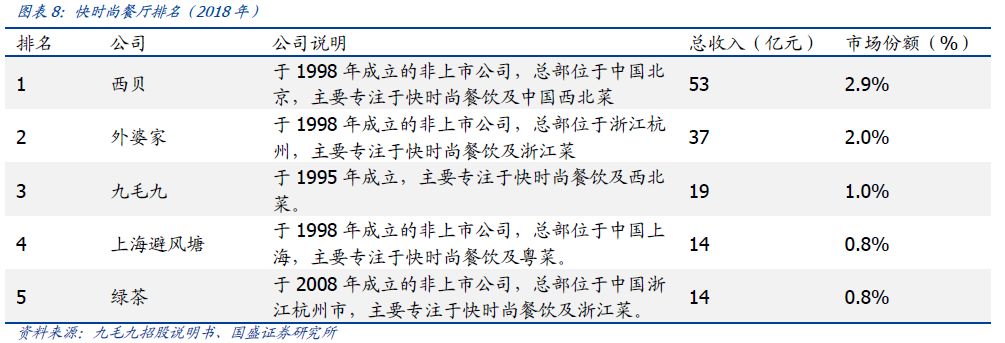

公司是国内排名第三的快时尚餐饮集团(按收入划分,2018年)。2018年公司收入19亿元,市场份额占比约1.0%。排在公司前面的是西贝和外婆家,分别专注于西北菜和浙江菜,在2018年在快时尚餐饮市场的占有率分别为2.9%和2.0%。

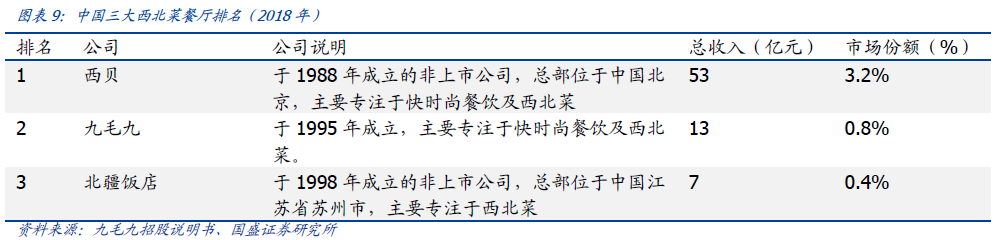

细分市场来看,公司在酸菜鱼市场的市占率已经成为市场第一,西北菜市场排名第二。2018年公司旗下品牌“太二”的收入为5.4亿元,市场份额达4.4%,且仍在快速增长中。西北菜市场,公司目前落后于西贝位居第二,2018年其主力品牌“九毛九”收入13亿元,在西北快时尚餐饮市场的市占率为0.8%。

2、新消费形态崛起,快时尚餐饮规模快速提升

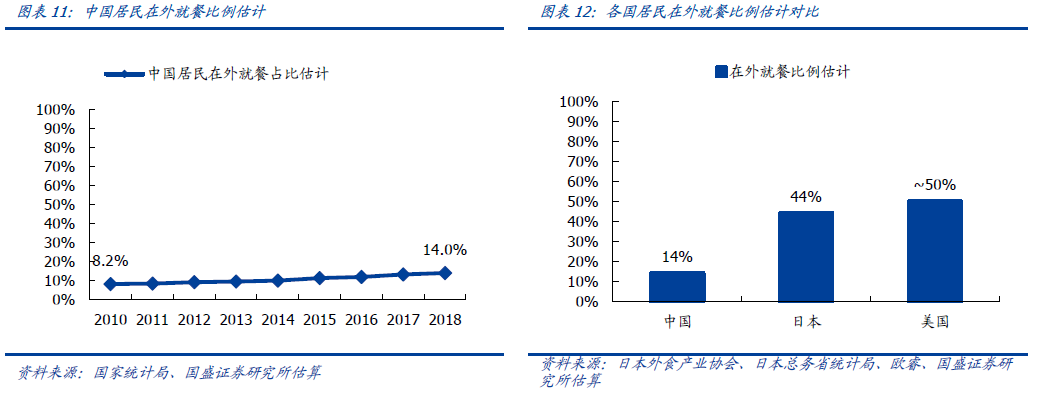

中国居民在外就餐比例逐年提升,但是水平仍然很低。随着居民收入的提高,中国居民在外就餐的次数正逐步提升;根据我们的匡算,2010年中国居民的在外就餐比例为8.2%,到2018年则提升到了14.0%,CAGR达7%。但是与发达国家相比,我国居民的在外用餐比例仍处于非常低的水平。2018年日本居民的外食率在44%左右,美国人的在外就餐比例约为50%。相较发达国家接近半成的在外就餐比例,我国居民的外餐占比还有很大提升空间。

我们认为,未来几年快时尚餐饮的市场规模增长将快于整体餐饮市场的增速,主要驱动力因素有:

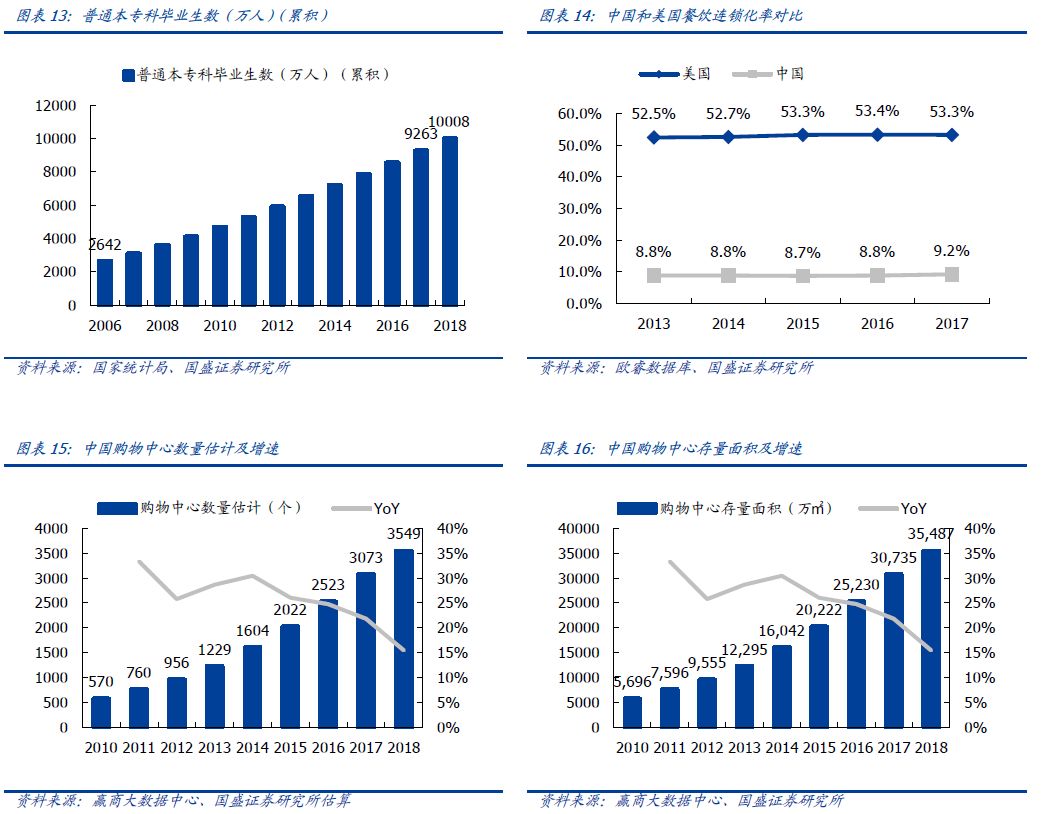

白领消费者快速崛起,对品质消费的需求提升。而品牌是品质的背书,因此连锁餐饮业态未来将迎来大发展。而新兴的白领消费者消费能力有限(平均年收入在10万左右) ,无法承担价格高昂的高档餐厅消费,故价格亲民、菜品新颖的快时尚餐厅成为其首要选择(人均在100元左右,为白领消费者最能接受的价位)。根据我们的估算,目前中国白领规模在2亿人左右,且每年仍在以800万左右的人数增长(本专科毕业人数)。

新消费形态的增长,为快时尚餐厅的生长提供了充足的土壤。近年来购物中心主导的新消费形态快速增长,越来越多的消费者前往具备一体化消费功能的购物中心消费。根据我们的测算,从2010年到2018年,全国的购物中心数量由570家增长至3549家,CAGR达26%,且未来仍将以每年约500家的速度快速增加。购物中心的快速增长为快时尚餐饮提供了充足的生长土壤,快时尚餐饮市场规模有望随购物中心的增长快速提升。

预计到2024年快时尚餐饮市场规模将达到5502亿元,在整体餐饮业的占比将逐步提升。2018年我国餐饮行业总规模为4.27万亿,其中快时尚餐饮产值为1815亿元,占比为0.42%,占比仍处于较低水平。随着白领群体的持续扩大,快时尚餐饮市场规模未来有望以20%左右的快速增长,明显高于整体餐饮业9%左右的增速,在2024年占整个餐饮业的比重有望达到0.77%,整体市场规模达到5502亿元。

三、公司业务情况

1、 九毛九趋于平稳,太二餐厅快速扩张

公司目前旗下有5个在营品牌,分别为九毛九、太二、2颗鸡蛋煎饼、怂和那未大叔是大厨。其中九毛九是公司最早经营的西北菜品牌,目前门店数量已经达到147家,且全部以直营形式经营,人均消费在50-70元。太二主营老坛酸菜鱼,以年轻人为目标客群,直营门店数达98家。2颗鸡蛋煎饼主营轻食煎饼,目前有22家直营门店和41家加盟店。怂和那未大叔是大厨是公司于2019年新推出的餐饮品牌,分别以四川冷锅串串和精品粤菜为主打,目前都只有1家门店。

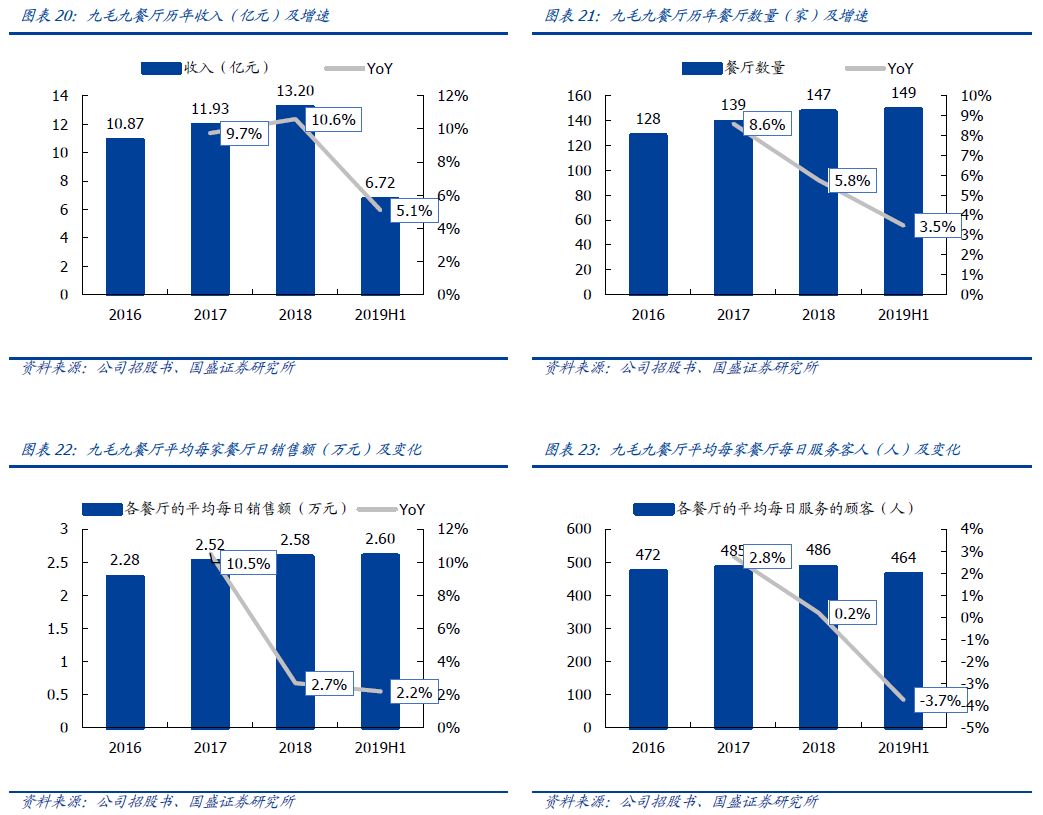

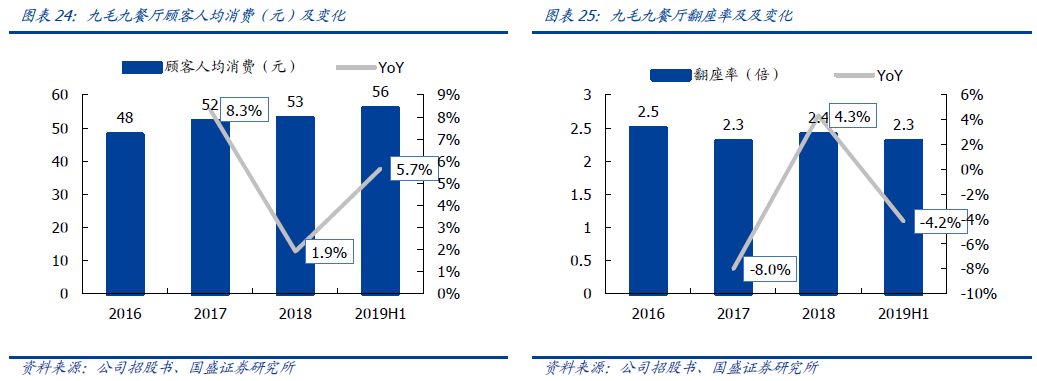

九毛九餐厅开店趋缓,单店销售额小幅增长。19H1九毛九餐厅共实现营收6.72亿元,同比+5.1%。收入增长由餐厅数量增加和日均消费额增长驱动,截止19H1,九毛九共有餐厅149家,同比+3.5%;19H1餐厅日均销售额2.60万元,同比+2.2%。日均销售额又可以拆分为餐厅日均服务顾客量和顾客人均消费,19H1九毛九平均每家餐厅日均服务顾客464人,同比-3.7%;顾客人均消费56元,同比+5.7%。

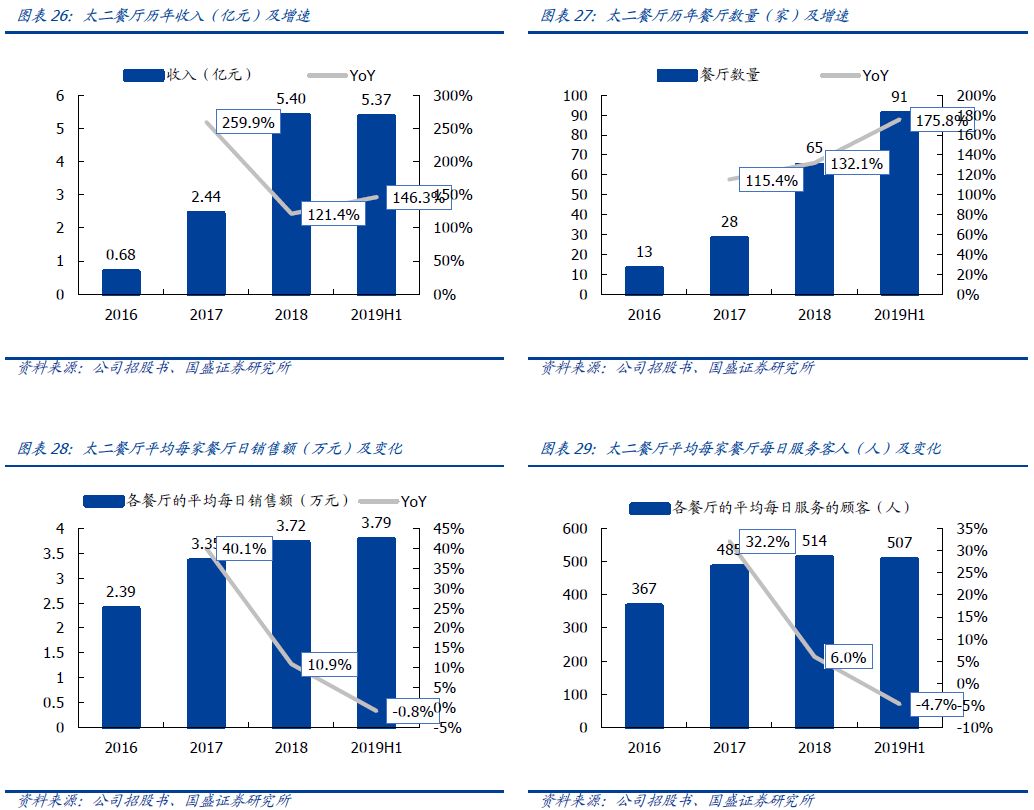

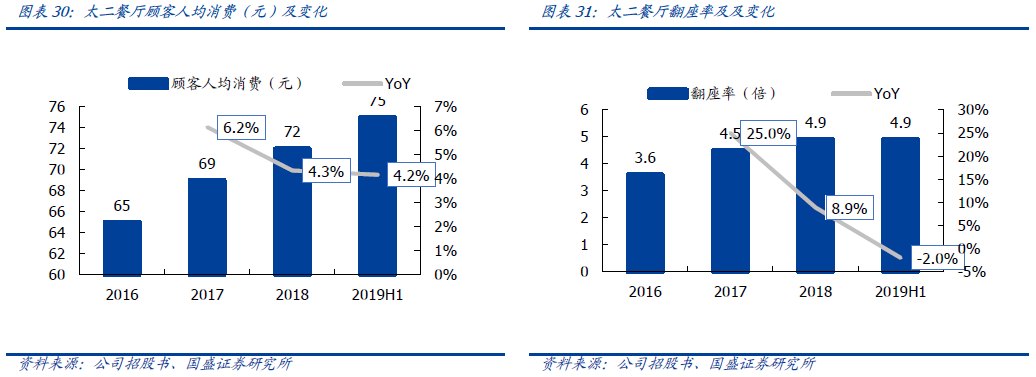

太二餐厅迅速扩张,驱动收入规模快速提升。19H1太二营收5.37亿元,同比+146%。收入增长主要由餐厅数量增加驱动,截止19H1太二共有餐厅91间,同比+176%;餐厅日均销售额3.79万元,同比小幅下滑0.8%,主要受门店高速扩张的影响(19H1太二同店餐厅日均销售额同比+10.4%)。餐厅日均服务顾客507人,同比-4.7%;而顾客人均消费75元,同比+4.2%。

九毛九经营利润率稳步提升,太二经营利润率受扩张影响有所波动。由于九毛九餐厅发展较早,运营已经成熟,近年来九毛九餐厅经营利润率稳步提升。19H1,公司九毛九餐厅的经营利润为1.24亿元,同比+6.2%。九毛九餐厅经营利润率19H1达18.1%,较2016年的16.2%提高了1.9pct。而太二餐厅受高速扩张的影响,餐厅经营利润率有所波动,19H1餐厅整体的经营利润率为23.3%,较2018年高5.3pct,较2016年低6.8pct。(注:经营利润非国际财务报告准则口径,大致等于餐厅层面的营业利润)

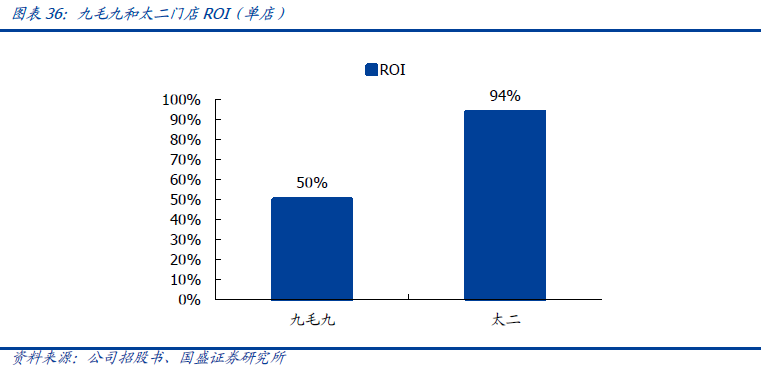

太二和九毛九餐厅的投资回报率都很高,都在50%以上。太二和九毛九的单店投资额都在250万元左右,按目前的经营利润率对应的净利润计算(实际上应该更高,因为目前的经营利润率包含了一些新店),太二餐厅平均ROI为94%,九毛九的ROI为50%。

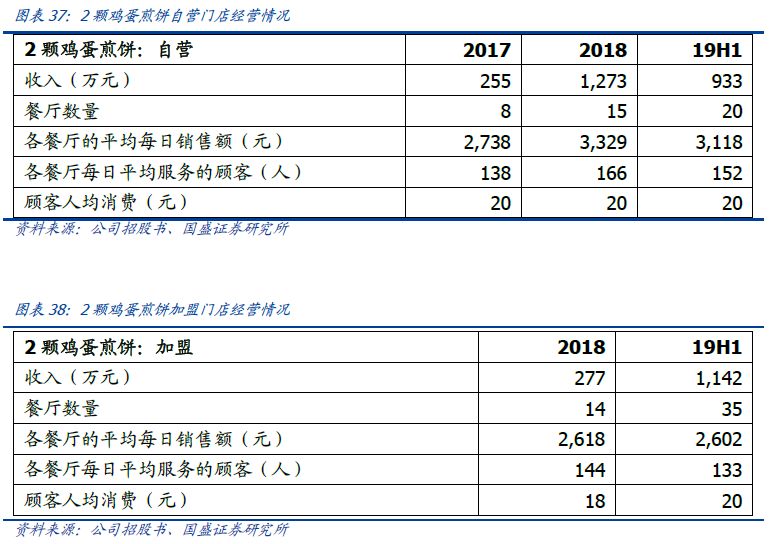

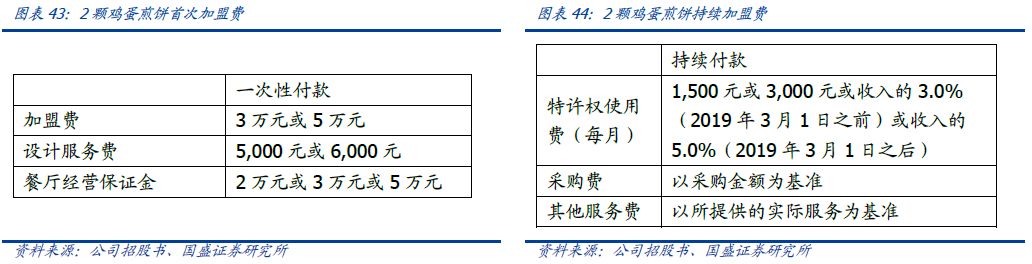

公司2018年开放2颗鸡蛋煎饼加盟,目前门店数正快速增长。2颗鸡蛋煎饼自营店19H1总收入933万元,同比+67.7%,门店数达20家;而公司在2018年下半年开放加盟,截止19H1加盟门店数已达35家,加盟店总收入达1142万元。在餐厅的日均销售额上,直营店高于加盟店,平均每日销售额为3118元,每日平均服务152位顾客;而加盟店的日均收入为2602元,日均顾客位133人。

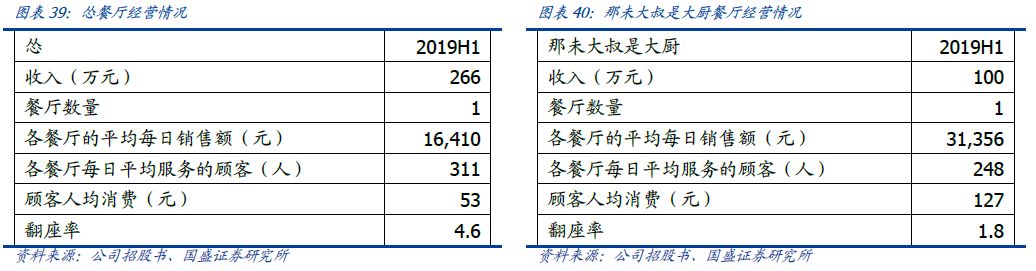

怂和那未大叔是大厨是公司于2019年上半年新推出的餐饮品牌,目前门店数都只有1家。怂餐厅相对大众,价格更加亲民、翻座率更高,目前日均销售额为1.64万元(年化为599万元),日均客流为311人,人均消费53元,翻座率为4.6。而那未大叔是大厨相对高端,日均销售额3.14万元(年化1144万元),日均客流为248人,人均消费127元,翻座率为1.8。预计随着新品牌的完善和成熟,餐厅日均销售额还有进一步提升的空间。

公司计划在2021年前开设370家新餐厅,较目前的269家餐厅增加138%。其中九毛九计划在2021年前开设54家新店,其中一线城市占比59%,每家新店投资额在250万元左右;太二计划在2021年前开设240家新店,其中一线城市占比40%,每家门店投资额亦在250万左右。此外,公司还计划开设47家2颗鸡蛋煎饼自营店、17家怂餐厅和12家那未大叔是大厨餐厅,单店投资额分别为15万元、200万元和500万元。

公司的餐厅经营以自营模式为主,仅在小吃店2颗鸡蛋煎饼开放了加盟。公司旗下正餐品牌九毛九、太二、怂和及那未大叔是大厨餐厅均以自营模式独家经营。自营模式有利于提升餐厅的经营效率、安全性及盈利能力,同时能够对向顾客提供的食物及服务质量维持足够的控制权。同时,公司在管理相对简单的小吃板块2颗鸡蛋煎饼开放了加盟模式,公司对加盟商收取3.5万~5.6万不等的首次加盟费和月收入3.0%~5.0%的持续加盟费。

2、基本内生品牌孵化能力,标准化运营体系助力公司餐厅扩张

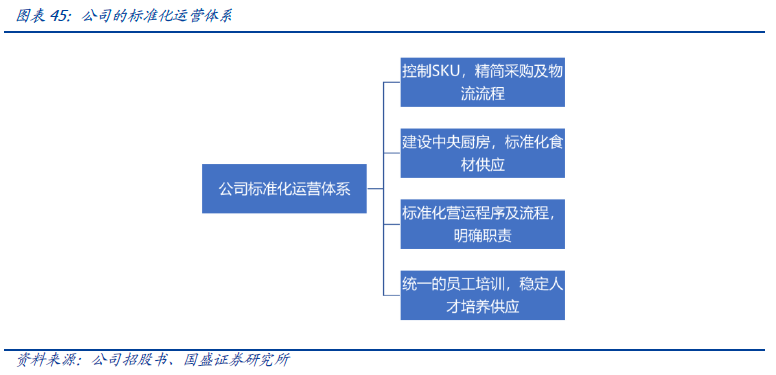

公司已经建立起一套适应快速扩张的标准化运营体系,解决了餐饮门店扩张中标准化复制的主要难题:

控制SKU,精简采购及物流流程。公司限制每个品牌提供的菜肴数量,以简化采购及物流。有限的菜品供应可以帮助公司精确所需的食材、烹饪方法以及每道菜肴的食物品相,提高标准化程度。例如,太二的特色是老坛子酸菜鱼,其他菜肴总数不超过23种。

建设中央厨房,标准化食材供应。公司目前已在广东、湖北及海南设有中央厨房,并租用第三方供应链,以基于标准化的食谱及流程为公司下游餐厅制备半成品食材。同时公司所有采购订单采用集中采购体系,并通过采购部门进行集中订单采购。集中采购保证了食品风味及质量始终如一并及时配送食材,同时使公司获得了更大的规模经济效益、实现更高的效率并降低了腐败的可能。

标准化营运程序及流程,明确职责。公司已实施涵盖餐厅经营多方面的一整套标准流程(包括餐厅设计、菜品、定价、食品准备、设施维护、前厅后厨清洁卫生及雇员操守等)。此外公司将餐厅经营程序分成①食材及供应品验收;②食材及供应品清洗消毒;③食品加工;④食品准备及⑤食品装盘及装饰五个环节,并就各步骤提供易于遵循的指导及程序。

统一的员工培训,稳定人才培养供应。公司为所有雇员提供全面的在线及线下培训计划。公司总部设立了一个培训中心,为各级员工提供统一的培训。同时公司还有电子学习平台,雇员可以通过该平台访问在线课程,包括操作程序、指南及标准、信息技术及企业文化。该等持续的培训确保公司从管理团队到一线餐厅员工拥有足够的人材配置,以支持新餐厅的发展。

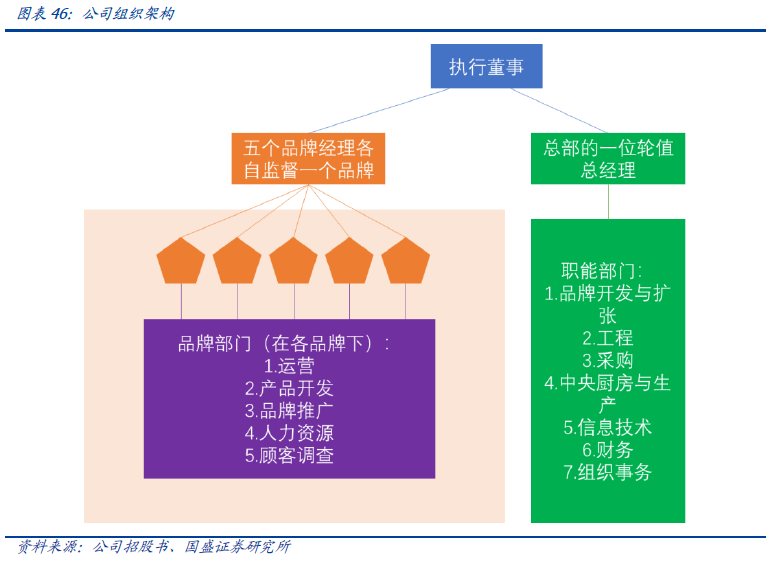

公司已经建立了适应品牌孵化和扩张的组织架构,具备内生的品牌开发能力。公司采取事业部的形式,将旗下品牌分为五个独立的实体各自运营,由五名品牌经理各自监督一个品牌;同时,在总部设立一个职能部门,负责为品牌的开发和维护提供全方面的后台支持。各品牌部门下分别各自设立运营、产品开发、品牌推广、人力资源和顾客调查,各品牌的负责人及团队为自己的品牌发展负责。总部职能部门负责新品牌开发与扩张,同时为已有品牌提供工程、采购、中央厨房及生产、信息技术、财务及组织事务。在此组织构架下,总部拥有不断开拓新品牌的能力,同时可为新品牌提供全方位的后台支持,让品牌的创作成为标准化流程。同时,新品牌授权品牌负责人组织团队独立运营,最大化单品牌的灵活性和主观能动性。

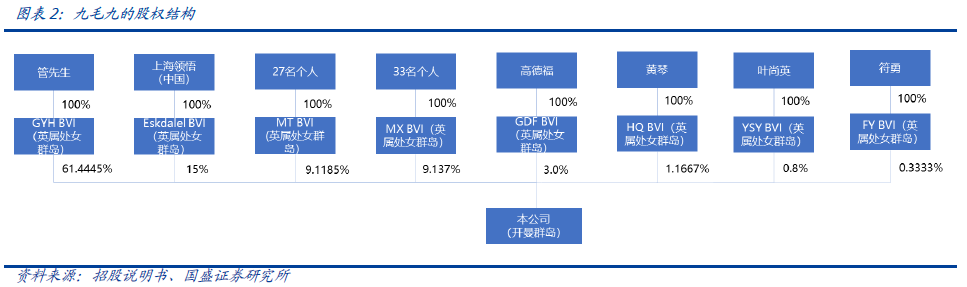

同时公司通过股权分享的方式,充分激发品牌团队的积极性。公司会向品牌经理及其各自团队授予其管理的品牌若干比例的股权,以绑定团队利益,激发团队活力。太二、2颗鸡蛋煎饼、怂及那未大叔是大厨品牌团队分别持有其所管理品牌的15%、20%、20%及25%的股权。

公司最早以九毛九餐厅起家,通过内生发展已经成功开拓出太二和2颗鸡蛋煎饼两个成功的品牌。此外,公司历史经营过的餐厅品牌还包括不怕虎牛腩、椰语堂和咧嘴,后因经营不佳而关闭。虽然公司也有失败的品牌创作案例,但是有失败是正常现象,只有不断去尝试,总有符合市场需求的新品牌脱颖而出,成为新的增长点。

四、盈利能力稳中向好,现金流充裕

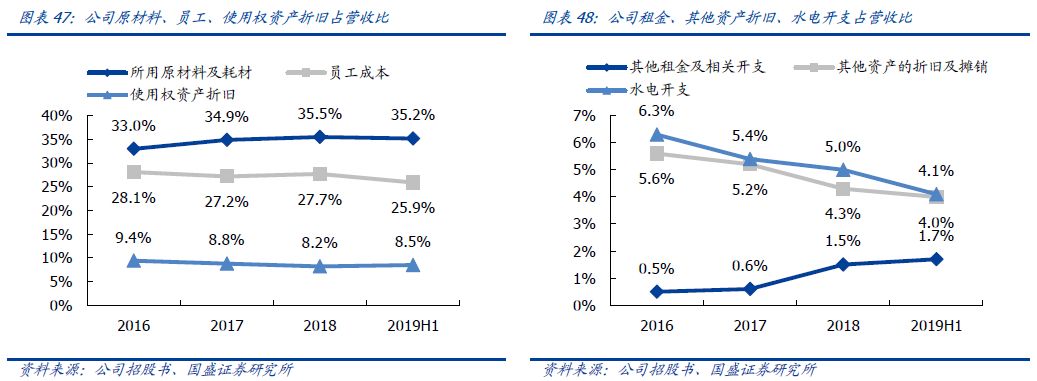

原材料及耗材占比逐年提升,由2016年的33.0%提升至19H1的35.2%。一方面是太二餐厅收入贡献增加,而太二的原料占比较九毛九高;另一方面是自2017年开始酸菜鱼餐厅的盛行令鲈鱼价格大幅上涨。

员工成本逐步降低,由2016年的28.1%降低至2019H1的25.9%。一方面是公司通过标准化的食品制备流程提高了员工效率,另一方是太二餐厅收入占比提升,而太二的员工成本较九毛九更低。

使用权资产折旧小幅下降,由2016年的9.4%下降至2019H1的8.5%。主要是由于公司在固定租金下的新开业餐厅数量占新开餐厅总数的比例减少。

水电开支逐年下滑,由2016年的6.3%下降至2019H1的4.1%。主要是由于太二餐厅收入占比提升,而太二的水电支出更低所致。

其他资产的折旧及摊销由2016年的5.6%下降至2019H1的4.0%。主要由于太二餐厅的收入贡献增加,而太二的装修成本较九毛九低所致。

其他租金及相关开支占比提升,由2016年的0.5%提升至2019H1的1.7%。主要系公司旗下可变租金占比增加。

广告占比由2016年的1.3%下降至2019H1的0.7%。主要是公司收入规模扩张,广告支出未随收入规模等比增加导致占比下降所致。

外卖服务费占比逐年提升,由2016年的0.2%提升至2019H1的1.2%。公司由2016年3月起提供外卖服务,外卖服务费占比提升与公司的外卖业务扩张有关。

其他开支变动主要与当期的一次性开支相关。其他开支主要包括开设新餐厅的前期费用、支付予第三方服务提供商的服务费、原材料运输的运输费用、减值亏损及其他存货亏损等。2016年到2018年的增长一方面系新开餐厅的费用增加,另一方面与前雇员有关的事件导致其他减值亏损增加。

融资成本占比下降,由2016年的3.7%下降至2019H1的2.3%。主要系公司规模扩张,租金及利息成本未等比例增长及公司偿还部分银行贷款所致。

受太二高速扩张的影响,短期除税前溢利率有所波动。除税前溢利率由2016年的6.5%提升至2017年的6.8%,主要受更高利润率的太二占比提升导致;2018年下降至5.5%,主要受当年太二快速扩张(门店+132%)拖累。2019H1除税前溢利率回升至11.2%,主要受益于太二新店的成熟及占比提升。实际所得税率逐年下降,由2016年的32.2%下降至2019H1的26.8%,主要是不能进行税项抵扣的附属公司亏损减少所致。期内溢利率2016/17/18/19H1分别为4.4%/4.9%/3.9%/8.2%。我们认为随着未来太二新店的成熟及新店占比的下降,未来公司利润率有望进一步提升。

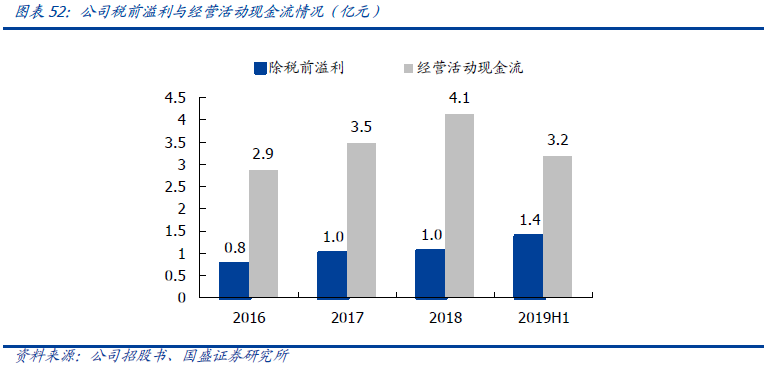

经营活动现金流优于税前溢利,差额主要来自于折旧。2016/17/18/19H1公司经营活动现金流分别为2.9/3.5/4.1/3.2亿元,同期税前溢利为0.8/1.0/1.0/1.4亿元。经营活动现金流和税前溢利的主要差异来自于折旧,2016/17/18/19H1二者差额分别为2.1/2.5/3.1/1.8亿元,当期折旧分别为1.7/2.0/2.3/1.1亿元。

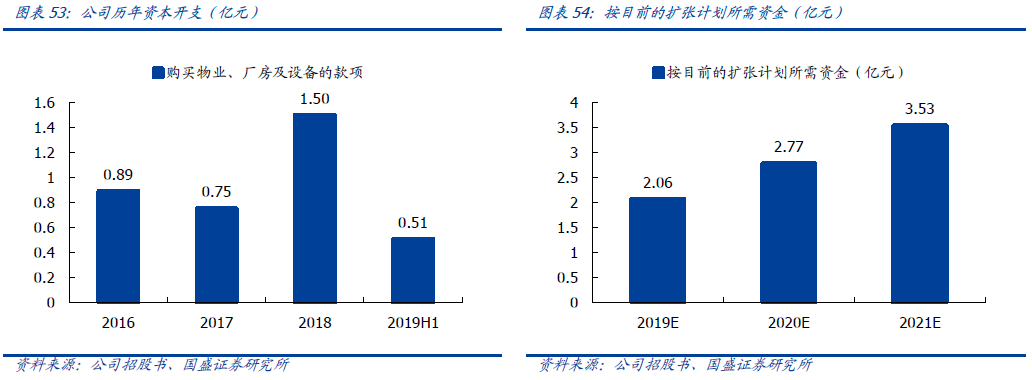

公司现金流能覆盖未来三年的扩张计划。公司2016/17/18/19H1在固定资产上的资本开支分别为0.89/0.75/1.50/0.51亿元。根据公司目标的扩张计划,2019/20/21年公司开拓新门店所需的资金分别为2.06/2.77/3.53亿元。按目前公司的经营现金流情况,账面现金能覆盖扩张所需的资金需求。

五、盈利预测

受益太二餐厅的快速扩张,公司收入和利润规模有望快速提升。我们预测2019/20/21年公司收入分别为28.58/40.87/56.82亿元,同比+51.1%/+43.0%/+39.1%;期内溢利2.04/3.34/4.82亿元,同比+176.6%/+63.5%/+44.2%。收入增长主要由太二驱动,预计太二餐厅数量全年将由2018年的65家增长至2021年底的297家,同比+357%。受益新店成熟影响,公司利润率水平有望逐步提升,我们预测2019/20/21年公司期内溢利率分别为6.8%/8.2%/8.5%。

六、风险提示

品牌老化风险。餐饮品牌生命力一般在3-5年,若没有及时更新品牌及内容适应新的消费者的需求,可能存在品牌老化而导致经营下滑的风险。

食品安全风险。餐饮业中常因管理不善、操作不当发生食品安全问题,一旦曝光将对餐饮品牌产生很大的不利影响甚至导致相关监管部门的处罚。

原料涨价风险。公司的原材料包括猪肉、鲈鱼、米面粮油等。若原料价格大幅上涨,可能对公司的利润率产生不利影响。

扫码下载智通APP

扫码下载智通APP