光大海外:海底捞(06862)整体表现依旧稳健,餐饮新赛道全面布局中

本文来自微信公众号“EBoversea”,作者为光大海外社服-陈彦彤、秦波。

文章摘要

公司整体运营状况依旧稳健,新业态布局中

我们近期和公司进行了交流,并实地调研了海底捞(06862)在郑州和西安新开的两家面馆。根据交流和调研情况,我们了解到公司整体运营依旧稳健,同时前瞻性地开始全方位布局餐饮赛道。

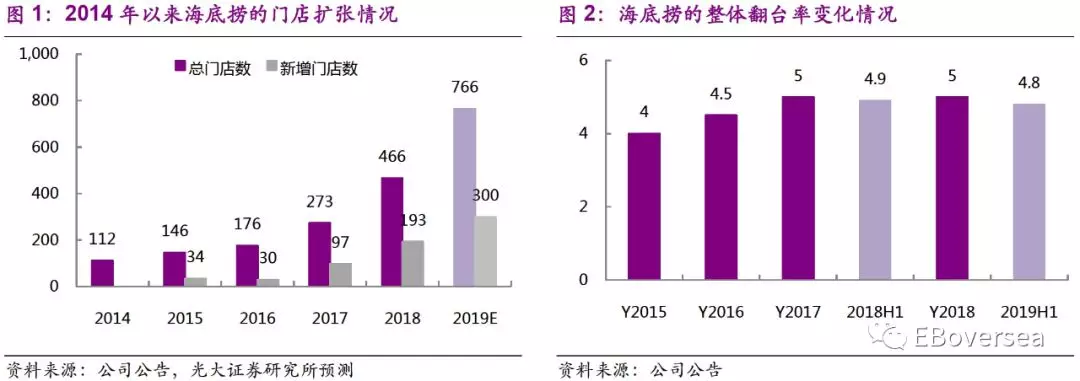

门店加密中翻台率微降,但不影响整体方向

公司当前仍处于高速拓店阶段,预计全年开店将略超300家;部分区域由于门店加密较快,同店翻台率有所下降(例如一线城市中的北京、上海),但一线城市中密度较低的广州同店翻台率进一步提升。整体来看,公司运营情况依旧稳健。

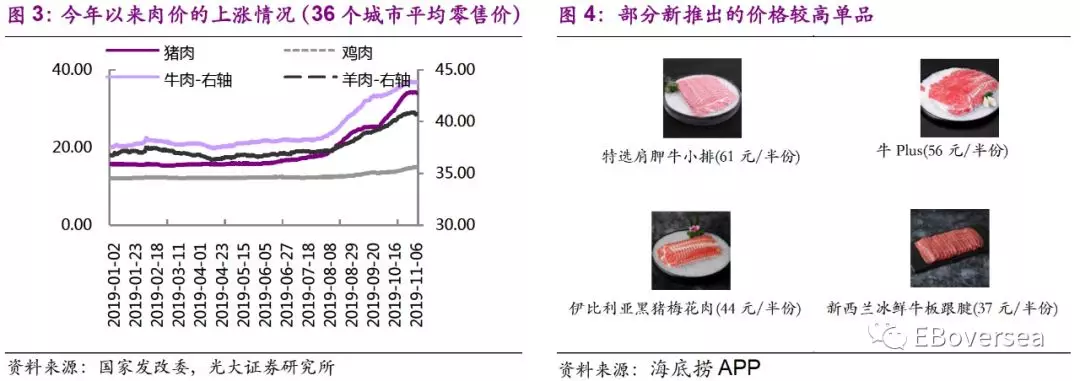

原材料价格上涨影响可控,新品类推出有望提升ASP

虽然今年以来包括猪、牛、鸡在内的肉类价格上涨剧烈,但海底捞在成本控制方面表现出色,肉类价格上涨对利润率的影响远小于肉价上涨的幅度。今年以来,公司对一些热门地区翻台率较高的门店酌情进行了提价,整体提价幅度为3%-5%。同时,今年以来公司也推出了一些高品质单价较高的单品,这些菜品除了可以提供给消费者更多样化的选择,也增加了菜品组合的价格。酒水方面,公司对推出之后颇受好评的啤酒进行了调价价格从9.9元提价至14元,并推出了包括咖啡调和饮品在内的一系列创新饮品。

布局新业态,远期蓝图构建中

除火锅赛道外,海底捞开始全面布局餐饮行业。新业态的尝试主要分为体内孵化和体外收购两个部分。体内孵化的郑州和西安面馆相继开业,在蜀海的强供应链支撑下,面馆的客单价比市场低20%-30%,充分做到好吃不贵;此外公司于11月5日公告拟收购“上海缘澍”、“Hao Noodle”和“上海好萃”,开始尝试进入偏高端的正餐赛道。

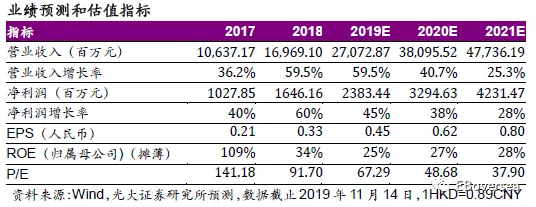

盈利预测与投资评级

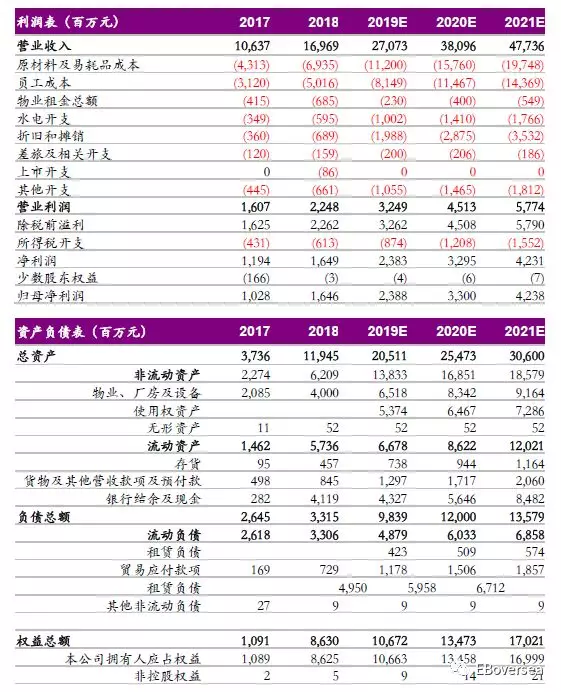

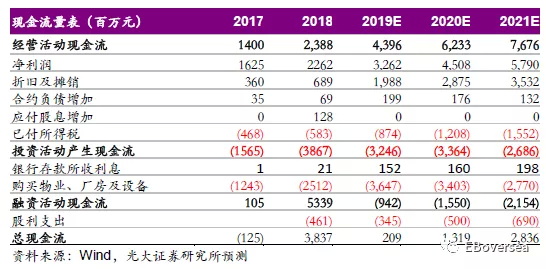

我们维持2019-2021年分别净增加300/235/235家门店的预测,考虑到门店加密翻台率微降,下调2019年营业收入预测至270.73亿元,2020-2021年营收预测分别为380.96和477.36亿元。考虑到原材料价格上涨压力,下调2019年净利预测至23.83亿元,2020-2021年净利预测分别为32.95和42.31亿元,维持公司“买入”评级。

风险提示:港股市场近期调整风险较大,公司作为消费龙头有一定调整压力;开店速度不及预期;储备店长面临压力;食品安全问题;原材料上涨过快。

正文部分

1、公司整体运营状况依旧稳健,新业态布局中

我们近期和公司进行了交流,并实地调研了海底捞在郑州和西安新开的两家面馆。根据交流和调研情况,我们了解到公司整体运营情况稳健,同时前瞻性地开始全方位布局餐饮赛道:

公司当前仍处于高速拓店阶段,预计全年开店将略超300家;部分区域由于门店加密较快,同店翻台率有所下降(例如一线城市中的北京、上海),但一线城市中密度较低的广州同店翻台率进一步提升。整体来看,公司运营情况依旧稳健。

客单价方面,2018年公司开始推出区域化定价策略,今年以来,对一些热门地区翻台率较高的门店酌情进行了提价,整体提价幅度为3%-5%。此外公司在新品类研发方面继续发力,从菜品和饮品两方面入手,菜品方面新增了一些高价格高品质单品,饮品方面继续创新,推出了咖啡调和饮品。此外,虽然今年以来肉价上涨剧烈,但公司显示出了非常强的成本控制能力,肉类价格上涨对利润率影响远小于价格上涨的幅度。

新业态的发展方面,除火锅赛道外,海底捞开始全面布局餐饮行业。新业态的尝试主要分为体内孵化和体外收购两个部分。体内孵化的郑州和西安面馆相继开业,在蜀海的强供应链支撑下,面馆的客单价比市场低20%-30%,充分做到好吃不贵;此外公司于11月5日公告拟收购[上海缘澍]、[Hao Noodle]和[上海好萃],开始尝试进入偏高端的正餐赛道。

2、门店加密中翻台率微降,但不影响整体方向

自2017年开始,拥有强组织架构、完善后端供应链支撑的海底捞开始进入高速拓店阶段。2019H1公司新开门店130家超出市场预期,我们预计全年新开门店将略超300家达到766家门店(盈利预测暂维持300家预期)。

新增门店除了可以缓解排队时间过久的问题,亦可以改善顾客的整体就餐体验。但随着门店的不断加密,部分区域由于新开店速度较快,翻台率出现微降:从和公司的沟通情况看,19Q3一线城市加密最快的上海,同店翻台率有所下降,但一线城市中布店密度较低的广州,同店翻台率继续增长。我们认为,区域门店加密带来的顾客分流导致翻台率微降属于正常现象。

3、原材料价格上涨影响可控,新品类推出有望提升ASP

虽然今年以来包括猪、牛、鸡在内的肉类价格上涨剧烈,但海底捞在成本控制方面表现出色,肉类价格上涨对利润率的影响远小于肉价上涨的幅度。

公司自2018年开始推出区域化定价策略,今年以来,公司对一些热门地区翻台率较高的门店酌情进行了提价,整体提价幅度为3%-5%。当前海底捞各门店的菜单已经可以做到完全的“个性化”:除了针对不同地区的特色锅底以及菜品外,同一地区的不同门店菜单也有所差异,相较而言翻台率更高的门店菜品选择更丰富。同时,今年以来公司也推出了一些高品质单价较高的单品,这些菜品除了可以提供给消费者更多样化的选择,也有望增加菜品组合的价格。

酒水方面,公司对推出之后颇受好评的啤酒进行了调价价格从9.9元提价至14元,口感更丰富的精酿啤酒也在推广中。除了啤酒外,海底捞推出了一系列创新饮品,比如上海部分门店开始提供的咖啡调和饮品。

4、布局新业态,远期蓝图构建中

除火锅赛道外,海底捞开始全面布局餐饮行业。新业态的尝试主要分为体内孵化和体外收购两个部分。

体内孵化的郑州[新秦派面馆]和西安[佰麸面馆]相继开业,在蜀海的强供应链支撑下,面馆的客单价比市场低20%-30%,充分做到好吃不贵。

此外公司于11月5日公告拟收购上海缘澍、Hao Noodle和上海好萃,开始尝试进入偏高端的正餐赛道。

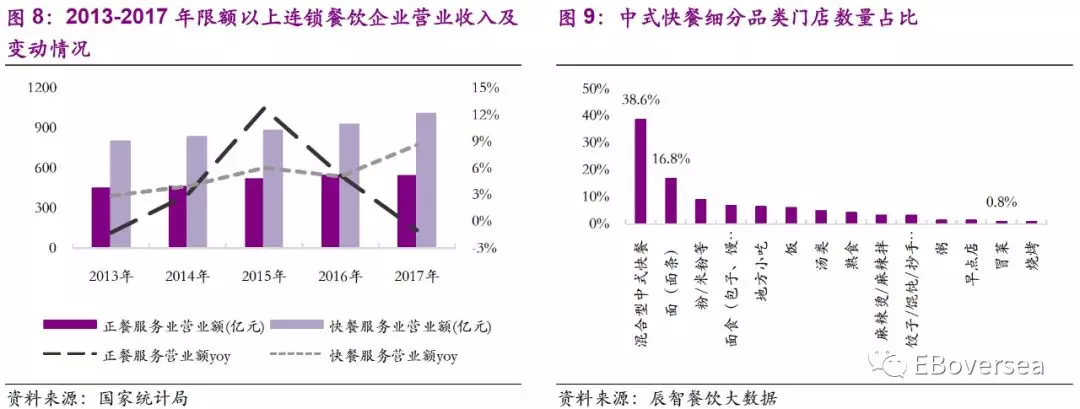

4.1、快餐赛道——供应链是秘密武器

今年3月26日海底捞宣布以2.04亿元全资收购优鼎优,自此公司开始正式进军包括快餐在内的其他餐饮业态。

快餐和火锅都有高度标准化的特点,根据中国饭店业协会的统计,相较于正餐,快餐每平米可以创造更多收入:2017年快餐业态平均每平米营收2.51万元,是正餐的2.5倍。从门店数量看,2017年面馆占比16.8%,是非常受欢迎的快餐品类,海底捞旗下率先营业的西安[新秦派面馆]以及郑州[佰麸面馆]均属于这一品类。

对于连锁快餐品牌而言,后端供应链是决定其能否取胜的关键。快餐巨头如百胜中国(YUMC.N)已经形成了自己的供应链闭环:包括原材料的采买、加工、冷链运输以及新品研发。

我们看好海底捞在快餐领域的尝试,因为其背后的蜀海为其提供了最强支撑:面、汤底、配菜的完全标准化可以控制每一碗面的品质,且极易操作;研发团队可以根据门店的需求快速研发出新品;整体较低的成本可以支撑门店比市场低20%-30%的售价。

好吃、不贵、卫生且品质可控,消费者对于快餐小店的要求莫过于此,虽然快餐的体量小且刚刚起步。但是我们看好公司在当前时点开始布局的前瞻性,并十分期待其在快餐赛道的发展。

4.2、快餐赛道——供应链是秘密武器

11月5日晚海底捞发布公告披露拟收购目标公司上海缘澍、Hao Noodle和上海好萃。公司通过收购的方式,开始布局偏高端的正餐赛道。

海底捞起家于火锅,这一业态本身非常亲民有烟火气,和高端正餐之间有所不同,但海底捞火锅和正餐在对极致服务的追求上是相通的。海底捞此次通过收购的方式并入优质高端正餐品牌,并输入其卓越的管理运营能力,有望通过布局高端餐饮,进一步拓宽品牌赛道。

上海缘澍是一个具有11年历史的品牌,在北京、上海和杭州以[汉舍中国菜]品牌经营九家餐厅,大众点评显示客单价在150-170元左右,整体评分四星半以上,主打菜品是招牌果木烤鸭。

Hao Noodle源于纽约,并在上海开设了一家门店。大众点评显示美国Hao Noodle门店为黑珍珠一钻(对标米其林一星)餐厅,客单价250RMB左右,在上海开设的HaoNoodle客单价71元,评分四星半。

我们看到海底捞的远期蓝图正在构建中:强大供应链的支撑下开始在体内孵化快餐业态,并通过收购的方式输出管理模式进军高端正餐。公司正在尝试不同的餐饮赛道,不断探索找出适合自己的方向。虽然这些尝试才刚刚开始,体量较小对整体业绩贡献有限,但我们看好公司在当下时点开始布局的选择,同时认为新业态虽需时间但值得期待。

5、盈利预测与投资评级:

我们维持2019-2021年分别净增加300/235/235家门店的预测,考虑到门店加密翻台率微降,下调2019年营业收入预测至270.73亿元,2020-2021年营收预测分别为380.96和477.36亿元。考虑到原材料价格上涨压力,下调2019年净利预测至23.83亿元,2020-2021年净利预测分别为32.95和42.31亿元,维持公司“买入”评级。

6、风险提示:

1、港股市场近期调整风险较大,作为年初至今累计涨幅较多的消费蓝筹,公司亦面临一定的调整风险。

2、开店速度不及预期。对于处在高速增长阶段的海底捞而言,开店速度是最核心的影响变量。如果开店速度不及预期,则会对整体业绩产生较大影响

3、储备店长人才库面临压力。随着海底捞的迅速扩店,对于人才的需求也在增加。由于海底捞的店长人选基本都是从内部晋升,未来甄选合适人选的压力将进一步增加。

4、食品安全问题。随着海底捞规模的不断扩大,确保餐厅整体体验以及食品质量安全将更加困难。

5、原材料价格的上涨。海底捞使用的原材料,如牛羊肉价格如出现大幅上涨将给成本端带来较大的压力。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP