中金:美股新高但已超买,新兴市场多头创新高,资金继续流入欧洲

本文来自微信公众号“Kevin策略研究”,作者:刘刚,董灵燕。

过去一周,全球主要市场和资产震荡盘整,不过其中出现了一些纠结与分化迹象。一方面,美股继续创出历史新高,但与此同时新兴市场多数明显下跌;主要市场利率小幅回落、同时债券和REITs、以及成长股再度跑赢,逆转了此前的走势。

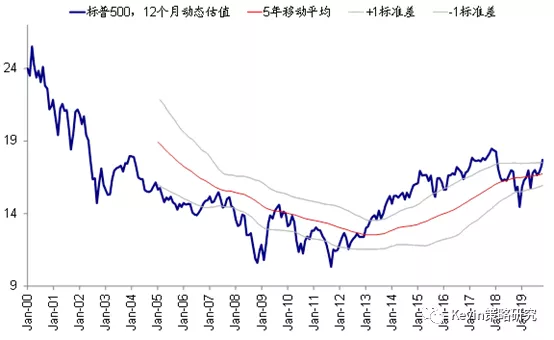

从多项技术和估值指标来看,目前情绪依然较为“饱满”:如美股估值高于过去5年均值1倍标准差、且进入超买区间;新兴市场多头和VIX空头都再创历史新高。

因此,我们认为上周资产价格更多是由于在情绪计入相对充分后显现出来的分化和纠结,并随着数据和贸易谈判进展的报道而波动,这与我们在上周周报中提示的情形一致。

往前看,贸易谈判进展,美国国会关于弹劾与相关立法进程、美联储FOMC纪要等都可能成为在此环境下影响市场的因素,因此值得关注。积极的一方面是,美联储和欧央行扩表下的全球流动性依然向好,资金连续第四周流入欧洲,新兴市场在波动中资金流入依然扩大。

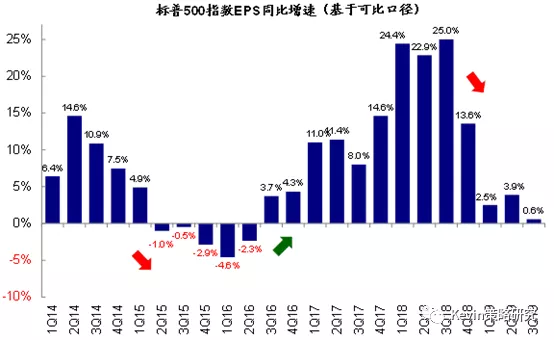

美股三季度业绩进入尾声,整体来看,三季度增长明显回落,标普500 EPS(扣除非经常损益)同比仅增长0.6%,较二季度的3.9%明显下滑。纳斯达克100指数也从二季度的0.4%再度转为负增长(-0.8%)。

板块层面,能源和科技拖累较为明显,而消费和房地产均有所改善。三季度增长的下滑主要受收入和利润率共同下滑所致。在需求不振的背景下,企业现金流和在手现金均有下滑,非金融板块资本开支延续疲弱态势并转为同比小幅负增长(-0.3%),这是2017年初以来首次转负;制造业库存也在继续回落。

往前看,盈利的同比基数将会逐渐得到改善。不过,在制造业和外需链条依然疲弱、企业投资和库存仍将下行的背景下,我们预计整体经济增长依然面临下行压力,但衰退压力边际上有所缓解,主要是得益于美联储下半年及时且大规模的货币宽松对利率敏感领域的支撑(《美股3Q19业绩:增长回落、投资下滑;消费地产改善》)。

焦点图表

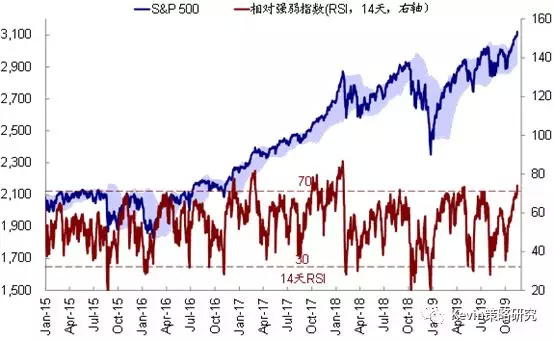

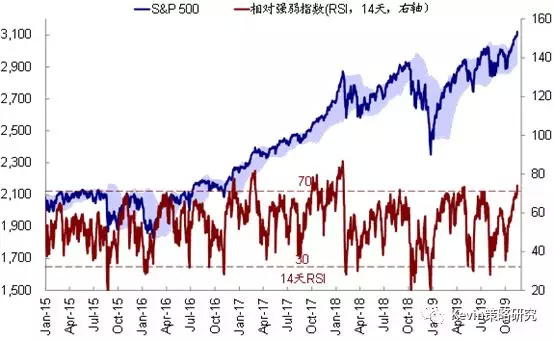

美股再创新高,RSI指数继续攀升,已经明显超买

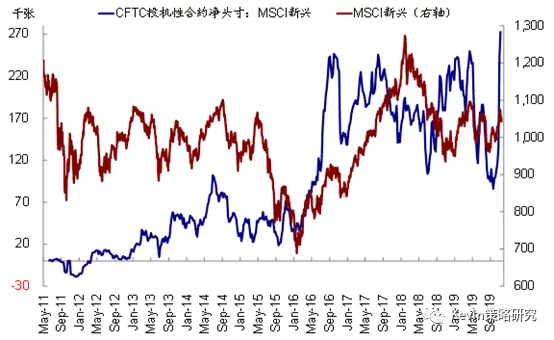

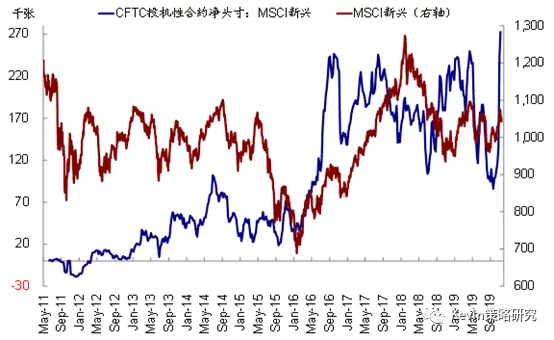

新兴多头进一步攀升并创有数据以来的新高

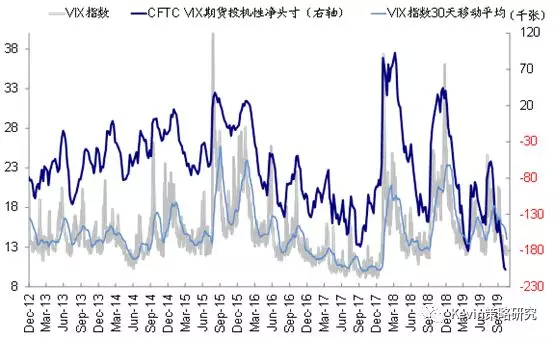

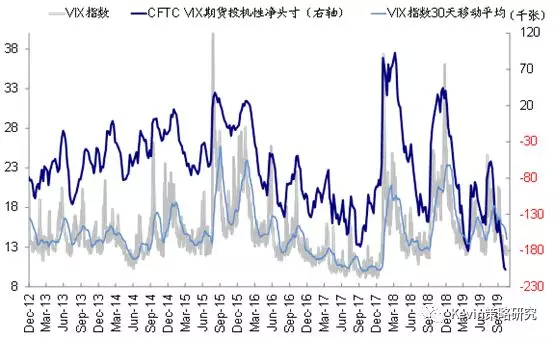

VIX期货空头仓位进一步增加并创有数据以来新高

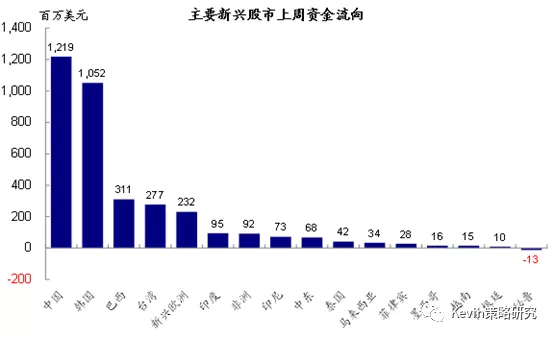

上周新兴股市资金流入明显扩大,中国、韩国资金流入规模最高

可比口径下,三季度标普500指数EPS同比增长0.6%,较一季度的3.9%有所下滑

三季度美股非金融板块Capex转为同比下滑0.3%,为2017年一季度以来首次转负

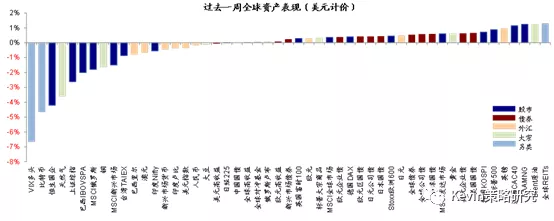

资产表现:债>股>大宗;利率回落,REITs领先,成长跑赢

关注或异常点:利率走低,成长跑赢价值;实际利率回落,美元走弱,黄金微涨,REITs领先;英镑大涨。

整体情形:过去一周,美元计价下,债>股>大宗;全球REITs、原油、FAAMNG、法国股市领先;而VIX多头、比特币、港股、天然气落后。

1)跨资产:债>股>大宗;

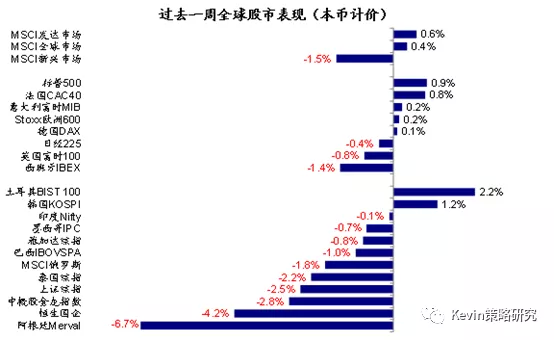

2)权益市场:发达>新兴,发达市场中美股、法国跑赢,西班牙落后;新兴中土耳其、韩国跑赢,阿根廷、港股跑输。风格再度切换,成长股跑赢,美股医疗设备、软件服务领先,而汽车零部件、运输、能源落后;

3)债券市场:主要市场国债利率小幅回落;美债期限利差小幅收窄至22.1bp;通胀预期和实际利率均有所回落;投资级信用利差持平,高收益信用利差走扩;

4)大宗商品:油价上涨而天然气大跌;铁矿石大涨,黄金微涨,有色金属下跌;农产品分化;5)汇率:美元走弱,英镑日元走强,新兴汇率分化;6)另类资产,REITs上涨,而VIX多头和比特币大跌。

过去一周,美元计价下,债>股>大宗;全球REITs、Brent原油、FAAMNG、法国股市领先;VIX多头、比特币、港股、天然气落后

上周发达>新兴,发达市场中美股、法国跑赢,西班牙落后;新兴中土耳其、韩国跑赢,阿根廷、港股跑输

过去一周,美国、欧洲、日本和新兴市场均为成长股跑赢

过去一周,信用债>国债>高收益债,美国信用债和国债领先,而欧洲高收益、全球高收益表现不佳

过去一周,美国、德国、日本、中国10年期国债利率有所回落

过去一周,主要市场汇率表现

过去一周,主要大宗商品表现

情绪仓位:风险溢价微升;美股超买;新兴多头和VIX空头均创新高

关注或异常点:主要市场股权风险溢价小幅回升。美股新高后已经进入超买区间;新兴多头和VIX期货空头均创新高。

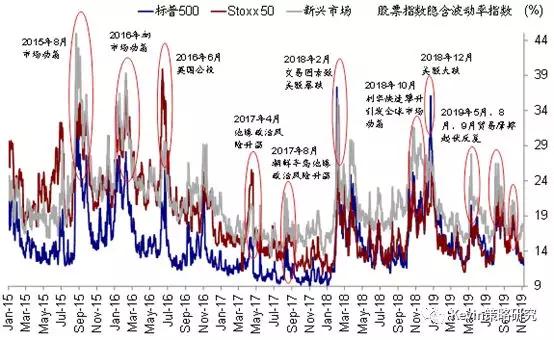

整体情形:过去一周,美欧波动率回落,新兴波动率回升,同时主要市场股权风险溢价回升。美股新高后,RSI指数进一步攀升,已经明显超买;相反,欧、日、新兴RSI指数均有所回落,超买得到缓解。

仓位方面,新兴市场多头仓位进一步攀升,再创新高;VIX空头仓位也继续增加,创有数据以来的新高。

此外,美股多头略有回升日本股市空头继续小幅减少;2年美债空头回升,而10年美债空头回落;美元多头继续回落,欧元空头仓位则略有回落;原油多头增加,铜空头回升,黄金多头继续回落。

过去一周,美欧波动率回落,新兴波动率回升

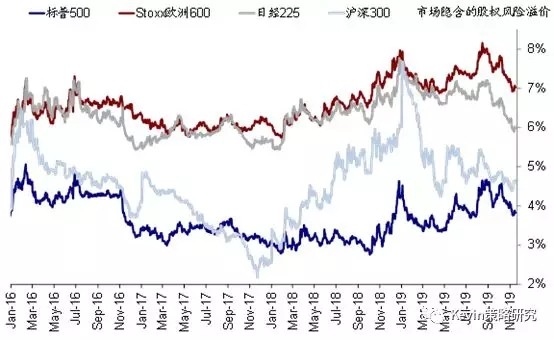

过去一周,美股、欧洲、日本和A股隐含的股权风险溢价小幅回升

过去一周,美股再创新高,RSI指数进一步攀升,明显超买

新兴市场投机性多头仓位进一步攀升并创新高

VIX期货投机性空头仓位进一步攀升,再创新高

流动性:欧洲流入依然强劲,新兴市场流入扩大

关注或异常点:欧洲流入依然强劲;同时新兴流入扩大,资金大幅流入中国和韩国。

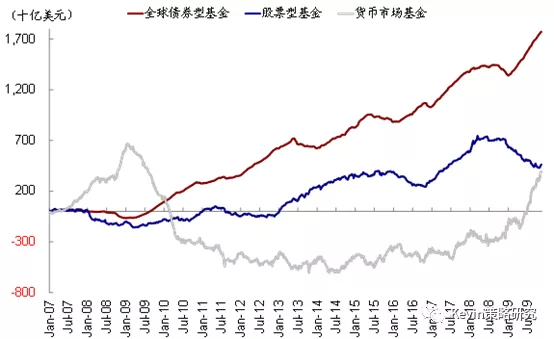

整体情形:过去一周,主要市场金融条件趋于宽松。资金流向方面,前一周加速流入后,上周股票、债券和货币市场基金资金流入均有所减少。

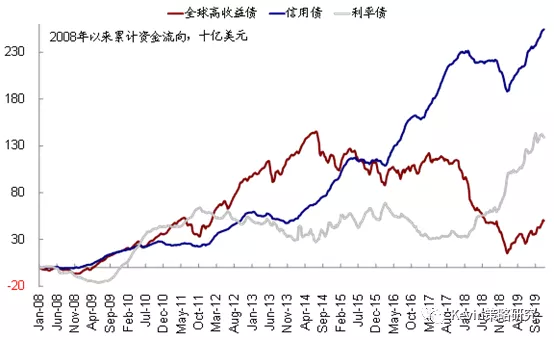

分市场看,上周美股流入缩小,ETF流入减少,同时非ETF的流出有所扩大;欧洲连续第四周流入,且规模与前一周相当;日本和新兴市场流入扩大,新兴内部,资金流入多数市场,中国和韩国流入规模最大。债券内部,资金加速流入信用债,转为流出高收益债,利率债流出放缓。

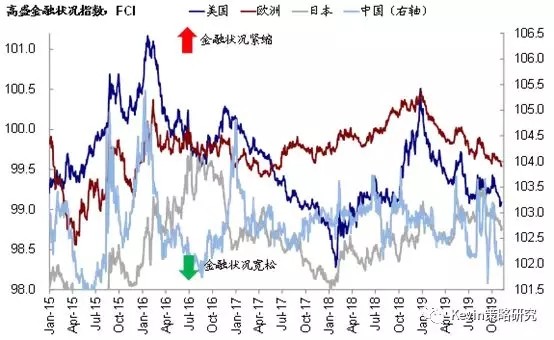

过去一周,美国、欧洲、日本、中国金融状况均有所宽松

过去一周,股票、债券和货币市场基金资金流入均有所减少

美股资金流入大幅放缓,欧洲流入依然强劲,新兴、日本流入扩大

过去一周,资金加速流入信用债,转为流出高收益债,利率债流出放缓

过去一周,资金转为流出发达欧洲债市,美国、新兴和日本债市资金流入减少

基本面与政策:美国10月通胀和零售销售回升;日本核心机械订单大跌

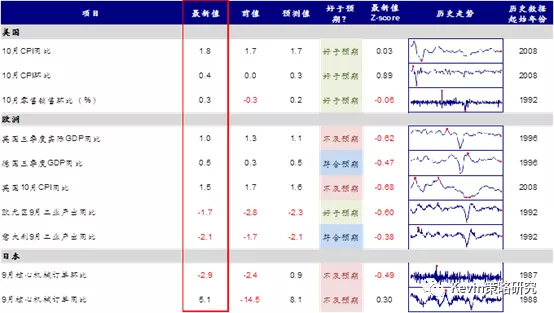

关注或异常点:CME期货隐含的12月降息概率已经降至0%。美国10月CPI同比增长1.8%,继续回升,与预期路径一致。10月零售销售环比增长0.3%,好于9月环比回落0.3%。

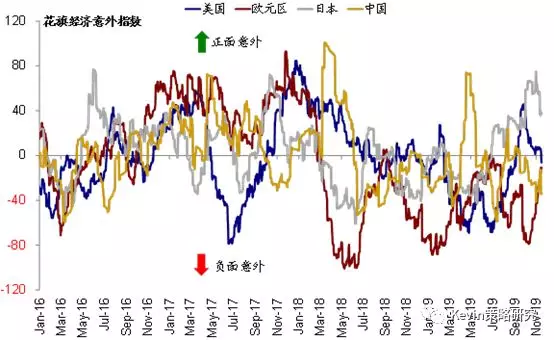

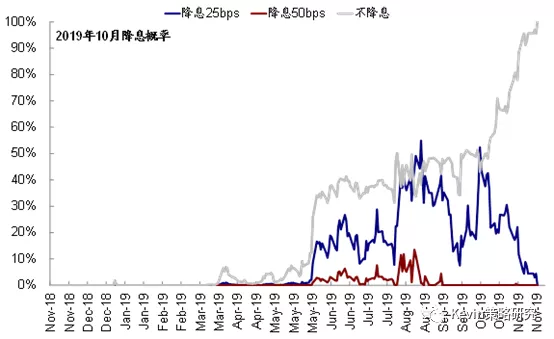

整体情形:过去一周,美国、日本、中国经济意外指数下滑,而欧元区继续改善。CME期货隐含的12月降息概率已经降至0%。

上周公布的主要经济数据有,美国10月CPI同比增长1.8%,较9月1.7%回升,也好于预期的1.7%;环比0.4%,好于9月的零增长。10月零售销售环比增长0.3%,好于9月环比回落0.3%的情况,也好于预期0.2%的增速。

欧洲方面,德国三季度实际GDP同比增长0.5%,符合预期,较二季度的0.3%有所回升。欧元区9月工业产出同比回落1.7%,好于8月同比回落2.8%的情况,且好于预期同比回落2.3%的情况。日本9月核心机械订单环比回落2.9%,不及8月环比回落2.4%的情况,也不及预期0.9%的增速;同比增速为5.1%,好于8月同比回落14.5%,但不及预期8.1%。

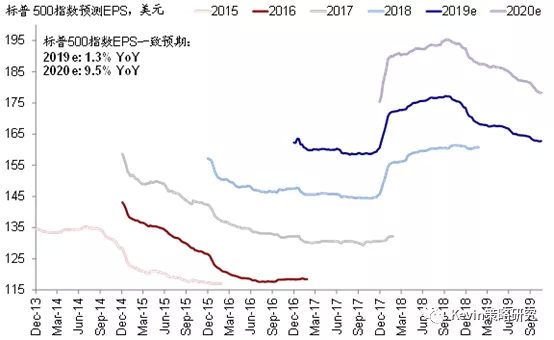

盈利方面,美股三季度业绩期接近尾声,可比口径下,基于市值占比80%成份股计算,标普500 EPS(扣除非经常损益)同比仅增长0.6%,较二季度的3.9%明显下滑。

同时,纳斯达克100指数也从二季度的0.4%再度转为负增长(-0.8%)。标普500非金融企业资本开支(capex)转为同比小幅负增长(-0.3%)、非能源板块更为明显(-1.3%),这也是2017年初以来首次转负。

主要市场盈利预测无明显变化,目前市场预期标普500指数2019年EPS增速为1.3%,2020年EPS增速为9.5%。上周主要市场盈利预测调整情绪有所改善。

一周经济数据追踪

未来一周海外主要事件与经济数据披露时间表

过去一周,美国、日本、中国经济意外指数下滑,而欧元区继续改善

CME期货隐含的12月不降息的概率为100%

市场一致预期标普500指数2019年EPS同比增长1.3%,2020年同比增长9.5%

市场估值:美股估值偏高

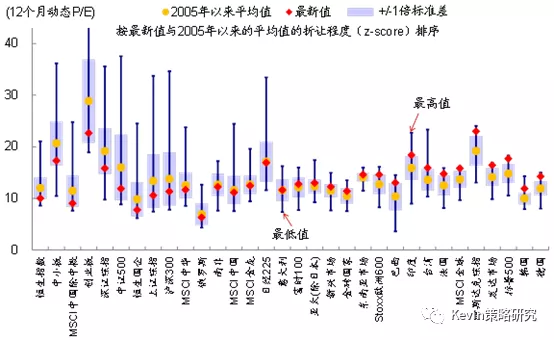

关注或异常点:美股估值进一步回升,高于过去5年均值+1倍标准差。

整体情形:美股动态估值进一步回升至17.7倍,高于1990年以来15.8倍均值,同时也高于过去5年均值+1倍标准差,已经明显偏高。

我们的股权风险溢价模型显示,当前标普500指数20.7倍的静态P/E明显高于增长(10月ISM制造业PMI=48.3)和流动性(10年美债利率1.8%)能够支撑的合理水平(18倍)。今年美股24.5%的涨幅中,估值扩张贡献22.3ppt,盈利贡献1.7ppt。

主要市场估值目前均处于过去5年均值以上,跨市场比较,欧洲、日本和新兴相对美股估值均有折价。从动态P/E较2005年以来均值偏离度看,德国、韩国、美股动态P/E高于均值,而港股、A股、俄罗斯估值有折让。

标普500指数12个月动态P/E进一步回升至17.7倍,高于1990年以来的均值

与2005年以来的均值相比,德国、韩国、美股动态P/E高于均值,而港股、A股、俄罗斯估值有折让

标普500指数12个月动态P/E为17.7倍,高于过去5年均值+1倍标准差

焦点事件:贸易谈判继续,美方表示接近协议;美联储主席认为经济增长可持续,中周期调整或暂停

贸易谈判继续;美方表示接近协议。上周六,国务院副总理刘鹤与美国财长和贸易代表就第一阶段协议通电话,双方就核心问题进行了具有建设性的讨论,并将继续保持联系[1]。上周五,白宫经济委员会主任Kudlow表示,中美双方已经接近达成第一阶段协议,一定程度上受此提振,美股上涨,标普500再创新高。

美联储主席认为经济增长可持续,中周期调整或暂停。在上周的国会听证中,美联储主席Powell表示,美国经济增长是可持续的,并且目前尚未出现泡沫,目前美联储也没有看到制造业疲态向其他部门大规模蔓延的迹象。Powell还表示,在失业率处于低位、工资增速上行背景下,消费者信心依然较强,从而使得消费(占美国经济的70%)具有韧性。

Powell提到贸易摩擦升级可能是潜在的下行风险。谈及货币政策,Powell表示,美联储已经进行的3次降息将有助于提振消费、刺激企业投资,并表示除非经济失速(a “material” change in the economic outlook),否则美联储将可能暂停降息。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP