中粮包装(00906)深度分析:行业加速整合&加多宝纠纷解决方案落地,基本面有望迎来拐点

本文来自微信公众号“轻工锋尚”,作者:华西证券徐林锋团队。

投资要点

事件概述:

11月15日,公司发布公告称其于14日收到香港国际仲裁中心于10月31日出具的《部分仲裁裁决书》,历时近两年的加多宝纠纷解决方案成功落地。

加多宝纠纷解决方案成功落地。裁决使股东权益得到保障:公司所获的2.30亿元赔偿为按中粮包装(00906)投资实际出资时间及金额计算的应得收益,773万元则为对应利息,该裁决结果公平合理,合乎公司及其股东利益。双方合作进一步推进:该裁决认定之前香港王老吉(加多宝旗下公司)申请的终止增资协议无效以及要求加多宝须配合商标注入手续。公司收到上述仲裁裁决后已和加多宝集团进行有效沟通,未来将与加多宝集团密切合作,共同推动加多宝集团上市计划, 从而实现持续健康的发展。

铝包装业务:二片罐行业加速整合&啤酒罐化率稳步提升,行业供需格局优化。供给端:新增产能有限,近两年落地及在建的较大项目主要来自于一线制罐企业,我们推算二片罐总增加产能约27.7亿罐,若考虑皇冠产能退出,二片罐新增产能实际更少。行业通过收并购加速整合,目前已初步形成中粮包装+奥瑞金+波尔、宝钢包装、昇兴+太平洋三大产能集群,产能市占率合计占比约70%。需求端:啤酒罐化率稳步提升带来增量市场,我们预计 2019-2021年二片罐年新增需求约20-30亿罐。

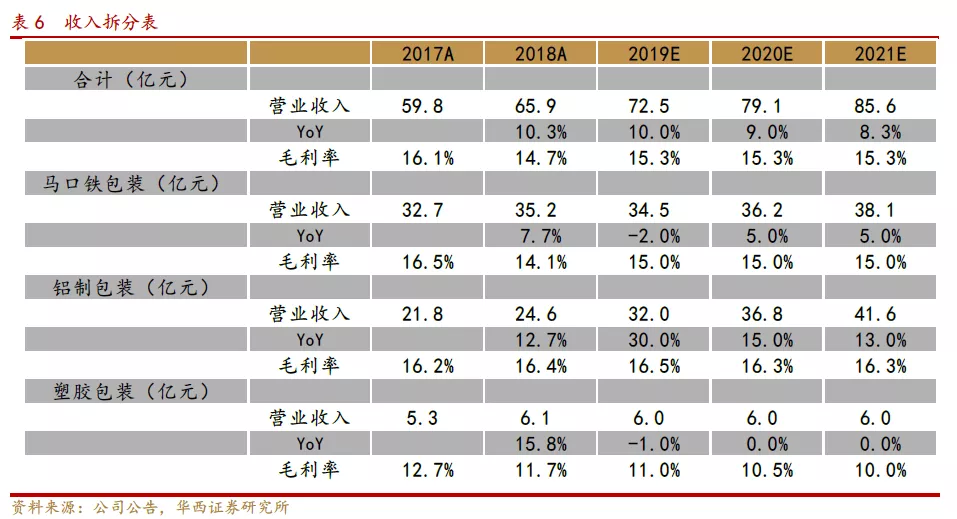

马口铁业务:收入端有一定压力,成本端受益原材料价格下跌。受部分客户向两片罐转换以及地产因素影响,三片罐、方圆罐销售承压拖累马口铁业务同比下降5.5%。原材料马口铁价格回落,2019H1马口铁业务毛利率同比提升0.4pct至15.2%,后续仍有望持续改善。

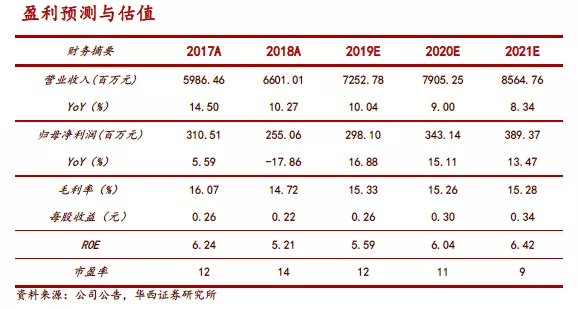

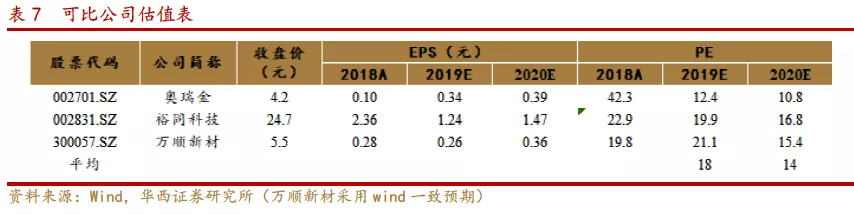

投资建议:我们预计2019-2021年中粮包装实现营收分别为72.5/79.1/85.6亿元,实现归母净利润分别为3.0/3.4/3.9亿元,对应EPS分别为0.26/0.30/0.34元,PE分别为12.2/10.6/9.3X。公司2012年以来PE中枢13倍,我们认为基本面改善有望推动估值向中枢回升;同时参考A股可比公司2020年平均14倍估值,我们给予公司12倍PE,对应EPS 0.30元,目标价为3.60元(以1人民币兑1.1167港币计算为4.02港元),首次覆盖给予“买入”评级。

风险提示:原材料价格上涨、啤酒罐化率提升不及预期;客户拓展不及预期、A股和港股的系统性风险。

1 2019年中期业绩回顾:业绩增速较快,盈利能力改善

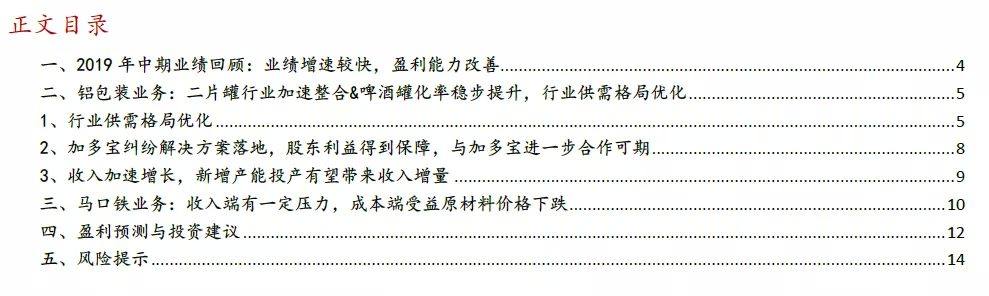

据中粮包装2019年中期业绩报告数据显示,回顾期内公司实现营收36.9亿元,同比增长10.5%,实现净利润1.7亿元,同比增长18.8%,扣非后净利1.6亿元,同比增长21.1%,业绩增速较快。

分业务来看,2019年财政年度上半年铝包装实现收入17.2亿元,同比增长34.9%;马口铁包装实现收入16.9亿元,同比减少5.5%,产品均价有所提升,但系部分客户转向两片罐包装形式,需求减少,收入出现下滑;塑料包装实现收入2.7亿元,收入持平去年同期。

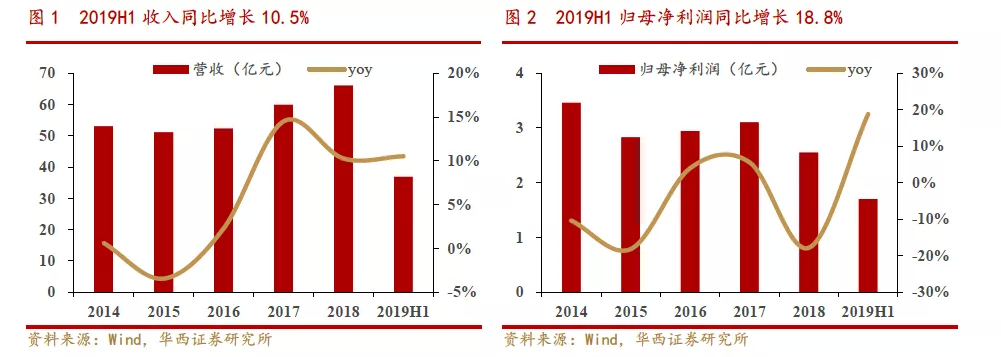

融资成本略有增加,毛利率同比改善。

整体费用率略有下降,回顾期内销售费用率4.1%,同比减少0.59pct,管理费用率4.1%,同比增加0.18pct,财务费用率1.7%,同比增加0.57pct,系期间银行贷款利息总额及成本增加所致。

整体来看,盈利能力有所提升。回顾期内毛利率15.6%,同比增加0.51pct,净利率4.8%,同比增加0.37pct,其中马口铁包装毛利率15.2%,同比增加0.4%;铝制包装业务毛利率16.7%,同比增加0.2%。

2 铝包装业务:二片罐行业加速整合&啤酒罐化率稳步提升,行业供需格局优化

2.1 行业供需格局优化

供给端:新增产能有限,行业通过收并购加速整合。

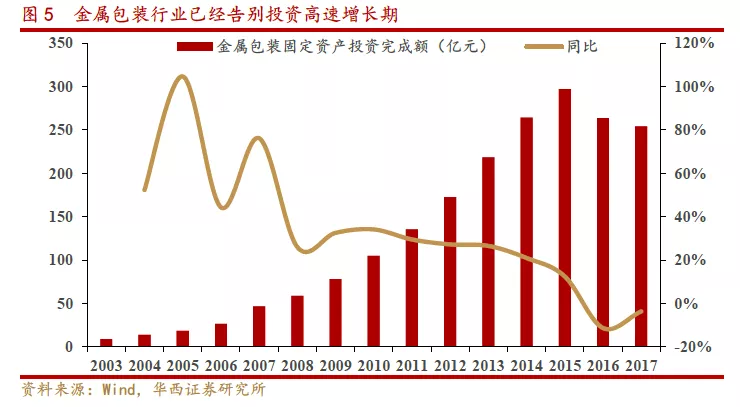

金属包装行业已经告别投资高速增长期。2000-2010年间由于下游需求快速增长,国内金属包装行业固定资产投资保持较高增速。随着新增产能逐步投产以及下游增速放缓,金属包装行业固投增速中枢明显下移,并在2016、2017年进入负增长(增速分别为-11.3%、-3.7%),行业进入理性扩张期。

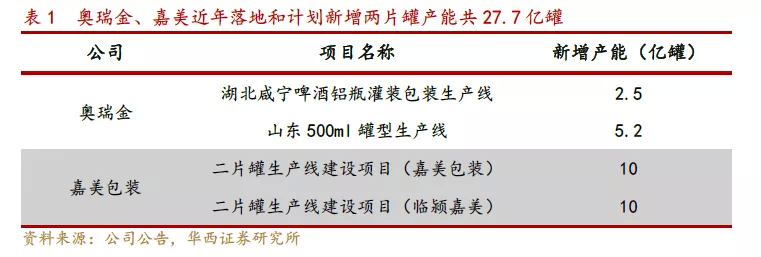

目前行业整体新增产能有限。近两年落地及在建的较大项目主要来自于一线制罐企业,包括奥瑞金咸宁、山东生产线以及嘉美包装IPO募投项目,根据以上公司公告我们推算二片罐总增加产能为27.7亿罐。此外,根据皇冠控股(CCK.US)在其2018年年报中披露,皇冠在2016年关闭上海工厂、2017年关闭北京工厂、2018年关闭莆田工厂、2019年关闭惠州工厂。若考虑皇冠产能退出,行业实际新增产能更少。

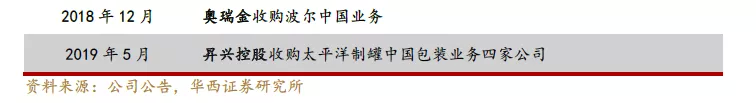

行业通过收并购加速整合。经过15年之前的固投快速增长,二片罐产能明显过剩,16年开始原材料铝价进入上升通道压缩盈利空间,行业竞争日趋激烈。多家头部企业开始对外收购,行业整合得以加速,目前已初步形成中粮包装+奥瑞金+波尔、宝钢包装、昇兴+太平洋三大产能集群,产能市占率合计占比约70%。

需求端:啤酒罐化率稳步提升带来增量市场。

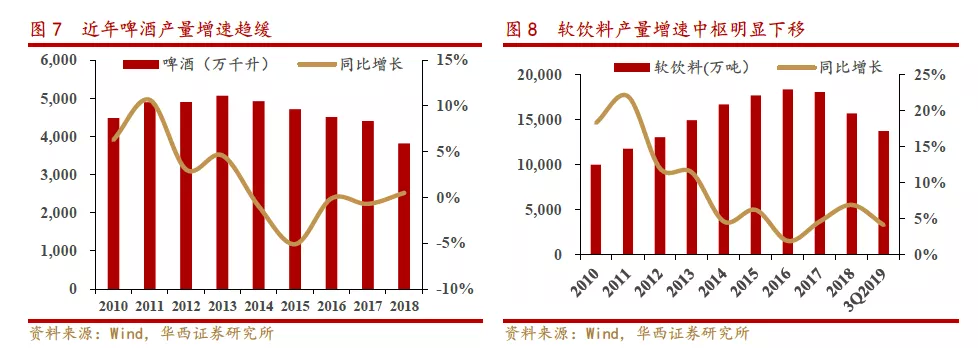

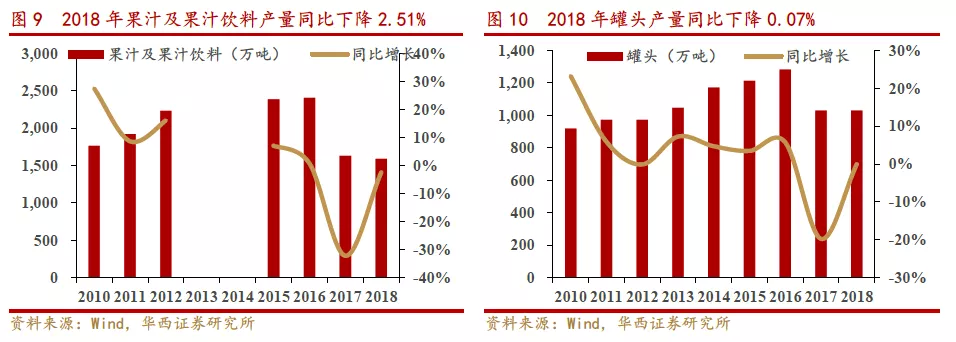

二片罐下游以饮料、啤酒为主,近年产量增速放缓。以啤酒、软饮料、果汁、罐头为例,2018年上述品类产量增速分别为0.5%、6.9%、-0.07%、-2.51%,产量增速放缓趋势明显。

啤酒罐化率提升带来二片罐收入增量。相比玻璃瓶而言,金属罐具备低成本、轻量化、便携优势,未来罐化率有望持续提升。我们假设未来啤酒产量没有增长,罐化率每年提升2-3pct,罐型为330ml,则2019-2021年二片罐年新增需求分别约20-30亿罐。

2.2 加多宝纠纷解决方案落地,股东利益得到保障,与加多宝进一步合作可期

往期纠纷回顾:矛盾主要集中在加多宝对清远合资公司的商标注入问题

2017年10月,中粮包装与加多宝达成协议,入股清远加多宝草本,注资20亿元,持股占比30.6%。香港王老吉(加多宝旗下公司)则以商标注入的方式增资30亿元,持股占比45.6%,原先100%控股股东智首持股占比降至23.6%。协议规定香港王老吉公司需在规定时间内履行向清远加多宝草本注入商标作为实物出资的承诺。

2018年上半年中粮包装完成出资,但因香港王老吉未在规定时间内履行承诺,7月6日,中粮包装正式向香港国际仲裁中心对香港王老吉公司提出仲裁申请,双方出现第一次冲突。中粮包装停止对加多宝的两片罐供应,加多宝受此影响,产能开工率有所下降。

2018年9月,中粮包装在款到发货的情况下,恢复对加多宝的供罐,同年12月底,加多宝任命中粮包装前董事会主席王金昌为董事长,向外界释放积极信号,意欲冲击上市。2019年1月双方签订2019年度供罐合作协议,冰释前嫌。

2019年6月,智首向相关国际仲裁中心申请回购中粮包装所持股份,并愿意归还中粮包装按年化10%收益计算的现金及注资额。

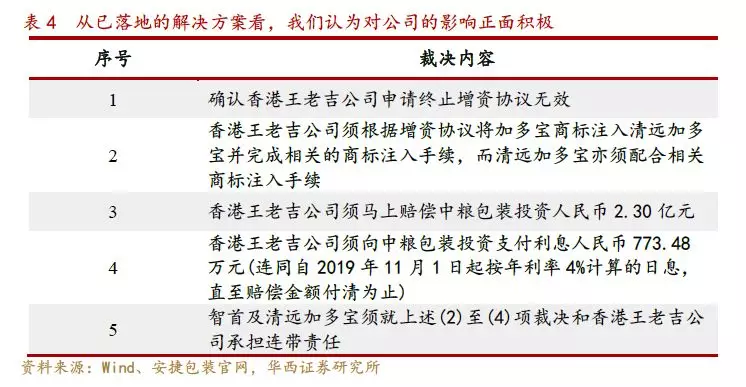

从已落地的解决方案看,我们认为对公司的影响正面积极:

股东权益得到保障:公司所获的2.30亿元赔偿为按中粮包装投资实际出资时间及金额计算的应得收益,773万元则为对应利息,该裁决结果公平合理,合乎公司及其股东利益。

双方合作进一步推进:该裁决认定之前香港王老吉公司申请的终止增资协议无效以及要求加多宝须配合商标注入手续。公司收到上述仲裁裁决后已和加多宝集团进行有效沟通,未来将与加多宝集团密切合作,共同推动加多宝集团上市计划, 从而实现持续健康的发展。

2.3 收入加速增长,新增产能投产有望带来收入增量

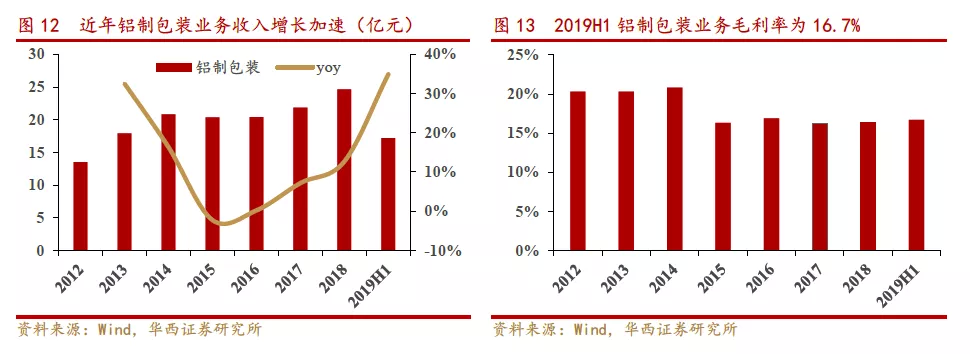

近年公司铝制包装收入增长加速,2019H1收入17.21亿元,同比增长34.9%;根据公司19年中期业绩报告披露,福建制罐二线项目已在6月启动产线安裝,公司第一个海外项目比利时两片罐生产基地进展顺利,预计年内试生产,新增产能逐步投产有望带来收入增量。盈利能力方面,2018、2019H1铝制包装业务毛利率分别为16.4%、16.7%,受益于原材料价格下跌,盈利水平有所改善。

3 马口铁业务:收入端有一定压力,成本端受益原材料价格下跌

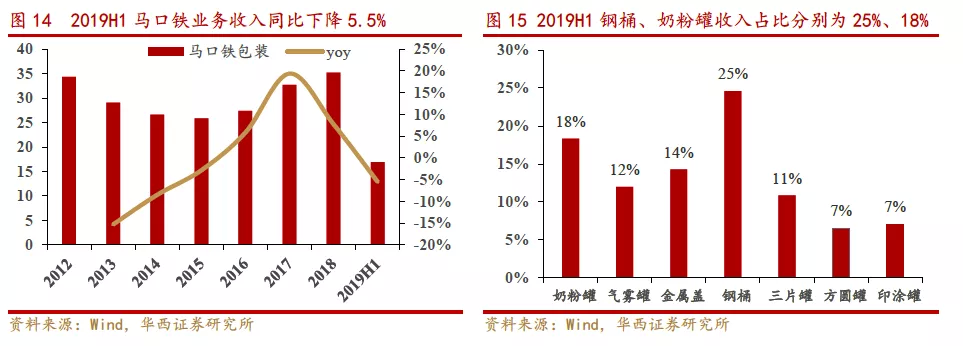

19年马口铁业务收入端承压。13年以来公司马口铁业务收入增速持续向上修复,2018年收入35.22亿元,同比增长7.7%。马口铁业务以钢桶、奶粉罐为主,2019H1分别收入4.16、3.10亿元,占比分别为25%、18%。2019H1马口铁业务收入承压,实现营收16.92亿元,同比下降5.5%。其中奶粉罐、气雾罐、金属盖、钢桶、三片饮料罐、方圆罐、印涂铁收入增速分别为9.2%/2.0%/1.3%/3.2%/-33.8%/-12.6%/-27.7%。受部分客户向两片罐转换以及地产因素影响,三片罐、方圆罐销售承压拖累马口铁业务。

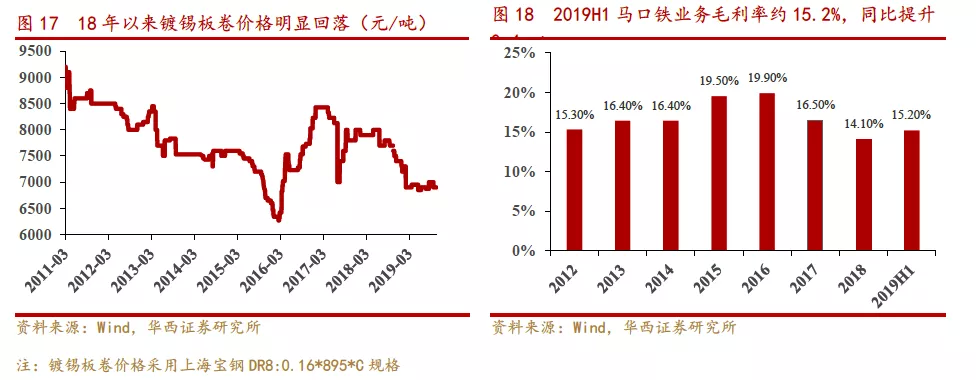

原材料马口铁价格回落,成本端有望受益。18年以来镀锡板卷价格步入下行区间,由年初的约7700元/吨跌至目前约6700元/吨,跌幅约13%。2018年均价7597元/吨,2019年至今均价约6771元/吨,若以此参考全年均价,则镀锡板卷价格下跌约11%。我们预计原材料跌价红利将逐步反映到成本端,2019H1马口铁业务毛利率同比提升0.4pct至15.2%,后续仍有望持续改善。

4 盈利预测与投资建议

基本假设:

收入端:受下游市场需求转换,三片罐转用两片罐等其他包装,马口铁包装业务增速逐渐放缓;两片罐受益于啤酒罐化率提升,未来仍保持比较高的增速;塑胶包装业务受限塑令等政策调控,我们预计未来收入基本持平。

成本端:参考同比公司成本变化和公司具体情况预估成本的变动。

费用端:按照公司历史费用水平进行平均来计算。

我们看好中粮包装在行业供需格局优化情况下,随着啤酒罐化率提升,两片罐业务保持较快增速,三片罐业务受益原材料价格走低,盈利有所改善,具备较好的发展空间。

根据以上假设,我们预计2019-2021年中粮包装实现营收分别为72.5/79.1/85.6亿元,实现归母净利润分别为3.0/3.4/3.9亿元,对应EPS分别为0.26/0.30/0.34元,PE分别为12.2/10.6/9.3X。公司2012年以来PE中枢13倍,我们认为基本面改善有望推动估值向中枢回升;同时参考A股可比公司2020年平均14倍估值,我们给予公司12倍PE,对应EPS 0.30元,目标价为3.60元(以1人民币兑1.1167港币计算为4.02港元),首次覆盖给予“买入”评级。

5 风险提示

原材料价格上涨(二片罐、三片罐主要原材料为铝和马口铁,原材料价格将影响公司成本)、啤酒罐化率提升不及预期(啤酒玻璃瓶装向金属罐装升级将带来二片罐需求)、客户拓展不及预期(拓展客户不力将影响公司收入)、A股和港股的系统性风险。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP