还有一种被称为股票分红风险的东西?

本文来自微信公众号“市川新田三丁目”,译者王为。

想象一下,你是个做结构化金融产品交易的交易员,金融大危机正在袭来,客户们如电光石火一般突然意识到市场行情下行的风险了,他们会怎么做?会要求有一种金融产品能帮助他们规避潜在的损失。

那么你会咋做?

这就好比,鸭子一呱呱叫,就会有人喂,喂饱了,他们还会接着叫。

在过去十年里,交易员卖给客户的挂钩股票指数的结构化票据的金额大得惊人。

今年年初有这样一篇报道:

尽管最近商业银行亏损严重,但高风险的结构化股票产品的销量大增

商业银行的财报显示在2018年末股市大跌导致亏损金额大增之后仅仅几个月,结构化金融产品中一个领域,即结构复杂的股票挂钩型证券的销售额再次出现大增。

各家投资银行每年卖给全球各国个人投资者的结构化股票产品的金额数以亿美元计。

将结构复杂的股票挂钩型产品包装起来并通过财富管理渠道卖给个人投资者是大多数大银行的股票交易业务中的重要一环。据analytics firm Coalition 统计,2018年全球规模最大的前12家投资银行通过销售股票衍生品而获得了144亿美元的营业收入,其中有20亿美元的收入是来自于结构化金融产品的销售。

但是挂钩股票结构化票据到底是个啥?

这是一种存续期间通常在2到10年之间的金融产品,买入此类票据的投资者可以有机会享有股票指数上涨带来的收益,同时获得本金的安全保障。虽然其中的花样不少,但归根结底就是:交易员将固定收益产品与股票指数看涨期权捆在一起卖给个人投资者。

这种产品的“妙处”(至少从交易员的角度来看是这样)在于最终买了这种金融产品的投资者很难搞清楚自己为这种专门定制的交易结构多花了多少冤枉钱。

我不是在这儿对别人说三道四,正如Bob Dylan说的——“我们总免不了得为某人提供服务”,我更愿意做的是谈谈与这种大量发行的金融产品有关的投资机会。

如何对冲结构化金融产品的风险

这些结构化产品通常构造非常复杂,很难看清楚是如何定价的。但从根本上看,此类产品需要对冲的风险有两个:一是固定收益部分,这部分相对而言比较直观;第二部分是股票指数期权,对我们来讲获利机会就在这里。

我可以谈这些产品在长期限期权的定价中产生的影响,有一点是确定的,对股票挂钩型结构化票据的风险进行对冲推高了长期限股票指数期权的隐含波动率。

但是我们最感兴趣的是期权定价模型中市场被忽视的地方所隐藏的获利机会。

我们都知道标的指数的价格变化给期权定价带来的影响,同时我们中的很多人知道未来的波动率在影响对冲交易员的空头仓位的损益状况方面所起的作用。

交易员总是尽一切可能地将尽量多的风险因素对冲掉,有些情况下他们会通过买入其他期权的方式实现这一点,这些期权的“定价要素”与他们在包装股票挂钩型结构性票据时做空的期权是一致的。但是,情况并非总是如此。在更多的情况下,交易员在结构性票据到期之前会不得不保留对冲头寸,持续进行对冲。

对期权的伽马值进行动态调整或对冲利率波动风险的做法早就是老生常谈了,在这没啥可补充的。

但是市场人士很少意识到的是这些交易员所面临的epsilon风险。

我都能听到你们在问,“epsilon风险?得啦吧Kevin,你简直成了搞量化的书呆子,再往下就会被所有的人所讨厌了。”

不得不承认我也需要搞清楚这是个啥东西,因此还是别拽这些希腊字母了,说人话吧。

名词解释:epsilon风险就是交易员做空的股票指数期权所对应的标的股票指数未来产生的一系列股息现金流给交易员带来的风险。

为了搞清楚这一点,现假设有这么一个期权,该期权大体上类似于交易员所做空的最典型的股票挂钩型结构性票据中所含有的期权。

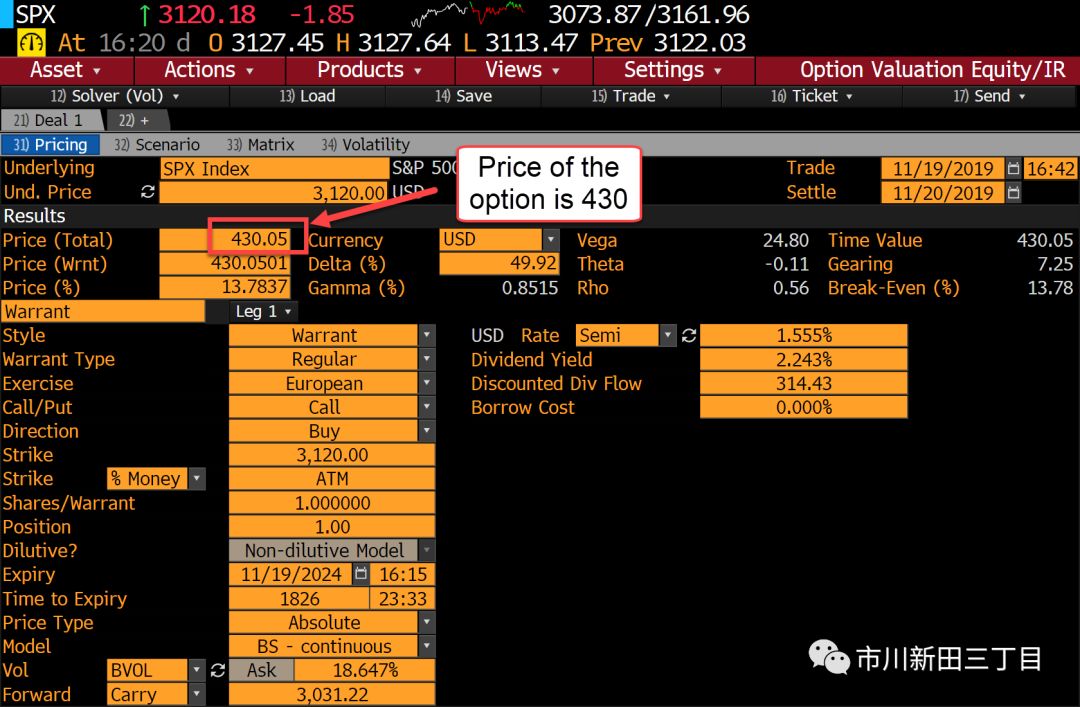

标准普尔500指数今天报收在3120点,下图是在彭博终端中给标准普尔500指数的5年期平价看涨期权定价的界面。

按照彭博终端中自动显示的期权要素报价水平进行计算,可见该期权的报价为430美元。

现在的问题是,如果标准普尔500指数的全部成分股未来的股息率加权平均之后不是彭博终端中自动显示出来的2.243%,而是掉到了1.00%会发生什么?

从上图中可见,如果股息率下降,那么标准普尔500指数的远期价将出现上升,这就导致标准普尔500指数的看涨期权的价格也随之上升,但是别忘了一点,交易员可是做空期权的,因此股息率的下降会导致期权的做空头寸出现亏损。

交易员在某种程度上是可以应对这些风险的。在股票挂钩型结构性票据的合成定价过程中有很多利润,因此允许股息率变动风险(也就是epsilon风险的敞口)在一定范围内存在的情况并非罕见。

但如果交易员的空头仓位大到足以令风险管理人员哆哆嗦嗦,问题可就大了。epsilon风险的敞口达到第一个1000万美元的时候还ok,甚至到了1亿美元也还能接受,毕竟股票的分红会随着时间的推移而增加。但如果敞口额度达到足以令Nick Leeson望尘莫及的程度,即使是Jamie Dimon也得说应该对冲风险了。

但是,如何对冲股息率变动的风险呢?首先得尽可能地量化股息率和作为期权标的的股票指数之间的相关关系才能确定合适的德尔塔对冲比率,但是这将令风险管理人员更加焦虑不安。如果想多卖一些股票挂钩型结构性票据给客户,风险管理人员会说你得先把股息率变动风险清理掉。

因此你会找个愿意从你手里接走股息率变动风险的交易对手,但说句实话,谁会愿意将股息率变动风险持有5年之久?对很多人来说这可不是啥好东西。

所以为了对冲掉股息率变动风险,交易员不得不将报价提高到能让多头心甘情愿长期持有股息率变动风险的程度。交易员最后会用很低的价格卖股息互换,他们很清楚这个价格水平实在是低得太扯淡了,但他们并不在乎,因为他们在卖股票挂钩型结构性票据的时候能赚得非常多,因此不想让这赚钱的机会飞了。

获利机会在哪?

我不知道这种定价现象是否在所有的市场中都是如此,但是加拿大这边的股息互换交易的报价水平极其诱人足以令市场人士愿意承担标准普尔多伦多股票交易所指数的未来股息现金流的波动风险,我的判断是,在股票挂钩型结构性票据大量销售的任何一个股票市场里都会存在这种股息掉期交易的报价水平明显超出常理的反常现象。

我还在等签署ISDA协议的资质获得批准,但奇怪的是交易员们并没有主动来找我做交易,遗憾的是,加拿大股息互换市场中的这个机会我是抓不到了。

但是不用慌,在有的期货市场上是可以通过股息期货合约的方式进行交易的。欧洲人似乎很喜欢挂牌各种类型的以欧洲股票指数为标的的长期限股息互换期货合约,幸运的是,欧洲市场上有股息期货合约,更好的消息是一直到2027年12月份都有成交活跃的期货合约。

看看上图中这条Eurostoxx50股票指数股息期货合约价格曲线的形态!2019年12月份交割的合约报价为122.00,除了2020年12月份合约的报价,其他年份12月份交割合约的报价都在逐级递减。

Eurostoxx Dividend Future Curve

在一个正常的市场里比较靠谱的想法应该是,因为股息会随着时间的推移而增加,因此股息期货合约未来的报价应该更高而不是更低才对。但是由于欧洲正处于负利率的特殊市场环境下,再加上交易员所做的对冲交易已经远超股息风险实际的敞口额,因此导致Eurostoxx50股票指数股息期货合约价格曲线处于深幅贴水状态。

我希望能以贴水的远期价格买入加拿大股票指数股息互换,但是我现在没有签署ISDA协议的资质,因此这个欧洲股票指数的股息期货是最佳的候补选项。我知道每个人都认为欧洲的股票根本不会涨上去。我完全清楚欧洲股市所面临的暗淡前景,但直觉并没有告诉我欧洲股票市场的崩盘是不可避免的,这才是问题的关键。

我最喜欢那些导致定价机制存在重大偏差的交易员了,尤其是当他们的持仓收益大于持仓成本时,如果每个人都因为你打算做多而认为你是个大傻瓜那就更好了。

策略解读

这篇文章讲的是股票衍生品定价的问题,但能看懂文章的人应该寥寥无几。下面我用尽可能简明的语言来解读一番,但不排除其中可能有理解错误的地方。

什么是股票挂钩型结构性票据?

股票挂钩型结构性票据很像一只债券,但实际上跟债券不一样,其收益不是一个固定的票息,而是与所挂钩的股票或股票指数的走势有关,因此理论上是浮动的。股票挂钩型结构性票据的投资者实际上买入了所挂钩的股票或股票指数的看涨期权,相应的,合成了该结构性票据的商业银行中的股票交易交易员作为投资者的对手就等于是卖出了看涨期权。

卖出看涨期权的风险在于一旦看涨期权的价值上涨,那么交易员的期权空头仓位就会赔钱。而股票或股票指数的股息率一旦下降,那么看涨期权的价格就会上涨,这就是epsilon风险。

因此交易员需要对冲股息率变动的风险尤其是下降的风险, 第一个做法是叙做dividend swap交易。

什么是dividend swap?

dividend swap就是股息互换,在该互换交易中有一方为固定利率现金流的支付方,即股票指数股息互换的买方;另一方为浮动利率现金流的收入方,即股票指数股息互换的卖方。股票指数股息互换的买方会在互换期间内定期向卖方支付交易成交时确定的固定利率现金流;而股票指数股息互换的卖方会定期向买方支付所收到的股息,互换期内的各个计息期的实际股息率可能会有变化,支付股息的标的资产可能是某一只具体的股票或某个股票指数的所有成分股。

合成了股票挂钩型结构性票据并需要对冲股息率变动风险的交易员是股息互换交易的卖方,卖出股息互换后,就能得到固定的股息现金流,这样就消除了股息率下行的风险,相应的也就消除了股票指数看涨期权的价值上扬的可能性,从而保护住自己在合成股票挂钩型结构性票据时预留的利润空间。

但由于交易员的对冲方向是一致的,而且交易量很大,结果造成市场供求关系失衡,股息互换的买方很缺乏,因为买方处于有利的谈判地位,讲价的空间变大了。这就是作者认为存在巨大获利空间的机会,即成为股息互换的买家。

但是叙做互换交易有个前提条件,也就是必须有签署ISDA互换协议的资格,否则做不了。而作者是个个人投资者,不是金融机构,因此暂时还没有签署ISDA互换协议的资格。怎么办?作者想到了欧洲市场上有一种股息期货可以解决这个问题,那就是Eurostoxx50股票指数股息期货。

Eurostoxx50股票指数股息期货合约的报价呈现贴水结构,也就是交割月份离现在越远,合约的报价越低。这与正常的报价逻辑不相符,因此也就成了作者要抓的机会,他要买股息期货的合约,买股息期货合约与买股息互换的效果是一样的。

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP