光大证券:中生制药(01177)前三季度业绩符合预期,新产品推动抗肿瘤线快速增长

本文来自微信公众号“医心医意要健康”,作者:光大医药团队。

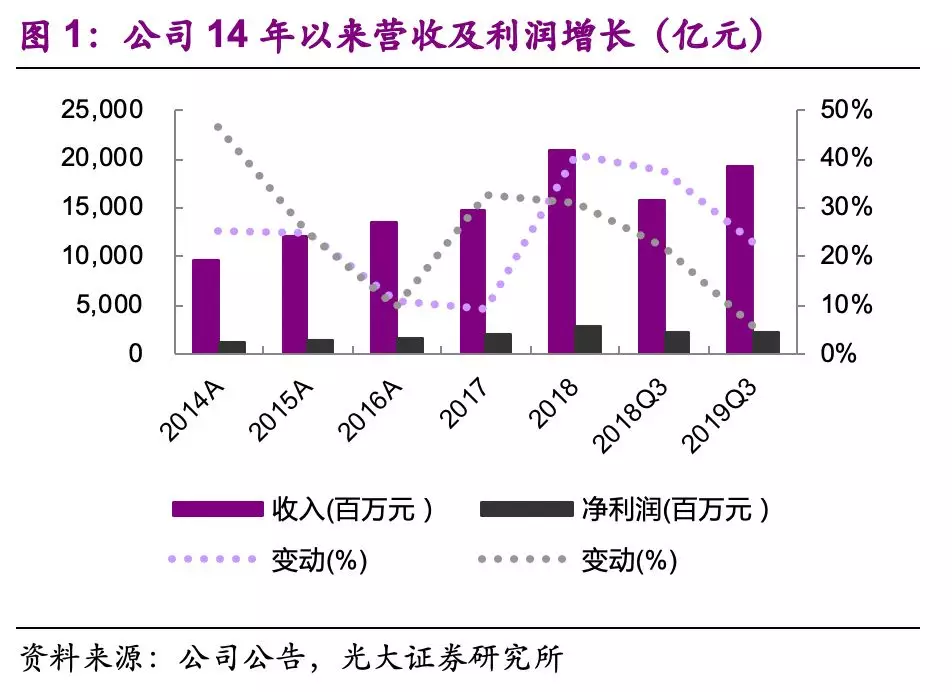

前三季度业绩符合预期。中国生物制药(01177)前三季度实现收入193.2亿元(+22.8%),其中Q3单季收入67.9亿元(+13.1%);归母净利润22.6亿元(+2.5%),扣除收购泰德权益产生的无形资产摊销和未实现的公允价值调整影响,调整后归母净利润为26.0亿元(+15.7%),其中Q3单季调整后归母净利润9.3亿元(+10.9%);调整后每股盈利20.65分(+14.0%),整体业绩符合预期。公司在手现金61亿元,Q3单季度派息2港仙。

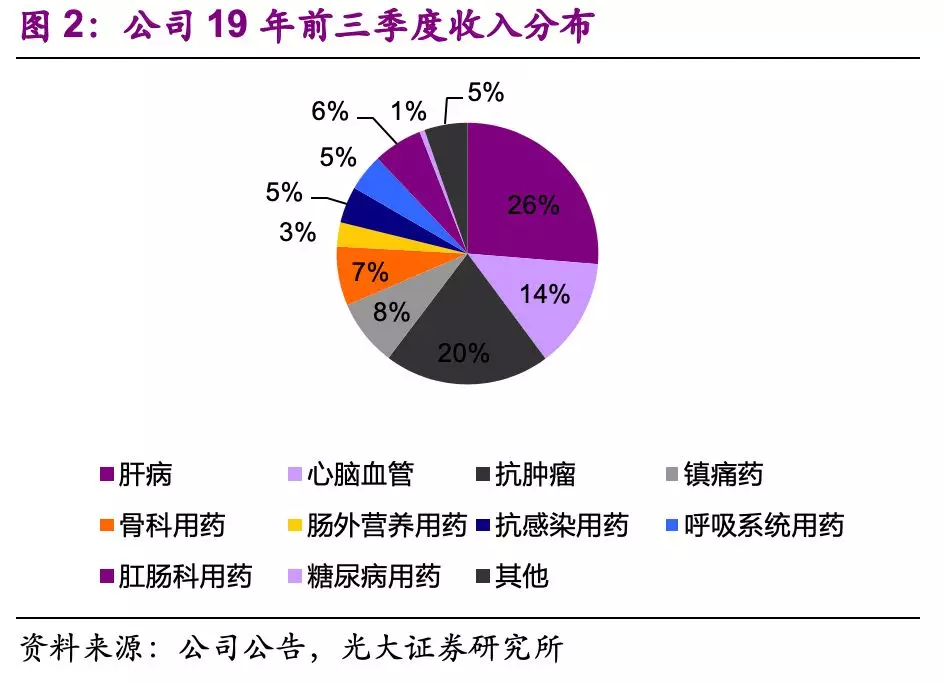

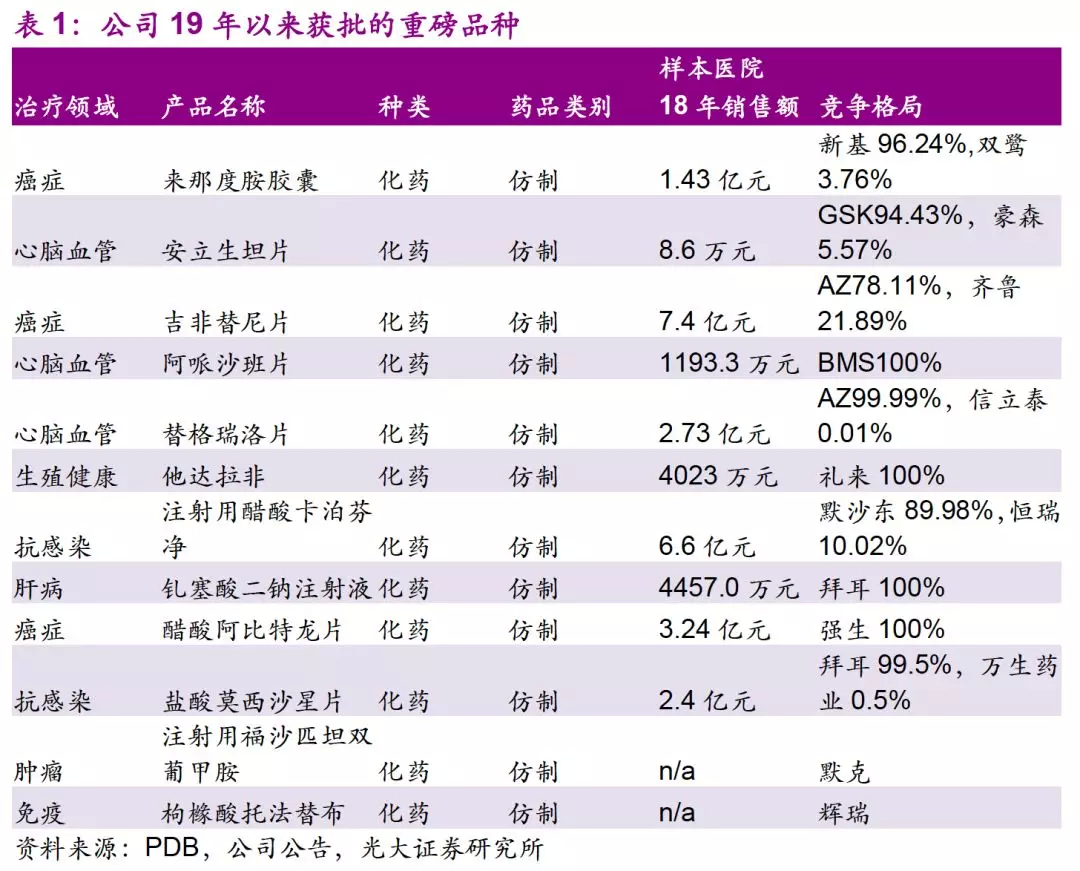

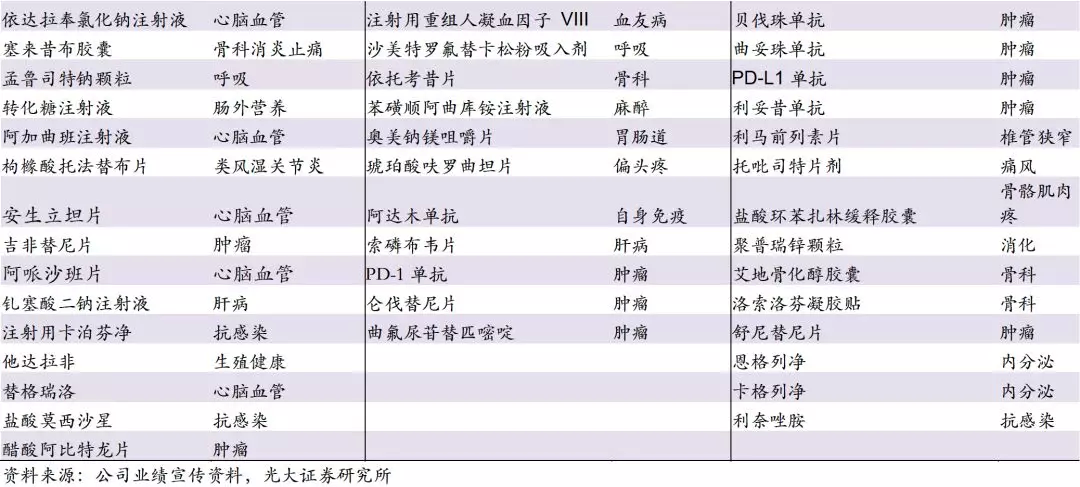

新产品推动抗肿瘤线快速增长。抗肿瘤产品收入42.0亿元(+83.3%),占收入21.8%。安罗替尼预计前三季度贡献超20亿元收入,新适应症软组织肉瘤已于19年6月获批。随着更多适应症获批,安罗替尼有望维持快速增长并成为公司抗肿瘤条线最重磅品种及最大单品。其他产品布局全面,雷替曲塞、达沙替尼、卡培他滨收入同比+39.9%、+47.6%、+29.8%。新产品中硼替佐米与来那度胺前三季度分别贡献1.1亿元/1.3亿元收入,有望受益于19年新医保目录调整实现放量,推动肿瘤线产品持续快速增长。

肝病与镇痛产品增长疲软、心脑血管产品稳健增长。肝病产品实现收入49.7亿元(-0.7%),占收入25.7%,增长乏力;其中恩替卡韦系列产品中润众收入23亿元(-9.2%,Q3单季同比-12.1%)。镇痛产品实现收入16.5亿元(+0.8%);其中氟比洛芬酯注射液凯纷收入9.2亿元(-33.3%,Q3单季同比-33.1%)。心脑血管产品实现收入25.0亿元,占收入13.5%,厄贝沙坦/氢氯噻嗪片、瑞舒伐他汀钙量增价减,同比分别增长20.8%和23.6%。肝病与心脑血管线上述产品受带量采购扩面的影响仍在,但收入占比已随新产品上市大幅下降。

研发标杆,进入新一轮收获期。公司是国内医药行业研发标杆,前三季度研发投入就达到20.5亿元(+20.4%),占总收入10.6%。在研产品471件(约有40个处于报产阶段,PD-1单抗、阿达木单抗、重组凝血八因子、布地奈德等重磅大品种有望于19~20年上市)。公司创仿并重的战略成效显著,潜力品种众多,预计19~21年每年有望上市超10个新产品。

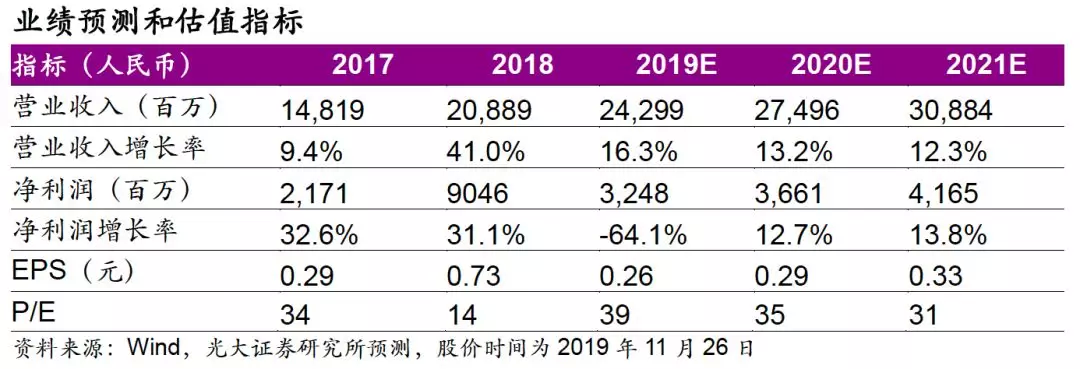

维持“买入”评级。公司当前新产品占收入比重达20.6%,研发稳步推进,后续新产品上市梯队有序,维持公司19-21年的EPS预测分别为0.26/0.29/0.33元,同比增长-64.1%/12.7%/13.8%。公司质地优秀,是国内医药行业研发标杆,研发进入新一轮收获期,维持“买入”评级。

风险提示:药品带量采购风险,招标价格压力,审批政策风险。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP