连锁酒店龙头加速展店的背后我们看到了什么?

本文来自微信公众号“正视社服”。

核心要点

目前市场较多观点认为酒店的估值修复或更多受阶段性的投资风格切换及短期PMI超预期所致,持续性相对不足,市场预期的焦点过于关注酒店的周期属性。在宏观经济放缓背景下,酒店行业经过1年多经营数据承压的同时,龙头品牌酒店加速扩张的趋势在增强。本文从竞争格局、龙头集中度、业绩敏感性和稳定性、海外龙头复盘启示以及中长期品牌升级等角度看酒店加速展店下发生了哪些被市场忽视的方面。

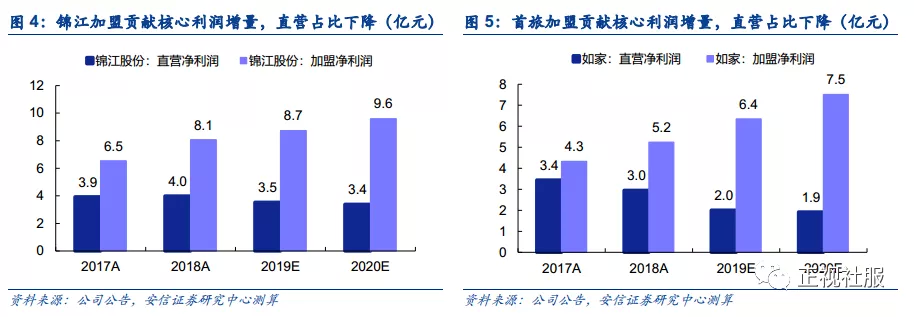

龙头集中度加速提升:宏观增速放缓下单体加速翻牌成连锁,竞争格局优化助力龙头19年逆周期扩张提速,且2020年有望继续加快。连锁酒店凭借品牌溢价、自有会员、大规模采购和更低人房比,单店模型的投资回报率普遍高于单体酒店。因此在宏观下行时,中小酒店向头部酒店品牌商加盟的趋势在加强。

三大龙头来看:①锦江19Q1-3已毛开店1107家,大幅度超出年初的19年1000家目标,预计19全年展店可超1300家,pipeline酒店同样从18Q1的2824家持续增多至19Q3的4229家,展店或有望继续超市场预期;②首旅如家18年计划开店450家,19年计划经济&中端开店550家、管理输出&云品牌开店250家,开店计划同样加速且pipeline酒店数19Q3继续增至663家,相比18Q1增多118家。③华住(HTHT.US):19年计划毛开店700~800家,而实际仅在19Q1-3毛开店达1085家(净增921家)大幅超出年初目标,并在19Q3财报中给出2020年计划开店1700家继续提速的目标,pipeline酒店数同样从18Q1的744家大幅增至19Q3的1736家。因此虽19年作为宏观相对承压的一年,但酒店竞争格局持续优化,龙头均实现了加盟扩张提速和pipeline数量持续创新高,且成长加速或大概率在2020年延续,业绩韧性有望持续提升。

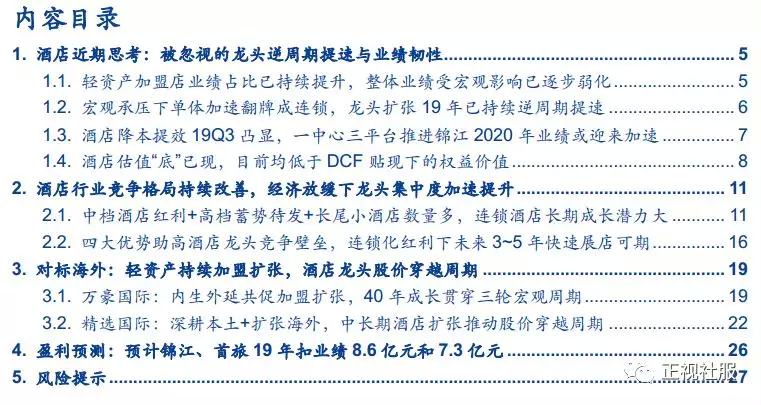

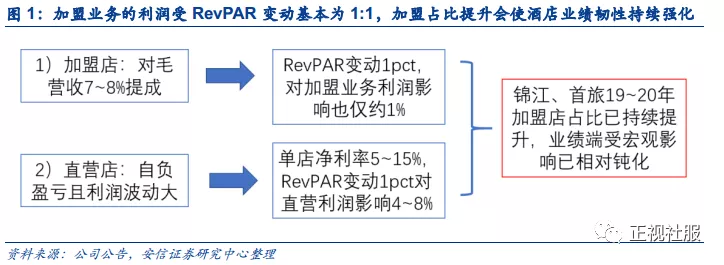

业绩稳定性持续增强:直营店业绩占比已持续下降,整体业绩弹性逐步减弱,未来业绩及估值受宏观影响或逐步钝化。酒店龙头的直营店占比自17年来已持续下降,锦江和首旅19Q3直营店占比已降至12.1%和22.1%,相较17Q1已分别下降32%和25%,且未来加盟店仍将占据增量主流。从业绩和RevPAR的敏感性来看,直营店整体的平均净利率为5~15%,下滑1pct的RevPAR将直接使得利润下降4~8%;而新增加盟店无需任何资本开支,持续性提成为单店营收的7~8%,且近乎为纯利润。

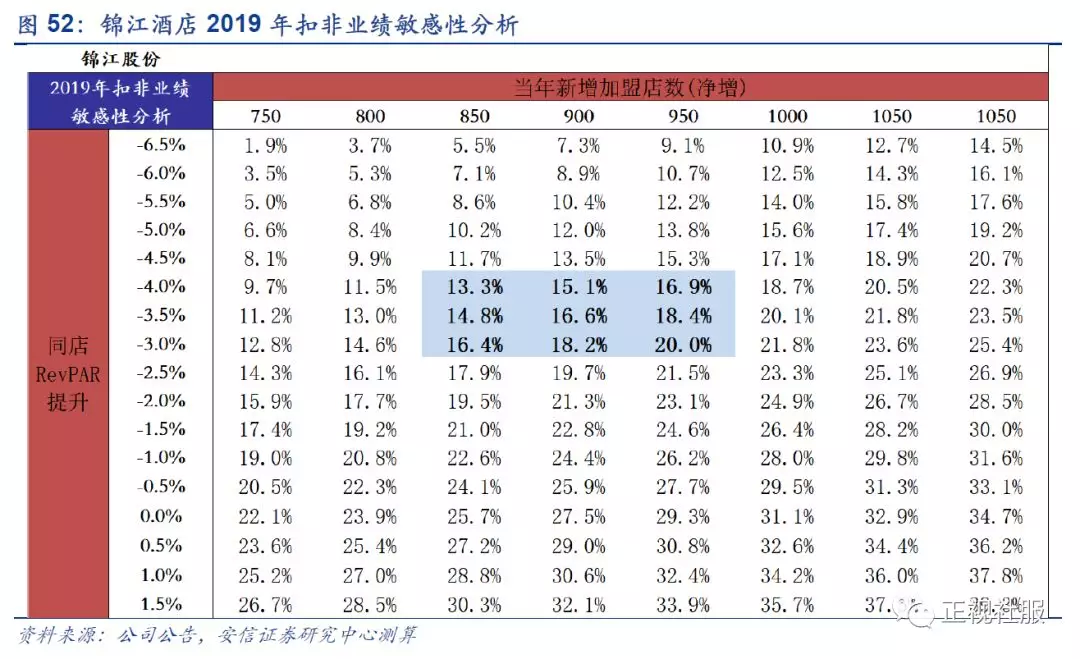

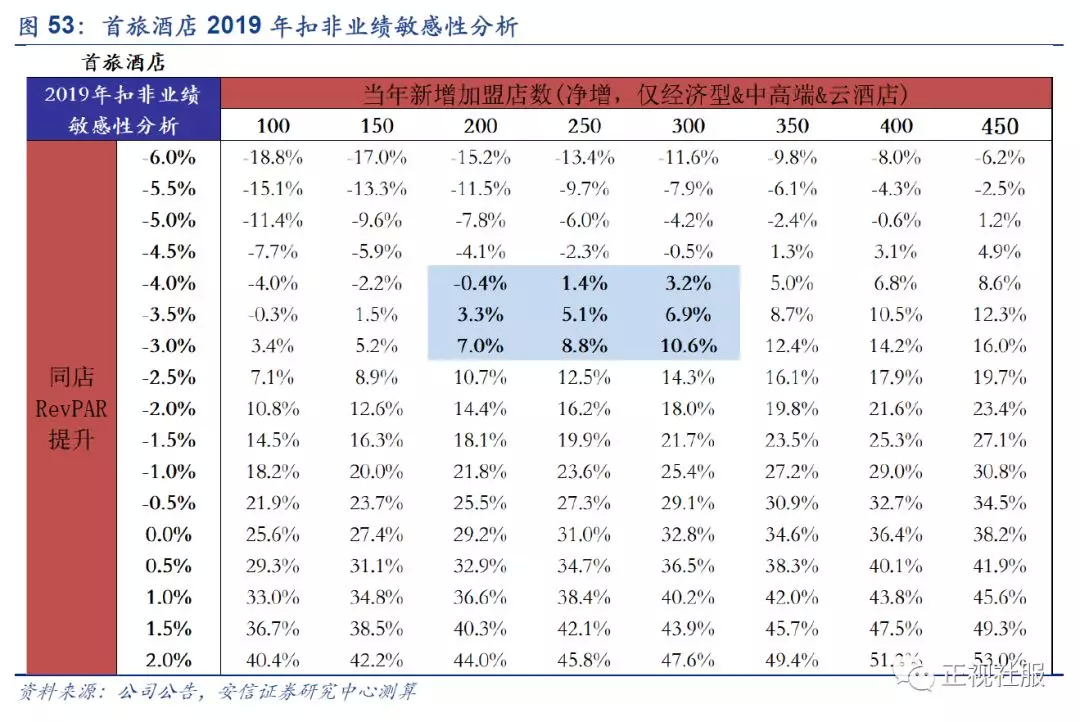

因此,加盟店1pct的RevPAR下降,对应公司加盟业务收入和业绩的下降也大约为1%左右。锦江和首旅产品结构近两年向轻资产模式持续优化,我们估测1pct的同店RevPAR下降对锦江和首旅扣非业绩的影响已从18年的4.7pct和9.7pct下降至19年的3.1pct和7.4pct,在业绩端已使得受宏观周期的影响持续减弱,且估值现阶段已较大程度将宏观不利因素吸收,未来业绩和估值受宏观下行的影响或有望逐步钝化。

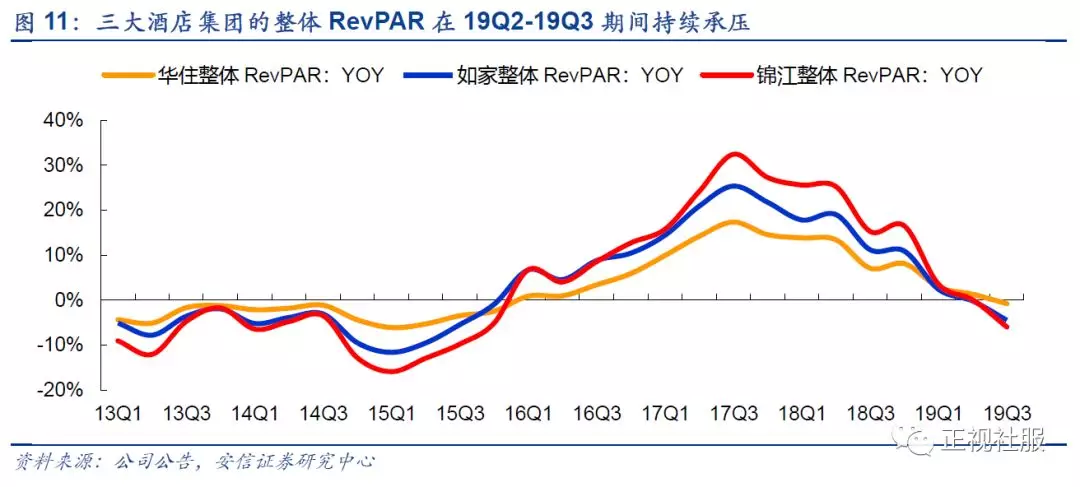

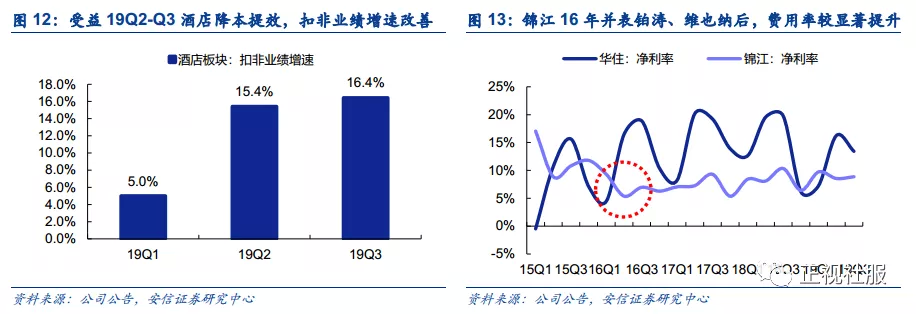

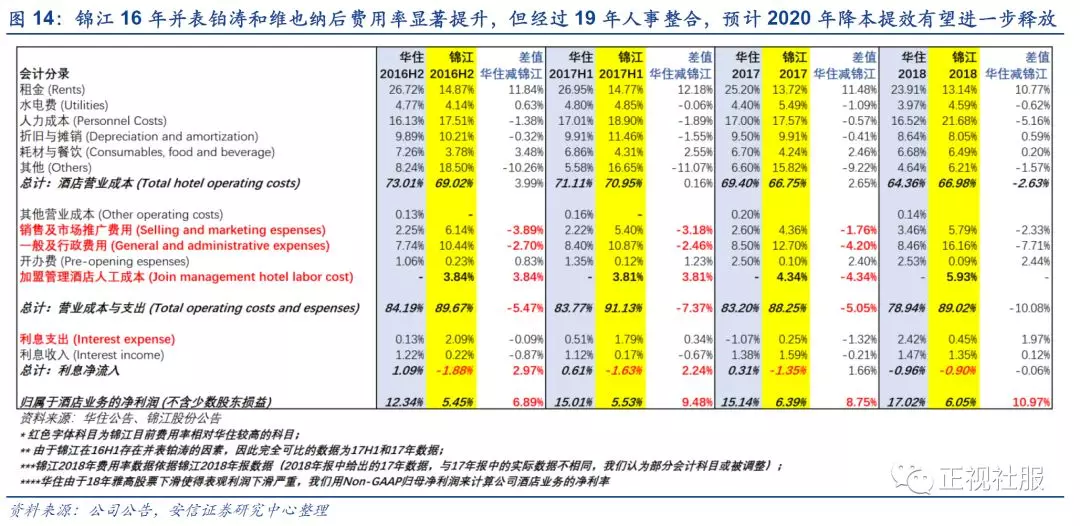

降本增效业绩呈现韧性:降本提效推动酒店19Q3业绩改善,且人事变动落定后锦江2020年或迎更大控费潜力,业绩韧性或有望继续超预期。酒店板块19Q3经营数据虽然承压(锦江、华住、首旅整体酒店19Q3 RevPAR降幅环比19Q2均有所扩大),但降本提效下板块扣非业绩增速19Q3环比19Q2稳中有增。锦江由于在16年先后并表铂涛和维也纳,使得中后台人员上存在较多重复劳动,整体费用率在并购后提升较大,17~18年人事变动尚未落定,因此实施进度有所延后。本次2019年对铂涛和维也纳人事成功重组后,预计在2020年及以后或对前端(会员体系),后端(采购、财务、IT)实现更深入整合,实现各大酒店板块间的协同效应并降低成本,有望在2020年进一步释放降本提效潜力,提高业绩韧性。

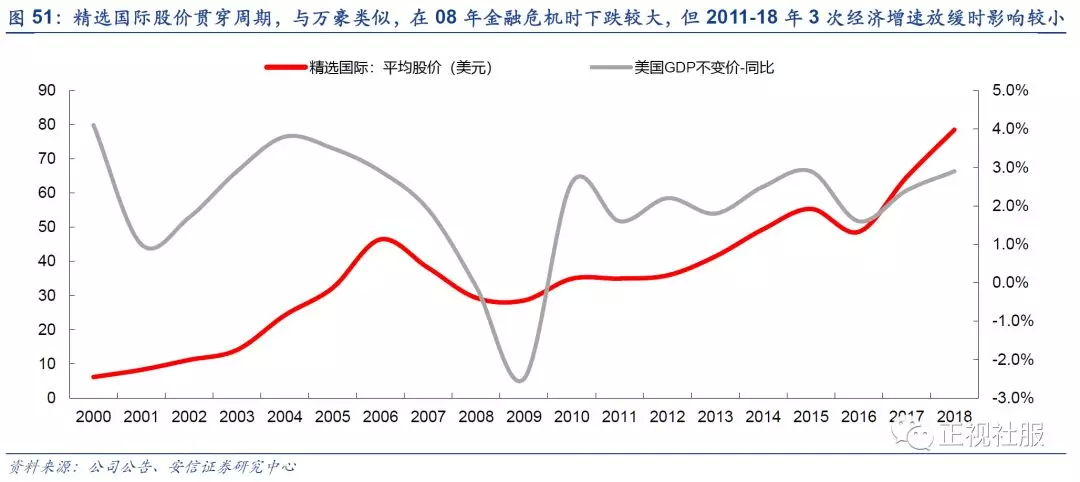

对标海外:酒店龙头轻资产加盟扩张已延续40年以上,门店数量增多+龙头议价力提升+酒店产品升级+国际化拓展,EPS及股价成长穿越周期。复盘美国酒店龙头万豪和精选2000年至今发展,可以发现酒店龙头的股价仅在2008年金融危机时,美国GDP增速由07年的+1.9%大幅放缓至09年的-2.5%时EPS和股价会受到一定影响,但在2011~18年3次美国经济增速小幅放缓期间依靠酒店龙头高市占率下对RevPAR持续提升的议价能力、轻资产加盟扩张、产品结构持续升级以及海外本土的扩张,万豪和精选的EPS在2000~2018年复合增速分别达10.2%和11.7%,期间并推动各自年均股价的复合增速达11.8%和15.2%,相比标普500的复合年化超额收益率分别达8.0%和11.4%,实现穿越周期持续上行。

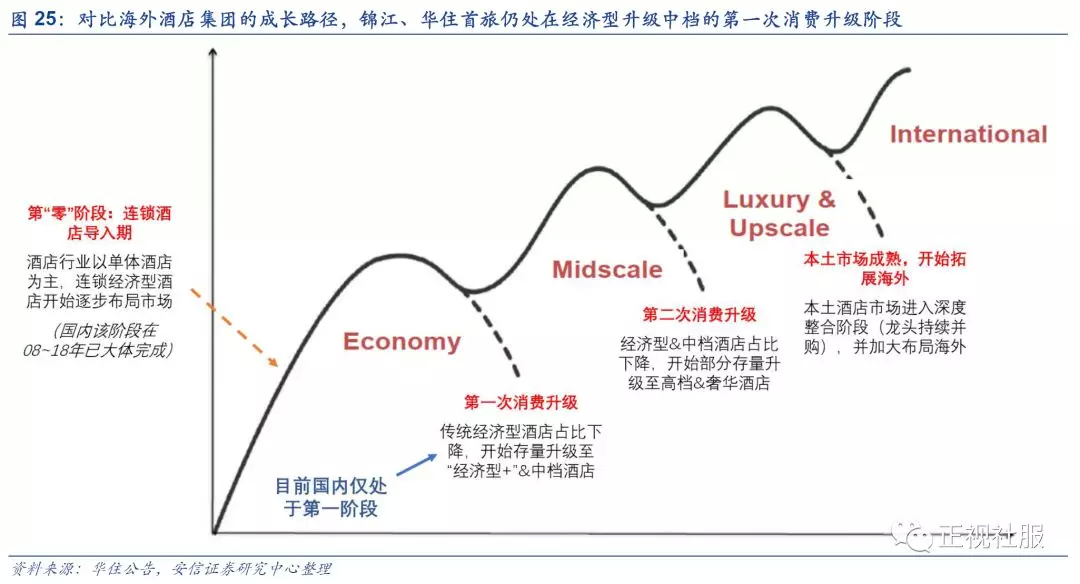

总结美国酒店行业和龙头的发展路径,可以看到行业大致分成4个阶段:1)经济型连锁酒店导入期;2)经济升中端首次升级期;3)中端升高档二次升级期;4)本土市场深度整合及拓展海外期。而国内目前目前仍仅处于第二阶段(经济升中端)的上半程,国内酒店行业仍是具备中长期成长的优质赛道之一。

中档酒店红利+高档蓄势待发+中长尾小酒店潜力逐步显现,酒店龙头长期成长潜力持续扩大。

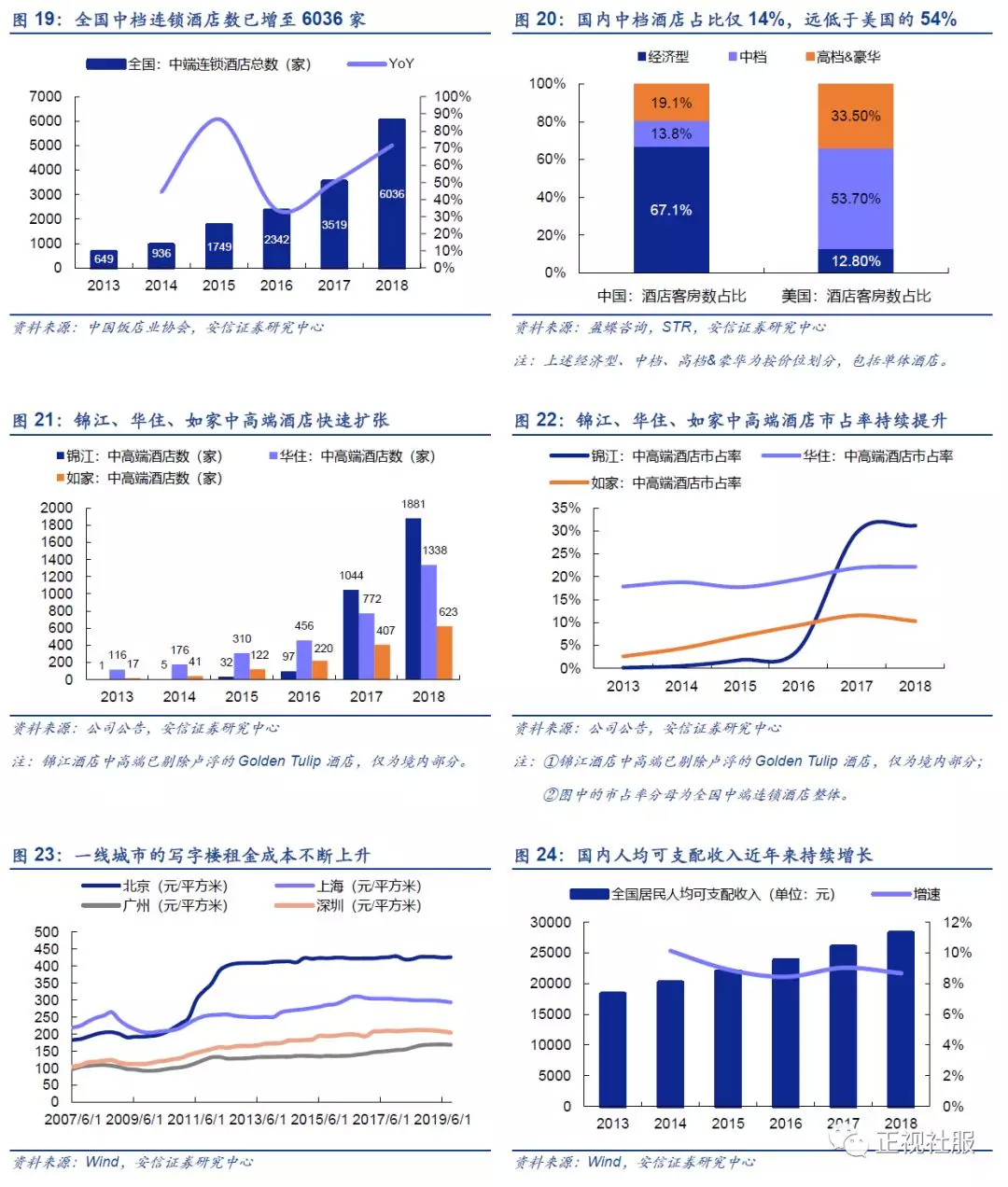

①中端酒店:国内中端酒店的客房占全行业比重仅13.8%,远低于美国的53.7%。未来在房租上升+人工提升+报销额度提升推动下,预计中档酒店的占比有望持续提升,且近年来锦江、华住、首旅的中端酒店大幅开店下,市占率持续提升,未来有望继续享受行业红利。

②高档酒店:中端酒店始于2013年且租约大多为8~10年,在未来5~8年内国内酒店的租金预计在二次签约下或再次集中式上涨,届时预计带动更多高档酒店需求。目前,华住已推出禧玥、花间堂、美爵、诺富特和美居五个高端酒店品牌,并计划在未来5年开设500家高端酒店;首旅如家主打逸扉酒店备战中高端市场,同样计划在未来5年内新开300家门店,龙头在高端酒店布局已蓄势待发。

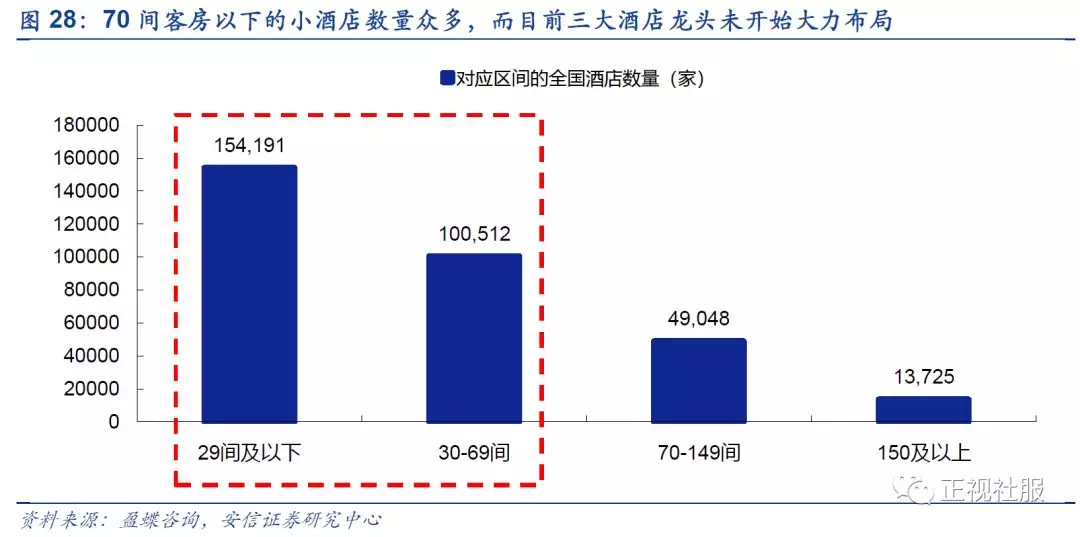

③中长尾小酒店:国内酒店龙头过去将重点聚焦在70~149间客房的主流物业,而国内70间客房以下的酒店数量极为庞大,大25.4万家,为主流物业的4倍以上。对此,华住19年已大幅加大非标酒店——星程;锦江旗下铂涛酒店也推出——非繁城品;如家也加速四大云酒店开店;轻加盟模式下龙头在中小长尾酒店的下沉同样潜力可期。

投资建议:酒店板块估值预期仍在低位,把握龙头长期穿越周期潜力,推进锦江、首旅、华住、格林。受18H2~19年宏观经济承压影响,酒店板块目前的相对估值和绝对估值均相较17~18H1下调30%~50%,估值处于历史相对低位,市场已在估值层面对宏观不利因素或已较大吸收,但对19Q2和19Q3开始的酒店行业竞争格局加速从单体向龙头集中带来的成长提速、逆周期下降本提效的潜力、业绩韧性强化等均仍未给予对应估值,我们认为目前从相对和绝对估值两个层面来看,两大酒店标的在中长期投资维度下的“估值底”或已显现,目前时点具备一定估值优势。叠加短期11月PMI环比向好、19Q3万得全A(剔除金融和石油石化)整体的盈利环比改善,且投资风格部分开始向低估值边际改善品种板块转移,继续推荐锦江酒店、首旅酒店,重点关注华住和格林酒店。

风险提示:开店情况不及预期,酒店经营数据不及预期,宏观经济下行风险,行业竞争加剧。

1.酒店近期思考:被忽视的龙头逆周期提速与业绩韧性

目前市场较多观点认为酒店的本次估值修复或更多受阶段性的投资风格切换及短期PMI超预期所致,持续性或相对不足。但我们认为,除了上述两点短期因素之外,酒店板块经过2年沉淀,目前短中长期的行业基本面均已发生了优化,而目前较多未被市场认。因此本次估值修复在后续市场对酒店基本面优化得到认可以及2020年展店加速兑现下,估值修复的持续性和幅度或有望好于市场预期,继续重点推荐锦江和首旅,重点关注华住及格林。

1.1. 轻资产加盟店业绩占比已持续提升,整体业绩受宏观影响已逐步弱化

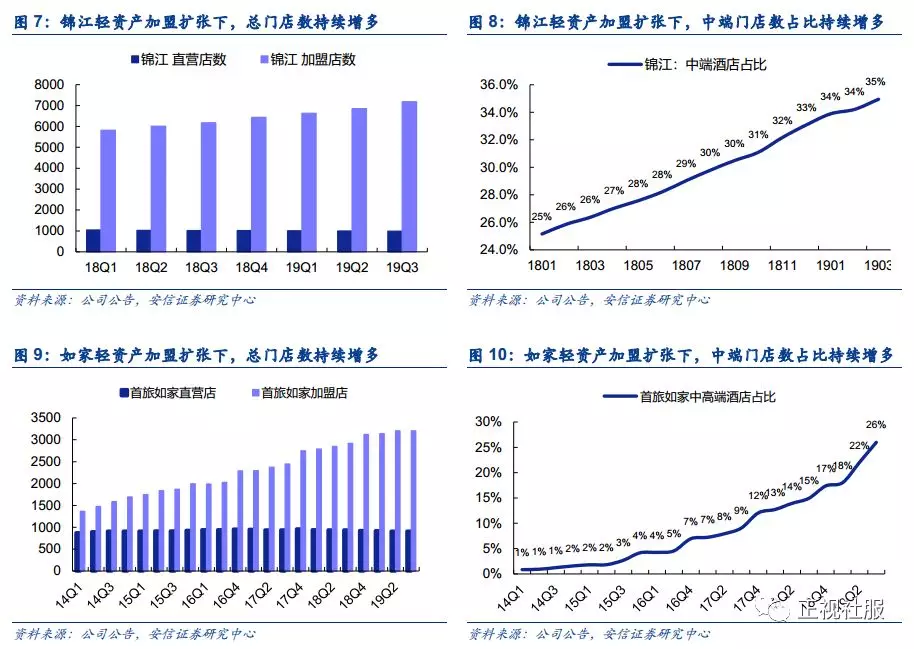

锦江、华住、首旅自2017年以来,直营店的占比已持续下降,从净增量来看均已加盟店占据绝大多数。①锦江直营店已从17Q1的1095家下降至19Q3的991家,加盟店已从17Q1的5009家增至19Q3的7179家;②首旅直营店已从17Q1的954家下降至19Q3的911家,加盟店已从17Q1的2293家增至19Q3的3206家。从业绩的贡献来看,酒店集团对加盟店扩张无需任何资本开支,主要对其收取首次加盟费(30~50万元/家)、持续性管理提成(单店营收的4~6%)以及中央预订系统CRS的会员引流费和系统年费为主,合计大约占整体单店营收比例的7~8%。

因此该收费模式下,加盟店对应1pct的RevPAR下降,对应公司的加盟业务收入下降也大约对应1%左右,而该部分基本为利润,因此对加盟业绩的影响也仅约为1%。而直营店由于整体的平均净利率为5~15%,下滑1pct的RevPAR将直接使得利润下降4~8%。因此,我们认为锦江和首旅产品结构近两年向轻资产模式持续提升,已使得酒店业绩端受宏观周期的影响持续减弱。

1.2. 宏观承压下单体加速翻牌成连锁,龙头扩张19年已持续逆周期提速

连锁酒店品牌凭借品牌溢价、自有会员、大规模采购和更低人房比,单店净利率平均而言高于单体酒店,因此在宏观经济承压时,所得承受的下行压力也相比单体酒店更大。使得更多在经济较好时期可实现盈利,是否转成加盟还犹豫不决的加盟商,在遇上经济承压时往往处于优化现金流和提升盈利性的角度,更易被说服去成为加盟商。

从三大酒店龙头开看:①锦江酒店:在19Q1-3期间已实现毛开店1107家,已大幅度超出年初制定的全年1000家开店目标,预计19全年的实际展店大概率超1300家,展店有望超市场预期;②首旅如家:18年计划开店450家,19年计划经济&中端开店550家、管理输出&云品牌开店250家,开店计划同样加速。③华住:19年计划毛开店700~800家,而实际仅19Q1-3已毛开店1085家(净增921家)大幅超出年初目标,并在19Q3财报中给出2020年计划开店1700家继续提速的目标。

本次19年作为宏观相对承压的一年,受到单体酒店加速倒向连锁酒店阵营,酒店龙头均实现了加盟加速扩张,且pipeline数量持续创新高,成长加速或大概率具备延续性(华住2020年基于2019年基础上,仍大幅加速开店计划),而目前龙头该一成长性有望持续加速的预期,目前仍较少被市场认知。

1.3. 酒店降本提效19Q3凸显,一中心三平台推进锦江2020年业绩或迎来加速

从19Q3酒店板块扣非业绩增速来看,19Q3扣非归母净利润+16.4%,环比19Q2+15.4%和19Q1+5.0%有所企稳复苏迹象,但权重股首旅和锦江分化进一步加大。首旅19Q3扣非业绩+1.5%环比19Q2+8.3%放缓(受9月北方安保加强的一定拖累),锦江19Q3扣非业绩+22.1%环比19Q2+16.6%有所改善。整体而言,酒店板块19Q3经营数据虽然承压(锦江、华住、首旅整体酒店19Q3 RevPAR降幅环比19Q2均有所扩大),但降本提效显现,扣非归母净利润增速环比稳中有增。

19年铂涛、维也纳高层已顺利换届,静待2020年“一中心三平台”推进下更大的降本提效。锦江由于在2016年2月和7月先后并表铂涛和维也纳酒店,但由于为“大吃大”的并购,使得在中后台的人员上存在较多重复劳动,整体费用率在并购后提升较大。公司随后提出“一个中心,三个平台”战略,分别位于中国及法国的两家创新中心将有效增强区域之间的导流及联动性。三平台则包括“全球采购平台、全球财务共享平台、WeHotel平台”。2017~18年由于人事变动尚未落定,因此实施进度有所延后,而在本次2019年对铂涛和维也纳人事成功重组后,预计在2020年及以后,可对前端(会员体系),后端(采购、财务、IT)实现整合,有望实现几大酒店板块间的协同效应,降低成本,实现业绩持续增长。

1.4. 酒店估值“底”已现,目前均低于DCF贴现下的权益价值

受到18H2~19年期间宏观经济承压影响,酒店板块目前的相对估值和绝对估值均已相对17~18H1期间下调较多,处于历史上相对较低的位置,目前市场在估值层面同样已对宏观不利因素较大吸收,而对19Q2和19Q3开始的酒店行业竞争格局加速从单体向龙头集中带来的成长提速、逆周期下降本提效的潜力等均仍未给予估值提升,且从保守假设下的绝对估值测算中,锦江和首旅的权益价值均已下调至改保守假设区位,我们认为目前两大酒店标的在中长期投资维度下的“估值底”已现,目前时点或具备一定估值优势。

1)相对估值:复盘锦江和首旅过去10年的PE TTM历史值,对应的10年均值水平为36.5x和35.4x,而目前锦江和首旅的PE TTM分别为22.3x和23.2x,均在该值以下,在历史相对估值上同样处在较低位置。

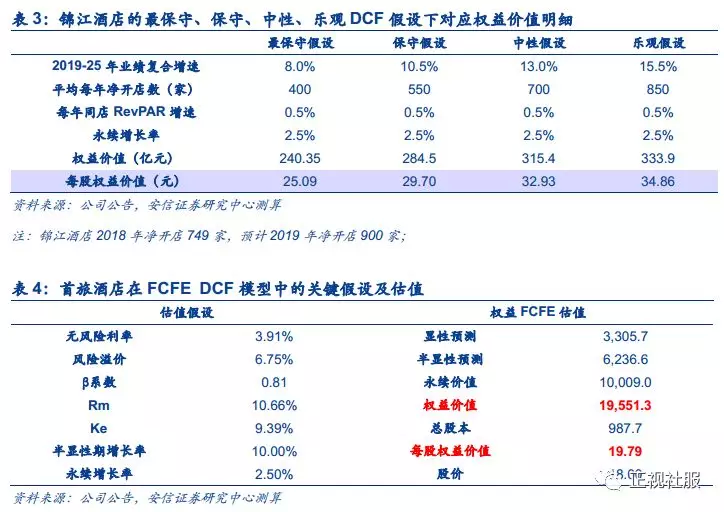

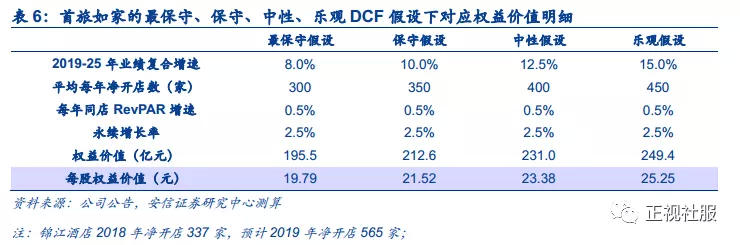

2)绝对估值:在给予首旅和锦江2019-2025年业绩复合增速分别为8%的最保守假设下(酒店现金流状况良好,永续增速2.5%),对应DCF下对应市值分别为196亿元和240亿元,目前首旅和锦江股价均为该值前后,中长期来看估值处于低位。

2. 酒店行业竞争格局持续改善,经济放缓下龙头集中度加速提升

核心要点:1)酒店行业竞争格局持续改善,经济放缓下龙头集中度加速提升。在宏观经济增速放缓下,原本盈利能力较弱的单体酒店业绩进一步承压,而酒店连锁龙头凭借会员规模、全国布局、品牌层面以及后台规模效应四大竞争优势下,连锁门店的抗风险能力和盈利能力均得到提升。对于原有酒店物业或已签约8~10年长租约的业主而言,加盟连锁酒店品牌开始成为改善盈利的重要途径。因此在18年下半年宏观压力变大以来,酒店龙头锦江、华住和首旅一方面在19年均实现了加速展店,另一方面各自pipeline酒店数据同样持续增多(锦江、华住和首旅各自pipeline酒店从18Q1的2824家/744家/545家,增至19Q3的4229家/1736家/663家),行业竞争优势更加偏向连锁酒店龙头,且推动集中度的持续提升(锦江、华住和首旅的中端酒店市占率从14年的1%/18%/4%,提升至18年的31%/22%/10%)。

2)目前市场较多关注酒店周期性,而对酒店中长期的成长性关注度较低,我们认为锦江、华住和首旅一方面受益国内酒店较低的连锁化率,轻资产加盟扩张潜力仍旧大且竞争格局持续向好,另一方面受益存量的经济型酒店向经济型酒店+、以及改造至中端酒店推动加盟酒店单店的提点收入同样有望增长,整体业绩在两层面对冲下,受宏观的不利因素影响已相对钝化。目前时点,国内三大酒店龙头的成长性同美国的万豪国际、精选国际在2000年初的成长潜力具备相似的行业及竞争格局要素,短期国内宏观的不利因素或已在市值中得到体现,拉长时间维度来看,我们认为国内酒店龙头同样有望穿越周期,实现业绩持续提升,建议重点关注目前低估值布局机会。

2.1. 中档酒店红利+高档蓄势待发+长尾小酒店数量多,连锁酒店长期成长潜力大

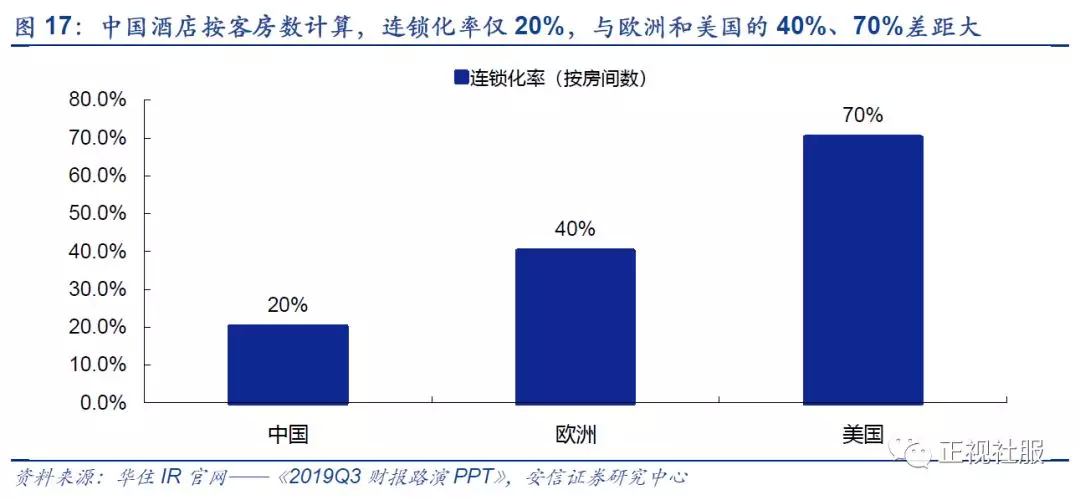

我国的酒店连锁化率处于较低水平,中长期来看具有较大的提升空间。根据华住IR官网发布的2019Q3财报交流资料显示,按照酒店房间数计算,我国目前的整体酒店连锁化率仅约20%,而欧洲、美国分别为40%和70%,相比之下我国的酒店连锁化率与国际仍有较大的差距,连锁酒店集团对单体酒店持续翻牌推动下的行业连锁化率提升为国内中长期的趋势。

1)从动机来看:加盟连锁酒店品牌后,原先单体酒店的ROIC可较大幅度提升,推动连锁化率提升底层因素。酒店行业的整体供给增量与商业地产的扩张周期同步,新商业圈和大厦的建立往往会预留酒店业态,但这部分在国内2017年以来已逐步放缓,供给端进入小幅增长的良性扩张阶段,但大量在2008~2015年期间新建的单体酒店竞争愈加激烈,其面临着高额的OTA引流费(占客单价比例15%~25%)、激烈的同质化竞争(无品牌赋能,进而采取价格战提升入住率)以及更高的后台费用率及采购成本,竞争优势相对连锁酒店集团处于弱势,且在过去5年国内消费者对品牌认可度的提升下,生存空间被持续挤压,因此翻牌成连锁酒店品牌为单体酒店的唯一出路。

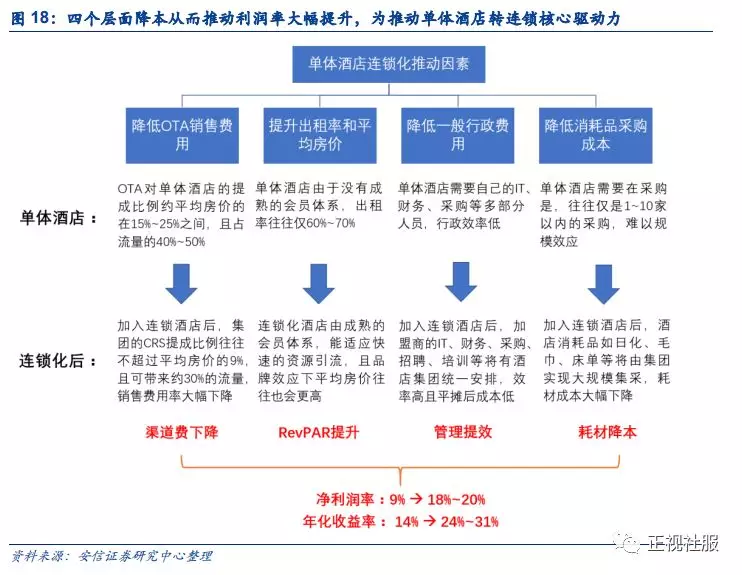

以锦江、首旅、华住等连锁酒店集团对单体酒店进行翻牌为例,可从四个层面帮助单体酒店实现降本提效:①渠道费下降:OTA对单体酒店的提成比例为房价的15-25%,占住客流量约40%-50%,而连锁酒店集团CRS提成比例不超过平均房价的9%,可带来约30%的流量,销售费用率大幅下降;②RevPAR提升:连锁酒店的成熟会员体系可带来资源引流,降低空房率,同时带来一定的品牌溢价;③管理提效:集团对IT、财务、采购、招聘、培训等进行统一安排,效率高且平摊后成本低,可节省单体酒店的中后台的员工人数;④耗材降本:连锁酒店消耗品(洗涤、牙刷、毛巾等)的采购具备规模效应,单体转连锁可降低耗材成本。综合来看,单体转连锁后退利润率的提升估测已至9%~11%。

2)从结构来看:中端酒店扩张为未来3~5年趋势,中长尾单体酒店软品牌渗透同样潜力可期。①中端酒店凭借符合国内商务出差的消费升级和报销额度提升,自2014年开始在一二三线城市开始快速扩张,全国中端连锁酒店的总数已从2013年649家增长至2018年6036家,而从全酒店行业的客房占比来看,中档酒店在国内占比仍仅13.8%,远低于美国的53.7%,未来在一二线房租上升倒逼+人工成本提升+报销额度提升推动下,预计中档酒店的占比有望持续提升。

从酒店龙头来看,目前中端酒店已成为锦江、华住、首旅开店的主流,其对应值2019年Q3末的中高端酒店数据分别至3218家、1947家和814家,对应占各自酒店整体数量的比例分别提升至39.4%、37.8%和19.8%,且各自中档酒店的行业市占率持续分别提升至31.2%、22.2%和10.3%,未来在龙头效应(章节2.2中会细拆原因)下预计发展速度有望持续高于行业。

②从5~8年维度看,我们酒店行业未来在中长期仍有望再次迎来二次消费升级,实现中档酒店向高档和奢华升级。从供给端来看,中端酒店的概念推出于2013年,在一定程度上收到第一批经济型酒店租约到期(5~8年)使得重新签合约下短期需要承担更贵的租金,因此需要一个房价更高且盈利性更强的酒店模型。中长期维度看,中端酒店目前租约大多为8~10年,在租金二次签约下或再次迎来租金的集中式上涨,我们预计在2021~2028年国内有限服务型酒店或将再次迎来二次消费升级,实现更多“经济型+”和中端酒店的升级转型。

华住已推出5大高端酒店品牌,首旅如家主打逸扉酒店备战高端酒店市场。对应酒店行业的龙头来看,华住目前已推出了禧玥、花间堂、美爵、诺富特和美居五个高端酒店品牌,并计划在2019~2024年开设500家高端酒店(根据华住集团全球高端酒店事业部CEO夏农在2019年6月的第十五届中国酒店及旅游业论透露);首旅如家酒店集团则已和凯悦合作,推出“逸扉”高端酒店品牌,并已在2019年启动3家逸扉酒店在上海的建设(分别位于静安寺商圈、滨江塘桥以及五角场商圈)。根据逸扉酒店官方微信公众号在19年12月6日新闻,首旅如家旗下的逸扉酒店计划在未来5年内以点带面的模式,在更多一二线城市广泛布点,计划在全国开辟300家酒店,深耕中国市场,并逐步走向海外。高端酒店相比中端酒店的平均房价以及RevPAR会更高,二次升级下有望推动酒店龙头对加盟商单店收入提成继续提升。

③中长尾单体酒店数据众多,酒店龙头软品牌渗透下同样潜力可期。国内连锁酒店三大龙头在过去一直将重点开拓对象聚焦在70~149间客房的一二三线城市主流酒店物业,而国内尤其在三四五线城市,70间客房以下的酒店数量极为庞大。根据盈蝶咨询的数据统计,国内在2017年70~149间客房的酒店数量为4.9万家,而70间客房以下的中长尾小酒店数量高达25.4万家,数量远程主流物业。以OYO为主的酒店龙头在2018年开始以轻加盟的模式大力发展该中长尾领域的酒店市场,截至2019年5月OYO的国内整体酒店数量已超过10000家,总客房数量达50万间。

华住在2019年大幅加大了非标酒店品牌——星程的重视程度,开始显著大力该品牌布局,并计划在2020年非标类的酒店品牌开店计划达500家;此外,华住还在2019年战略投资H酒店,主打单体轻改造酒店的中长期市场,该酒店计划至2019年门店数开至3500家;锦江旗下铂涛酒店也推出——非繁城品,主打非标酒店加盟,截止2019年8月31日门店数已接近200家;如家也同样推出非标酒店品牌——派柏、素柏、睿柏、诗柏四大云酒店品牌,2019年计划开店近300家。中长期来看,酒店龙头通过轻加盟模式的软品牌在中小长尾酒店物业的下沉同样潜力可期。

2.2. 四大优势助高酒店龙头竞争壁垒,连锁化红利下未来3~5年快速展店可期

酒店行业龙头凭借会员规模、全国布局、品牌层面以及后台规模效应四大竞争优势下,在19年加速展店背景下,pipeline酒店数量同时也持续增多,我们认为未来中国连锁酒店CR3的市占率或有望持续提升。

1)会员规模壁垒:锦江、华住、首旅各拥有1.92亿(2Q19)、1.39亿(3Q19)和1.12亿(2Q19)会员。其中,华住3Q19会员贡献了约76%的间夜数,自有渠道的间夜数占比达85%,如家1H19自有渠道间夜数也达80%。三大连锁酒店龙头会员规模优势显著,对OTA引流的依赖程度较低,在引流降费方面对单体酒店具有强大的吸引力。考虑到会员培养需要时间,龙头长期积累出的会员规模实则在连锁酒店行业构筑了强大壁垒。

2)全国布局壁垒:截至3Q19,锦江、华住、首旅酒店数各8161、5151、4174家,均已实现全国布局,后续连锁酒店行业若无大规模并购,很难形成全国布局。全国性布局使得自有渠道订房的适用范围更较广,相比在地方性酒店连锁集团竞争中更容易培养出用户粘性。复盘上一轮国内酒店并购高峰为行业景气度的低谷,因此双方估值层面较容易达成一致,而目前酒店行业内供给端并未大规模放量,出现2011~2016年期间的持续衰退期的概率较低,因此已实现全国布局的三大酒店连锁集团具备一定优势。据中国饭店协会统计,中国连锁酒店中CR3占比37.83%,而CR4-10合计仅占比16.33%,CR3在规模上仍具备较显著优势。

3)品牌壁垒:三大连锁酒店集团的品牌塑造均已超过10年,品牌认知度不断树立,在全国范围内享有较高的知名度,长期经营积聚了良好的声誉和口碑,已具备一定的品牌护城河壁垒,单体酒店翻牌三大连锁酒店可以享有较高的品牌溢价。

4)后台优势:连锁酒店在后台运营、供应链以及管理人员方面具备一定的规模效应。以华住为例,华住已经形成物业管理系统、中央预订系统、客户管理系统、网络服务系统,成熟的运营平台系统帮助集团更好地刻画消费者画像,提升运营效率。在酒店日用品采购方面,集团的规模效应可以提升与供应商的议价能力,从而降低采购成本。而龙头酒店相比小型连锁酒店则具有更强的规模效应。

3. 对标海外:轻资产持续加盟扩张,酒店龙头股价穿越周期

核心要点:酒店龙头轻资产加盟扩张已延续40年以上,门店数量增多+龙头议价力提升+酒店产品升级+国际化拓展,EPS及股价成长穿越周期。复盘美国酒店龙头万豪和精选2000年至今发展,可以发现酒店龙头的股价仅在2008年金融危机时,美国GDP增速由07年的+1.9%大幅放缓至09年的-2.5%时EPS和股价会受到一定影响,但在2011~18年3次美国经济增速小幅放缓期间依靠酒店龙头高市占率下对RevPAR持续提升的议价能力、轻资产加盟扩张、产品结构持续升级以及海外本土的扩张,均能实现EPS的持续成长并推动股价穿越周期长期趋势上行。

总结万豪国际和美国酒店行业的发展路径,可以看到行业可大致分成4个阶段:1)经济型连锁酒店导入期;2)经济升中端首次升级期;3)中端升高档二次升级期;4)本土市场深度整合及拓展海外期。而国内目前目前仍仅处于第二阶段(经济升中端)的上半程,国内酒店行业仍是具备中长期成长性的好赛道。

3.1. 万豪国际:内生外延共促加盟扩张,40年成长贯穿三轮宏观周期

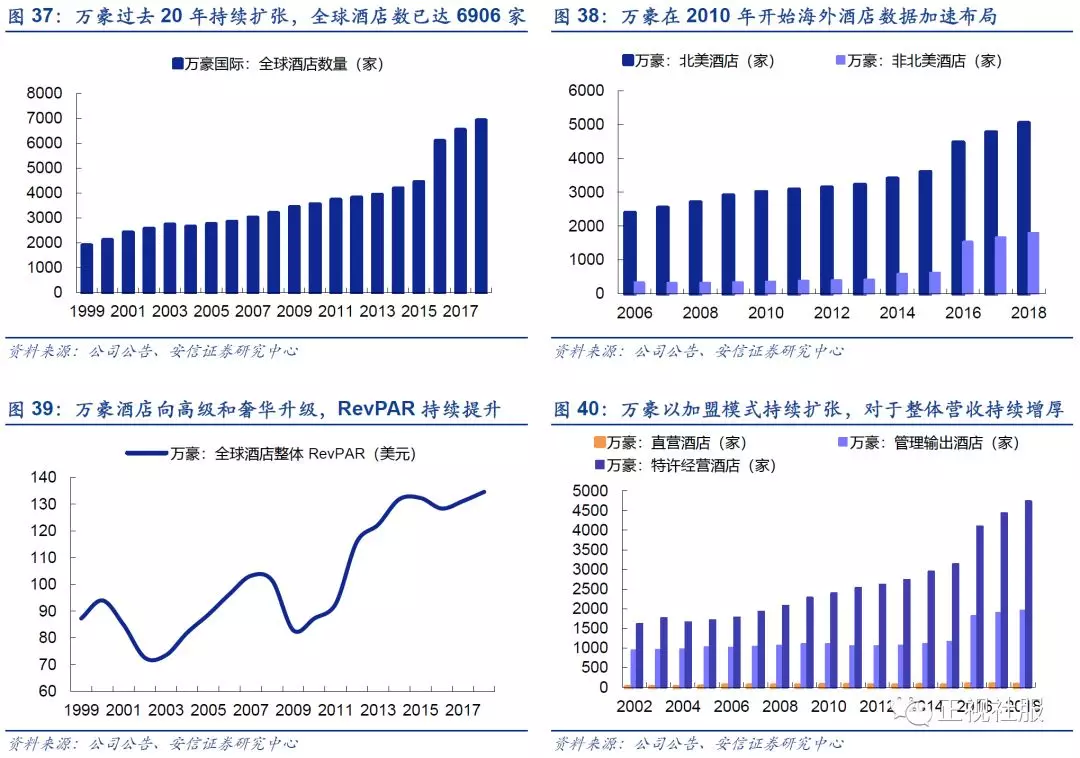

万豪国际集团创建于1927年,总部位于美国华盛顿。自1982年万豪酒店加速扩张至今,集团已从当初的100家酒店,发展至今在全球经营超过6900家酒店,拥有21个著名酒店品牌,2018年营业额达208亿美元,净利润达19.07亿美元的龙头体量。细拆万豪国际的发展历史来看,可大致分成五个阶段:

1)品牌奠定期:在1927年~1981年期间,万豪酒店集团从首家酒店扩张增多至100家酒店,期间主打品牌为万豪(Marriott),新加盟的酒店从一开始以其设施豪华闻名,并以其稳定的产品质量和出色的服务在酒店业内奠定品牌形象。

2)产品矩阵扩张期:在1982年~1995年期间,万豪酒店集团先后在1983年推出了针对商务住客设计的中等价位高水准服务酒店——Courtyard(万怡)、1984年推出超豪华酒店品牌J.W.Marriott、1987年推出经济型酒店品牌Fairfield Inn和万豪套房酒店Marriott Suites,通过内生孵化形式持续扩张自身产品矩阵。截至1989年,万豪酒店家数持续增至539家。

3)本土市场收购扩张期:在1989~2010年期间,万豪进一步深耕美国酒店市场,并通过大吃小的外延并购模式,先后在1995年收购了顶级豪华酒店品牌Ritz-Carlton(丽思卡尔顿)、1997年收购了万丽酒店(Renaissance)和华美达酒店(Ramada)、2005年收购喜达屋旗下38家豪华酒店,通过内生+外延双向发力,把握住了美国2002~2008年高端酒店向奢华酒店进行二次消费升级的需求潮流,并夯实了高端及奢华酒店龙头位置。

4)海外市场加大布局期:2011-2015年期间,万豪加快国际化进程,主要通过收购国外成熟酒店品牌来进军海外市场。其中包括了2011年通过支付现金5100万美元的方式收购西班牙AC酒店进军西班牙市场,获得位于欧洲6个国家的72家酒店,7421间客房;2012年收购支付现金2.1亿美元收购美国Gaylord酒店,进一步巩固高端品牌线;2013年用现金1.95亿美元收购南非Protea酒店,获得位于南非以及其他6个南非洲国家的115家酒店,进军南非洲酒店行业;2015年收购加拿大Delta酒店增加加拿大运营的酒店与客房数;

5)龙头兼并深度整合期:在2015年至今,美国CR3的酒店行业市占率已从2004年的34%提升至2015年的42%,行业进入龙头竞争和深度整合期。基于喜达屋高管在2015年开始表示愿意出售公司的难得机遇,以及基于万豪自身战略发展需求:①提升全球布局覆盖率,为客户提供更多住宿选择(万豪主要的酒店以美国境内为主,喜达屋的酒店全球分布更广)和②构建更庞大的会员体系(喜达屋有SPG计划,万豪拥有自己的忠诚计划,合计约一个亿会员人数,有望带来更大的自有流量引流)两大因素。公司以股份加现金的形式收购喜达屋100%股权,交易总价值116.98亿美元,并获得喜来登、威斯汀、St. Regis、Luxury Collection、等豪华品牌共1344家酒店,以及喜达屋引以为傲的SPG会员系统,正式成为全球规模最大酒店集团。

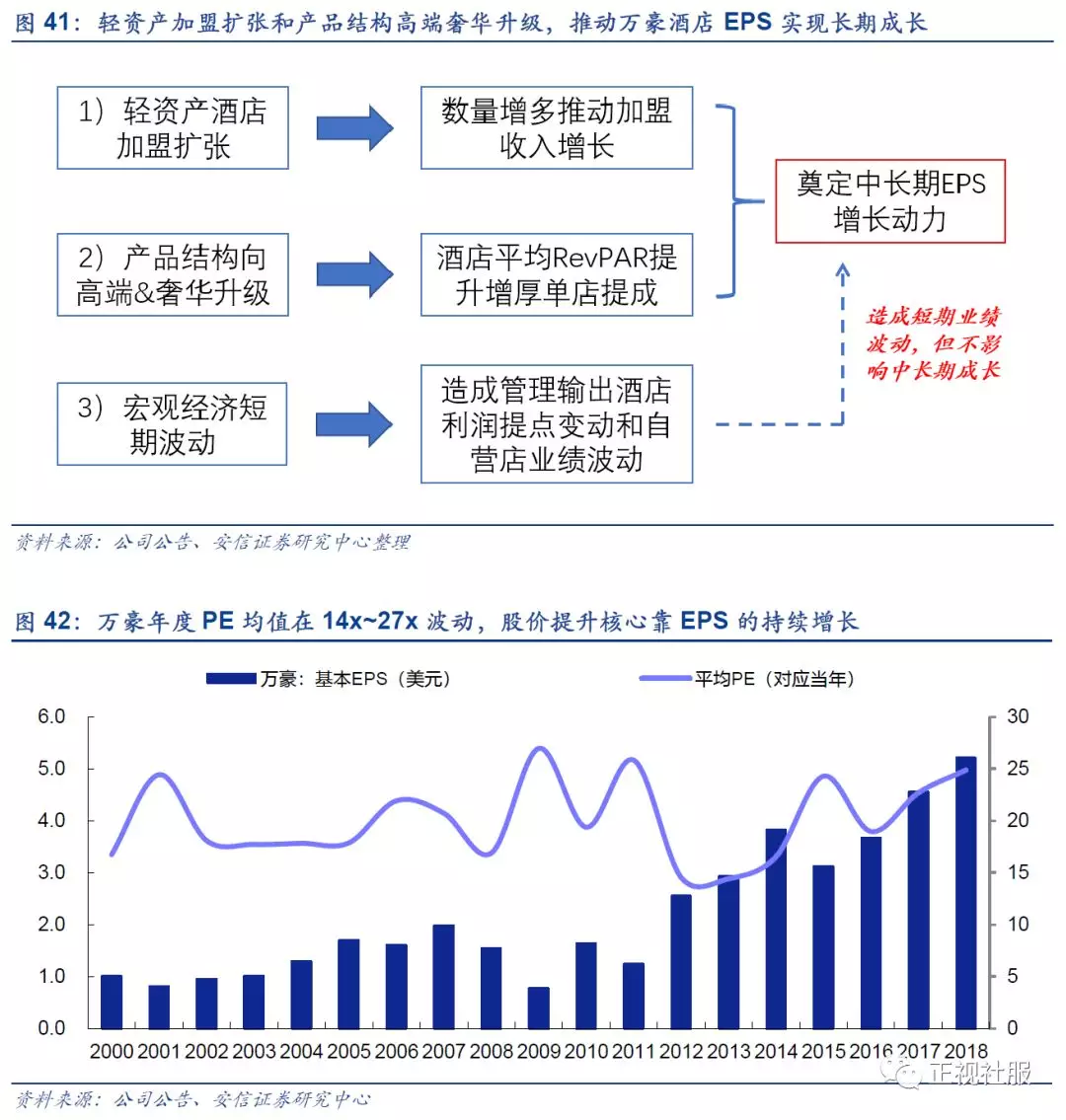

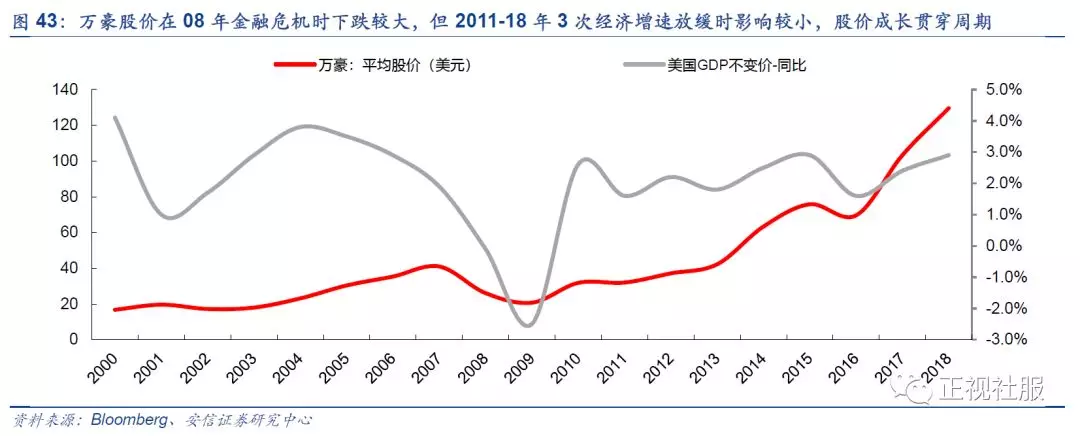

万豪在08年金融危机时期年度股价均值回撤49%,但在2011~18年3次美国经济增速小幅放缓期间依靠EPS成长实现股价长期成长穿越周期。万豪酒店的酒店模式至2018年末大致分为直营店(63家)、管理输出(1957家)、特许经营(4735家)三类,由于直营店为自负盈亏,管理输出则大致约为营收3%提点以及利润一定比例分成。

1)复盘万豪2000~2018年的股价和美国GDP增速来看:虽然万豪酒店的业绩在宏观经济进入08年的萧条期会受到较大影响(万豪酒店全年股价均值从07年40.9美元下滑至09年20.7美元,跌幅为49.4%),但2011、2013和2016年美国经济增速放缓阶段,得益于酒店自身加盟扩张的延续和龙头高市占率下的提价,EPS在中长期维度实现了持续的增长(2000~18年间复合增速10.2%)。2)从估值部分来看,得益于酒店行业龙头具备中长期的成长性(数量从美国市场可以做到国际化输出,单店可以从经济型→中端→高端→奢华持续升级)且壁垒较高,万豪酒店的当年平均PE在2000~2018年处在14.4x~27.0x来回波动,股价核心受益EPS的成长驱动,在2000~2018年间复合增速达11.8%。

3.2. 精选国际:深耕本土+扩张海外,中长期酒店扩张推动股价穿越周期

精选国际酒店集团前身Quality Courts United创建于1939年,总部位于美国马里兰州,是全球第二大特许经营酒店集团,在全球41个国家和地区共设有超过7094家酒店、度假村和公寓,提供超过574726间客房,旗下奖励计划Choice Privileges Rewards会员人数已经超过2200万。精选国际酒店历史发展大致可分成三个阶段:

1)初创期:在1939年~1971年期间,精选国际酒店前身Quality Courts United以非盈利会员连锁酒店起家,后于1963年转为盈利性公司并更名为Quality Courts Motels,在1968年并购Park Consolidated Motels,并将总部由佛罗里达州迁往马里兰州。

2)市场分级和海外布局期:在1972年~1999年期间,1980年代,公司开启市场分级战略,推出三大特色连锁品牌,Comfort Inn定位经济型家庭旅游、商务出行,Quality Inn(现为Sleep Inn)定位中端酒店,与假日酒店(Holiday Inn)、华美达(Ramada)展开竞争,Quality Royale作为高端品牌,与万豪(Marriott)、凯悦(Hyatt)、希尔顿(Hilton)竞争,1986年公司购买Clarion酒店冠名权并将全部Quality Royale更名为Clarion。1996年精选国际酒店(CHH)在纽交所上市。

海外扩张方面:1972年Quality Courts Motels更名为Quality Inns International,于1972年和1987年相继进入欧洲和亚洲市场,1993年以50%股份投资设立加拿大分公司,1994年进入中美洲市场,1997年进入日本市场,截至1999年,公司已在美国本土外开业1125家酒店,覆盖34个国家。

后台系统建设方面:1983年推出Sunburst中央预定系统,1995年建立ChoiceHotels.com,1997年推出物业自动管理系统,1998年推出Choice Privileges Rewards会员计划。1999年建立学习中心为特许经营商和管理人员提供特别培训。

3)稳健扩张期:2000年至今,精选国际酒店不断扩大业务版图,丰富酒店品牌矩阵。2005年收购经济型酒店品牌Suburban,2005年、2008年相继成立两大高端品牌Cambria和Ascend,2018年2月精选国际以约2.31亿美元现金收购了Wood Spring酒店控股集团旗下的Wood Spring Suites品牌和特许经营业务。在本次收购后,精选国际在美国的35个州增加240家长住酒店,继续扩大和巩固在中端长住酒店领域的主导地位。2000-2018年,精选国际在美国本土的酒店数从3244家增长至5863家,海外酒店数虽基本维持(2000年1148家,2018年1158家),但海外房间数从84389间稳步提升至119080间。精选国际旗下拥有13个国际酒店品牌,已是酒店特许经营的先驱。

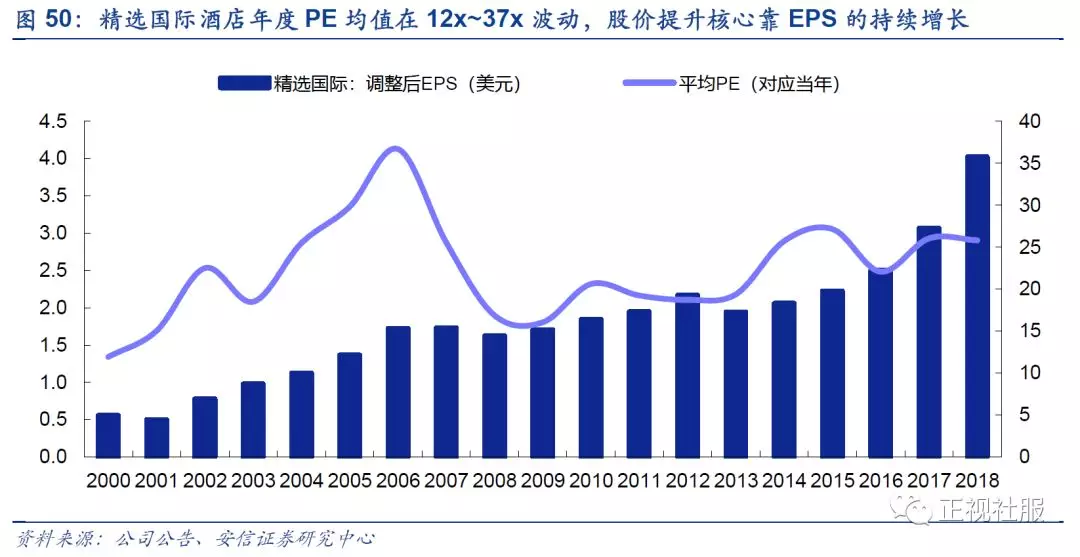

复盘精选国际酒店,我们发现其股价与万豪表现出类似的周期贯穿性质。1)从精选国际酒店2000~2018年的股价和美国GDP增速来看:与万豪类似,精选国际受08年萧条期影响,全年股价从07年的38.1元下滑至09年的28.6元,跌幅25.0%,但在2011、2013和2016年美国经济增速放缓阶段依然依靠加盟扩张实现了EPS在中长期维度下的持续增长(2000~18年调整后EPS复合增速11.7%)。2)从估值部分来看,精选国际酒店的当年平均PE在2000~2008年在11.9x~36.7x来回波动,但在成长趋稳后的2009-2018年期间,当年平均PE波动区间收窄为16.1x-27.2x。中长期来看,精选国际的股价同样主要受益于EPS的成长驱动,在2000~2018年间复合增速达15.2%。综合万豪和精选国际酒店的业绩表现,海外酒店龙头的门店数量的扩张不断可推动中长期EPS成长,进而让股价在长期维度下具有贯穿周期的能力。

4. 盈利预测:预计锦江、首旅19年扣非业绩8.6亿元和7.3亿元

锦江股份:公司19Q1-3新开业酒店1107家,净增718家门店(其中,经济型酒店净减少37家,但中端酒店净增755家)。预计19年全年境内门店数毛开店1300家(净增900家,中端酒店占比100%);19年整体境内酒店RevPAR预计-0.7%,19年境内整体同店RevPAR预计-3.5%。我们预计公司2019-21年净利润分别9.61亿元/10.68亿元/12.00亿元,对应增速-11.2%/11.1%/12.4%;2019-21年扣非业绩为8.61亿元/9.87亿元/11.15亿元,对应增速16.6%/14.7%/12.9%,给予买入-A 的投资评级,6个月目标价为31.20元。

风险提示:宏观经济下行、新开店数不及预期、中端酒店竞争加剧等。

首旅酒店:直营店截止19Q3占比达22%,相比华住的14%和锦江12%(国内直营店占整体比例)更大,我们认为首旅酒店本轮宏观预期及酒店经营数据回暖下,业绩弹性有望更大。首旅19Q1-3新开店431家,总酒店数相比年初净增加173家,关店258家。维持19年毛开店565家(预计净增300家)预期。股权结构而在18年股权激励下,高管团队绑定有望更优。我们预计公司2019-2021年的净利润分别为7.60亿元/8.44亿元/9.21亿元,对应增速分别为-11.3%、11.1%、9.1%;2019-2021年的扣非净利润分别为7.25亿元/8.14亿元/8.91亿元,对应增速分别为5.1%、12.3%、9.5%,给予6个月目标价为22.50元。

风险提示:宏观经济下行、新开店数不及预期、中端酒店竞争加剧等。

5. 风险提示

1)开店情况不及预期:2)酒店经营数据不及预期:3)宏观经济下行风险:4)行业竞争加剧:

(编辑:余光捷)

扫码下载智通APP

扫码下载智通APP