新股解读 | 再度“降价” JS环球(01691)终快完成曲折港股上市路

历史总是惊人的相似,前有百威亚太(01876)IPO搁置两个月后重启上市,后有JS环球(01691)再步后尘。时隔2个月,IPO搁置后的JS环球终快要在香港上市。

在宣布暂停IPO之初,两家企业向外界给出的原因均不约而同落到了市况不好。然而,两家公司IPO最终重启后的结果却显示,似乎更与买卖双方在定价上的博弈更为相关——IPO重启后,两家公司募资额均有所缩减。

其中,百威亚太较7月份首次IPO 集资额目标缩水近半。而此次上市的JS环球,自公司首次递表以来,募资额便由7月预计的最高募资额8亿美元,到5-6亿美元,到3.55-4.64亿美元一步步缩水。如今,JS环球最终以5.2港元定价,对应集资额26亿港元(约合3.33亿美元),募资额进一步缩水。而此次5.2港元定价,也低于此前5.55港元-7.25港元区间下限。

值得庆幸的是,这一买卖双方的博弈终于在2019年底开花结果。截至12月12日,JS环球截止认购,并预计将于12月17日公布中签结果,于12月18日上市。据智通财经APP了解,此次JS环球IPO共获得3.02亿融资认购额,获1.16倍认购。

对比同样推迟上市的百威亚太,于上市后实现连续6日上涨后股价逐渐回归至上市初水平,如今小家电领导者JS环球命运又将几何?

国际化进行报喜 负债报忧

首先从JS环球业务说起,据智通财经APP了解,JS环球生活在小家电开发、制造及营销领域处于领先地位,其本身也是A股上市公司九阳股份(002242.SZ)的间接控股股东。目前,公司旗下领先品牌包括:九阳、Shark及Ninja,主营业务涉及厨房电器、清洁电器等。

随着公司近年来在国际市场中的布局,公司于北美、欧洲、其他市场等地区的收入表现不断向好。2016-2018年间,来自中国地区的收入占比由98%大幅下降至44.4%,国际化效果显著。

目前,公司业务实现国际化,各品牌在当地也具备一定知名度,核心产品于中美两国也均保有较高的市场份额。然而,虽为小家电行业的头部,JS环球也面临高负债及盈利能力下滑的烦恼。具体体现在,公司净利润增速、净利率、存货周转、应收账款周转等指标表现欠佳,以及资产负债率居高。

其中,公司净利润于2018年出现20.44%的负增长,纯利率由2017年的9%近乎减半至2018年的4.2%。2016-2018及截至2019年6月30日止六个月,公司存货周转天数分别为35天、58天、67天及80天。

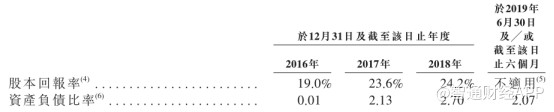

招股书显示,截止到2018年末,JS环球账面上的现金和现金等价物仅为1.81亿美元,流动负债总额则高达12.81亿美元。资产负债比率于2018年达到2.7。

智通财经APP了解到,JS环球于2017年、2018年分别实现了41.74%、71.54%的收入增长。然而,公司盈利能力却有所下降,或主要收受到销售成本、销售及分销开支、行政开支增长快速的影响。

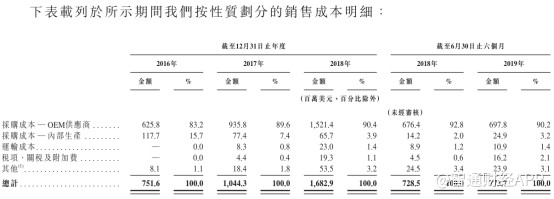

其中,公司销售成本的提升,则主要与OEM厂商成本占比增大有关。销售及分销开支方面,广告费用快速提升是最主要因素,公司于2018年大幅增加广告费用以提升品牌知名度。除SharkNinja产生的惯常广告费外,公司也增加了九阳品牌活动的广告支出。行政开支方面,则主要与员工成本增加有关。

行业掀价格战 IPO取暖

从行业表现来看,2019年对于家电市场来说也是一个小寒冬,小家电市场整体增速出现放缓。据奥维云网(AVC)数据显示,2019年上半年,除电饭煲、料理机分别实现零售额6.6%、12.4%的同比增长外,其它厨小电品类表现逊色。其中,电磁炉、豆浆机、榨汁机、煎烤机零售额出现了负增长。

受小家电市场发展疲软影响,整体家电行业也掀起价格战。JS环球利润率的减少,或也主要与市场竞争的加剧有关。市场参与者都需要面临广告投入的抉择以及劳动成本增加等“不得已”。

在这一市场寒冬下,JS环球选择接受在年底“降价”进行IPO或更能得到理解。上市后,所获得资本至少能未公司熬过行业寒冬提供更多的筹码,投资者也因此而得到更好的价格。而放眼未来,在产品推陈出新频繁的小家电行业,研发或成为公司在激烈竞争中取胜的关键。

据悉,公司此次上市募集资金50%将用于偿还一家商业银行的贷款,20%将用于新产品的研发以及供应链的整合拓展,20%将用于市场营销和拓展品牌知名度,剩余10%将用于一般营运资金和企业用途。

扫码下载智通APP

扫码下载智通APP