国家药价谈判新模式或成为龙头药企的历史性机遇

本文来自微信公众号“粤开奇霖研究”,作者李志新。

1、“降药价”是深化医改的突破口

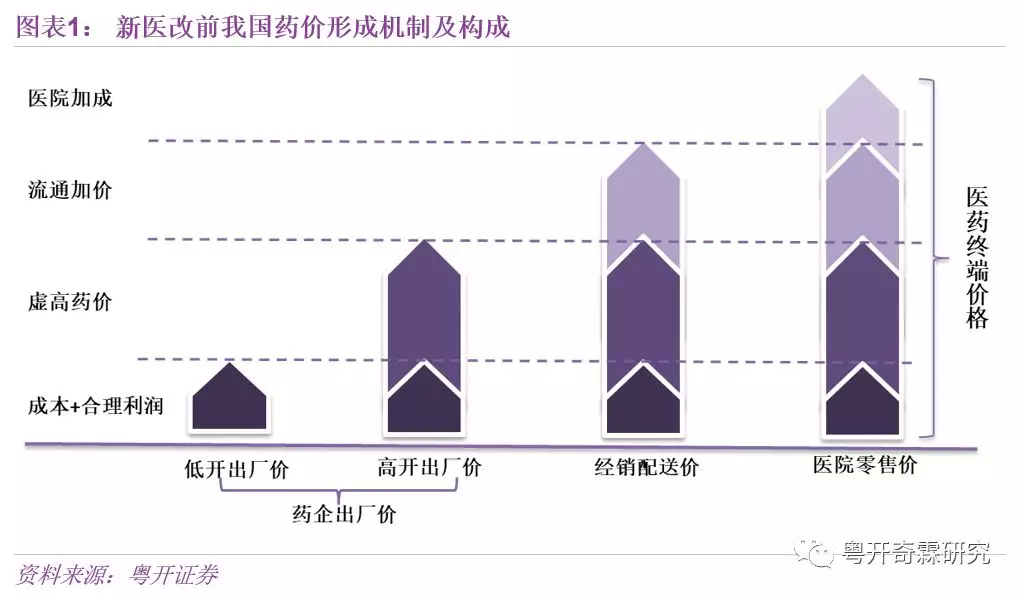

(一)药价形成铁三角:药企、流通商和医院由于历史等多方面原因,我国医药产品终端价格由药企、流通商和医院共同形成,几乎涵盖了医药供应链上所有参与方。药企是药品的生产商,形成药价的基础价格——出厂价,包括药企生产成本和产品利润;流通商和医院在出厂价基础上,形成服务附加价格,流通商经销和配送服务加价,医药终端药品销售加成。

新医改之前,在实际操作中,我国大多数药企出厂价实行低开策略,销售费用出表,不仅有利于压低营收减少税费(主要是增值税),而且有利于提升表观净利润率水平;流通环节经过经销商的层层加价,进入医院后再零售加成,造成部分药品终端价格远高于药企低开出厂价格。

(二)深化医改的突破口是“降药价”

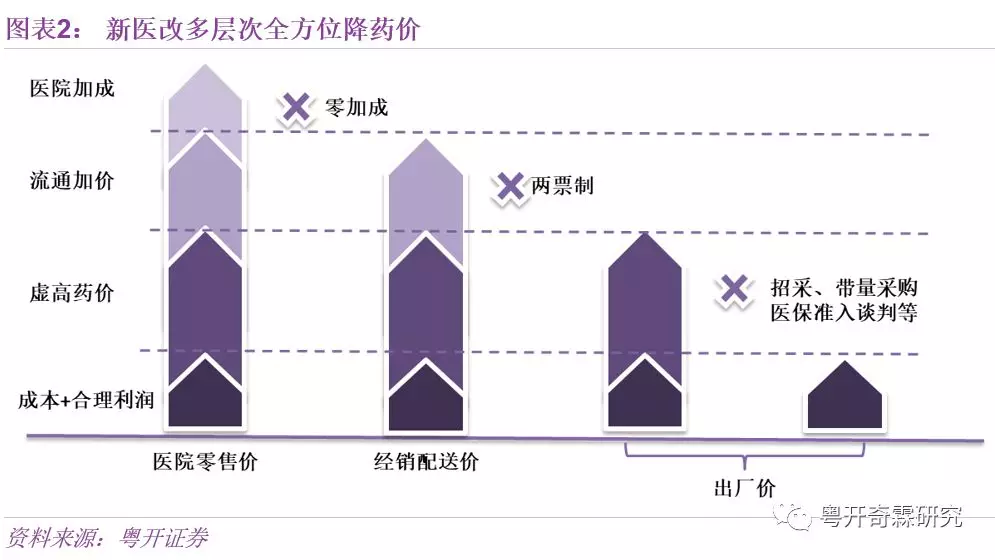

2016年4月6日,国务院常务会议确定2016年深化医药卫生体制改革重点,强调“医改已经进入深水区,把药价作为突破口。”针对我国原有药价形成弊端,从药企端、流通端和医疗机构终端全方位降药价。

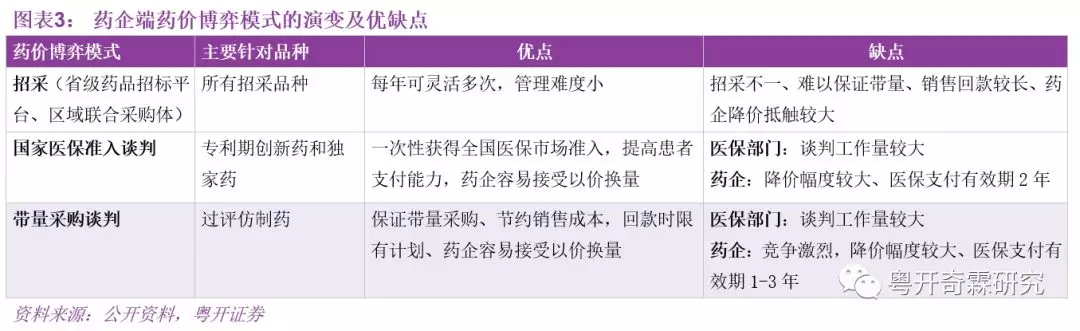

1、药企端:从省及区域招采到国家谈判过渡

招采议价:从2001年开始,我国公立医院正式实施药品集中招标采购,目前我国基本建成了以省为单位的政府主导的公益性药品招投标平台,除部分管制类的药品(如麻醉、精神、放射类等药品)外,医疗机构药品采购全部实现挂网公开招标采购,低价中标;部分省市为了进一步扩大药械招采价格话语权,组建联合采购体,实行跨区域联合限价采购,如“三明联盟”、京津冀医用耗材联合采购体。但招采模式存在招采不一、不保证采购量及回款时效问题,且招采区域分割,药企降价抵抗性较强。

谈判议价:当前我国有两种药价谈判,一是国家医保准入药品谈判,主要针对昂贵的专利期创新药和独家品种,二是带量采购,主要针对临床用量较大、效果较好的过评仿制药及其原研药。医保准入谈判和带量采购谈判,给予全国医保市场准入和保证带量采购,且对回款做出具体要求,解决了招采模式的痛点,药企容易接受以价换量,谈成品种价格降幅较明显,如2019年最新一轮准入谈判,谈成新增品种平均价格降幅60.7%,2018年“4+7”城市带量采购,25个品种平均价格降幅分别为52%,2019年扩围全国范围,平均价格降幅在“4+7”采购价基础上继续降低25%。

2、流通端:两票制避免经销商层层加价。

2017年1月9日,国家卫计委印发《关于在公立医疗机构药品采购中推行“两票制”的实施意见(试行)》,宣告全国“两票制”的开始。2018年底,两票制在我国全面落地执行,从流通层面降低中间环节费用,取消此前多级代理商层层药价加码的不合理费用。

3、医疗机构终端:取消药品零售加成。

公立医院药品零加成从终端层面减低零售价,2016年城市公立医院综合改革试点城市扩大到200个,在试点城市公立医院取消药品销售加成,实行医药分离;2017年5月5日,国办发《深化医药卫生体制改革2017重点工作任务》,要求在9月底前全面推开公立医院综合改革,所有公立医院全部取消药品加成(中药饮片除外)。

(三)当前降药价的重心转向药企端

2017年底,所有公立医院全部取消销售加成,完成医疗机构终端与药品的利益切割,实现终端销售环节的直接降价,直接体现就是公立医院药占比的逐渐走低;2018年底两票制全国全面落地执行,流通端经销商药价层层加码的现象基本得到遏制,实现流通端压缩不合理费用的降价。随着公立医院零加成和两票制全面落地执行,降药价的重心转移到药企端,带金销售虚高的药价成为降药价的主要目标。目前针对药企端药价的博弈,在之前的省级招标、跨区域联合采购模式下,衍生出国家医保准入谈判和带量采购两种新模式,分别针对专利创新药、独家药和过评仿制药。

1、省级药品招投标平台:仍是当前公立医疗机构药品采购主要模式。以省为单位,区域公立医院药品全部实现挂网公开招标采购,通常采用双信封模式评标,兼顾质量和价格,价优中标。

2、跨区域联合采购体:不同行政区域内医疗机构组成采购联盟,如以县市行政区为主的“三明联盟”和省级间的联合采购体“京津冀医用耗材联合采购体”,目的在于打破招采区域限制,用GPO方式获取更多价格优势。

省级招采和跨区域联合采购模式大部分不保证采购量(上海带量采购除外),还存在招采不一、回款时限难以保证等问题。

3、带量采购模式:源于上海带量采购模式,国家医保局组织的带量采购主要针对通过仿制药一致性评价的仿制药品种,首批带量采购谈判于2018年举行,带量区域为“4+7”城市,谈成25个品种;今年为首批25个品种的扩围谈判,带量区域拓展到几乎全国范围。优点在于保证带量,且对回款时限做出安排。

4、国家医保准入药品谈判:2016年,我国首次开展国家层面的医保准入药品谈判,开创了昂贵创新药和独家品种通过降价入医保的新途径,每年举行一次,截止目前已经有四批共130多个品种谈成纳入全国医保乙类目录。优点在于谈成品种一次性获得全国范围医保市场,并且由于医保报销(不同地区50%-70%不等),大幅提升患者可支付能力,药企可以实现以价换量。

2、国家医保准入药品谈判:昂贵专利药和独家中药品种

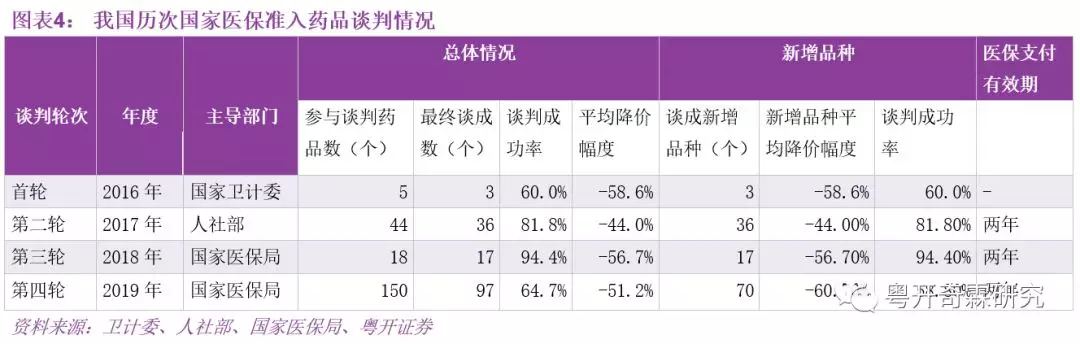

(一)医保准入谈判:专利药和独家品种的医保市场新通道从2016年首次医保准入谈判开始,截止目前我国已经开展四次国家医保准入药品谈判。2016年由卫计委主导,2017年由人社部主导,2018年国家医保局成立,后两次由国家医保局主导谈判,基本延续每年一次的谈判节奏。不同于带量采购谈判,国家医保准入药品谈判主要针对临床价值高,但价格昂贵的抗肿瘤专利药,或是对医保基金影响比较大的独家品种,还包括近几年新上市的一类新药。

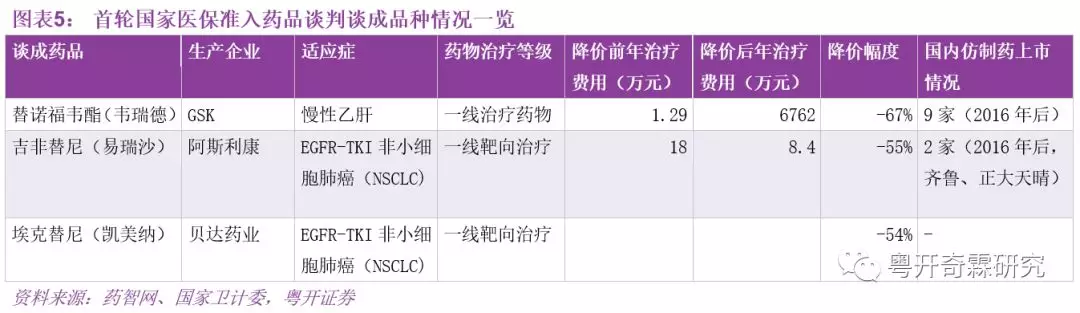

首轮:2016年首次国家医保准入谈判由卫计委主导,谈判品种5个,最终包括慢性乙肝一线治疗药物及非小细胞肺癌靶向治疗药物在内的3种药物谈成纳入医保目录,分别是替诺福韦酯(慢性乙肝一线治疗)、埃克替尼(非小细胞肺癌靶向治疗药物,贝达药业)和吉非替尼(非小细胞肺癌靶向治疗药物,阿斯利康),谈成品种药价平均降幅-58.6%。

第二轮:2017年由人社部主导谈判。本次准入谈判涉及44个品种,最终谈成36个品种,谈判成功率81.8%,其中包括31个西药和5个中成药,也是首次将中成药品种通过准入谈判新模式纳入医保。与2016年平均零售价相比,谈判药品的平均降幅达到44%,最高的达到70%,大部分进口药品谈判后的支付标准低于周边国际市场价格,大大减轻了我国患者的医疗费用负担。同时,此次谈判人社部同时保留了价格调整的权利,一是周期性调整,本次谈成医保支付价有效期2年(有效期截止2019年12月31日),二是如有仿制药或通用名药品上市,并且价格低于医保支付价,则动态调整医保支付价格。

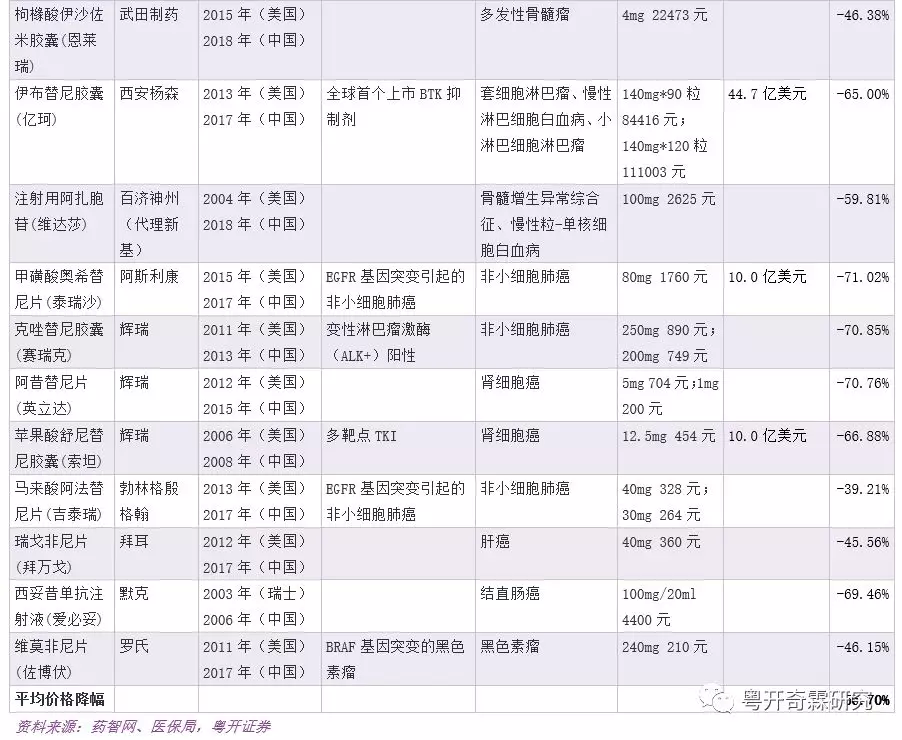

第三轮:2018年,国务院机构改革落地,将人社部的城镇职工和城镇居民基本医疗保险、生育保险职责,国家卫计委的新型农村合作医疗职责,国家发改委的药品和医疗服务价格管理职责,民政部的医疗救助职责整合,新组建国家医疗保障局,改变以往医疗卫生多龙治水的局面。国家医保局开始主导医保准入谈判,第三轮谈判主要涉及12家企业的18个抗癌药品种,其中16个为进口品种,2个为国产品种,包括正大天晴的安罗替尼,以及恒瑞医药的培门冬酶注射液。最终谈成17个品种(诺华芦可替尼未谈成),谈成率94.4%,平均价格降幅-56.7%,降幅区间-71.02%~-39.21%;诺华制药谈成品种最多,包括尼洛替尼、塞瑞替尼、注射用醋酸奥曲肽微球和培唑帕尼片在内的四个抗癌药品种谈成纳入医保目录,辉瑞(PFE.US)也有三个产品谈成,都是靶向抗癌药品种。

第四轮:国家医保局主导,本轮国家医保准入药品谈判是历次谈判参与企业最多、谈判品种最多的一次,共涉及150个品种,70多家企业,其中新增加谈判品种119个,续约谈判品种31个(2017年第二轮品种)。在总体降价幅度上,谈成97个品种平均降价幅度约51.2%,基本与前三轮降幅持平,其中新增品种平均降价幅度本轮最大,达到60.7%,新增品种谈成率为58.8%,低于前两次准入谈判(分别为81.8%和94.4%),续约品种平均降价26.4%,谈成率87.1%。

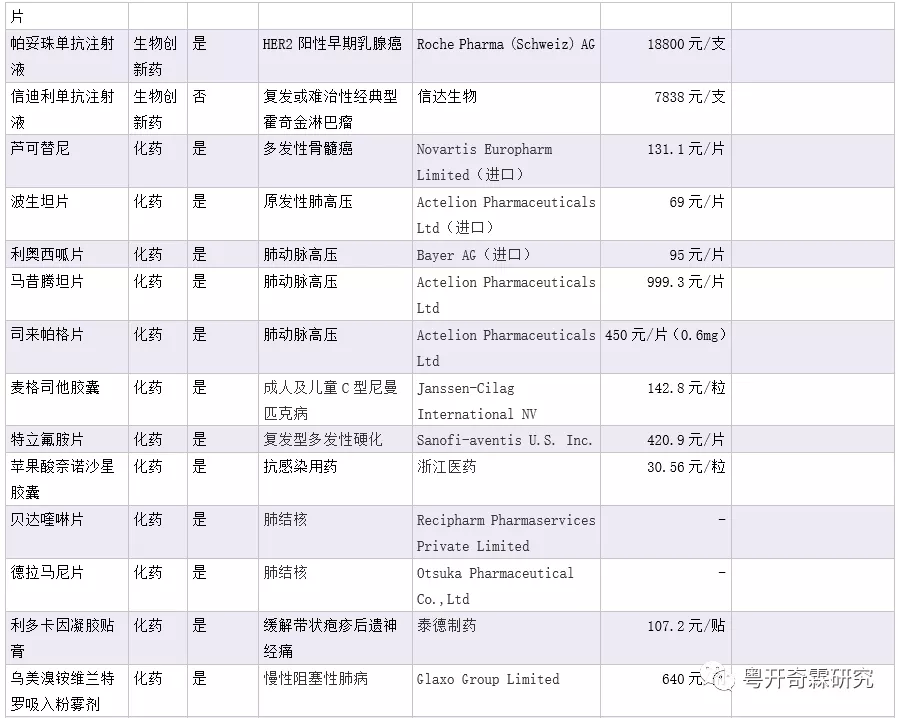

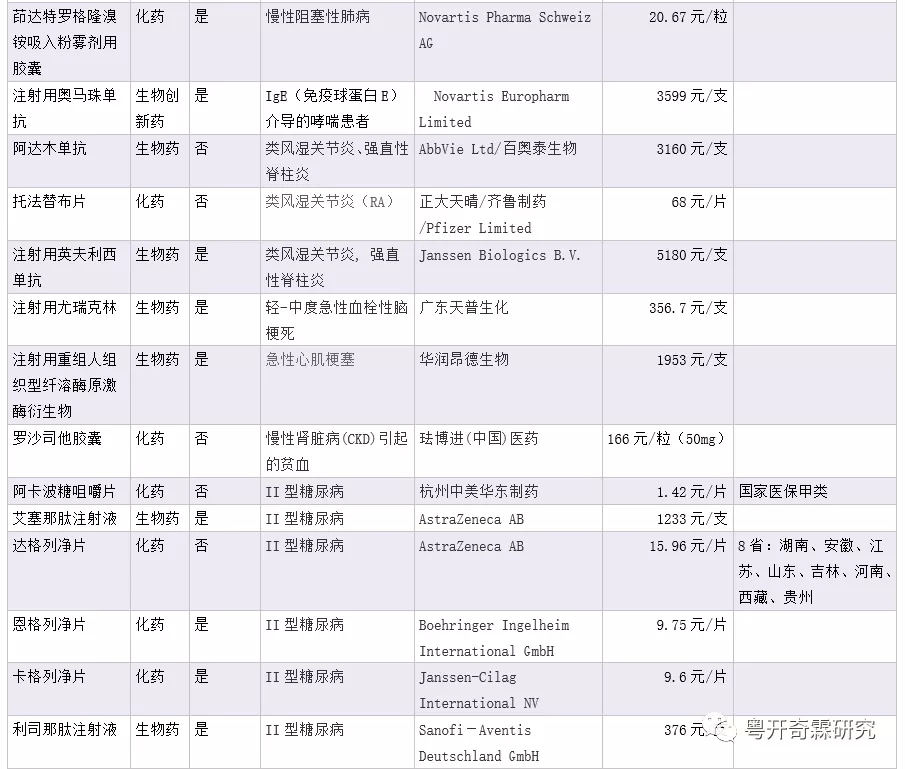

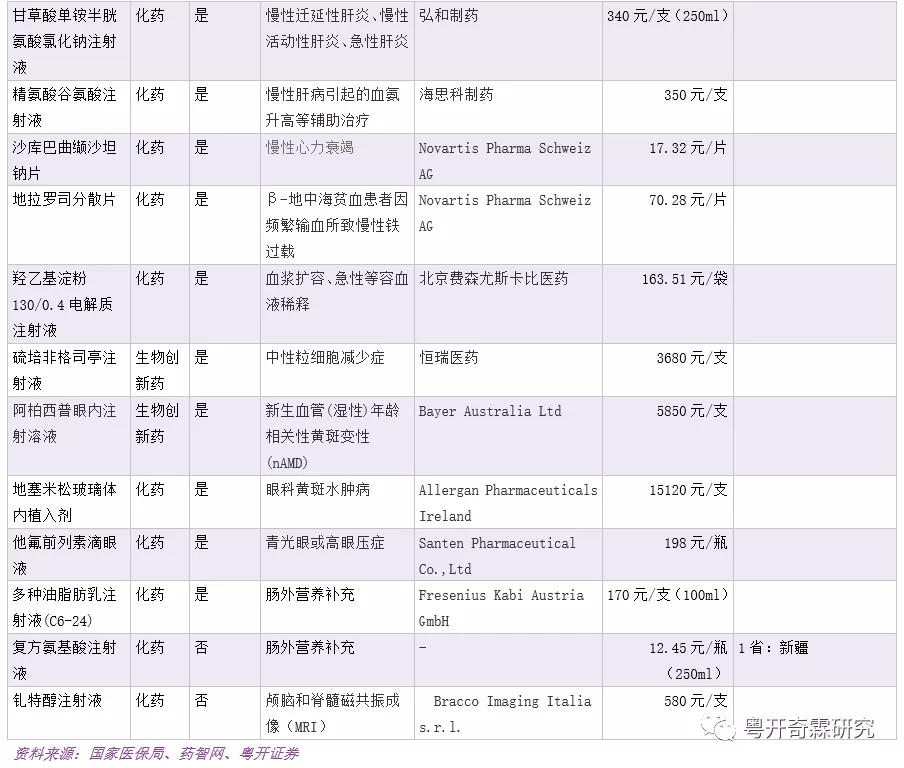

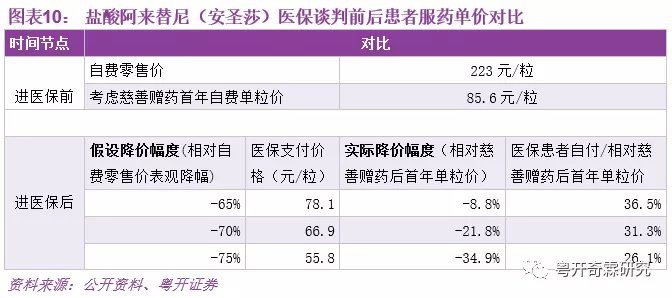

品种上,新增谈成品种70个,其中包括中药18个,含3个中药注射剂,中药品种几乎全是独家品种,部分品种已经纳入多个省市的地方医保目录,本次获纳入国家医保乙类目录后,强制性进入全国各省市的地方医保目录,且不允许调出,有利于谈成品种销售放量;化药和生物药52个,绝大部分为价格昂贵的专利新药,少数几个为临床用量较大的仿制药品种,如阿卡波糖;治疗领域主要涉及癌症、罕见病等重特大疾病,丙肝、乙肝、高血压、糖尿病等慢性病;其中II型糖尿病谈成品种最多,包括阿卡波糖在内共有6个药品谈成,医保市场同台竞争,市场竞争加剧;慢性肝病领域也有5个药品谈成,其中吉利德制药旗下代表性的吉二代和吉三代慢性丙肝治疗药品都获纳入本次国家医保目录,默沙东有1个药品纳入,其余两个为治疗慢性乙肝药品;肺动脉高压治疗药物谈成4个药品,其中有3个来自瑞士药企Actelion Pharmaceuticals Ltd(2017年被强生制药收购),为该领域最大受益者。

本轮医保准入谈判也是在省级医保目录增补权限取消在即的大环境下进行的,对通过增补进入部分省市医保目录的独家中药品种产品带来压力。国家医保目录新政对原调增品种给予3年消化期,这意味着仅纳入部分省市医保目录,但未纳入国家目录的品种3年内将被清出医保目录。本次谈判中药品种几乎全部为独家品种,部分通过增补进入地方省市目录,谈成纳入国家医保目录后,将消除未来不确定性,并有利于全国范围医保渠道销售放量。如金花清感颗粒在调出2019版基药目录后,本次通过国家医保谈判纳入国家医保乙类目录。

(二)医保准入谈判:患者、药企双赢之举

1、患者方:降低自付费用,提升药物可及性

昂贵专利药降价纳入医保目录,大幅降低患者自付费用,提升药物可及性。以本轮谈成新进国家医保目录的盐酸阿来替尼(Alectinib、商品名“安圣莎”)为例, 2018年8月12号被CFDA批准在国内上市,作为二代ALK抑制剂,用于克唑替尼耐药后ALK+局部晚期或转移性非小细胞肺癌(NSCLC)的治疗,推荐服用剂量为每次4粒(150mg*4p),每日两次。

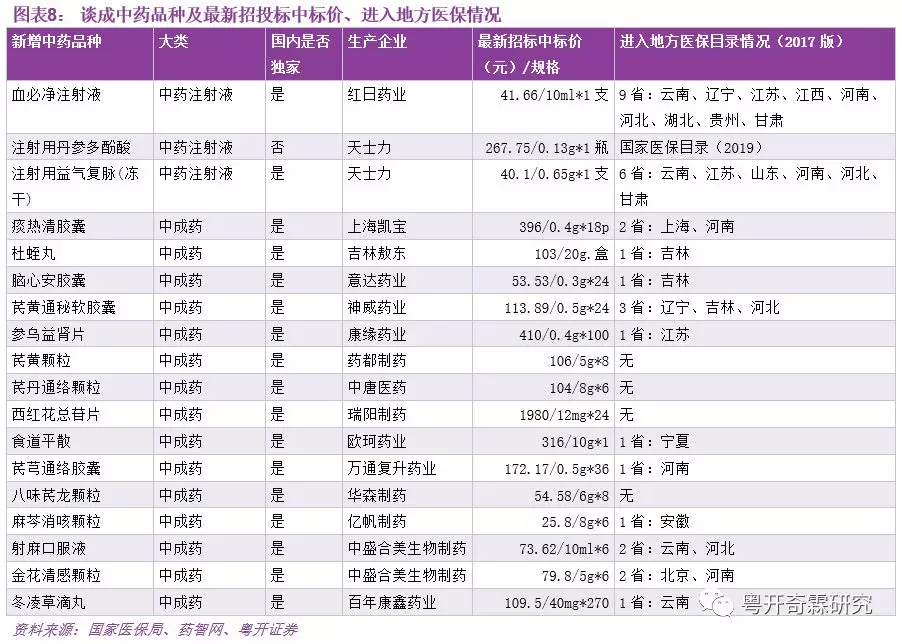

医保谈判前,盐酸阿来替尼招采价格平均223元/粒(49980元/瓶(150mg/224粒)),患者年服用金额64.3万元。考虑盐酸阿来替尼(安圣莎)赠药慈善计划,国内患者第一年买5盒最多赠8盒;第二年后买4盒最多赠9盒;第三年买4盒最多赠9盒,自费购药患者年服用金额第一年为25万,第二、三年为20万左右。

谈判纳入国家医保,虽然盐酸阿来替尼最终降价幅度虽然保密未公布,但根据医保局公布的数字,此次谈判进入医保的肿瘤、糖尿病等治疗用药的降幅平均在65%左右。假设按平均降幅65%计算,相对于自费购药223元/粒的价格,盐酸阿来替尼可能最终谈成医保支付价为78.1元/粒,医保患者年服用金额22.7万元/年,与患者自费购药首年实际服用金额相差不足10%(8.8%);假设按70%降幅计算,医保支付价为66.9元/粒,医保患者年服用金额19.5万元/年,与患者自费购药首年服用金额相差约22%,基本与第二、三年自费购药年服用金额持平;假设按75%降幅计算,医保支付价为55.8元/粒,医保患者年服用金额16.3万元/年,与患者自费购药首年服用金额相差35%,与第二、三年自费购药年服用金额相差18.5%。鉴于盐酸阿来替尼为全球(2015年美国)及国内(2018年8月)新上市二代ALK抑制剂,以及盐酸阿来替尼相对第一代ALK抑制剂药物克唑替尼明显的临床优势(疾病控制率、客观缓解率、无进展生存及副反应发生率等),我们估计本轮医保准入谈判,盐酸阿来替尼实际降价幅度在70%左右。

以70%降价幅度计,按照各地方省市国家医保乙类目录药品平均60%的实际报销比例,医保患者年服药金额个人自付将降至7.8万元/年,只有降价进医保前首年服药费用的31.3%,大幅降低患者个人支付费用,提高药物可及性。

2、药企方:实现医保渠道销售快速放量

创新专利药销售的痛点在高昂的药价与患者支付能力不足的矛盾。以阿达木单抗(修美乐)为例,2018年全球销量高达200亿美元,连续7年蝉联全球处方药销售冠军;修美乐于2011年获批国内上市,适应症分别为类风湿关节炎、强直性脊柱炎和银屑病。尽管潜在临床需求巨大,但由于价格昂贵(7600元-7800元/支),修美乐尚未进入我国医保,以两周一剂的用量来计算,患者每年需近20万元费用。Insight数据库显示,修美乐近5年的国内销售额不及全球总销售额的1%。

医保准入谈判,为昂贵的创新药和独家药进入医保目录提供了一条新通道,也是解决创新药和独家药销售痛点的良药。通过谈判纳入医保,药企一次性获得全国医保市场,大大节省与各地方省市博弈医保目录的时间等成本,获得先发优势;另外,虽然医保支付价相对谈判前零售价表观降幅较大,但考虑大部分抗癌药对医保患者不再慈善赠药,因此,实际上医保支付价对考虑慈善赠药后自费购药平均价,降幅并没有多大,以盐酸阿来替尼(安圣莎)为例,药企端医保支付价格为66.9元/粒,虽然相对自费零售价格表观降幅较大(假设70%降价幅度),但是相对慈善赠药后的平均价格85.6元/粒,实际降价幅度仅有22%左右,企业较容易接受以价换量。

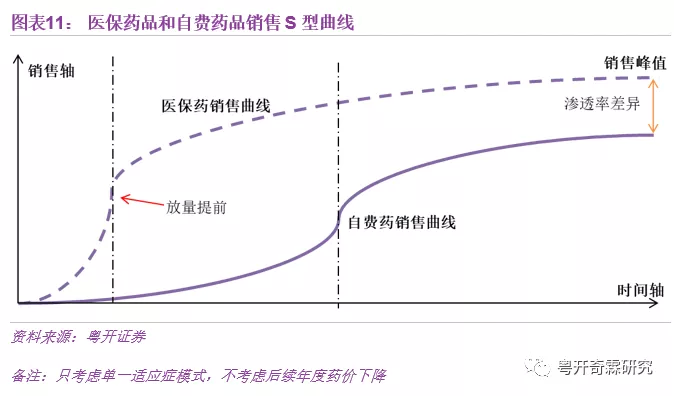

谈成品种实现医保渠道快速变现。从2017年医保谈判品种的销售情况看,康缘药业的银杏二萜内酯葡胺注射液谈判价格降幅50%,但2018年销售样本量是上年同期的6.5倍,2019年销售样本量是上年同期的1.57倍。再以2018年谈判成功品种的销售情况为例,正大天晴的安罗替尼谈判价格降幅45%,2019年销售样本量是上年同期的1188倍,销售端均较好实现以价换量、以量补价的效果。纳入医保后,创新药销售峰值将提前,以前需要7-9年甚至10年才能实现单适应症销售峰值,可能缩短到3-5年就可以实现。

3、带量采购:总量控制,结构调整的关键一环

(一)带量采购:平衡各方利益的降价之策虽然我国从2001年就开始以省为单位,公立医院实施药品挂网集中招标采购,但是一直难以找到可以平衡各方利益的降药价方式,招采中药企降药价抵抗性较强,其中很大一部分原因是由于招采分离,不保证采购量所致,药企即使降价也难以获得市占率的提升;另外以省为单位或部分区域联合挂网招采,市场分割明显,降价还可能导致全国连锁效应,药企可以通过弃标放弃部分区域市场,从而保持全国其他省价格基本稳定。

2018年,在借鉴上海带量采购经验的基础上,国家医保局对通过仿制药一致性评价(以下简称“过评”)的仿制药品种带量采购谈判,首批确定“4+7”城市带量采购,包括北京、上海、天津、重庆4个直辖市和广州、深圳、西安、大连、成都、厦门7个副省级城市,品种涉及31个指定规格的过评仿制药。带量采购新模式解决了过去集中招采中降价不保量的弊端,统一拿出参与带量采购地区一定用药比例给予中标企业,保证带量采购,企业可以价换量;另外,市场从省为单位的区域分割市场,到全国性的医保市场转变,消除了企业药价降价联动的担忧。

带量采购一定程度上平衡了医药供需各方利益。药企销售端可以实现以价换量、以量补价,同时保证带量也节约了销售成本,药企可以将更多资源投入到研发中;国家医保局作为医疗最大支付方的身份得到彰显,医保基金腾笼换鸟,为纳入更多临床效果好的创新药和专利药腾出支付空间;患者作为医疗最终需求方,受益最大。

(二)带量采购扩品扩围:从药品到高值耗材,从国家版到地方版带量集采

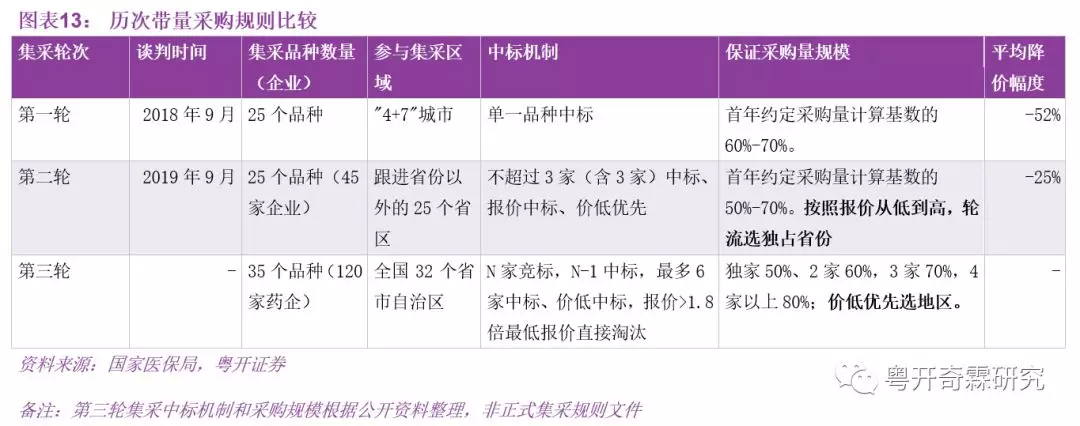

2018年,国家医保局首次主导的带量采购是“4+7”城市带量采购,品种涉及31个品种44个规格的过评仿制药,最终谈成25个品种,成功率达到80%。带量集采中标规则是单一品种价低者中标,独享“4+7”城市约定采购量,中标价较集采前价格平均降幅-52%。今年9月份,医保局主导第二轮带量采购,参与带量集采区域为除"4+7"跟进省份以外的全国25个省区,品种仍为“4+7”城市带量采购的25个过评仿制药,扩围不扩品,与前次“4+7”试点中选价格水平相比,价格平均降幅-25%。

12月6日,第三轮药品带量采购工作座谈会在上海召开,正式带量采购规则文件尚未公布,但是带量集采扩围扩品是确定的。当前已开展带量集采涉及的品种仅有25个过评品种,仅占仿制药一致性评价289目录的8.6%,带量采购品种扩容空间巨大。当前,我国仿制药一致性评价工作已经进入了常态,据国家药品监督管理局披露数据,截至11月底,国内仿制药共审评通过一致性评价123个品种,包括323个品规。此外,按与原研一致标准批准的仿制药66个品种,包括113个品规,两者合计有184个品种,包括436个品规。

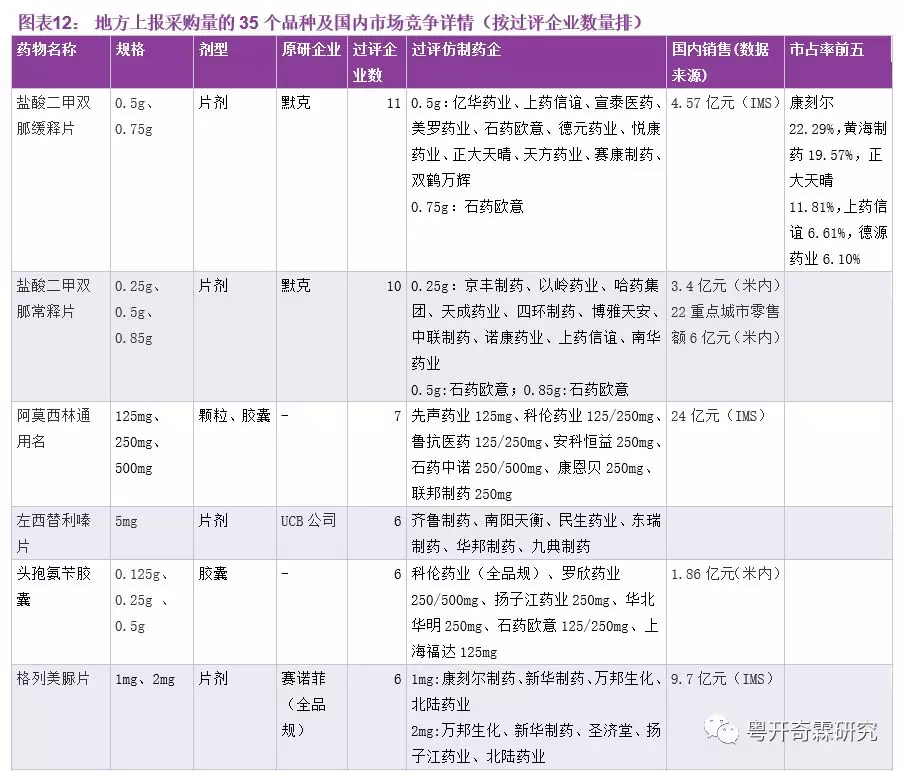

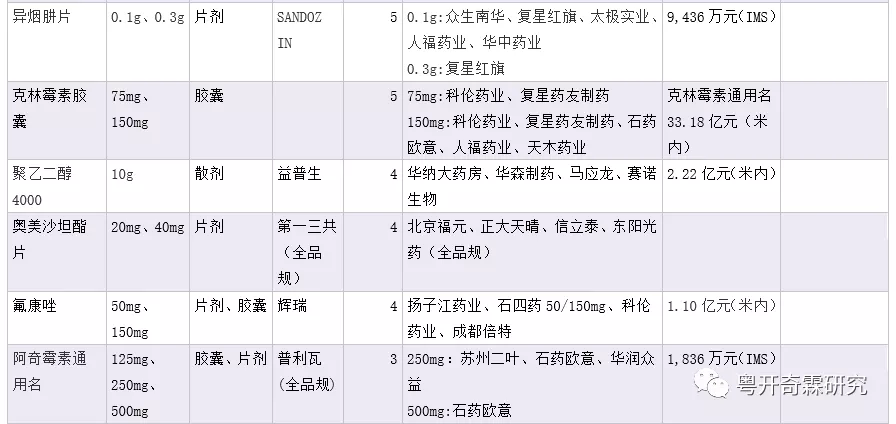

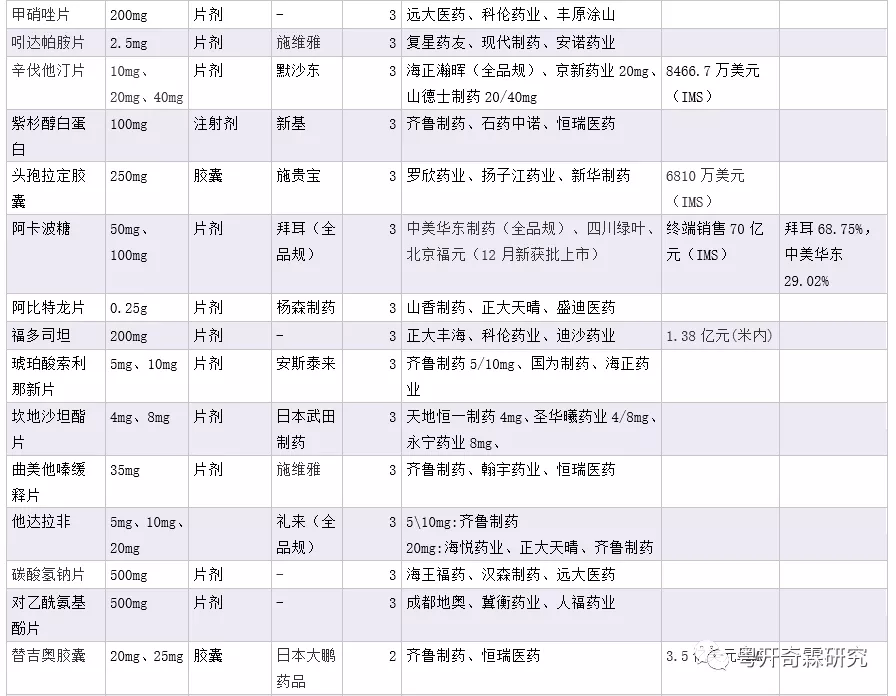

我们预计第三轮带量集采品种将优先从过评仿制药和原研药数量超过(含)3个的品种中产生,部分品种通过评价企业数较多,如二甲双胍通用名类,总共有21家企业通过一致性评价,包括11家缓释剂型和10家常释片,常用抗生素类品种通过一致性评价的企业数量也较多,预计相关品种带量采购价格博弈较为激烈。

(三)带量集采规则不断微调优化,从试点到全国铺开

国家版带量集采中标机制和保证采购量规模也将在吸收前两次经验基础上,不断优化,保证集采效果同时避免对实体企业较大冲击。以中标机制为例,第一轮“4+7”城市试点带量采购采取单一品种中标模式,最低价中标,中标企业独占全部约定集采量。第二轮带量集采扩围到全国25个省区后,不超过3家(含3家)中标,按各自报价中标,价低优先,减弱首轮集采中独家中标模式给未中标企业带来的经营冲击;同时,保证采购量为首年约定采购量计算基数的50%-70%,中标企业按照报价从低到高,轮流选独占省份,鼓励企业竞价。第三轮带量采购进一步拓展到全国32个省市自治区,中标机制为N家竞标,N-1中标,最多6家中标,同时为避免第二轮带量采购中标企业间报价差距过大情况,设定淘汰机制,报价高于1.8倍最低报价直接淘汰。

对部分高涨耗材和未纳入国家集采目录的药品,政策也给出了试点探索时间表。11月15日,国务院深化医药卫生体制改革领导小组印发《关于进一步推广福建省和三明市深化医药卫生体制改革经验的通知》(以下简称《通知》),明确加大药品和耗材集采的改革力度,明年国家带量集采扩品扩围,同时部分高值耗材也纳入明年带量集采扩围探索范围。另外,《通知》将推动试点探索地方集采,采取单独或跨区域联盟等方式,对未纳入国家集采目录的药品带量采购,明年9月底前,11个综合医改试点省份要率先进行探索。

(四)对药企影响:带量采购是把双刃剑

带量采购对企业是一把双刃剑,集采后品种的国内市场规模明显缩水,但同时销售的弱化,也为部分国内药企提供了国产替代和提升市占率的机会。

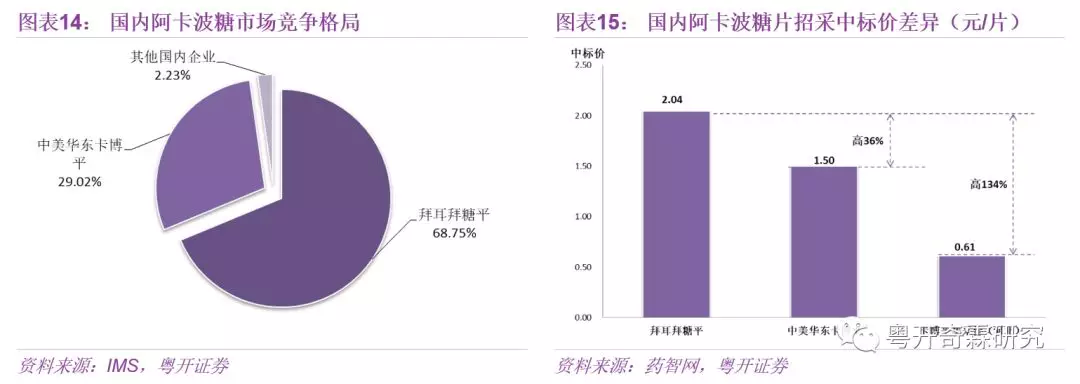

整体上,集采品种国内市场规模将显著缩水。带量集采品种都为临床使用较为广泛的品种,降价对品种整体销量的提升有限,巨幅降价将导致品种整体市场规模相应缩水。以治疗2型糖尿病药物阿卡波糖为例,据IMS数据,2018年,阿卡波糖系列全国整体终端市场销售规模约70亿元,据最新出炉的《河北省城乡居民高血压糖尿病门诊药品集中采购拟中选结果》,杭州中美华东阿卡波糖片(50mg)以0.61元/片中标,相比此前最新中标价1.5元/片(湖北)降价幅度59.6%;按此价格降幅计算,第三轮带量采购后阿卡波糖片国内整体市场规模将显著缩水到30亿左右规模水平。

同时,带量采购将为原有市场格局带来较大市场冲击。

首先,品种市占率高药企将受到市场份额和销售量双重下跌的挑战。带量集采无需企业渠道营销,仿制药的竞争优势从以前的渠道为王时代向成本控制为王时代;销售弱化后,让同一品种所有生产企业重新回到同一起跑线上,渠道优势削弱,成本控制是致胜法宝,中小企业或者品种市占率低的企业可以价换量,但原来市占率就较高的外资药企或者国内部分药企将不可避免受到竞争压力,面临市占率继续提升有限,价格下跌空间巨大的风险,市占率和销售双重下跌。

按25个品种两次带量集采综合降价64%计算(首次“4+7”城市集采平均降价-52%,第二次全国扩围平均降价-25%,两次综合降价相对首次集采前降价幅度-64%),品种市占率在35%以上的,集采后大概率难以量补价,品种销售额面临下滑挑战;原有市占率越小,以量补价效果越明显。

其次,国内仿制药企国产替代良机。我国医药工业企业多、小、散、乱的特点明显,且大部分企业销售渠道短板明显,导致我国部分仿制药品种外国制药巨头占据主要市场份额,且通常价格较国产仿制药高的怪圈。带量采购为国内企业带来明显的好处是弱化销售,药企可以将更多精力和资源聚焦产品质量提升和创新研发,并且处于竞争弱势的企业可以价换量,迅速提高市占率,有助于快速实现仿制药国产替代。

如目前阿卡波糖国内拜耳拜糖平占据主要市场,市占率约为68.75%,国内药企占比31.25%,其中中美华东市占率29.02%,其余药企占比不足3%;价格上,最新招采中标价显示,拜糖平(50mg规格)2.04元/片,中美华东卡博平1.5元/片,外国原研药价格高出国产仿制药36%,相比卡博平在河北的集采中标价就高出更多。进入集采目录后,国产阿卡波糖在产能充沛的前提下,将持续抢占拜耳市场份额。

4、国家谈判体系下,国内药企挑战与机会并存

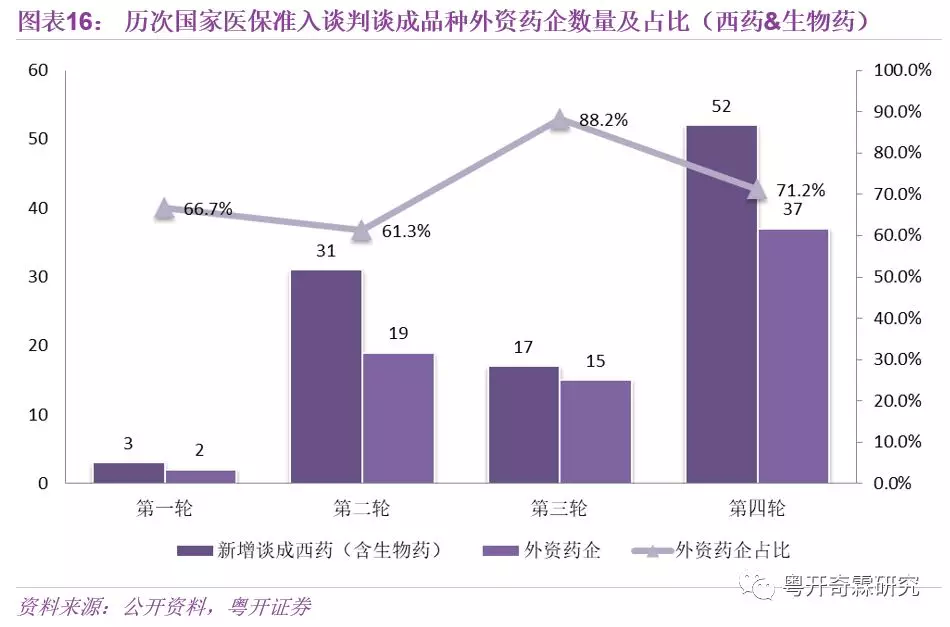

国外制药巨头通过医保准入谈判抢占中国市场意图明显。从四轮国家医保准入谈判最终谈成企业来看,国外制药巨头占绝大多数,成为医保准入谈判的最大赢家。首轮准入谈判谈成3家企业,2家是外国制药巨头(阿斯利康(AZN.US)和GSK(GSK.US));第二轮36个谈成品种,31个西药中有19个来自于国际制药企业,罗氏是最大赢家,4个品种谈成;第三轮17种谈成抗癌药里仅有恒瑞医药培门冬酶注射液(艾阳)和正大天晴盐酸安罗替尼胶囊(福可维)两款产品,其余均为国际制药巨头,诺华(NVS.US)和辉瑞谈成品种排前列,分别谈成4个和3个;最新一轮准入谈判新增谈成的化药(含生物制药)52个品种,外国制药巨头37家,占比71%,我国制药企业仅有15家。四轮医保准入谈判共计谈成西药和生物药品种103个,其中外资制药巨头占73个,占比超过70%。

我国医药制造业真正迎来全球性竞争时代,一方面在仿制药业务领域,将持续受到带量采购带来的政策压力,销售弱化后成本控制成为关键;而在创新药领域,国际制药巨头通过医保准入谈判降价抢占国内市场,又一定程度上挤压国内药企创新药后续市场空间。外资制药巨头已经完成全球市场布局,但我国药企大部分还没做好全球化竞争准备,除部分以出口为主的原料药外,成药制剂国际出口还比较少,绝大部分仍是以国内单一市场为主,内需依赖性较明显,如医药巨头恒瑞医药国外地区营收2018年仅6.5亿元,占全年营收总额3.7%左右。

典型品种如最新一轮医保准入谈判中的丙肝用药。在丙肝用药“4进2”的竞争性谈判中,吉利德和默沙东的3款丙肝药巨幅降价85%进入医保,国内药企歌礼制药出局,歌礼制药的丙肝药产品尚未打通国际市场,国内市场进医保与否对其产品放量有决定性作用,结果公布当天,歌礼制药的股价大跌25%。

国家谈判(带量采购 、医保准入)体系下,医药企业原有估值体系面临调整。仿制药行业带量采购,从以前大品种时代、渠道为王,进入成本控制为王时代,原料制剂一体化企业更具有成本掌控力,国内仿制药上市公司估值未来逐渐向国外仿制药企业看齐。创新药品种竞争力为王,me too/better和大分子生物类似物品种,面临适应症品种拥挤,谈判中可能采取疾病组竞争性谈判模式,比如本轮医保准入谈判的丙肝治疗药物和糖尿病药物,药品种类较多,价格竞争激烈,最终谈判价格降幅较大,三种丙肝治疗用药降幅平均在85%以上,糖尿病治疗用药降幅平均在65%左右。非小细胞肺癌适应症也面临品种拥挤,目前通过医保准入谈判有8款治疗非小细胞肺癌药进入医保目录。创新药品种一方面医保有利于放量,另外对品种拥挤的适应症,未入医保目录或仍在研的品种,未来销售面临挤压,创新药企业DCF折现估值面临调整。

(二)机会并存:强者的历史机遇

仿制药的带量采购对单一品种依赖过大的企业不利,尤其是前期市占率较大品种,面临价格的巨大降幅和市占率的萎缩双重压力,产品线较丰富和均衡的仿制药企抗压能力较强,受影响相对较小,为企业经营战略和产品布局调整带来宝贵时间。当前带量采购仍局限25个品种,即使考虑明年新一轮带量采购35个品种,品种也有限,企业产品线丰富和均衡,有利于平抑单一品种因带量采购导致的市场规模下跌带来的销售下跌,原料药和制剂一体化龙头企业,也具有成本优势。

另外,销售弱化后,企业能将更多资源聚焦创新研发,大企业在创新研发上历史积累的先发优势更加明显,且更加注重新药全球同步研发和上市,进入欧美市场,减少国内医保降价带来的冲击。如恒瑞医药叫停大批仿制药的研发,将更多资源投入创新药的研发上。

5、风险提示

医药政策风险;药械降价超预期;系统风险。

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP