用巴菲特的逆向理论来看,现在是抛弃美股的时候了

本文来自“万得资讯”。原文标题《用巴菲特的逆向理论来看,现在是抛弃美股的时候了》。

随着今年美股屡创新高,投资者对未来美股走势也空前乐观。按照巴菲特的逆向投资理论,这是美股聚集风险的信号。分析师表示,明年美股或将面临下跌10%的风险。

美股投资情绪过于乐观

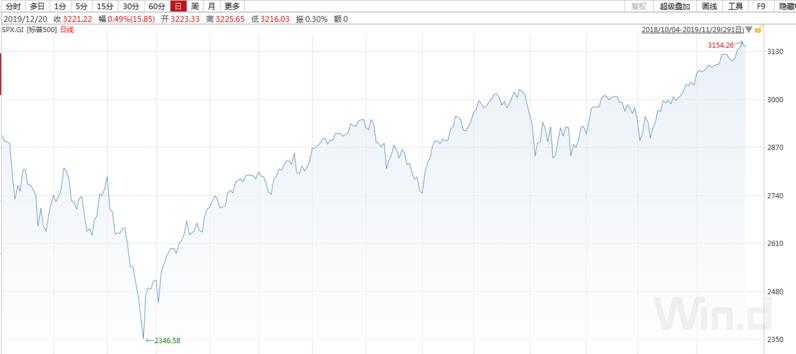

截至12月22日,标普500今年以来已上涨28.5%,道琼斯工业指数及纳斯达克指数分别上涨21.98%和34.51%。但随着美股的上涨,投资者情绪过于乐观,风险也正在凝聚。

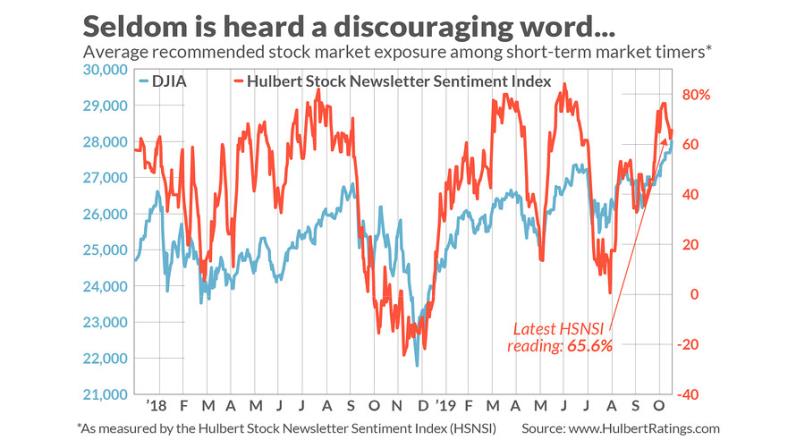

衡量美股投资情绪的赫伯特股票情绪指数(HSNSI)显示,投资者乐观情绪已经超过了2000年以来每日读数的97%,显示投资者对后市的涨跌看法趋于一致。正如沃伦•巴菲特(Warren Buffett)所说的那样,逆向投资者是当别人贪婪时感到恐惧,此时美股风险正在凝聚。

市场分析师马克•赫伯特(Mark Hulbert)表示,小型股特别容易受投资者情绪波动影响。自2000年以来的历史数据表明,每当HSNSI读数超过65%时,衡量小型股的罗素2000指数都将在接下来的一周、一个月或半年持续下跌。而市场下跌情况的关键是看情绪指数在市场陷入低谷时期的反映:如果该指数出现回撤,那表明接下来的跌幅相对较温和,并为市场的反弹做情绪铺垫。相反,如果投资者情绪在股市下挫后依然保持高涨,那市场将迎来更大的跌幅。

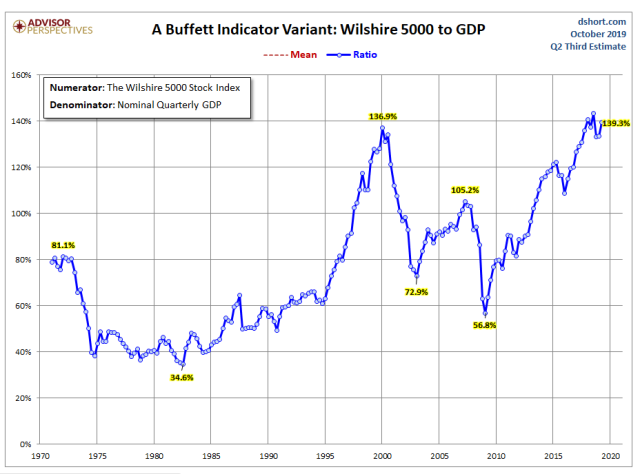

值得注意的是,股神巴菲特关注的指标也显示相同风险。伯克希尔•哈撒韦公司三季报显示,截至三季度企业持有现金达到1282亿美元。不少投资者疑惑巴菲特为何不将该笔现金用于投资不断高涨的美股,而答案就在被巴菲特形容为“在任何特定时刻评估估值的最佳单一指标”——Wilshire 5000股指与GDP比值中:该指标表明,估值处于自二十年前互联网泡沫以来的最高水平,在这一估值水平下,美股未来上升空间并不大。

加里•埃文斯(Gary Evans)表示,市场要在当前估值下进一步走高,需要一个主题来激发投资者幻想。在当下,无期限QE和人工智能最有可能充当这种主题,但前者将在通胀回升时加剧风险,而后者虽然能使企业缩减人力成本,但会打击消费及经济增速,因此短期来看都难以实现。

美股明年或将下跌10%

展望明年,分析师预期投资者对经济复苏抱有过度信心,美股面临着比往常更大的抛售风险。

先锋集团(Vanguard Group Inc.)的投资策略主管约瑟夫•戴维斯(Joseph Davis)表示,预计到2020年美股回调10%的可能性为50%,而往年对市场的预期判断通常在30%。

标普500在2018年12月一度自当时的峰值下跌20%,而在这之后,该指数从未出现过10%的回撤幅度。

戴维斯说,虽然今年投资者对经济衰退的可能性过于悲观,但明年他们对通货紧缩将过于乐观。他还认为美国股票波动性将从“不可持续的低水平”中回升。

戴维斯说:“总体而言,大多数策略的预期收益都低于过去的三年收益。” 这位5.6万亿美元的资产管理公司的投资负责人(以其被动指数追踪产品而闻名)估计,风险资产的定价已经消化了美国经济3%的增速,他认为这一增速不太可能实现。

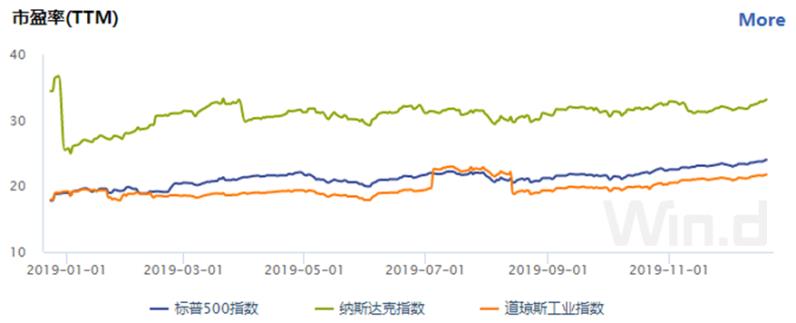

此外,戴维斯还认为,美股当前的市盈率已经过于昂贵。他认为抵押贷款在未来将比过去一段时间内的表现更具吸引力。而当下,他认为投资者应该节省弹药,因为2020年会出现更好的买入点。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP