中信:预计特斯拉(TSLA.US)Model 3中国稳态年销量超30万辆

本文来自微信公众号“CITICS汽车研究”。

核心观点

我们预计Model 3在中国的稳态销量将达到30万辆以上,2020年将呈现供不应求的状态,长期看好特斯拉(TSLA.US)供应链的投资机会,重点推荐相关环节龙头。

投资要点

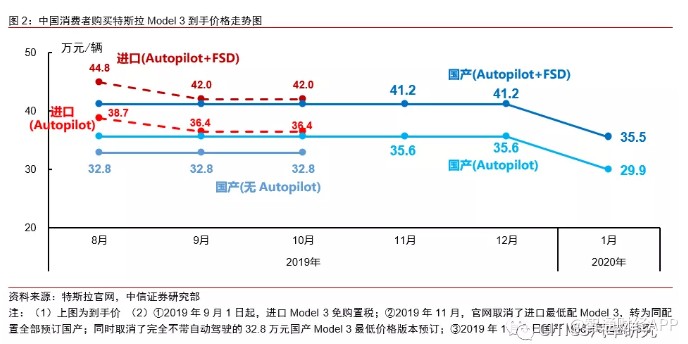

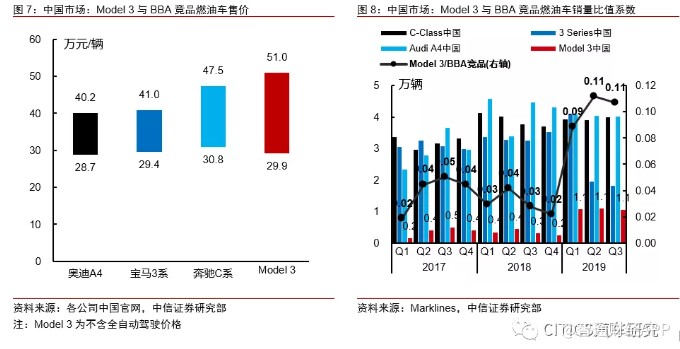

特国产特斯拉Model 3降价超预期,在中国市场实现对竞品燃油车型平价。1月3日,国产特斯拉Model 3将售价由35.6万元下调至32.4万元,叠加享受2.5万元电动车购车补贴,到手价由35.6万元降至29.9万元(环比-15%),实现对竞品燃油车型30万元的平价,降价进展大幅超出市场预期。

对比欧美市场,推演预计Model 3在中国的稳态销量将达30万辆以上。特斯拉的产品定价体系对标BBA(奔驰、宝马、奥迪),我们参照特斯拉在北美、欧洲的销量表现,推演预计Model 3在中国的稳态销量将达到30万辆以上。北美市场Model 3销量超过BBA竞品车型(奔驰C级、宝马3系以及奥迪A4)之和,比值达1.6;欧洲市场Model 3对BBA竞品销量的比值为0.3,后续欧洲建厂后比值有望持续提高;中国市场BBA竞品稳态销量为45万辆,考虑到当前Model 3在中国市场已经实现与竞品燃油车平价,我们预计稳态系数有望超过0.7,对应推演中国市场Model 3稳态销量将达到30万辆以上。

继续重点推荐特斯拉国产化带来的本地供应链投资机会。特斯拉国产化给国内供应链带来需求和能力的提升。我们将供应链分为直接供应和间接供应,(一)其中直接供应链梳理分为三类:1)技术壁垒高,产品具有领先性,特斯拉供应链上“绕不开”的标的2)虽然产品壁垒没那么高,但是特斯拉边际业绩弹性大,有机会成为“立讯精密”的标的。3)已经供应的零部件企业。(二)同时,通过配套LG化学、宁德时代等锂电巨头,间接配套特斯拉、欧洲车企的全球优质供应链,也值得拥有。

风险因素:软件技术快速更替风险;欧美传统车企正向开发电动平台车型推出导致行业竞争加剧;潜在低概率安全事故发生风险,新能源汽车销量不及预期。

投资策略:特斯拉产品竞争力强,供应链空间大、示范效应强。国产Model 3降价超预期,上海工厂爬产进度、交付进度超预期等利好持续催化,继续重点推荐特斯拉供应链。报告正文

01引言

国产版Model 3价格调整,预计将引爆需求订单。1月3日,特斯拉Model 3国产版下调售价为32.38万元(此前为35.58万元),进一步享受2.47万元电动车购车补贴后到手价为29.9万元,超出市场预期。Model 3国产版价格下调,将直接刺激其国内需求,本文我们将讨论国产版Model 3的销量情况。

过去半年时间内,中国消费者购买特斯拉后续标准续航Model 3的到手价由2019年8月的38.7/44.8万元下降至29.9/35.5万元,分别下降8.8/9.3万元,降幅达23%/21%。

02全球市场对比下,看Model 3销量

全球范围内,特斯拉Model 3主要竞品燃油车型为奔驰C级、宝马3系、奥迪A4。分析特斯拉长周期销量,核心在于分析其作为电动车对竞品燃油车渗透程度。

北美:有利因素多,Model 3对竞品燃油车替代程度最高

北美是特斯拉对竞品燃油车型比值最高的市场(比值已经达到1.5以上),原因包括:(1)本土品牌:特斯拉是美国本土品牌,受到当地用户青睐;(2)已实现对竞品燃油车平价:在美国市场上,Model 3与BBA最低价格已经相当(如果进一步考虑购买电动车税收抵免,则Model 3其实比竞品燃油车更便宜);(3)消费者是“new money”:特斯拉在美销售主要集中在加州,该地区消费者对新事物接受程度较高。

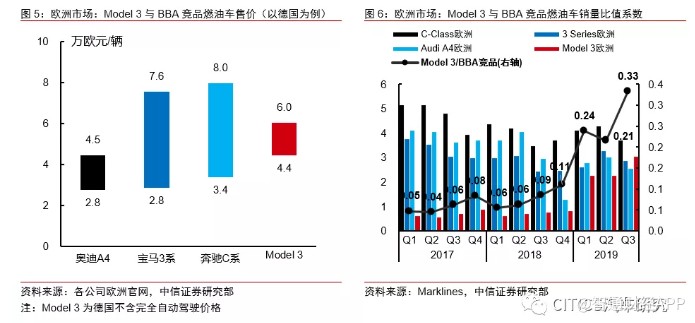

欧洲:BBA是本土品牌,Model 3对竞品燃油车替代程度较低

短期内特斯拉在欧洲竞品燃油车型比值偏低(2019Q3比值系数0.3),原因包括:(1)非本土品牌:BBA(奔驰、宝马、奥迪)在德国是本土品牌,销量基数大,特斯拉作为进口品牌则认知程度优势不及美国本土;(2)特斯拉完全进口,价格较高:在德国,Model 3最低价格4.4万欧元/辆,远高于奥迪A4/宝马3系/奔驰C级的2.8/2.8/3.4万欧元。伴随欧洲在特斯拉工厂有望2021年建成,未来欧洲Model 3价格必然进一步下降,比值系数有望持续提高。

中国推演:Model 3稳态年销量在30万辆以上

国产Model 3价格下降,预计未来销售比值将趋同于美国。2020年1月3日,国产基础版Model 3将降价至32.38万元(不含补贴),考虑到当前购车仍可享受2.47万元补贴,最终到手价约为29.9万元。随着Model 3国产版价格下降,Model 3低配版本与主要竞品车型价格基本一致。目前Model 3与BBA竞品中国销量比值约为0.1,我们认为未来Model 3需求将快速提升,中国销售比值将介于美国和欧洲之间。2018年中国奔驰C级、奥迪A4与宝马3系车型销量之和为34万,我们预计2020年Model 3订单也将超30万。

特斯拉在中国目前比值非常低(2019Q3比值系数仅0.1),长期比值系数预计至少0.7:除中国市场纵深、充电设施配套等因素外,我们认为此前特斯拉在中国市场销量较低的原因是完全依赖进口导致价格过高,2019年10月进口特斯拉Model 3最低价格为36.4万元/辆,而同级别BBA竞品车型价格常年稳定在30万元/辆。从2020年1月3日起,国产Model 3降价至到手价29.9万元(环比-15%),与竞品燃油车价格相当,具备了与美国市场一致的平价优势。因此未来几年稳态比值系数有望介于美国的1.5与欧洲的0.3之间,我们预计可达到0.7以上。

中国竞品BBA燃油车年销量之和稳态为45万辆,考虑比值系数达到0.7,预计中国Model 3稳态销量在30万辆以上:2017/2018/2019年奔驰C、宝马3、奥迪A4L在中国年销量之和分别为37/46/45万辆,我们对于预计Model 3在中国市场稳态销量在45×0.7≈30万辆以上。

03继续重点推荐特斯拉供应链的投资机会

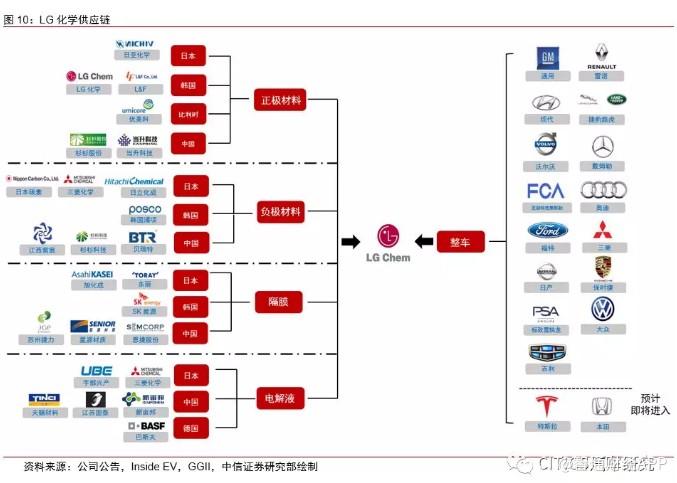

特斯拉2020年底零部件国产化率将达100%,本土供应链最受益。特斯拉官方表示:目前中国工厂生产Model 3的零部件国产化率为30%,预计2020年底将实现零部件100%国产化(从海外供应商的中国工厂采购也属于国产化)。特斯拉产销快速爬坡,2020年全球销量有望超过60万辆,同比增长超过+60%,将直接提振供应链景气度。供应链标的包括:整车国产化零部件、电池供应商LG化学供应链。

依托中国成熟、高效的零部件供应链体系,大量零部件将国产化、本地化供应。

预计LG化学中国工厂将带来本地电池材料供应链弹性。我们测算,目前星源材质(隔膜)、新宙邦(电解液)配套LG化学业务占比较高,而恩捷股份(隔膜)、璞泰来(负极)虽然目前占比较低,但后续受LG化学需求拉动弹性预计较高。其中给特斯拉配套的LG化学21700电池供应商有恩捷股份、天赐材料、科达利等。

风险因素

(1)软件技术快速更替与专利风险;

(2)欧美传统车企正向开发电动平台车型推出导致行业竞争加剧;

(3)潜在低概率安全事故发生风险。

投资建议

特斯拉产品竞争力强,供应链空间大、示范效应强。国产Model 3降价超预期,上海工厂爬产进度、交付进度超预期等利好持续催化,继续重点推荐特斯拉供应链。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP