强者恒强!美4.3万亿ETF市场被三家巨头垄断

本文来自“万得资讯”。原文标题《强者恒强!美4.3万亿ETF市场被三家巨头垄断》。

美国主动型基金咋近十年经历大败北,不仅收益跑不过大盘,资管规模也一再缩水。ETF顺势再资管市场不断壮大。但是这并不意味着“新人”在ETF市场有海量机会。事实上,美国ETF市场已经被三家巨头垄断。

对大型主动管理基金一样,小型ETF也正在经历关闭潮。

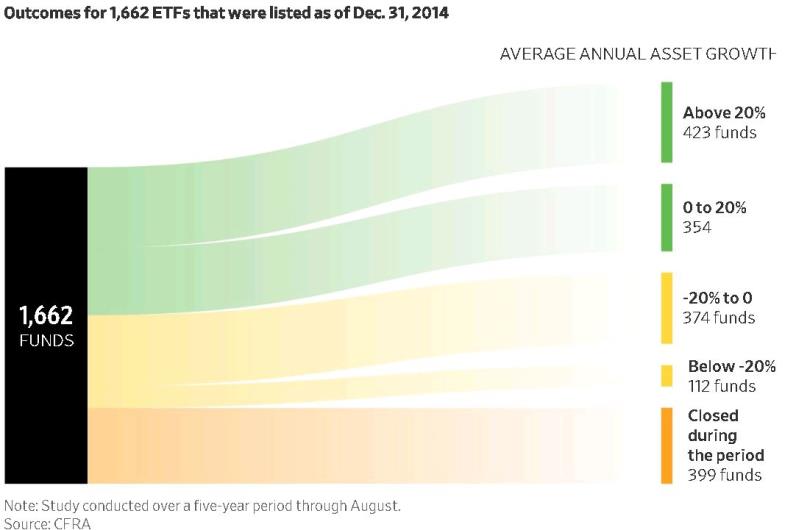

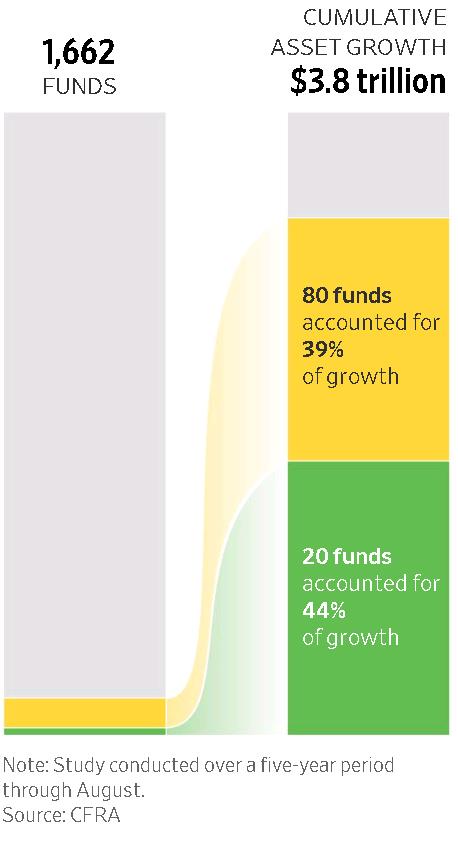

自2014年12月31日上市的1662只ETF中,约有24%在2019年年中关闭,另有30%资管规模缩水。投资研究公司CFRA LLC,增长最快的ETF大多是由行业巨头贝莱德集团、先锋集团和美国道富公司管理的广泛、低成本产品,它们共同控制着市场上81%的ETF资产。

ETF大量关闭令资金管理界感到寒意。财务顾问担心,如果他们选择一个小基金,它有可能会关闭,因此很难向客户解释,因为当基金关闭并返还资金时,客户也可能面临意外的税费。

在这样的趋势下,基金分析师和评级机构让情况变得更糟,小的ETF通常获得较差的评级,更难募集到资金。

2017 Scott Sacknoff 创建了一只SerenityShares Impact ETF,并在去年关闭。Scott Sacknoff 说:“要维持基金运转,得要有丰厚的资本才行。”

就像股市的“结构性”牛市一样,ETF市场也是少数赢家的游戏。

Scott Sacknoff 的基金是一个早期进入社会责任投资领域的人。经过反复测试,它在过去五年中的三年里跑赢了整个股市。该基金的投资组合包括电动汽车制造商特斯拉、医疗保健公司达维塔公司和谷歌母公司是其中的几家公司。

在最高峰时,SerenityShares Impact ETF的资光规模约为600万美元,收取0.5%的手续费,主要从小型财富管理公司和其他个人投资者那里获得资金。该基金运行两年后,仍无利可图,Scott Sacknoff于2019年3月关闭了该基金。

Scott Sacknoff表示,基金关闭,问题不在于策略,而在于规模。因为规模太小,投资者几乎不予以考虑投资该基金。他说:“每个看过我们的材料和方法的人都喜欢它,但财务顾问却表示,不能投资于。归根结底,还是规模太小了。”

在2008年之前,新基金更容易起步。当时推出的许多产品的卖点都是策略,让投资者有机会与标普500指数的回报率相匹配。

对于市场是否已经过度饱和,目前ETF行业内部存在争论。从拥有2010亿美元资产的iShares Core S&P500 ETF等广泛基金,到对冲货币、押注低波动性或专注于宠物等投资主题的细分产品,2100多只ETF竞相分一杯羹。

分析人士表示,投资者对老牌企业有偏好。在CFRA追踪的1662只ETF中,只有20只ETF在五年内占行业资产增长的44%,其中18只是贝莱德和先锋管理的低成本基金。

Cerulli Associates在本周发布的一份ETF行业报告中称,出现这种状况的原因之一是,财务顾问将品牌作为衡量质量的指标。

67亿美元财富管理公司Clarfeld Citizens 投资策略副总裁Michael Cornacchioli 说,如果他考虑进行新的大投资时,资产不到10亿美元的基金就不在他的考虑范围内。他说:“基金资产可能是决定其生存能力的最重要因素,因此更倾向于贝莱德和先锋等公司的产品。”

数据公司还会基于一家公司其他基金产品的存续状态、现金流和资产规模,编制特定基金生存状况的指标。Scott Sacknoff 的基金在关闭之前的一年,相关的数据公司已经开始预警。

AdvisorShares Investments首席执行官Noah Hamman也面临着类似的威胁。他管理的AdvisorShares Dorsey Wright Micro Cap ETF自2018年推出以来,已募集了240万美元的资产,收取的费用相对较高,超过1%。

Noah Hamman 表示,在过去12个月里,该基金已经超过了罗素小盘股指数9个百分点,这证明即使资金流入低于预期,该策略仍然有效。他说:“尽管业绩不错,但愿我无法阻止其他金融服务公司对该基金进行风险预警,但是我无意关闭该基金。”

FactSet ETF研究主管说:“我们选择积极地标记相关ETF关闭风险,以履行警告义务,因为我们相信投资者不喜欢意外。当然,资产管理公司并不总是对我们的做法感到满意,他们甚至觉得自己的基金笼罩着一个不应有的阴影。”

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP