大股东套现2300万元+股价跌幅超74% 勋龙(01930)年关难过

资本炒作在港股市场并不少见,但是“翻脸”如勋龙(01930)如此之快的标的,也并不多见,相比于2019年上市来股价翻倍的强劲势头,2020年的勋龙,刚开局不到10个交易日就让市值缩水了四分之三,现在对于参与其中的投资者处境而言,或许只能用“噩梦之旅”来形容吧。

2019与2020的天壤之别

2019年刚登陆资本市场,勋龙走势牛气冲天。智通财经APP了解到,勋龙是国内一家定制模具开发商及供应商,专注于生产配合汽车轻量化应用趋势的汽车部件及家居电器产品部件所使用的模具,包括热压模具、液压模具及注塑模具。按2018年收益计算,公司以4.9的市占率位列第二大热压汽车模具制造商,目前于中国昆山及青岛的三间工厂进行模具制造业务。

2019年6月28日,勋龙正式于港股市场进行交易,当日就以高出0.88港元发行价44.32%的价格开盘,随后股价冲涨至最高的55.68%,最终虽有所回落但依旧录得34.09%的涨幅。之后股价保持稳健的上行态势,没有出现任何大幅的回调,勋龙于2020年1月3日创下1.82港元的股价峰值,距离发行价涨幅高达106.82%,然而噩梦的开始就在这一天。

行情来源:智通财经

大股东的连续大手笔减持,触发了勋龙2020年崩盘的按钮。智通财经APP了解到,在公司股价创出新高的1月3日,公司大股东罗德重以1.75港元的价格减持了800万股股票,套现1400万港元,当日股价录得-2.76%的跌幅,次日公司股价继续下行6.82%;1月7日,大股东罗德重再以1.5港元的价格减持了600万股,再次套现近900万港元,持股比例降至了5.1%,当日股价跌幅达到了7.32%。

两次减持之后,勋龙正式开启了崩盘表演,1月8日公司股价暴跌34.87%,当日2624万股成交量和2932万港元成交额是前一日的3倍之多。随后几日伴随着高量能的释放,勋龙股价急速下行,1月15日再以8%换手率近5276万股成交量再次录得超30%的跌幅。在刚创下1.82港元新高后仅9个交易日,公司股价就只在0.4港元左右运行了,累计跌幅超过了75%。

面对资本的大撤离,或许公司往年的经营数据能给出一点答案。

高压竞争下,盈利能力存疑

强竞争环境下,勋龙利润空间持续被压制。智通财经APP了解到,中国汽车模具市场处于高度分散状态,2018年市场上约有300名汽车模具制造商,类别包括压模、铸模、注塑模具、冷轧模具及玻璃模具等多种产品形态。以2018年的收益计算,五大参与者占据25.5%市场,勋龙仅占到整体市场份额0.8%。如再细分到国内热压汽车模具市场,前五大参与者也只占到整体市场23.4%,勋龙2018年收益计算能占到市场份额为4.9%,排名第二。

勋龙的营收、利润虽然保持着一定增长,但利润率水平却在过分竞争中出现连年下滑。智通财经APP了解到,公司于2016-2018年分别录得营收1.31亿元人民币(单位下同)、1.78亿元及2.17亿元,年复合增长率30%,净利润分别录得2092万元、3757万元及3135万元,如刨除上市开支之类的非经营项,公司经调整利润分别为2643万元、3461万元及3827万元。2019年上半年,公司营收同比增长32%至1.14亿元,刨除上市开支等费用的经调整利润同比增长28.9%至1614万元,整体依旧处于增长态势。

但是毛利率方面,公司2016-2018年分别为39.38%、37.12%及33.57%,2019年上半年再度同比下滑1.1个百分点至28.7%;经调整净利率方面,公司2016-2018年分别为20.22%、19.39%、17.62%,以及2019上半年继续下滑0.3个百分点至14.2%。据了解,公司占比最重的汽车模具业务,销售毛利率已经由2016年49.7%下降至2018年的34.7%,公司在招股说明书中明确提及“按目前估计,2019年汽车模具销售的毛利率将继续受市场参与者之间行业竞争加剧的影响。”

不仅在同业竞争的形势每况日下,勋龙同样不掌握产业链上下游的话语权。

大客户依赖再添几分风险

大客户依赖性较强,导致业绩波动较大。智通财经APP了解到,公司前五大客户累计贡献的收入于2016-2018年分别占到总比重的78.7%、71.8%及69.7%。其中最大客户收入贡献占比分别为43.7%、44.3%及36.7%。高度依赖大客户的同时,公司并没有与客户订立长期采购合约,与客户的业务关系出现任何中断都可能对公司业务、经营业绩、财务状况及前景都是重大不利因素,目前公司业绩正在受大客户依赖性的高度影响。

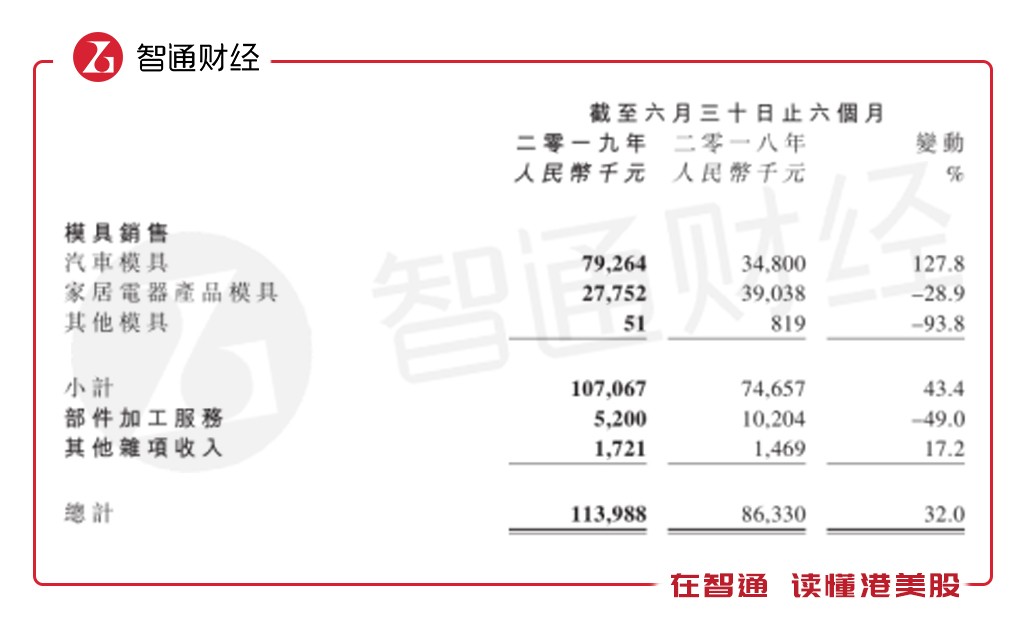

数据显示,公司2018年营收、经调整利润同比增长分别为21.72%、10.56%,均大幅低于2017年分别为36.53%和30.95%的水平,2019年上半年虽然同比增速又有一定提升,但是细分业务来看,主要是由于汽车模具收入同比提升127.8%一肩支撑起来的,家居电器产品模具、其他模具以及部件加工服务均呈现较大幅度下滑的态势。公司对此表示是因为汽车模具业务收入增加是因为最大客户的订单增加,其它减少同样是因为大客户的订单减少。

面对下游基本无话语权的勋龙,还要独自承受原材料的风险和面对现金流的不稳定性。智通财经APP了解到,勋龙虽然通常根据成本溢价模型为产品定价,但由于报价通常不会订明在原材料价格大幅波动情况下重新修订价格的条款,因此公司如果无法及时响应原材料价格变动,基本要独自承担原材料成本上升带来的影响,而直接原材料成本是占比超过50%的最大成本项。

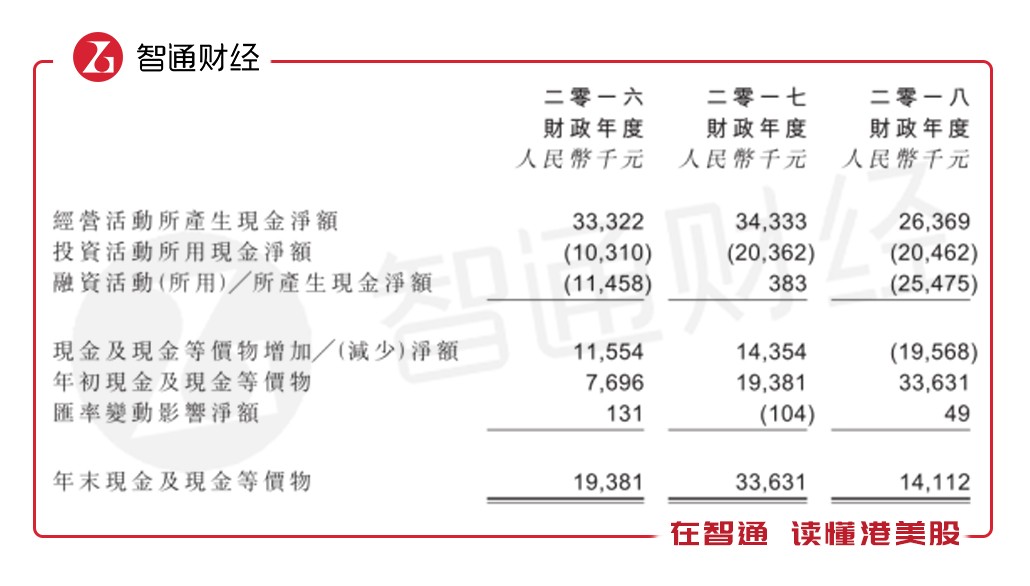

同时,下游客户对模具的长检验期还会影响勋龙确认收益、现金流量状况及经营业绩,因为公司要在模具通过检测和检验并获得客户接纳后才能确认收入。产品交付后,最主要的汽车模具业务通常需要10到16个月的时间,家居电器产品模具也需要2至7个月的时间。勋龙目前经营现金流处于波动较大的状况,2018年末现金仅1411万元,2019年上半年有所增加但也仅有2400万元,对比1.85亿的流动负债而言并不算充足。

此外还需要注意的是,公司其实自2016年就有上市开支费用,当时连年申请A股上市未果后选择了港股上市,但是长期IPO诉求得到实现后才不到半年,大股东就出现了连续大手笔减持,一定程度体现了部分资金急于退出的可能,再联系目前业务经营上不小的瑕疵,勋龙2020年股价的崩盘或许就能理解一二了。

扫码下载智通APP

扫码下载智通APP