财报前瞻 |大摩(MS.US)看重财富管理业务,预计Q4EPS同比增长39.7%

智通财经APP获悉,金融机构摩根士丹利(MS.US)将于(1月16日)美股盘前公布2019财年四季度(Q4)及全年业绩报告。

公司概况

摩根士丹利是出身摩根财团的国际顶尖投行,成功转型财富管理,业绩全球领先。金融危机后,公司开始向财富管理业务转型,2008年至2018年公司财富管理收入占比由 28%升至 42%。在机构证券方面占据半壁江山,交易与投行是其核心。2009 年以来机构证券业务净收入和净利润占比总体在 50%上下波动。

该公司投资银行领域的IPO 业务全球领先。其中,股权承销业务收入规模排名全球第一,公司主要瞄准大型机构客户,在大规模 IPO 项目(尤其是大型科技企业项目)中的参与度极高。销售与交易方面的股权交易份额领先,机构客户基础扎实。

财富管理方面,该公司通过金融科技赋能,规模和收入稳步增长。2018年公司财富管理净利润为 34.7亿美元,占比49%。而投资管理方面的贡献仍相对有限,其业务主要面向大客户,公司不追求规模增速而更重视产品质量,收费水平要高于竞争对手。

公司的核心竞争力在于稳定的高盈利商业模式,以及其深厚的底蕴奠定业务优势。其所在行业自2008 年金融危机以来行业杠杆急剧收缩,各龙头投行积极推进业务转型。摩根大通(JPM.US)及高盛(GS.US)利用投行体系驱动资产管理业务发展,嘉信理财瞄准富裕人群及零售客户开展财富管理业务,摩根士丹利则同时拓展机构客户及零售业务,以高产品收益率为特色收取较高的管理费用。

三季度回顾

摩根士丹利Q3整体利润增长了3%,远超市场预期。Q3净营收为100亿美元,好于市场预期的96.33亿美元;净利息收入为12.2亿美元,市场预估为9.698亿美元。Q3销售和贸易收入增长了10%,达到35亿美元。债券交易上涨21%,股票交易较一年前略有下降。

分部门来看,投行业务营收16.4亿美元,市场预估13.8亿美元;财富管理营收为43.6亿美元,市场预估43.7亿美元;股票销售和交易业务营收19.9亿美元,市场预估19.1亿美元;固定收益、外汇及大宗商品业务(FICC)营收14.3亿美元,市场预估11.2亿美元。

不过,摩根士丹利首席执行官戈尔曼(James Gorman)和首席财务官普鲁赞(Jonathan Pruzan)在2019年Q3季度电话会议上曾表示,Q3季度造成的艰难经营环境的因素并未消失,外部贸易环境的影响依旧很大。

四季度预测

据分析师预期,该公司的EPS普遍为1.02美元(同比增长39.7%),其收入普遍预计为97.2亿美元(同比增长13.7%)。在过去的两年中,摩根士丹利在88%的时间里超过了EPS预期,在88%的时间里超过了收入预期。在过去3个月中,该公司EPS预计已被上调了4次,下调了10次;收入预计已上调了10次,下调了3次。

摩根士丹利在2019年第三季度电话会议中表示,其正在创造规模经济,并看重财富管理业务。该公司还表示,正在进行公司内部技术平台的改革并很快将面世使用,改革资金来源于公司内部一些效率不高的系统的成本扣除。

分析师评级

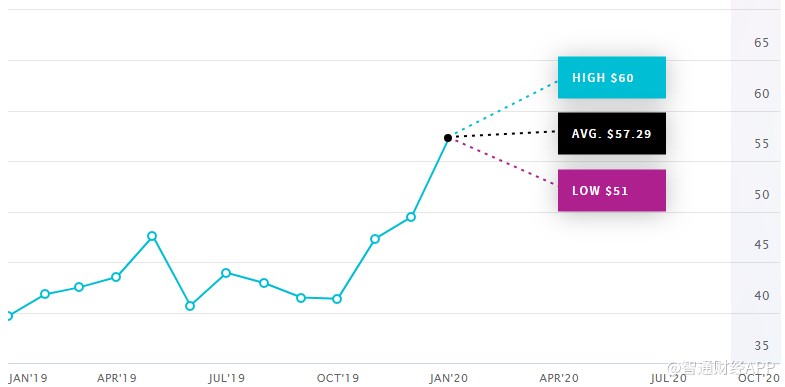

据媒体统计,8位分析师过去三个月对摩根士丹利12个月股价的一致预期为57.29美元,最高为60美元,最低为51美元。

JMP证券公司的分析师认为其股价很可能上涨,并已将其股票评级下调至中性。 DA Davidson首次予其“买入”评级和62美元的目标价。

扫码下载智通APP

扫码下载智通APP