九毛九(09922):太二在各线城市有多少开店空间?

本文来自微信公众号“ 草叔消费升级研究”,作者:吴劲草、郑慧琳。

摘要

本文目的:目前九毛九集团的核心增长点是太二品牌,太二门店仍处于快速扩张期,公司计划2019/2020/2021年分别开设60/80/100家新店。通过对太二门店空间数量进行测算,我们希望能够探索太二未来门店扩张的天花板在哪里。我们使用两种不同方法进行测算——

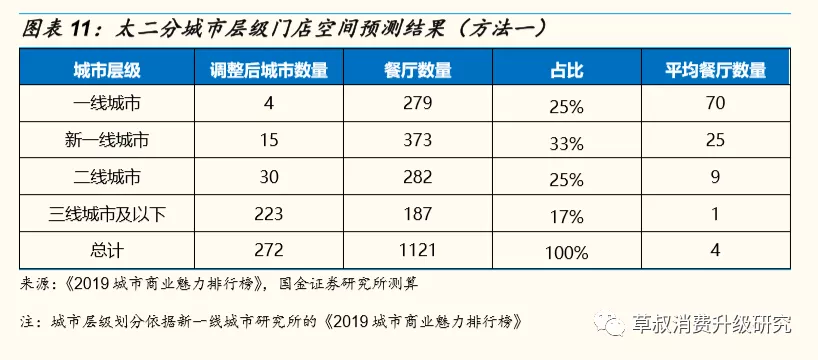

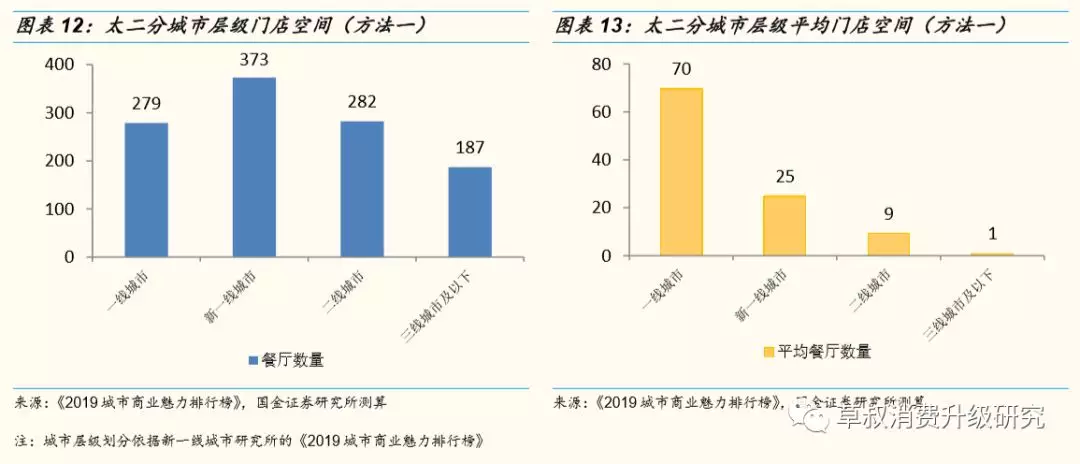

方法一:门店空间测算是分单个城市进行的,城市门店空间=城市常住人口*有效流量比例/单店所需人口支撑。对于不同层级的城市给出单店所需人口支撑的假设,由于处在统一城市层级的城市,其GDP水平仍然有很大的不同,所以引入有效流量比例这一指标。方法一预测太二在全国开店的门店空间为1121家店,其中一线/新一线/二线/三线及以下城市分别为279/273/282/187家;平均每个城市门店空间为4家,其中一线/新一线/二线/三线及以下城市平均每个城市开店空间分别为70/25/9/1家。

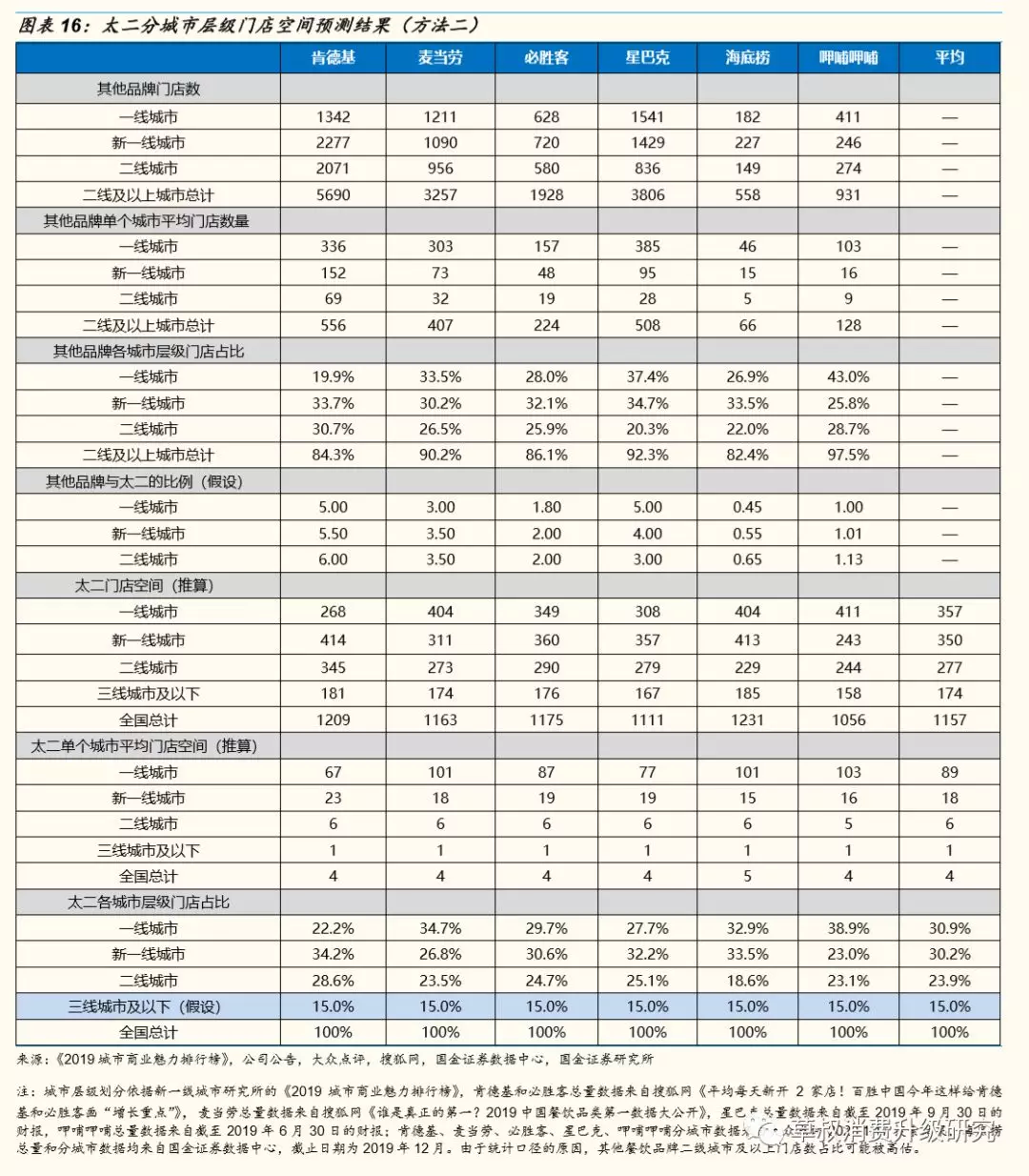

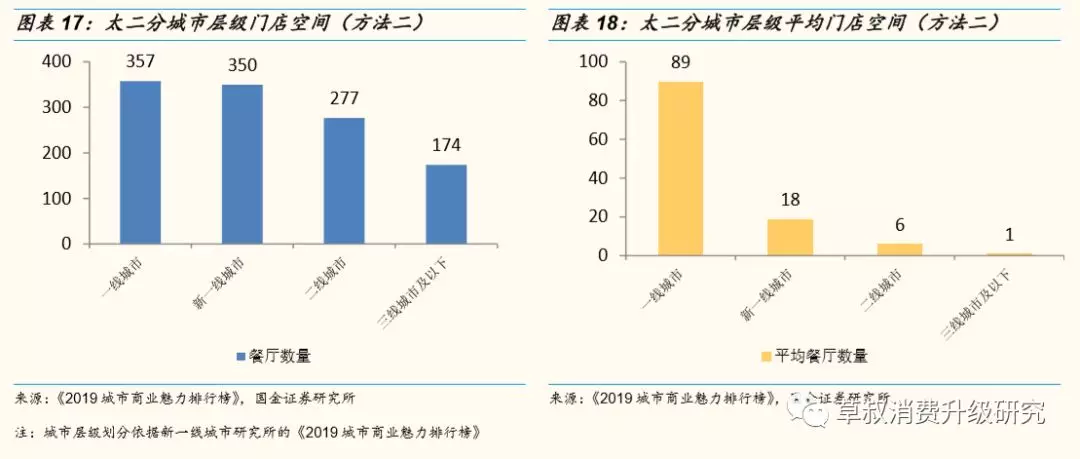

方法二:太二在门店扩张的时候也和其他全国连锁餐饮品牌一样,需要考虑当地人口、经济等因素,因此我们假设其他餐饮连锁品牌在同一维度的门店数与太二之间存在比例关系,且该比例关系在各品牌、各城市层级间会因品牌成熟度、定位群体等差异而有所不同。我们使用的是肯德基、麦当劳、必胜客、星巴克、海底捞和呷哺呷哺这六个品牌。太二分城市层级门店空间=其他品牌的分城市层级门店数量/比例关系,在得到二线城市及以上的门店数后,假设二线及以上城市门店数占比,总门店数=二线以上城市的门店数/二线以上城市门店数占比。方法二将六个品牌综合考虑后,预测全国平均门店空间为1157家,其中一线/新一线/二线/三线及以下城市平均门店空间为357/350/277/174家;全国单个城市平均门店空间为4家,其中一线/新一线/二线/三线及以下城市平均门店空间为89/18/6/1家。

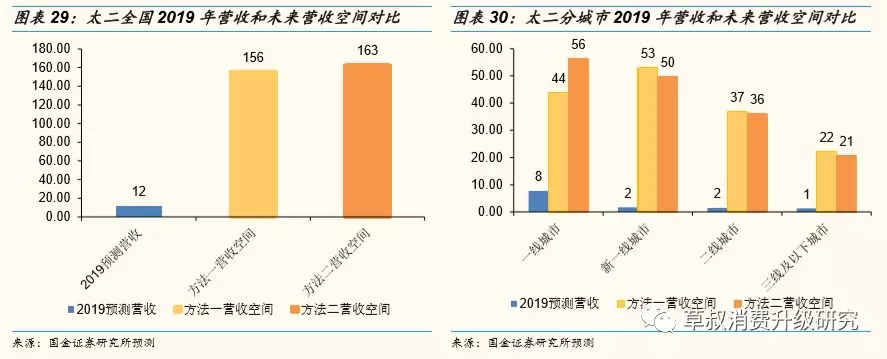

太二营收空间:结合单店店效的假设,根据方法一,我们预测太二在一线/新一线/二线/三线及以下城市营收空间分别为44/53/37/22亿元,总营收空间为156亿元;根据方法二,我们预测太二在一线/新一线/二线/三线及以下城市营收空间为56/50/36/21亿元,总营收空间为163亿元。

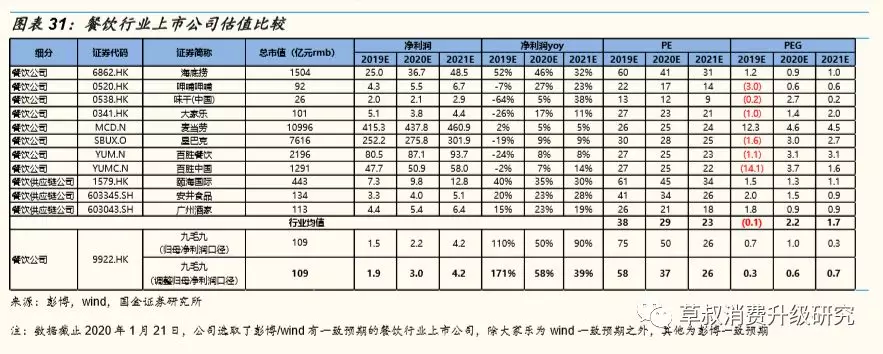

投资建议:根据我们的测算结果,太二最新门店数约146家,门店空间已开发程度约13%,预计19年太二营收空间实现程度约8%,未来发展仍值期待。我们预计公司19/20/21年调整净利为1.9/3.0/4.2亿元,调整净利对应PE分别为58/37/26x,公司上市后,品牌影响力显著提升,和购物中心等合作开店节奏有望提速,提高目标价至14.2港元,维持买入评级。

风险提示:食品安全,成本上升,行业竞争,拓展不及预期等风险。

正文

1.公司概况

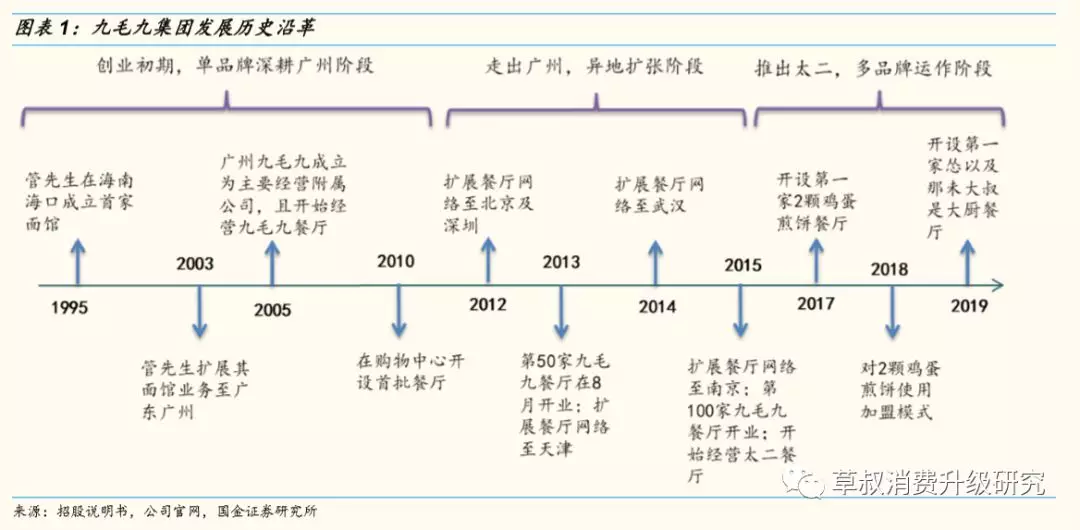

起家于西北菜,拥有五个品牌定位不同消费人群。九毛九集团公司历史最早可以追溯到1995年创始人管毅宏先生在海南海口成立首家面馆;2005年广州九毛九成立,公司开始经营九毛九餐厅;2012年到2015年,公司九毛九餐厅陆续扩展到北京、深圳、天津、武汉以及南京等城市;2015年开启多品牌运作阶段,推出太二酸菜鱼品牌;2017年,开设第一家2颗鸡蛋煎饼餐厅;2018年,开始对2颗鸡蛋煎饼品牌开放加盟模式;201

九毛九集团于1月15日在香港上市,是以西北菜起家的连锁餐饮集团,全国领先的中式时尚餐饮品牌。公司历史最早可以追溯到1995年创始人管毅宏先生在海南海口成立首家面馆;2005年广州九毛九成立,公司开始经营九毛九餐厅;2012年到2015年,公司九毛九餐厅陆续扩展到北京、深圳、天津、武汉以及南京等城市; 2015年开启多品牌运作阶段,推出太二酸菜鱼品牌;2017年,开设第一家2颗鸡蛋煎饼餐厅;2018年,开始对2颗鸡蛋煎饼品牌开放加盟模式;2019年,开设第一家主打冷锅串串的怂和定位中高端消费群体的粤菜餐厅那未大叔是大厨。截止2019年12月,九毛九集团经营287家直营餐厅,其中九毛九餐厅143家,太二酸菜鱼餐厅121家,2颗鸡蛋煎饼21家,怂和那未大叔是大厨各1家,管理41家加盟餐厅(均为2颗鸡蛋煎饼品牌),覆盖中国的39个城市,遍及15个省份以及4个直辖市。

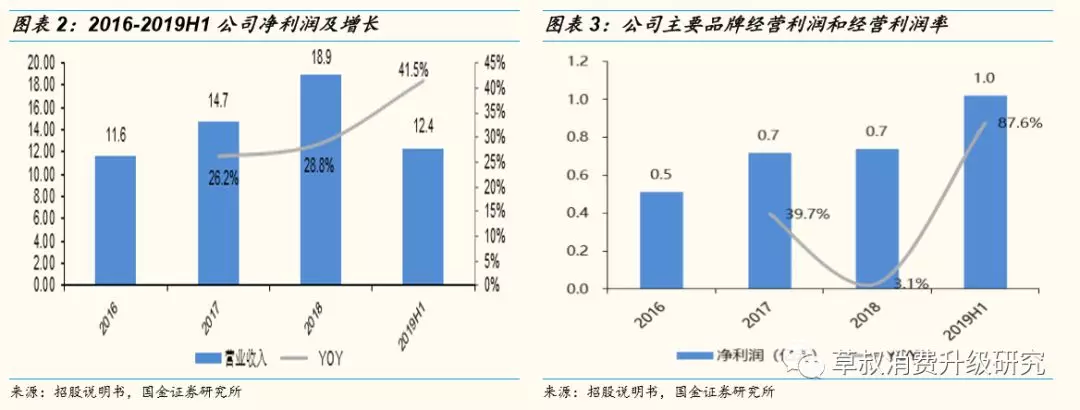

营收/净利快速增长,2019H1同增41.5%/87.6%,发展态势良好。公司营收从2016年的11.6亿元增长到2018年的28.9亿元,CAGR为27.5%,2019H1达到12.4亿元,同比增长41.5%,公司净利润由2016年的0.5亿元增长为2018年的0.7亿元,CAGR达20.5%,2019H1净利润达到1.0亿元,同比增长87.6%,发展态势良好,主要受到公司新品牌太二快速增长推动。

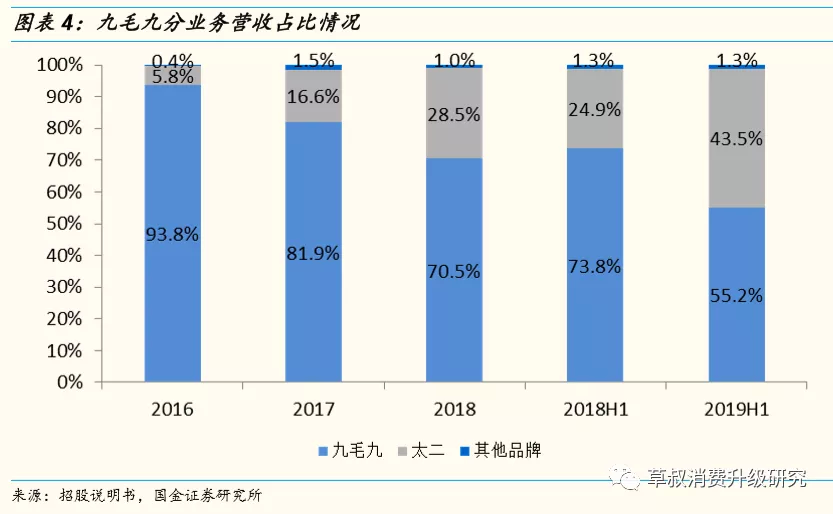

九毛九/太二2016-2018年营收CAGR为10.5%/182.3%,九毛九发展稳健,太二迅速扩张,太二收入占比快速提高。目前公司主要收入来源于九毛九和太二,合计占收入比重超过98%,九毛九的营收占比从2016年的93.8%下降到2019H1的55.2%,而太二的营收占比从2016年的5.8%增长到2019H1的43.5%,2016-2018年营收CAGR达182.3%,2019H1同比增长146.8%,实现快速发展。

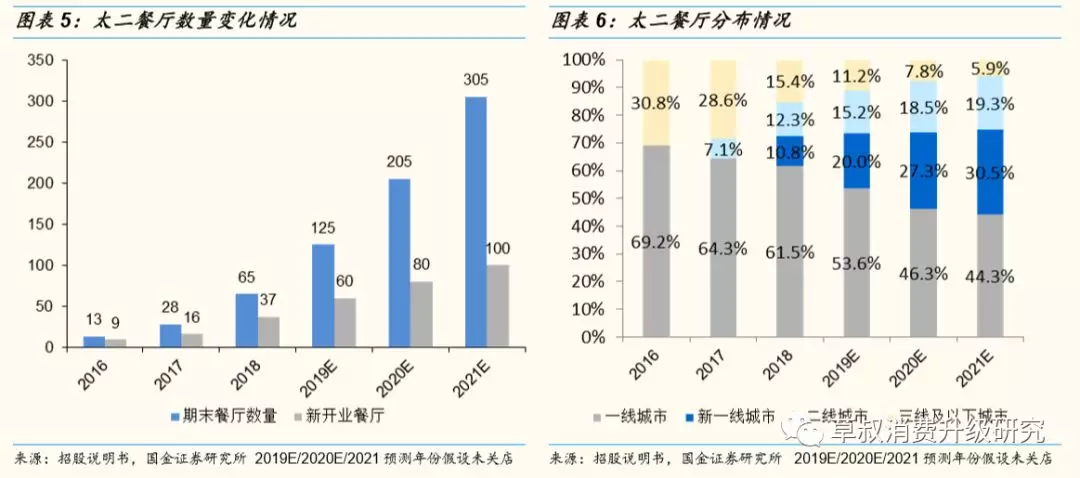

目前太二品牌是公司核心看点: ①太二标准化程度高,盈利能力强,单店投入250万元,实现盈亏平衡仅需一个月,现金投资回报期平均为7个月,远低于行业水平的15-20个月,赚钱能力正处于兑现期。②太二门店仍处于快速扩张期,太二在2015年期末仅有4家门店,此后开始加速扩张,2016/2017/2018/2019H1分别新增9/16/37/26家新店,公司计划2019/2020/2021年分别开设60/80/100家新店,同比增加92%/64%/49%,大举进入一线、新一线、二线城市,目前并没有因为经营原因关店的情况出现,仅有2017年因为业主终止租赁协议而关闭一家店。③太二未来扩张的空间还很大,根据《中国餐饮报告2019》数据显示,中国餐饮连锁化率仅为5%,而2018年美国餐饮连锁率高达30%。中国餐饮企业连锁化成长空间大,且中国餐饮行业集中度有望提高,伴随年轻消费群体成为主流,新品牌或迎来黄金发展期。

2. 太二门店空间测算

目前九毛九集团的核心增长点是太二品牌,太二门店仍处于快速扩张期,公司计划2019/2020/2021年分别开设60/80/100家新店。通过对太二门店空间数量进行测算,我们希望能够探索太二未来门店扩张的天花板在哪里。

测算逻辑

方法一:门店空间测算是分单个城市进行的,城市门店空间=城市常住人口*有效流量比例/单店所需人口支撑。对于不同层级的城市给出单店所需人口支撑的假设,由于处在统一城市层级的城市,其GDP水平仍然有很大的不同,所以引入有效流量比例这一指标。

方法二:假设太二餐厅与其他餐饮品牌具有一定的比例关系,太二分城市层级门店空间=其他品牌的分城市层级门店数量/比例关系。在得到二线城市及以上的门店数后,假设二线及以上城市门店数占比,总门店数=二线以上城市的门店数/二线以上城市门店数占比。

2.1 方法一

方法一:我们给出了分城市层级的单店覆盖人数假设和不同人均GDP层级的有效流量比例假设,通过城市容量预测=城市常住人口*有效流量比例/单店所需人口支撑,来计算不同城市的太二门店数量的空间。

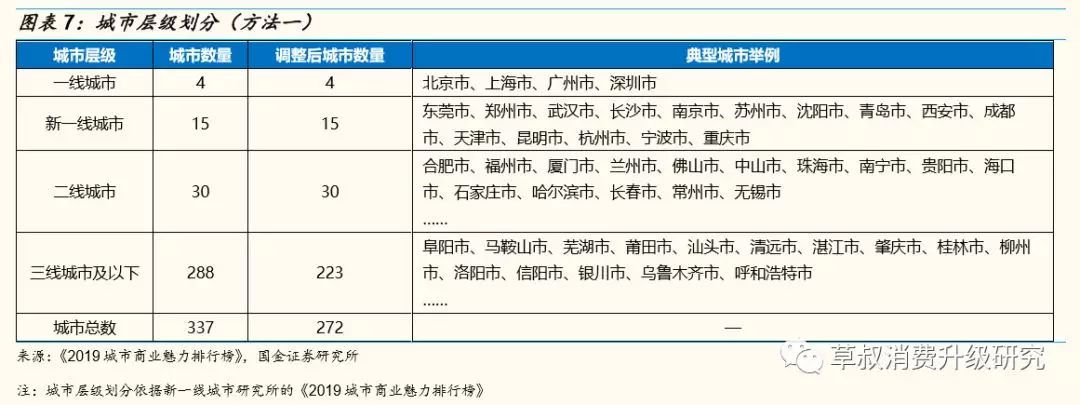

城市分级:根据新一线城市研究所的《2019城市商业魅力排行榜》城市层级划分,中国337个地级以上城市可以分为一线城市4个、新一线城市15个、二线城市30个、三线城市70个、四线城市及五线城市218个。我们在预测的时候,剔除统计数据缺失(经济相对不发达)的城市共65个,覆盖的城市数量为272个。

单店覆盖人数: 太二餐厅主要开设在购物中心,通常情况下购物中心5公里内要有25-35万常住人口,所以我们假设太二餐厅一线城市单店覆盖人数为25万人。由于不同层级城市的经济水平不同,低线城市因为整体经济水平不及高线城市,故预计单城市可开店数要少一点,且随着城市层级的下降而递增,因此我们假设新一线城市/二线城市/二线城市/三线及以下城市的单店覆盖人数分别为25/35/50/80/100万人。S

有效流量比例:太二餐厅对于处在不同经济水平的城市定位是不同的,其吸引的人群数量也具有差异,对于经济水平较高的城市,太二餐厅可能是性价比较高的选择;而对于经济水平较低的城市,太二可能是中高端品牌。因为处在统一城市层级的城市,其GDP水平仍然有很大的不同,所以我们依据人均GDP对每个城市引入有效流量比例这一指标。通过每个城市的人均GDP来将城市分成不同层级,并给出相应的有效流量比例。我们将所有城市人均GDP分为四个层次:10万元以上/6万元-10万元/4万元-6万元/4万元以下,城市数量分别为25/63/73/111个,对应有效流量比例为95%/80%/30%/20%。

城市门店空间预测:城市门店空间=城市常住人口*有效流量比例/单店所需人口支撑。

我们预测太二在全国开店的门店空间为1121家店,其中一线城市/新一线城市/二线城市/三线及以下城市分别为279/273/282/187家;平均每个城市门店空间为4家,其中一线城市/新一线城市/二线城市/三线及以下城市平均每个城市平均门店空间分别为70/25/9/1家。

2.2 方法二

方法二:我们假设其他餐饮品牌分城市层级门店数量与太二之间存在一定的比例关系,通过比例关系算出太二品牌二线及以上城市的门店空间,之后参考太二扩张计划和其他品牌情况假设太二品牌二线及以上城市门店数占比,推算出太二的总门店空间。

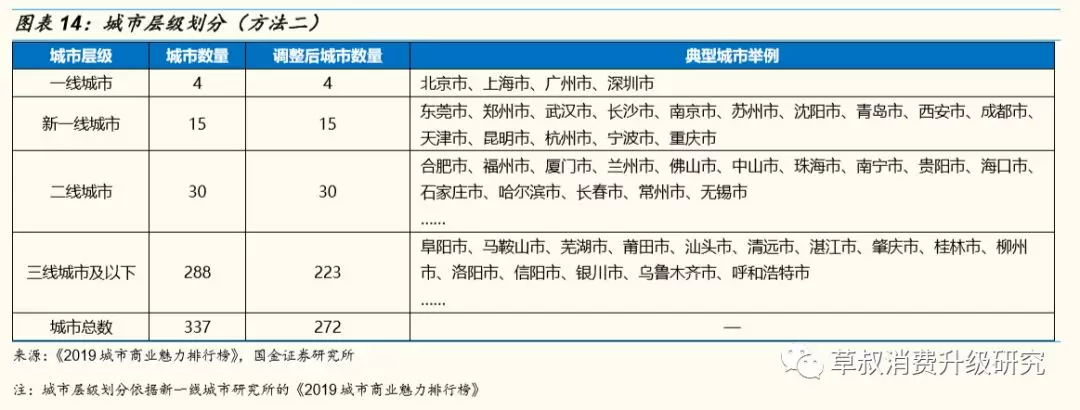

城市分级:根据《2019城市商业魅力排行榜》城市层级划分,中国337个地级以上城市可以分为一线城市4个、新一线城市15个、二线城市30个、三线城市70个、四线城市及五线城市218个。我们在预测的时候,剔除统计数据缺失(经济相对不发达)的城市共65个,覆盖的城市数量为272个。

其他全国连锁餐饮品牌的可比性:太二在门店扩张的时候也和其他全国连锁餐饮品牌一样,需要考虑当地人口、经济等因素,因此我们假设其他餐饮连锁品牌在同一维度的门店数与太二之间存在比例关系,且该比例关系在各品牌、各城市层级间会因品牌成熟度、定位群体等差异而有所不同。我们使用的是肯德基、麦当劳、必胜客、星巴克、海底捞和呷哺呷哺这六个品牌。我们通过大众点评搜索结果可获得各品牌一线、新一线及二线城市门店数,结合比例关系,可以推算获得太二在二线城市及以上门店数,再通过太二的二线及以上城市门店占比假设,推算出太二的门店总数。

比例设置:比例设置主要考虑两个方面,一个其他品牌自身和太二相比,会考虑单店容量和客单价情况以及品牌成熟度情况,我们选取的餐饮品牌进入中国市场或创立时间较早,布局相对完善,所以我们给出的总体比例是大于1的,其中海底捞由于容量和太二相差较大所以比例是小于1的。另一个是品牌分城市层级的渗透情况,因为太二主要集中在一线城市、新一线城市,所以通常情况下比例是随着城市层级提高而降低的,但星巴克由于下沉程度低,所以会进行一些调整。由于肯德基、麦当劳的品牌知名度高、客单价低、且旗下快餐食品受众范围广、易普及,因此给肯德基和麦当劳的比例赋值较高;其中,由于麦当劳进入中国市场的时间相对肯德基晚,且1990年入市后始终坚持直营模式,直到2008年才开始启动加盟模式,2014年才正式把加盟模式作为在中国的主要扩张模式,而此时,从1993年起开始尝试加盟模式的肯德基已经占领市场,因此我们认为肯德基的赋值应比麦当劳高。在一线、新一线及二线城市中,假设肯德基与太二门店比例分别为5:1、5.5:1、6:1,麦当劳与太二门店比例分别为3:1、3.5:1、3.5:1。

另一家快餐——必胜客1990年进入中国,其品牌知名度相对肯德基和麦当劳低一些,且客单价较高。因此相对于肯德基和麦当劳,我们对必胜客的比例赋值较低。在一线、新一线及二线城市中,假设必胜客与太二门店比例分别为1.8:1、2:1、2:1。

对于海底捞和呷哺呷哺两家慢餐连锁品牌,海底捞创立时间长,成立于1994年,呷哺呷哺成立于1998年,由于其相较于快餐品牌的便捷程度低、受众范围易受地方饮食习惯影响、且客单价较高(海底捞人均100元左右,呷哺呷哺人均57元左右),因此比例设置应比快餐品牌低。同时,考虑到海底捞和呷哺呷哺的客单价差异,对呷哺呷哺的比例设置较高。除了客单价之外,海底捞的面积在600-1000平方米,容量为300-500人,太二和呷哺呷哺面积均在200-300平方米,t太二容量为110人左右,呷哺呷哺容量在100人左右。太二和呷哺呷哺的容量接近,而比海底捞的容量小很多,所以在比例上海底捞会更小。在一线、新一线及二线城市中,假设海底捞与太二门店比例分别为0.45:1、0.55:1、0.65:1,假设呷哺呷哺与太二的门店比例分别为1:1、1:1.0125、1:1.125。

此外,咖啡品牌——星巴克1999年进入大陆市场,其品牌知名度高,在一线城市中受众范围广,与肯德基的门店数相近,因此我们对其一线城市设置与肯德基相同的比例。但是受文化和餐饮习惯影响,咖啡在低层级城市的需求相对较低、且星巴克的客单价在饮品中处于高水平,其在不同城市之间受众数量有着很大的不同,尤其是二线城市,与一线、新一线城市间的门店数差异明显大于其他几个品牌。考虑到星巴克的下沉程度,我们对其新一线城市设置与一线城市相同的比例,对二线城市设置的比例较低。在一线、新一线及二线城市中,假设星巴克与太二门店比例分别为5:1、4:1、3:1。

太二二线城市及以上门店占比:假设未来太二成熟状态下在一线、新一线及二线城市中的门店数占比相对稳定,则太二的全国门店总数可由其在一线、新一线及二线城市的门店数与所占比例计算获得。我们预测太二未来在一线、新一线及二线城市中的门店数占比为85%,主要依据为:①未来扩张计划:根据九毛九集团招股说明书,截止到2019H1,太二一线、新一线及二线城市门店占比为86%;②其他品牌:肯德基/麦当劳/必胜客/星巴克/海底捞/呷哺呷哺的二线城市及以上门店占比为84.3%/90.2%/86.1%/92.3%/82.4%/97.5%(由于统计口径的原因,二线城市及以上门店数占比可能被高估,实际水平低于计算值),考虑到对比这些品牌的下沉能力,我们估计了太二的占比情况。

太二门店空间预测:根据假设,太二分城市层级数量=其他品牌的分城市层级数量/比例关系。依据肯德基/麦当劳/必胜客/星巴克/海底捞/呷哺呷哺推计算得到太二在全国的门店空间,分别为1209/1163/1175/1111/1231/1056家,品牌综合考虑,全国平均门店空间为1157家,其中一线城市/新一线城市/二线城市/三线及以下城市平均门店空间为357/350/277/174家;全国单个城市平均门店空间为4家,其中一线城市/新一线城市/二线城市/三线及以下城市单个城市平均门店空间为89/18/6/1家。

需要注意的是,这些品牌本身也在扩张,可能仍有20-40%的扩张空间,该估算方法可能存在一定程度的低估。

太二门店发展空间:根据方法一,太二门店空间已开发程度为13%,其中一线城市/新一线城市/二线城市/三线及以下城市门店空间已开发程度分别为25%/7%/12%/7%;根据方法二,太二门店空间已开发程度为13%,其中一线城市/新一线城市/二线城市/三线及以下城市门店空间已开发程度分别为20%/8%/13%/7%。

3. 太二营收空间测算

结合太二的门店空间预测,我们通过假设单店店效获得营收空间的预测。

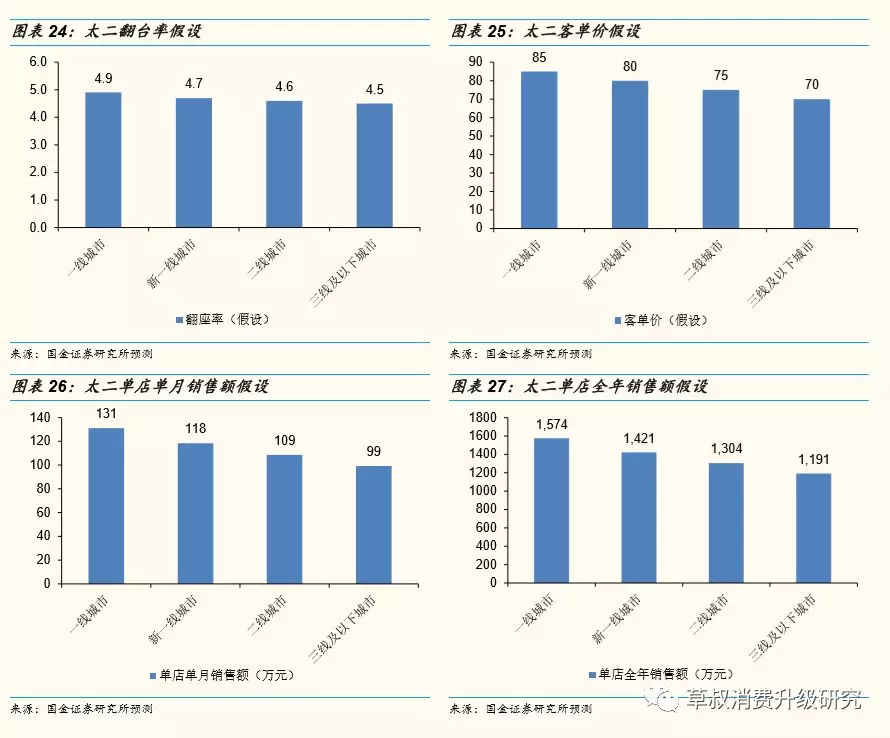

来客数:我们假设一线城市/新一线城市/二线城市/三线及以下城市翻台率分别为4.9/4.8/4.7/4.6,我们假设容量稳定在105人左右,城市层级差别不大,来客数=翻座率*容量。

客单价:我们假设太二的客单价仍会呈现上涨的趋势,未来一线城市/新一线城市/二线城市/三线及以下城市客单价分别为90/85/80/75元。

单店全年销售额:单店单日销售额=来客数*客单价,单店全年销售额=单店日均销售额*360,我们假设太二未来一线城市/新一线城市/二线城市/三线及以下城市成熟单店店效分别为1574/1421/1304/1191万元。

总营收:总营收=单店全年销售额*店数。

太二营收空间:根据方法一,我们预测太二餐厅在一线城市/新一线城市/二线城市/三线及以下城市营收空间为44/53/37/22亿元,总营收空间为156亿元,预计2019年一线城市/新一线城市/二线城市/三线及以下城市分别实现程度为18%/3%/4%/6%,整体实现程度为8%;根据方法二,我们预测太二餐厅在一线城市/新一线城市/二线城市/三线及以下城市营收空间为56/50/36/21亿元,总营收空间为163亿元,预计2019年一线城市/新一线城市/二线城市/三线及以下城市分别实现程度为14%/3%/4%/7%,整体实现程度为8%。

4. 投资建议

本文目的:目前九毛九集团的核心增长点是太二品牌,太二门店仍处于快速扩张期,公司计划2019/2020/2021年分别开设60/80/100家新店。通过对太二门店空间数量进行测算,我们希望能够探索太二未来门店扩张的天花板在哪里。我们使用两种不同方法进行测算——

方法一:门店空间测算是分单个城市进行的,城市门店空间=城市常住人口*有效流量比例/单店所需人口支撑。对于不同层级的城市给出单店所需人口支撑的假设,由于处在统一城市层级的城市,其GDP水平仍然有很大的不同,所以引入有效流量比例这一指标。方法一预测太二在全国开店的门店空间为1121家店,其中一线/新一线/二线/三线及以下城市分别为279/273/282/187家;平均每个城市门店空间为4家,其中一线/新一线/二线/三线及以下城市平均每个城市开店空间分别为70/25/9/1家。

方法二:太二在门店扩张的时候也和其他全国连锁餐饮品牌一样,需要考虑当地人口、经济等因素,因此我们假设其他餐饮连锁品牌在同一维度的门店数与太二之间存在比例关系,且该比例关系在各品牌、各城市层级间会因品牌成熟度、定位群体等差异而有所不同。我们使用的是肯德基、麦当劳、必胜客、星巴克、海底捞和呷哺呷哺这六个品牌。太二分城市层级门店空间=其他品牌的分城市层级门店数量/比例关系,在得到二线城市及以上的门店数后,假设二线及以上城市门店数占比,总门店数=二线以上城市的门店数/二线以上城市门店数占比。方法二将六个品牌综合考虑后,预测全国平均门店空间为1157家,其中一线/新一线/二线/三线及以下城市平均门店空间为357/350/277/174家;全国单个城市平均门店空间为4家,其中一线/新一线/二线/三线及以下城市平均门店空间为89/18/6/1家。

太二营收空间:结合单店店效的假设,根据方法一,我们预测太二在一线/新一线/二线/三线及以下城市营收空间分别为44/53/37/22亿元,总营收空间为156亿元;根据方法二,我们预测太二在一线/新一线/二线/三线及以下城市营收空间为56/50/36/21亿元,总营收空间为163亿元。

投资建议:根据我们的测算结果,太二最新门店数约146家,门店空间已开发程度约13%,预计19年太二营收空间实现程度约8%,未来发展仍值期待。我们预计公司19/20/21年营收分别为26.5/37.8/53.8亿元(其中太二营收为12.3/21.7/35.3亿元),归母净利分别为1.5/2.2/4.2亿元,剔除上市开支后归母净利为1.9/3.0/4.2亿元,19-21年收入/净利/调整净利对应CAGR分别为42%/69%/48%,调整净利对应PE分别为58/37/26x,公司上市后,品牌影响力显著提升,和购物中心等合作开店节奏有望提速,提高目标价至14.2港元,维持买入评级。

5.风险提示

食品安全风险:若经营过程中因管理不善等因素导致发生食品安全问题,对于公司的品牌和经营业绩均可能产生明显的冲击。

成本上升风险:近年来中国餐饮市场劳动力和原材料成本增长显著,2014-2018年食品CPI增长了7.7,中国餐饮服务市场的年人均工资增加了1万元,若成本大幅上涨,会对公司整体盈利能力造成负面影响。

供应链风险:2016/2017/2018/2019H1公司于前五大供应商的购买量占总购买量的15.0%/24.7%/22.8%/25.7%,若未来供应商集体度过高可能会降低公司的议价能力、增大供应短缺及食品成本上涨的风险。

证照不合规风险:在中国经营餐厅需要持有各类批准、牌照和许可,若不合规则要承担责任,若公司发生未完整获取或未及时更换所需的批准、牌照及许可,存在被追责的风险。

行业竞争加剧风险:根据美团点评《2019中国餐饮商户发展报告》调查显示,2018 年餐饮行业闭店率高达70%,餐厅平均寿命仅为508 天,餐饮行业同质化竞争较为严重,若行业竞争激烈程度加剧,对公司经营或造成一定影响。

单店经营效率下降风险:随着餐厅数量增加,新开设餐厅可能会对地理位置较近的原有餐厅客流量产生一定影响,原有餐厅单店经营效率存在降低的风险。餐饮服务行业受消费者品味及偏好影响,若公司可能无法及时开发产品以应对消费者口味的变化,对单店经营状况也会有所影响。

拓展不及预期风险:若公司主品牌新店开设速度不及预期,对整体营收增长速度会有所影响。同时,新品牌拓展需要财务及管理等多方面资源的投入,然而新入市场的不确定性大,新品牌不一定会被市场接纳,存在一定风险。

传染病风险:目前新型冠状病毒在多个城市出现,多个省份出台了应对措施,若进一步蔓延有可能会影响到影响人们外出就餐的意愿,太二所处的购物中心人群密度大,或将对太二的客流量产生影响。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP