新股消息 | 沛嘉医疗递表港交所,专注医疗器械目前未盈利

智通财经APP获悉,据港交所1月23日披露,沛嘉医疗向港交所递交主板上市申请,摩根士丹利和华泰国际担任其联席保荐人。

公司概况

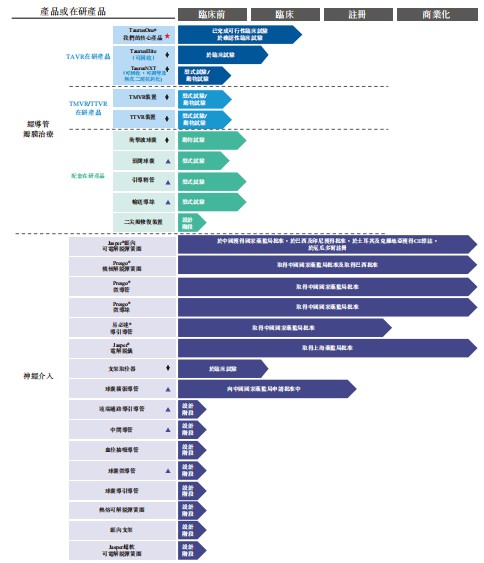

沛嘉医疗专注于中国高增长的介入手术医疗器械市场,且为于中国各经导管瓣膜治疗医疗器械市场及神经介入手术医疗器械市场中的国内参与者。该公司产品和在研产品针对两个规模庞大、快速增长而渗透不足,且准入壁垒高的市场。

根据弗若斯特沙利文的资料,心脏病及神经血管病是中国及全球的主要死亡成因之一。介入治疗(特别是基于导管的介入治疗)能有效治疗有关疾病,但中国经导管瓣膜治疗及神经介入医疗器械市场尚处于早期发展阶段,具有相当增长潜力。

中国TMVR及TTVR市场也仍然处于早期发展阶段,增长潜力庞大。中国的TAVR产品市场估计复合年增长率为64.2%。

沛嘉医疗有专注于该两个领域的介入手术医疗器械产品及在研产品的全面产品组合。截至最后实际可行日期,公司已开发六款注册产品,并有20款处于多个开发阶段的在研产品。公司已建立包含强大研发、制造及商业化能力的协调平台。

公司客户为将其产品进一步出售予医院的分销商,大部分收益透过中国分销商产生。公司仅于2019年3月收购加奇后才开始确认收益。截至2019年9月30日止九个月,来自五大客户及最大客户的所得收益分别占同期总收益的37.2%及10.2%。

于2019年9月30日,该公司有56名国内分销商,涵盖中国16个省份、四个直辖市及两个自治区。

根据弗若斯特沙利文的资料,少数国内公司于中国经导管瓣膜治疗医疗器械市场上享有领先地位,但是市场上尚未有任何单一主导参与者。开发具备因应中国患者及医生需要而设的特征的先进产品的能力预计将成为于该市场竞争的主要区别因素之一。

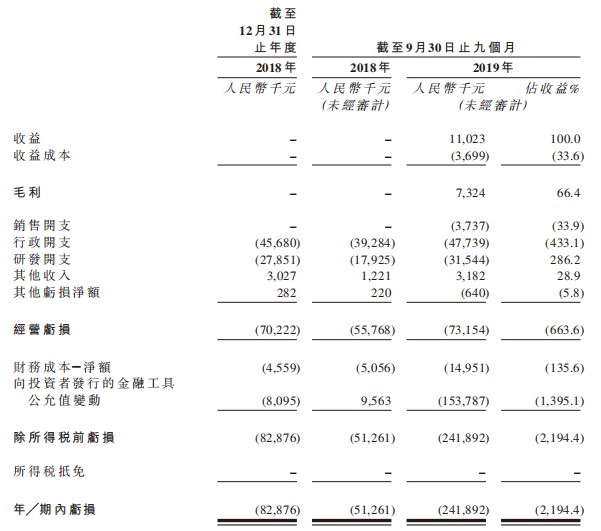

财务状况

沛嘉医疗仅于2019年3月收购加奇后开始确认收益且产生收益成本以及销售开支。亏损净额由截至2018年9月30日止九个月的人民币5126.1万元大幅增加至截至2019年9月止九个月的人民币2.42亿元,主要由于截至2019年9月止九个月向投资者发行的金融工具重大公允值变动人民币1.54亿元所致。

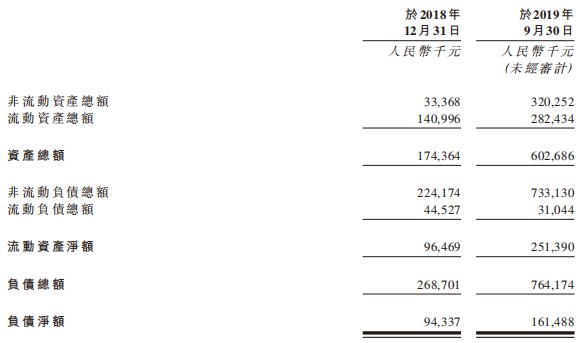

资产总额由2018年12月31日的人民币1.74亿元大幅增加至2019年9月30日的人民币6.03亿元,主要由于无形资产大幅增加所致,其进而主要原因为有关其于2019年3月收购加奇所获得的商誉及技术。

负债总额由2018年12月31日的人民币2.69亿元大幅增加至2019年9月30日的人民币7.64亿元,主要由于向投资者发行的金融工具大幅增加所致。

业务策略

该公司计划利用优势实施以下策略:商业化在研产品;进一步加强研发能力;扩大产品组合;继续协同其业务及提高营运效率。

扫码下载智通APP

扫码下载智通APP