天风证券:新华保险(01336)2019业绩符预期,预计2020年NBV增长有望迎来改善

本文来源微信公众号“新锐视角看金融”,作者天风证券分析师夏昌盛、周颖婕。

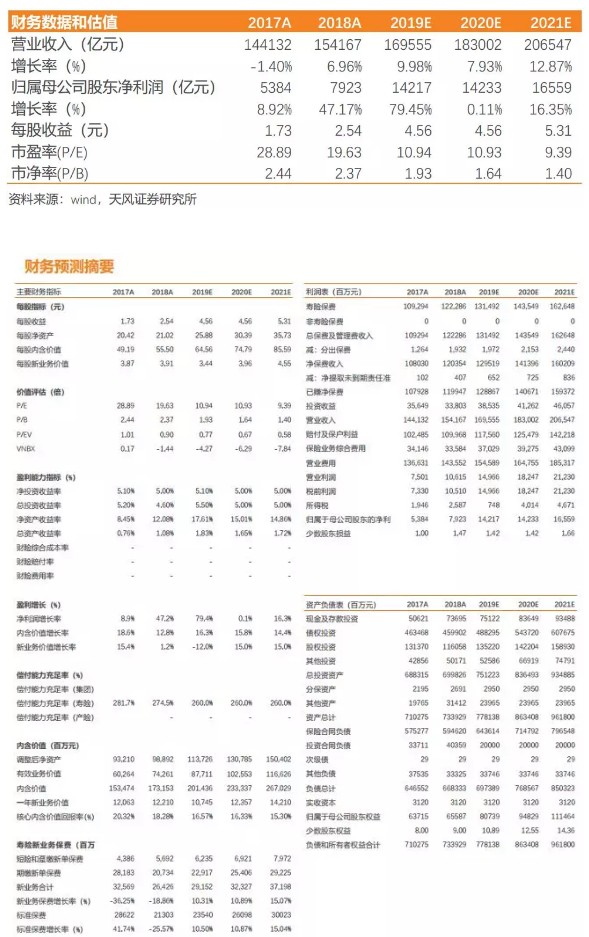

事件:新华保险(01336)发布2019年业绩预增公告,预计2019年归母净利润142.6亿元,同比增速+80%,扣除非经常性损益后的归母净利润127.5亿元,同比增速+60%,其中Q4单季度净利润为12.6亿元,去年同期为2.2亿元。

2019年全年归母净利润大幅增长+80%至143亿元,业绩基本符合预期。公司业绩高增长主要源自于:1)税优政策贡献盈利:公司2018年所得税汇算清缴适用新税收政策,对全年净利润的影响(非经常性损益)约15.57亿元,驱动利润大幅增长;2)投资收益同比大幅增长。我们判断,公司或调整负债评估利率中的综合溢价,全年准备金继续多提(前三季度,公司会计估计变更导致税前利润减少19.82亿元,而同期750日移动平均利率上行,预计系调整综合溢价所致),有望缓解2020年业绩增长压力。我们预计,公司投资端表现较好,亦将驱动全年内含价值保持较快增速。

目前公司开门红表现较好,预计2020年NBV增长亦将迎来改善。预计短期将抑制行业1季度保费和增员,但我们认为,前期抑制的保险需求有望迅速复苏,2季度或下半年开始保单销售将会有大幅好转,长期而言有望促进居民保险意识提升,利好健康险销售。此外,以下利好因素亦将支撑公司全年负债端表现:1)2019年公司代理人逆势扩张(公司预计2019年末人力规模将增长至50万人),大幅领先行业,有利于2020年新单销售表现;2)公司明确将通过费用投入来提升保费规模,低基数下新单保费或能实现高增长;3)管理层已经稳定,对于2020年业绩增长的诉求较强。目前公司开门红保费表现较好,预计全年价值增长亦将迎来改善。

公司明确二次腾飞发展目标,重回银保渠道提供增量,规模价值同步扩张。2020年起公司提升对保费规模、市场排名及协同发展的要求,明确战略目标为:地位稳定第一梯队、规模价值同步增长、资产突破万亿平台、产业协同发挥效能,未来将实施“1+2+1”战略(寿险业务为主体,财富管理、康养服务为两翼,科技赋能为驱动)。公司未来将改变过往几年压缩银保渠道的战略,通过银保渠道销售偏理财类产品,发挥期趸联动优势,驱动保费规模增长。此外,公司明确资产负债联动模式,在负债端扩大规模的同时,发挥投资端优势,寻找优质资产,提高投资效益,支撑负债业务发展。

投资建议:预计短期将抑制公司2020年1季度保单销售,但全年公司NBV有望在代理人数量增长+费用政策放松下迎来改善,我们预计公司2019年、2020年的NBV增速分别为-12%、+9%。目前公司估值处于历史低位,对应2020PEV仅0.65倍,风险收益比较高,维持“买入”评级。

风险提示:2)长端利率快速下行;3)股票市场大幅下行影响投资收益。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP