Uber(UBER.US)预计今年四季度盈利,投资者等待的春天能来吗?

本文来自“36氪”。

2月6日美股盘后,Uber(UBER.US)发布了2019年四季度及全年财报。据财报数据显示,在截至12月31日的2019财年第四季度,Uber的营收为40.69亿美元,较去年同期的29.74亿美元相比增长37%;归属于Uber普通股股东的净亏损为10.96亿美元,较去年同期归属于普通股股东的净亏损8.87亿美元相比扩大24%,每股摊薄亏损为0.64美元。

由于净营收好于市场预期,且亏损幅度小于市场预期的0.68美元,Uber财报发布后,该股股价盘后涨幅达到5.54%。其CEO Dara Khosrowshahi在财报电话会上称,将实现调整后EBITDA(未计入利息、税项、折旧及摊销的净利润)的盈利时间点提前至今年四季度。

此前,该CEO承诺的是公司将会在2021年结束亏损状态,为此甚至Uber开启了三轮裁员,解雇了1200多个员工,并逐渐退出公司不擅长的外卖领域。Dara称,Uber的战略重点已经发生了转变,追求快速增长已经不是第一目标了,“效率和盈利”才是最重要的。

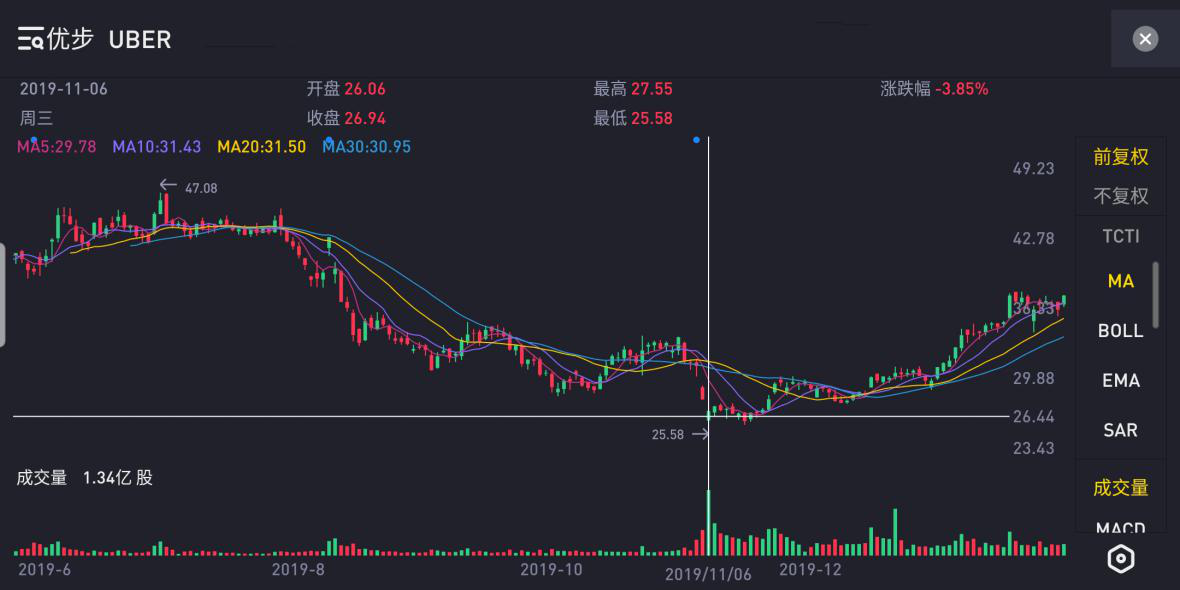

自去年5月上市以来,2019年Uber的股价表现可谓不尽如人意,至今仍低于IPO发行价,同为软银投资的WeWork 在IPO上的溃败,也引发了资本市场对共享经济盈利前景的强烈质疑。

2020年开年以来,尽管Uber股价似乎正在摆脱此前的阴霾,有所回升,华尔街对该股的乐观情绪也似乎有所改善,但Uber亟需一份漂亮的财报来证明自己,证明公司的盈利能力及未来前景,以及在美国本土几近饱和的网约车市场中,Uber的竞争实力。那么,最新的这份财报做到了吗?投资者能等到Uber的春天吗?

核心疑问:Uber能否实现盈利

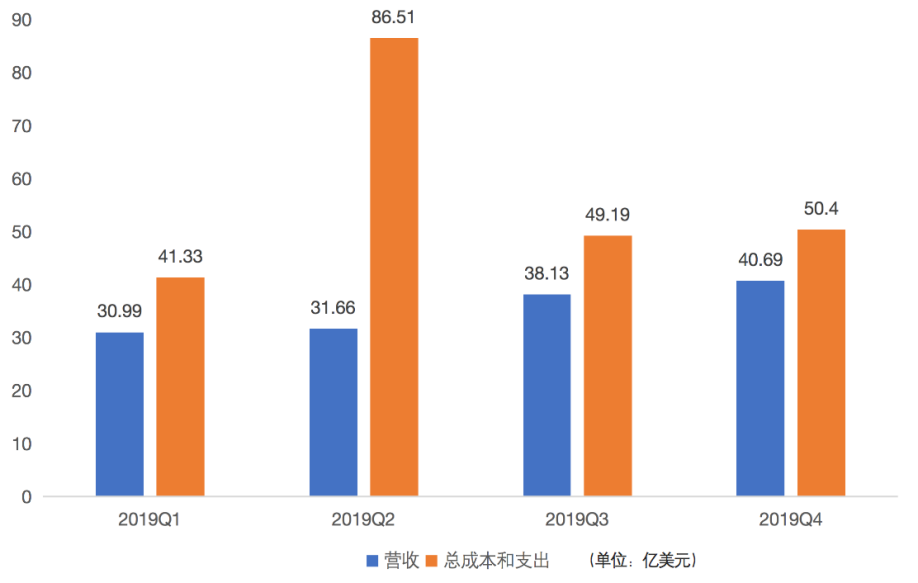

得益于个人出行、Uber Eats和货运服务三大业务的增长,第四季度Uber第四季度的营收增速达到了37%,高于前一季度的30%,证明Uber的营收增速仍在加速。但遗憾的是,成本支出也在同步增长。

Uber第四季度总成本和支出为50.40亿美元,较去年同期增加了25%,上一季度的增幅在33%,尽管增速有所放缓,但巨额支出就意味着利润受损。如上图所示,对投资者们来说,这次财报中,Uber展现了可以用更少的成本来获得更多的营收,这是希望所在。

目前Uber的季度营收仍保持着高速增长,但公司整体尚未实现盈利,且到了2019年,Uber的净亏损越来越大。2019财年归属于普通股股东的净亏损为85.06亿美元,相比之下2018财年归属于普通股股东的净利润为9.97亿美元。

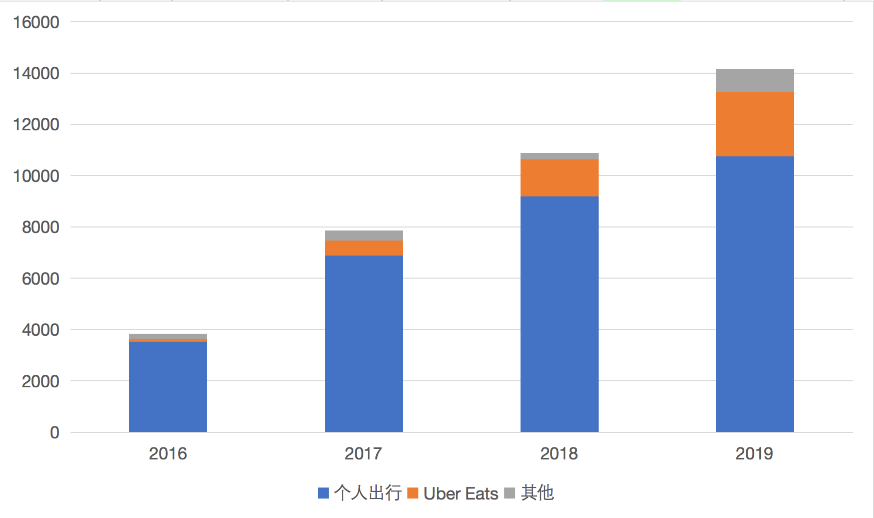

个人出行、Uber Eats(外卖)和货运构成了Uber的三大主要业务。按业务类别划分,第四季度网约车业务营收为30.56亿美元,同比去年的24亿美元增长27%;Uber Eats业务营收为7.34亿美元,同比增长68%;货运业务营收为2.19亿美元,同比增长75%。

第四季度,Uber个人出行业务调整后的EBITDA 达7.42亿美元,这也是Uber在财报中着重强调的,意在突出核心业务的盈利前景。但Eats业务调整后产生4.61亿美元的EBITDA亏损,货运等其他业务亏损持续扩大。

简言之,Uber还未实现过EBITDA季度盈利,而2019年Uber缩减成本、降速提效的操作,均是为了达成这一目标。最终能否按期盈利,还要看Uber后续能否维持对效率的提升和成本的控制程度。

据财报显示,Uber年第四季度预订量(Gross Bookings)为181.31亿美元,同比增长28%;总出行次数为19.07亿次,与去年同期的14.93亿次相比增长28%。

按地区划分,Uber第四季度来自美国和加拿大地区的营收为25.36亿美元,与去年同期的17.97亿美元相比增长41%;来自拉丁美洲地区的营收为5.53亿美元,与去年同期的4.22亿美元相比增长31%;来自欧洲、中东和非洲地区的营收为6.21亿美元,与去年同期的4.88亿美元相比增长27%;来自亚太地区的营收为3.59亿美元,与去年同期的2.67亿美元相比增长34%。

面对竞争消耗 Uber收缩成本

外界看待Uber这家公司的时候,能明显感觉到其“野心”。从公司业务上来看,Uber从不只想做网约车业务,而是涉猎于UberEat、货运等多领域,但多样化业务也意味着新的资金消耗。

另一边,Uber的市场份额也面对着Lyft等竞争对手的步步蚕食。

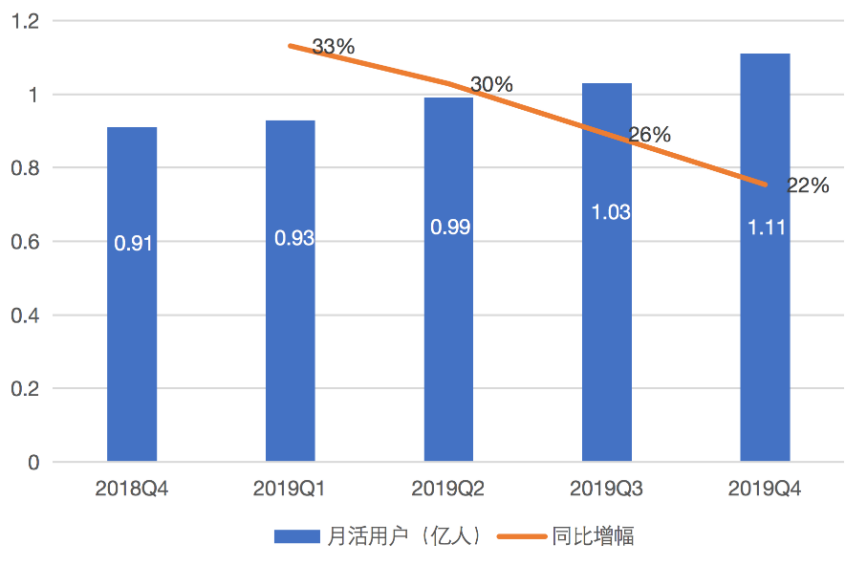

过去几年,美国网约车的市场逐渐饱和,并形成了以Uber和Lyft为主的双寡头格局。用户数据上,Uber第四季度月活跃平台消费者(MAPCs)为1.11亿人,尽管较上年同期的9100万人增长22%,却未达到市场估计的1.134亿,同时该增速也已出现了明显的下滑。

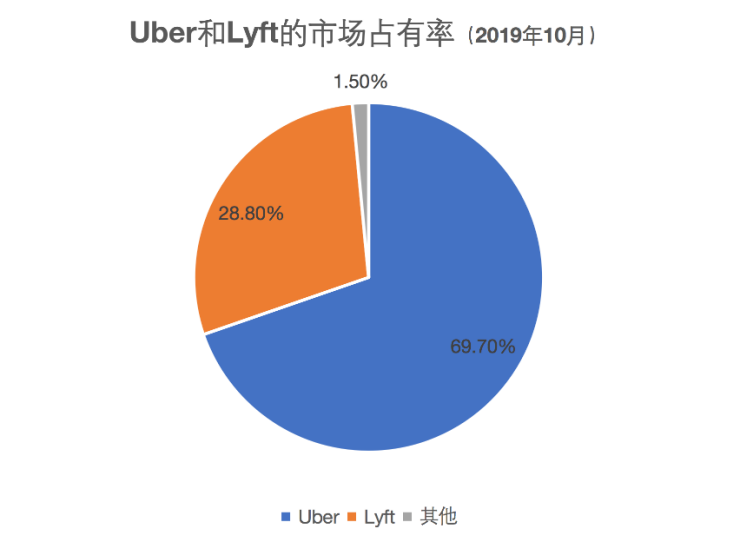

过去几个季度,Lyft也收获了稳定的用户增长,且增速同样在放缓,目前该公司平台上有超过2231万的活跃用户。两者的市场份额差距在逐步缩小,并渐渐稳定在三七分的比例(Uber为七)。

网约车行业竞争壁垒不算高,客户忠诚度也低,来自Lyft的战术拖拽无疑会消耗掉Uber更多的精力,2019全年,Uber的出行业务就向司机发放了1.23亿美元的奖励额度,其中第四季度花了2000万美元。

非核心的外卖业务消耗则更多,2019年UberEat向司机发放了11.3亿美元的奖励,是出行业务近10倍,对盈利和公司股价都是沉重的负担。第四季度,UberEat总成本增长了25.2%,达到50.4亿美元。

值得注意的是,在全世界范围内,投入如此之高的UberEat并不是处处有效,从去年下半年开始,Uber剥离了在韩国和印度的UberEats业务,侧面反应了在未能实现盈利的前提下,Uber难以将核心网约车的优势快速复制到其他业务。而Uber自身还面临着监管挑战、跟司机相关的一系列负面因素影响。

总而言之,这一份营收和亏损双双超预期的财报,给Uber的投资者们注入了一剂强心针,但未来几个季度,Uber调整后的EBITDA能否进一步得到改善,盈利预期时间表能否如期达成,投资者们能否等到春天,则还要看Uber在2020年的表现。

(编辑:余光捷)

扫码下载智通APP

扫码下载智通APP