来自大摩的报告:微盟(02013)是中国最被低估的SaaS公司

2月6日,著名国际投行摩根士丹利发布了一份研究报告,这个报告的核心要点只有一个:微盟集团(02013)是中国最被低估的SaaS公司。

这份研究报告发布之后,微盟在短短三个交易日里最高涨38.6%。截止2月13日收盘,微盟股价定格在5.16港元,较之该报告发布之前涨22.6%。

智通财经APP看到,在这份名为《SaaS to Drive Value; Initiateat OW》39页的深度分析报告里,摩根士丹利纳入了美国上市的Adobe、Shopify等3家美国上市公司,金碟、有赞等7家中国内地企业作以统概分析。

通过对以上10家企业作以全方位的比较,摩根士丹利认为,以云计算和移动互联网为首的新一代信息技术正不断推动中国企业信息化迈向新的成长周期,瞄准中型商家,LTV / CAC超国内外同业,微盟作为中国SaaS(软件即服务)行业的领先企业,LTV / CAC超国内外同业,估值在国外salesforce、Adobe、Shopify和国内金碟、用友、有赞等同业上市最低,折让高达78%,最具备吸引力。

有鉴于此,摩根士丹利给出了微盟6.6港元的目标价,较目前收盘价高出26.9%。

成立于2013年4月的微盟,是腾讯社交网络平台上服务中小企业的最大精准营销提供商,提供“SaaS+精准营销”双模式业务。成立6年之后的2019年1月15日,微盟在香港主板上市,并于9月9日纳入到港股通。2019年4月2日,微盟获得腾讯(00700)增持,后者持股比例7.73%,为微盟集团第二大股东。

智通财经APP同时注意到,从2019年9月以来,微盟总共获得13份分析报告覆盖,除大摩外,还有美银、中金等中资、外资投行,其中中金、中信建投更是在最近一个月内各连续出炉两份分析报告,均给予微盟买入或增持评级。以中金为例,其1月14日给予微盟的目标价为6.9港元,但至2月8日的报告中却上调至7.4港元。

那么,微盟在过去4个月期发生了什么,让中资、外资投行聚焦子弹集体关注?

瞄准中型商家,LTV / CAC超国内外同业

研报中,摩根士丹利对中国SaaS行业飞速发展给予诸多肯定之辞,更对微盟从中小商家向中型商家渗透的发展战略赞赏有加。

该行指出,随着中心化平台的日益集中,流量变得越来越昂贵,在某些垂直领域甚至达到20%的GMV占比,商家迫切希望以有效的方式拥有和经营他们的私人客户群。而微盟集团提供的商业云服务可以使零商家在零抽佣的场景下实现数字化直接触达商家的粉丝及存量用户,帮助商家在新零售时代提高运营效率和盈利能力。

在商家看来,微盟通过SaaS不仅为中小商家开辟了新的销售路径,而且深刻推动了营销方式、消费者运营模式和商品生产方式的变革。如果说赋能于中小商家是微盟上一轮业绩增长的关键,那么将服务从中小型商家向上渗透至中型商家,将让微盟的增长抬高到一个新的高度。

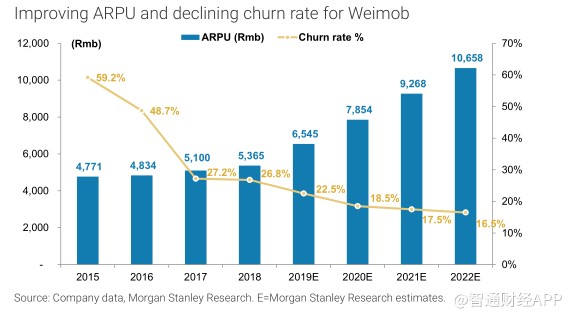

摩根士丹利亦指出,从中小型商家渗透到中型商家,将给微盟来带巨大的收益,运营指标也将显著提升,尤其是LTV/CAC(客户生命周期价值除以客户获取成本)指标,将从3倍提高到10倍以上。

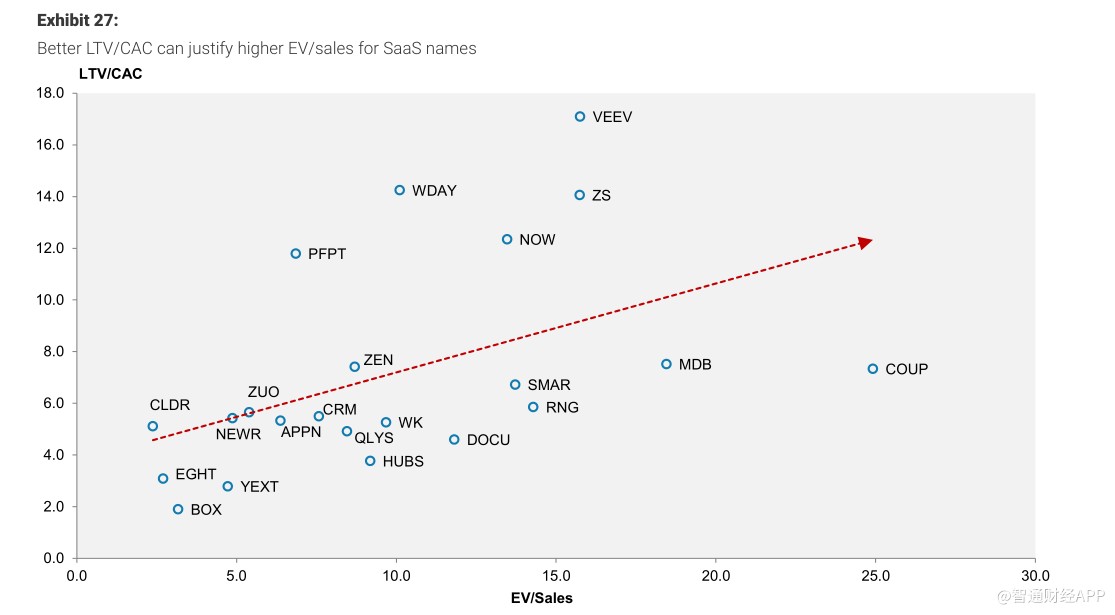

据智通财经APP了解,CAC主要判断SaaS公司是否能高效地获取新客户;LTV主要判断SaaS公司是否能够长期实现盈利。一般,最优秀的SaaS公司的LTV/CAC指标都大于3倍,美国SaaS行业的的LTV/CAC平均值为5-6倍。LTV/CAC值越高,代表该SaaS公司的产品黏性越高、更难以替代,而且是在真正为客户创造了价值。

微盟的LTV/CAC指标提升到10倍以上,主要是因为中型商家相对于中小型商家,已具备一定的规模,拥有更多的商店数量、更有能力提供数字化服务、更注重内部的运营效率,因此客户保留率更高、ARPU更高、客户获取更有效,将触发价值重估。

市销率仅3倍,为国内外行业最低

摩根士丹利指出,成功吸引中型商家的微盟,引发LTV/CAC指标的提高的同时,将触发价值重估。与国内外上市的SaaS公司相比,微盟的估值最低,折价高达78%,股价弹性最高。

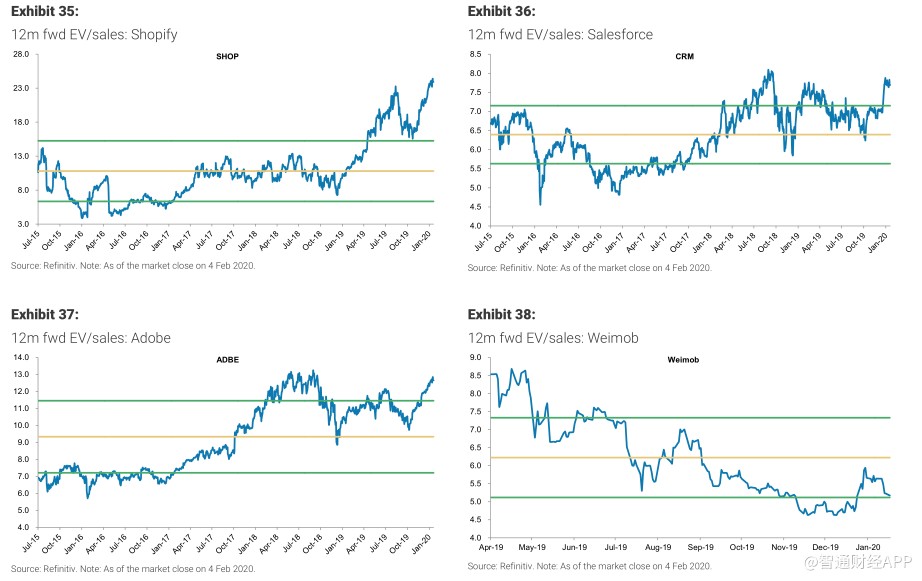

据智通财经APP了解,LTV/CAC指标和市销率关系微妙。摩根士丹利美国软件团队,通过长期跟踪的SaaS公司的LTV/CAC指标变动,经过大量的数据分析得出,LTV/CAC指标与市销率呈现出正相关关系。该行认为,从中小型商家渗透到中型商家,微盟在2018-2021年的总收入复合年增长率将达到50%左右,按照2020年的收入测算,微盟的市销率为3倍,较内地同行估值低45%,比美国同行估值低70%,为国内外最被低估的SAAS公司。

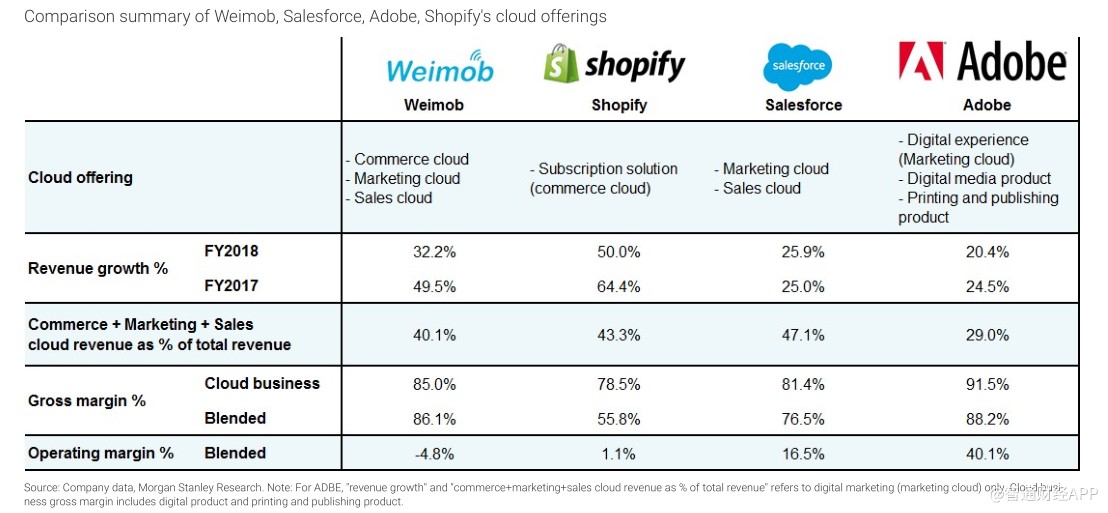

摩根士丹利进一步指出,从提供SaaS服务和精准营销的角度来看,微盟和美国上市的Shopify、Salesforce和Adobe三家SAAS公司有所重叠,后三者2020年平均市销率为14倍。其中,微盟与Shopify最为相似,但市销率却相差最大,Shopify2020年市销率为22倍。这意味着,微盟与美国同业相比,估值折让至少为78%。与国内同业的中国有赞、金蝶国际、石基信息、用友网络、广联达等上市公司相比,微盟市销率依旧为最低,估值较前5者平均市销率6倍至少折让50%。

因此,微盟为国内外最被低估的SAAS公司。得益于SAAS服务的发力,摩根士丹利预计微盟2018-2022年的营收增长将进一步加速,年复合增长率为43%,给予“买入”评级,乐观目标价看高至9.2港元,较当前股价潜在升幅高达74%。

智通财经APP同时了解到,疫情期间,零售企业备受冲击,微盟迅速启动“同舟计划”,针对全国零售企业推出系列产品及运营等扶持政策,助力企业共渡疫情危机,提高企业线上经营能力,运用移动互联网技术与零售企业携手共克疫情下的困难。

具体方式是,在疫情期间,微盟免费开放直播小程序,帮助商家快速实现直播卖货,并推出免流量费、空间使用费和佣金费用等系列举措。此外,微盟还为商家开通极速审核的绿色通道,并投入专项运营人力,对商家进行1对1帮扶,指导商户快速开通直播,进行运营和销售。

扫码下载智通APP

扫码下载智通APP