光大:中芯国际(00981)今年更多项目有望申请补助 升上调目标价至25元

本文转自微信公号“EBoversea”,作者:付天姿/吴柳燕

【文章摘要】

4Q19营收及毛利率如期环比上升,处在公司指引区间内

中芯国际(00981)4Q19营收8.39亿美元,同比上升6.6%,环比上升2.8%,处在公司指引环比上升2-4%区间。毛利率为23.8%,环比上升3.0个百分点,处在公司指引23-25%区间。由于3Q19处置LFoundry收益导致利润高基数,净利率环比下降至10.6%,实现归母净利润0.89亿美元。

产能供不应求,1Q20继续满载,2Q20业绩短期承压

剔除LFoundry影响后,4Q19晶圆销售额环比上升3.7%,主要由晶圆出货量带动,在4Q19启动扩产的背景下产能利用率由3Q19的97.0%继续提升至3Q19的98.8%。短期需求面不确定背景下,1H20公司产能扩张偏谨慎。基于已承接订单需求显著高于其自身产能,公司1Q20维持正常生产运营有望继续保持产能满载状态,业绩指引预期强劲,收入继续环比上升0-2%对应同比增速25-28%。2Q20公司收入端依靠已有订单有望对冲部分压力,同时关注14nm折旧释放带来利润率回落压力。

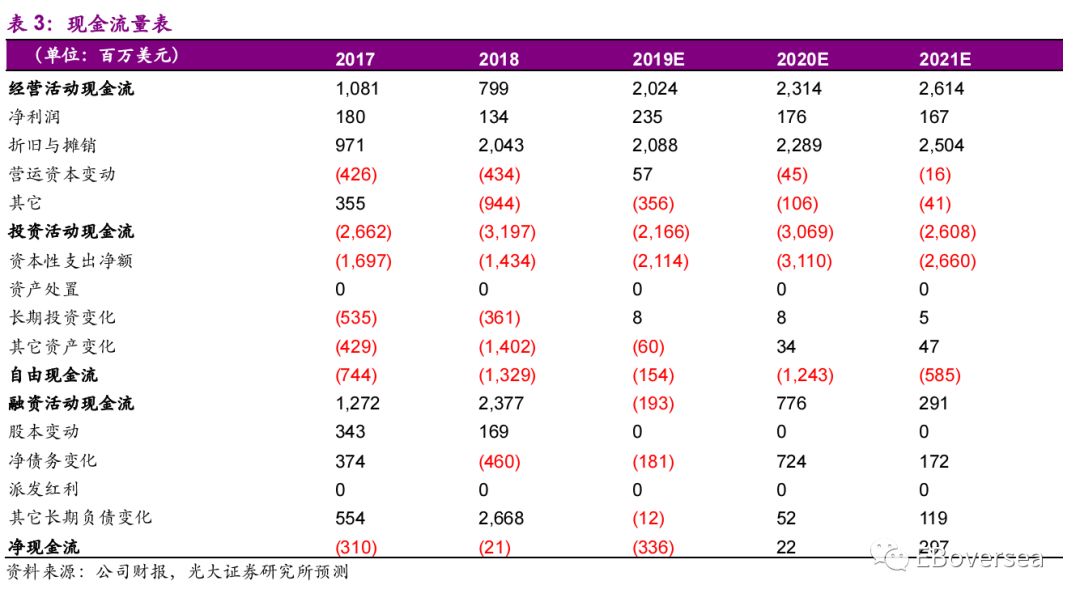

1H20扩产谨慎导致全年收入弹性削弱,三代FinFET先进技术顺利推进

公司收入端增长主要来自扩产,20年14nm及成熟制程扩张规划相当激进,然而上半年扩张幅度有限、新增产能集中于2H20释放,对应到全年收入弹性削弱。公司FinFET技术进展顺利,第一代14nm于4Q19如期贡献营收,有望于2H20批量贡献营收;同时第二代技术平台进入客户验证阶段、将于4Q20有小规模产能;第三代FinFET于20年开始capex投入。

估值与评级

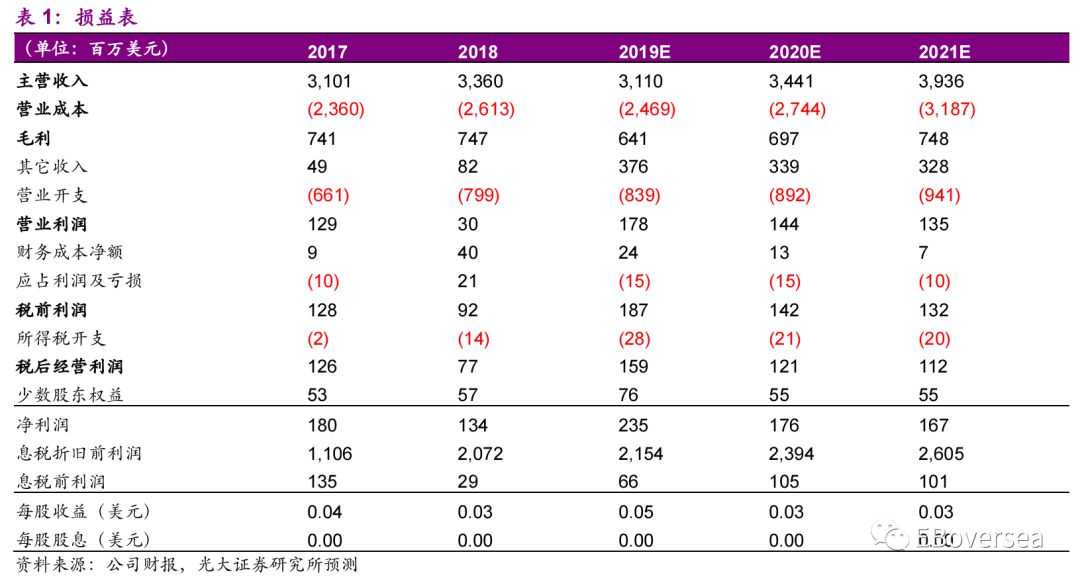

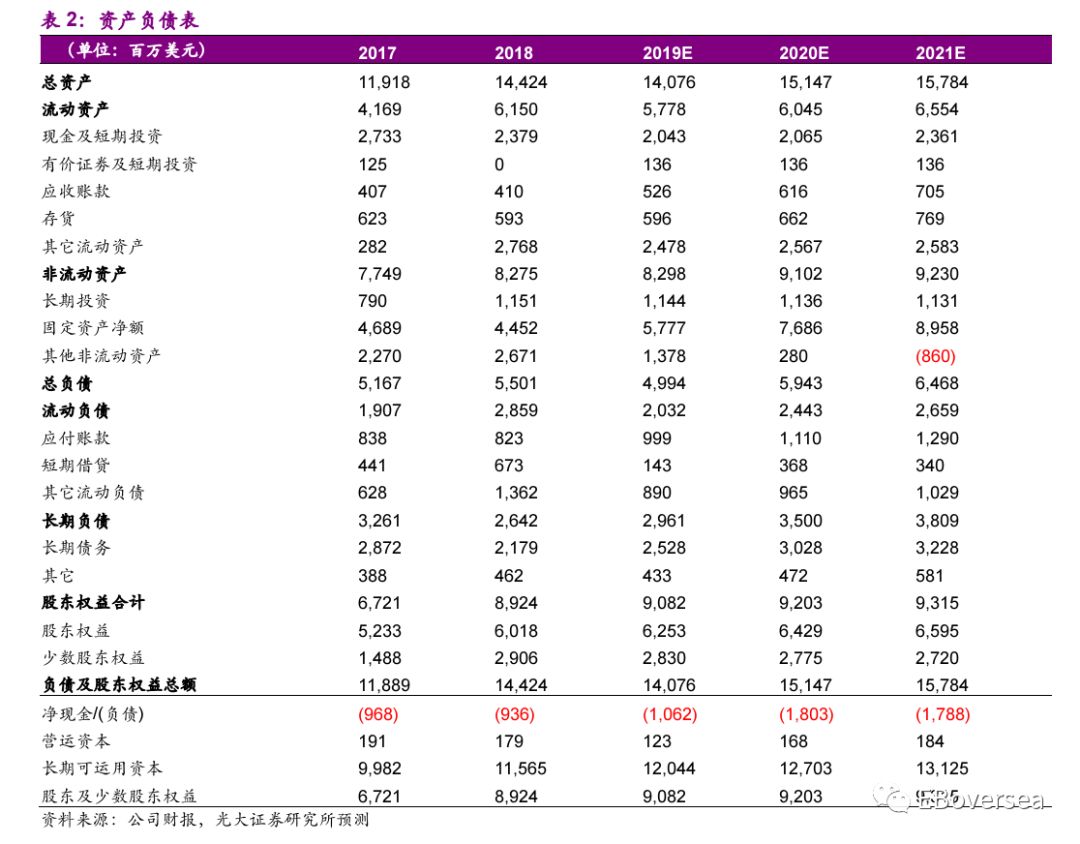

19年内政府补贴及其他收益净额超预期增加,同时20年更多研发项目突破有望申请更多政府补助金,上调19-20年净利润预测49%/61%至2.35/1.76亿美元,维持21年净利润预测为1.67亿美元。公司于20年收入重回健康增长轨道,短期冲击导致1H20扩产谨慎对应全年收入增长弹性削弱但仍有望实现双位数增长,同时先进技术顺利推进有助于中长期盈利前景向好带来估值提振,维持“买入”评级。受益半导体行业景气度上行周期逐步兑现,晶圆代工业估值有望继续抬升,参考同业估值区间1.0-5.6倍PB,公司通过先进制程突破有望打开成长天花板实现市场位势上移,给予20年2.5倍PB,上调目标价至25元港币。

风险提示:中国区晶圆代工竞争加剧;14nm客户拓展不及预期。

【附录】

扫码下载智通APP

扫码下载智通APP