中金:再融资新规影响几何?

本文来自微信公众号“中金点睛”,作者:王汉锋 李求索。

中国证监会2月14日发布《关于修改<上市公司证券发行管理办法>的决定》、《关于修改<上市公司非公开发行股票实施细则>的决定》及《关于修改<创业板上市公司证券发行管理暂行办法>的决定》,同时修订《发行监管问答——关于引导规范上市公司融资行为的监管要求》。

与2019年11月8日发布的征求意见稿相比,本次正式版本的制度调整略超预期,主要体现在三个方面:一是放宽非公开发行股票融资规模限制。拟发行的股份数量占发行前总股本的上限由20%放宽至30%;二是调整“新老划断”时间点:将征求意见时计划按“核准批复时点”作为新老规则划断点调整为“发行完成时点”;三是强化对“明股实债”的限制。

再融资新规出台,资本市场改革进行时

证监会发文调整再融资部分规则

证监会2月14日发布《关于修改<上市公司证券发行管理办法>的决定》、《关于修改<上市公司非公开发行股票实施细则>的决定》及《关于修改<创业板上市公司证券发行管理暂行办法>的决定》,同时修订《发行监管问答――关于引导规范上市公司融资行为的监管要求》。我们对此的点评如下:

内容略超预期,与征求意见稿相比主要有三个方面的调整。与2019年11月8日发布的征求意见稿相比,本次正式版本的制度调整略超预期,主要体现在三个方面:

一是放宽非公开发行股票融资规模限制。拟发行的股份数量占发行前总股本的上限由20%放宽至30%;

二是调整“新老划断”时间点。将征求意见时计划按“核准批复时点”作为新老规则划断点调整为“发行完成时点”。

三是强化对“明股实债”的限制。相关条款修改为“上市公司及其控股股东、实际控制人、主要股东不得向发行对象作出保底保收益或变相保底保收益承诺,且不得直接或通过利益相关方向发行对象提供财务资助或者补偿”。

再融资新规相比此前的规则有较多的改变,整体更加市场化。与2017年2月发布的再融资规定、2017年5月发布的减持规则、以及2018年11月的融资监管要求相比,本次再融资新规主要涉及以下几项内容的调整:

1)降低创业板再融资条件。取消创业板非公开发行连续2年盈利、前次募集资金基本使用完毕,以及公开发行最近一期末资产负债率高于45%等限制条件。并部分放开创业板的重组上市。

2)调整非公开发行对象数量。主板(中小板)、创业板非公开发行对象数量分别从不超过10名和5名,统一调整为不超过35名。

3)放宽非公开发行定价机制。将发行价格不得低于定价基准日前20个交易日公司股票均价的9折放宽至8折。

4)缩短非公开发行锁定期。将锁定期由现在的36个月和12个月分别缩短至18个月和6个月。

5)放开非公开发行减持限制。非公开发行不再适用《上市公司股东、董监高减持股份的若干规定》相关限制。

6)延长批文有效期。将再融资批文有效期从6个月延长至12个月。

7)定价基准日更为灵活。董事会决议提前确定全部发行对象(包括控股股东、实际控制人、战略投资者)的,定价基准日可设定为非公开发行股票的董事会决议公告日、股东大会决议公告日或发行期首日。

8)放宽非公开发行股票融资规模限制。拟发行的股份数量占发行前总股本的上限放宽至30%。

9)限制“明股实债”行为。禁止直接或变相的保底保收益行为及财务资助。

再融资新规及时出台表明资本市场改革推进并未受到短期公共卫生事件影响。新规出台短期来看助力上市公司抗击近期公共卫生事件,中长期来看是深化金融供给侧结构性改革、完善再融资市场化约束机制、增强资本市场服务实体经济的能力的有力举措。

总结来看,本次再融资新规在发行条件、发行机制、融资规模等方面做出调整,相比此前的规则更加市场化、降低了上市公司融资门槛及限制、某种程度上也降低了投资者参与的门槛,有利于提升各方参与再融资的积极性,有望从供需两端着手改善目前相对受抑的再融资市场环境。

我们认为本次再融资新规将活跃融资、活跃二级市场交易,为上市公司吐故纳新、做大做强创造条件,也有助于推进资本市场服务于实体经济,中长期将有助于建设有活力、有韧性的资本市场。

图表: 上市公司再融资政策修改前后对比

资料来源:中国证监会,中金公司研究部

图表: 上市公司再融资相关政策变迁

资料来源:中国证监会,中金公司研究部

再融资新规对资本市场可能影响

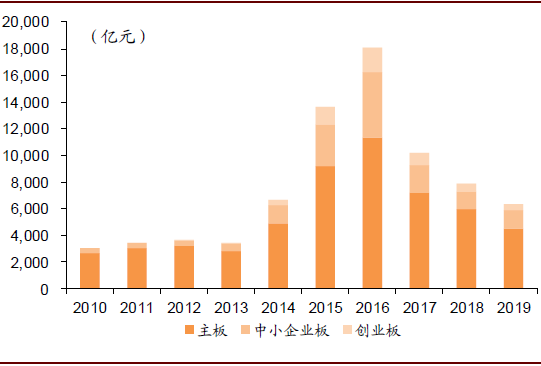

近年再融资政策变化对市场的影响,关注外延并购。近年来A股市场的再融资相关政策大致经历了三个阶段,2014~2016年有所放宽,2017~2018年逐步收紧,2019年以来再度完善。再融资及其相关的并购重组规模也随着政策方向的调整而随之变化:

►2014-2015年A股定增规模快速提升,2015全年定增规模(按发行日统计)为1.4万亿元,同比增长106%。在此背景下上市公司的外延并购对母公司业绩有较大影响,以2015年为例,我们估算2015年A股非金融上市公司净利润中外延并购方式贡献的新增利润为1132亿元,而同期内生增长贡献下滑;分板块来看,对于中小创企业母公司净利润的影响更为明显,粗略估算2015年中小板/创业板净利润中外延并购方式贡献的新增利润分别为554/160亿元,而同期中小板内生增长下滑,创业板同期几无内生新增盈利。

►2017-2018年以后随着再融资政策收紧,定增重组市场也趋向低迷,2019年定增规模仅为0.6万亿元,相较2015-2016的高峰期规模下降近6成。往未来看,我们预计随着A股再融资政策的进一步完善,未来A股市场的再融资规模有望回升,同时因外延并购带来的对上市公司净利润贡献也会随之提升。

图表: 上市公司再融资相关政策变迁及相应市场表现

资料来源:万得资讯,中金公司研究部

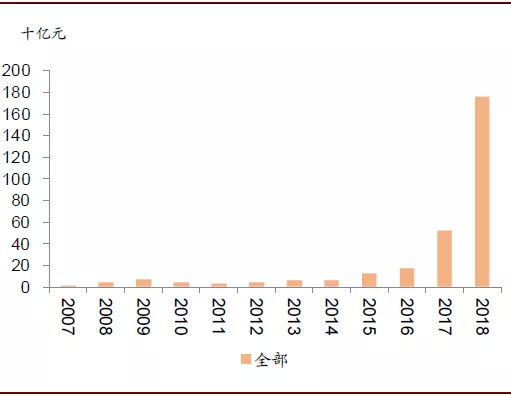

图表: 2010年至今A股上市公司定增总额

资料来源:万得资讯,中金公司研究部

图表: 2010年至今A股定增规模板块分布

资料来源:万得资讯,中金公司研究部

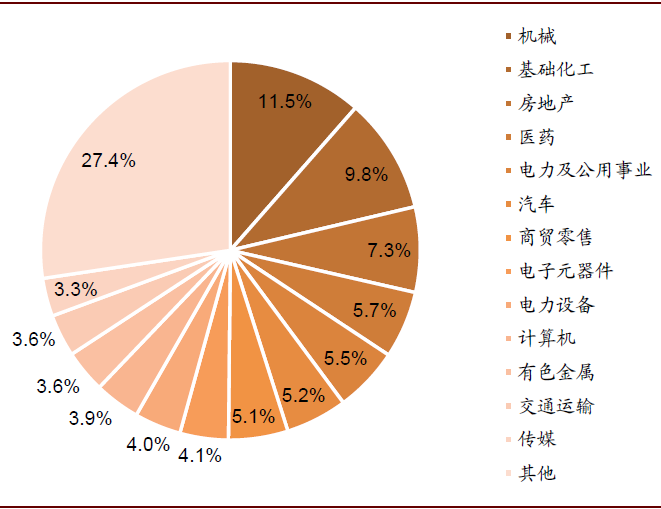

科技、医药、消费及先进制造等新经济领域、中小企业可能更为受益,券商、资管类公司等也将受益于再融资的活跃。一方面本次再融资规则的完善略侧重于对创业板的制度调整和建设,这与通过资本市场改革支持中国经济转型及产业升级的趋势相契合;另一方面从以往情况来看,中小企业、新兴产业也是再融资及并购重组较为活跃的领域。

我们根据WIND数据统计,2015~2016年中小板、创业板定增金额占定增总规模的比例逐渐提升。我们预计后续再融资政策的完善可能使得中小创公司更为受益。从行业角度来看,我们认为代表中国产业升级与消费升级的“新经济”行业(科技、医药、消费、先进制造等)在再融资与并购重组方面可能更为活跃,也将更明显地受益于再融资政策的调整,券商、资管类公司等也将受益于再融资的活跃。

图表: 2010年至今A股上市公司定增行业分布

资料来源:万得资讯,中金公司研究部

图表: 2010年至今A股上市公司定增重组行业分布

资料来源:万得资讯,中金公司研究部

具体到证券行业,此次再融资新规坚持市场化法治化改革方向,落实以信息披露为核心的注册制理论,提升上市公司融资便捷性和制度包容性。对于券商而言,促进再融资投行收入提升。2017年定增收紧以来,市场定增融资额由15年和16年平均1.5万亿元降至18年和19年平均7,161亿元的水平。若假设定增费率0.5%~1.0%,新规后定增融资额修复至1.0万亿元~1.5万亿元区间,静态测算在2019年基础上增厚投资行收入3%~17%、增厚总收入0.4%~2.3%。资本市场全面深化改革,强调投融资平衡、并推动更多中长期资金入市的背景下,证券行业经营环境优化、头部券商业务更受益于业务模式升级和竞争格局改善,利于估值与盈利的修复。

当前A/H大券商交易于2020e 1.33x/0.80x P/B,对应春节后8,288亿元的日均股票交易额处于估值低位。在流动性宽松、股市风险偏好提升、资本市场改革推进背景下,低估值大券商仍为首选;同时建议关注高弹性互金龙头标的。

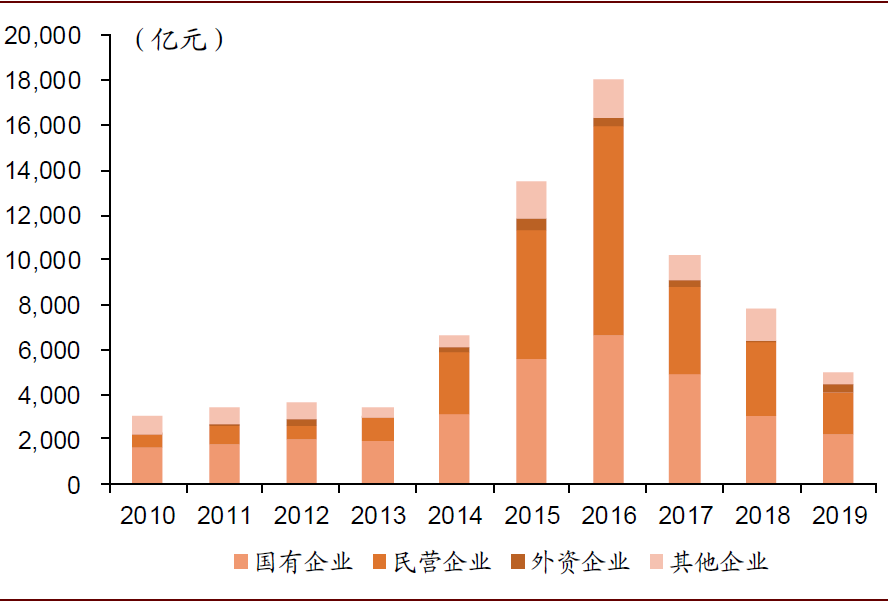

企业属性上,2015-2016年上市公司并购重组相对活跃期间,民营企业占比相对较高,国企并购重组的交易额占比从2005年的80%一路下滑至2015年的33%左右,最近几年占比略有回升。结合目前国企改革背景,我们认为此次再融资政策的调整对于国企与民企预计都会带来较为明显的影响。

图表: 2010年至今A股上市公司定增企业性质分布

资料来源:万得资讯,中金公司研究部

当前商誉情况梳理

在再融资政策调整的过程中,也要同时关注商誉情况

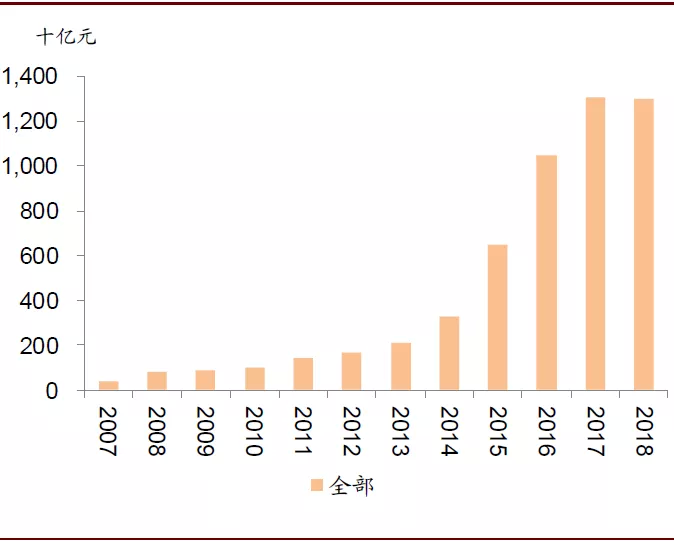

在风险方面,上次增发融资活跃后带来商誉减记等历史遗留问题,这也提醒投资人在参与投资项目上及二级市场投资者在个股甄别上,要更加注重对项目及公司质量的审查。

A股商誉存量由2012年的1690亿元增加至2017年的1.3万亿元。2018年A股商誉减值对上市公司业绩带来较大影响,全年商誉减值规模达1758亿元(VS.2017 年仅501亿元)。截止2019年上半年,A 股市场的商誉存量规模为1.36万亿元(其中非金融1.26万亿元)。

图表: 2007年以来A股商誉规模

资料来源:万得资讯,中金公司研究部

图表: 2007年以来A股商誉减值规模

资料来源:万得资讯,中金公司研究部

个别新兴行业如信息技术服务、餐饮旅游、传媒互联网、医药生物等商誉规模占总资产比例较高,商誉减值方面可能仍有一定压力。在这种背景下,未来上市公司商誉对外延并购的影响,以及对于投资者预期的影响也值得关注。

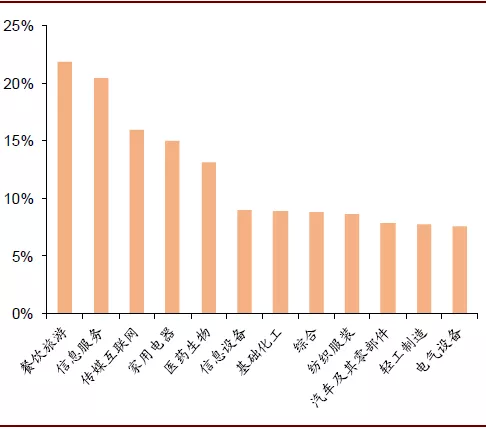

图表: 商誉占总资产比例较高的行业

资料来源:万得资讯,中金公司研究部

图表: 商誉占净资产比例较高的行业

资料来源:万得资讯,中金公司研究部

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP