免征通行费带动重卡需求回暖 潍柴(02338)、重汽(03808)等将受益

本文来源微信公众号“ CITICS汽车研究”,作者中信证券分析师陈俊斌、尹欣驰。原标题为《重卡行业:政策助力需求恢复,湖北省外供给受益》。

核心观点

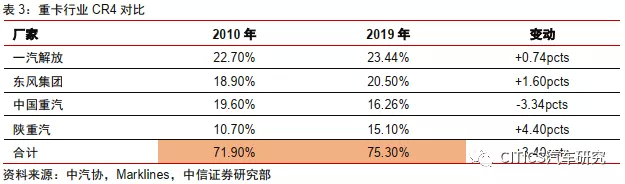

近期事件短期冲击东风的有效供给,湖北省外龙头企业明显受益。2019年我国重卡行业CR4(解放、东风、重汽、陕重汽)为75.3%,较2010年提升了3.4%,行业集中度不断提升。重卡行业产能分布具有明显的地域特征。其中,东风重卡市场份额约20%,产能主要集中在湖北十堰(24万辆/年),预计短期受影响较大。考虑东风重卡复产晚于湖北省外,料短期难以形成有效供给,若后续行业需求逐渐回暖,地处湖北省外的解放、重汽、陕重汽(潍柴)将明显受益。

风险因素:下游汽车销量不达预期;稳定汽车消费政策或者力度低于预期;复工进度低于预期等。

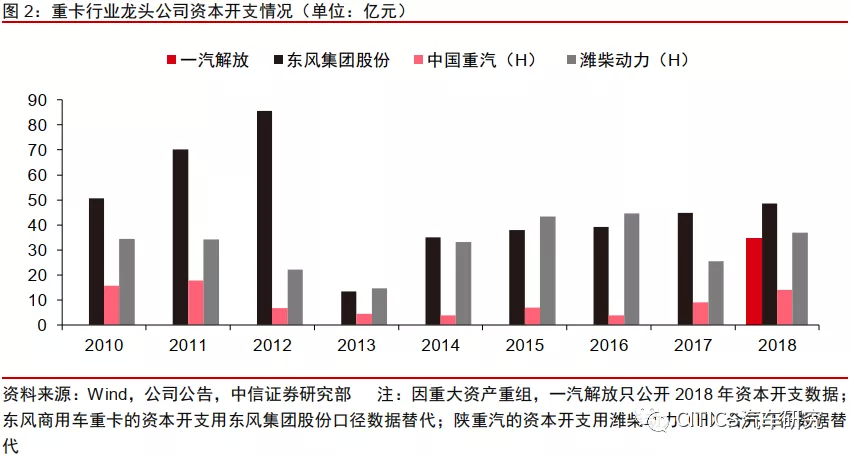

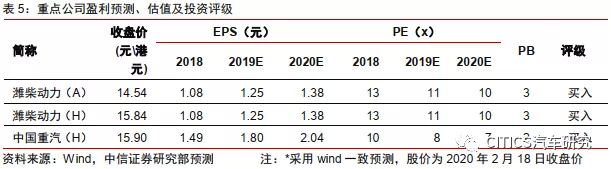

投资建议:从需求侧看,预计全国车辆免收通行费将大幅刺激公路物流需求回升,进而带动重卡需求回暖。同时,叠加后续超限超载治理、排放法规升级等带来的存量更新,预计2020年重卡需求仍维持百万辆以上的高位。从供给侧看,重卡行业虽然连续三年销量创历史新高,但企业资本开支克制,没有大幅新增产能,全行业处于供需紧平衡的状态。考虑东风(市占率20%)主要产能地处湖北十堰,料短期难以形成有效供给,若后续需求回暖,湖北省外的龙头企业将明显受益。重点推荐:潍柴动力(A+H,02338-HK)、中国重汽(03808),关注:中国重汽(A)、威孚高科。

报告正文

01 重卡景气持续高位,供需紧平衡

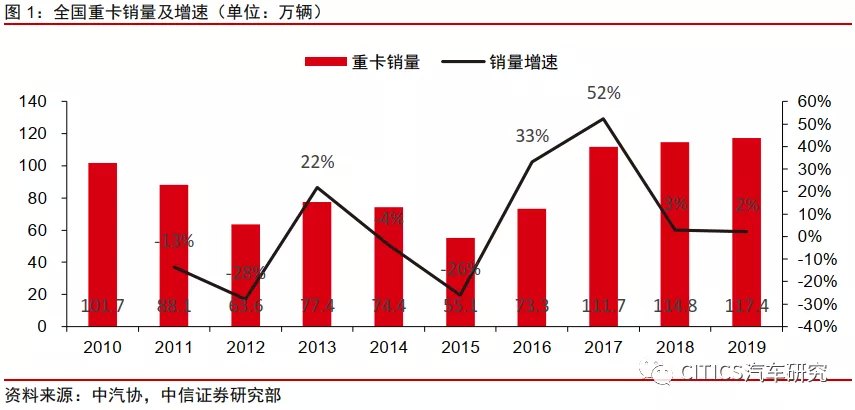

重卡行业景气持续高位,2017年-2019年已经持续三年销量创历史新高。2009-2010年,4万亿计划刺激了大量基建和房地产开工,导致重卡销量出现井喷式增长,但随即出现了2011~2015年4年的低迷期。2016年起受治超治限的影响,叠加后续黄标车淘汰、排放升级等,中国重卡行业销量已经连续三年销量创历史新高,2019年达到117.4万辆。

和上一轮景气高点(2010年)最大的不同,本轮行业持续3年以上的高景气,但行业资本开支始终保持低位,全行业供需紧平衡,企业盈利状况大幅改善。我们统计了重卡行业龙头公司近十年以来的资本开支情况,可以看到2016年以来的行业高景气并未引发行业资本开支的大幅度提升,根据我们的渠道调研,各家主机厂的产能利用率均维持高位,盈利能力大幅改善,全行业的供需处于紧平衡的状态。

02 近期冲击偏短期,免通行费助力复工

近期事件对于重卡行业需求冲击偏短期,免通行费的措施将大力刺激物流重卡复工,预计全年维持百万辆以上的销售。据新华社报道,经国务院同意,2月17日零时起至疫情防控工作结束,全国收费公路免收车辆通行费。通行费免费具体截止时间另行通知。此次免收对象为依法通行收费公路的所有车辆。高速公路的通行费用一般占到物流重卡运营成本的30%左右,预计全国收费公路免收车辆通行费(对所有车辆)将有效促进物流重卡出工率回升。同时,考虑到近期事件得到有效控制后的逆周期调节政策,预计2020年重卡销量会依然维持在百万辆以上的高位。

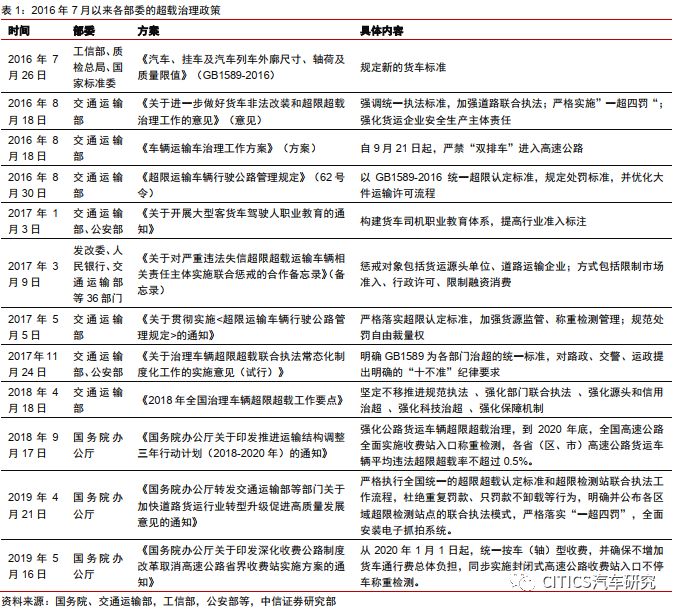

此外,超限超载治理、排放标准升级等因素,料将继续刺激重卡存量的更新,对于全年销量高景气提供保障。

(1)超限超载治理:单车运力下降,进而带来保有量和增购需求的提升。“无锡事件”后,长三角地区开始严查各类货车的超载超限,预计后续治理超载的政策概率较大。2016年重卡周期的起点即始于《GB1589-2016》的落地实施,整个治理周期长达1年9个月。治理超载政策对行业影响大,主要是涉及单车运力下降,进而带来保有量需求和增购需求的提升。

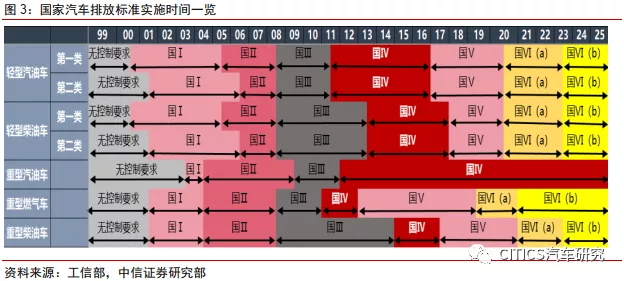

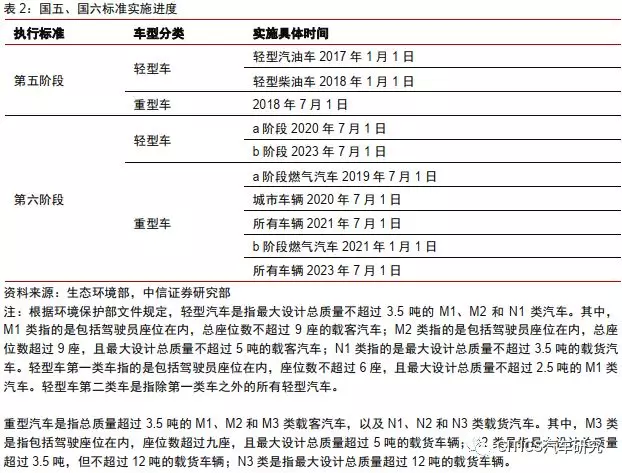

(2)排放标准:国VI标准的实施,将加速国III车的存量淘汰。对于重型车,国VI a于2019年7月1日对燃气车辆实施,2020年7月1日对城市车辆(城市公交车、环卫车、邮政车等)实施,2021年7月1日对所有车辆实施;国六标准将于2021年1月1日对燃气车辆实施,2023年7月1日对所有车辆全面实施。

国VI阶段排放限值要求大幅提升,重卡产品必须通过升级发动机、改造后处理系统实现排放要求。根据我们终端调研,随着各地环保标准的提升,运输户希望车型更新一步到位;叠加国务院《打赢蓝天保卫战三年行动计划》等政策要求(到2020年底京津冀及周边地区淘汰超过100万辆国三及以下营运中重型柴油货车),均加速了存量国III车的淘汰更新,为2020年的行业高景气提供保障。

03 近期事件冲击东风,湖北省外受益

重卡行业集中度高,头部效应明显。2019年我国重卡行业CR4为75.3%,较2010年提升了3.4%,行业集中度不断提升。重卡行业前四强企业分别为一汽解放、东风集团、中国重汽、陕西重汽,其中一汽解放和东风重卡的市占率均超过20%,分别为25.0%和20.4%,优势明显。

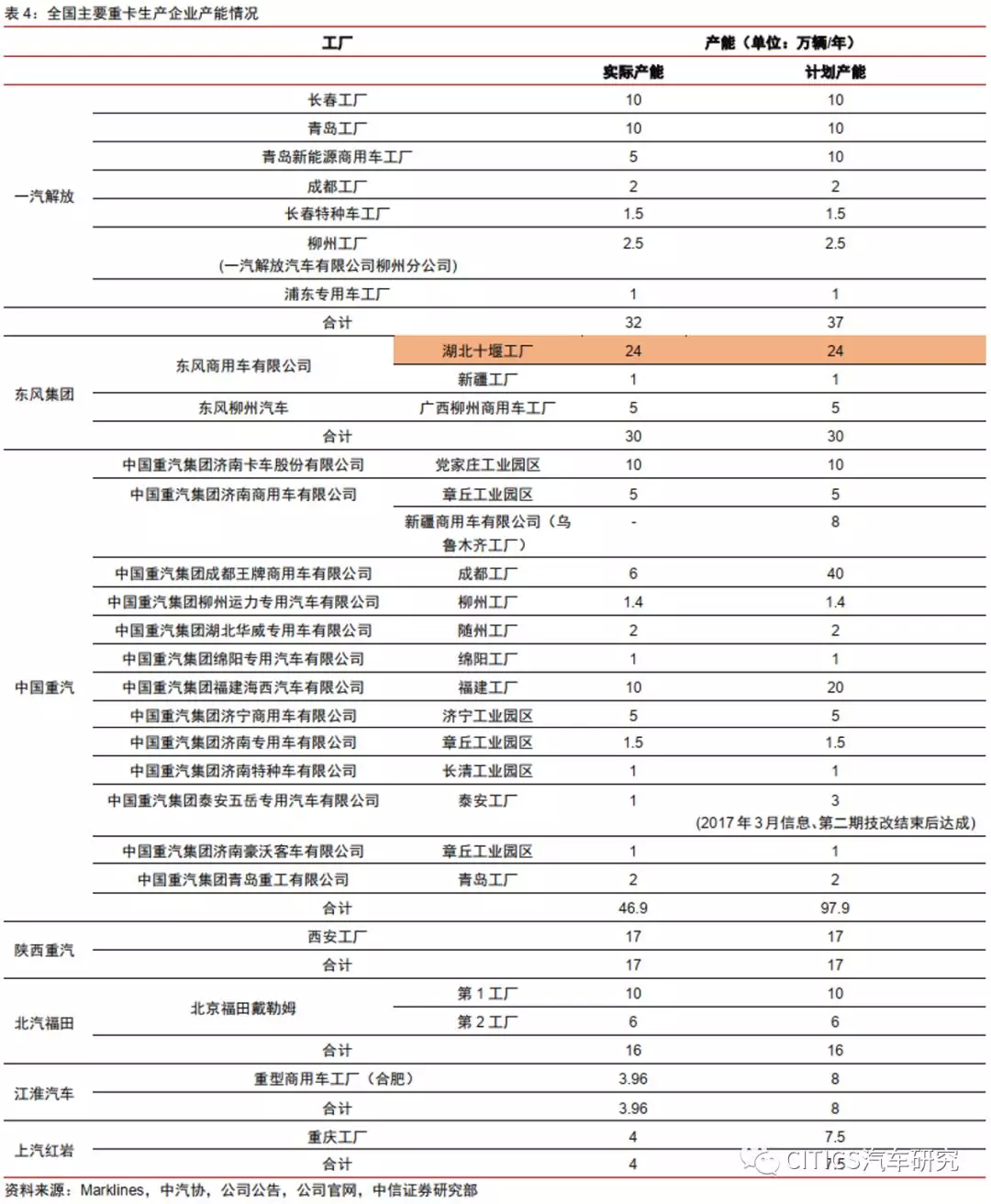

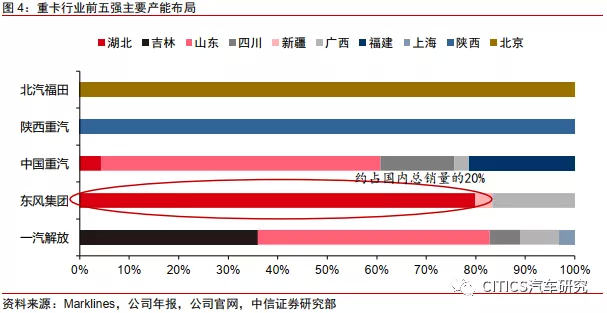

东风集团的重卡产能80%布局于湖北十堰,预计受影响较大。重卡行业龙头企业的产能布局具有明显的地域特征。其中,一汽解放的重卡生产基地主要分布在东部的吉林省与山东省;东风汽车重卡产能主要集中在湖北十堰生产基地,产能为24万辆/年,占其总产能的80%;中国重汽一半以上重卡产能都分布在山东省;陕汽的重卡产能则集中在陕西西安。预计东风集团的重卡产能(约占行业20%)受影响较大。

考虑东风产能恢复进度慢于湖北省外,预计随着重卡需求恢复,潍柴、重汽等将明显受益。2019年,东风集团全年销售重型卡车24.06万辆,市占率超20%,其中80%的产能集中在湖北十堰,预计复产节奏明显慢于湖北省外。而随着全国公路免收通行费,预计重卡需求将逐渐恢复;叠加后续可能的逆周期调节政策,甚至存在短时间集中爆发的可能;对于湖北以外、复产较早的一汽解放、中国重汽、陕重汽等而言,预计将明显受益。

风险因素

(1)下游汽车销量不达预期;

(2)稳定汽车消费政策或者力度低于预期;

(3)复工进度低于预期等。

投资建议

从需求侧看,预计全国车辆免收通行费将大幅刺激公路物流需求回升,进而带动重卡需求回暖。同时,叠加后续超限超载治理、排放法规升级等带来的存量更新,预计2020年重卡需求仍维持百万辆以上的高位。从供给侧看,重卡行业虽然连续三年销量创历史新高,但企业资本开支克制,没有大幅新增产能,全行业处于供需紧平衡的状态。考虑东风(市占率20%)主要产能地处湖北十堰,料短期难以形成有效供给;若后续需求回暖,湖北省外的龙头企业预计将明显受益。重点推荐:潍柴动力(A+H)、中国重汽(H),关注:中国重汽(A)、威孚高科。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP