招银国际:爱康医疗(01789)2019净利润超预期,预期手术量将在下半年再度回升

本文来自微信公众号“招银国际”,文中观点不代表智通财经观点。

爱康医疗(01789)发了盈喜,预期19财年净利润增长超过八成,高于我们预测的13%。我们认为目前短期的形势对爱康业务影响有限,骨科手术的需求是强劲,手术需求会递延,相信爱康将在2020下半年重拾增长,并从跨国公司获得更多市场份额。我们上调19/20财年盈利预测14%/16%,最新目标价为18.6港元,股价上行空间22%。重申「买入」评级。

19财年净利润超预期,大幅增长逾八成。根据盈喜公告,19财年收入及净利润分别增长不少于50%及80%,主要因为规模效应及采取有效成本控制措施。对应的19财年收入及净利润将不少于9.01亿/2.6亿元人民币,分别高于我们先前预测的1.9%/13%。

目前短期的形势对公司业务影响有限。爱康合作医院1月份的骨科手术量保持其增长态势,但2月的手术量萎缩。此外,公司因为复工延迟及各地的出行限制,2月的生产及营销工作也基本处于停滞状态。我们认为骨科手术需求会推迟而非消失。通常来说,第一季度是传统淡季,我们预期手术量将在2020下半年再度回升,而爱康亦将于二月底复工及恢复生产。

高值耗材带量采购或延期。市场预计器械带量采购将于今年扩展至全国。我们认为,各地的高值耗材带量采购可能有所延迟。

定制医疗器械新规加快推动3D打印定制植入物的商业化。2019年7月,国家药品监督管理局和国家卫生健康委员会联合发布了《定制式医疗器械监督管理规定(试行)》的公告,该规定自2020年1月1日起生效。今年1月份,爱康的3D打印定制式假体首次以商业用途在院进行植入。在此之前,3D打印定制式假体植入只能用于医学研究。我们相信爱康的3D打印定制化假体将于2020年中获得上市批文。

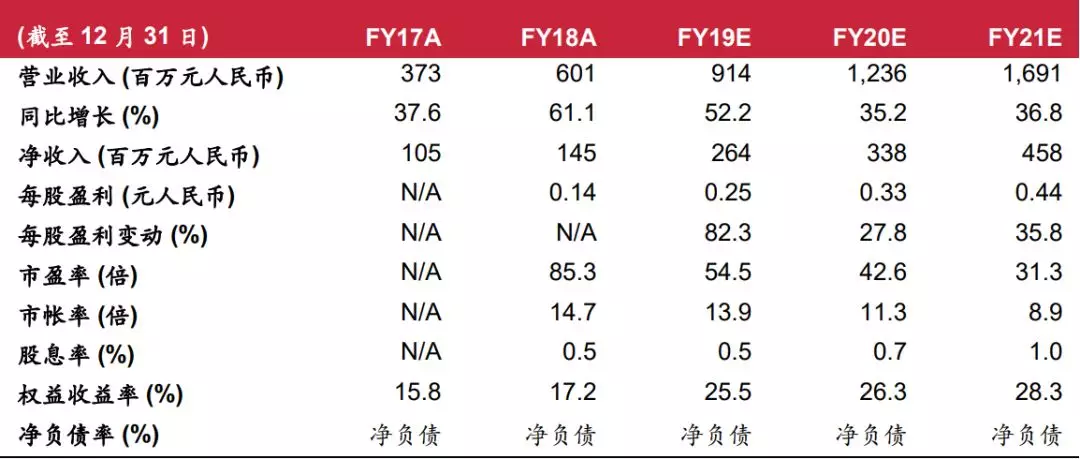

重申买入评级,新目标价18.6港元。虽然疫情带来短期冲击,但我们对爱康的长远增长很有信心。我们上调19/20财年的收入预测3.3%/ 2.4%,并上调净利润预测14%/16%,以反映有效的成本控制。我们基于DCF推算至20财年的最新目标价为18.6港元。

催化剂:1)定制化3D打印植入物获批,及2)并购。

财务资料

资料来源:公司及招银国际证券预测

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP