华创证券:全球股市风格为什么持续分化?

本文来自“华创宏观”

报告摘要

一、投资摘要

1. 最近 10 年全球股市极端分化,除了地域上新兴市场表现远不及美股,更广泛更重要的是价值类股票表现远远跑输成长股;

2. 股市风格极端分化的宏观主因是持续的货币宽松与经济增长疲软系统性的压低传统资产的风险溢价,低利率和低信用利差拉低资本成本;

3. 股市风格极端分化的领先交易信号是铜金价格比,背后是 2008 年以后经济全球化放缓,全球贸易增长停滞;

4. 股市风格极端分化的行业驱动力: 一方面是信息技术行业 EPS占整体股市的比重越来越高;另一方面是被动资产管理规模扩大,市场持仓集中度越来越高;

5. 当前价值/成长的相对表现或许还会延续,但支撑它的基本面因素已被极端定价,要留意诸多可能触发股市风格逆转的诱因;

二、风险提示

公共卫生事件持续冲击全球价值链

报告正文

证券分析之父本杰明.格雷厄姆(Benjamin Graham)在其传世经典《证券分析》(Security Analysis)一书扉页上留有一 句经典的投资箴言: 已然衰朽者, 可能重放异彩; 备受青睐者, 却可能日渐衰败。诚如这句话所说,上市公司的股票并没与绝对的好坏之分,因为市场本身也是在螺旋前进之中,往复的周期总会让过往的投资偏好重演,然而最近 10 年的全球股市却并非如此,投资者正面临十分极端的股票市场分化,一方面是地域上新兴市场股市与美股的持续分化,背后是离岸美元流动性短缺和美元升值引发的美元套利解除,随之而来的是股票超配的方向从新兴市场转向美国

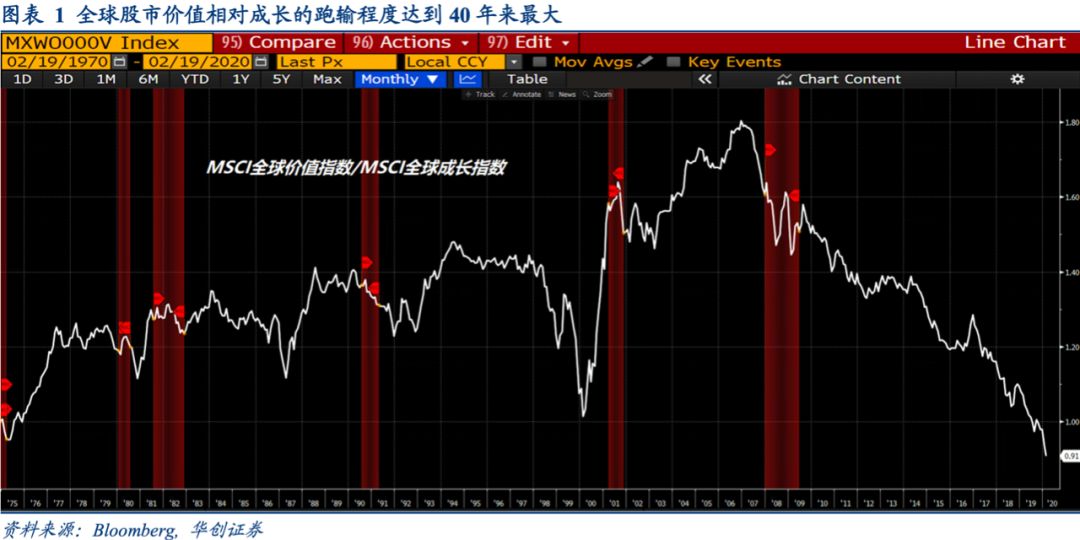

另一方面更广泛、更重要的是风格上价值/成长的长时间,它完全跨越了地域的界限,出现各个主要股票市场; 从全球范围来看,以明晟公司(MSCI)编制的全球价值指数(MSCI World Value index)和全球成长指数(MSCI World Growth index)为基准,二者的比值 50 年来首度跌破 1,最低触及 0.91 的历史低位,他们用市盈率衡量的估值差异也跌至 2000 年之后最低; 无论是指数表现还是估值溢价,成长股都要好于价值股。

那么是什么因素促成了股市风格的长时间分化呢? 大致需要从三个维度来分析: 一是宏观基本面,二是交易层面,三是行业层面。

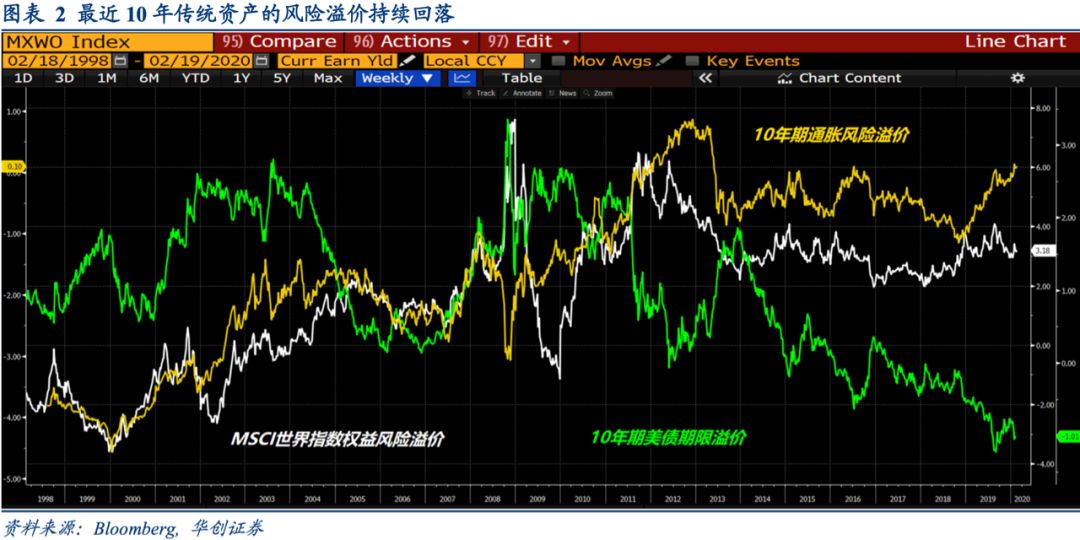

从宏观基本面看,最近 10 年全球经济增速总体放缓,各国货币政策当局尤其是美联储、欧洲央行和日本央行持续的货币宽松。在流动性宽裕搭配经济增长疲软的宏观环境里,投资组合从市场风险溢价中获得的回报越来越低,这些风险溢价包括: 债券期限溢价(Term Premium),股票风险溢价(Equity Risk Premium)还有通胀风险溢价(Inflation Risk Premium),1998 年-2008 年的 10 年间债券期限溢价均值为 1.5%,股票风险溢价上升了 6%,通胀风险溢价反弹 3%, 期间耶鲁捐赠基金组合逐步取代了经典 60/40 组合,主导了投资组合构建,这种模式推崇买入低流动性资产,获取流动性溢价回报。

2009-2019年债券期限溢价回落3.5%,股票风险溢价下降 4%,通胀风险溢价横盘(商品大熊市), 前两者同步往下引导长债利率和信用利差持续回落,一方面蓝筹价值股票的现金回报不能满足于长期投资者的收益要求,原因在于低利率压低了养老基金的融资比率(Funding Ratio),倒逼这些机构追求获取更多估值回报; 另一方面资本成本降低最有利于高增长公司的估值提升,通常来说成长类股票估值在其增长最快时期,估值提升的也最快, 只要资本成本降低的幅度大于现金流变动,那么股票价格就会持续背离其价值,这与低信用利差是相匹配的,也是宏观层面充裕流动性向股票市场的映射。

从交易层面看,能够指引全球股市风格方向的指标是伦铜与黄金价格比,铜金价格比的拐点在 2006 年 10 月就出现 了,而全球股市风格从价值转向成长要等到 2007 年 1 月才开始,作为衡量工业金属与贵金属相对表现的指标,铜金价格比代表了金融市场对经济前景的定价,其在过去 35 年里经历了三轮牛熊趋势切换,分别是 1987 年、1993 年以 及 2003 年,全球股市的风格也随之切换。

这三个时点除了对应美国经济上行周期,更重要的还处于全球产业向亚洲不同地区转移的高峰期,即:“亚洲四小龙”,“亚洲四小虎”以及中国大陆,可以说铜金价格比的真正内涵是全球贸易增速的领先指标,现在大范围价值/成长持续分化的背后正是 2008 年以后经济全球化的停滞,更具体的说是海外附加值占整体出口(Foreign Value Added/Gross Exports)比重的触顶回落。

从行业的层面看,一方面以 FAANG 为代表的大型科技公司是“轻资产”模式高速成长的典范,它们贡献了绝大部分营收和市场回报,这 5 家公司的每股营收(EPS)占 S&P500 整体 EPS 的比重从 2015 年的 25%升至 2019 年的 60%, 仅苹果公司 EPS 占比就从 7.2%升至 8.3%; 股票回购方面它们也占据绝对领先,2018 年加上微软公司(Microsoft)合计的股票回购总量占整体标普 500 指数回购量的 15%,这导致信息技术行业成为美股收益的主要来源,根据道琼斯公司的数据,过去10 年里对标普 500 指数总收益贡献前三大的公司分别是: 苹果(5.77%)、微软(2.68%)以及亚马逊(2.1%),庞大的股票回购拉低了企业账面价值,较低 PB不再意味着价值低估。

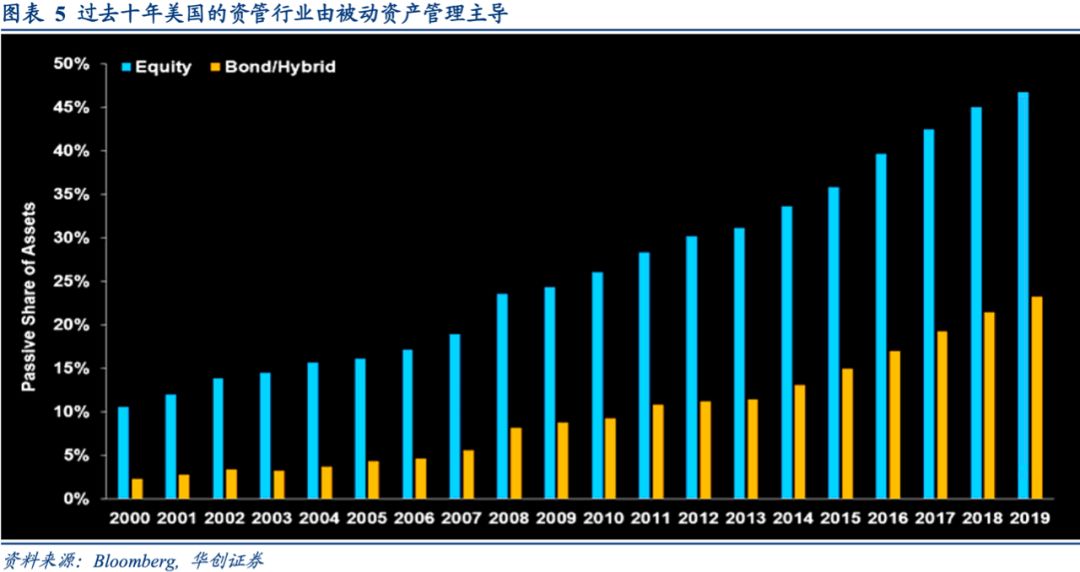

另一方面资产管理行业结构的变化加剧了全球股市风格的分化,原因是低波动率环境抑制主动管理基金业绩,低管理费吸引更多资金流入被动管理基金,Bloomberg Intelligence 的数据显示 2019 年美股被动管理基金规模占比为 46.7%,15%的标普 500 指数流通股被此类基金持有,这使得资金流向集中到少数基金管理人,股市“马太效应”变得更加明显,美国前十大被动基金管理人获得了 81%的新增资金流入,而欧洲这一数字仅为 29%。

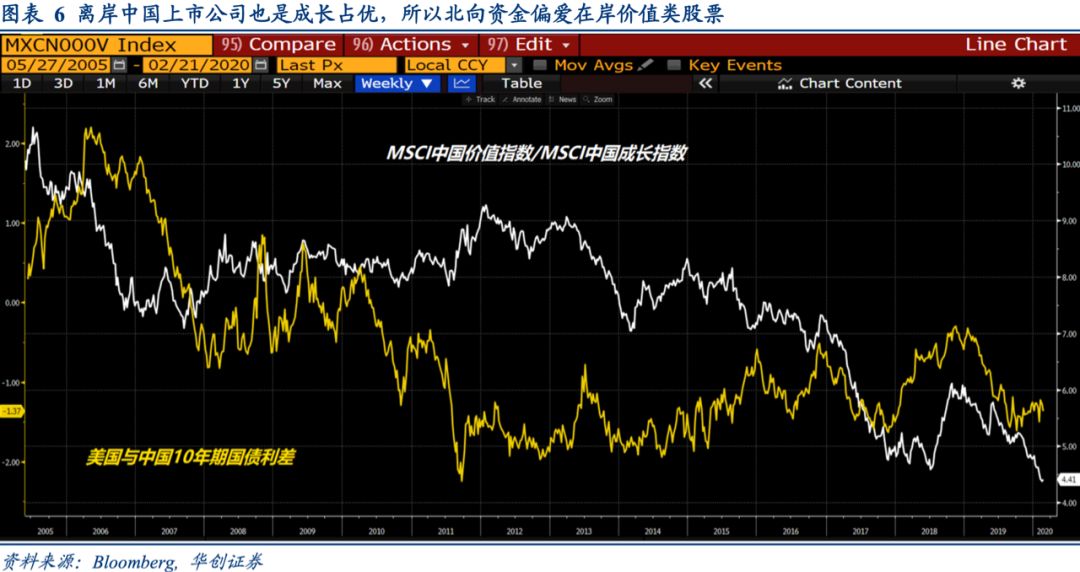

可以看到全球股市风格分化是建立在全球贸易增长停滞和货币政策失灵基础之上,中国的情况也不例外,同样以明晟公司(MSCI)编制的中国价值指数和中国成长指数为基准,二者的比值也是一直下行,并且大致跟随美中 10 年期国债利差,显示出全球贸易增长停滞对中国股市风格分化的影响更大,中国货币政策比美欧更有效,这体现在利用地产行业短暂的提振通胀和利率,而且中国市场被动管理规模远不及美国那么大。

这造成了两个直接结果: 一是货币政策宽松与地产调控放松不同步导致高弹性的成长股表现向好,但政府部门为了稳定经济又想引导流动性进入实体经济,股市的风格并不完全取决于基本面,还受到政府地产政策和金融监管的直接影响; 二是外延式扩张在利率回升面前过于脆弱,具备高成长和良好业绩的又在海外上市,所以 2017 年上证 50 指数/创业板指数一路向上,但是海外中国价值/成长却是往下,这解释了为什么外资偏好境内价值类股票。

如果说金融市场处于随机游走(Random Walk)之中,那么贸然押注均值回归是危险的,当前价值/成长的相对表现或许还会延续,但支撑这一格局的基本面因素已经被极端定价,投资者要留意诸多可能触发股市风格逆转的诱因。

对海外股市来说,经济全球化与流动性充裕的环境正在遭遇民粹主义的冲击,大型科技公司的价值链稳定性遭遇越来越多的挑战,例如: 中美贸易角力和公共卫生事件让苹果公司连续两年下修一季度营收。对国内股市来说,冲击放大了短期经济下行幅度,但客观上也缩短了本轮经济下行的时间,后续中国GDP增长企稳意味着工业企业利润边际改善空间会大于货币宽松力度,这意味着价值&周期类股票的低估是不可持续的。

(编辑:彭谢辉)

扫码下载智通APP

扫码下载智通APP