IMAX中国(01970)2019年报点评:短期阵痛,中长期反弹可期

本文来源微信公众号“传媒漫谈”,作者中信证券分析师唐思思、肖俨衍。

投资要点

2019年营收符合预期,利润率略低于预期,新增安装95家影院,符合预期。近期事件发生估计将对2020年一季度甚至上半年造成显著影响,但IMAX中国(01970)中长期投资逻辑不变,我们下调目标价至20.00港元,维持“买入”评级。

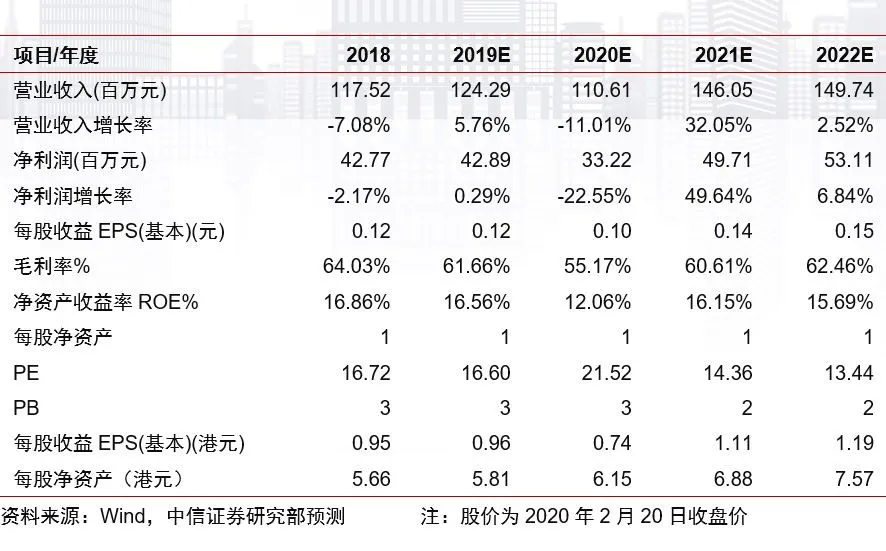

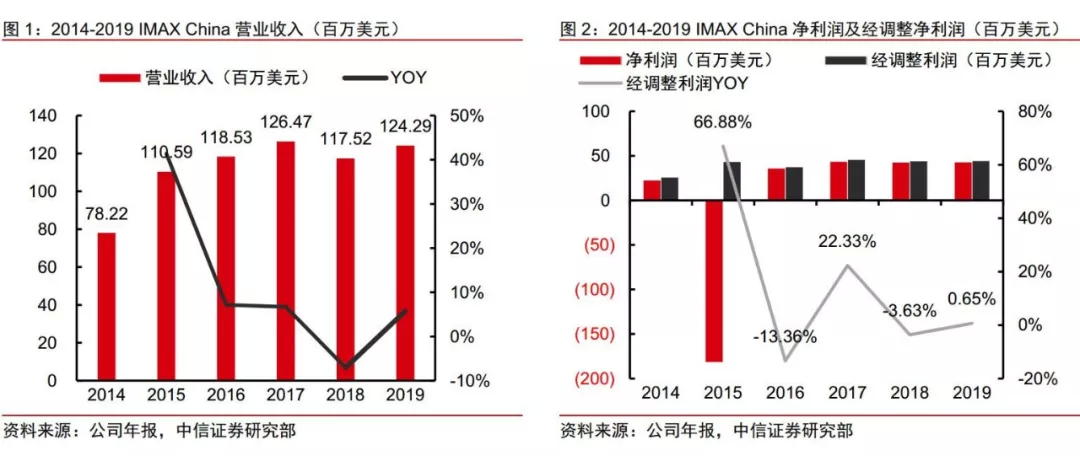

▍2019年收入符合预期,利润略低于预期。2019年,公司实现总收入1.243亿美元,同比增长5.8%;实现毛利7664.7万美元,同比增长1.9%;实现净利润4289.3万美元,同比增长0.3%;实现经调整净利润4457万美元,同比增长0.6%。公司同比财务数据整体受到人民币贬值影响,收入符合预期,利润略低于预期,主要原因是激光设备升级拖累毛利率。

▍新安装设备达到95家,签约未安装数量达到253家。报告期内,公司新安装设备95家,其中销售安排27家,收入安排56家,IMAX激光系统升级12家,截至2019年底公司大中华地区影院达到717家。分部营收方面,影片业务收入达到2812.8万美元,同比增长7.9%,2019年IMAX总票房达到3.66亿美元,同比增长8.7%(不考虑汇率波动增长14%),国产影片IMAX票房占比达到31.4%,继续创新高;分成模式(含全面分成和混合模式分成部分)实现营收2480万美元,同比增长14.7%。截至2019年12月,签约未安装数量达到253家,其中28%为销售安排,23%为全面分成收入安排,49%为混合收入安排。

▍毛利率受激光设备升级影响,分红比率和回购金额维持稳定。报告期内,公司整体毛利率为61.7%,同比下滑2.3pcts,主要原因来自新的激光设备升级暂时采取低毛利率普及模式。中长期看,激光设备拥有更好用户体验,待普及率上升后毛利率有望实现反弹。公司宣布每股派息0.02美元,2019年对应股息支付率为33%(加上中期派息),加上公司回购1900万美元,公司2019年(分红+回购)/当前市值约为4.6%。考虑到公司强劲资产负债表和未来逐步缩减资本开支,我们预计分红+回购收益率仍有提升潜力。

▍近期事件或对短期造成冲击,中长期仍有增长潜力。2020年开始,受突发事件影响,全国影院宣布停运,市场回暖仍需时日,预计将对公司一季度甚至上半年营收、新安装数,毛利率等方面造成显著影响,但具体影响幅度仍然取决于事件发展。另一方面,中长期来看,公司品牌溢价驱动优质商业模式,从买断到分成新旧动能转换持续推进,后续分红&回购收益提升预期等投资逻辑没有变化,待公共卫生事件结束后,观影市场有望迎来反弹。2021年,拥有《新蝙蝠侠》《碟中谍》《速度与激情10》《阿凡达2》等强劲片单,反弹值得期待。

▍风险因素:近期事件影响超预期;汇率波动影响 IMAX渠道拓展不及预期;选片项目波动风险。

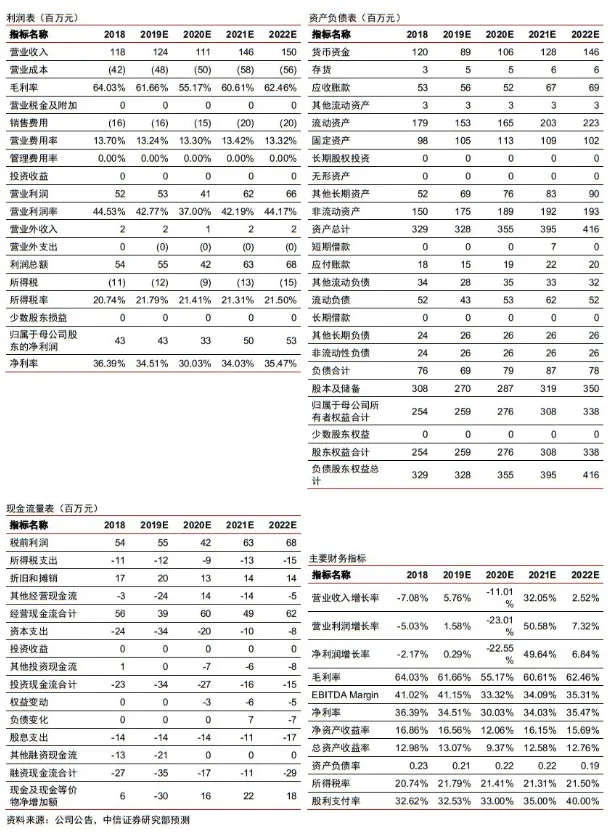

▍投资建议:综合考虑近期事件对短期影响和中长期恢复趋势,我们调整2020-2021年EPS预测至0.10/0.14美元(原预测为0.14/0.15美元),新增2022年EPS预测0.15美元。当前股价15.74港元,对应2020-22年PE为21.52/14.36/13.44倍。综合DCF和相对估值方法,我们调整2020年目标价至20.00港元(原目标价21.50港元),我们认为公司短期股价下跌已经一定程度反映疫情短期影响,维持“买入”评级。

正文

▍财务数据:营收稳增,新旧动能转化持续进行中

营收和净利:2019年公司实现营业收入1.24亿美元,同比+5.76%,营收增长主要由IMAX票房稳步提升所驱动。公司实现净利润4,289万美元,同比+0.29%,;剔除以股份为基础的薪酬开支等非经常性开支影响后经调整净利润为4,457万美元,同比+0.65%。

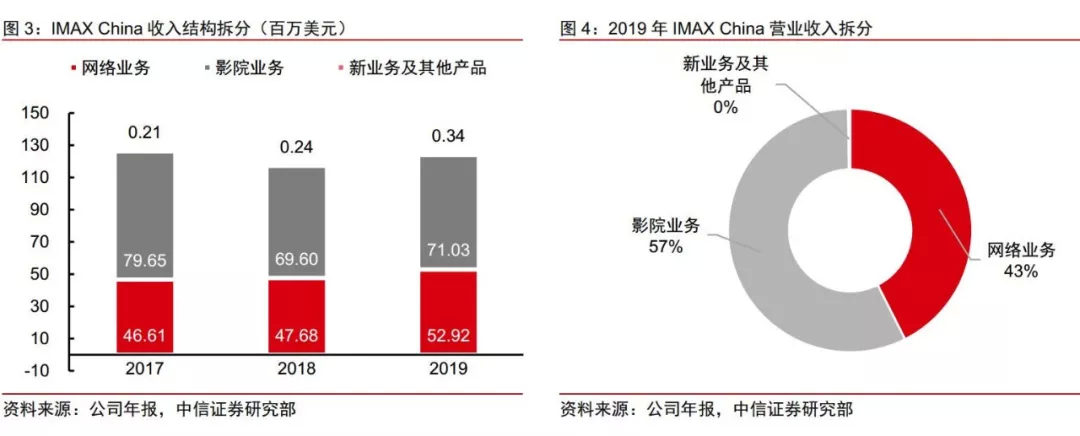

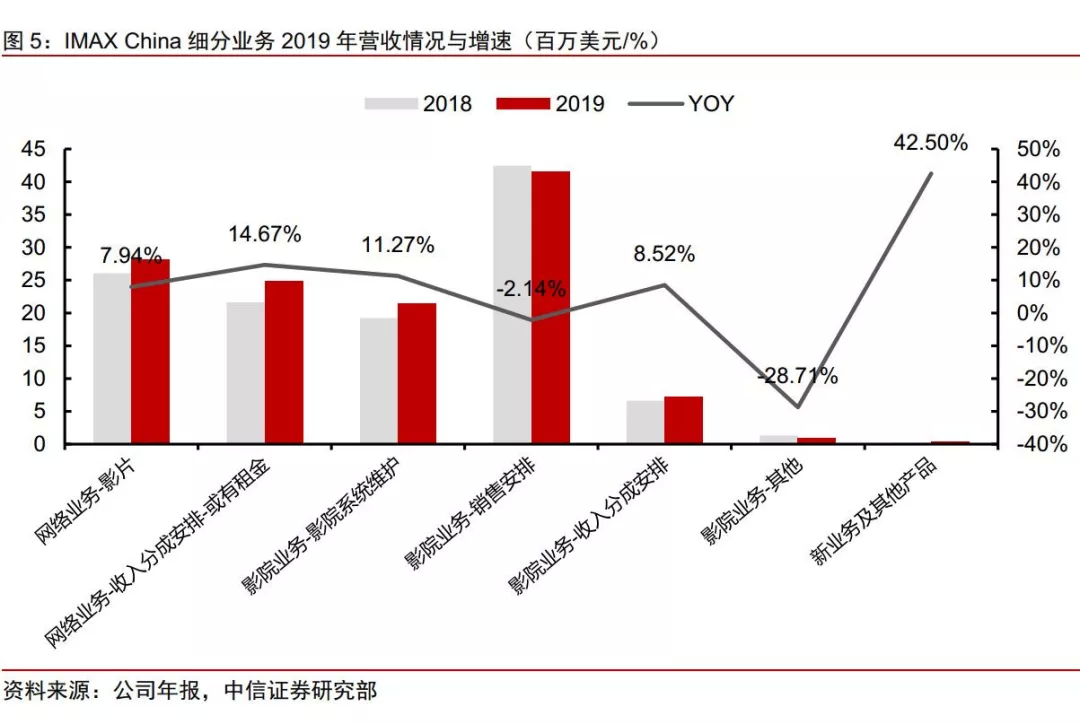

分业务营收情况:根据2018年后的收入拆分口径,公司业务主要分为网络业务(与影片票房直接相关的业务,包括影片影片、收入分成安排下的或有租金和销售安排下的或有租金)、影院业务(设备销售以及影院系统维护等)和新业务及其他产品。2019年网络业务/影院业务/新业务及其他产品分别实现营收5,292/7,103/34万美元,同比+10.99%/+2.06%/+42.50%,分别占营业收入比重42.58%/57.15%/0.28%。

从网络业务与影院业务的具体分拆情况来看,销售安排单项营业收入占比最高,但同比-2.14%;网络业务下的收入分成安排的或有租金(即收入分成安排中的票房分成)在各项业务中增速最高,同比+14.67%;网络业务中影片收入达2,813万美元,同比+7.94%,主要得益于IMAX影片票房的增长驱动。

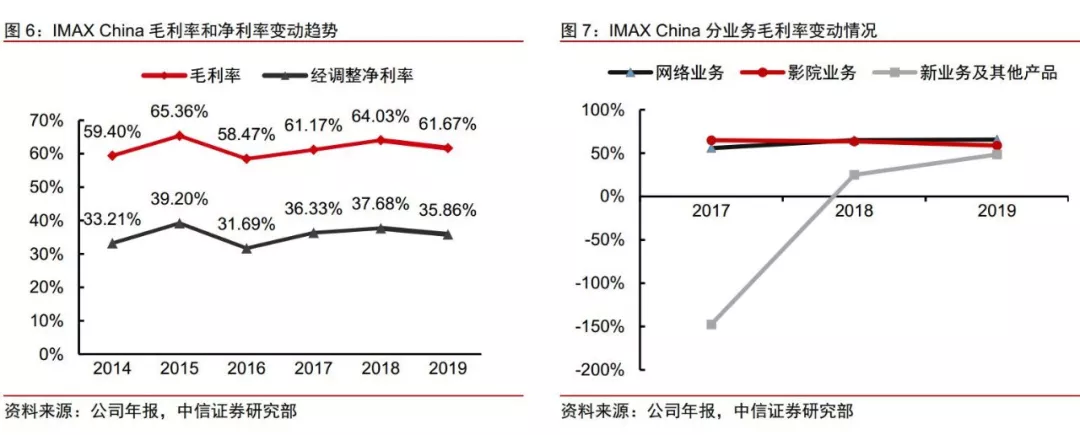

毛利率&净利率:从利润率角度来看,2019年IMAXChina整体毛利率61.67%,同比-2.37pcts;经调整净利率35.86%,同比-1.82pcts。分业务毛利率方面,网络业务/影院业务/新业务及其他产品分别实现毛利率65.65%/58.76%/48.54%,同比上年分别+0.67/-4.76/+23.54pcts。整体毛利率和净利率的小幅下跌主要是由维护成本增加和新安装IMAX激光系统所带来的销售成本增加所致。

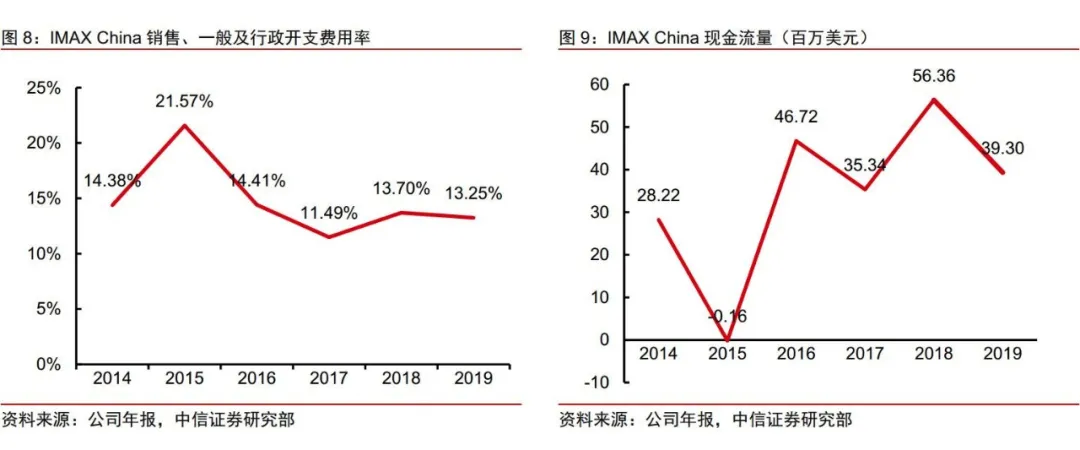

费用率&现金流:公司2019年销售、一般及行政开支占营业收入比重由上年的13.70%降低至13.25%,同比-0.46pct。现金流方面,2019年公司经营性现金流净额3,930万美元,同比下降-30.27%,主要由公司2019年安装了7个销售类租赁影院所带来的应收款项增加所致。

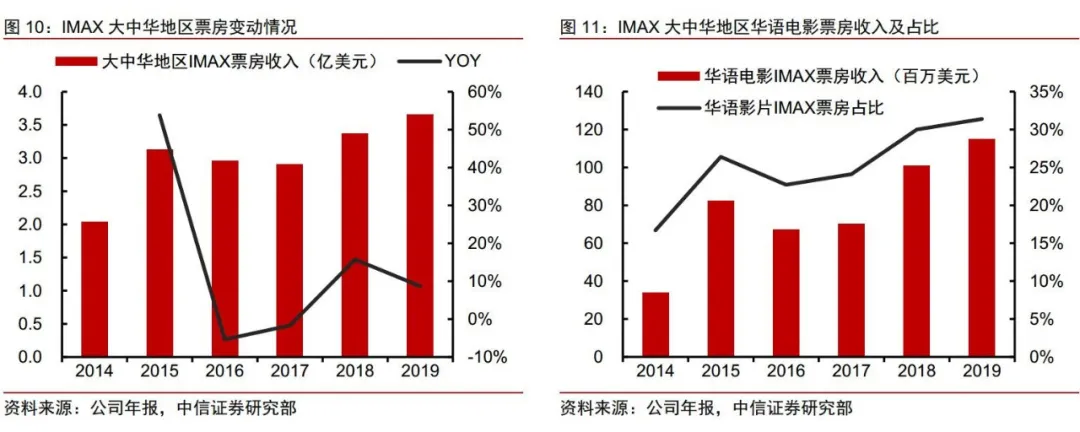

▍ 经营数据:票房创历史新高,新建影院平稳推进票房收入:2019 年IMAX在大中华区实现3.66亿美元票房收入,较去年同期+8.76%,从大陆市场IMAX票房收入来看,以人民币核算的票房涨幅达14%。票房收入中,华语影片票房1.15亿美元,占总票房比重为31.40%,占比较去年同期提升1.40pcts。

影院数量&类型:截至2019年底,大中华地区IMAX影院数量达717家,较去年同期增加78家,新增影院数连续三年处于下行区间。从影院类型分布来看,2019年底销售及销售类租赁/混合收入分成安排/全面收入分成安排影院数分别达到254/106/357家,较去年同期增加25/12/41家,全面收入分成安排影院占存量&新建影院比重最高。

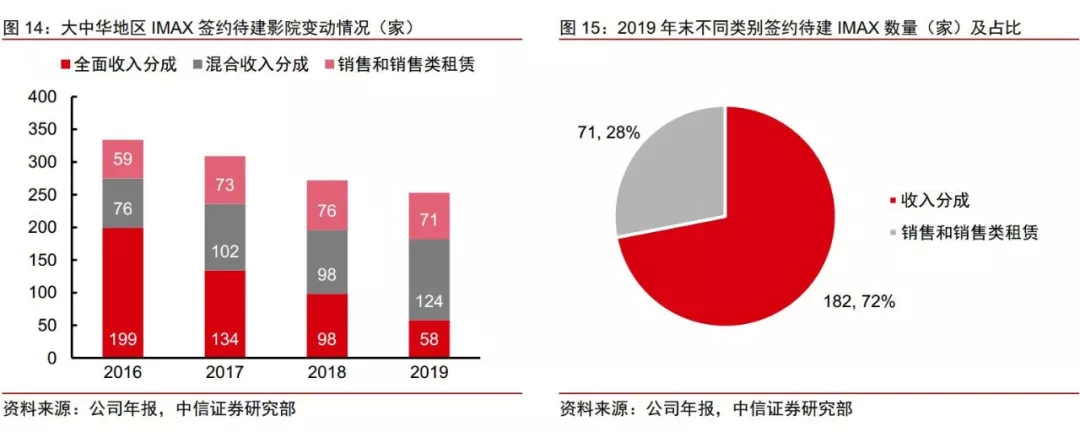

签约待建:截至2019年底,IMAX China签约待建影院253家,较去年同期减少19家。分类别来看,销售和销售类租赁/混合收入分成/全面收入分成分别为71/124/58家,其中混合收入分成影院占比最高。

▍ 2020年片单:多部IMAX独家画幅影片储备

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP