点评爱奇艺(IQ.US)财报:会员规模和ARPU双轮驱动可期,推出“随刻”进军中视频

本文来自中信证券。

投资要点

2019Q4爱奇艺(IQ.US)实现收入78亿元(yoy+6.7%,qoq+1.3%),超前期指引上限。疫情导致在线视频娱乐需求的上升,预计将推动2020年付费会员的快速增长,同时2020年公司预计将进入ARPU提升周期,会员业务收入快速增长确定性较强。此外,公司对标YouTube推出中视频APP“随刻”,预计将进一步打开后续增长空间。我们看好公司视频行业中长期的发展前景,爱奇艺作为头部公司有望持续受益,维持“买入”评级。

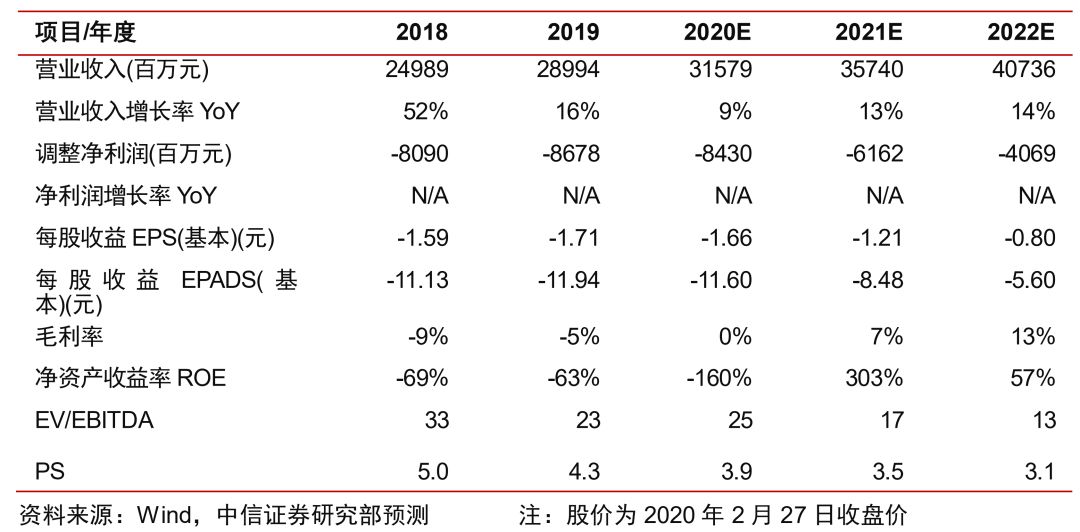

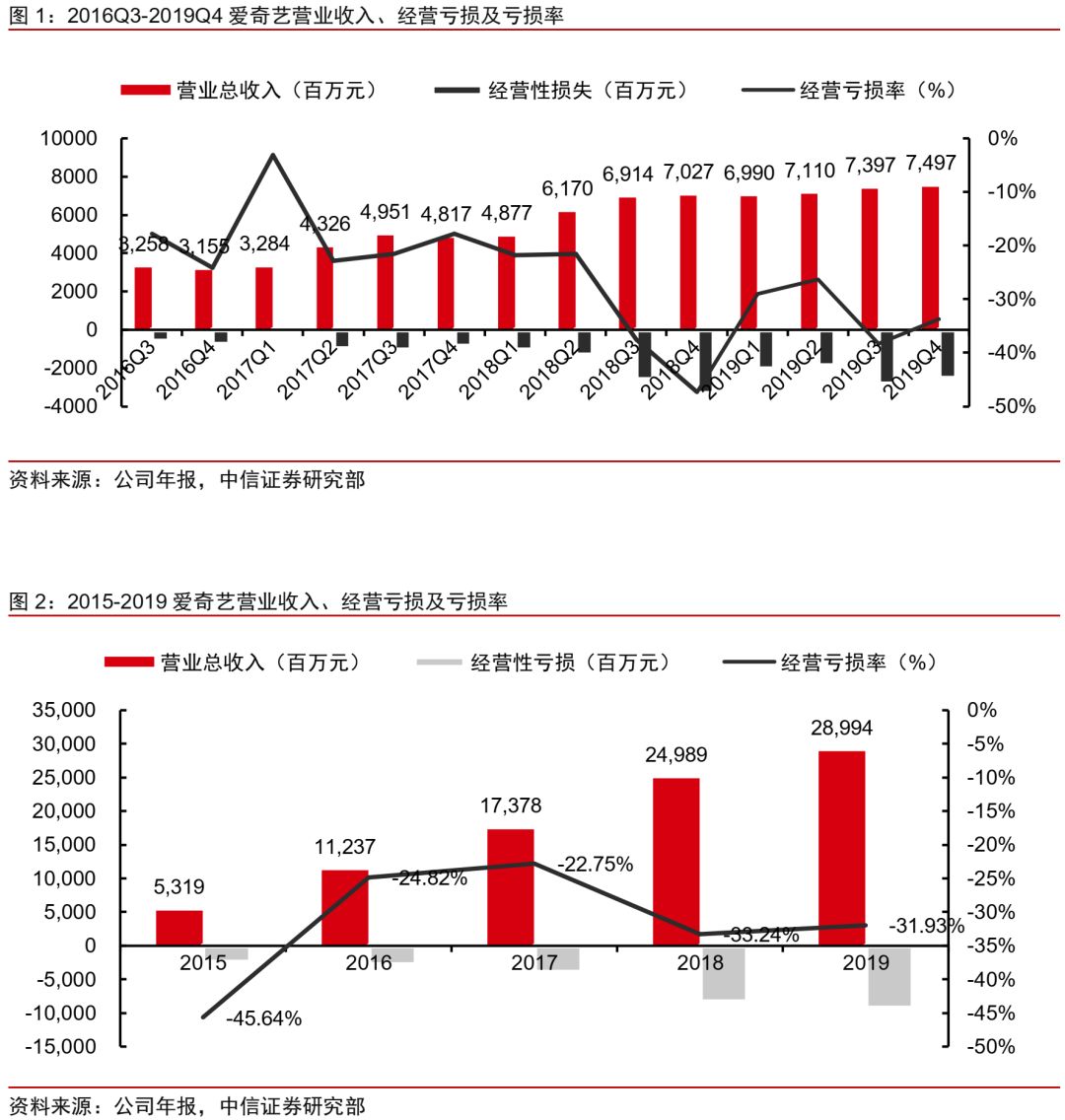

▍营收超指引上限,行业竞争趋缓,内容成本占比及运营亏损率预计持续缩窄。根据公司公告,2019Q4公司实现营收RMB 78.0亿元(yoy+6.7%,qoq+1.3%),超前期指引上限;2019Q4公司内容成本为57亿元(yoy-13%,qoq-8%),占收入比为76.0%;经营亏损RMB 25.3亿元,经营亏损率为-33.7%(同比缩窄13.6pcts,环比缩窄4.6pcts),随着行业竞争态势趋缓,我们预计未来公司内容成本占比及经营亏损率有望持续缩窄。2019全年公司实现营收RMB 289.9亿元(yoy+16.0%),实现经营亏损92.6亿元,经营亏损率为31.9%,同比缩窄1.3pcts,公司公司指引2020Q1预计收入70.1~75.2亿元(yoy+2~8%,qoq-5%~0%)。

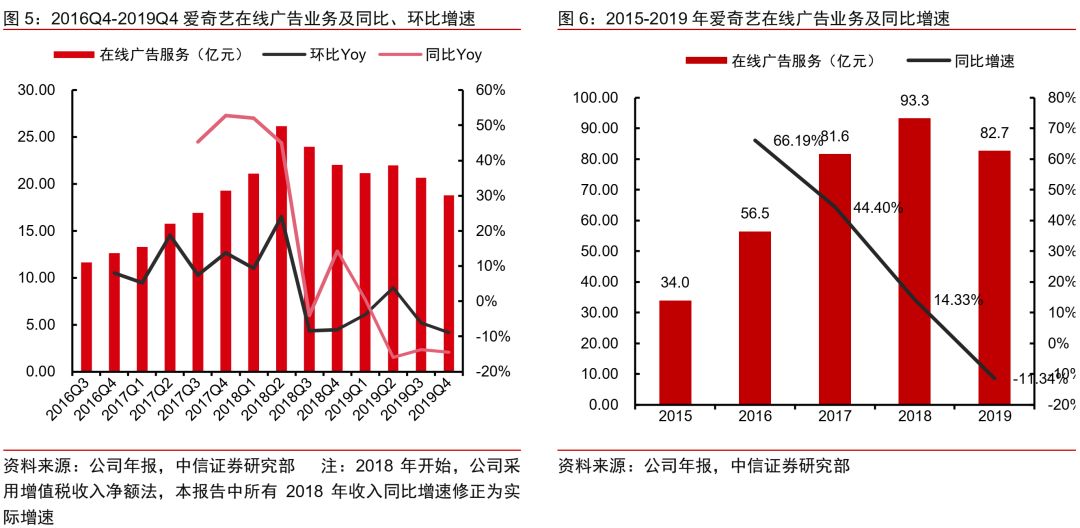

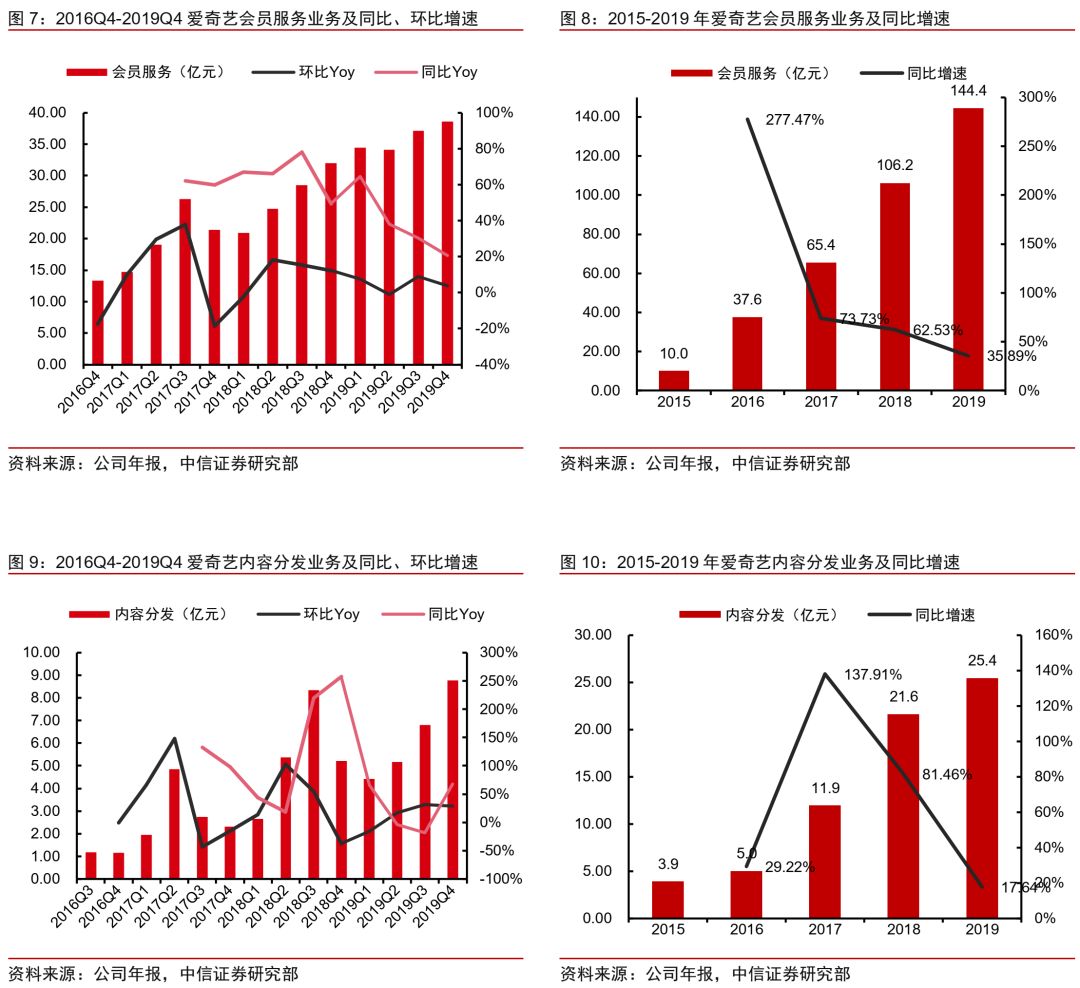

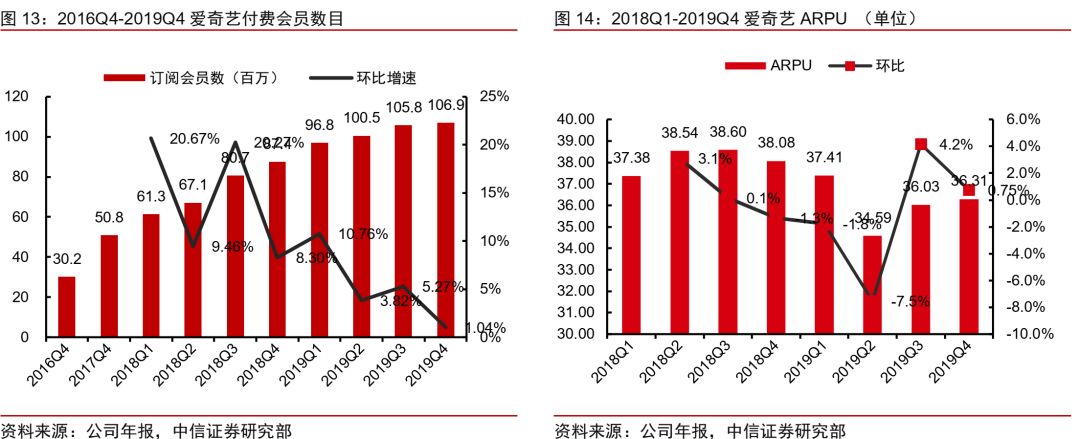

▍付费会员稳定增长,广告持续承压,2020年付费会员数及ARPU有望实现双升。2019Q4,公司付费会员数达1.069亿,环比新增1,950万,2019Q4公司实现会员收入38.6亿元(yoy+20.6%,qoq+3.9%),2019Q4会员ARPU达36.31元(qoq+0.8%),2019Q4公司针对部分头部剧集内容提供付费超前点映服务,驱动ARPU稳定增长。广告方面,2019Q4公司实现广告收入18.8亿元(yoy-14.5%,qoq-8.9%),考虑到宏观经济及竞争环境等因素,我们预计未来品牌广告需求依然疲软,信息流等效果类广告随技术及算法迭代有望回暖,整体广告收入依然承压。展望2020,考虑到疫情期间在线视频娱乐需求的激增,我们预计公司2020年付费会员数量有望实现较高增长,同时,公司2020年预计将进入提价周期,除新增付费点映外,预计会员促销将进一步减少,我们建议关注ARPU值变化趋势。

▍头部内容付费超前点映将为常态,优质原创内容战略持续发力。公司2019Q4以来针对《庆余年》《爱情公寓5》等头部影视内容推出付费超前点映,取得较好成效,但点映付费剧目依然较少,对ARPU的提升较为有限,我们预计未来公司针对头部影视内容的超前点映将是常态。优质原创内容一直以来都是公司发展主线,《延禧攻略》《老九门》等经典优质内容的较强生命力更是印证公司战略的正确性。2019Q4及2020Q1,剧集方面《庆余年》《剑王朝》《唐人街探案》《爱情公寓5》等表现较好,后续《完美关系》等值得期待;综艺方面,《奇葩说》《潮流合伙人》等表现较好,后续《中国新说唱2020》《偶像练习生》等值得期待,部分综艺受疫情影响播出进度可能暂时推迟。

▍引入新SVP,对标YouTube推出“随刻”APP,布局中视频赛道。对标YouTube,公司研发测试中小视频应用“随刻”,相关业务主要由新SVP葛宏领导,根据公司披露,应用内容主要以10分钟左右PUGC视频以及爱奇艺官方相关内容组成,一方面填补国内长视频、短视频之间的市场空缺,另一方面也进一步加强爱奇艺内容的货币化效率,形成长、中视频的战略协同。

▍风险因素:宏观经济增速波动风险;疫情对电视剧、综艺制作排播影响超预期风险;自制内容回报不及预期风险;人才流失风险;控股股东和高管利益冲突风险;融资困难导致现金流断裂风险。

▍投资建议:公司会员业务快速增长的同时,考虑到广告业务受疫情冲击较大,我们调整公司2020-2021年营业收入预测为315.8/357.4亿元(前值为328.0/375.5亿元),引入2022年营收预测为407.4亿元。我们仍然认为中国互联网视频行业前程远大,爱奇艺已经成为行业领先玩家,我们维持“买入”评级,维持ADS目标价格30.20美元。

正文

▍核心财务要点分析

营收情况:2019Q4公司实现营业收入74.97亿元,经营性亏损25.29亿元,经营亏损率33.73%,环比减小;2019全年来看,公司实现营业收入289.94亿元,同比+16.0%,经验性亏损92.58亿元,经营亏损率31.93%,同比上年小幅收窄。

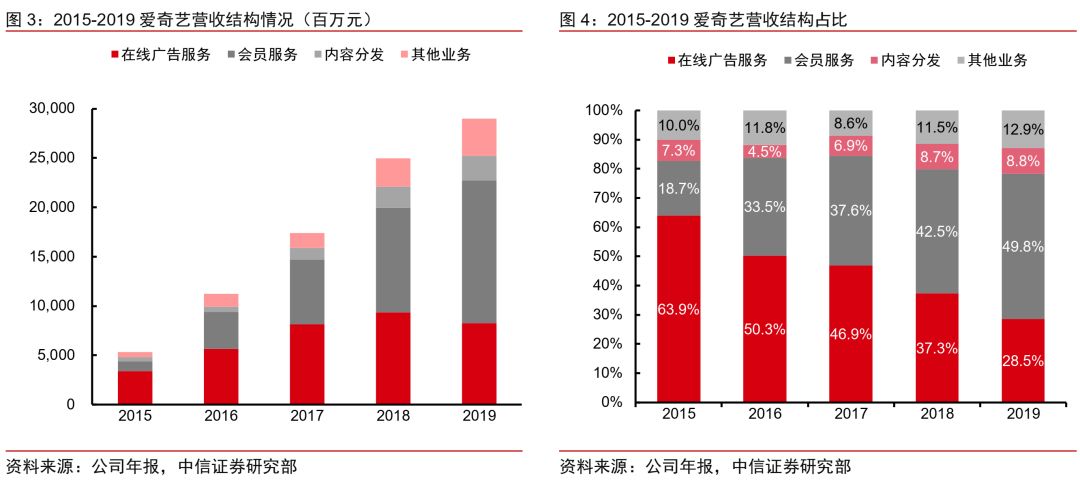

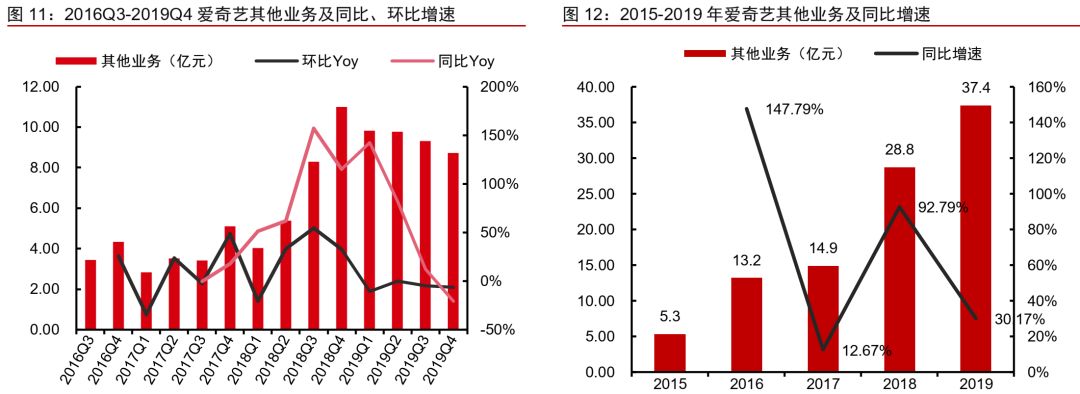

营收结构:会员服务和在线广告仍然是两大主要业务,2019年收入占比分别为49.8%和28.5%,会员服务收入继2018年首次超过广告收入后与其持续拉开差距;此外内容分发和其他业务占比分别为8.8%和12.9%。

分业务营收:2019Q4广告收入18.83亿元,同比-14.55%,环比-8.91%,主要是由于我国宏观经济增速放缓,部分内容发布的延迟以及信息流广告的恢复速度低于预期;会员收入38.61亿元,同比+20.62%,环比+3.88%,增长的主要原因是优质的付费内容,尤其是原创内容,拉动了付费用户的增长;值得注意的是,以前后季度平均数为基准,2019Q4 ARPU为36.31元(QoQ +0.8%);版权分销收入8.78亿元,同比+68.20%,环比+29.05%;其他收入8.74亿元,同比-20.56%,环比-6.21%,其他业务包括秀场、文学、游戏、艺人经纪、衍生授权等业务。

从2019全年营收分布情况来看,在线广告/会员服务/内容分发/其他业务2019年分别实现营业收入82.7/144.4/25.4/37.4亿元,同比-11.34%/+35.89%/+17.64%/+30.17%。

付费会员数目&ARPU:2019Q4付费会员数目达到1.069亿,同比增长22.3%,环比增长1.04%;2019Q4平均ARPU为36.31元,同比-4.67%,环比+0.75%;2019年平均ARPU为148.59元,同比下降3.34%。

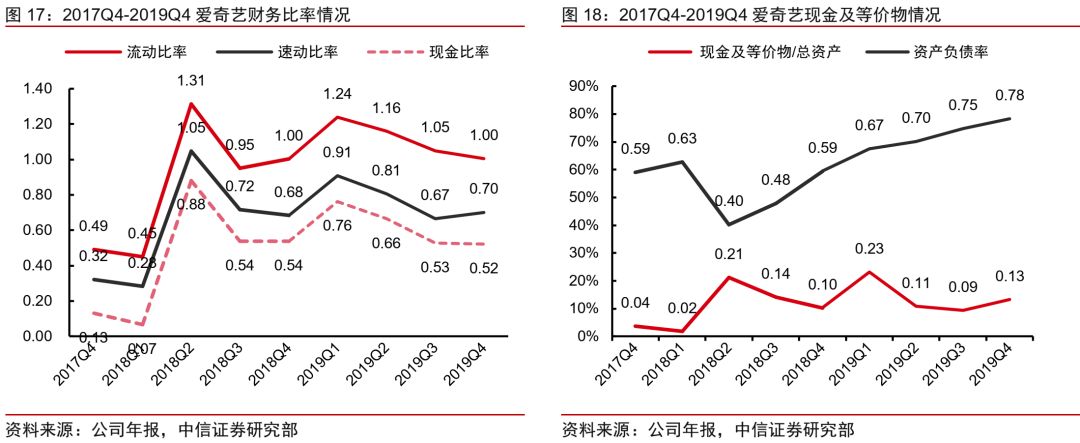

费用率&现金流:销售&管理费用率2019Q4同比、环比均有所上升,上升原因主要是应用软件的营销费用和游戏业务的推广费用等;研发费用率达到9.5%,较前期有所上升。2019年末公司现金及等价物约59.35亿元,现金流保持稳定。整体来看,预计未来费用率已经达到较高水平,未来将稳中有降。

▍风险因素

宏观经济增速波动风险;疫情对电视剧、综艺制作排播影响超预期风险;自制内容回报不及预期风险;人才流失风险;控股股东和高管利益冲突风险;融资困难导致现金流断裂风险。(编辑:罗兰)

扫码下载智通APP

扫码下载智通APP