天风证券:移动生态逐步完善 百度(BIDU.US)仍具有较好的投资机会

本文转自微信公号“文香思媒”,作者:文浩、朴柱松

摘要

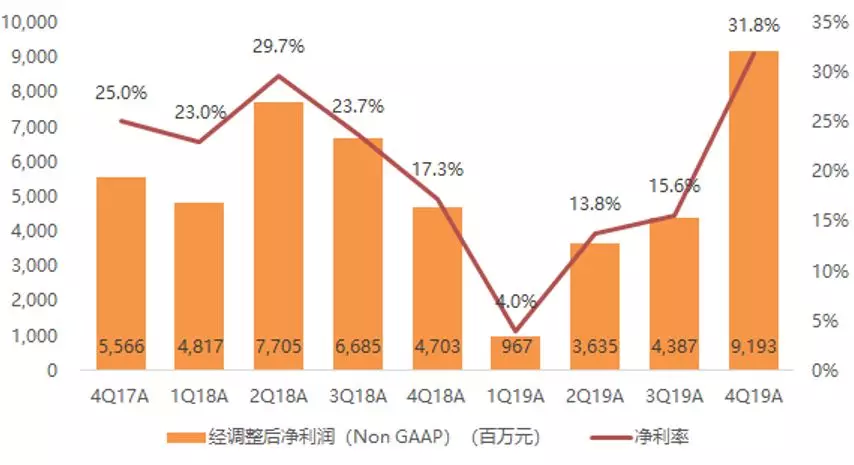

利润回升节奏加速,单季度利润率近四年首次突破30%

本季度公司净收入同比增长6.2%至RMB288.8亿元,超市场一致预期2.3%,高于指引中值1.0%,收入增速有所回升。其中:线上营销服务收入同比减少2.0%至RMB207.7亿元;其他业务收入同比增长35.4%至RMB81.2亿元,增长主要来自于百度(BIDU.US)云业务、智能硬件业务与爱奇艺付费会员增长。内容成本、流量获取成本与销售管理费用的较好控制带动公司调整后归母净利润同比增长95.5%至RMB91.9亿元,高于市场预期3.7%,调整后归母净利率为31.8%,环比提升16.2pct,单季度利润率在近四年中首次突破30%。展望下个季度,由于当前影响,预计1Q20E净收入为210-229亿元,同比降低5.1%-12.9%,指引中值低于市场预期6.3%。

百度移动生态逐步完善,用户、内容、商业化齐头并进

用户端流量持续增长。本季度百度APP的DAU同比增长21%至1.95亿,单季度环比净增600万;用户APP端内搜索次数同比增长近30%。根据QuestMobile,2019年12月百度APP的MAU达4.8亿,环比9月净增约2,500万。此外,百度小程序继续维持较高增长,本季度小程序MAU达3.16亿,环比净增2,600万。内容端生态建设持续进行。百家号账号环比净增20万至260万,同比增长38%。百度小程序也逐步拓宽内容范围,已延伸至政府服务领域。在内容与AI技术下,百度搜索的首条满足率已达到58%(3Q19为56% vs. 2Q19为51%)。商业化方面,百度托管页机制应用至多个行业,在提升用户体验之外,商业化效果也较为明显,4季度托管页已能贡献百度核心广告业务收入的近1/4。

其他业务担纲增长助力,智能音箱崭露头角,AI能力纵深拓宽

本季度百度核心其他业务收入(排除爱奇艺其他业务收入)预计同比增长113.4%,是带动公司增长的主要驱动力,百度云、智能音箱等业务在AI赋能下渐入佳境。根据Canalys,3Q19百度云业务市场份额位列第四(8.2%),增速约70%,依然保持高于行业的增长。根据Strategy Analytics,百度在4Q19智能音箱出货量达590万台,同比增长171%,全球市场份额达10.6%,位列国内厂商第一名。此外,公司在AI领域逐步拓宽能力边界。公司先后发布鸿鹄人工智能芯片(并基于此发布了端到端远场自动语音识别解决方案)与昆仑人工智能芯片(赋能公司的云服务器,优化视觉、语音、自然语言处理等领域),强化在AI领域的技术能力。

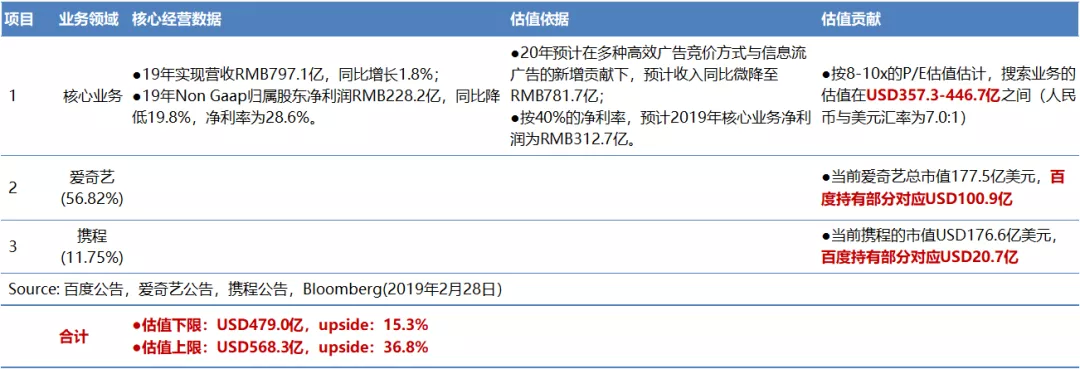

估值:我们将百度的核心业务与爱奇艺(IQ.US)等进行拆分并分部估值,在不考虑AI估值贡献的情况下,我们认为百度的合理估值区间为479-568亿美元,较当前市值存在15.3%-36.8%的修复空间。考虑到公司利润水平快速恢复,核心业务移动生态逐步完善,新兴业务成长性与AI能力边界的持续拓宽,我们认为百度仍具有较好的投资机会,建议保持积极关注。

风险提示:用户增长放缓;信息流广告增长放缓;AI 业务商业化进展不及预期;利润率下滑风险;行业监管风险;宏观风险;竞争环境变化;;

正文

1.核心点评

利润回升节奏加速,单季度利润率近四年首次突破30%。本季度公司净收入同比增长6.2%至RMB288.8亿元,超市场一致预期2.3%,高于指引中值1.0%,收入增速有所回升。其中:线上营销服务收入同比减少2.0%至RMB207.7亿元;其他业务收入同比增长35.4%至RMB81.2亿元,增长主要来自于百度云业务、智能硬件业务与爱奇艺付费会员增长。内容成本、流量获取成本与销售管理费用的较好控制带动公司调整后归母净利润同比增长95.5%至RMB91.9亿元,高于市场预期3.7%,调整后归母净利率为31.8%,环比提升16.2pct,单季度利润率在近四年中首次突破30%。展望下个季度,由于当前影响,预计1Q20E净收入为210-229亿元,指引中值低于市场预期6.3%。

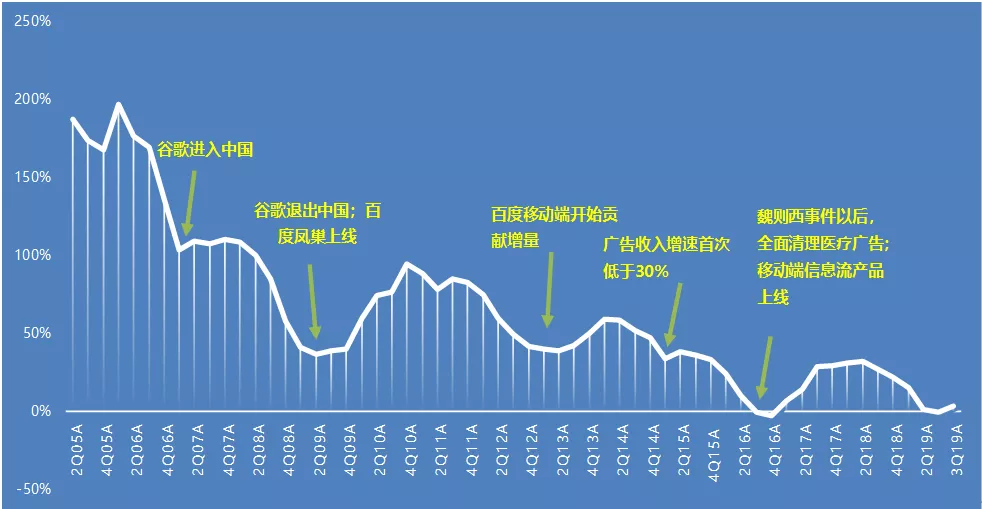

图1:百度总体收入增速(1Q05A-4Q19A)

资料来源:公司公告,天风证券研究所

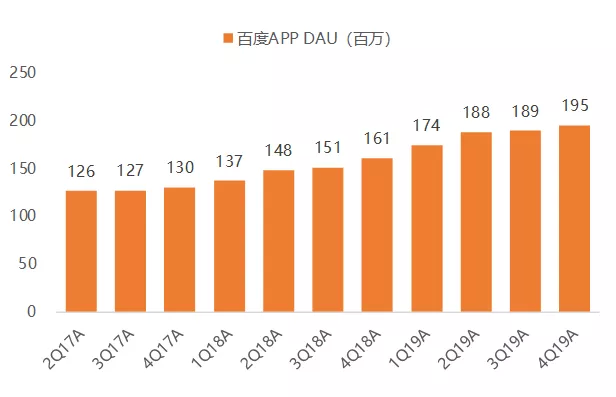

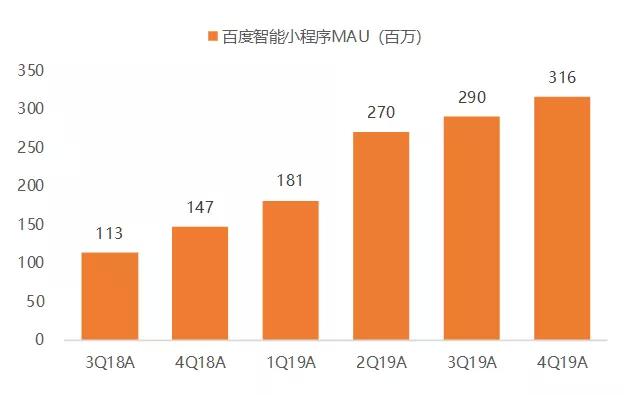

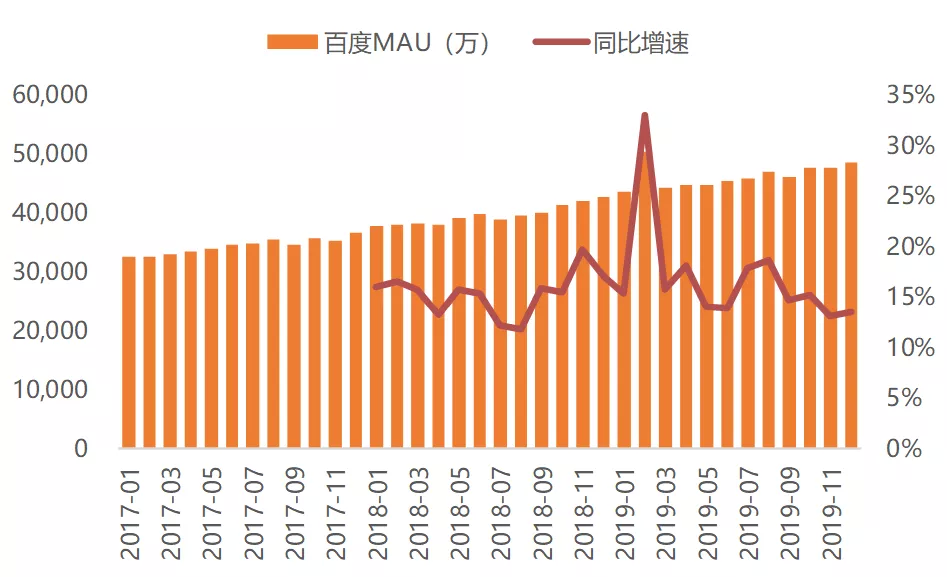

百度移动生态逐步完善,用户、内容、商业化齐头并进。用户端流量持续增长。本季度百度APP的DAU同比增长21%至1.95亿,单季度环比净增600万;用户APP端内搜索次数同比增长近30%。根据QuestMobile,2019年12月百度APP的MAU达4.8亿,环比9月净增约2,500万。此外,百度小程序继续维持较高增长,本季度小程序MAU达3.16亿,环比净增2,600万。内容端生态建设持续进行。百家号账号环比净增20万至260万,同比增长38%。百度小程序也逐步拓宽内容范围,已延伸至政府服务领域。在内容与AI技术下,百度搜索的首条满足率已达到58%(3Q19为56% vs. 2Q19为51%)。商业化方面,百度托管页机制应用至多个行业,在提升用户体验之外,商业化效果也较为明显,4季度托管页已能贡献百度核心广告业务收入的近1/4。

图2:百度APP的DAU(2Q17A-4Q19A)

资料来源:公司公告,天风证券研究所

图3:百度智能小程序MAU(3Q18A-4Q19A)

资料来源:公司公告,天风证券研究所

图4:百度APP的MAU及同比增速(2017年1月-2019年12月)

资料来源:公司公告,天风证券研究所

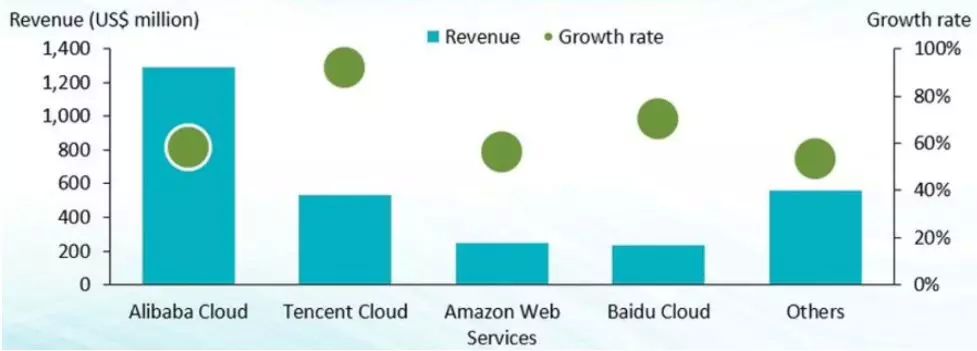

其他业务担纲增长助力,智能音箱崭露头角,AI能力纵深拓宽。本季度百度核心其他业务收入(排除爱奇艺其他业务收入)预计同比增长113.4%,是带动公司增长的主要驱动力。特别是百度云、智能音箱等业务在AI赋能下渐入佳境。根据Canalys,3Q19百度云业务市场份额位列第四(8.2%),增速约70%,依然保持高于行业的增长。根据Strategy Analytics,百度在4Q19智能音箱出货量达590万台,同比增长171%,全球市场份额达10.6%,位列国内厂商第一名。此外,公司在AI领域逐步拓宽能力边界。公司先后发布鸿鹄人工智能芯片(并基于此发布了端到端远场自动语音识别解决方案)与昆仑人工智能芯片(赋能公司的云服务器,优化视觉、语音、自然语言处理等领域),强化在AI领域的技术能力。

图5:国内云市场主要参与者收入规模及增速(2019年三季度)

资料来源:Canalys,天风证券研究所

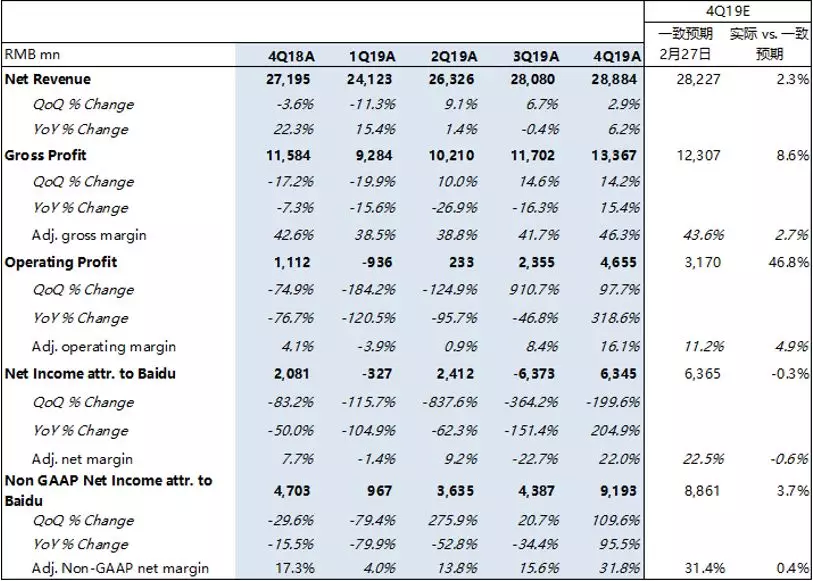

2.财务及运营数据

2.1.财务数据分析

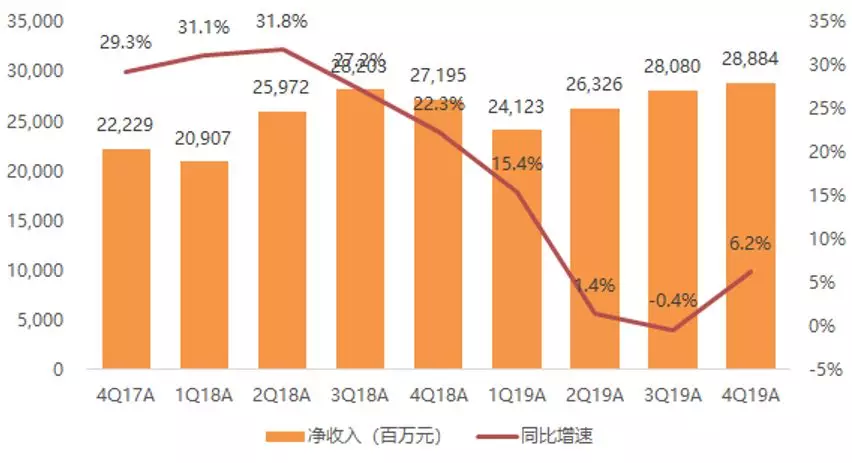

收入:4Q19A百度总体净收入为RMB288.8亿元,同比增长6.2%,环比增长2.9%,高于指引中值1.0%,高于市场预期2.3%;

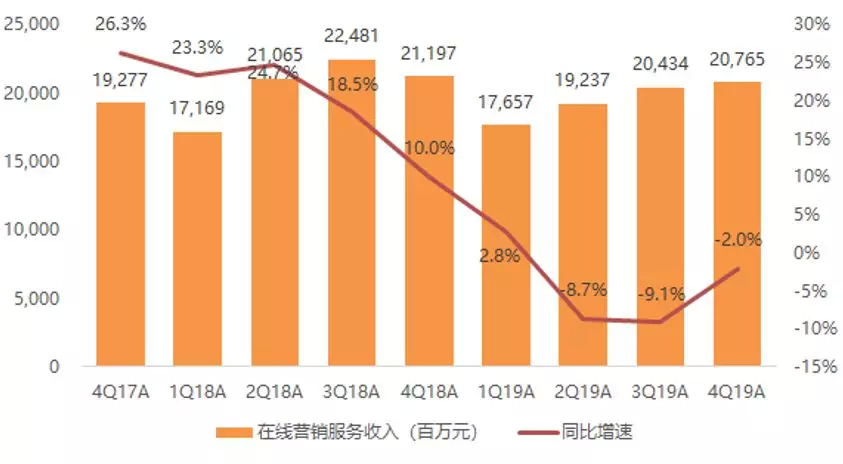

在线营销服务收入为RMB207.7亿元,同比减少2.0%,环比增长1.6%,占总收入的71.9%;

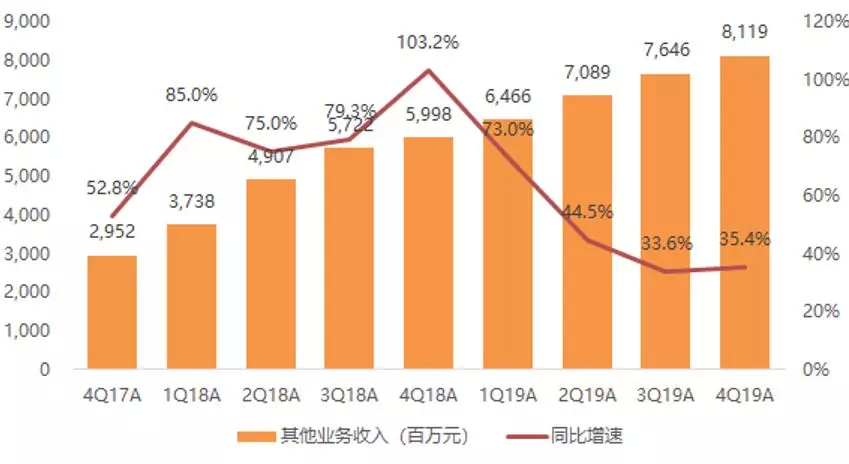

其他业务收入为RMB81.2亿元,同比增长35.4%,环比增长6.2%,占总收入的28.1%,增长主要来自于百度云业务、智能硬件业务与爱奇艺付费会员增长;

图6:百度总体净收入及同比增速(4Q17A-4Q19A)

资料来源:公司公告,天风证券研究所

图7:百度在线营销服务收入及同比增速(4Q17A-4Q19A)

资料来源:公司公告,天风证券研究所

图8:百度其他业务收入及同比增速(4Q17A-4Q19A)

资料来源:公司公告,天风证券研究所

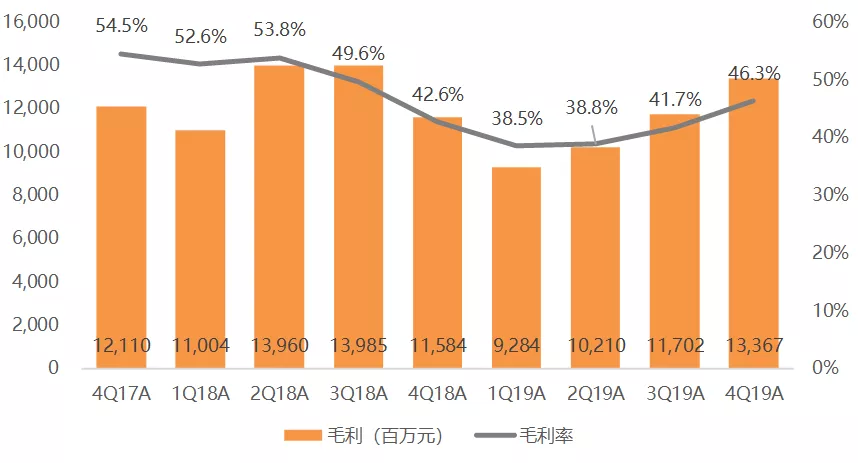

毛利率:4Q19A毛利为RMB133.7亿元,同比增长15.4%,环比增长14.2%,毛利率为46.3%,同比提升3.7pct,环比提升4.6pct;主要是由于内容成本与流量获取成本下降所致;

图9:百度毛利及毛利率(4Q17A-4Q19A)

资料来源:公司公告,天风证券研究所

图10:百度毛利润同比增速(4Q17A-4Q19A)

资料来源:公司公告,天风证券研究所

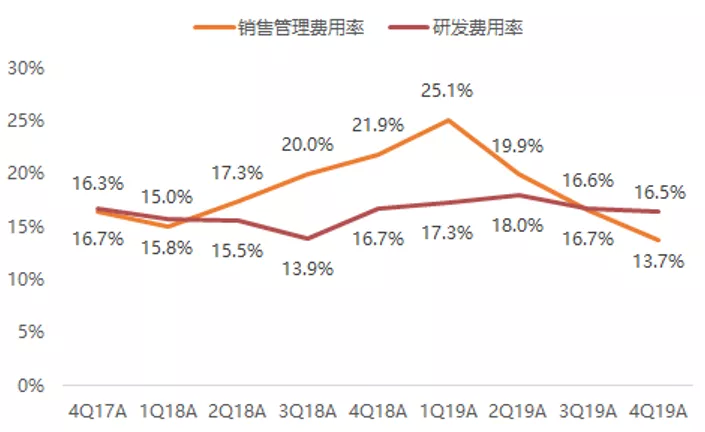

费用率:本季度销售和管理费用为RMB39.6亿元,同比减少33.4%,环比减少15.1%,销售及管理费用率为13.7%,同比降低8.2pct,环比降低2.9pct,降低原因主要来自于渠道和推广费用降低与人员成本的进一步控制;研发费用为RMB47.6亿元,同比增长5%,环比增长1.4%,研发费用率为16.5%,同比降低0.2pct,环比降低0.2pct;

图11:百度销售管理费用率及研发费用率(4Q17A-4Q19A)

资料来源:公司公告,天风证券研究所

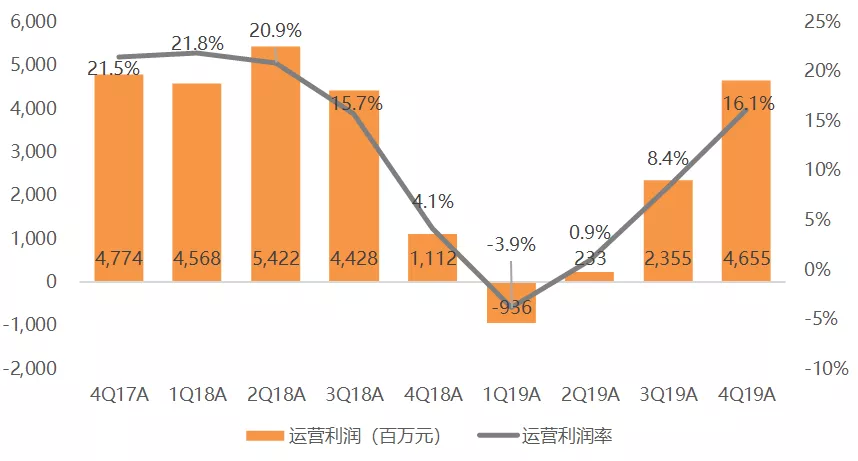

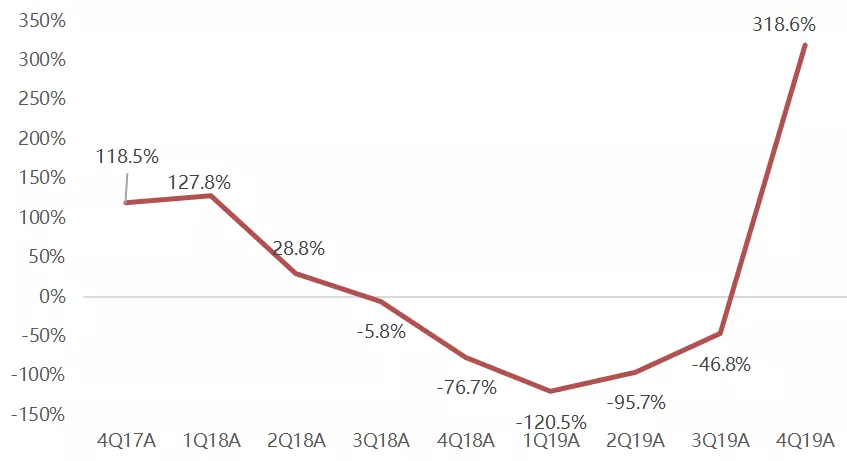

GAAP 运营利润:本季度为RMB46.6亿元,同比增长318.6%,环比增长97.7%,运营利润率为16.1%,同比提升12.0pct,环比提升7.7pct;

图12:百度运营利润及运营利润率(4Q17A-4Q19A)

资料来源:公司公告,天风证券研究所

图13:百度运营利润同比增速(4Q17A-4Q19A)

资料来源:公司公告,天风证券研究所

Non-GAAP 归属股东净利润:本季度为RMB91.9亿元,同比增长95.5%,环比增长109.6%,高于市场预期3.7%,高于指引中值0.5%,调整后净利率为31.8%,同比提升14.5pct,环比提升16.2pct;

图14:百度Non GAAP净利润及净利率(4Q17A-4Q19A)

资料来源:公司公告,天风证券研究所

现金及现金等价物:截至2019年12月31日,公司现金及现金等价物、限制性现金及短期投资合计达1,474亿元,若剔除爱奇艺则为1,359亿元;

股票回购:2019年4季度,公司新增回购1.49亿美元股票;

收入指引:预计1Q20总体业务净收入为210-229亿元,同比降低5%-13%(其中百度核心业务同比降低10-18%),由于当前影响指引中值低于市场预期6.3%。

图15:百度实际vs.一致预期业绩对比表(4Q19A vs. 4Q19E)

资料来源:公司公告,Bloomberg(2019年11月6日),天风证券研究所

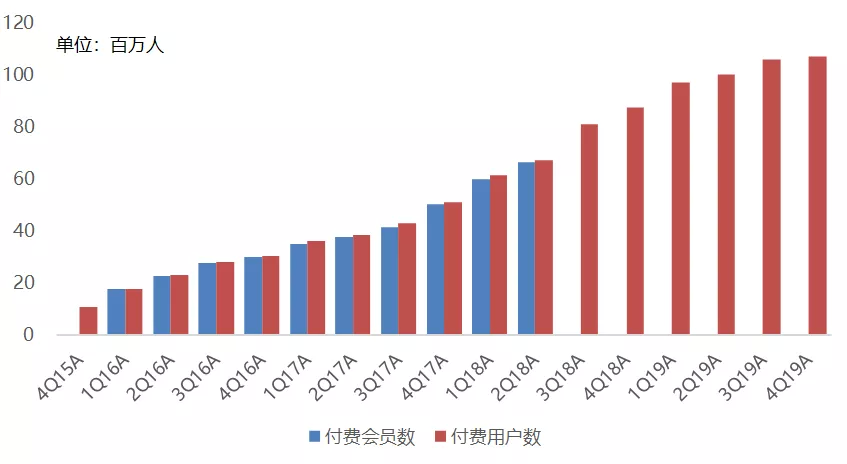

2.2.运营数据

百度APP:截至2019年12月,百度APP的DAU达到1.95亿,同比增长21%,环比净增600万;

小程序:截至2019年12月,百度小程序的MAU达到3.16亿,环比增长114%,环比净增2,600万;

百家号:创作者数量达到260万,环比净增20万;

物联网:DuerOS截至2019年12月月语音请求次数超50亿次,同比增长超3倍;

阿波罗:累计路测距离超过300万公里;百度V2X解决方法已在第二批百度无人驾驶出租车中使用;阿波罗计划聚集177OEM厂商、供应商等和超过3.6万的开发者;

百度地图:为特斯拉中国提供云地图服务;

爱奇艺:付费会员达到1.069亿,同比增长22.3%;

图16:爱奇艺付费会员规模(4Q15A-4Q19A)

资料来源:公司公告,天风证券研究所

3.估值及投资建议

估值:我们将百度的核心业务与爱奇艺等进行拆分并分部估值,在不考虑AI估值贡献的情况下,我们认为百度的合理估值区间为479-568亿美元,较当前市值存在15.3%-36.8%的修复空间。考虑到公司利润水平快速恢复,核心业务移动生态逐步完善,新兴业务成长性与AI能力边界的持续拓宽,我们认为百度仍具有较好的投资机会,建议保持积极关注。

风险提示:用户增长放缓;信息流广告增长放缓;AI 业务商业化进展不及预期;利润率下滑风险;行业监管风险;宏观风险;竞争环境变化;

图17:百度分部估值-4Q19

资料来源:各公司公告,Bloomberg,天风证券研究所

扫码下载智通APP

扫码下载智通APP