数据禁不起推敲,Bucephalus“无脑”沽空联想集团(00992)?

谁也想不到,PC老大联想集团(00992)竟然也会被沽空机构盯上。

智通财经APP了解到,2月26日,沽空机构Bucephalus Research在社交平台上称,联想有意向外界虚报经营数据和财务状况,次日发布Twitter,并放出视频狙击联想,不过视频所展示的内容并不长,未披露具体细节,缺乏详实的数据论证。

沽空机构的主要观点为:一是联想负债高,资金吃紧;二是联想应收增长不合理高于营收增长;三是收入增长源于收购,内生业务堪忧,四是数据中心业务的亏损收窄,“也许”是因为整体业务都在萎缩。

针对该沽空机构的指责,联想发布公告回应,公司财务报表的编制全面遵守一切适用的会计规定。有部分券商对该沽空机构表示质疑,如花旗发布研报,称Bucephalus曾在2019年8月和同年12月两次批评联想,已被证明是错误的,认为其评价只是对于联想业务运营和实践的片面理解,瑞士信贷和大和有类似的观点“我们认为联想的回应已解决了近期的市场担忧,并对联想的评级为增持。

实际上,该沽空机构的论断,并不能经起数据的推敲。

沽空机构不懂“行业”?

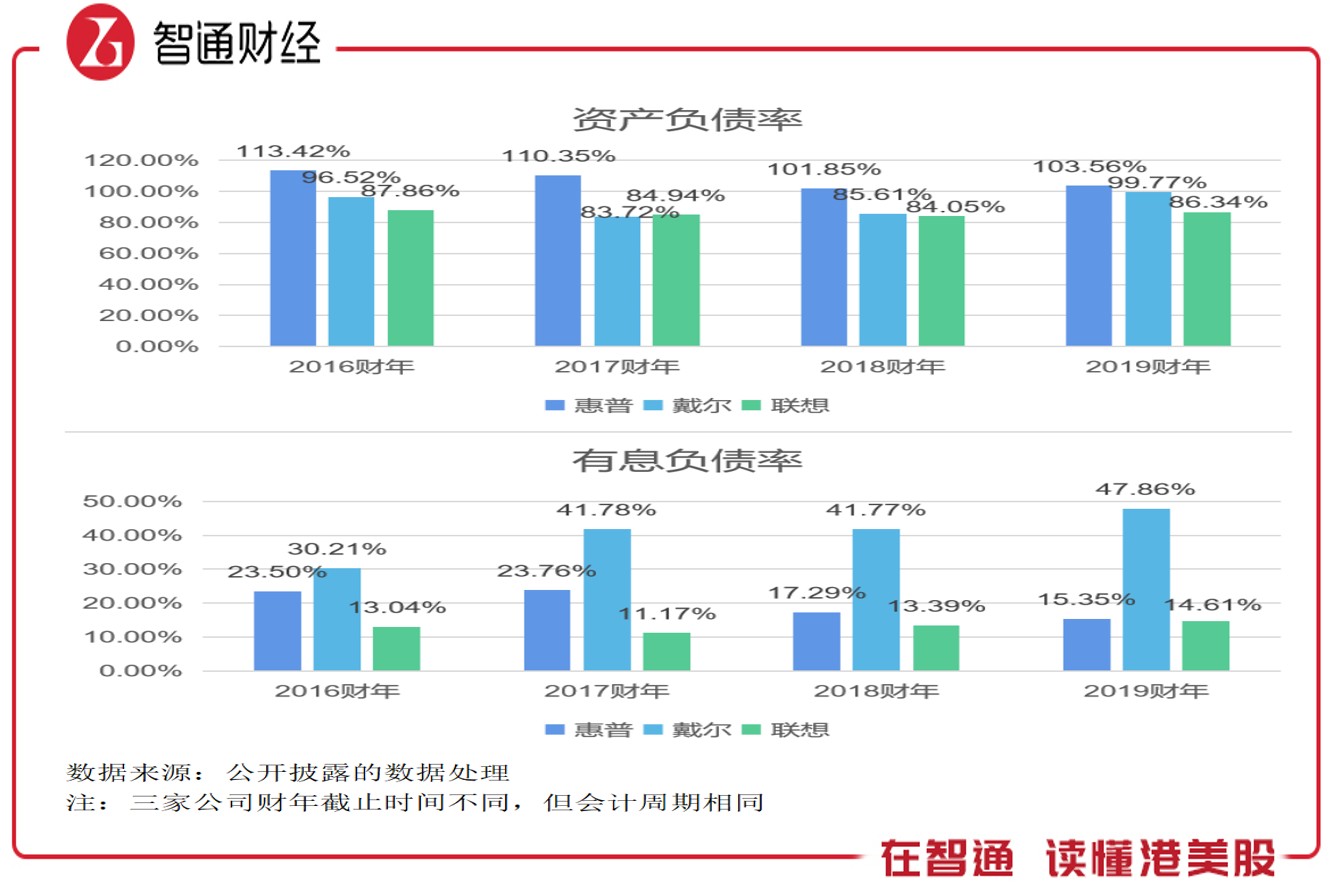

截至2020财年Q3期末,联想集团资产负债率为87.7%。如果单从数据上看,杠杆率确实比较高。不过从行业来看,联想的负债水平可以说控制的很好。

我们以三大全球PC端龙头惠普、戴尔以及联想作为对比。以过去四个财年看,就资产负债率而言,联想的负债率水平最低,以最新的财年季看,截至2019年10月31日,惠普资产负债率为103.6%,截至2019年11月1日,戴尔的资产负债率为96.7%,均远高于联想。

高杠杆运营是PC行业的特点,但杠杆分为经营性杠杆和金融性杠杆,前者是经营活动产生,后者为借贷产生,后者的风险要远高于前者。在过往四个财年里,联想的金融性杠杆在行业算比较低的,截至2020财年Q3,联想、惠普及戴尔的有息负债率分别为13.75%、15.35%和44.85%。

联想的金融性负债稳定且维持较低的水平,惠普负债率高,但一直在降低有息负债水平,从目前的情况看,惠普的有息负债和联想基本一致,戴尔的有息负债率水平一直都很高,且有逐年提升的趋势,风险程度远高于其他两家。

联想的金融性负债较低,体现了该公司稳健的运营能力,经营现金流净流入持续良好,以2019财年及2020财年首三季看,经营现金流净额均能远远覆盖投资现金流净流出。该公司每年的新增贷款和偿还贷款基本一致(短债占比较大),因此每年的融资现金流净额保持较低的水平。

Bucephalus Research选择性忽视金融性负债的危害性,反而攻击联想的经营性负债,实际上,经营性负债高是行业的特点,且由于经营往来业务,关系稳定,出现风险的可能性很低。

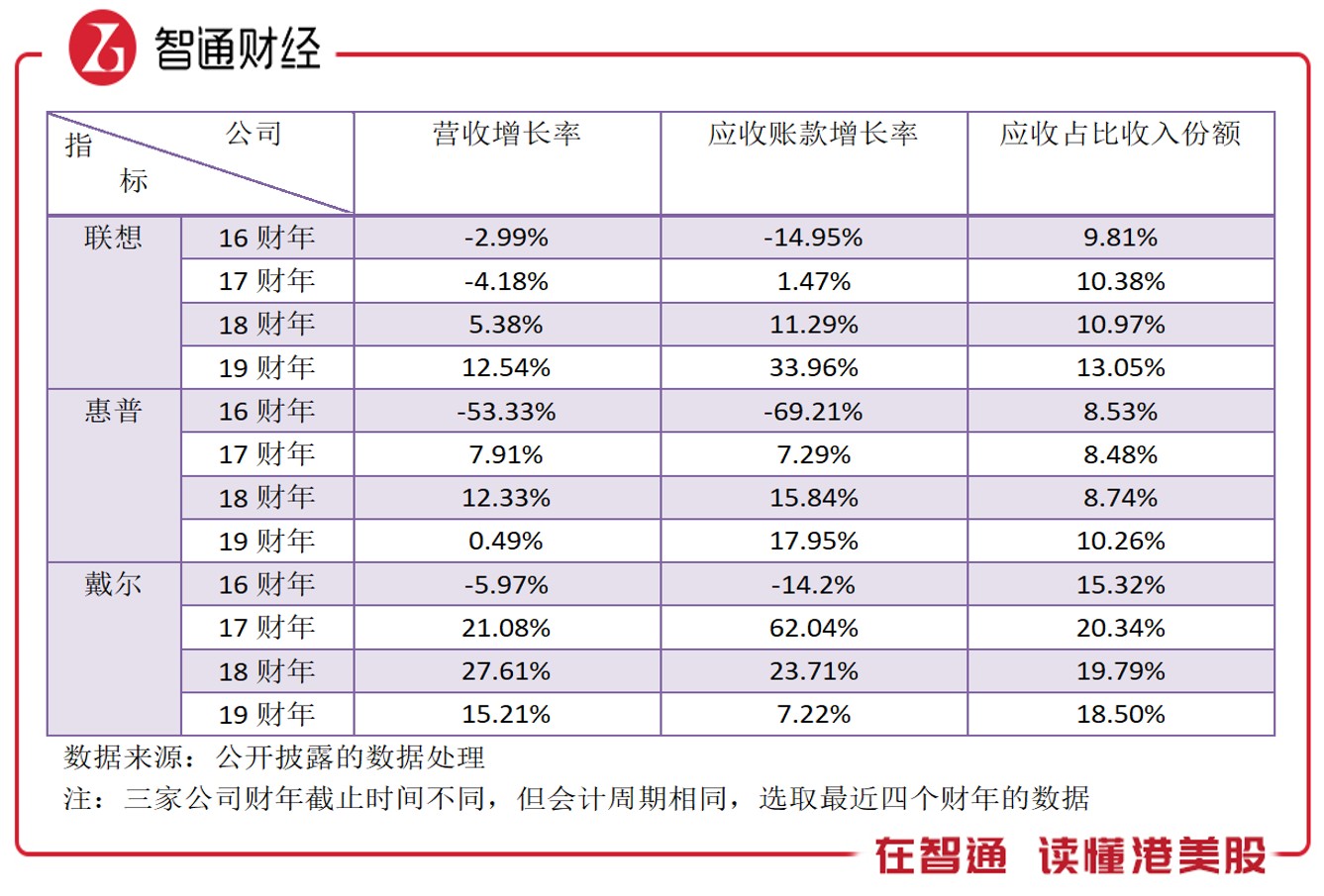

该沽空机构也拿经营性资产说事,智通财经APP整理的联想、戴尔以及惠普三家公司应收增长、收入增长以及应收占比三个指标进行对比。应收增长高于营收增长是行业特征,以惠普过去四个财年看,三个指标基本和联想保持一致。

风险指标主要为应收占比,在过去四个财年,联想的应收占比保持行业低位,对收入的影响较小。

当然,我们可以看到,联想于2020财年应收占比有所提升,按照花旗的观点,由于该公司保理合作伙伴的变化,导致了应收账款和保理成本的增加,联想的原合作伙伴IBM Global finance决定在2019年2月结束其商业融资业务。有鉴于此,联想的应收账款和保理成本将高于前几个财年。

联想于2月28日,举行了投资者电话沟通会,称公司更换了融资合作伙伴,在收购IBM PC业务的同时, IBM旗下的一家子公司IGF实际上就成为了联想旗下最大的融资公司,为公司提供保理服务,而联想从收购IBM PC业务开始就一直使用这些服务,这和花旗银行的观点基本一致。同时该公司也表示现金头寸良好,拥有充裕的现金。

以“宏观论微观”?

Bucephalus Research攻击联想的内生增长,认为联想的增长主要为收购扩张所致。

该沽空机构称自2015年以来,尽管中国经济获得了迅猛的增长,但联想的(中国)收入几乎每年都在下降,从宏观直接到微观,该沽空机构“脑洞”还真大。联想主要产品还是PC产品,自2015年以来,中国平板电脑出货量一直处于下滑趋势,2019年才首次出现反弹,但增长仅为0.8%。

在行业持续下滑的情况下,联想在中国的收入势必会受到影响,但联想的出货量增长仍保持高于行业的水平,2019财年在中国区实现收入增长7.23%。

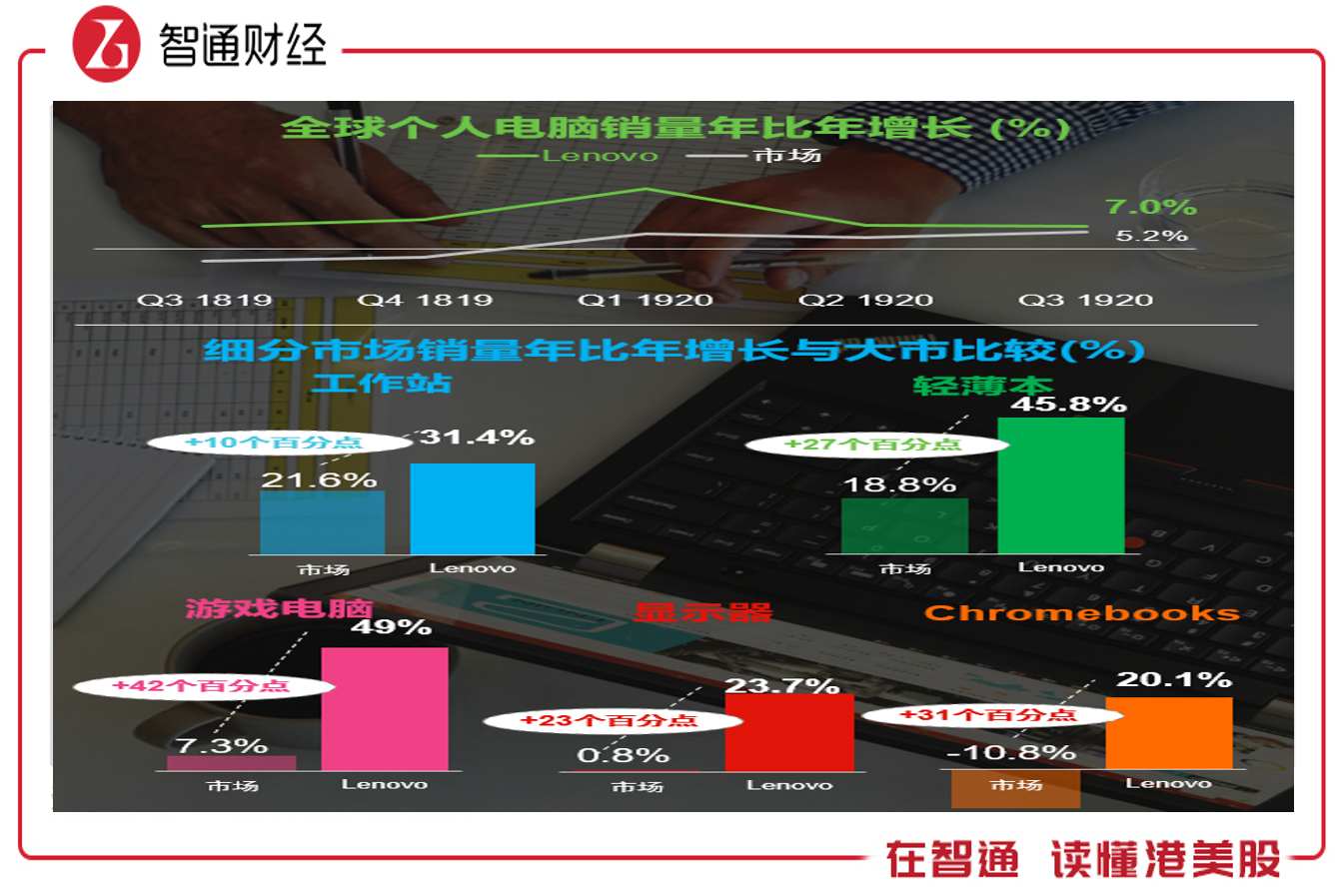

从全球市场看,基本和国内情况类似,联想的PC出货量增长也保持高于全球水平,2020财年Q3,联想PC出货量增长7%,PC市场份额稳固第一,市场份额24.8%,其中在细分市场,工作站、轻薄本、游戏电脑以及显示器均实现了双位数的增长水平。

联想的收入增长靠收购扩张的说法,根本站不住脚。面对行业下滑趋势,联想积极调整业务结构,2017年以来相继整合业务形成两大业务集团,分别是数据中心集团(DCG)和智能设备业务集团(IDG),其中IDG包括了个人电脑和智能设备业务集团(PCSD)和移动业务集团(MBG)。

整合后,IDG贡献核心业绩,包括收入和利润,该公司在PCSD以及MBG上都采取高端化策略,产品性能更高,从数据看,高端产品都得到了消费者的认可,对业绩贡献也在持续提升,这是内生产品增长的贡献。实际上,该公司收购的移动业务,收入是下滑的,不过采取了聚焦战略,实现了连续五个季度盈利。

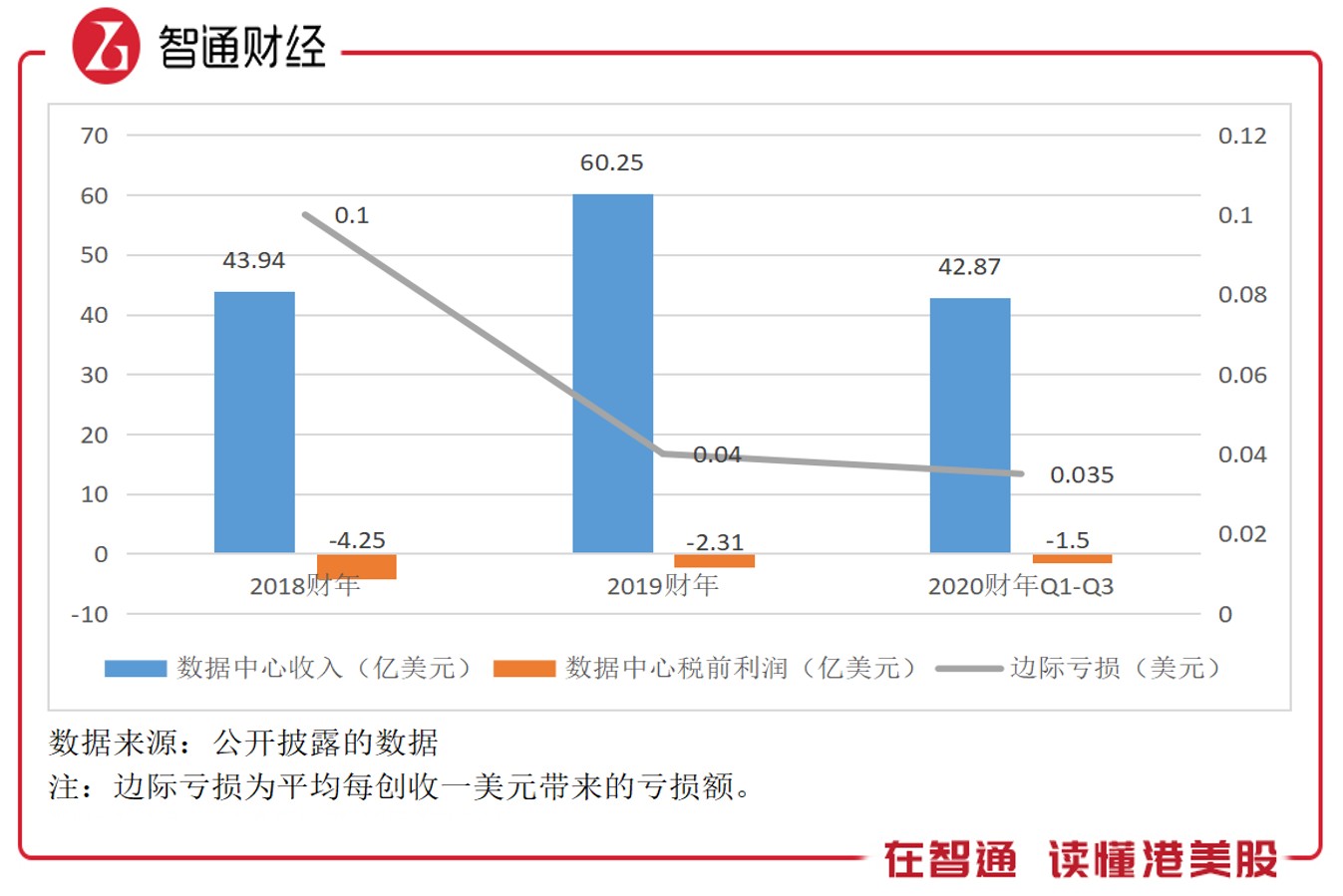

2020财年首三季,数据中心业务税前亏损1.5亿美元,亏损大幅度缩窄,不过沽空机构拿收入下滑说事,称“也许”整体业务收缩所致。实际上,该业务过去几年保持较高增长水平,在2020财年首三季,主要受行业影响收入有所下滑,但分季看,在Q3,DCG业务显著改善,实现收入16.01 亿美元,按季增长20%。

在细分产品上,数据中心业务部分产品表现亮眼,其中服务器销量同比增长18%,软件定义基础架构、存储业务、私有云与传统数据中心业务以及DCG中国的营收规模分别同比增长41.1%、43.6%、16%、46%以及37.5%。

不可否认,联想的数据中心业务亏损幅度明显收窄的事实,以边际水平看,2020财年首三季边际亏损0.035美元,相比于往年均有较大幅度的下滑,以亏损率看,2020财年首三季亏损率3.5%,较2018财年降低7.89个百分点。

市场错杀后价值或回归

联想在公告中,谈到公司财务报表的编制全面遵守一切适用的会计规定,在2月28日投资者沟通会上也强调了这一点。智通财经APP通过翻阅该公司财报了解到,该公司财务编制基础根据香港联合交易所有限公司证券上市规则附录 16 编制。每个会计周期的会计政策会有一些强制应用的新订,但对业绩和财务状况影响很小。

我们通过该公司过往几年的会计政策看,即使具体内容有一些新订,但业绩及财务报表均未出现比较大的变动。

从上文看来,Bucephalus Research对联想的沽空语焉不详,没有得到数据支撑,相反,基于行业数据,联想运营数据以及业务数据,都有力的反驳了该沽空机构的言论。智通财经APP了解到,该沽空机构曾经做空百度、GE、普拉达、利丰等多家明星上市公司,也曾多次唱空联想,但基本都被实力打脸。

投资者对负面新闻敏感,联想的股价被市场错杀,不过下跌导致估值下降,往往带来投资机会,该公司成长水平持续提升,盈利能力持续改善,财务结构合理,目前PE(TTM)不到10倍,低于行业水平。被市场错杀后,该公司价值或有向上修复空间。

扫码下载智通APP

扫码下载智通APP