国盛证券:希望教育(01765)收购马来西亚英迪,整合成果值得期待

本文来源微信公众号“老鞠私塾”,作者国盛证券分析师鞠兴海/邵璟璐。原标题《希望教育:收购马来西亚英迪,海外收购首单落地》。

投资聚焦

事件:希望教育(01765)1.4亿美元收购马来西亚英迪6校100%股权,海外首单收购落地。本次收购协议标的为英迪旗下1所大学+5所大学学院,总对价1.4亿美元(约9.8亿人民币)。其中第一期对价于签立协议当日支付500万美元,第二期剩余1.35亿美元及调整净额于收购事项完成时支付。收购价格对应2019年EV/EBITDA 8.88倍,标的学校2019年营收4.80亿元人民币,净利润3256万人民币经调整EBITDA 9568万元。

标的学校:马来西亚最大的私立高等院校,在校生增长空间大。英迪为马来西亚最大私立高教供应商,旗下1所英迪国际大学+5所学院,具备预科/大专/本科/硕士/博士招生资格,开设财会金融/中医/电商等特色专业,符合中马学历互认条件。目前在校生16557人,学费每年约3万元/人。2013-2018年在校生CAGR达7%,不增加投入的前提下尚有26.8%的提升空间。学校土地及建筑面积35.68万平方米,全部为自持物业,资产质地清晰。

国内外生源和学科协同亟待挖掘,整合有望改善标的学校盈利能力。与英迪学校的协同效应体现在:①与公司体系内现有学校形成互补,承接境内学生的学历提升通道(本科/硕士/博士)。②生源方面,马来西亚留学政策开放,2019年赴马留学人数18万,马来西亚政府设定2025年目标为25万。同时留学综合费用仅为欧美国家1/4。收购后,公司将进一步发挥自身整合优势,通过生源导入、费用管控、人员调整等方式进一步提升英迪的盈利能力。

投资建议。希望教育是国内规模领先的高教集团,上市以来公司外延步伐提速,2019年完成4项收购和并表,并获得三个新建学校项目。本次收购海外标的进一步扩张高教版图,公司上市前已经具备收购和整合经验,目前收购学校整合提效的成果值得期待。同时,公司内生经营稳定,2019-2020学年内生招生同增23.3%。考虑到公司此前收购的银川、拓普等学校均完成并表,本次收购尚未并表,调整2020/21年净利润预测至6.20/6.98亿,维持2019年净利润预测4.25亿,对应EPS0.06/0.09/0.10元/股。公司现价对应2020年18PE倍,公司收购能力和整合效率已充分体现,内生增长稳健,上调至“买入”评级。

风险提示:《民促法实施条例》终稿政策不确定性风险;扩张速度不达预期;公司经营及盈利能力不达预期。

收购高效落地,内生增长稳健

期待整合提效,并表增厚业绩

上市后收购进展提速,2019年完成4次收购。公司上市后加速外延并购历程,于2019年7月至8月期间集中完成了4次收购,至2019年末,公司旗下运营学校达到14所,包括5所本科学校、7所高职学校以及2所技师学校。2019年并购的学校全部完成并表。

➢ 贵州大学科技学院:2019年3月,公司以7000万元对价收购五月阳光,五月阳光持有捷星慧旅70%权益,7月进一步以7800万元对价收购捷星慧旅剩余30%股权,捷星慧旅与贵州大学合作举办贵州大学科技学院。贵州大学科技学院为全日制本科独立学院,2018-2019学年在校生超9000人。

➢ 鹤壁汽车工程职业学院:2019年7月29日公司以1.6亿元收购鹤壁汽车工程职业学院95%权益。鹤壁汽车工程职业学院提供普通高等专科教育,开设汽车/电子/机械/经济/管理类等40多个专业和方向,2018-2019学年在校生数4504名,可容纳超7000名,鹤壁市政府计划将其打造为该市第一所民办本科学院。

➢ 苏州托普信息职业技术学院及昆山技工学校:2019年8月23日,公司以4亿元现金收购苏州托普信息职业技术学院及昆山技工学校100%权益。苏州托普信息职业技术学院提供普通高等专科教育,截至2019年8月25日在校生超过5000名。昆山技工学校主要从事技工教育、培训业务,截至2019年8月25日在校生500人。

➢ 银川能源学院及银川科技职业学校:2019年8月29日,公司以5.5亿元收购银川能源学院及银川科技职业学校100%权益。银川能源学院提供高等本科及专科教育,截至2019年8月29日在校生11300人(6800名本科生+4500名专科生)。银川科技职业学校办学层次为中等职业学校,截至2019年8月29日在校生3700名。

除并购外,公司同样重视新建学校。2018年启动重庆学校和甘肃学校项目,2019年进一步江西樟树项目的新建。

➢ 2018年11月15日,公司与重庆忠县人民政府签订关于重庆学校的项目投资协议,重庆学校以培养电竞产业人才为特色,计划容纳在校生1万名以上。项目总投资预计为15亿元,包括新校园的土地使用权(503亩教育用地、277亩二类居住用地以及113亩公园绿地),并将负责学校的新校园建设及进一步营运。

➢ 2018年11月21日,公司于白银市白银区人民政府及白银市经济合作局签订关于甘肃学校的项目投资协议。甘肃学校将成为一所致力培养各类专业技能人才的高等院校,计划容纳在校生1.2万名以上。项目投资总额为13亿元,第一期投资为8亿元,包括收购土地使用权、校舍建设、实训基地以及软硬件配置;第二期投资5亿元。建设期为3年。

➢ 2019年8月23日,公司以2055万元完成江西省樟树市201亩土地使用权收购,计划在医药之都樟树市新建一所中医药职业技术学院,筹设药学、康养、医护等大健康专业。

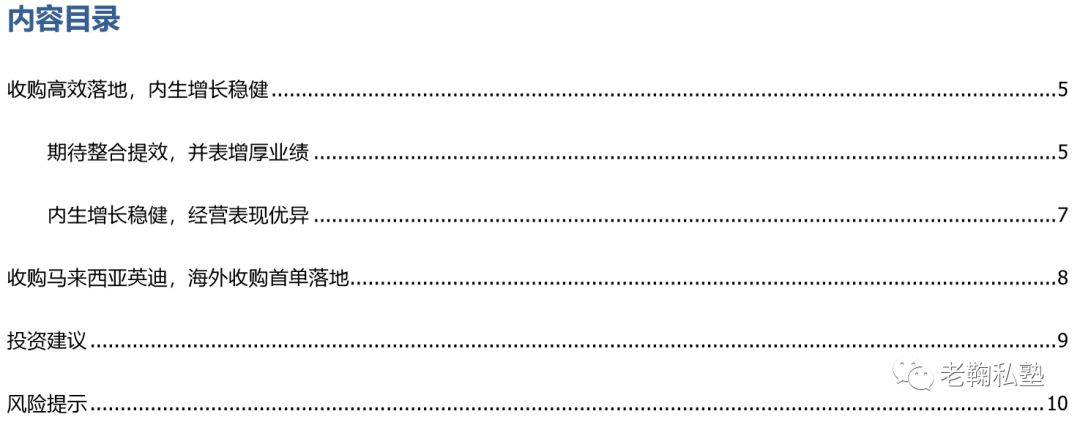

公司上市前已经具备收购和整合经验,对新收购的整合工作带来参考意义。公司2014年之前并购的4所院校中3所在并购后的三年内,均已实现就读普通高等教育的学生数量增长超过40%;其中山西医科大学晋祠学院/四川文化传媒职业学院截至2019年6月30日在校生人数5953/8920人,对应2015-2019CAGR 19.5%/23.9%。公司通过学校品牌定位重塑、集团化招生资源和管理模式、更具吸引力的激励机制,顺利完成了并购学校的投后整合,稳定核心师资团队,提升教学质量,在并购后大幅度提高并购院校的招生规模并增加收入。

内生增长稳健,经营表现优异

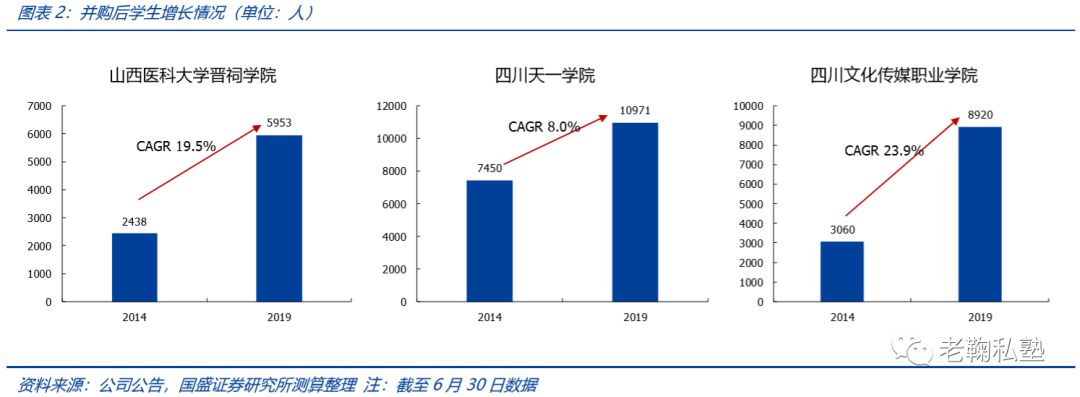

2019H1营收/核心净利同增13%/34%。2019H1实现收入5.95亿元(+12.6%),净利润2.43亿元(+82.2%),经调整的核心净利润2.56亿元(+33.9%),调整项包括上市费用、购股权开支及汇兑收益。2019H1毛利率同增3.8PCTs至53.1%,销售费用率同增0.3PCTs至2.0%,管理/融资费用率同降9.7/7.8PCTs至11.6%/12.5%,分别由于上市开支和购股权开支减少4200万左右,金融负债减少3700万使得利息开支减少。

内生经营稳健,2019-2020学年招生情况亮眼。截至2019年9月20日,公司旗下并表学校2019-2020学年招生人数48789人,相较2018-2019学年的31025人同增57.3%。剔除于2019年新收购的贵州大学科技学院、鹤壁汽车工程职业学院、苏州托普信息技术职业学院和银川能源学院招生人数10527人后,内生口径下,公司2019-2020学年新招生38262人,同增23.3%。

2018-2019学年在校总人数同增13.7%,校舍利用率提升3.11PCTs。2018-2019学年,在校总人数同增13.7%至85998人,2019H1生均学费下降2.0%至5860元,校舍利用率同增3.11PCTs至82.08%。其中:1)西南交通大学希望学院、贵州财经大学商务学院、山西医科大学晋祠学院 3所独立学院在校总人数同增13.1%至38769人;2) 5所大专院校在校总人数同增9.7%至43036人;3)四川希望汽车技师学院在校人数同增97.7%至4193人。

收购马来西亚英迪,海外收购首单落地

公司以1.4亿美元收购马来西亚英迪6校100%股权,海外首单收购落地。本次收购协议标的为英迪旗下1所大学+5所大学学院,总对价1.4亿美元(约9.8亿人民币)。其中第一期对价于签立协议当日支付500万美元,第二期剩余1.35亿美元及调整净额于收购事项完成时支付。收购价格对应2019年EV/EBITDA 8.88倍,标的学校2019年营收4.80亿元人民币,净利润3256万人民币,经调整EBITDA 9568万元。

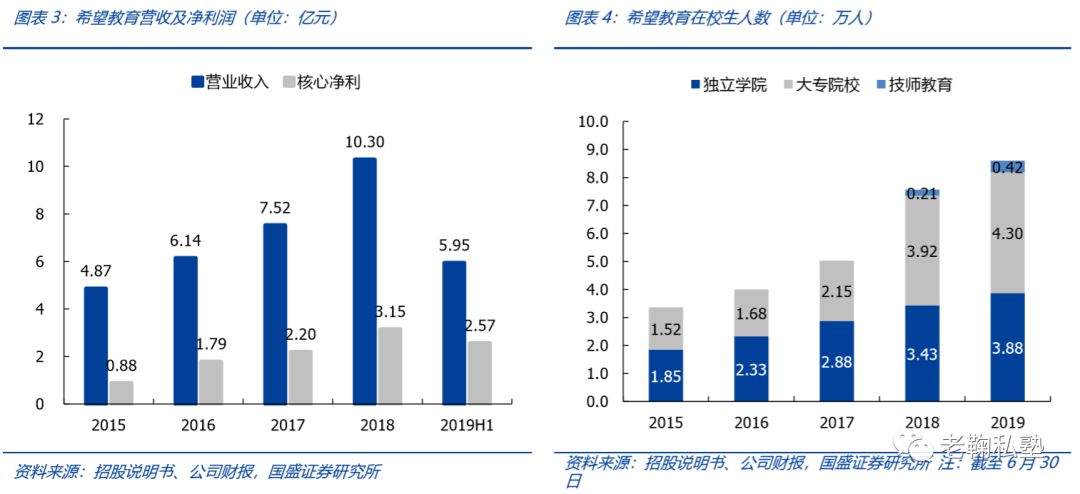

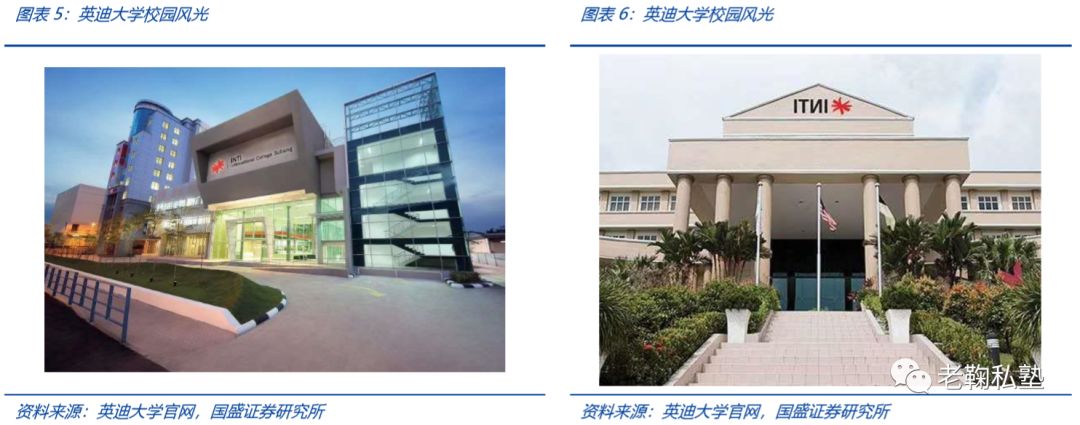

马来西亚最大的私立高等院校,在校生增长空间大。英迪大学成立于1986年,为马来西亚最大私立高等院校,旗下1所英迪国际大学+5所学院,具备预科/大专/本科/硕士/博士招生资格,开设财会金融/中医/电商等特色专业,符合中马学历互认条件。目前在校生16557人,学费每年约3万元/人。2013-2018年在校生CAGR达7%,不增加投入的前提下尚有26.8%的提升空间。学校土地及建筑面积35.68万平方米,全部为自持物业,资产质地清晰。

国内外生源和学科协同亟待挖掘,整合有望改善标的学校盈利能力。与英迪学校的协同效应体现在:①与公司体系内现有学校形成互补,承接境内学生的学历提升通道(本科/硕士/博士)。②生源方面,马来西亚留学政策开放,2019年赴马留学人数18万,马来西亚政府设定2025年目标为25万。同时留学综合费用仅为欧美国家1/4。收购后,公司将进一步发挥自身整合优势,通过生源导入、费用管控、人员调整等方式进一步提升英迪的盈利能力。

投资建议

希望教育是国内规模领先的高教集团,上市以来公司外延步伐提速,2019年完成4项收购并并表,并获得三个新建学校项目。本次收购海外标的进一步扩张高教版图,公司上市前已经具备收购和整合经验,目前收购学校整合提效的成果值得期待。同时,公司内生经营稳定,内生口径下,公司2019-2020学年新招生38262人,同增23.3%。

考虑到公司此前收购的银川、拓普等学校均完成并表,本次收购尚未并表,调整2020/21年净利润预测至6.20/6.98亿,维持2019年净利润预测4.25亿,对应EPS0.06/0.09/0.10元/股。公司现价对应2020年18PE倍,公司收购能力和整合效率已充分体现,内生增长稳健,上调至“买入”评级。

风险提示

➢政策风险:《民促法》终稿尚未落地,存在政策不确定风险。

➢收购进度不达预期:收购整合过程复杂且耗时较长,并表时间不确定;不妥善的规划和实施可能导致收购整合效果不达预期。

➢公司经营及盈利能力不达预期:新校学生招生情况不理想、老校学生增速放缓、利用率下降,成本端投入较高影响当期业绩。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP