国盛证券:油价走低油运业受益显著,中远海能(01138)阶段性投资机遇来临

本文来自国盛证券。

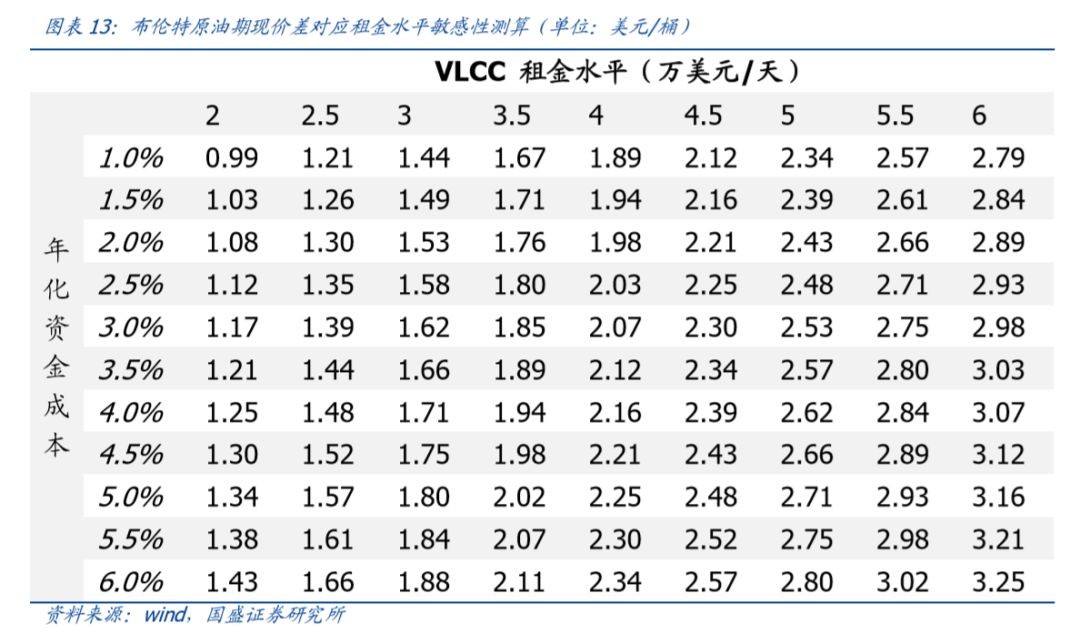

核心逻辑:油价走低进一步刺激主要消费国家的原油储存需求,油运业受益显著。VLCC兼具运输及浮仓储油的双重功能、具有逆周期属性,油价大幅下滑导致原油海运订单接收后库存仓储需求加大,VLCC应用浮仓占比或大幅上涨。同时布伦特原油期货部分呈现升水架构,反映投机性远期原油储备开始增加,疫情稳定后整体运价有望超预期。我们假设期现价差维持2.5美元、融资成本为2.5%,则预计VLCC将维持约5万美元/天的较高租金水平,若油价持续低位、高租金水平维持3个月,测算招商轮船、中远海能2020年净利润或将分别增加6.6亿、4.9亿;若期现价差达到5美元,测算VLCC将维持11万美元/天,同样条件下招商轮船、中远海能2020年整体净利润预计增加达26.5亿、20.0亿。

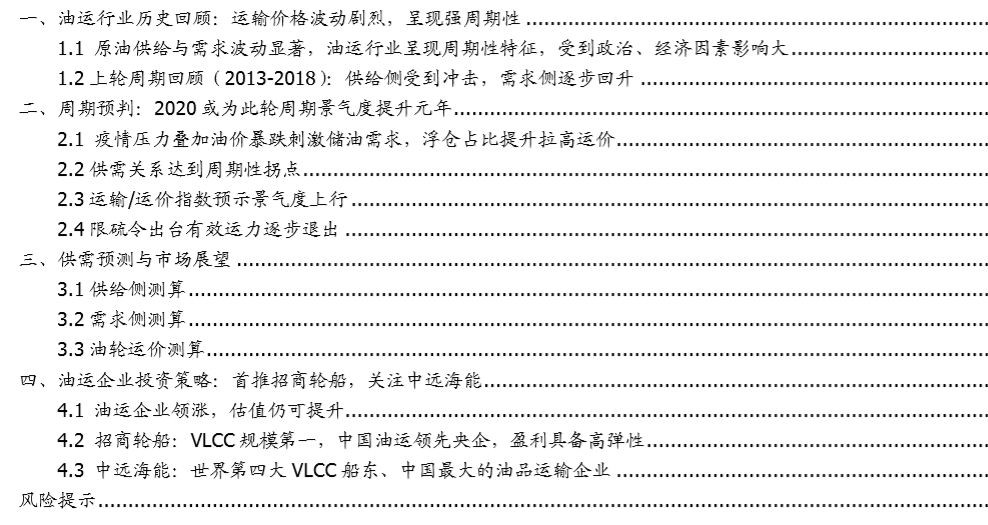

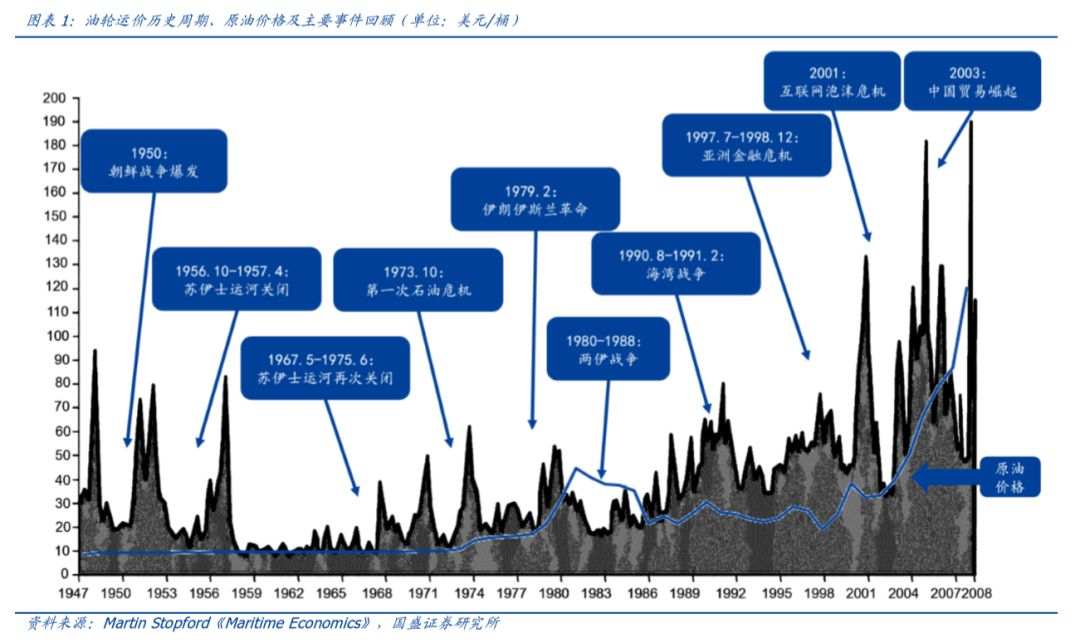

原油供给与需求波动显著,油运行业呈现周期性特征。回顾历史,1947-2018年全球油运市场的运价呈现明显的周期性波动。在油运的九个显著的周期当中,每个周期的持续时间平均为7.2年。中东地区地缘政治局势变动及世界市场对原油价格的敏感导致的需求变化为油运价格最主要的影响因素。21世纪以后,新兴国家不断增长的经济带来的原油消费需求以及新兴产油国的出现成为行业周期性变化的新动因。

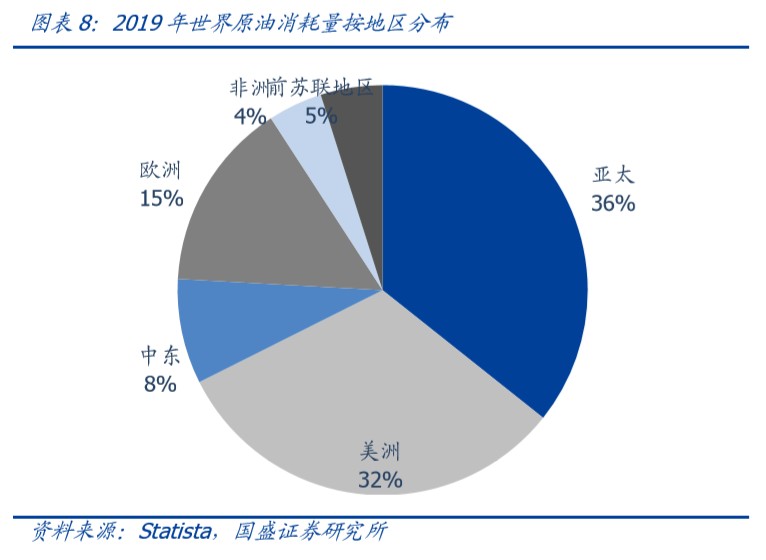

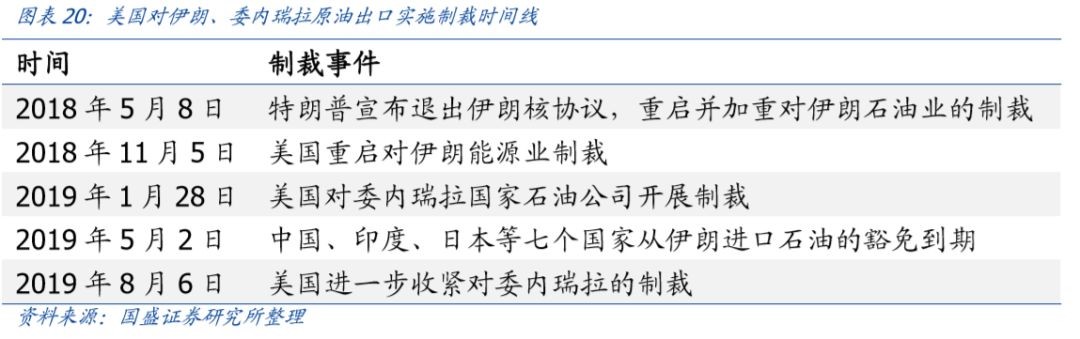

周期预判:2020为此轮周期景气度提升元年。供给端:从当前在手订单情况来看,预计2020-2021年油轮整体订单的交付数量将出现显著下降。美国对伊朗、委内瑞拉的制裁引发运力阶段性短缺,IMO限硫令使供给压力提升,部分老旧船拆解带来有效运力下降。需求端:疫情爆发带来国内原油需求量走弱,2019年国内原油占全球消费量的比例达14.6%,预计受疫情压制的需求或将滞后至暑期旺季集中释放,成为新一轮油运业发展的助推剂。

油运板块估值仍有提升空间。招商轮船目前(2020年3月9日)PB为1.48倍,处于历史估值的28.4%;中远海能(01138)目前PB为0.83倍,处于历史估值的42.7%。预计未来两年行业供需通道将继续改善,估值存在较大提升空间。

投资建议:全球最大VLCC船东招商轮船、中国最大的油品运输企业中远海能面临阶段性投资机遇。招商轮船股价、市净率呈现与VLCC-TCE运价的强相关性,中远海能制裁运力解除、具备高利润弹性。

风险提示:美国财政部对于伊朗、委内瑞拉油运船舶的制裁解除;美国原油出口增速不及预期;肺炎疫情控制程度低于预期;全球经济大幅衰退。

1

历史回顾:运输价格波动剧烈,呈现强周期性

1.1 原油供给与需求波动显著,油运行业呈现周期性特征,受政治、经济因素影响大

回顾历史,1947-2018年全球油运市场的运价呈现明显的周期性波动,一共经历了九个显著的周期,每个周期的持续时间平均为7.2年。每个周期都有非常剧烈的运价波动,景气高点和景气低点的运价水平达5-6倍之多。原油运价周期的驱动因素主要是供给端和需求端的变化,一些重要事件和经济波动的周期通过作用供需两端,会对油运市场产生重大影响。

通过对导致每次油运周期上行与下行的原因进行总结,可以发现中东地区地缘政治局势变动及世界市场对原油价格的敏感导致的需求变化为油运价格最主要的影响因素。油运价格上行周期的平均历时为3年,其中最长为7年,最短为1年;而下行周期的平均历时为4年,其中最长为10年,最短为1年。21世纪以后,新兴国家不断增长的原油消费需求以及新兴产油国的出现成为行业周期性变化的新动因。

1.2 上轮周期回顾(2013-2018):供给侧受到冲击,需求侧逐步回升

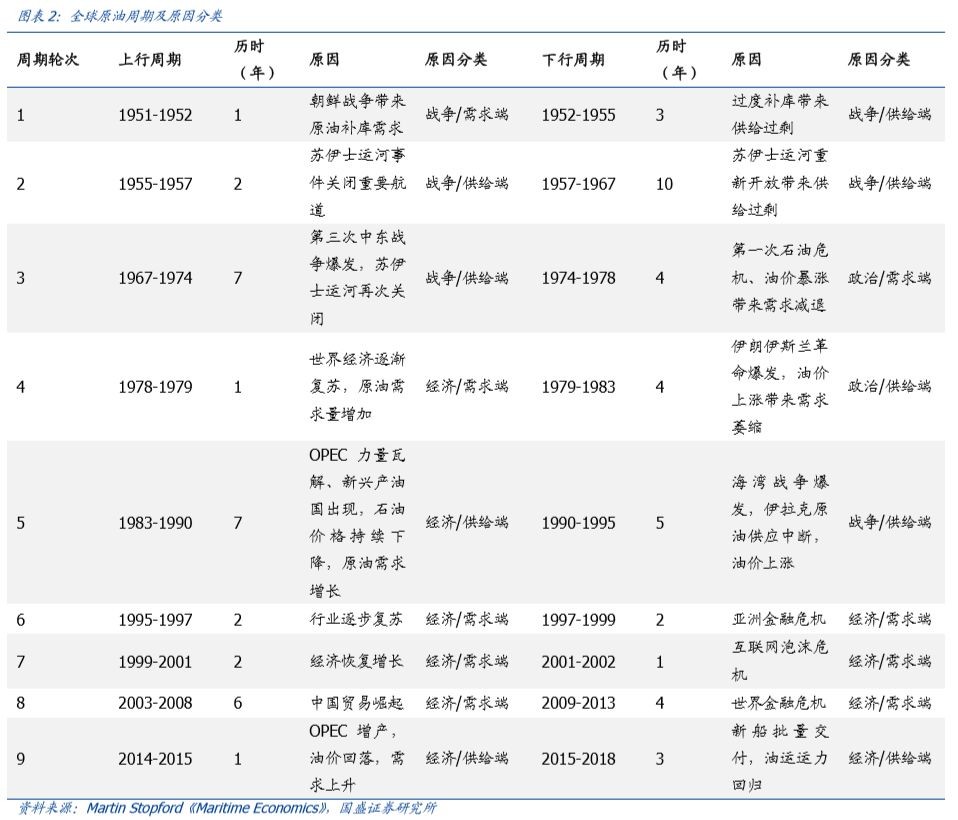

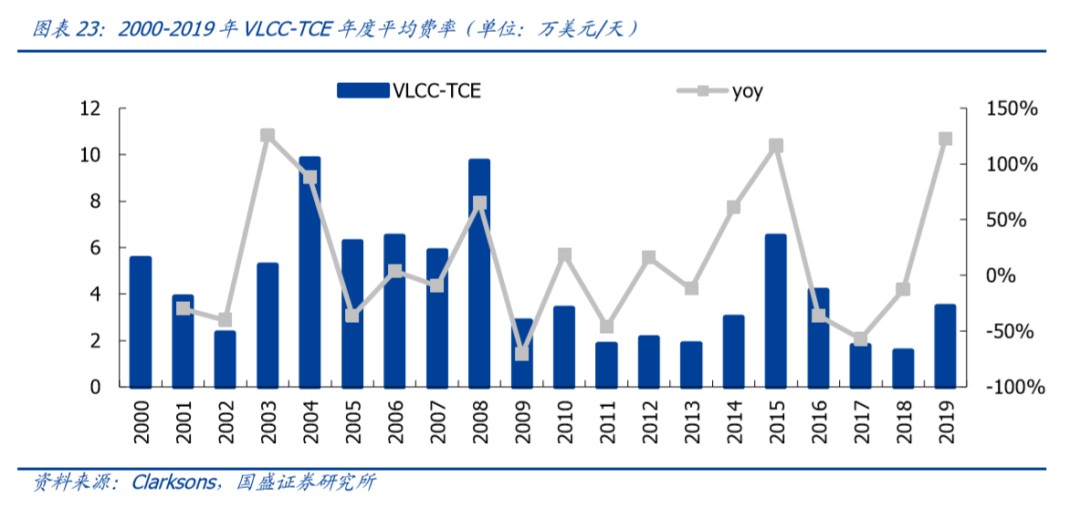

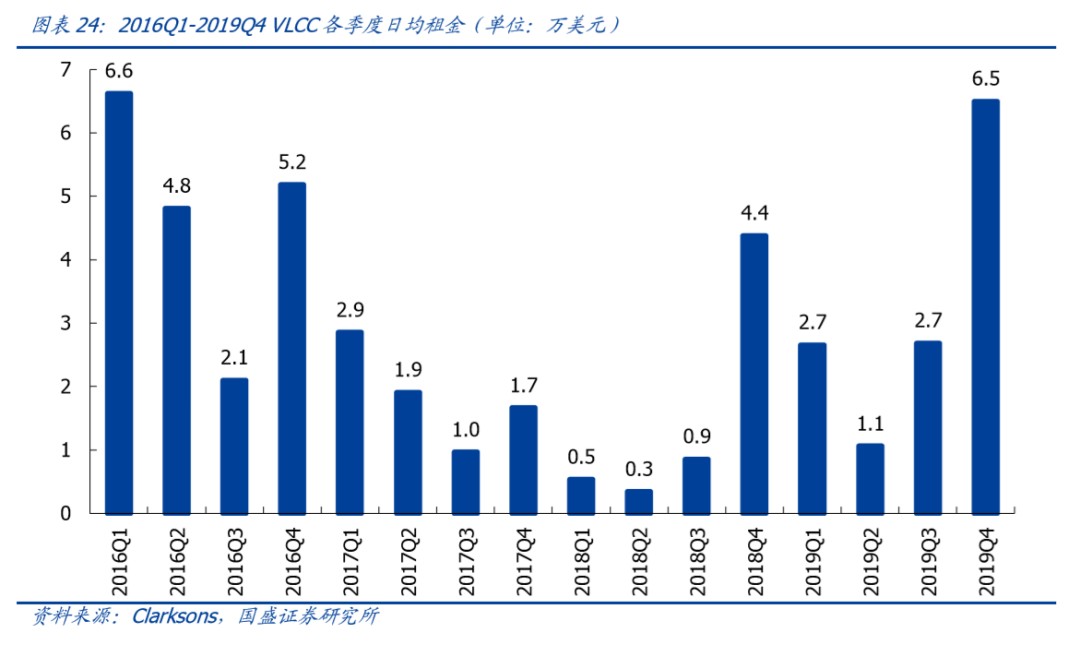

根据VLCC超大型油轮日均租金的周期性变化情况判断,上一轮油运的上行周期为2013-2015年,下行周期为2016-2018年。上轮周期中最高点的VLCC日均租金达到6.5万美元/天,较前一年租金水平上涨幅度达117%,而一艘VLCC油轮在盈亏平衡点的日租金水平一般在3万美元/天上下,相对于盈亏平衡价格,单艘油轮的日均收益达到3.5万美元,年化收益为1278万美元(约合8883万人民币)。

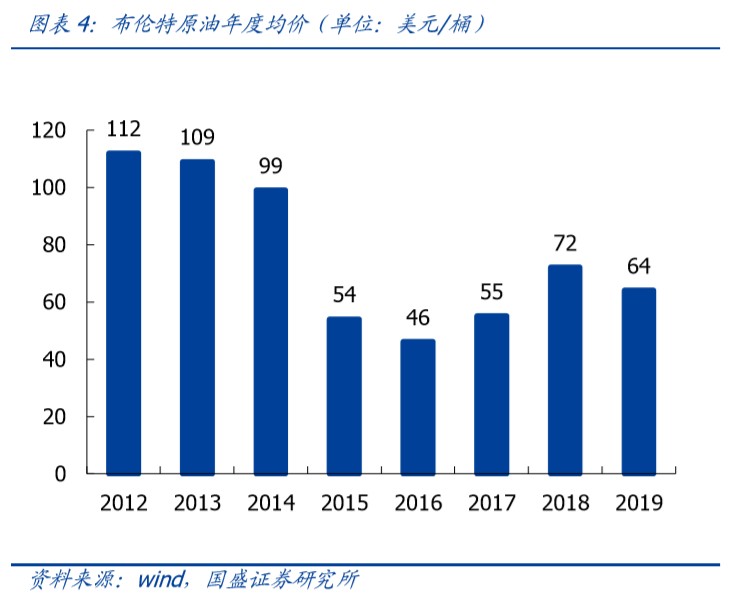

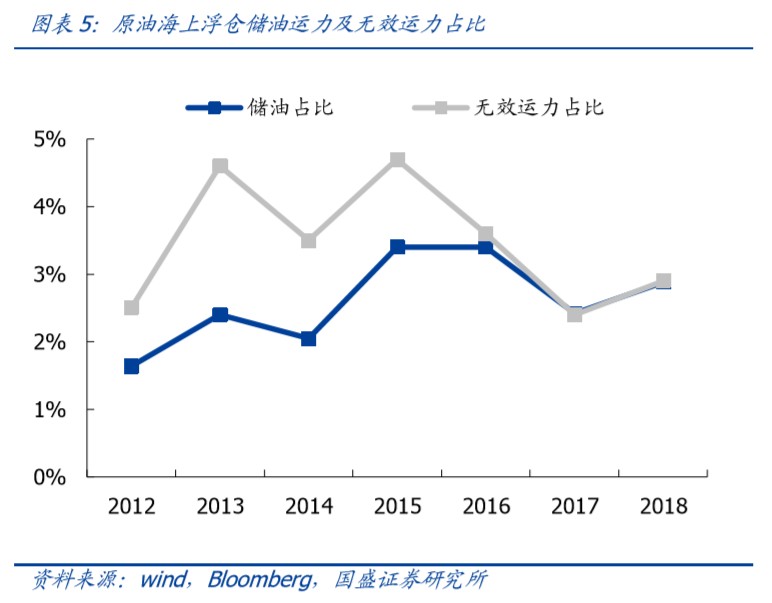

供给端:2015年OPEC原油产量恢复增长,带动全球原油海运量开始增长,布伦特原油价格大幅回落,大量VLCC油运船只被用作海上浮仓而退出有效运力,2015年储油运力占比提升至3.4%达到周期高点,伴随制裁及老旧闲置船只等无效运力的比例增至高位,供给侧进一步紧缩。

需求端:油价的大幅回落带来储油和终端用油需求的不断增长。2015-2016年布伦特原油油价下跌至低点,消费性及投机性储油的运力需求随之大幅提升,造成市场供求关系紧张,油轮单位运价大幅上升,行业呈现高度景气状态。

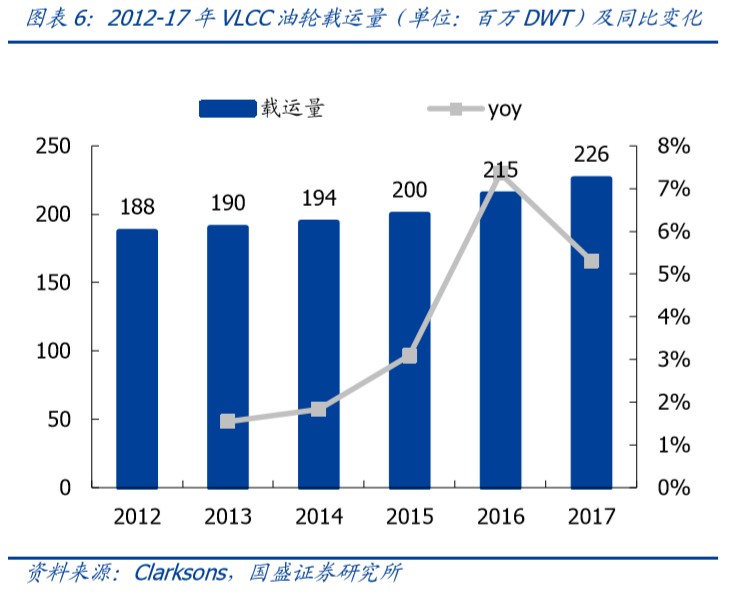

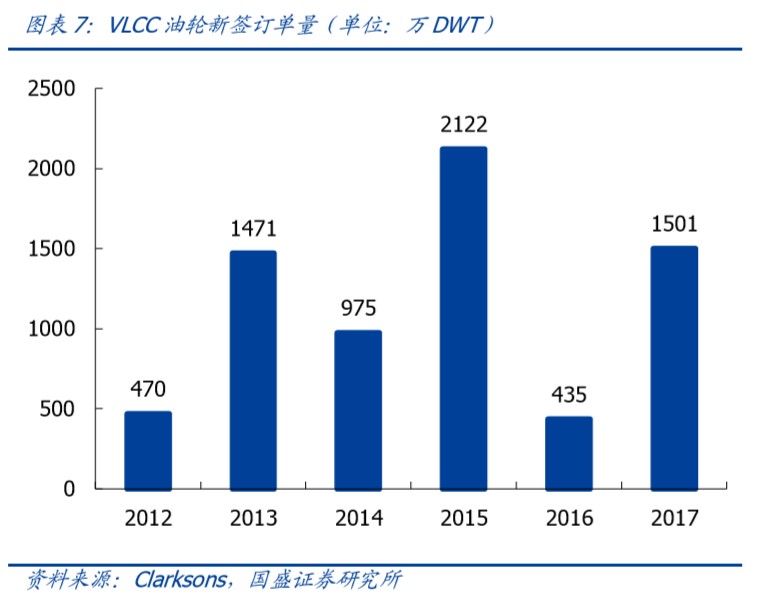

下行周期:2016-2017年,伴随此前新船订单的集中批量交付,VLCC原油运力增速逐步提升,同时叠加较高的市场运价使得老旧船舶的拆解被推迟,VLCC运力快速增长,分别同比增长7.4%、5.3%。与此同时,市场运价水平在2015年达到周期高点后开始逐步回落,油运行业进入下行周期。2018年上半年,受到储油运力回归市场的影响,供给侧开始反转,油运市场供过于求,运价跌至历史低点。

2

周期预判:2020或为此轮周期景气度提升元年

2.1 疫情压力叠加油价暴跌刺激储油需求,浮仓占比提升拉高运价

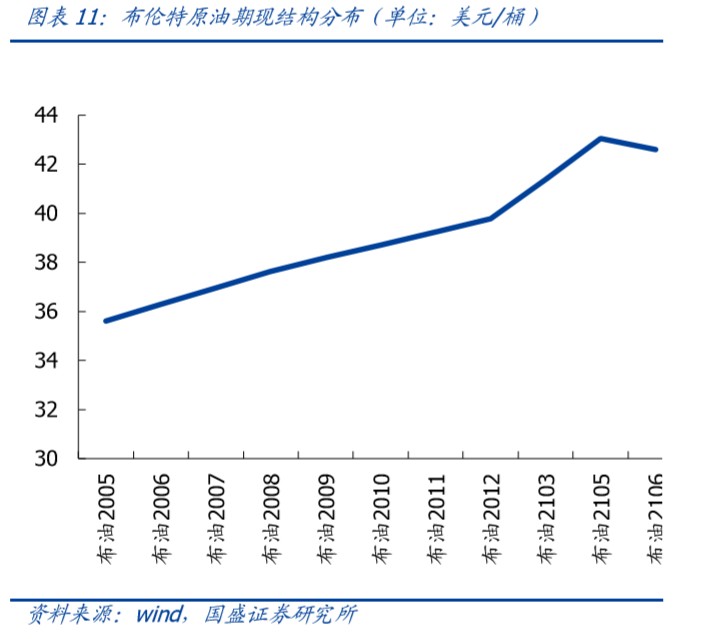

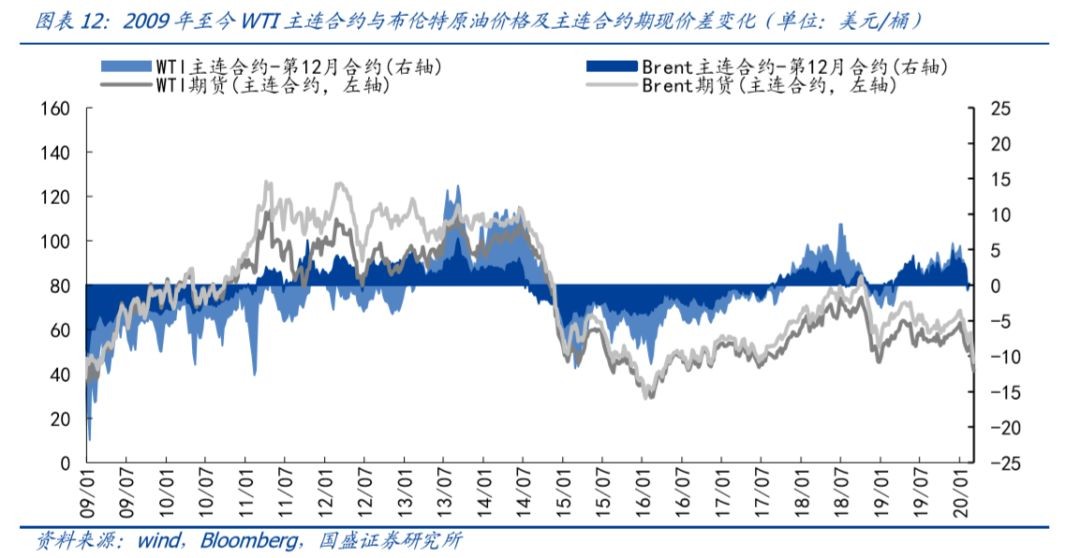

VLCC兼具运输及浮仓储油的双重功能,具有逆周期属性。COVID-19压力下,世界主要产油国减产的调节效率普遍滞后于需求的下滑速度,导致原油海运订单接收后库存仓储需求加大,VLCC应用海上浮仓占比有望大幅上涨,加快油运运力退出市场,提升整体运价水平。同时,3月9日,纽约商品交易所4月交货的轻质原油期货日内跌幅32.32%,报27.94美元/桶,触及2003年4月以来的最低值。5月交货的伦敦布伦特原油期货下跌13.46美元,报每桶31.81美元,下跌达29.73%,较2019年平均油价64.16美元/桶处于显著低位。受仓储成本影响,原油期现结构通常以贴水为主。但由于近日油价暴跌,布伦特及WTI原油期货近月跌幅高于远月跌幅、均呈现显著升水架构,进一步刺激主要消费国家的原油储存需求和投机性储油套利空间,用作浮仓储备的VLCC开始增加,有效运力正持续退出市场,疫情稳定后整体运价有望超预期。

对比上轮周期,运价高点2016年1月VLCC-TCE价格最高达到10万美元/天,对应布伦特原油期现价差最高点为4.1美元,此时VLCC储油运力数量70艘,对应总运力占比为7.6%。目前油运租金价格在40,000美元/天附近,单艘VLCC的平均储油量为200万桶,若平均租期为3个月,以资金年化成本2.5%计,则单艘VLCC需要消耗原油购入成本+资金成本+油轮租金成本合计为7,406万美元,折合期现价差的盈亏平衡点为2.03美元/桶,即相同资金成本下,3月远期油价高于即期油价2.03美元/桶以上即存在套利空间。目前原油期现价差在2.5美元上下波动,高于盈亏平衡点,故套利空间预计将维持,运力继续退出运输市场进而带来租金价格上涨。若期现差维持2.5美元,通过敏感性分析测算相同条件下VLCC租金可达到约50,000美元/天,此时油运价格或将保持一定的高位稳定性。

2.2 供需关系达到周期性拐点

因为油运行业属于重资产产业,固定开支占总收入的比重大且波动不大,而运价则成为影响油轮公司利润水平最为核心的因素。一般来说,油运的运价水平主要由行业的供需关系决定。

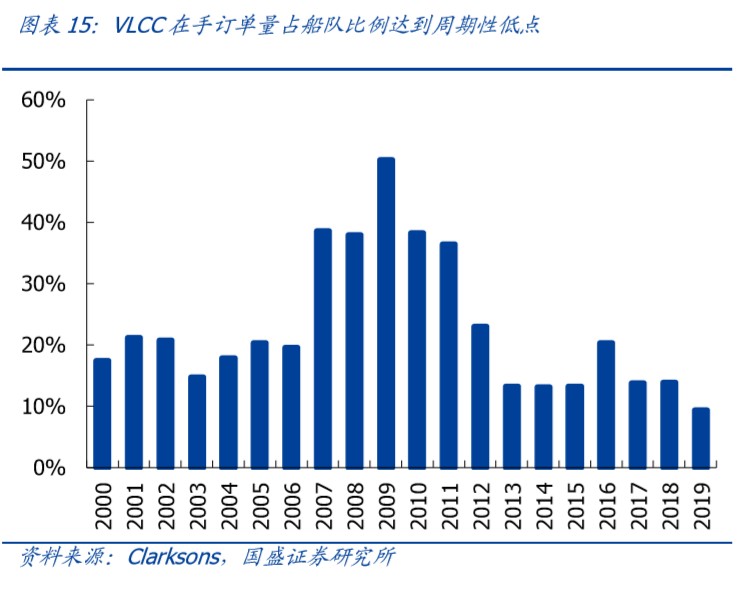

供给端:整体船只订单交付量有望出现下滑,油运运力端趋向紧缩

从供给侧角度分析全球油运行业现状,行业供给侧主要受到新增船只订单数量、船只订单交付量以及老旧船淘汰拆解数量三个主要变动因素的影响。自2017Q2后新增船只订单量逐步下降;目前全球油轮在手订单占现有运力的比重为8.5%,其中VLCC在手订单量占VLCC现有运力的比重已降至9.4%,接近上个油运行情周期的低位水平。韩国疫情严重化,造船和修船进度或将放缓,引起运力投放的进一步受限。油轮订单从启动到实际交付的周期一般为1-1.5年,从当前在手订单情况看,预计2020-2021年油轮整体订单的交付数量和比例将出现显著下降,而老旧船拆解数量则达到高位,使供给侧趋向紧缩态势。

需求端:原油产量有待企稳,疫情好转后海运需求或同步复苏

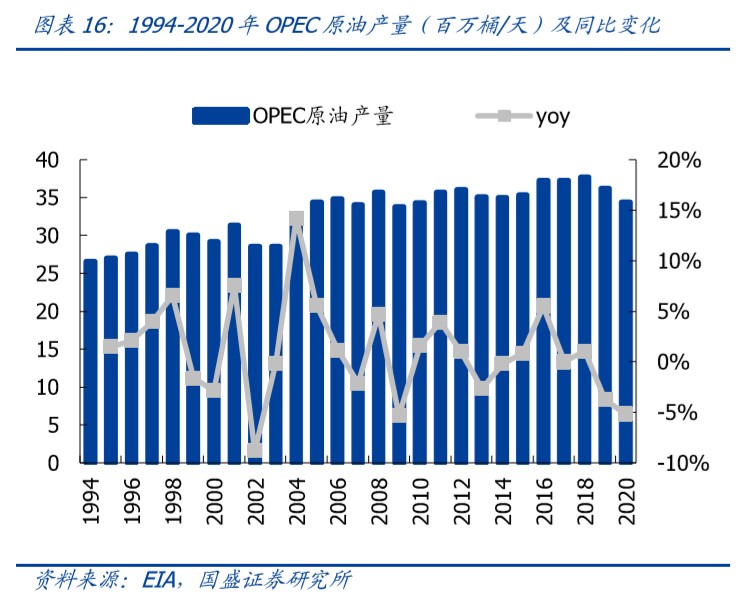

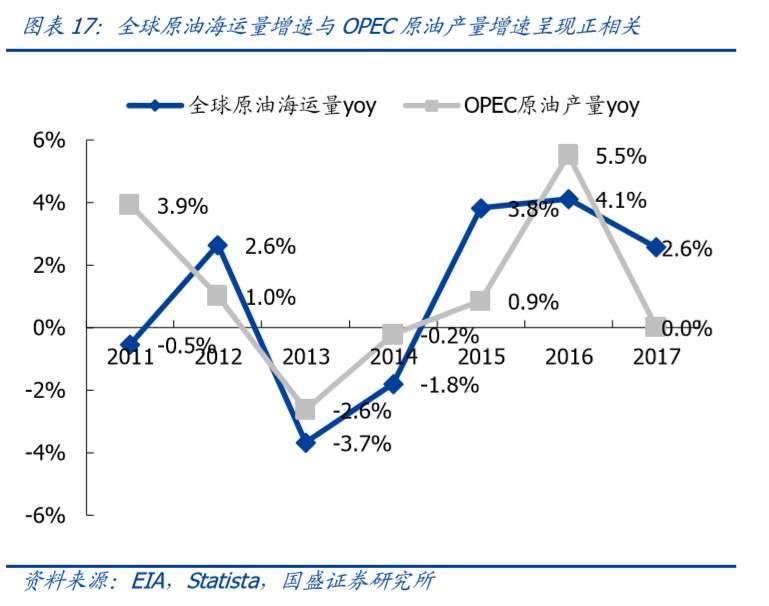

经过我们的测算,全球原油海运量的增速与OPEC原油产量增速呈现正相关关系,每一轮OPEC原油产量的上涨周期即为全球原油海运量的上行周期。2019年OPEC原油产量增长率由正转负,也带动全球原油海运量增速的下行。2018-2019年OPEC原油产量增长率为1.0%、-3.7%,而前两年的增速水平为5.5%、0.0%。目前OPEC的原油产量处于低位运行态势,而需求侧则处于缓慢复苏状态;此外,随着OPEC原油产量增速下行至触底,油价暴跌刺激储油需求,部分VLCC将被用作海上浮舱储油而退出市场,进一步减少了行业运力供给,提升了整体油运需求,带来油运行业的阶段性投资机遇。预计2020年原油产量将会企稳回升,带动全球原油海运量增速的新一轮上行。

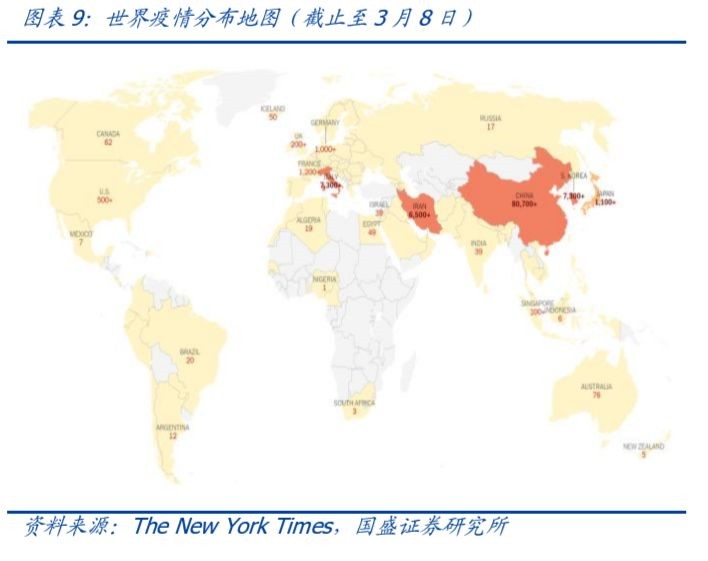

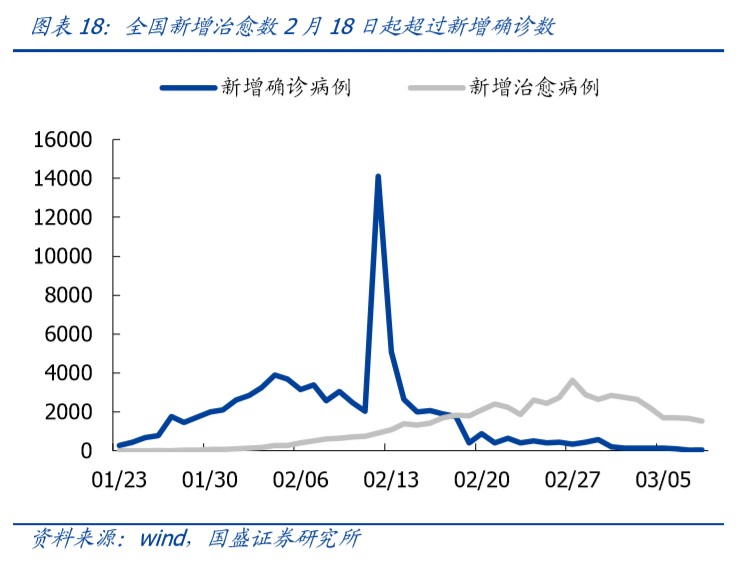

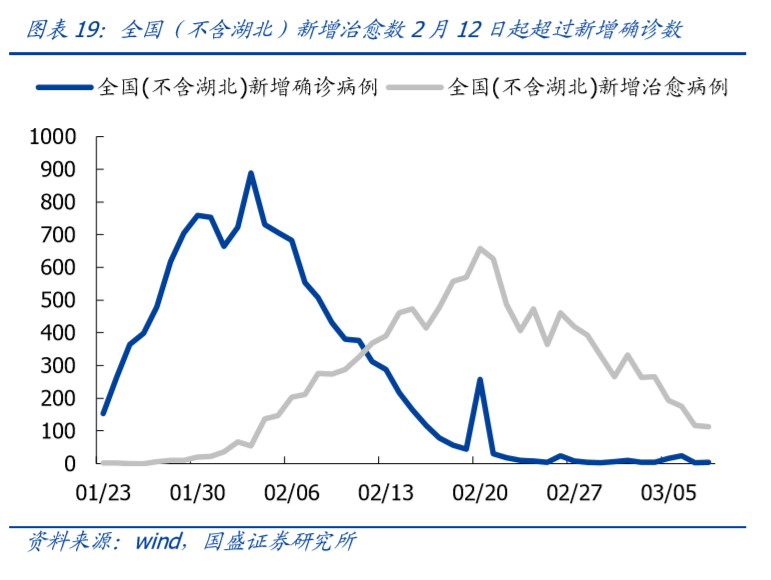

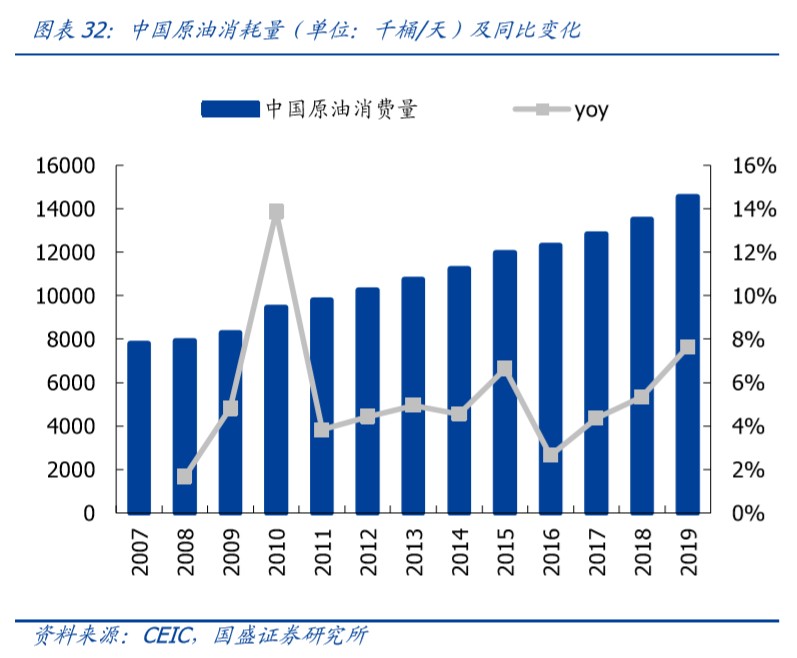

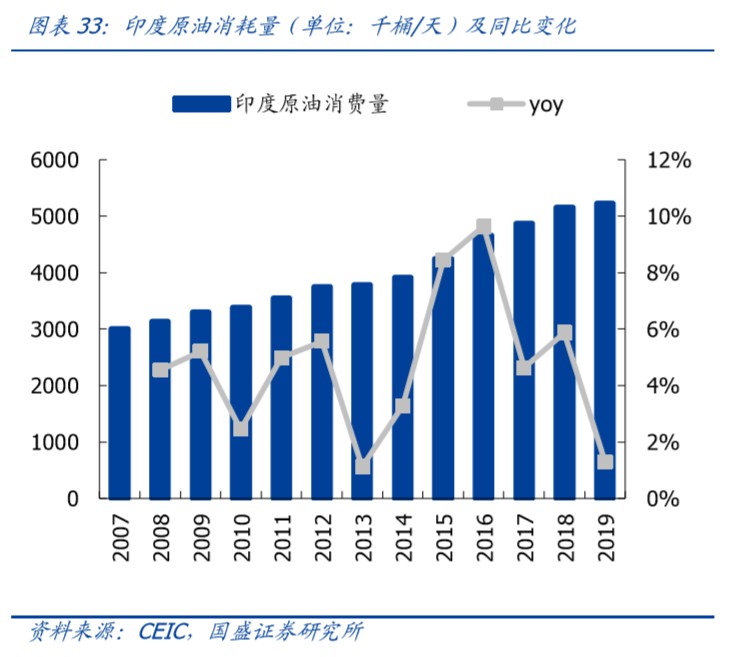

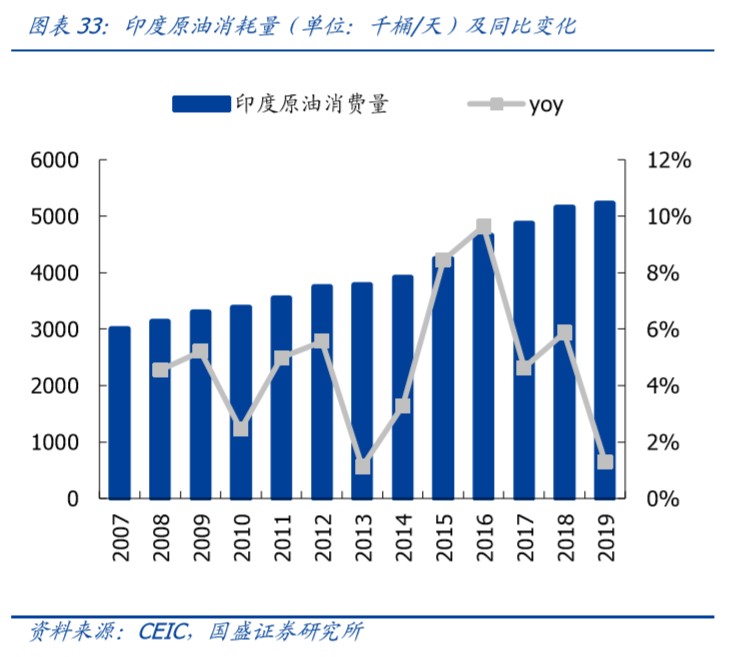

疫情影响短期能源需求、不改长周期复苏趋势,看好油运行业反弹逻辑。此次国内卫生事件爆发后,原油短期需求紧缩,春节假期后国内复工延后,消费、商务活动减少,公路、铁路、航空运输均受到不同程度影响。根据CEIC统计,2019年国内原油消耗量约1456万桶/日,占全球消费量的比例达14.6%,因此国内需求的骤然下降对全球原油需求边际影响较大,国际原油受到中国继续延期复工、整体出行意愿较低的影响,价格显著下行。近期疫情在世界范围内呈现多点扩散趋势,其中韩国、日本、意大利、伊朗等国日趋严重,疫情较为严重的地区多为原油的净进口国与消费国,疫情扩散进一步压缩需求、引发原油价格的不断回落。从疫情数据上来看,目前新增的确诊病例总数逐步下降,全国每日新增确诊病例从2月12日最高峰的15152例,下降到了2月27日的400例以内;全国除湖北以外,其他省份每日新增确诊病例从最高峰2月3日的890例下降到2月21日的50例以内;2月18日起,全国新增的治愈出院病例数快速增加,超过新增确诊病例数幅度逐步加大。三大因素叠加充分释放出疫情好转信号。2019年世界原油消耗量为100百万桶/天,若疫情持续至4月份,预计2020年全球原油整体需求同比增加1.3%,对应101.3百万桶/天;其中,预计原油海运需求将增加至100万桶/天,同比增长2.5%。

2.3 运输/运价指数预示景气度上行

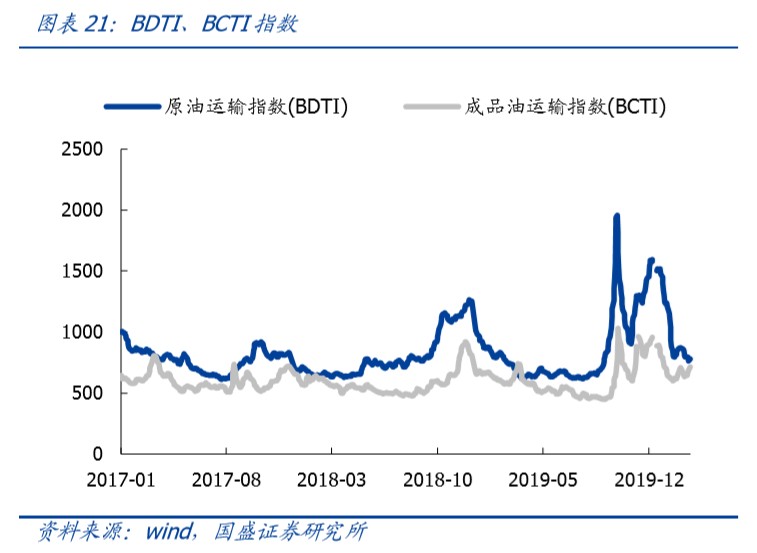

2019年9月,美国财政部以违法转运伊朗原油为由,将中远海能子公司——大连中远海运油运(COSCO Shipping Tankers (DaLian))列入特别指认国民和被禁阻者名单。大连油运拥有26艘VLCC,总载重规模为790万吨,数量和规模都占到中远海能VLCC载运量的50%,占世界运营VLCC油运船只总载运量的2.7%,此事件造成的对未来油运供给能力的恐慌造成了全球航运价格的急速上行。此外,2019年10月11日,伊朗一艘油轮在沙特港口吉达附近发生爆炸,船只受损严重,大量原油流入红海。受此影响,油运市场恐慌情绪达到最高点,当天市场租金达到了30万美元/天,刷新了自1990年以来的历史高点;成品油运输指数(BCTI)也在10月11日达到峰值1,941点。此后,2020年1月31日美国财政部在其官方网站发布消息称,已解除对大连中远海运油运的制裁,市场供给逐步恢复正常。目前,美国对伊朗、委内瑞拉的原油运输仍加以制裁,制裁运力限制何时放开存在较大的不确定性。受到供给侧运力不确定性的影响,VLCC运价仍具备较高弹性空间,运价水平及船东盈利有望高于去年同期。

油运景气周期开启,海运运价有望上行。2020年3月9日,原油运输指数(BDTI)为778点,成品油运输指数(BCTI)为717点,中国进口原油运价指数(CTFI)为922点,三大指数较去年同期分别变化4.9%/24.7%/-13.3%,油运景气触底上行。随着国内原油进口需求的逐步回暖,VLCC租金开始企稳回升,目前VLCC TD3C-TCE达3.1万美元/天,周环比上涨69.1%,年同比-19.7%;VLCC油运运价已经达到船东盈亏平衡水平,下行空间受限,预计2020年运价有望维持上行趋势。

一年当中油运市场同样具备明显的周期性特征,2018Q2达到显著的周期性低点后,油运价格开始企稳回升。一般来说,油运行业具有明显的淡旺季分布,一、四两个季度由于需求端的上行,带来了传统油运行业旺季,平均油运价格高于二、三季度。当前来看,VLCC油轮的运价在2018Q2达到了1994年以来的历史性低点。随着行业供需格局的不断改善,油运运价或将逐步走出历史底部,2020年有望开启新一轮的运价上升周期。

2.4 限硫令出台有效运力逐步退出

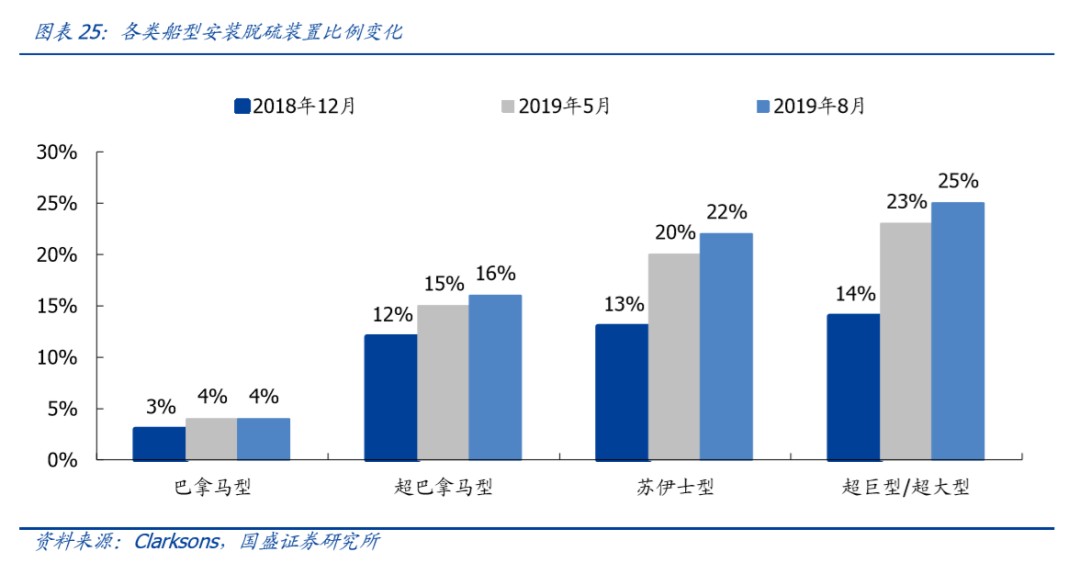

随着限硫装置的安装,有效运力将逐步退出。国际海事组织海上环境保护委员会第70届会议决定自2020年1月1日起在全球范围内实施船用燃油硫含量不超过0.50% m/m的规定(此前为3.50% m/m)。业内对该规定主流的解决方案主要是三种:使用低硫油、安装脱硫塔以及使用LNG新型船舶。目前,世界各类油运船只已经开始紧锣密鼓地安装脱硫装置。脱硫塔的安装费用大约在300万美元,从经济效益的角度考虑,一般规模越大的船型安装脱硫塔的比例越高。

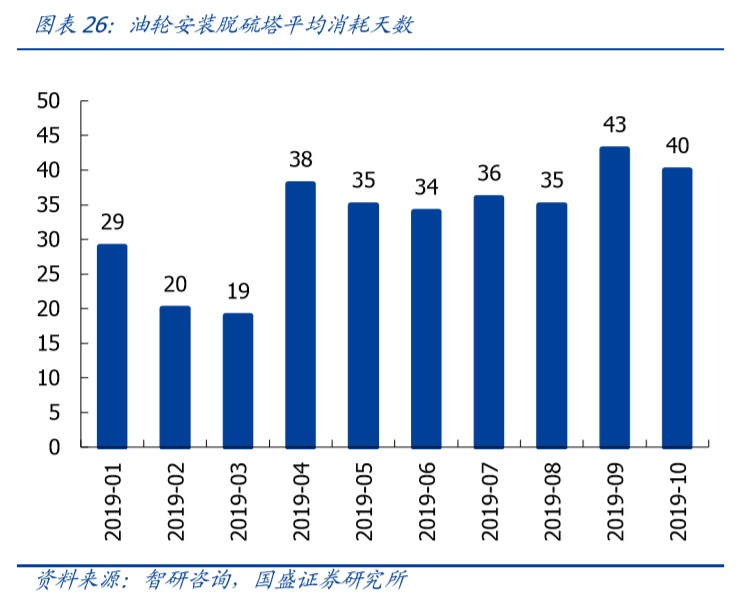

国际硫排放上限条约的实施将对行业供给侧产生两方面的影响:(1)影响短期供给。加装脱硫塔需要将船只进坞停航1-1.5个月,且消耗时间呈现逐步上升趋势。根据Clarksons统计数据,2019年安装脱硫塔预计将使全行业的短期有效运力将减少1.4%,2020年因安装脱硫塔而暂时退出即期运输市场的年化运力比重约占总运力的0.7%。(2)加速老旧船的拆解淘汰。目前全球运营15年以上的VLCC船占全部VLCC船的比重为22%,对于这部分船来说,其实现使用低硫油的可能性很低,主要是通过安装脱硫塔满足国际海事组织的要求。因为老旧船只的竞争力低于新船,我们预计老旧船在2020年将加速拆解,从而导致市场的有效运力供给进一步阶段性减少。据此,我们判断,油轮运输行业已步入新一轮上行周期,国际油运市场供需基本面将持续向好。

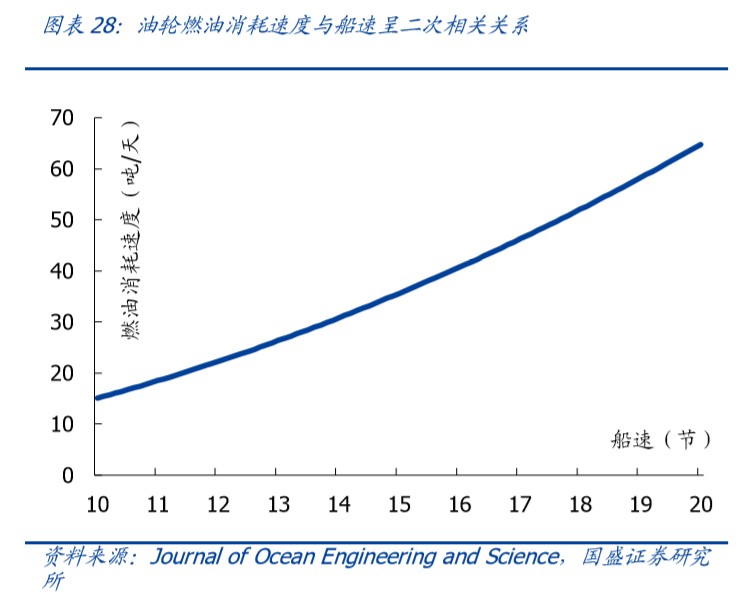

2017年12月墨西哥湾数据显示,0.5%硫含量的超低硫燃油(VLSFO)的生产成本比3.5%硫含量的高硫燃油(HSFO)高出30-150美元/吨,且因为低硫油需求随IMO2020进入执行阶段,价格差距呈现逐步上升趋势。因为高速航行会提升燃油消耗水平、提升油运公司的燃料成本,故受清洁燃油油价提升的影响,预计船东将会控制航运船速,进一步减少燃油消耗,从而达到控制成本的目的。减速航行将导致市场航运周转量供给进一步减少,从而推高运费水平。根据Clarksons预测,航行速度每降低0.25节,市场运力供给将下降2-3%。

3

供需预测与市场展望

3.1 供给侧测算

短期供给:VLCC新船在建订单占现有运力比例为供给侧增速的核心指标。上轮大周期启动时2003年订单比例为的14.8%,而2019年的在建订单比例已低至9.4%,低于上轮周期低点;在建订单从下单到交付平均需要2-3年时间,预计未来3年订单量和交付量预计将维持低位,2020/2021/2022年的新船交付量分别为40、23和3艘,短期的供给增速将逐步下滑,供给压力趋于显著紧缩状态。

此外,短期供给受到原油价格约束,欧佩克与非欧佩克产油国没有就减产协议达成一致,沙特阿美石油公司宣布大幅下调石油售价并提高产量,短期原油价格料将维持低位运行,带来布伦特原油期货期限结构倒置。投机性浮仓储油占比提升造成有效运力的退出带来了油运运价的持续提升空间。

长期供给:受到环保压力及IMO环保公约陆续生效影响,叠加LNG动力船舶技术尚未成熟,替换/重置成本进一步上行,新造船产能将逐步收缩。2019年1-10月VLCC新船订单为12艘,与去年同期相比下降73%,远低于59艘的新船交付数量,长期供给或持续受限。

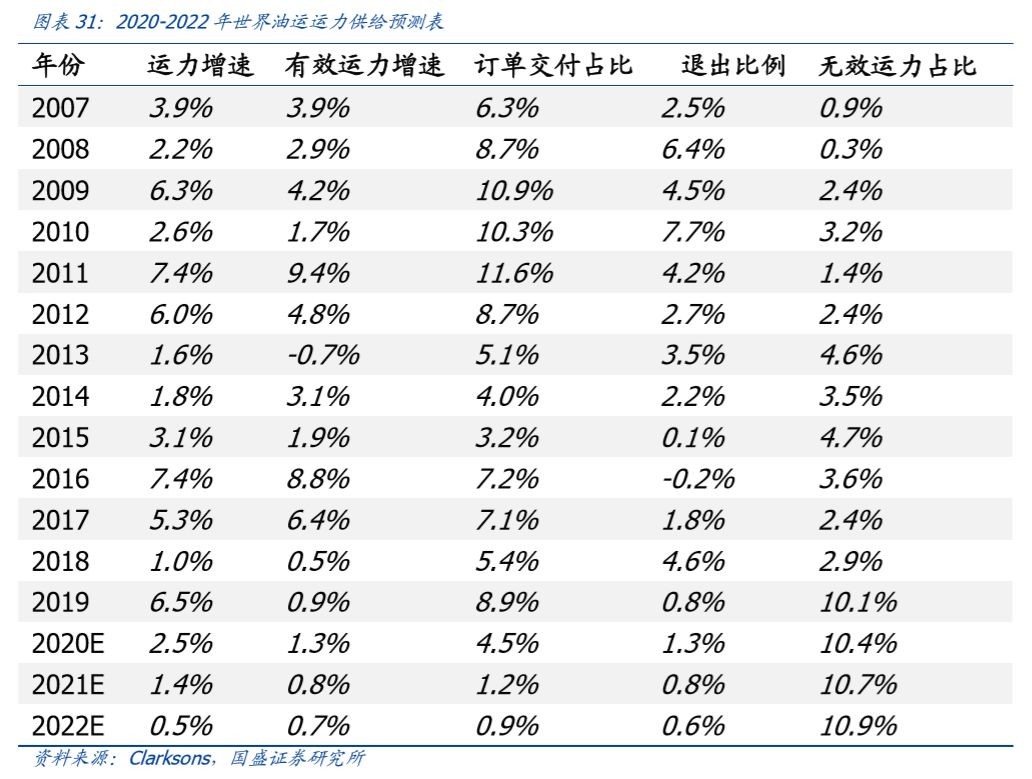

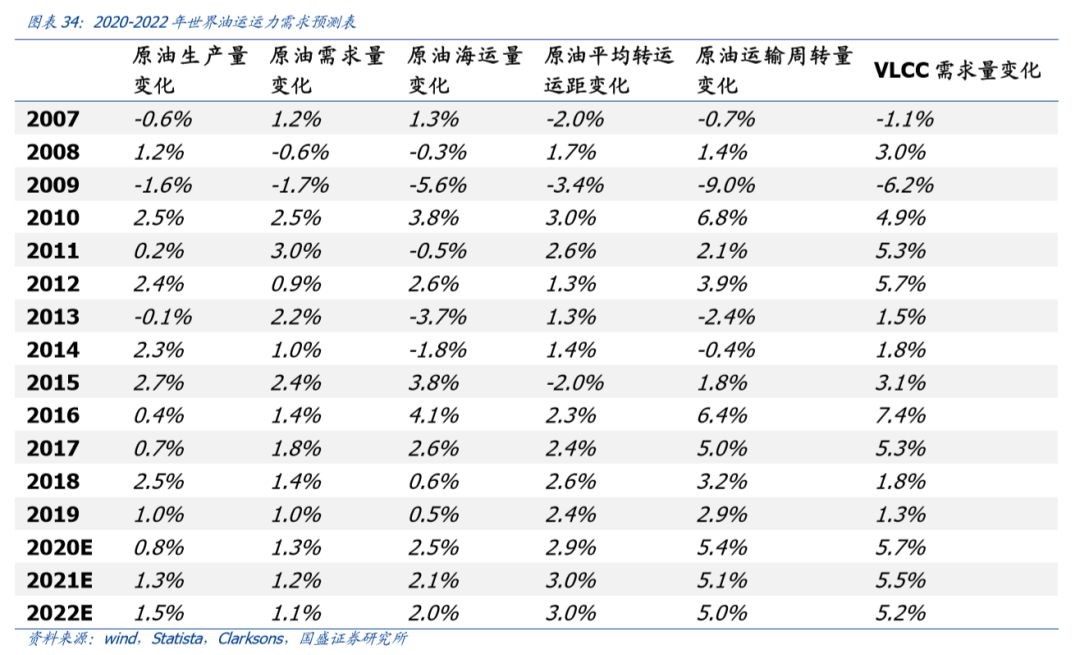

假设未来新船完全按照现有订单情况交付,交付率取2010-2018年的历史平均交付率73%,预计2020-2021年VLCC新船交付量和载运量分别为30艘/918万DWT、13艘/398万DWT。假设市场拆解退出量、海上储油量及闲置/制裁运力占比按照船队老龄化进程、市场原油储备需求情况及脱硫塔安装进度进行调整,预测2020-2022年全球油运市场的运力增速分别为2.5%、1.4%、0.5%。

3.2 需求侧测算

本次COVID-19疫情对国内一、二季度需求侧产生较大影响,我们考虑到出行人数大幅减少、交通运力的下滑,测算原油需求下滑约20%,即300万桶/天。考虑到进口国原油库存保持稳定,受疫情压制的需求或将滞后至暑期旺季集中释放,中国、印度等发展中国家原油需求增速水平具备仍充分的弹性释放能力,预计疫情只会造成短期影响,原油需求或于下半年集中反弹,补库存需求导致淡季不淡。

此外,根据EIA预测,美国2020年平均原油产量将上升至1330万桶/天,2021年或升至1370万桶/天,同比分别增长9.0%、3.0%。原油出口的净增加量将主要由美国出口增量贡献,预计2020年美国原油出口量将维持2019年的增速,同比提升45%左右;预计随着美湾原油出口运距的增长,2020年原油平均运距或将增长2.9%,考虑到原油海运量的变化,对应原油周转量需求预计增长5.4%。

3.3 油轮运价测算

过去20年VLCC-TCE均值为43,822美元/天,运价水平同时受供需两方面因素的影响,我们对历年供需两侧的变化情况、累计供需缺口/冗余情况以及对应运价水平波动情况对2020-2022年的油运运价进行预测。预计2020-2022年VLCC-TCE运价均值分别为54,224、78,510、101,763美元/天,同比分别增长56.4%、44.8%、29.6%,原油运输行业有望迎来3年以上的上行景气周期。

4

投资策略:首推招商轮船,关注中远海能

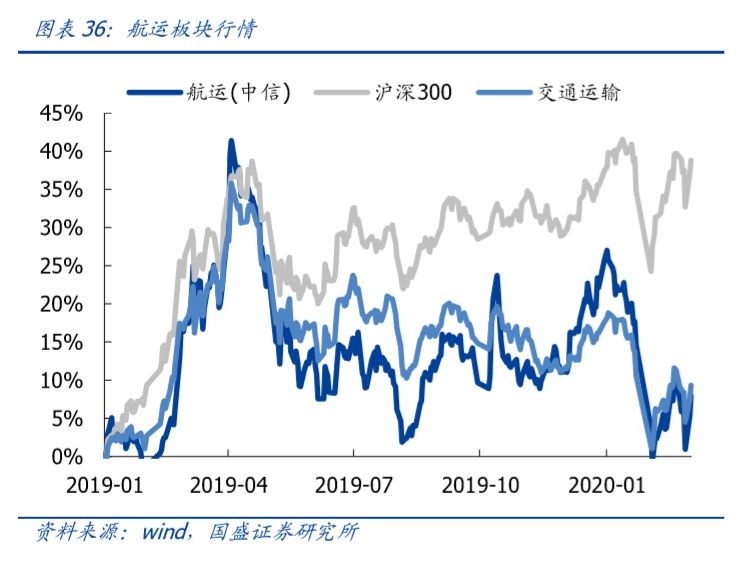

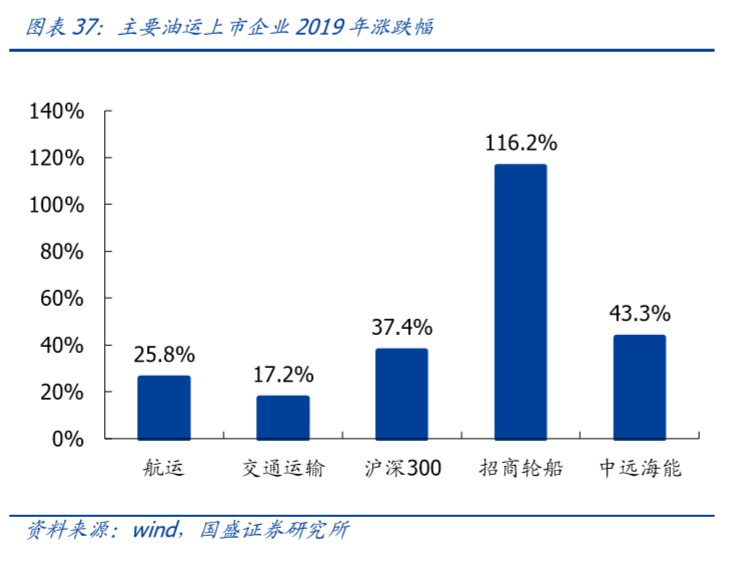

4.1 油运企业领涨,估值仍可提升

航运板块跑输大盘,油运企业领涨。2019年初至2020年1月6日,航运板块上涨25.8%,跑输沪深300指数,但油运股票领跑,其中招商轮船上涨达117.0%,中远海能上涨51.5%。

油运板块估值仍有提升空间。招商轮船目前(2020年3月9日)PB为1.48倍,处于历史估值的28.4%;中远海能目前PB为0.83倍,处于历史估值的42.7%。2020年限硫令使得供给压力缓解,美国原油出口加速,有望带动平均行距提升,行业步入周期上行区间。中国从事油运和远洋外贸运输主要包括招商轮船和中远海能两大央企,我们建议重点关注:招商轮船、中远海能。

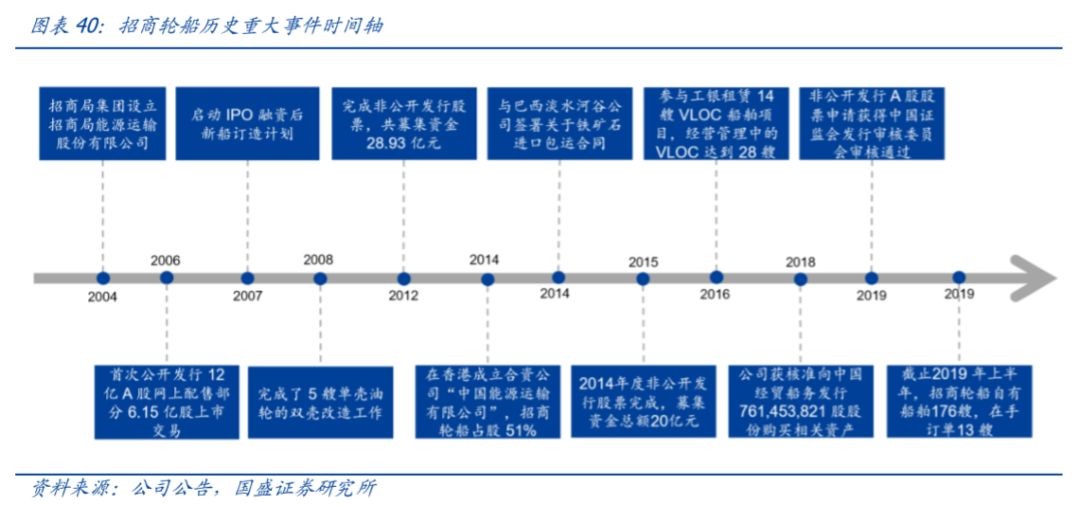

4.2 招商轮船:VLCC规模第一,中国油运领先央企,盈利具备高弹性

招商轮船是以招商局轮船股份有限公司作为主发起人,联合中国石油化工集团公司、中国中化集团公司、中国远洋运输(集团)总公司、中国海洋石油渤海公司共同发起设立的股份有限公司。作为航运板块的龙头企业,招商轮船成立于2004年,并于2006年在上海证券交易所上市。

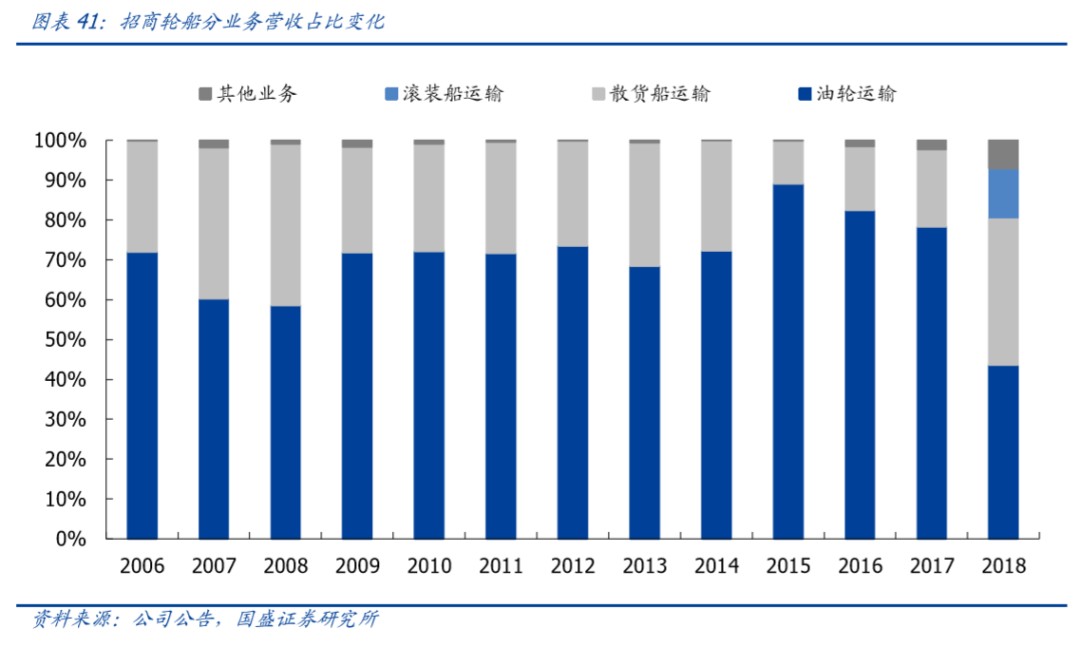

公司主营业务包括原油运输、干散货运输、LNG运输、滚装运输、件杂货运输、特种货物运输等,形成了“油、散、气、特”的全方位业务布局。公司油轮和散货船分别由公司全资拥有的两个专业管理公司海宏公司及香港明华进行日常经营管理,并通过下属合营企业中国液化天然气运输(控股)有限公司参与液化天然气专用船运输业务。

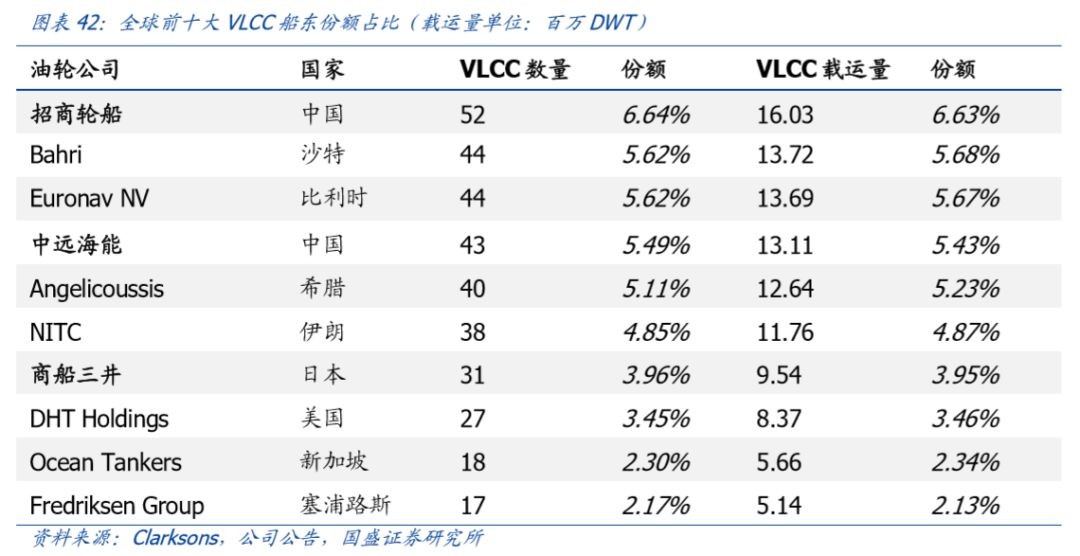

公司的VLCC和VLOC船队规模均位居世界第一,有望优先受益行业景气恢复。截至2019年9月,公司共拥有100%股权的VLOC 14艘,30%股权的VLOC 20艘;拥有营运中的VLCC 52艘、订单1艘,占全球总VLCC船队数量的比例达到6.6%。

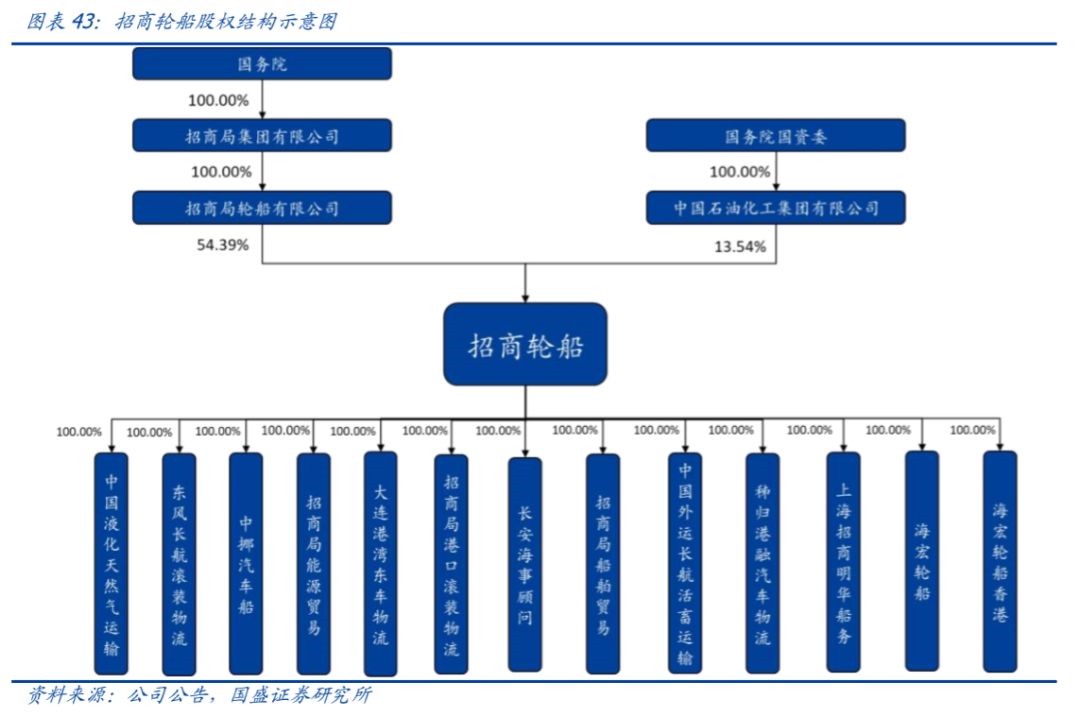

招商轮船实际控制人为招商局集团有限公司,控股股东为招商局轮船有限公司。招商局轮船持有公司54.39%的股份;第二大股东为中国石油化工集团有限公司,持有公司13.54%的股份;前两大股东合集持股比例为67.93%。另外,公司旗下共拥有136家控股/参股子公司及12家联营/合营企业,相关子公司的业务范围与公司主营业务保持一致,主要围绕远洋原油运输、干散货运输、LNG运输、滚装运输、活畜运输、件杂运输等开展各项业务。

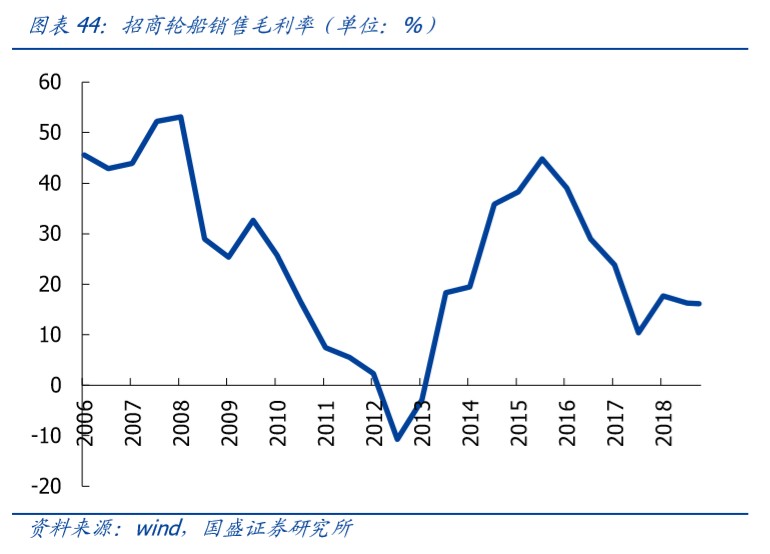

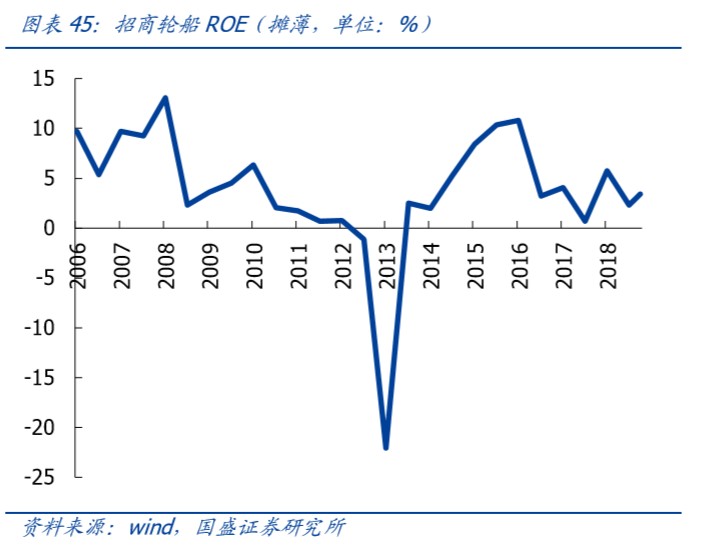

公司的VLOC船只的大宗干散货业务及LNG天然气运输业务主要的运营模式以20年以上的长期运输合约为主,通过这种方式锁定回报水平,运价不跟随市场波动;此外,公司由中小油轮主导的件杂货运输及特种货物运输,运输规模与收益波动小均显著弱于大船业务。因此,公司的主要利润贡献来自于VLCC油运船队业务及运价水平。2008年,VLCC-TCE全年运价均值为9.7万美元/天,此年招商轮船的毛利率和ROE分别达到53.1%和13.1%的历史最高水平;下一轮周期高点2015年,VLCC-TCE全年运价均值为6.5万美元/天,此年招商轮船的毛利率和ROE分别为38.3%和8.4%。随着本轮油运运价水平的提升,公司毛利率和ROE亦将随之进入周期性高点。

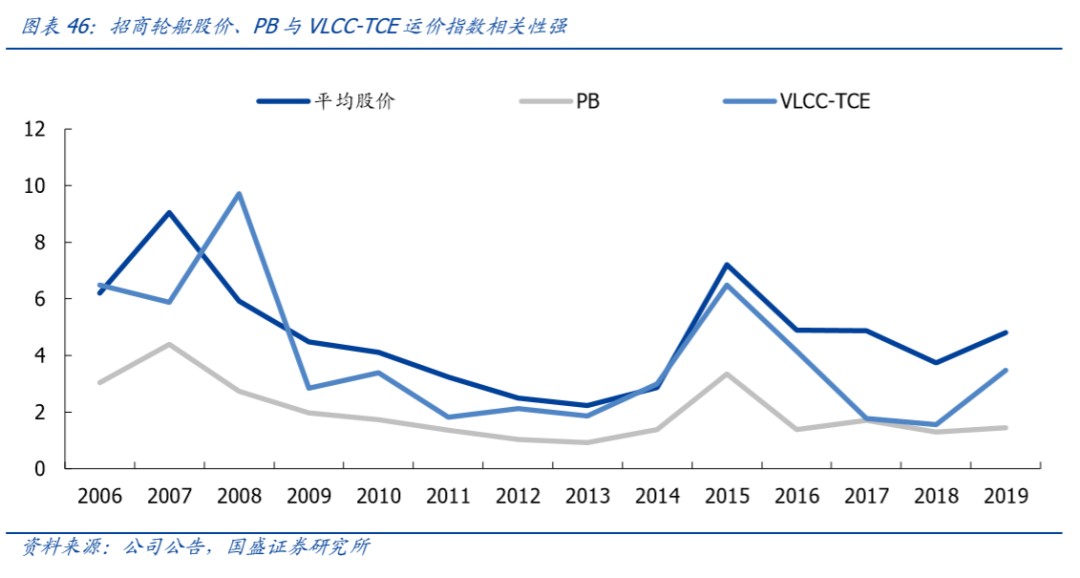

根据测算,在其他条件维持不变的情况下,公司的单船TCE运输收入每波动1万美元,公司归母净利润水平将会波动1.95亿美元,而公司2018年归母净利润仅为1.7亿美元。由于运价是公司盈利能力的直接决定因素,招商轮船股价、市净率呈现与VLCC-TCE运价的强相关性。根据我们的预测,本轮油轮行业有望迎来3年的向上周期,运价的周期性高点将在2022年前后到达,运价峰值或与2008年水平接近,带来公司整体盈利中枢的提升。

4.3 中远海能:世界第四大VLCC船东、中国最大的油品运输企业

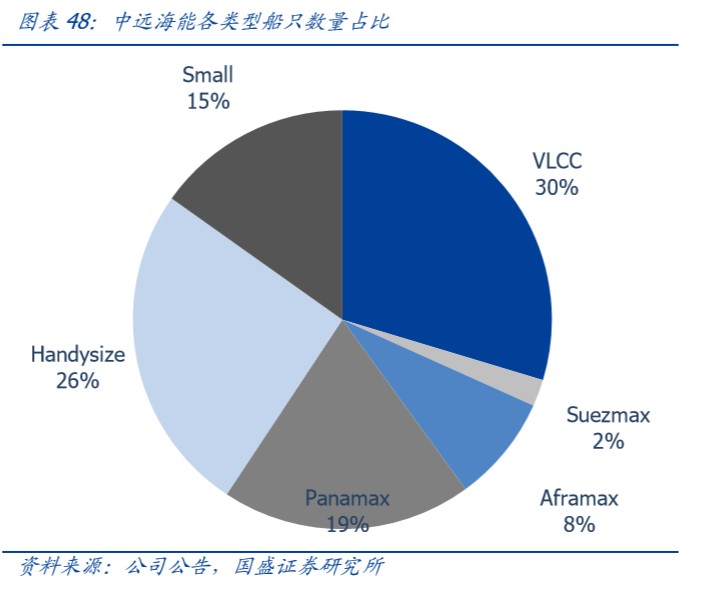

中远海能是中国最大的油品运输企业及世界第四大VLCC船东。公司与沿海沿江的主要炼化企业建立了长期运输合作关系,是国内沿海、沿江主要炼化企业的最大沿海原油运输供应商。集团从事油品运输业务的主要经营模式是利用自有及控制经营的船舶开展即期市场租船、期租租船、与货主签署 COA合同、参与联营体(POOL)运营等多种方式开展生产经营活动。截至2019年9月,中远海运油轮共有VLCC船43艘,总运力为1311万DWT,约占全球VLCC总运力的5.4%。

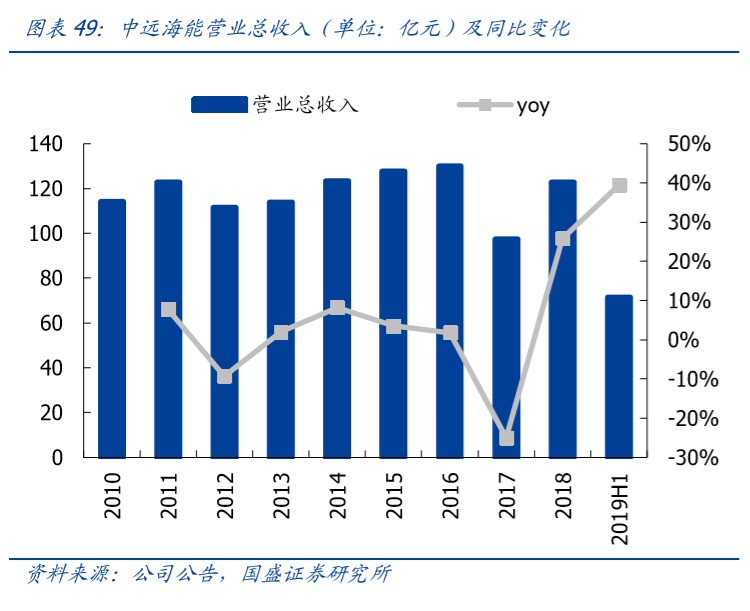

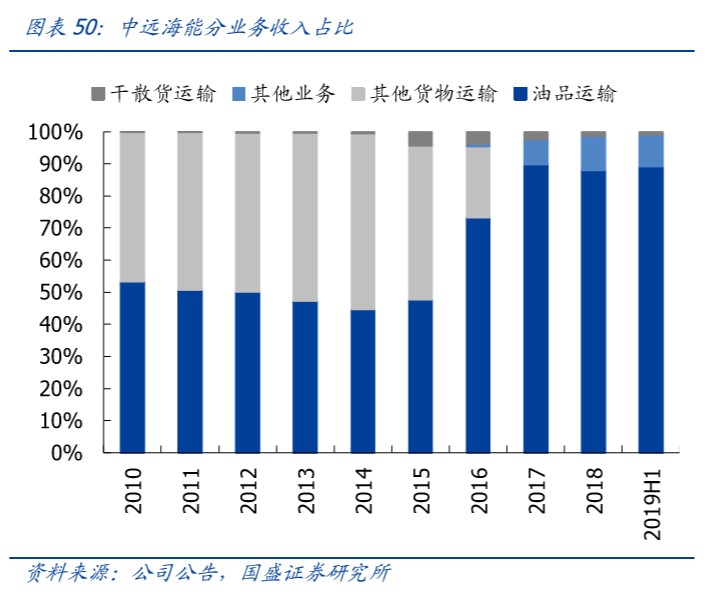

由于油运行业属强周期强波动行业,公司业绩对油轮运价敏感,营业收入增长率随油运周期而呈现周期性波动。受到油轮运价从低位复苏、东亚原油需求回暖影响,公司2019年上半年实现营业收入71.38亿元,同比大幅上涨39.5%。整体来看,公司的主营业务主要由油品运输、干散货运输和其他货物运输三块构成。其中,油品运输是公司盈利的核心,近3年营收占比维持在90%左右。

当前油运行业位于大周期底部、上行周期逐步确立,2019年12月13日中美第一阶段经贸协议文本达成一致,中美和谈达成阶段性协议。2020年1月31日中远海能制裁运力得到解除,解禁油运运力随即投放市场,大大增强了公司应对接下来油运行情的竞争优势。同时,公司外贸油运业务具备高利润弹性,我们预测市场VLCC

TCE运价每上升1万美元/天,预计公司利润提升可达1.47亿美元。目前市场对疫情的悲观预期已经基本兑现,VLCC日租金接近成本线、进一步下行空间有限,随着疫情过后油运市场不断回暖,公司业绩存在超预期可能。

风险提示

美国财政部对于伊朗、委内瑞拉的油运船舶制裁解除。制裁运力约占目前全球市场VLCC总运力的5%,受到制裁一旦解除将影响短期VLCC-TCE运价的弹性释放。

美国原油出口增速不及预期。受到贸易摩擦升级或其他全球突发性事件影响,美国原油出口增速可能有大幅下滑的风险。

肺炎疫情控制程度低于预期。中国、韩国、日本均为世界原油消耗大国,若该地区新冠肺炎不能在短期之内得到控制,则原油消费需求或将受损,运价或二次探底。

全球经济大幅衰退。受到经济下行的影响,原油净进口国进入去库存周期,进口原油需求量下降导致油运订单量和运价下滑。(编辑:罗兰)

扫码下载智通APP

扫码下载智通APP