招商证券国际:新高教集团(02001)长期前景良好,当前估值吸引力高,维持买入评级

本文来自招商证券国际。

新高教集团(02001)长期前景良好,当前估值吸引力高

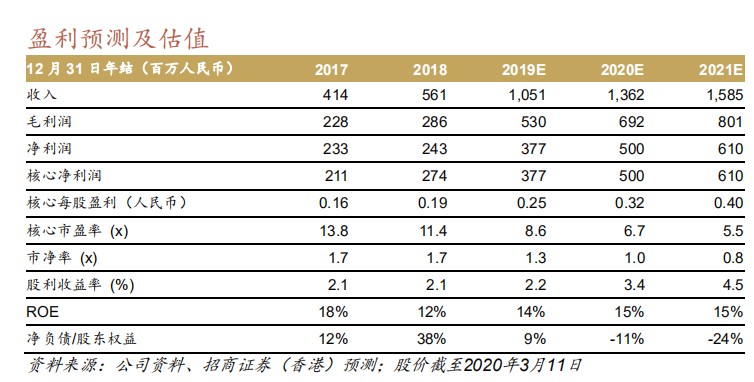

近期股价下跌创历史新低,但盈利持续增长前景不变。我们预计19和20财年核心净利润增速将达38%和33%,依靠内生驱动。鉴于资产负债表将在2020年走强,目前股价处于低估状态。

过去不利因素致使目前价值低估

年初至今,新高教的股价下跌了21%(相比之下同业平均股价上涨3%),目前19/20财年的前瞻市盈率分别为9倍/7倍。新高教的股价创历史新低,甚至低于2019年8月,教育政策的变化充满很大不确定性时的水平。

我们认为,新高教的股价在2019年一直受到压力,原因来自于几方面:1)卖空报告,但我们认为该报告后续被证不实; 2)资产负债表负债率提高导致并购能力有限; 3)收购新疆学校的执行问题。

21财年或东山再起

我们预计新高教19和20财年的核心盈利增长将分别达到38%和33%(19年中期的盈利同比增长34%)。我们预测在没有收购方案的情况下,新高教的净债务/权益比率将从18财年的38%和19财年的9%,增长到20财年和21财年的11%和24%的净现金/权益比率。

新疆诉讼一审已经通过,新高教胜诉,但我们认为另一方可能会提起上诉,这可能会延迟新高教对其1.17亿元人民币的剩余资金的收回,但我们认为这项诉讼和资金回收很可能在2020年底前解决。

总体而言,我们认为新高教过去的困扰将在2020年底之前结束,从而使2021年成为东山再起的元年。短期内,我们认为新高教是近期扩招政策的受益者。

维持买入评级,估值大大低于同业

新高教股价表现弱于我们的预期。目前20/21财年的市盈率分别为7倍/6倍,而同行的平均水平是12倍/11倍。即使我们将同行业公司划分为“第一梯队”和“非第一梯队”,“非第一梯队”公司估值的平均值也为11倍/9倍。

换句话说,新高教的估值较可比公司低36%/38%。基于富有吸引力的估值,我们维持对新高教的买入评级,维持盈利预测和目标价不变。

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP