新股消息 | 背靠银行的商务流程外包公司淘礼网再递表,近三年营收涨逾2倍

智通财经APP获悉,据港交所3月12日披露,淘礼网控股有限公司再次向港交所上市申请,该公司曾在新三板上市,于2018年6月底摘牌,2019年4月25日第一次向港交所递表,RaffAello Capital Limited为其独家保荐人。

淘礼网是为在中国提供信用卡分期相关销售服务的领先BPO合作伙伴之一。公司向中国发行信用卡的分期BPO合作伙伴提供信用卡分期相关销售服务。透过其销售渠道,公司向其信用卡持有人出售产品。根据行业报告,按2018年该业务分部的收益计,公司在中国BPO服务提供商中排名第三。公司亦向于中国向其成员提供忠诚度兑换计划的兑换BPO合作伙伴提供线上忠诚度兑换计划相关销售服务。

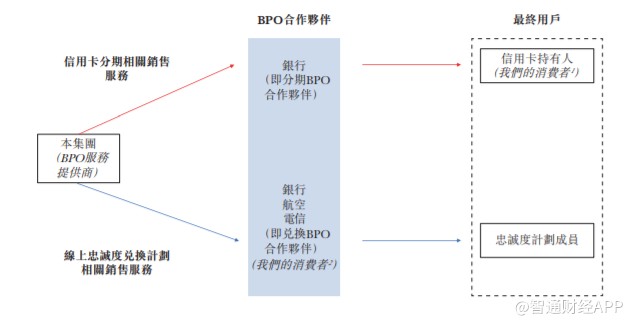

下图概述公司与BPO合作伙伴和其他相关方相关的业务模式:

该公司的主要业务分部包括:信用卡分期相关销售服务;线上忠诚度兑换计划相关销售服务以及其他销售。于往绩记录期,集团的客户主要包括(i)零售户及公司客户(针对信用卡分期相关销售服务);(ii)银行、电信公司及航空公司(针对线上忠诚度兑换计划相关销售服务);及(iii)零售户及公司客户(针对“其他销售”分部)。

于往绩记录期,该公司五大客户的收益分别占2016至2019财年总收益的约17.5%、23.2%、27.5%及31.1%,而最大客户应占相应期间总收益的约7.6%、9.5%、19.4%及19.6%。

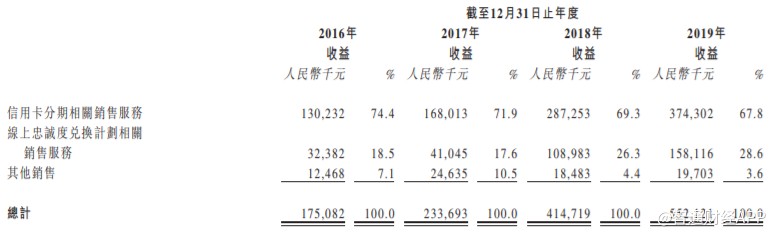

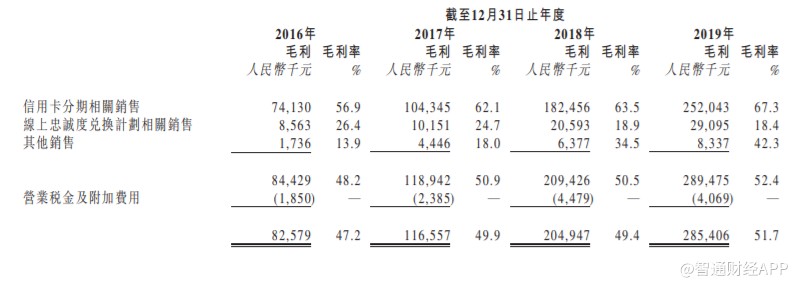

按业务分部划分的收益明细载列如下:

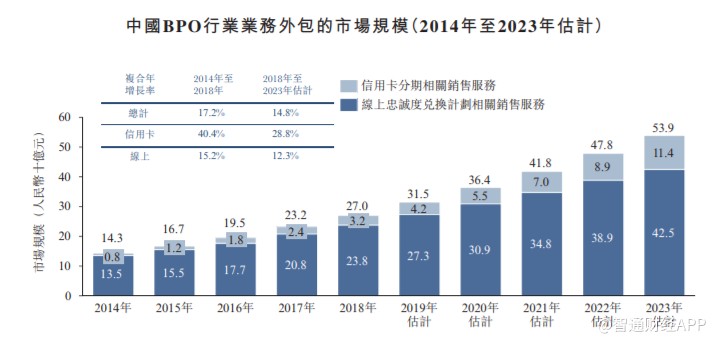

行业方面,首先是公司所处的商务流程外包市场仍处于发展阶段,未来会有更多银行选择将非传统银行业务外包给更为专业的BPO公司。

预计2018-2023年,银行BPO市场规模将以近14.8%的复合年增长率增长。而得益于信用卡以及分期销售模式向中国三四线城市普及,信用卡分期销售市场增长更快,同期复合年增长率在28.8%的高增长水平。

而对于公司主要收入来源——贵金属和纪念币销售领域,该细分市场仍处于早期发展阶段,由于贵金属特别是黄金是一种资产保值产品的观念正在逐渐普及,2018-2023年复合年增长率也在29.7%的高水平。

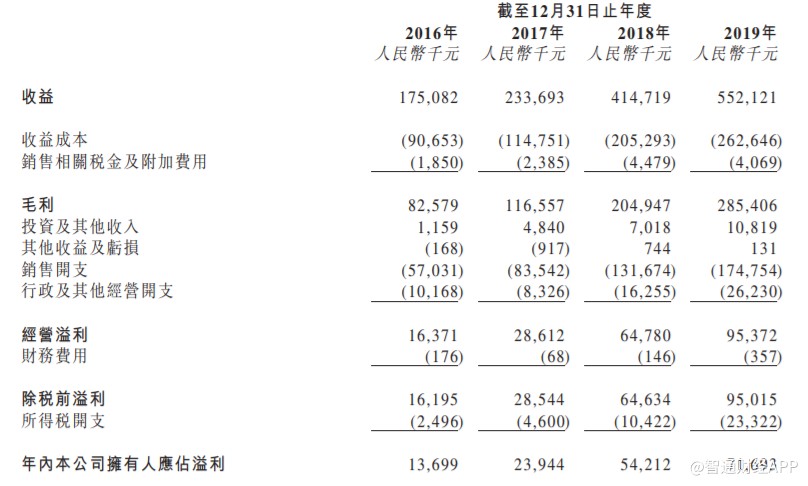

招股书显示,淘礼网2016至2019财年营收分别为1.75亿元、2.34亿元、4.15亿元及5.52亿元;毛利分别为8257.9万元、1.17亿元、2.05亿元及2.85亿元;净利分别为1369.9万元、2394.4万元、5421.2万元及7169.3万元。

于2016至2019财年,该公司综合毛利率分别为47.2%、49.9%、49.4%及51.7%,其中信用卡分期是公司主要毛利来源,该业务毛利率从2016年的56.9%上升到2019年的67.3%。

虽然该公司毛利率高达50%,但净利率维持在10%上下,呈现上升趋势,2016至2019财年,该公司净利率分别为7.6%、10.2%、13.1%及13%。期间销售费用是公司费用支出的大头。

风险方面,该公司提供信用卡分期相关销售服务的收益占比较高,存在大客户依赖的风险;公司可能面临雇员(尤其是电话销售代表)短缺的风险;依赖若干主要供应商;资料泄露的风险等。

扫码下载智通APP

扫码下载智通APP