腾讯控股(00700)财报电话会议实录:公司对游戏、视频、文娱等的竞争有很大信心

本文来自“英博前瞻”

核心观点:

受益于游戏、企业业务等强劲表现,腾讯控股(00700)19Q4营收好于预期。短期公共卫生事件预计对公司2020H1在线广告、线下支付、云业务等形成一定拖累,但料将较大程度被网络游戏、在线视频等业务强劲表现部分抵消。展望2020年,公司游戏业务有望继续维持强劲表现,金融业务利润贡献料将持续提升,在线广告亦有灵活的运营举措以应对市场竞争、宏观经济波动等。近期H股市场的大幅回调亦提供了良好的布局时机,中信证券继续维持对公司“买入”评级及480港元目标价。

投资要点

事项:腾讯于3月18日盘后公布了2019Q4及全年财务数据,当季营收表现好于此前市场预期。对此我们点评如下:

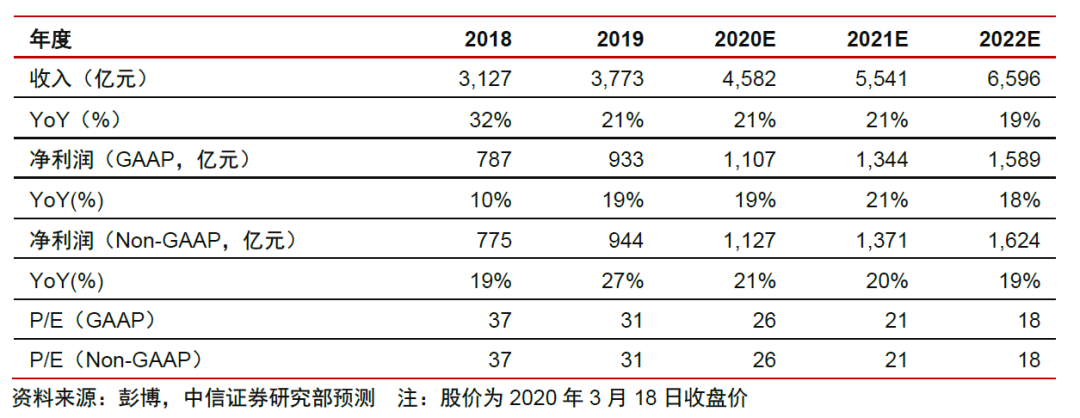

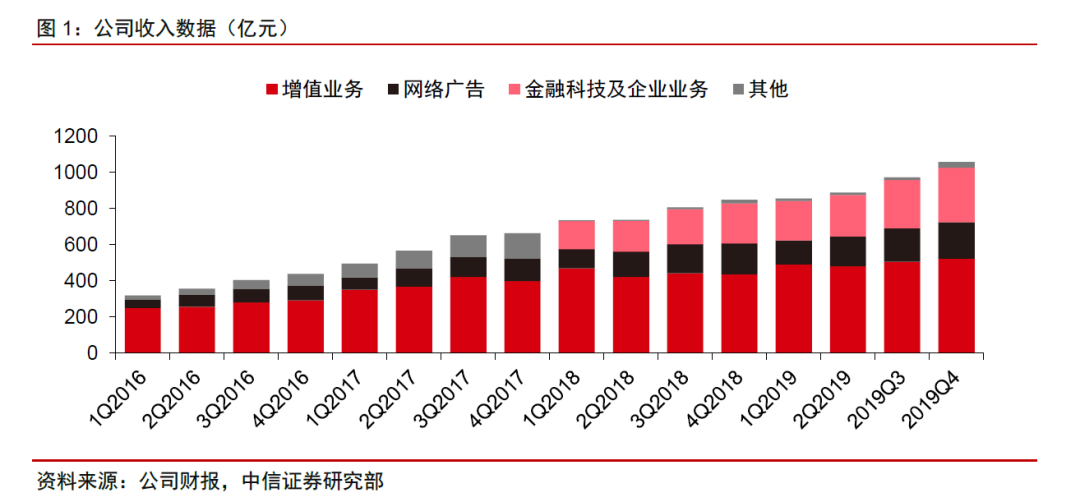

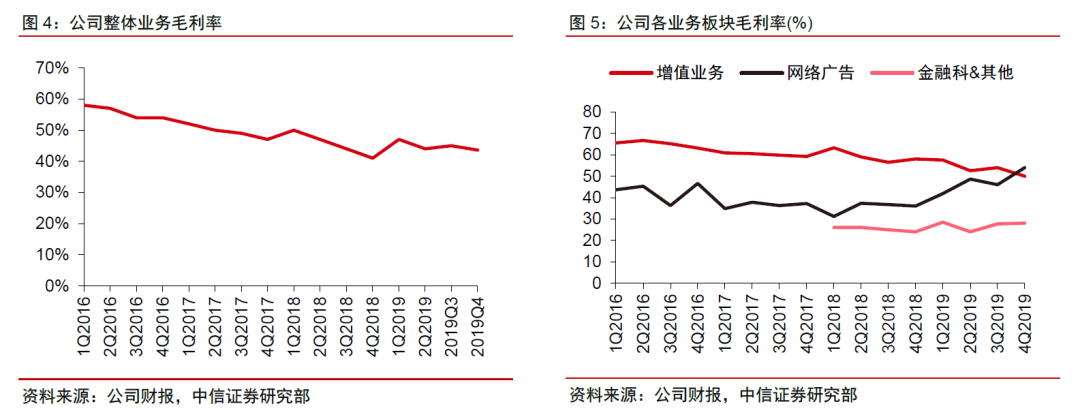

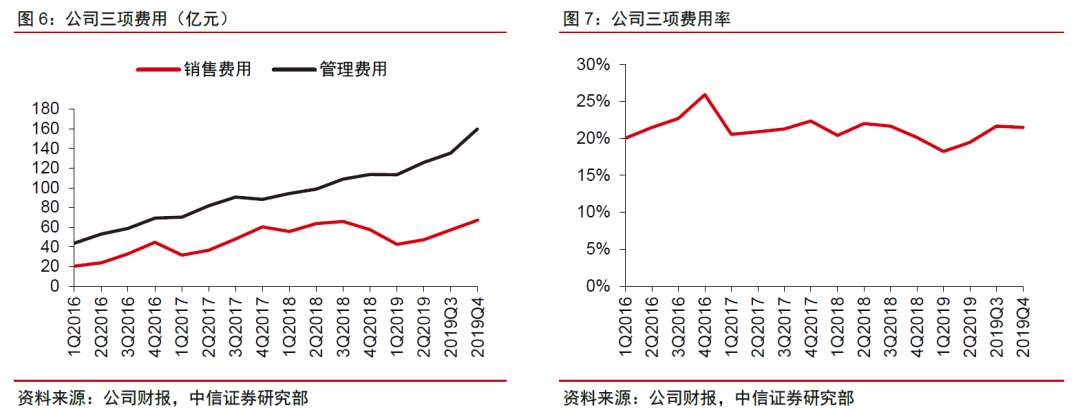

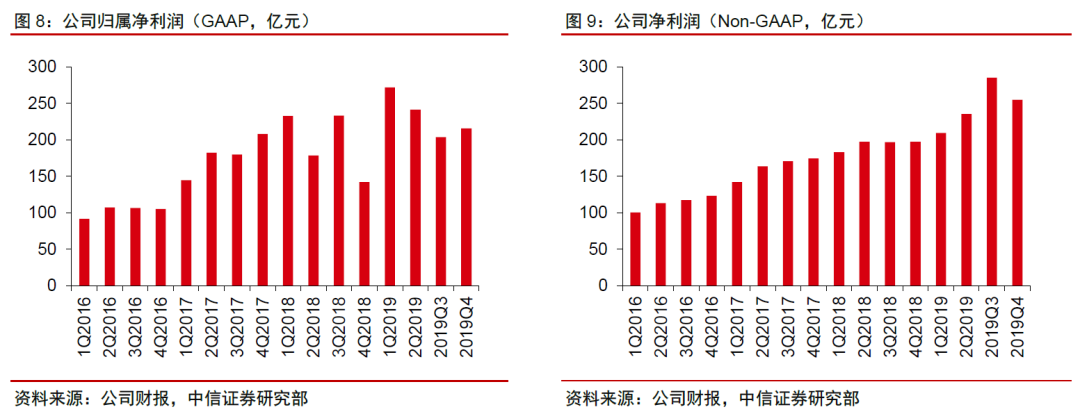

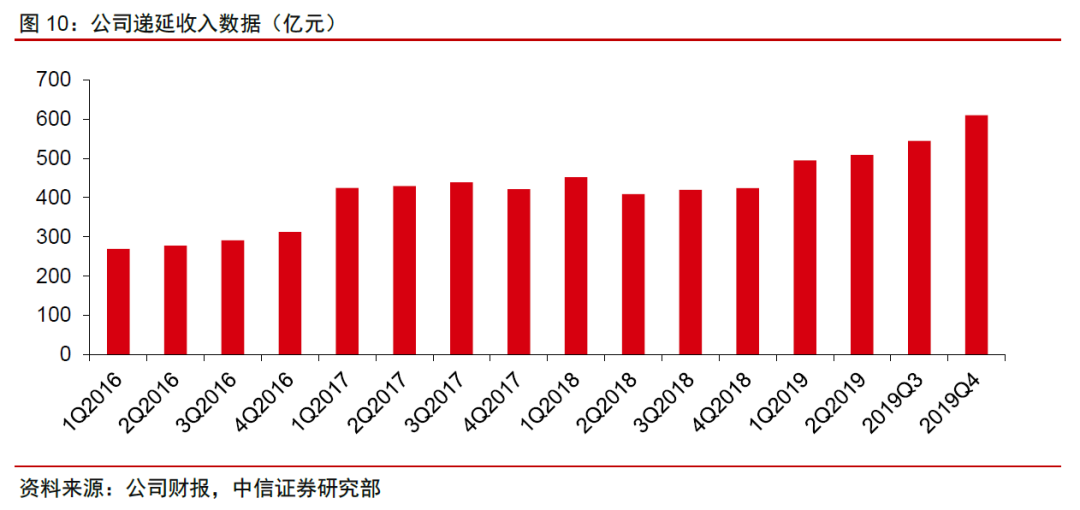

业绩概览:营收好于预期。公司2019Q4营收1058亿元(同比+25%),海外游戏、金融及企业业务为增长主要动力,调整后净利润254.8亿元(同比+29%),其中增值业务收入523亿元、金融及企业业务299亿元、在线广告202亿元、其他33亿元。2019年收入3773亿元(同比+21%),调整后净利润943.5亿元(同比+22%),其中增值业务收入2000亿元(同比+13%)、金融及企业业务1014亿元(同比+39%)、在线广告684亿元(同比+18%)、其他76亿元。公司全年毛利率、运营费用率为44%、20%,分别较2018年-1pcts、+1pcts。

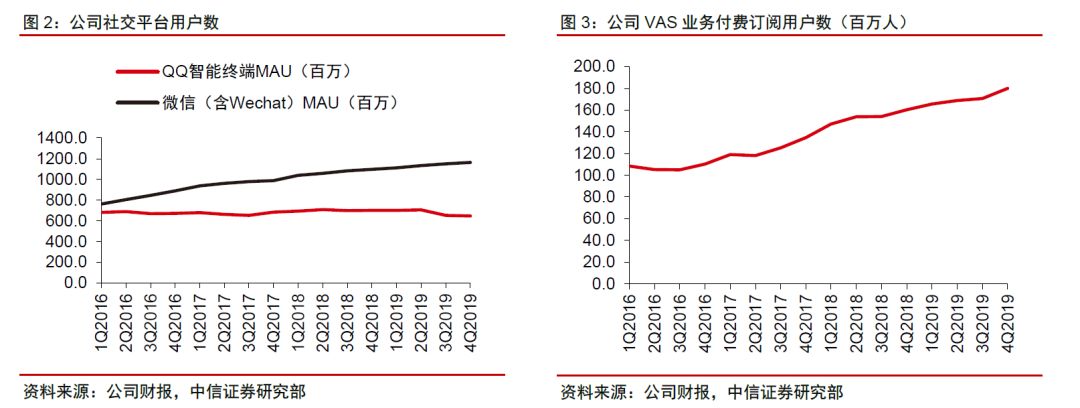

社交平台:不断强化微信小程序、短视频能力。四季度微信(含wechat)MAU达到11.64亿(同比+6.1%,环比+1.2%),继续保持稳健增长, QQ(mobile) MAU为6.47亿(同比-7.5%)。自2019年底以来,公司明显加强小程序的商业变现、搜索&发现,以及商业交易闭环等能力,全年小程序承载交易额超过8000亿元,同比增长超过1倍,我们亦发现,一季度公司在微信中推出了“视频号”功能,进一步发力短视频领域。QQ部分,自公共卫生事件爆发以来,QQ家校群为超过1.2亿用户提供了群课堂直播、线上辅导刻而成以及作业管理工具等,助力发展线上及线下教育。Questmobile数据亦显示,自2019Q3以来,腾讯国内线上流量份额占比基本趋于稳定,2020.02份额约为46%。

增值业务:手机游戏表现突出,强劲势头有望在Q1延续。公司当季增值服务整体收入523亿元(同比+15%),其中社交网络收入220亿元(同比+13%),游戏业务收入303亿元(同比+25%),王者荣耀、和平精英,以及海外市场贡献主要增量,但被PC游戏DNF的下滑所部分抵消。Q4海外收入增长超过100%,占游戏业务整体比重提升至23%,主要源于:《PUBG Mobile》、《Call of Duty Mobile》及《英雄联盟》良好表现,以及Supercell在本季度并表。受公共卫生事件影响,公司主力游戏产品在Q1表现突出,同时我们判断,DNF PC更新版本、DNF移动版本均有望在2020H1推出,同时英雄联盟、使命召唤手游等核心产品亦有望在今年获批上市发行。

广告业务:开始测试朋友圈第四条广告。公司当季广告业务收入202亿元(同比+19%),其中社交广告收入163亿元(同比+37%),媒体广告收入为39.5亿元(同比-24%)。2019年,媒体广告受到在线视频监管政策收紧、宏观经济逆风等系列因素影响,考虑到后续大型体育赛事的暂缓,以及政策监管层面的可能扰动等,短期媒体广告预计仍将面临持续压力。效果广告部分,公司已从去年末开始在朋友圈测试第四条广告,2020年可能仍会面临来自头部短视频app的竞争,以及冲击,但较高的投放ROI,以及微信搜索、看一看、微信小程序等潜在可拓展的广告资源等,都将继续支撑公司该业务2020年表现

金融及企业业务:云业务表现突出。Q4公司商业支付日均交易笔数超过10亿,月活账户超过8亿,月活跃商户超过5000万,理财通AUM同比增长超过50%,金融业务正成长为公司主要利润来源之一,同时我们测算备付金的部分恢复将为公司带来每年约20亿元左右利润贡献。云计算及企业服务全年收入超过170亿元,付费客户数量超过100万,按收入体量,腾讯云基本达到同期阿里云的50%。我们认为,公共卫生事件可能在2020H1对公司线下扫码支付、云业务交付等业务形成一定影响,但公司亦抓住机会,推动腾讯会议(目前DAU超过1000万)、企业微信等产品在用户群中快速渗透,长期对腾讯云构成实质利好。

风险因素:游戏、在线视频政策监管风险;公共卫生事件扩散对公司部分业务拖累风险;宏观经济增速下行导致在线广告市场萎缩风险;新互联网产品&服务用户分流风险;市场竞争持续加剧风险等。

投资策略:短期公共卫生事件预计会在2020H1对公司在线广告、线下支付、云业务等形成一定拖累,但将较大程度被游戏、在线视频等业务的强劲表现所部分抵消。同时展望2020年,公司游戏业务有望继续维持强劲表现,金融业务利润贡献不断提升,在线广告亦有灵活的应对举措。考虑影响,我们小幅调整公司2020/21年盈利预测,并新增2022年预测数据,对应2020/21/22年净利润(GAAP)、净利润(Non-GAAP)预测分别为1107/1344/1589亿元、1127/1371/1624亿元。近期市场的大幅回调亦提供良好的布局时机,继续维持对公司“买入”评级及480港币目标价。

附录:公司2019Q4及全年电话会议纪要

2019Q4财务概况

营业收入:人民币1057.67亿元,YoY+25%,QoQ+9%。归属净利润(GAAP):人民币215.82亿元,YoY+52%, QoQ+6%。Non-GAAP归属净利润:人民币254.84亿元, YoY+29%, QoQ+4%。运营利润:人民币286.04亿元,YoY+65%,QoQ+6%,利润率27%。

增值服务业务收入:人民币523.08亿元,YoY+20%,毛利率50%。

网络游戏收入:人民币302.86亿元,YoY+25%。

社交网络收入:人民币220.22亿元,YoY+13%。该项增长主要反映直播服务及视频流媒体订购等数字内容服务的收入增长。

网络广告业务收入:人民币202.25亿元,YoY+19%,毛利率54%。

社交及其他广告收入人民币162.74亿元,YoY+37%,主要受微信 朋友圈及移动广告联盟的广告收入增加所推动。

媒体广告收入人民币39.51亿元,YoY-24%,主要反映受排播时间的不确定性以及体育赛事的转播减少所导致的媒体平台(包括腾讯视频及腾讯新闻)广告收入减少。

金融科技及企业服务业务收入:人民币299.20亿元,YoY+39%,毛利率28%。主要由于商业支付带来的收入增长以及因云服务在主要垂直领域更加深入地渗透而带来的收入增长所推动。

其他业务收入:33.14亿元,包括投资、为第三方制作与发行电影及电视节目,内容授权,商品销售及若干其他活动。

公司当季资本支出:168.69亿元(YoY+270%, QoQ+154%),显示公司在云计算领域的投入。

业务概况

社交媒体:截至2019Q4,微信&WeChat合并MAU增至约11.64亿,YoY+6.1%;QQ智能终端MAU为6.47亿,YoY-7.5%。

QQ:优化了QQ的聊天功能及朋友推荐功能,并通过推出小游戏扩大其娱乐使用场景,使QQ更受年轻用户欢迎。自公共卫生事件爆发以来,QQ家校群为超过1.2亿用户提供了群课堂直播、在线辅导课程及作业管理工具等。

微信:小程序内容及信息流服务中的视频内容更加丰富,用户亦可通过微视在朋友圈分享短视频。微信及WeChat持续保持高水平的用户活跃度,活跃用户数及用户使用时长都进一步提升。2019年第四季日均消息数同比增加15%。加强了微信应用内的“搜一搜”及小程序直播功能,方便用户发现商户的小程序,并帮助商户促进销售转化。2019年,小程序的日均交易笔数同比增长超过一倍,交易总额超过人民币8,000亿元。

游戏业务:2019Q4,海外游戏收入同比增长超过一倍,占网络游戏收入的23%,与Supercell并表。2019全球前十最受欢迎的智能手机游戏(按日活跃用户数计算)中的五款均由腾讯开发。

数字内容业务:2019年收费增值服务账户数同比增长12%至1.8亿。

受主要节目内容延迟播映影响,视频付费会员及收入增长较二零一八年有所放缓,但腾讯视频付费会员数仍增长至1.06亿,视频业务全年营运亏损减少至人民币30亿元以下。

2019Q4,短视频应用微视的日活跃用户数环比增长80%,日均视频上传量环比增长70%。

广告业务:通过积极整合广告技术团队与销售团队、提升精准投放能力及简化广告库存及广告主工具等措施,核心的“社交及其他”广告在下半年重振增长动力,2019Q4,其收入占整体广告收入的绝大部分。

微信朋友圈人均单日最高广告曝光量由两条增加至三条,并在年底成功测试第四条。

广告联盟市场占据了显著份额,并录得强劲的收入增长,营运利润亦有改善。

若干电视剧延期播映,以及NBA篮球赛事的广告减少,对媒体广告业务全年造成面影响。

金融科技及企业服务(商业支付、其他金融科技服务(例如小额贷款)及云业务):

2019Q4商业支付日均交易笔数超10亿,月活跃账户超8亿,月活跃商户超5,000万。

理财平台理财通的资产保有量同比增长超过50%,而客户数目同比增长超过一倍。

2019年的云服务收入超过人民币170亿元,增速持续高于市场,付费客户数超过100万。

腾讯会议自2019年底推出后的两个月内,日活跃账户数超过1,000万,成为当前中国最多人使用的视频会议专用应用。

微信健康使用人数超过3亿,健康码已被超过300个县市的9亿用户使用,累计访问量达80亿次。

Q&A

Q:如何看待社交广告和短视频的竞争?对此有何应对策略?

A:公司有大量的应用程序流量,社交广告也提高了填充率,在技术上也对平台进行了投资。通过用户数据,可以将流量转化为点击率以及APP的下载量。整合后的广告平台,跟关注广告效果,尤其是公司有10亿人的流量,优势更明晰。另外公司在视频、音乐、新闻、feed文学等游戏中为用户提供服务,短视频方面,公司之前在长视频、支付后发制人,短视频领域一样具备这种潜力。现有产品也整合了社交网络,结合游戏等其他IP,未来可以有更大的发挥空间,在知识等垂直领域亦有空间。

Q:消费互联网的竞争策略?

A:游戏、视频、文娱等方面的竞争都很激烈,但是公司有很大的信心。以游戏为例,很多垂直领域都有巨头,但腾讯依靠后发的优势逐步成为各类游戏的领头羊,而现在腾讯正在从中国向世界挺进。从移动互联网到现在,公司一直在进行投资,并于社交、视频等生态结合,在社交网络上游戏也具备极强的竞争力,公司也会在其他垂直领域也会持续增长。

Q:对公共卫生事件带来线上需求的看法以及投资方向?视频方向的投资重点?

A:公司在相关产品做了很大的投资,数字化是长期趋势,公共卫生事件加速了进程,在线场景已经得到了充分使用。并且相关产品可以和微信等结合,提高效率,货币化方面,未来会面向政府端,公司并不担心。视频领域,公司与其他平台相比亏损较少,营运亏损30亿,说明在内容采购上比其他较少,未来视频依旧有可观空间,腾讯在视频垂直领域的优势很大,也有很强大的IP资源,效率也是行业顶尖的。

Q:金融科技受公共卫生事件的影响怎样?腾讯会议如何货币化以及会怎样影响云及IT支出?

A:对在线交易而言,最大影响来自线下交易的减少,公司现在每天产生超过10亿笔支付交易。在2月和3月初看到的是,供需两端都受到很大影响,但3月份复工后,pos商户、二维码、中小商户出现了回暖,管理方面的费用也有压缩,此外,理财业务也有不错的表现。

未来腾讯会议的货币化会考虑按方收费,支出方面,腾讯会议带来了大量的流量,公司的云以及IT支出都有增长,但公司的优化能力能够保证支出的有效性。

Q:公共卫生事件对金融科技的影响?公司有何策略应对?游戏出海的策略以及长期目标怎样?

A:初期对公司的业务产生了很大的影响,公司也帮助商家面对,所以公司的公益性会优于货币化,随着时间推移,公司在公共卫生事件以及所需的信贷、保险方面创新产品,可以与商家建立好的合作关系,这就是公司的策略。游戏出海方面公司进行一些有效的商业活动,与最好的工作室签约,研发和平精英等游戏取得了巨大的成功,公司也会紧密与核心工作室配合发布更好的产品。

Q:怎样看待公共卫生事件对消费者习惯的长期影响?对子公司有哪些支持措施?

A:潜在的是对娱乐消费的影响,包括音乐、看电影、看视频短片等内容的增长很好,消费者行为显然发生了结构性变化,人们对数字消费的要求更精确,但更大的影响在于,远程办公以及线上与消费者的互动更加重要,腾讯会议的增长证实了这一点。整体看,会对消费者特别是企业行为产生一些结构性的改变。在支持方面,公司在企业整个生命周期都提供支持,我们不会特别为公司提供特殊支持,因为他们都是很优秀的公司,而且这些公司更多为社会、客户提供充足的支持,将资源用在更需要帮助的人身上。

(编辑:彭谢辉)

扫码下载智通APP

扫码下载智通APP