金蝶国际(00268)2019年度业绩点评:20年积极转云致利润显著下滑,云业务成长性仍有保障

本文来自微信公众号“ EBoversea”

文章摘要

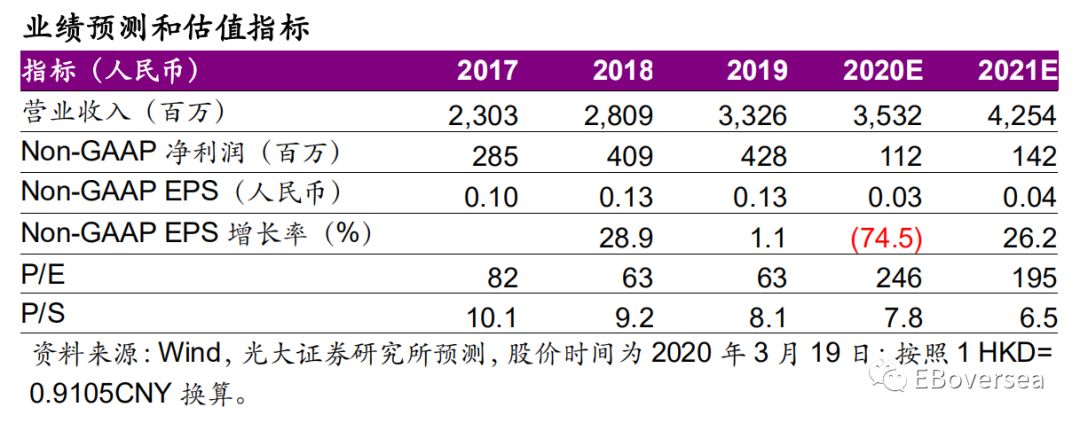

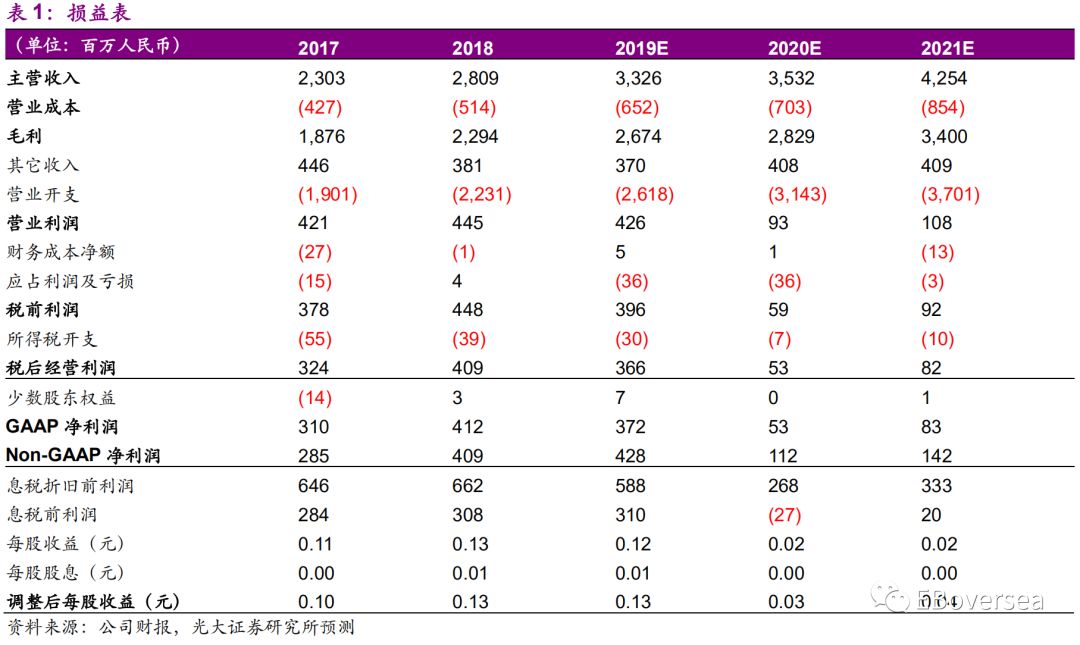

2019年营收维持较快增长,净利润表现显著超市场预期

2019年度金蝶国际(00268)实现营收33.26亿元人民币,同比增长18.4%。经营利润率同比下降3.4个百分点至12.7%,经营利润同比下降6.5%至4.2亿元,主要由于云业务占比扩大。Non-GAAP净利润达4.28亿,同比上升4.6%,显著高于彭博一致预期的3.19亿元,主要由于传统ERP业务盈利继续改善及云业务经营亏损率显著收窄。

20年传统ERP业务收入下滑,导致整体利润表现承压

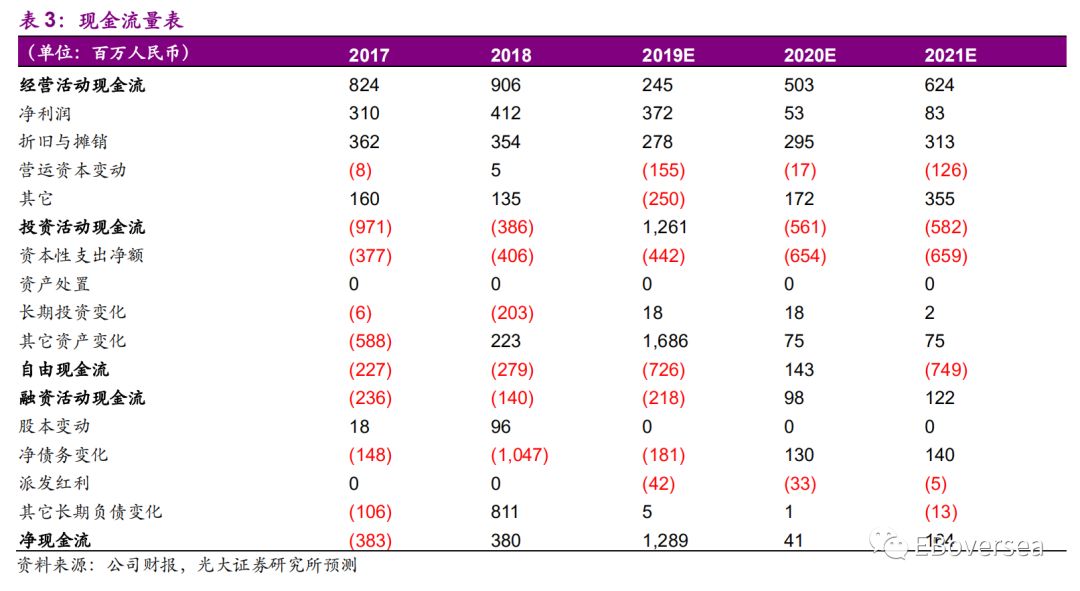

19年传统ERP业务营收增长承压,同比增长2.7%,主要由于传统ERP客户尤其是中小企业向云端迁移压力显现;但依旧维持稳定的盈利能力,经营利润率为25%(vs 2018年22%);净利率为22%(vs2018年20%)。20年1-2月受疫情影响传统ERP业务有所下滑,叠加公司内部业务线调整积极转云策略,我们预计20全年传统ERP业务收入将出现下降;由于传统ERP业务为公司利润主要来源,传统ERP业务下降将导致公司20年整体利润显著下滑。

云业务高速增长仍可期,苍穹云发力拓展中大企业市场

19年云业务营收同比上升55%至13.1亿,营收占比扩大至39%;受益于核心云产品星空云盈利改善,经营亏损率由1H19的23%显著收窄至2H19的9%对应全年经营亏损率为15%。一代星空云维持稳定标准化价格,受中小企业经营波动影响续签率下降,但续费率维持稳定;二代苍穹云有望于20年开始发力,贡献规模化营收。公司与华为初步签订大型泛ERP框架型协议(基于苍穹云平台),打开华为增量空间以及潜在中大企业市场。

估值与评级

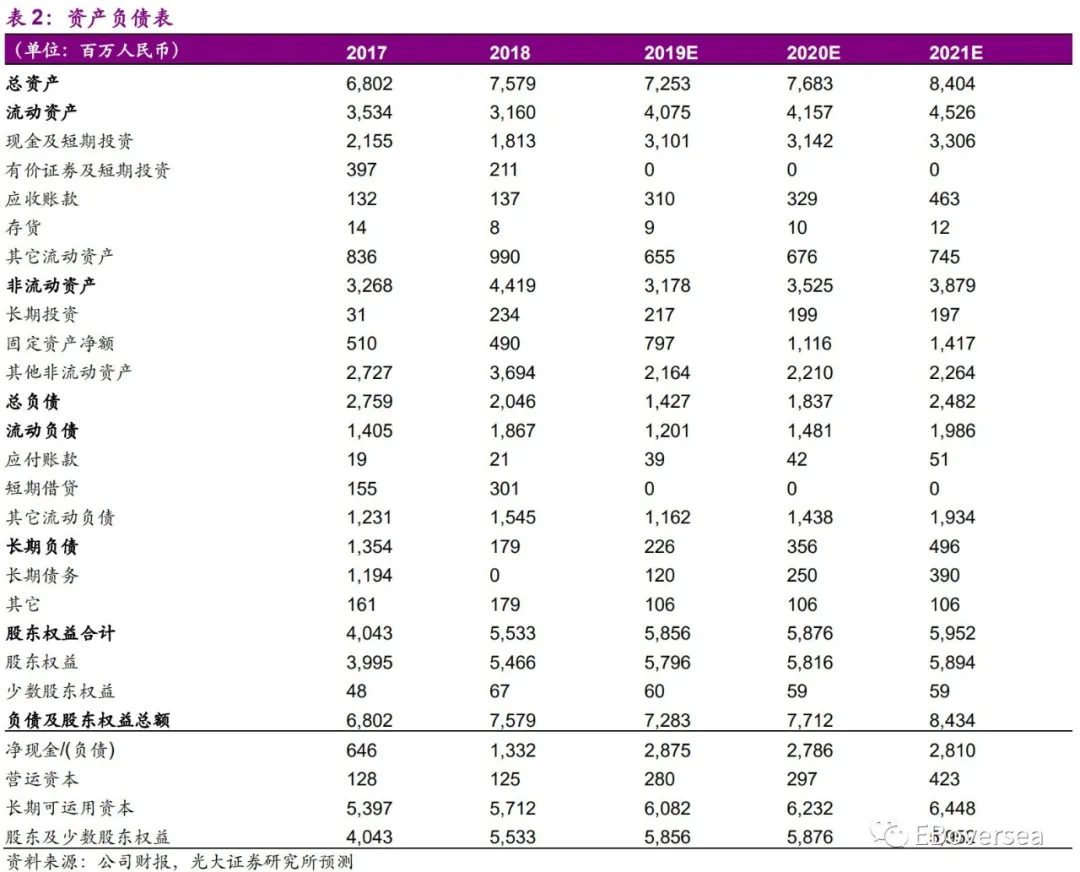

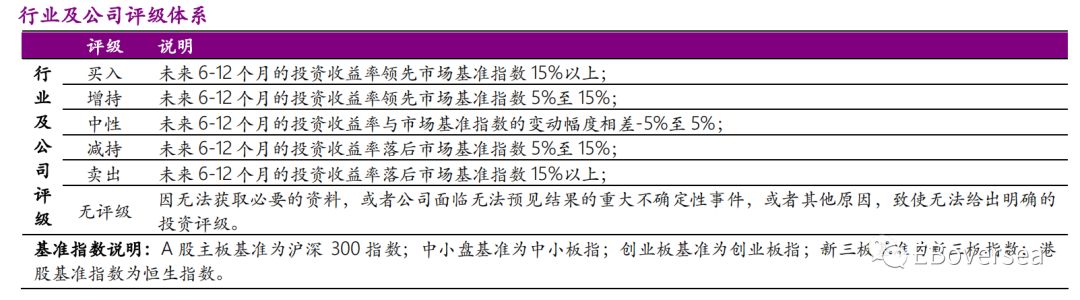

考虑到公司内部产品线调整积极转云策略,传统ERP业务下滑带来整体利润显著下滑压力,我们分别下调20~21年Non-GAAP净利润65%/63%至1.1/1.4亿元人民币。基于分部估值法,参考美国SaaS行业平均PS,考虑到公司云业务在中小企业市场竞争力较强,同时拓展中大型企业市场有望实现持续高速成长,给予云业务20年15x PS;参考全球ERP行业龙头PE水平,结合公司传统ERP产品在中小企业市场基础稳固,给予公司ERP业务20年12x的PE,上调目标价至11.6港币,维持“增持”评级。

风险提示:传统ERP行业竞争加剧;云业务发展不及预期。

附录

扫码下载智通APP

扫码下载智通APP