张忆东:欧美做空力量弱化但信用市场仍承压

本文来自微信公众号“张忆东策略世界”,作者:张忆东。

投资要点

一、截至3月19日海外危机指标速递

瑞信、德意志银行CDS利差: 3月19日,瑞信CDS利差单日下降20bps至130.6bps,2月底大幅上涨的势头有所遏制,仍处于2017年以来相对高位;德银CDS利差相较前一日(2008年以来的历史最高值)下降49bps达536.7bps。

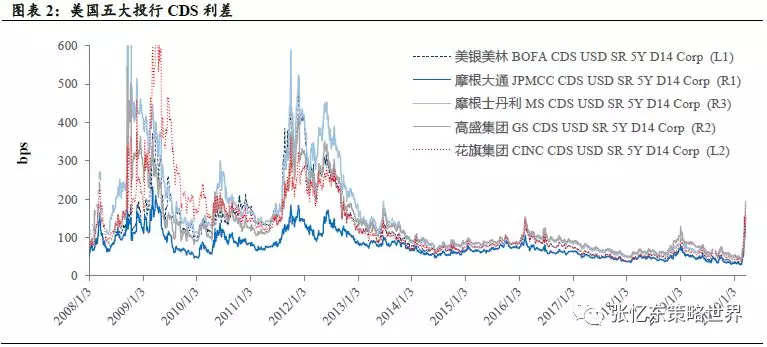

美国五大投行CDS利差:整体上,美国投行债务违约概率有所抬升。CDS利差单日来看,3月19日,美银美林CDS升8.6bps至171.4bps(5日涨幅24.1%); 摩根大通CDS升7.8bps至154.2bps(5日涨幅27.45%);摩根斯坦利CDS升11.4bps至194.69bps(5日涨幅27.22%); 花旗集团CDS升1.9bps至189.8bps(5日涨幅23.36%); 高盛集团CDS升9bps至157.4bps(5日涨幅31.99%)(高盛基于3月17-18日),均处于2013年以来的高位水平。

美国油气公司CDS利差:截至3月18日,除了康菲,其余在列油气公司CDS利差均有所下降。CDS利差单日来看,埃克森美孚利差下降1.19bps至59.3bps(5日涨幅0.9%); 俄罗斯石油CDS下降7.5bps至321.65bps(5日涨幅27.4%); 斯伦贝谢CDS下降0.76bps至57.13bps(5日涨幅9.6%);美国康菲CDS上涨31bps至239.62bps(5日涨幅11%)。四者均处于2016年年底以来的高位。

美国航空公司CDS利差:截至最新,美国航空公司债务违约概率进一步提升:CDS利差单日来看,3月19日,波音涨5.44bps至592.8bps(5日涨幅47.47%),再创2008年以来的历史新高; 3月18日,美国联合航空涨212bps至1055.6bps(5日涨幅57.6%),为2017年5月以来的最高值; 3月18日,达美航空涨84.4bps至609.8bps(5日涨幅59.4%),为2013年7月以来的最高值。

欧美综合企业债CDS利差指数: 3月19日单日,综合来看,欧洲企业债务违约概率有所缓和,美国则继续上升。欧洲企业债CDS利差单日下降33bps至707.64bps,5日涨幅为21.75%;美国高收益债CDS利差单日上涨56bps达783.3bps,5日涨幅为14.29%,为2012年年中以来的最大值。欧美高收益债利差OAS,信用利差进一步扩大。3月19日,欧洲高收益利差OAS单日上涨23bps至8.82%,5日涨幅为34.86%;3月18日,美国高收益利差OAS单日上涨58bps达9.04%,5日涨幅为39.94%。二者均创2009年6月最大值记录

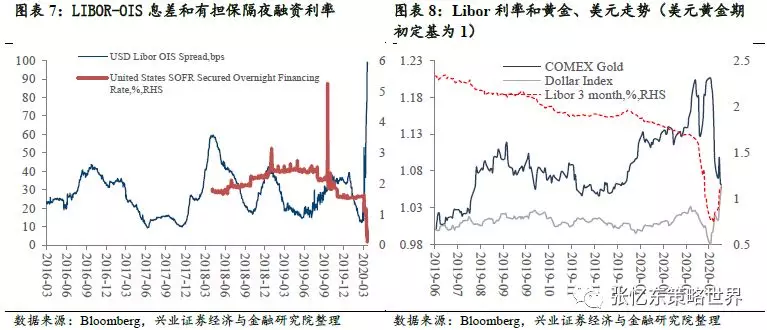

LIBOR-OIS息差: LIBOR-OIS从2月下旬一路上涨,3月18日为样本区间(2016年3月)的最高值;3月19日,LIBOR-OIS利差与前日几乎持平为97.675bps,黄金继续下跌、美元维持强势:3月19日,Libor与前一日几乎持平为1.11%; 3月19日单日,美元指数上涨1.8%,Comex黄金下跌0.99%。自3月9日截至3月19日,美元指数累计上涨6.86%,同期黄金价格下跌12.0%。

二、策略观点回顾

展望:短期,估计美联储将积极救市,拯救闯祸并深陷危机的risk parity基金,那么,海外市场有望出现短期的跌深反弹。

中期展望:未来数周甚至数月,仍要警惕海外危机升级,警惕外资为了避险或者回补流动性而抛售新兴市场股票。短期遭海外风险冲击时,是“长钱”秉承价值投资、慢慢买入的好时机。但是,短钱,短期乱折腾还不如不折腾。危机、危机,对短线资金是危险,对长钱是良机

基于海外卫生事件恶化和美国民粹政客挑起事端,不太可能出现2008年全球携手对抗危机的全球化蜜月期。

卫生事件对欧美经济的冲击以及对过去10多年全球央行QE+债务扩张式经济虚假复苏的总清算才刚刚开始……海外卫生事件延续越久,海外经济休克、经济信用收紧的风险越大,我们提醒的海外债务危机的三个大雷爆掉的可能性越大。

二月下旬至今我们持续提醒海外风险:“西风冷”、risk off、“倒春寒”,反复提醒不要有“水牛幻觉”,今年全球都会放水但是没有“牛”。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈

报告正文

一、截至3月19日海外危机指标速递

瑞信、德意志银行CDS利差: 3月19日,瑞信CDS利差单日下降20bps至130.6bps,2月底大幅上涨的势头有所遏制,但是依然处于2017年以来的相对高位;德意志银行CDS利差相较前一日(2008年以来的历史最高值)下降49bps达536.7bps。

美国五大投行CDS利差:整体上,美国投行债务违约概率小幅升高。CDS利差单日来看,3月19日,美银美林CDS升8.6bps至171.4bps(5日涨幅24.1%); 摩根大通CDS升7.8bps至154.2bps(5日涨幅27.45%);摩根斯坦利CDS升11.4bps至194.69bps(5日涨幅27.22%); 花旗集团CDS升1.9bps至189.8bps(5日涨幅23.36%); 高盛集团CDS升9bps至157.4bps(5日涨幅31.99%)(高盛基于3月17-18日),均处于2013年以来的高位水平。

美国油气公司CDS利差:截至3月18日,除了康菲,其余在列油气公司CDS利差均有所下降。CDS利差单日来看,埃克森美孚利差下降1.19bps至59.3bps(5日涨幅0.9%); 俄罗斯石油公司CDS下降7.5bps至321.65bps(5日涨幅27.4%); 斯伦贝谢公司CDS下降0.76bps至57.13bps(5日涨幅9.6%);美国康菲CDS上涨31bps至239.62bps(5日涨幅11%)。四者均处于2016年年底以来的高位。

美国航空公司CDS利差:截至最新数据,美国航空公司的债务违约概率进一步提升:CDS利差单日来看,3月19日,波音公司上涨5.44bps至592.8bps(5日涨幅47.47%),再创2008年以来的历史新高; 3月18日,美国联合航空上涨212bps至1055.6bps(5日涨幅57.6%),为2017年5月以来的最高值; 3月18日,达美航空上涨84.4bps至609.8bps(5日涨幅59.4%),为2013年7月以来的最高值。

欧美综合企业债CDS利差指数: 3月19日单日,综合来看,欧洲企业债务违约概率有所缓和,美国则继续上升。欧洲企业债CDS利差单日下降33bps至707.64bps,5日涨幅为21.75%;美国高收益债CDS利差单日上涨56bps达783.3bps,5日涨幅为14.29%,为2012年年中以来的最大值。

欧美高收益债利差OAS,信用利差进一步扩大。3月19日,欧洲高收益利差OAS单日上涨23bps至8.82%,5日涨幅为34.86%;3月18日,美国高收益利差OAS单日上涨58bps达9.04%,5日涨幅为39.94%。二者均创2009年6月最大值记录。

LIBOR-OIS息差: LIBOR-OIS从2月下旬一路上涨,3月18日为样本区间(2016年3月)的最高值;3月19日,LIBOR-OIS利差前一日几乎持平97.675bps,

黄金继续下跌、美元维持强势:3月19日,Libor与前一日几乎持平为1.11%(5日涨幅51%); 3月19日,美元指数单日上涨1.8%,黄金价格单日下跌0.99%。自3月9日截至3月19日,美元指数累计上涨6.86%,同期黄金价格下跌12.0%。

二、策略观点回顾

展望:短期,估计美联储将积极救市,拯救闯祸并深陷危机的risk parity基金,那么,海外市场有望出现短期的跌深反弹。

中期展望:未来数周甚至数月,仍要警惕海外危机升级,警惕外资为了避险或者回补流动性而抛售新兴市场股票。短期遭海外风险冲击时,是“长钱”秉承价值投资、慢慢买入的好时机。但是,短钱,短期乱折腾还不如不折腾。危机、危机,对短线资金是危险,对长钱是良机

基于海外卫生事件恶化和美国民粹政客挑起事端,不太可能出现2008年全球携手对抗危机的全球化蜜月期。

卫生事件对欧美经济的冲击以及对过去10多年全球央行QE+债务扩张式经济虚假复苏的总清算才刚刚开始……海外卫生事件延续越久,海外经济休克、经济信用收紧的风险越大,我们提醒的海外债务危机的三个大雷爆掉的可能性越大。

二月下旬至今我们持续提醒海外风险:“西风冷”、risk off、“倒春寒”,反复提醒不要有“水牛幻觉”,今年全球都会放水但是没有“牛”。

三、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP