平安证券:恐慌短期打压金价,恐慌过后海阔天空,推荐山东黄金(01787)等

本文来自微信公众号“平安研究”,文中观点不代表智通财经观点。

摘要

资源属性成就黄金避险功能:全球黄金的资源较少,目前资源储量仅约为5万吨,且分布相对分散,第一大和第二大储量国份额为20%和11%,其他国家份额低。黄金成矿条件较为苛刻,大多为较小规模的矿脉,且区域分布较为分散,大量增产难度高。资源稀缺以及开发难度较高,加之历史性形成了黄金消费习惯以及货币属性,成就了黄金的避险功能。

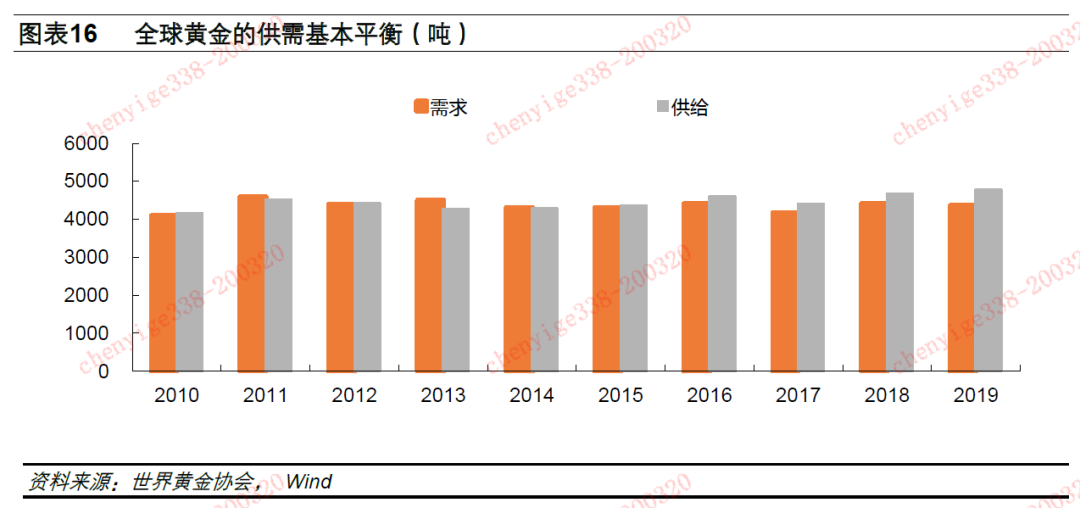

黄金价格取决于经济因素,流动性危机下避险功能暂时失灵:黄金总体供需基本平衡,并不能解释黄金价格变化规律,应更多关注需求中投资需求变化。由于避险金融属性,黄金价格更多由经济因素决定,通常经济放缓将倒逼货币政策放松,黄金相对吸引力上升,价格上涨。我们也注意到只有持续时间长,具有全球影响力中长期因素才能引起黄金价格趋势性变化。但当出现流动性危机,市场恐慌时,黄金避险功能暂时失灵,出现与风险资产同跌现象。

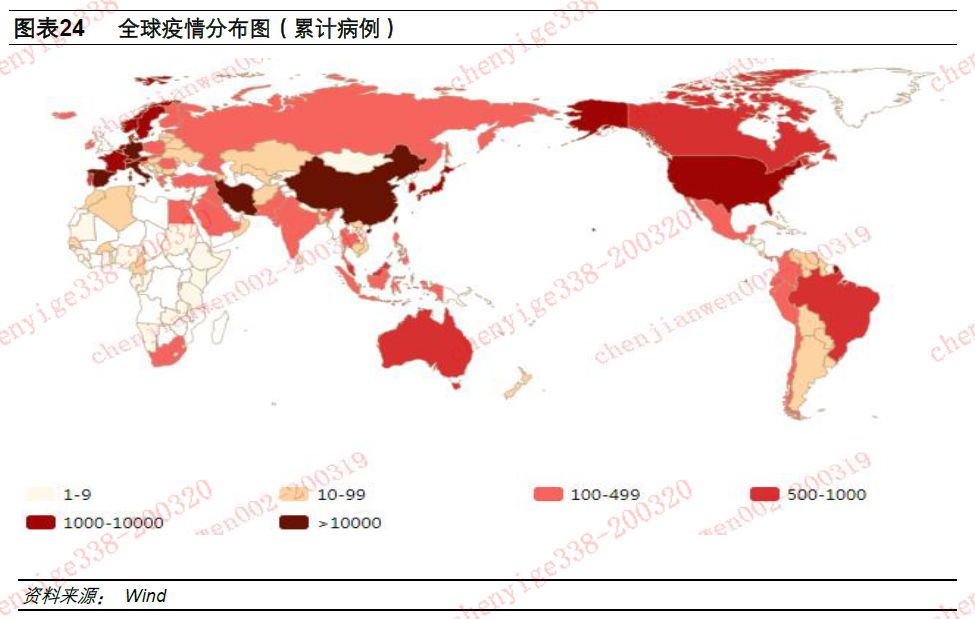

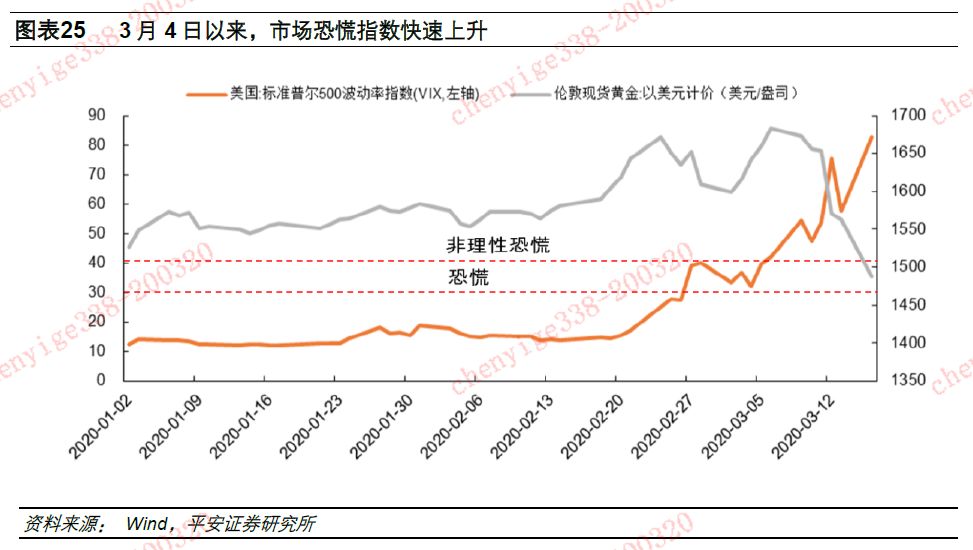

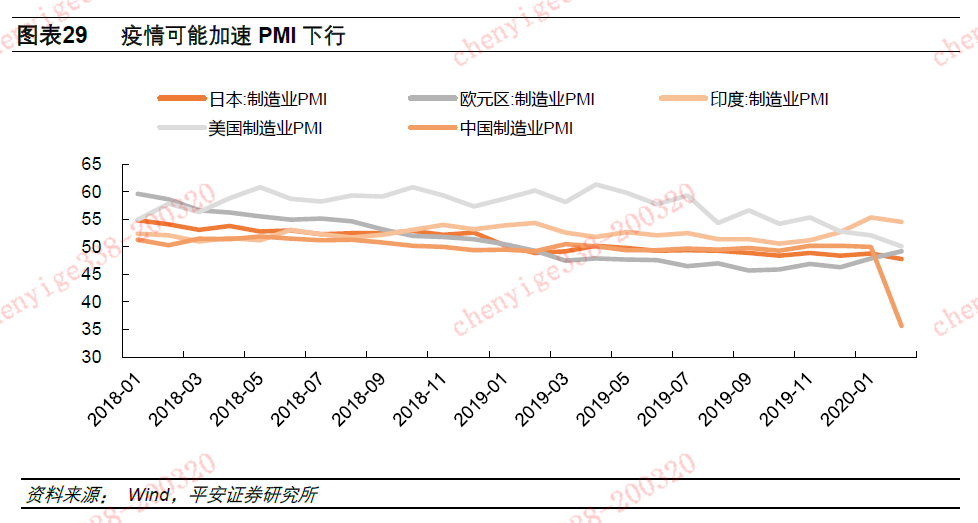

卫生事件导致市场恐慌,短期黄金价格受抑制:尽管中国卫生事件得以控制,但海外卫生事件持续恶化,目前有约150个国家报告确诊病例,至少30个国家宣布进入紧急状态,卫生事件正由短期事件演变为具有全球影响力的中期事件。尽管全球主要央行宣布宽松货币政策,但未缓解卫生事件对经济影响担忧。2020年3月初开始,全球进入恐慌模式,VIX恐慌指数持续高于40的非理性水平,黄金避险功能失灵,半个月内从高点大幅回调11%。我们预计在卫生事件未出现拐点前,市场恐慌情绪可能仍维持相对高位,对黄金价格构成打压。

恐慌过后,黄金有望大幅反弹:我们认为随着卫生事件防控,政策发力,市场恐慌终将消退,黄金将重新聚焦经济因素。从2008年经验看,当恐慌水平开始趋势性回落,黄金价格大幅反弹。预计本次卫生事件导致恐慌过后,黄金价格重现2008年大幅反弹概率较高。同时我们判断,卫生事件并不会改变黄金价格向上的趋势,甚至有一定加速作用。卫生事件导致货币宽松政策提前到来,美国经济步入衰退的可能性不断增加,2020年黄金价格中枢仍有望上移。

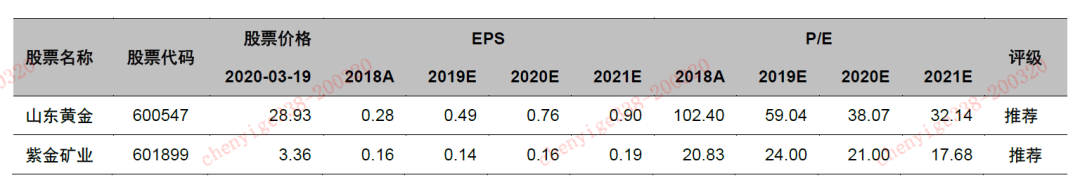

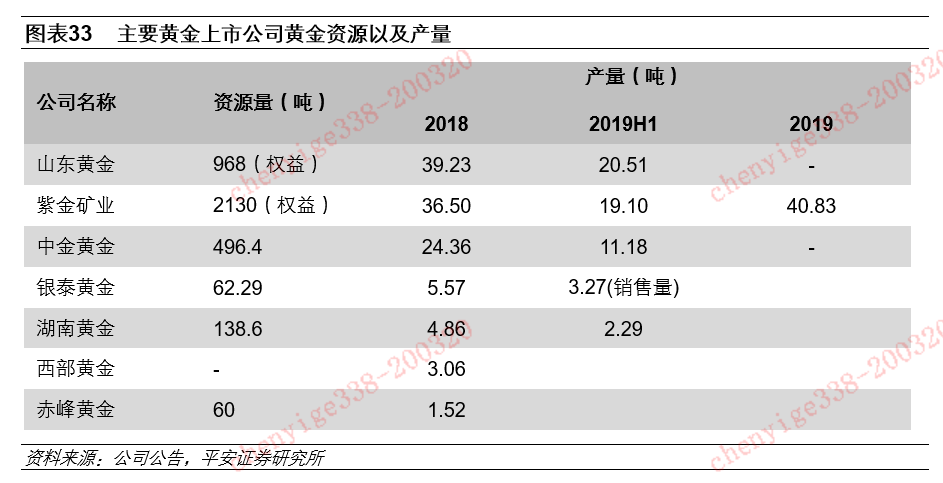

投资建议:我们认为短期内受恐慌情绪影响,黄金的价格仍可能受压,但随着未来全球卫生事件拐点出现以及政府应对措施逐步发挥作用,恐慌情绪终将得以摆脱。恐慌情绪消退后,在经济增长面临压力,货币政策宽松的背景下,黄金的避险功能将重新显现。建议静待恐慌情绪消退,逐步布局优质的黄金龙头企业山东黄金(01787)、紫金矿业(02899)。

风险提示:(1)全球卫生事件持续恶化的风险。目前中国v已得到控制,但海外持续蔓延。但如果各国防控应对措施不利,将可能使得卫生事件蔓延程度和持续时间较长,对经济发展造成重大影响。这将使得市场恐慌持续时间延长,从而打压黄金避险功能的发挥;(2)黄金需求超预期下滑的风险。尽管黄金的价格受供需影响较小,但如果出现黄金首饰因收入预期不佳需求大幅下降,同时投资需求因流动性问题持续时间长受到遏制的较极端情况,将可能对黄金价格造成不利影响;(3)黄金供给波动的风险。近年来,全球黄金的供给基本平稳。如果卫生事件蔓延,主要的黄金生产国以及黄金生产企业正常生产经营受冲击,全球黄金供给将出现较大的波动,将影响行业运行稳定性;(4)宽松政策效果不佳的风险。为了应对卫生事件冲击,各国政府纷纷采取宽松的货币政策和积极的财政政策,但如果政策不能顺利的实施传导,作用有限,经济运行步入通缩,现金类的资产将继续受到追捧,将对黄金的价格造成遏制。

01黄金资源稀缺,分布相对分散

1.1 黄金产业链概况

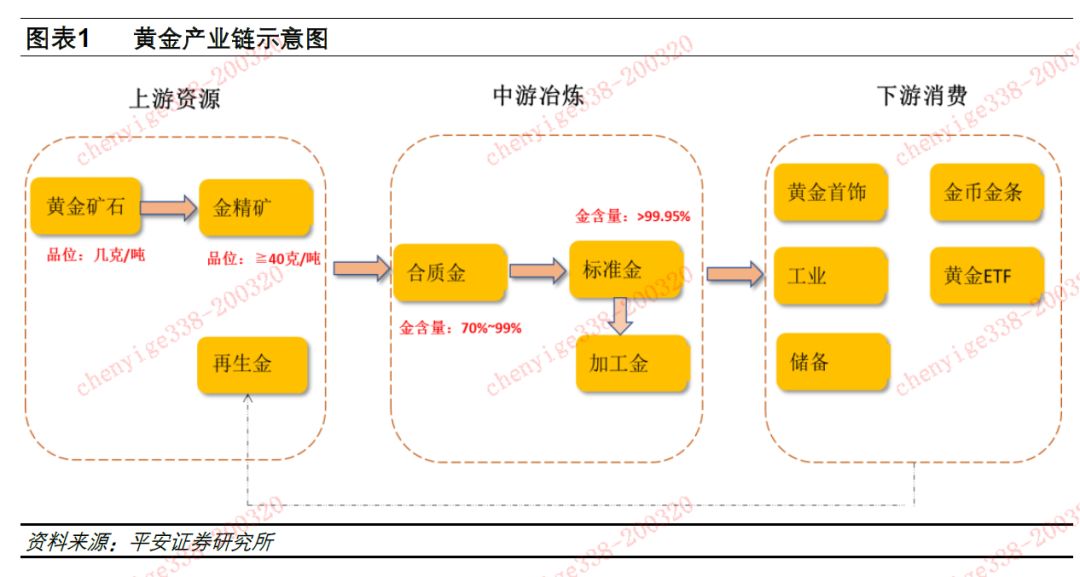

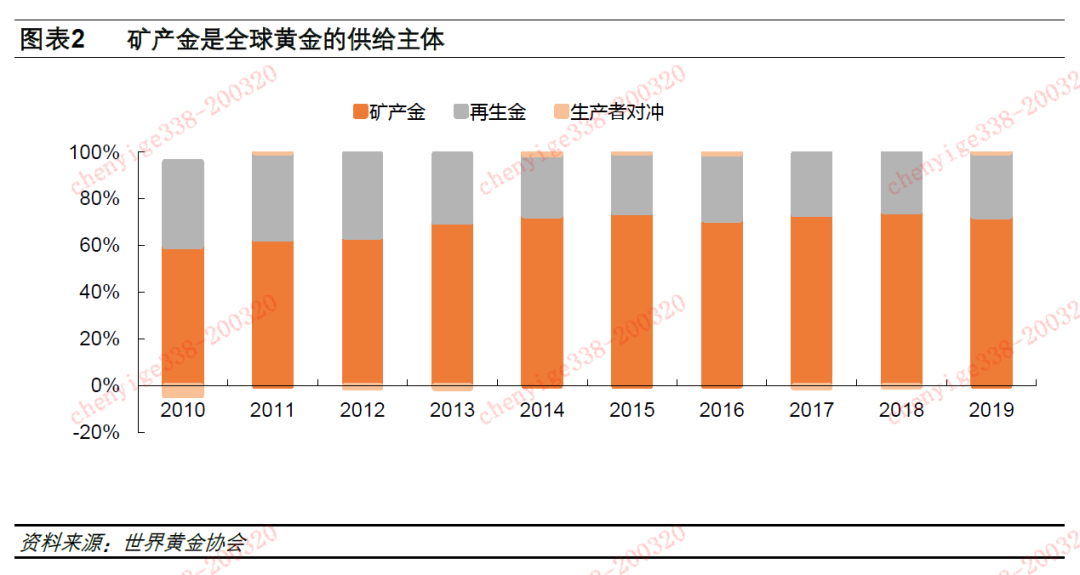

从产品价格和资源量看,黄金是一种贵金属,但黄金和其它金属一样也具有商品属性,有行业自身的供需面。黄金供给主要分为矿产金和再生金,其中矿产金和黄金矿资源以及开发有关,在全球黄金的占比约70%,是全球黄金供给的主体,而再生金供给潜力和已上市的存量黄金相关。

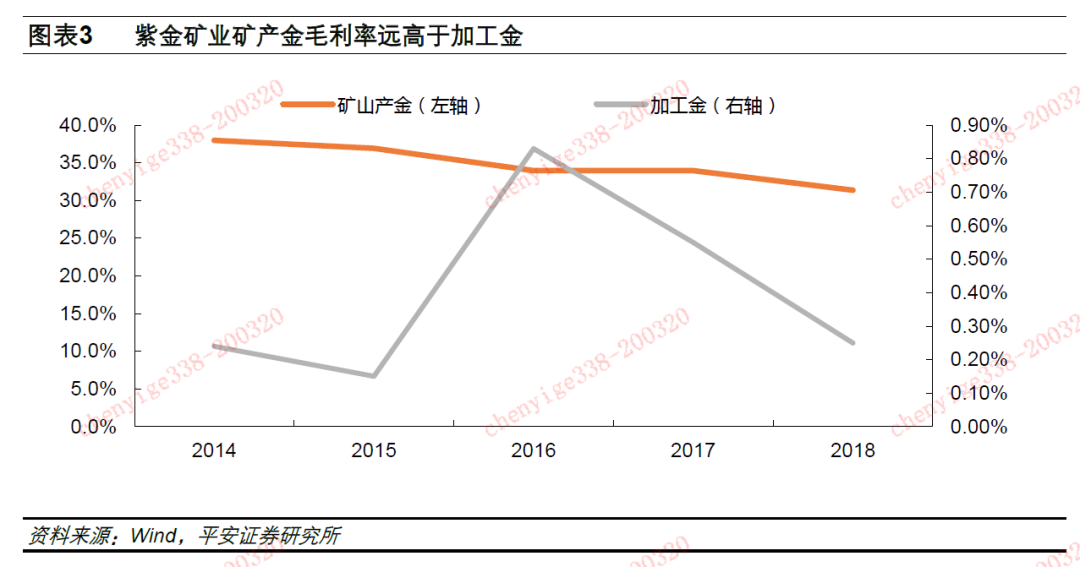

黄金产业可分为矿山资源开采、中游冶炼和下游消费,其中资源开发环节由于开发周期长、固定资产投资额大,利润水平较高,是黄金产业链利润分布的主要环节;而冶炼环节属于工业生产,市场竞争较激烈,毛利率较低。以紫金矿业黄金业务为例,其矿山产金毛利率多在30%以上,而加工金毛利率低于1%。

1.2 黄金资源少,分布相对分散

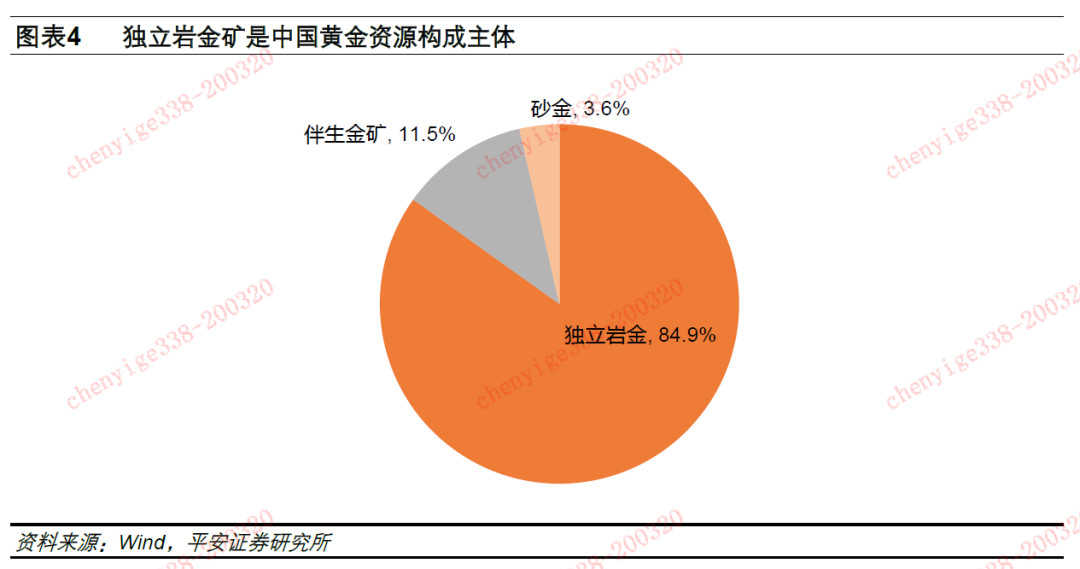

黄金矿产有不同的分类方法,按照温度和深度,可分为深成高温、中深成中温以及浅成低温等矿产;按照矿化类型和矿体形态,可分为细脉浸染型、破碎带蚀变岩型以及石英脉型等;而产出状态,黄金矿床主要分为岩金矿床、砂金矿床和伴生矿床,这也是最常用的矿产分类方法。目前岩金矿是主要的黄金矿产形态,在中国黄金资源构成中独立岩金矿占比高达85%。

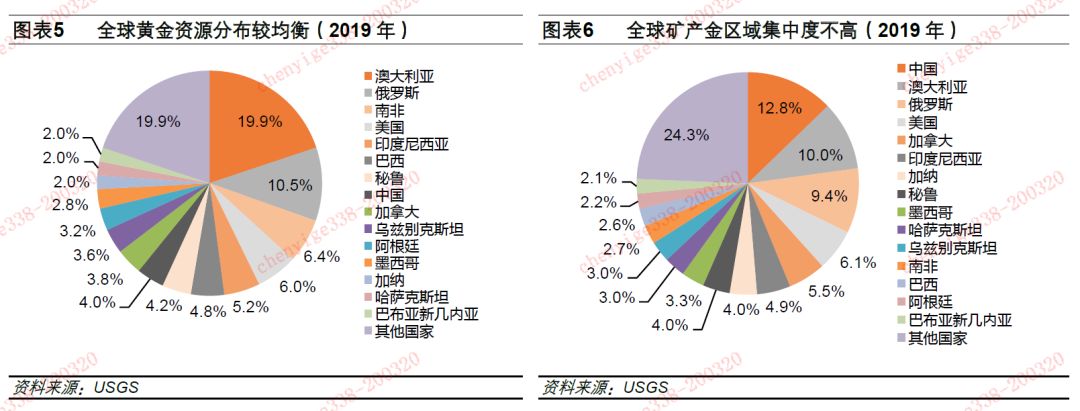

全球黄金资源较少,且超90%存在于地核和地幔,仅有少量分布在地壳。根据USGS(美国地质调查局),2019年全球黄金的储量约为5万吨。分地区看,全球黄金资源储量分布相对分散,澳大利亚、俄罗斯是第一和第二大黄金储量国,在全球黄金储量的占比分别为20%和11%,而其他国家占比较低。全球矿产金的产量和黄金资源的分布有所不同,但集中度也较低,中国、俄罗斯、澳大利亚是全球三大生产国,在全球矿产金产量份额分别为13%、10%和9%,其他国家占比大多在5%以下。

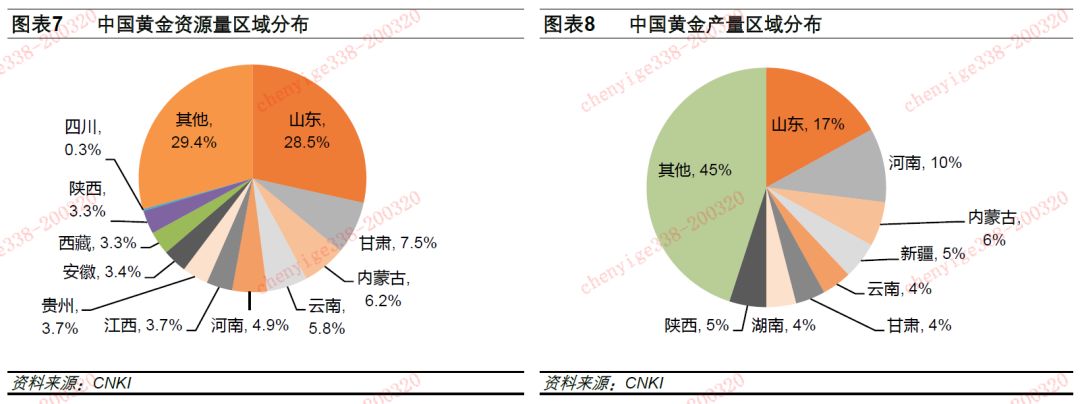

中国探明资源量约1.3万吨,其中山东省黄金资源最丰富,占全国黄金资源量的28.5%,紧随其后的甘肃、内蒙古和云南在全国黄金资源占比分别为7.5%、6.2%和5.8%,其他省份份额多在5%以下。中国黄金储量约2000吨,约占全球黄金储量4%,但却是全球最大的黄金生产国,2019年约占全球矿产金产量的12.8%,其中黄金资源大省山东省黄金产量居首。

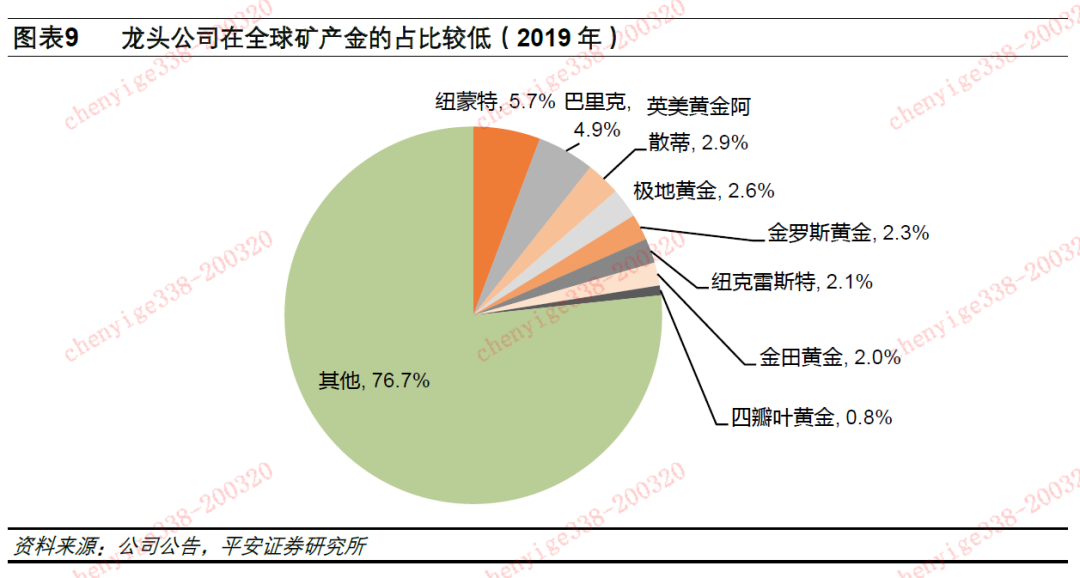

因黄金成矿的条件较为苛刻,大多为较小规模的矿脉,大规模的矿床较少,黄金产量在20吨以上的矿山数量有限。由于大矿山不多,且区域分布较为分散,导致全球黄金龙头公司在矿产金的占比相对较低,龙头公司纽蒙特在并购十大黄金企业之一的加拿大黄金后市占率才提升至2019年的5.7%,巴里克并购南非主要的黄金公司兰德黄金后,市场占有率位居第二,达到4.9%,其他公司市场份额多在3%以下。

02黄金价格取决经济因素,流动性危机下避险功能失灵

2.1 黄金供给增长相对有序

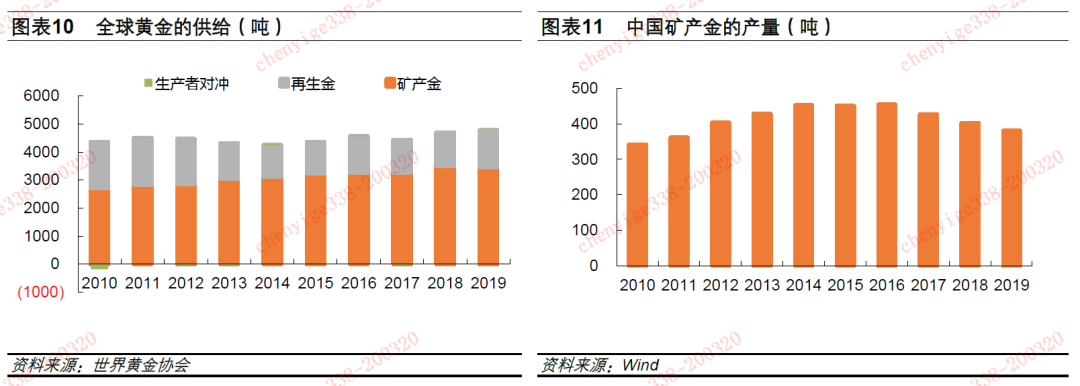

全球黄金的供给整体上缓慢增长,2019年达到4776吨,2010~2019年复合增速为1.5%。按来源看,作为供给主体的矿产金供给的稳定性相对较好,2010~2019年复合增速为2.8%;而再生金约90%来自珠宝首饰,10%来自工业领域。再生金潜在来源包括已经开采存量黄金,尽管全球存量黄金约19万吨,但大部分以财富方式沉淀下来,形成供给量较少,且受黄金价格影响波动较大,是黄金供给补充形式。

我们认为黄金供给增长较为缓慢供需方面原因:第一、黄金价格较高,消费门槛较高,市场规模增长有限,约束了生产企业生产纪律;第二、黄金资源少且分散,使得黄金开采和生产弹性较低,不易在短时间大规模增加。

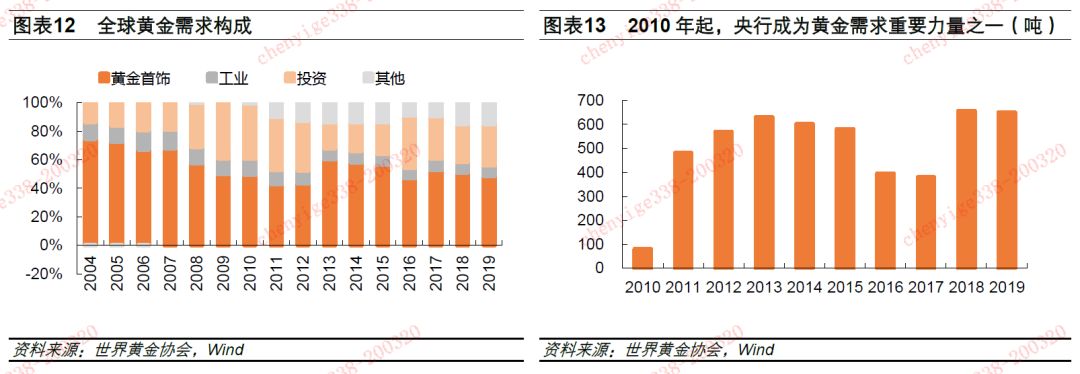

2.2 黄金需求:消费和投资属性兼具,各领域差别大

黄金首饰和投资对需求影响较大。全球黄金的需求包括黄金首饰、投资、工业和储备等,其中工业需求2010年有所萎缩,目前稳定在330吨左右,占比较小;黄金首饰消费属性较强,是黄金第一大领域,2019年份额为48%;而偏投资类金币金条及黄金ETF占比为第二大领域,2019年达到29%;全球央行在2010年起开始购买黄金,成为黄金需求的一支重要力量。

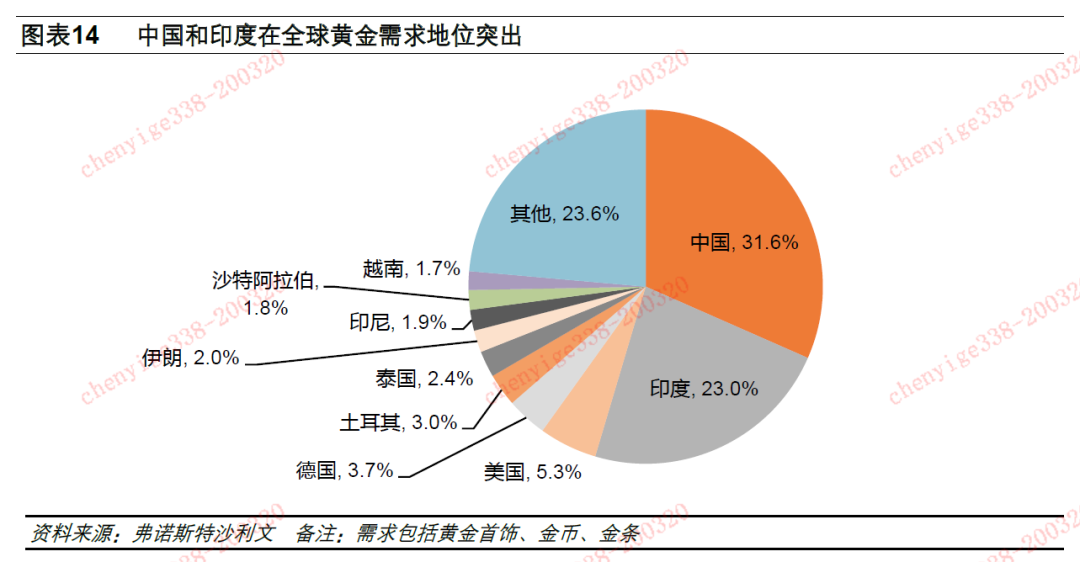

在区域上,黄金需求受生活水平、人们消费习惯、财富观念影响较大,由于中国和印度历史形成黄金消费、投资偏好较强,是全球主要的黄金消费国。按黄金首饰、金币、金条口径计,中国和印度在全球黄金消费的占比分别为32%和23%,其他国家的占比则较低。

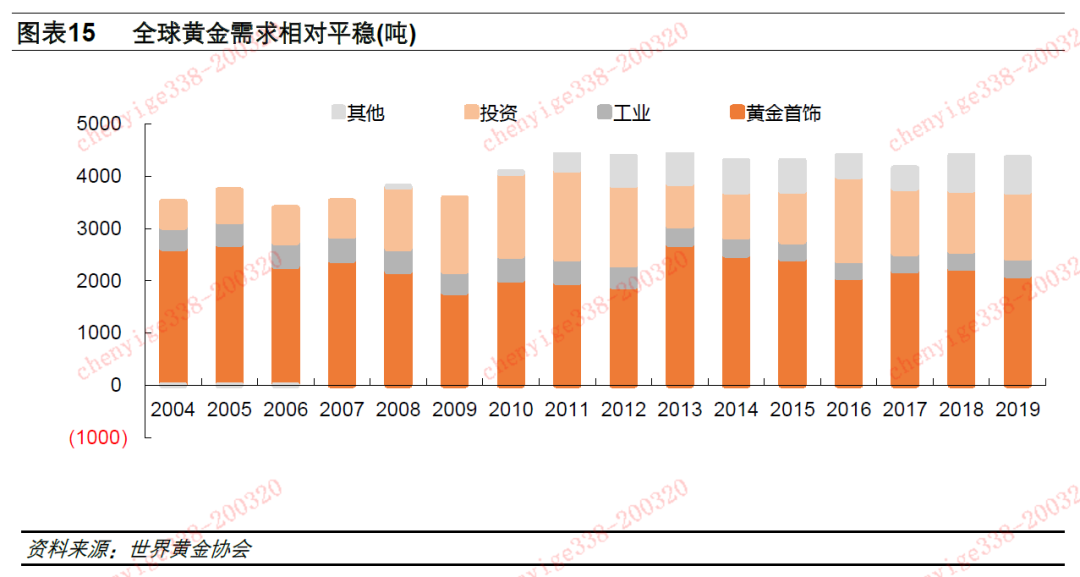

黄金需求总体上呈缓慢增长的态势。2010年以来全球黄金需求缓慢增长,2010年~2019年黄金需求复合增速为0.7%,并于2019年达到4355.7吨。

各领域需求与价格关系差异较大。其中黄金首饰消费属性强,和消费者购买力关联比较大,排除短期价格波动带来的“抢购”影响(如2013年),通常黄金价格较快上涨,会导致黄金首饰需求下降,如2019年由于黄金价格上涨较多,全球黄金首饰需求下降约6%;投资类金币、金条和黄金ETF则和黄金首饰相反,通常黄金价格上涨,会刺激投资类黄金需求上升;央行购买黄金主要基于储备考虑,受价格影响相对较小,整体上相对稳健。我们认为,正是消费属性黄金首饰和投资属性的负相关关系,减少了黄金总需求的波动性,维持黄金需求总体稳定性。

2.3 黄金长期价格取决于经济因素,需关注流动性危机下避险功能失灵

尽管黄金具有商品和投资属性,且商品属性的消费占比高于投资,但并不意味着黄金价格由行业供需决定,这是黄金和工业金属最大的区别。从历史黄金供需情况看,黄金供需基本平衡,按照工业金属逻辑,黄金的价格应该相对稳定,这和黄金历史波动规律并不相符。2019年全球黄金供给大于需求,黄金的价格应该下跌,但实际价格表现看,2019年黄金价格是上涨的。

由于黄金资源稀缺、大规模增产难度较大以及长期形成的货币属性,尽管黄金首饰在黄金消费占比高,但更多是扮演价格接受者的角色,避险对应的投资需求对黄金价格影响大,并且短中长规律和持续时间有所差异。

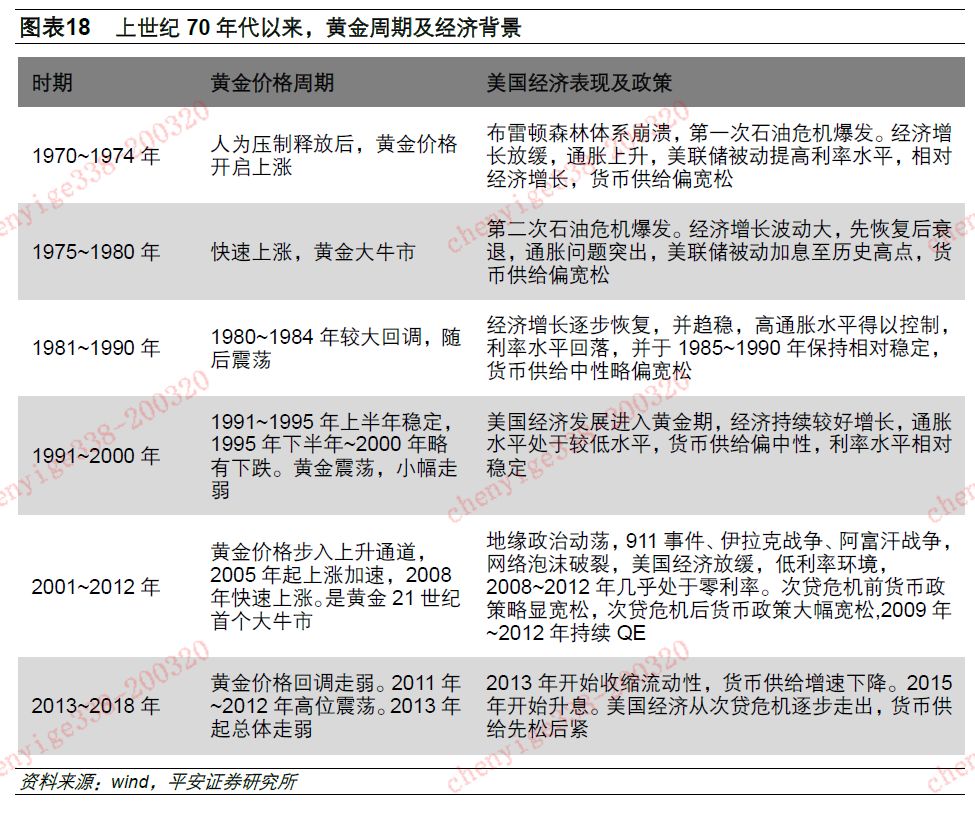

从历史价格走势看,长期黄金价格走势和经济周期和货币政策调整有比较大的关联,尤其是美国经济以及美联储的货币政策,整个周期持续时间大多在5年及以上。当经济长期增长面临问题,将倒逼各国政府调整经济政策,黄金相对收益凸显,如1975年~1980年“石油”危机对应的黄金“牛市”,尽管名义利率较高,但通胀问题更为突出,持有现金的收益较差,而股市、大宗商品等风险资产,尽管有流动性支持,但因经济增长前景不明,需求预期不佳,影响投资者配置的积极性。2008年金融危机导致的黄金“牛市”,尽管利率水平与“石油危机”期间迥异,但宽松货币政策也导致了现金收益下降,风险资产厌恶情绪增加,黄金避险需求增加。

中短期黄金价格则与具有全球影响力重大风险因素相关,其中偏中期因素影响时间通常在半年以上,且影响对全球经济增长预期,黄金价格上涨持续时间相对较长,典型如始于2018年的中美贸易摩擦,而本次卫生事件发展为中期事件的可能性越来越高;而短期因素,影响时间多在几天或者几个月,且对全球经济增长预期影响小,黄金价格变现为短时高波性,如2016年7月土耳其政变事件,2020年1月伊朗将军被刺杀事件,均引起了黄金的短期波动。但我们也注意到中短期因素消除后,黄金价格也会出现相应的回落,如中美贸易战缓解后,黄金价格出现了调整。

在发生全球性流动危机,黄金的避险需求暂时失灵。典型如2008年金融危机中,2018年三季度起市场恐慌情绪升温,VIX恐慌指数较快上升,先期盈利的黄金资产遭到抛售,黄金出现较大回调,最大回调幅度超20%,但在恐慌达到顶点后,黄金又重新受到青睐,价格重新上涨。

03恐慌短期打压金价,恐慌过后海阔天空

3.1 短期市场进入恐慌模式,黄金价格受压

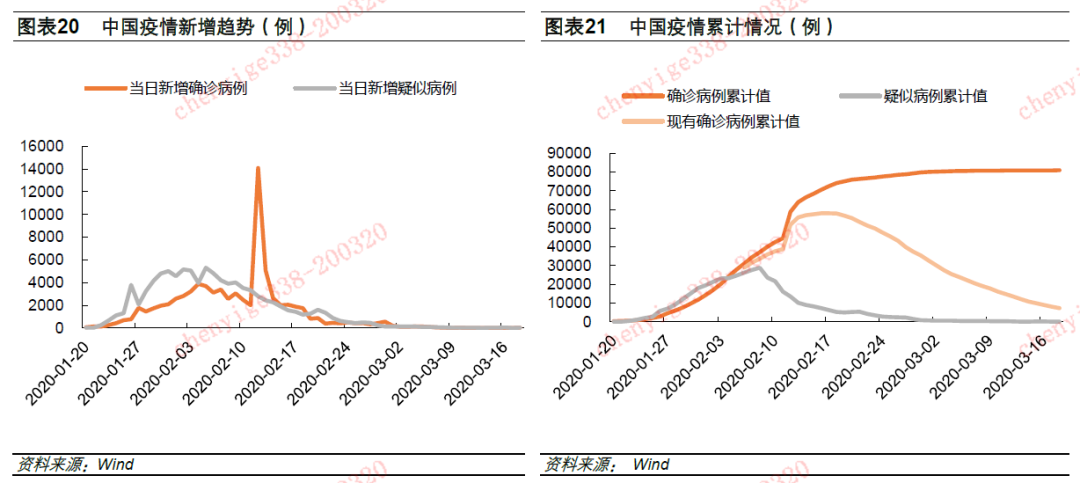

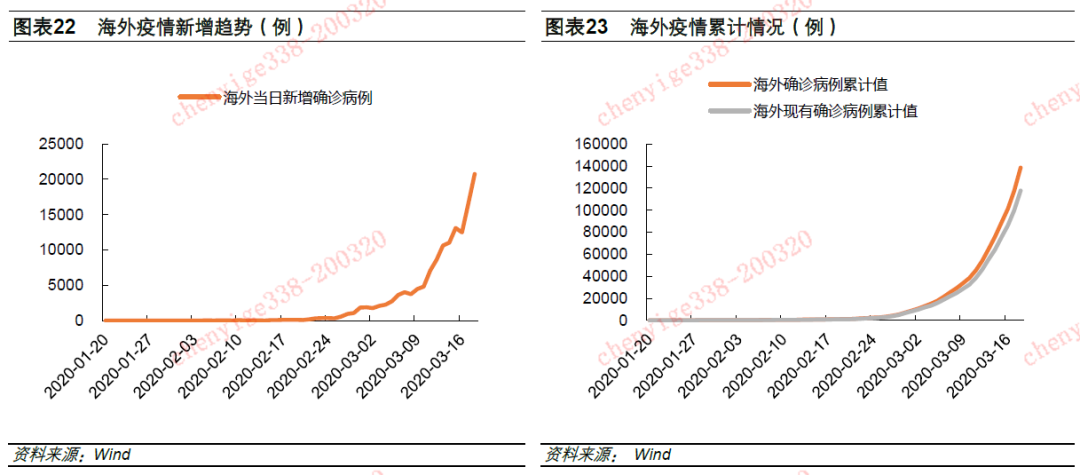

全球卫生事件发展分为两个阶段,第一阶段以中国为主,2020年2月进入高峰期,由于中国采取果断而强有力的防控措施,到2月底基本得到控制,新增确诊和疑似病例持续回落。目前防控重点转为防止境外输入。第二阶段以海外为主,2月底中国卫生事件得以控制,但海外不断发酵,以韩国、伊朗、意大利为代表的超预期增长,随后更多国家恶化,到3月15日,海外确诊人数超过中国,并于欧洲为“震中”。目前全球已有约150个国家报告了确诊病例,包括美国、英国、德国、意大利、西班牙等全球至少30个国家宣布进入紧急状态。卫生事件正由短期事件演变为具有全球影响力的中期事件。

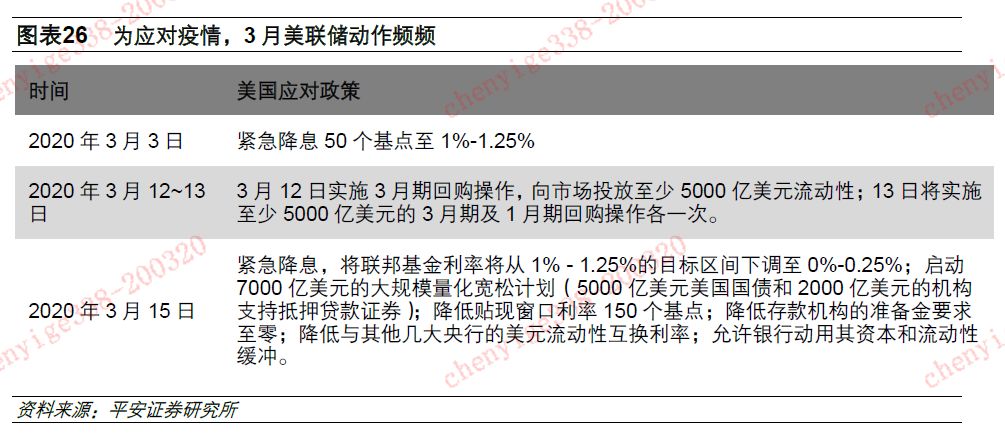

市场影响看,卫生事件第一阶段范围主要限定在中国,且防控措施有力,市场更多认为卫生事件是一个局部突发的短期事件,对全球经济影响相对有限。该阶段中国以及全球商品及权益市场均未出现大幅波动,VIX恐慌指数大多分布在30恐慌线以下。但随着第二阶段海外卫生事件影响不断扩大,卫生事件对全球经济增长的担忧不断强化,VIX恐慌指数2020年2月27日首次高出恐慌线,尽管短期有所回落,但3月4日VIX恐慌指数重新较快上行,并于3月6日触及40非理性恐慌线水平,在3月16日达到83的高位。在美联储自3月3日宣布宽松货币政策以来,市场恐慌不但没有缓解,而且不断加剧,显示美联储宽松政策被市场解读为卫生事件以及对经济影响比预想中高,过快降息将约束未来货币政策作为。

从卫生事件以来黄金价格走势看,2月份中国卫生事件发展,避险需求增加,黄金价格整体保持上涨,随着中国好转,2月24日黄金价格大幅回调。3月初随着海外卫生事件日趋严峻,黄金对美联储第一次降息反应积极,出现上涨。随着美联储继续实施更大的宽松,市场恐慌快速上升,市场进入恐慌模式,避险需求被流动性需求替代,黄金遭到抛售,价格快速下跌,LME黄金现货价由3月6日高点的1684美元/盎司大幅回调到3月18日1498美元/盎司,半个月跌幅高达11%。

我们认为未来在货币政策施展空间大幅缩小的前提下,全球卫生事件尤其是海外将成为影响恐慌情绪主要因素,在未出现拐点前,恐慌情绪可能继续保持相对较高水平,对黄金价格形成压制。

3.2 恐慌过后黄金价格有望大幅反弹,2020年价格中枢仍将上移

尽管判断拐点难度较大,但我们认为随着各国卫生事件的暴露、防控措施的起效以及应对经济政策的推出,市场恐慌将消退,黄金价格将重新聚焦于基本经济因素。从2008年经验看,当恐慌水平开始趋势性回落,黄金的价格迎来大幅反弹,并最终收复失地。此次卫生事件导致的市场恐慌情绪尽管和2008年起因有所不同,但恐慌阶段,黄金避险属性失灵,与风险资产同向波动的规律基本相同。借鉴2008年黄金价格表现,我们认为恐慌过后,黄金的价格有望大幅反弹。

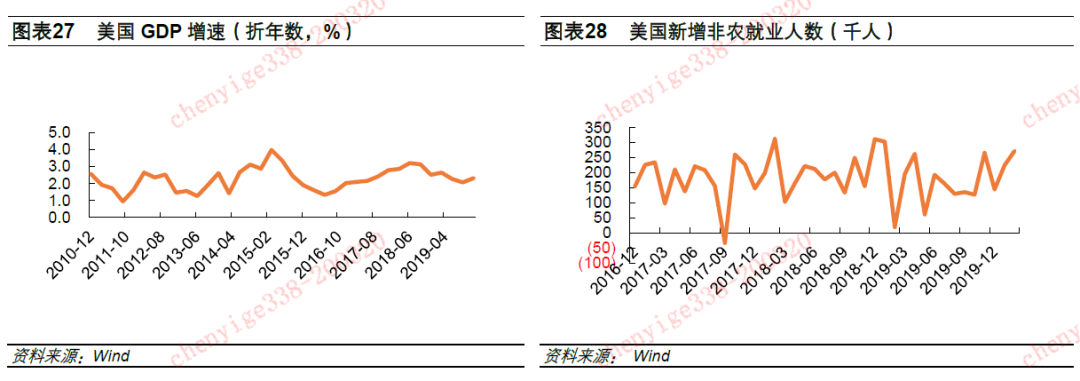

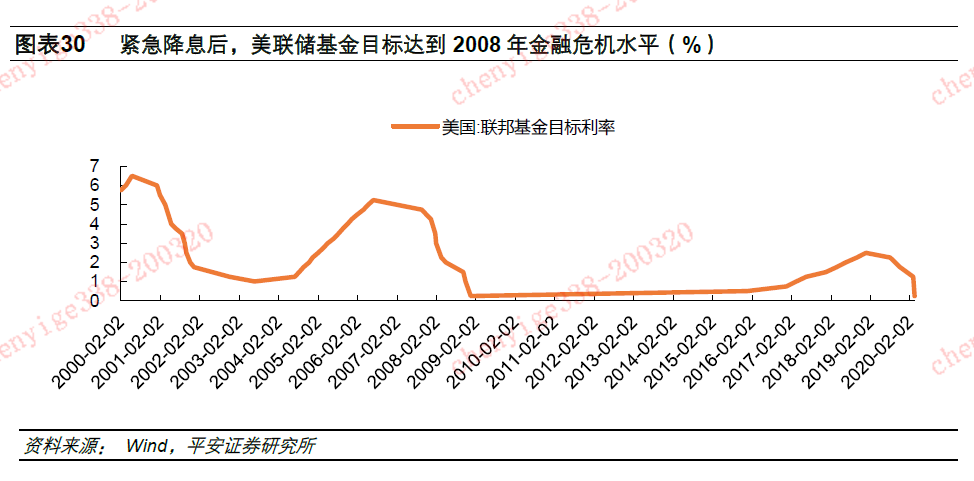

同时我们认为卫生事件不但没有改变黄金向上的趋势,并且有一定的加速作用。在经历2017年短暂复苏后,2018年除美国外,全球经济重新步入放缓通道,考虑到此次卫生事件持续时间以及波及范围,对全球经济运行造成负面影响将不可避免,将恶化全球经济形势。近年来,经济表现相对强势的美国,因卫生事件步入“衰退”的可能性不断增加。

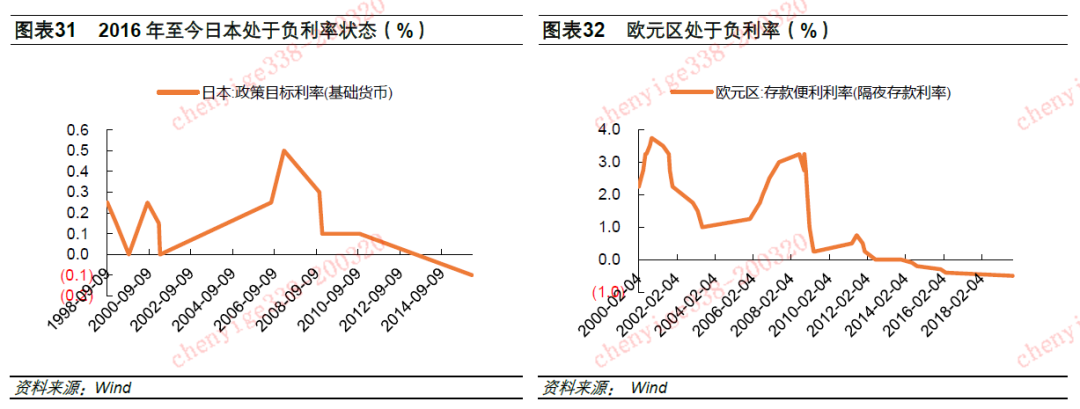

在货币政策方面,因卫生事件导致的紧急降息使得美国零利率时代提前到来,而其他重要发达国家和地区欧盟、日本卫生事件前已经处于负利率状态。发展中国家考虑所处的经济发展阶段,尽管出现负利率的可能性不大,但自2018年起也处于降息通道。2020年全球货币政策宽松因卫生事件超出此前预期。

我们认为经济增长放缓,货币政策宽松背景下,2020年黄金资产吸引力上升,仍处于上升通道,价格中枢有望上移。

04投资建议

我们认为短期内受恐慌情绪影响,黄金的价格仍可能受压,但随着未来全球卫生事件拐点出现以及政府应对措施逐步发挥作用,恐慌情绪终将得以摆脱。恐慌情绪消退后,在经济增长面临压力,货币政策宽松的背景下,黄金的避险功能将重新显现。建议静待恐慌情绪消退,逐步布局优质的黄金龙头企业山东黄金、紫金矿业。

05风险提示

(1)全球卫生事件持续恶化的风险

目前中国卫生事件已得到控制,但海外持续蔓延。但如果各国防控应对措施不利,将可能使得卫生事件蔓延程度和持续时间较长,对经济发展造成重大影响。这将使得市场恐慌持续时间延长,从而打压黄金避险功能的发挥。

(2)黄金需求超预期下滑的风险

尽管黄金的价格受供需影响较小,但如果出现黄金首饰因收入预期不佳需求大幅下降,同时投资需求因流动性问题持续时间长受到遏制的较极端情况,将可能对黄金价格造成不利影响。

(3)黄金供给波动的风险

近年来,全球黄金的供给基本平稳。如果卫生事件蔓延,主要的黄金生产国以及黄金生产企业正常生产经营受冲击,全球黄金供给将出现较大的波动,将影响行业运行稳定性。

(4)宽松政策效果不佳的风险

为了应对卫生事件冲击,各国政府纷纷采取宽松的货币政策和积极的财政政策,但如果政策不能顺利的实施传导,作用有限,经济运行步入通缩,现金类的资产将继续受到追捧,将对黄金的价格造成遏制。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP