中国飞鹤(06186)盈利大幅增长,卫生事件是块试金石

本文来自国盛海外。

报告摘要

中国飞鹤(06186)盈利大幅增长超预期,公共卫生事件之下Q1收入预期增长强劲。受超高端星飞帆和臻稚有机产品系列驱动,公司2019年收入达137亿,同比+32%;经营效率持续提升,归母净利润39亿,大幅增长76%。公司现金流健康,2019年经营现金流入52亿元,在手现金74亿。董事会建议每股派息 0.19港元,分红率为40%,公司预计未来分红率不低于30%。公司经受住公共卫生事件挑战,管理层预估Q1收入增长不低于30%,稳步前行。

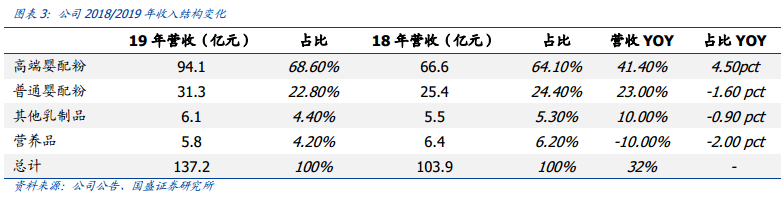

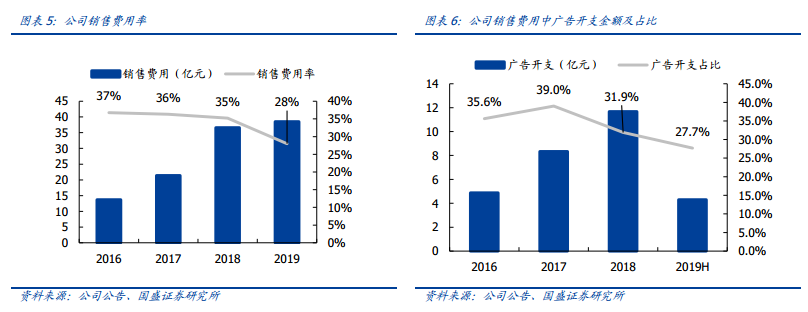

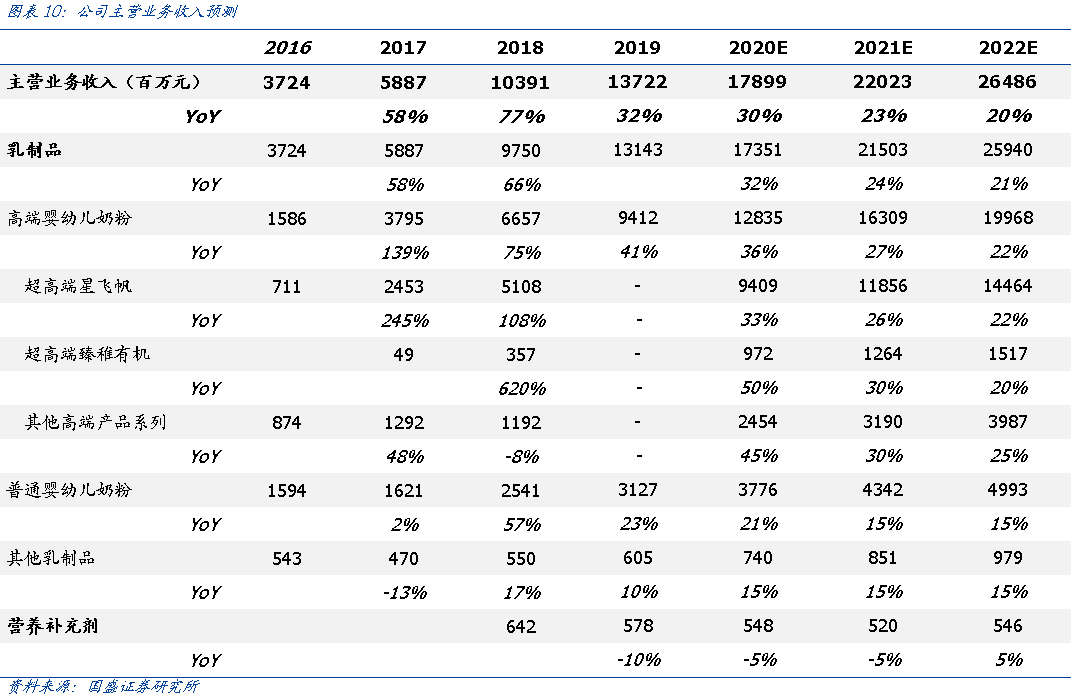

产品高端化驱动收入增长、毛利率提升,规模经济促费用率降低。公司2019年高端婴配粉/普通婴配粉/其他乳制品/营养补充品收入分别为94.1/31.3/6.1/5.8亿元,同比增长41.4%/23.0%/10.0%/-10.0%,占比68.6%/22.8%/4.4%/4.2%,YoY变动4.5/-1.7/-0.9/-2 pct。由于高端婴配粉的毛利率高达75.9%,远高于普通婴配奶粉62%,产品结构升级推动公司毛利率同比提升2.5个pct至70%。受益于规模效应及良好的费效比控制,销售费用率28%,YoY-7.2pct。由于员工成本增加和IPO开支影响,行政费用率同比上升1.1pct至6.7%。净利润率达到28.7%,较2018年21.6%和2017年19.7%大幅攀升,未来有望保持在30%水平。

公共卫生事件加速行业集中度提升,公司快速反应与卓越执行力助其强化龙头优势、加速提升市占率。奶粉行业需求端较为刚性,公共卫生事件对供给端的原材料供应、生产、运输、线下销售服务都带来严峻挑战,不具备供应链保障能力和线下服务能力的中小品牌受到明显冲击,行业集中度将进一步向头部公司集中。

作为行业龙头,公司面对公共卫生事件迅速反应,在确保生产运输的高效运行的同时,率先启动送货上门、营销线下转线上等举措,尤其是率先开启直播带货等线上活动有力推动终端销售,不仅实现当季良好收入表现,公共卫生事件间所展现的强大执行力和快速反应能力将进一步赢得渠道和客户的认可和信赖,增强未来推动力。此外,公司在公共卫生事件期间捐赠1亿现金和1亿金额物资进一步提升公司品牌形象,获得良好评价。

盈利预测:我们预计公司2020-2022年归母净利润为53.1/67.6/81.9亿元,同比增长34.8%/27.4%/21.1%。当前股价对应18.8/14.7/12.2倍PE。在国产奶粉市占率强势提升的背景下,考虑到飞鹤在中国婴幼儿奶粉市场的龙头地位、强大的综合竞争力及良好成长性,我们给予公司目标价16.5港元,对应25倍 2020 年 PE,首次覆盖,予以“买入”评级。

风险提示:公共卫生事件影响超预期风险、食品安全风险、竞争加剧风险等。

盈利大幅增长,稳坐国产奶粉领军宝座

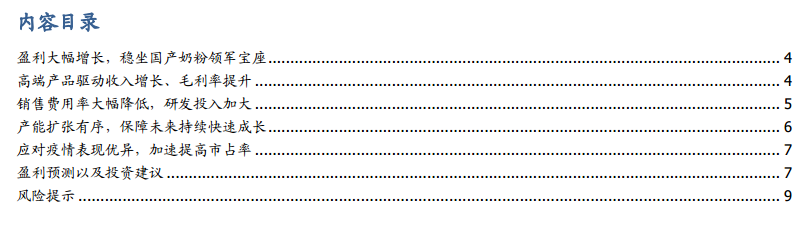

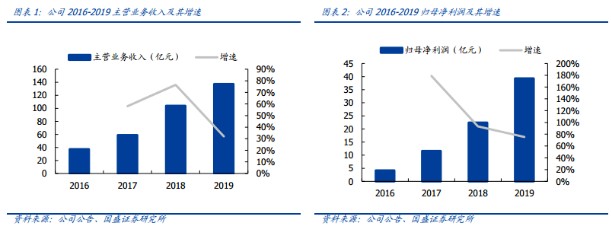

收入快速增长,盈利大幅增长。受超高端星飞帆和臻稚有机产品系列驱动,公司2019年收入达137亿,同比+32%;经营效率持续提升,归母净利润39亿,大幅增长76%。公司2016-2019年持续高速增长,营业收入年复合增速约54.4%,归母净利润年复合增速约111.4%,在同业中处于领先水平,从规模和市占率看,公司稳坐国产奶粉领军宝座。

公司现金流健康,拟分红40%。公司2019年经营性现金流为51.8亿元,较2018年大幅增长66%。公司董事会建议每股派息0.19港元,分红率为40%,我们预计未来有望稳定在30%以上。

高端产品驱动收入增长、毛利率提升

高端婴幼儿配方奶粉产品是公司收入增长核心驱动。2019年公司高端婴配奶粉产品收入为94.1亿元,同比增长41%,占公司总销售收入达69%,是收入增长的主要动力。公司普通婴配奶粉产品收入占比为23%,同比增长23%。其他乳制品和营养补充品分部收入占比分别为4.4%/4.2%,同比增长10%/-10%。

产品结构优化促进毛利率持续上行,领跑行业。2019年,公司综合毛利率达70%,较18年同比提升2.5pct,处于行业领先水平。公司毛利率提升主要原因是公司产品结构持续优化,高毛利的高端婴配粉占比上升。2019年公司高端奶粉占比达68.6%,较2018年提升4.5pct。

公司新品储备丰富,提前布局羊奶粉及有机奶粉等新赛道。公司在四段奶粉、羊奶粉、有机奶粉及成人奶粉等新市场皆有布局,预计未来将有序推出新品,扩充高端奶粉产品矩阵。以羊奶粉产品为例,目前公司在黑龙江省泰来县投建年产值约2万吨的工厂已完工,部分产能计划分配给羊奶粉业务,同时公司于加拿大金斯顿投资的奶粉加工厂房也配有年产值2万吨的羊奶粉生产线。

销售费用率大幅降低,研发投入加大

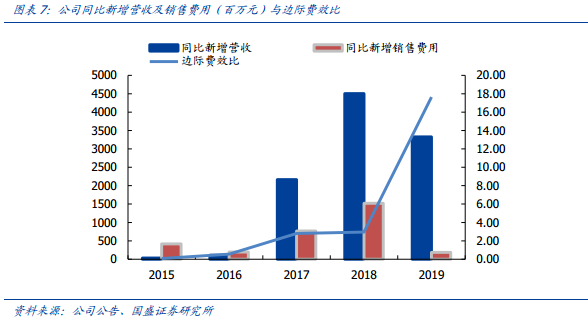

规模效应促进销售费用明显下降。公司2019年销售费用为38.5亿,销售费用率为28%,同比2018年大幅下降7.2pct。我们认为销售费用下降的主要原因是营收增长带来的规模效应。由于销售费用中占比最大的为广告开支,我们认为随着公司经营规模增长,明星产品影响力提升,公司广告费用占比将持续下降,从而带动总体销售费用占比下降。此外,公司市场开拓和营销过程中对费效比控制较好,也有效控制了销售费用的增长。

截至2019年底,公司经销商客户超1800个,覆盖终端网点超10.9万个,除大型商超外,公司已与绝大多数头部母婴连锁店合作。依托公司强大的执行力,2019年举办超过50万场面对面研讨会。2019年公司线下销售占乳制品总收入91.3%。与此同时,公司也在积极布局线上渠道,公共卫生事件的发生进一步加快线上步伐。

管理费用率提升主要受工资增长及上市费用所致。公司2019年管理费用为9.13亿元,管理费用率为6.7%,同比上升1.1pct。管理费用率上升的主要原因为工资增长及公司于2019年登陆港交所,产生了一次性上市费用。

研发费用占比提升,研发投入明显增大。公司2019年研发费用为1.71亿元,较2018年增长0.62亿元,同比增长58.3%,占营收比重提升0.2pct至1.25%。公司持续加大研发投入,为开发新配方、未来推出具有竞争力的新品打好基础。

产能扩张有序,保障未来持续快速成长

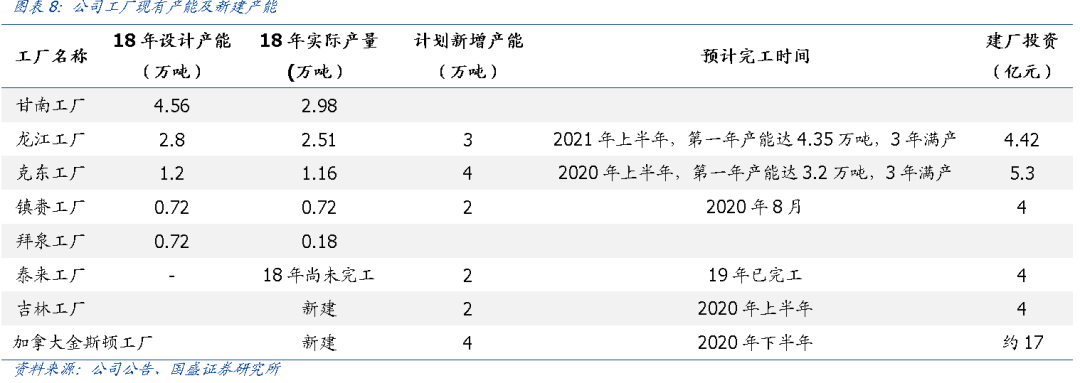

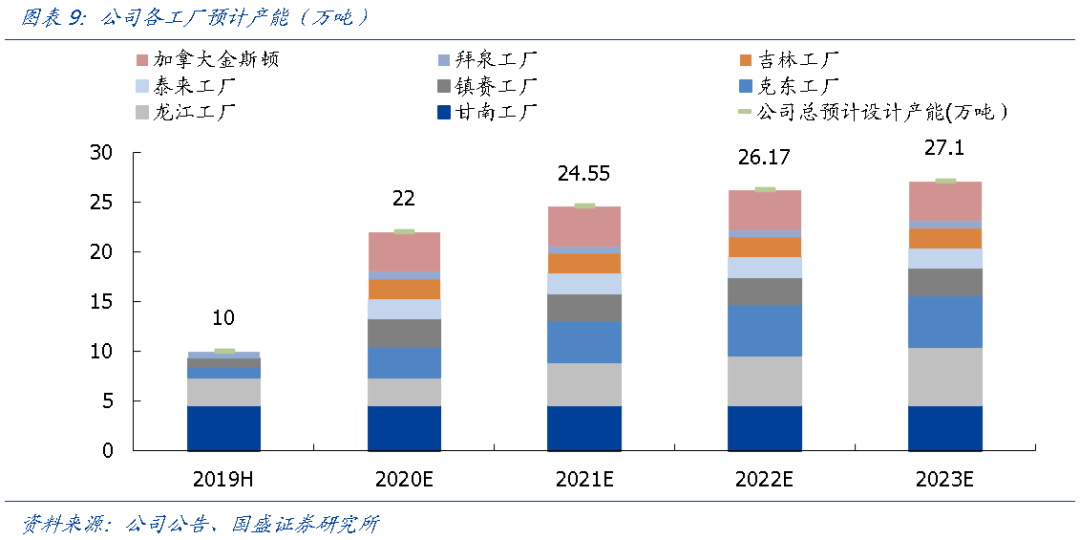

2019年产能增至12.7万吨,保障未来持续快速成长。截止2019年,飞鹤共有6家工厂参与生产,分别为甘南工厂、龙江工厂、克东工厂、镇赉工厂、拜泉工厂及泰来工厂,皆位于齐齐哈尔市周边,年产能达12.7万吨。为配合公司的高速发展战略,公司已计划新建吉林及加拿大金斯顿工厂,新建产能达6万吨。同时,公司计划增加龙江、克东及镇赉工厂的生产线,预计将新增9.1万吨产能,并预计于2020-2023年逐步完工。我们预期,公司未来产能将有序扩张,为生产提供充分保障。

应对疫情表现优异,加速提高市占率

奶粉行业需求端较为刚性,公共卫生事件对行业的影响主要体现在供给端的原材料供应、生产、运输、线下销售服务等环节。由于各地采取公共卫生事件防控措施,物流交通受阻、工厂开工受阻、商业门店歇业,不具备供应链保障能力和线下服务能力的中小品牌受到明显冲击。

作为行业龙头,公司面对公共卫生事件迅速反应,首先保证高效的生产和运输。今年1-2月产成品、原奶消耗量均增长超40%,2月产品配送率达98%。公司率先启动送货上门、营销线下转线上等举措,公共卫生事件期间线上活动量超过线下活动的2倍,自2020年2月初开始截至3月15日线上活动接近9万场,覆盖消费者超210万人次,成功的线上直播和社群营销转型成为公司新的作战能力,有力地带动了终端销售,帮助公司加快市占率提升。管理层预计Q1收入增长30%以上,实现逆势扩张。当期业绩表现固然重要,但我们认为更重要的是公司在公共卫生事件间所展现的强大执行力和快速反应能力将进一步赢得渠道和客户的认可和信赖,增强未来推力。

此外,公司在公共卫生事件期间捐赠1亿现金和1亿金额物资进一步提升公司品牌形象,获得良好反馈。

盈利预测以及投资建议

收入预测:

公司销售网络强大,地推打法丰富,能够把握母婴渠道及低线城市市场的高速增长趋势。同时公司在北方市场根基稳固,影响力强,市占率有望对标强势省份进一步提升,而在南方市场,公司可依靠北方市场成功的打法组合及丰富经验,快速复制北方市场销售增长。在公共卫生事件期间,公司迅速反应,保证供应的同时率先转型至线上营销,有力地带动了终端销售,进一步帮助公司加快市占率提升,因此,我们预测公司未来营收将保持快速增长。

我们预计飞鹤2020-2022年营业收入分别是137.2/179.0/220.2亿元,同比增速为30%/23%/20%。

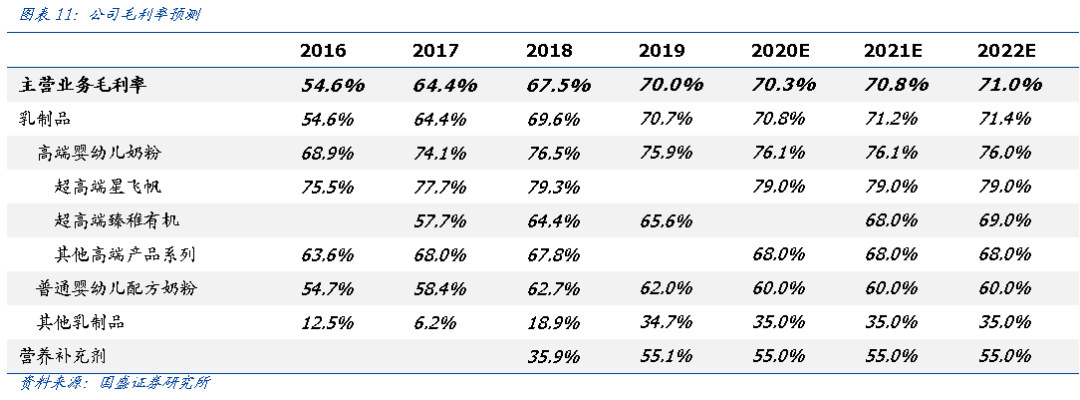

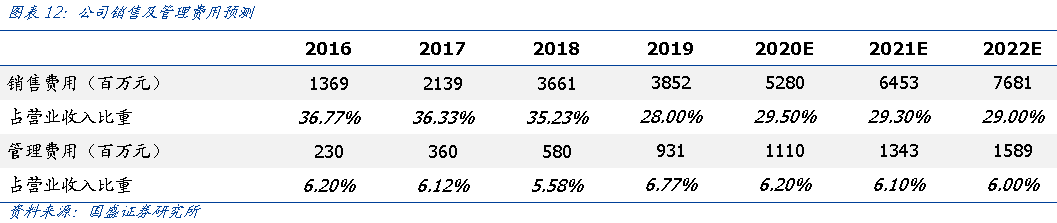

毛利率及费用率预测:

随着明星产品销售增长以及新产品不断推出,公司产品结构有望持续优化,因此我们预测公司2020-2022年毛利率为70.3%/70.8%/71.0%。同时我们认为未来规模效应将继续提升公司经营效率,我们预测公司销售费用率分别为29.5%/29.3%/29.0%,2019-2021年管理费用率分别为6.2%/6.1%/6.0%。

估值及投资建议:

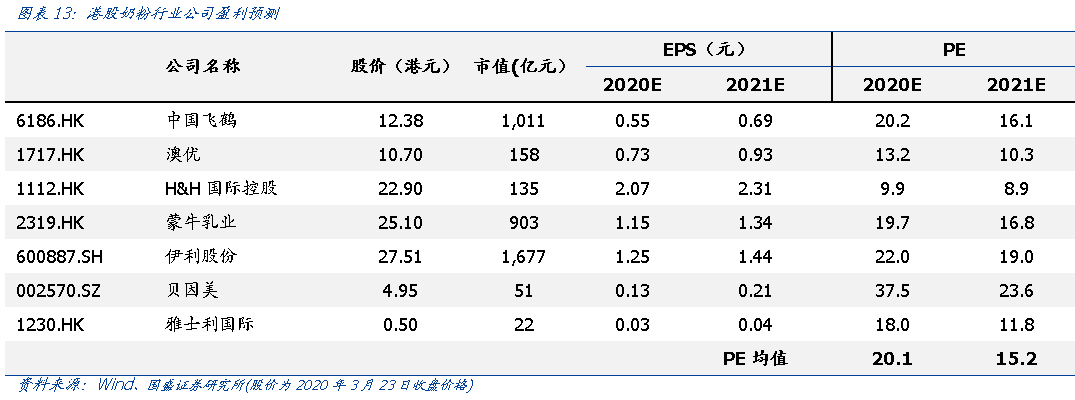

我们预计公司2020-2022年归母净利润为53.1/67.6/81.9亿元,同比增长34.8%/27.4%/21.1%。当前股价对应18.8/14.7/12.2倍PE。在国产奶粉市占率强势提升的背景下,考虑到飞鹤在中国婴幼儿奶粉市场的龙头地位、强大的综合竞争力及良好成长性,我们给予公司目标价16.5港元,对应25倍2020

年PE,首次覆盖,予以“买入”评级。

风险提示

公共卫生事件影响超预期风险。当前影响正在全球蔓延,对全球经济、金融环境产生不确定性影响,对行业需求造成压力。同时,各国管控措施加剧,可能影响关键原材料供应链正常运行,造成潜在风险。

食品安全风险。国内婴幼儿奶粉行业对于食品安全问题极为敏感,2003年大头婴儿事件和2008年三聚氰胺奶粉事件都是对国产奶粉行业的重大打击,也是导致目前外资品牌主导奶粉市场的原因之一。尽管国家对婴幼儿行业的管理趋严,但不能完全排除食品安全风险。

竞争加剧风险。奶粉行业仍然是竞争较为激烈的行业,国内外品牌众多,未来市场参与者带来的竞争压力可能对公司经营产生不确定影响。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP