美联储无限量QE后将是负利率?美股投资注意两条主线!

本文源自微信公众号“英为财情Investing”。

全球公共卫生危机蔓延,对美国经济的负面影响居高不下,市场恐慌情绪甚嚣尘上。为了缓解短期的流动性危机,美联储这两周以来接连放宽流动性,此前已经将货币利率降至零,周一更是宣布开启无限量QE。与此同时,全球各大央行亦陆续采取降息及其他行动以支撑经济。

不过,虽然市场形容美联储此次是“直接把水龙头卸下来了”,美股市场周一仍然收跌。目前来看,美元的流动性似乎也尚未解决。市场分析师认为,美联储当前的措施或只能起到缓解作用,并不能根治美元紧缺问题。

野村证券外汇策略师认为,美联储的QE措施将在一定程度上缓解美元需求压力,但许多国家不得不大幅扩大赤字规模,同时又缺少美元的基本情况无法得到根本性改变。同时,荷兰合作银行外汇策略师Jane Foley也指出,美联储的无限量QE应有助于缓解货币市场的某些压力,但美元的前景更多地取决于系统的压力程度,货币市场压力越大,投资者越有可能恐慌性买入美元。

高盛也不认为美联储无限放水就能解决美元流动性危机。高盛认为,若决策者最近采取的措施无法阻止美元飙升,就有理由在外汇市场采取定向干预。

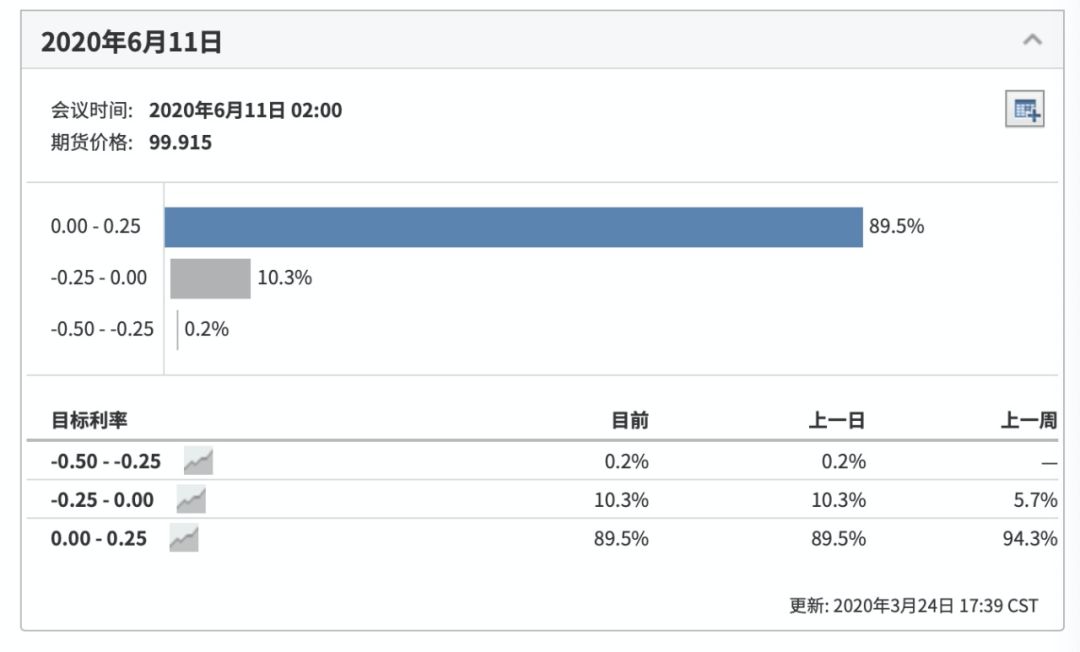

在美联储的一系列行动以后,人们开始讨论无限量QE无效的情况下,美联储还会采取什么措施,其中有一项就是——负利率。负利率对于美联储来说,并非绝对不可能的选项。根据英为财情Investing.com的美联储利率观测器显示,相较于上周,预期美联储将在后市采取负利率的预期已经有所提升。

美联储利率观测器,来源:英为财情Investing.com

那么,在美联储持续宽松的货币政策之下,美股投资者应该关注和规避哪些板块?

规避银行保险等“赚息差”的金融股

全球央行实行宽松的货币政策是对抗经济下行的有效和必要之举,但是却也给依赖净息差牟利的行业构成了直接威胁。银行就是最为典型的代表——银行的主要收入来源是客户贷款和存款之间的息差,由于存款利率具有固定性,而贷款利率的灵活度比较高,当基准利率上升时,银行就可以向贷款的客户收取更高的利率,而银行资金成本(即存款利率)没有大的变化,银行就可以从中赚取更高的净利息收入。而当利率下降时,情况就恰好相反。银行的盈利能力就会被削弱。

除了银行业以外,保险行业也是很好的例子。因为保险公司的其中一个盈利来源就是把保费投资于证券,当基准利率下降时,债务证券的收益率普遍会下跌,保险公司的投资回报就会受到挤压。

2008年金融危机来临时,包括各大银行、保险机构和投行在内的金融机构是罪魁祸首,如今他们的资本状况比十几年前要好很多,但是即使如此,它们在当前的超宽松环境下,仍然承受着压力。

随着病毒危机对市场的冲击,以及美联储迅速采取行动保持市场流动性的举措,美股市场中各大银行的表现近期可谓“大起大落”。虽然美联储周一宣布了无限量QE等新的刺激举措,但是标普大盘仍然收跌,而同时,银行股跌幅更甚,KBW银行指数 (KBWB.US)下跌逾7%。到目前为止,摩根大通 (JPM.US)的股价今年已经大跌了41.6%,而高盛 (GS.US)和美国银行 (BAC.US)的股价也已经分别下跌了40.5%和46%。

KBW银行指数历史K线图,来源:英为财情Investing.com

与此同时,从今年开始,银行必须采用一种新的会计准则,即Current Expected Credit loss,简称CECL,可以理解为是“当前预期的信贷损失额度”,也就是在银行发放贷款的当下,就必须开始估算改款损失。早在病毒危机以前,银行们已经很抵触这一会计准则变更,而当下,富国银行的分析师Mike Mayo直接称目前是改变银行贷款损失会计方式“最糟糕的时机”。

关注需要大量资金的重资产行业

虽然很多投资者更偏向于对轻资产行业的投资,但是重资产行业在当前各国央行的宽松利率背景下,却有望获得额外回报。

需要注意的是,利率下调在削弱金融产业赚息差能力的情况下,却有利于重资产企业扩张,因为重资产行业往往需要大量的资本性投入,而公司投入的资本越大,其所形成的行业壁垒也就越牢固,可以形成强者恒强的趋势。如房产信托,在此时就可以通过借贷来购入更多新物业,扩张物业组合,房地产发展商也可以通过发债来支撑大型项目所需的巨额前期投入。

在当前的宽松周期下,基准利率接近0,甚至有朝一日到达负利率,这类企业的融资成本相应就会有所下降,变相加强了其扩张的成本,提高了盈利能力。

投资者结合当前病毒流行,“宅经济”兴起,拥有重资产的物流公司也是不错的选择,在亚马逊等电子商务行业受益之际,物流公司作为这一行业不可或缺的“合作者”和“竞争者”,此时也是借入资金组建更大更强物流资产的好时机。

不过,投资者需要注意的是,重资产行业的负债往往较高,企业需要大量的资金去购置发展所需的资产,而负债是通常企业会选择的途径,所以投资者需要关注企业财务风险,这类企业的资产负债表的灵活性尤为重要,对于使用太多财务杠杆的企业最好是“敬而远之”。与此同时,在当前流动性危机下,重资产行业作为每年要支付大量资产折扣和支付利息的公司,现金流也是投资者必须关注的公司财务重点。

与此同时,投资者还需要关注的是,当前的宽松货币政策背景是病毒危机可能引发经济衰退,美联储不得已而为之的。如果病毒风险不能尽快解除,美国的实体经济大幅下挫,那么重资产行业也不能幸免,低成本融资的益处也会失效。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP