历数近50年的全球经济衰退与危机,当下发展到哪个阶段?

本文来自微信公众号“静观金融”。

投资要点

历数近50年的全球经济衰退与危机。

70年代以来美国历次经济衰退的诱因。1971至今美国共经历过6轮衰退,分别发生于:1974年2Q-1975年2Q,1980年2-4Q、1982年,1991年1-2Q、2001年以及2008年4Q-2009年3Q。衰退诱因主要包括滞胀风险、储贷危机、金融泡沫及地产泡沫等。其中,在2001年科网泡沫和2008年次贷危机中美股跌幅超过50%。

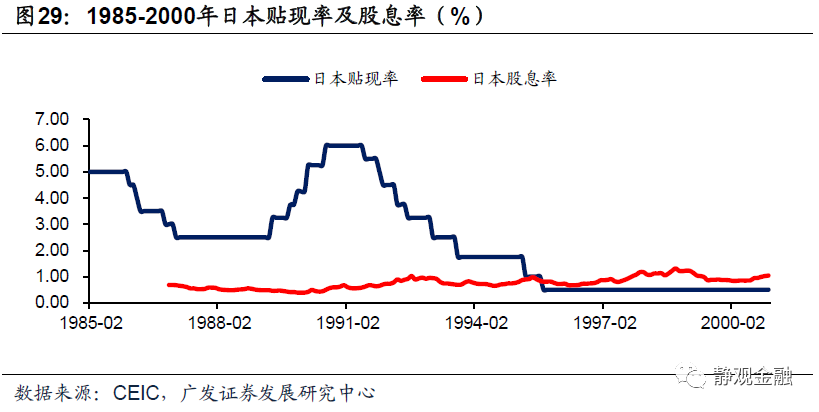

90年代日本经济泡沫破灭。《广场协议》后日元大幅升值令其外需萎缩,传统产业不断向外迁移。为了缓解汇率升值及输入型通缩压力,日本央行不得不持续降息。汇率升值、无风险利率下降叠加传统制造业产业转出,地产和金融资产价格被快速推高。1989年日本央行开始控制风险抬升基准利率,但却导致资产价格泡沫破灭。

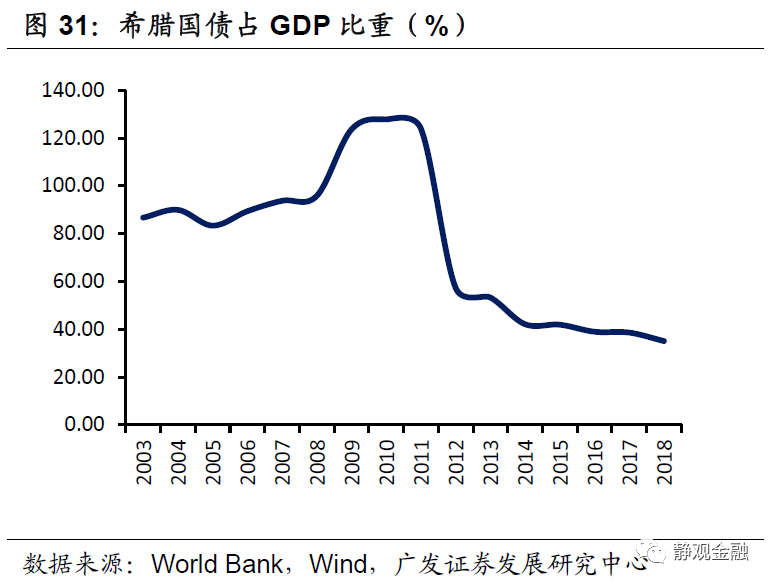

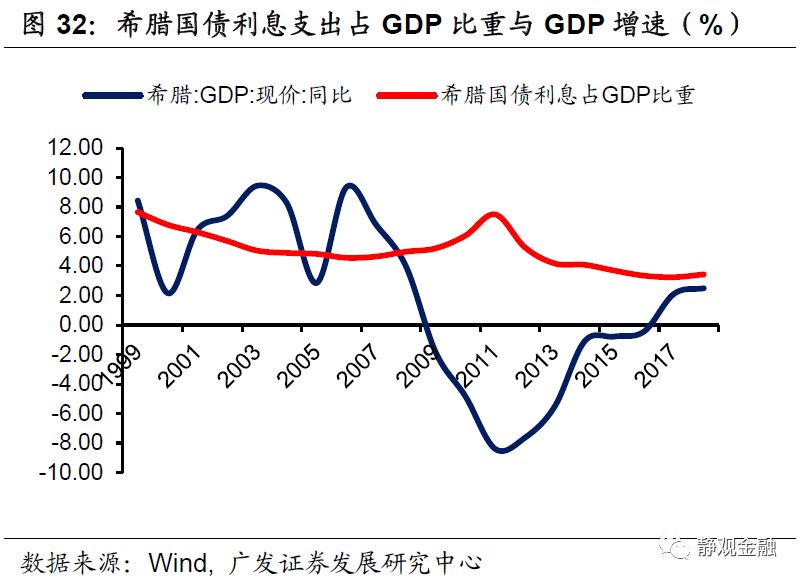

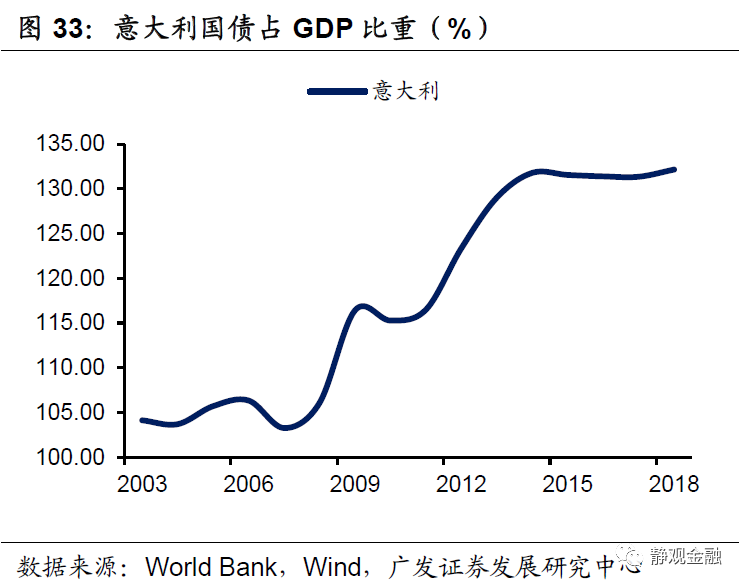

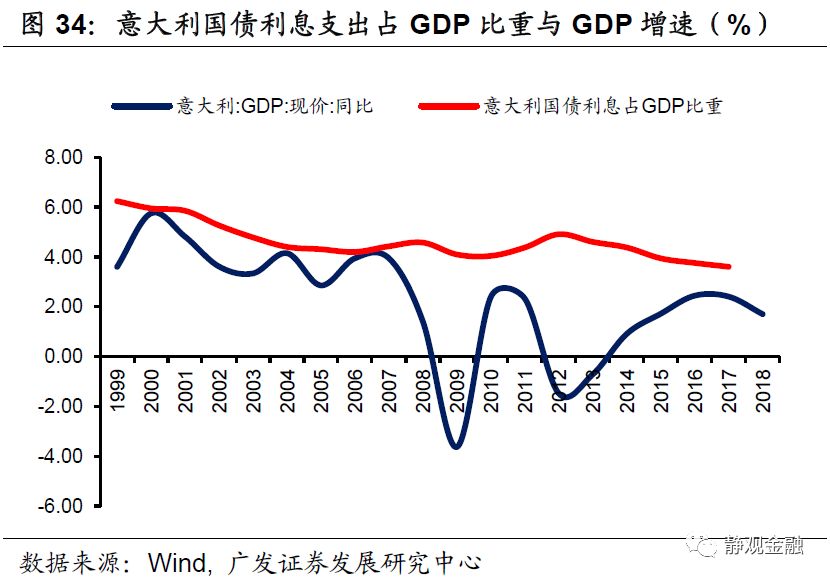

2012-2013年欧债危机引发的欧元区经济危机。欧债危机涉及希腊、葡萄牙、爱尔兰、意大利、西班牙五国。上述各国均有过于依赖房地产和旅游业、经济结构单一实体空心化严峻的特征。2008年次贷危机令上述各国经济增速大幅下滑,财政扩张又导致主权债务利息支出负担过重。债务违约风险暴露后,国债收益率上升又进一步加剧债务风险,并最终拖累欧元区出现经济危机。

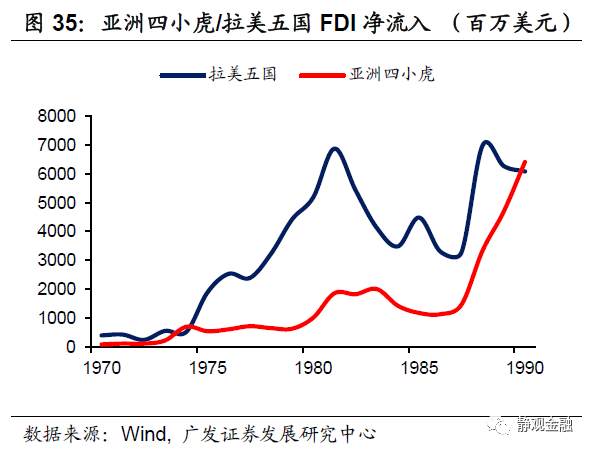

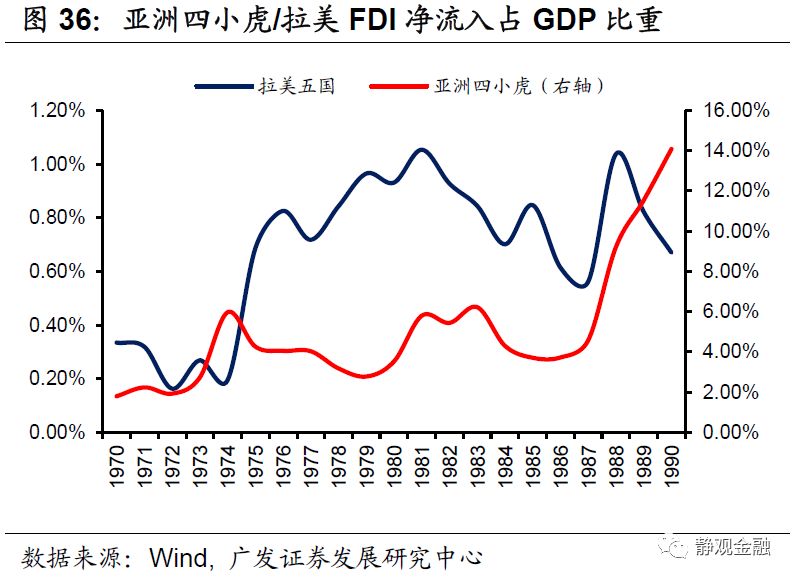

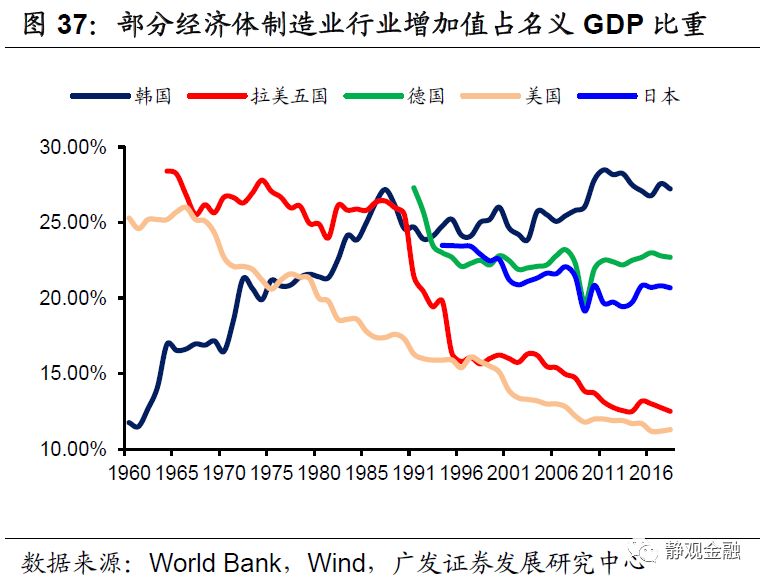

上世纪80年代初拉美危机与90年代的亚洲金融危机。拉美危机与亚洲金融危机的爆发本质上是新兴国家在产业承接过程中未能有效利用后发优势提高在高附加值领域的国际竞争力的结果。一旦全球范围内涌现出人力成本和人力结构更优的经济体,国际资本撤离就导致此类地区就业环境受到冲击、内需长期不足。

衰退与危机的本质差异:居民部门资产负债表是否恶化。如未恶化,则为周期性的经济衰退;如恶化,则为经济危机,需要通过无风险利率中枢长期下移来不断修复。

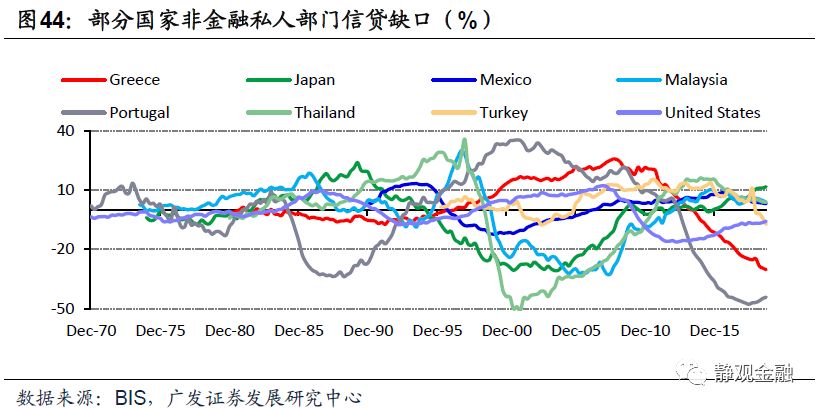

私人信贷比率缺口高于预警值是各国发生经济危机的信号。经济衰退与经济危机的差异在于是否导致该经济体元气大伤。80年代初的拉美危机、90年代初的日本经济泡沫、90年代中期的亚洲金融危机、2008年美国次贷危机以及2010-2012年欧债危机可被归为经济危机一类,其余则应被视为经济衰退。全球,特别是中高收入国家家庭消费占GDP比重往往高于50%。也就是说,居民部门消费是各国经济的压舱石。数据显示,上述每一次经济危机前相关国家的私人部门信贷缺口均明显超过预警值(10%)。也就是说,某一经济体爆发经济危机的前提或为私人部门(特别是居民部门)过度加杠杆,此后由于居民部门进入去杠杆阶段导致内需长期不足。

发达经济体经济衰退转化为经济危机的要素:人口结构长期拐点附近;地产泡沫破灭。在日本经济泡沫破灭、美国次贷危机以及欧债危机爆发前后上述三大经济体的抚养比都出现了长期拐点。上世纪90年代日本和2008年美国在经济危机前夕都出现了显著的地产泡沫。私人信贷比率缺口过高往往就是地产泡沫化的信号。地产为居民部门创造的财富可能是短期的,但是带来的负债却是长期的。地产泡沫破灭过程意味着居民部门资产与负债期限矛盾显现化,一旦发生就将长期掣肘内需。

危机爆发后新兴国家人均收入陷入瓶颈掣肘内需。低收入群体就业及收入状况才是各国消费支出的关键,而低收入群体的收入较多来自经济增长带来的工资收入,一旦就业环境持续低迷必然导致内需长期不足。拉美危机及亚洲金融危机过后,巴西、泰国贫富分化加剧,表明在国际资本撤离后上述各国就业环境长期疲软。

对照当下:全球衰退已成定局;全球危机仍缺少证据。

Q2美国经济或现两位数下滑,全球经济负增长概率极高。卫生事件有两点特殊性:一是属于不确定性风险;二是从供给端压制生产、就业和需求。此外,2019年欧美日等多数经济体均已进入金融危机后的经济晚周期阶段,卫生事件成为由晚周期向衰退期过渡的催化剂已成定局。以美国为例,卫生事件因素将从企业和居民两个部门冲击美国经济。假若Q2美国失业率升至10%,美国零售销售同比就将下滑至-20.9%,2Q美国实际GDP环比折年率或现两位数负增长。同期,若欧元区经济负增长、中国实际GDP同比低于5%,全球经济就将呈现阶段性负增长。

主要经济体内需短期受损,长期或无碍。2008-2014年,美国、欧元区以及全球的抚养比相继迎来拐点,从时间上看这一轮人口结构变化大概率与二战后婴儿潮有关。而当下及未来一段时间暂时不会有大型经济体出现人口结构的长期拐点。此外,多数国家信贷缺口为负值,表明金融危机后全球居民部门出现了过度去杠杆的现象。换言之,人口结构和居民杠杆表明全球主要经济体并未迎来长期内需拐点,经济危机大概率不会发生。

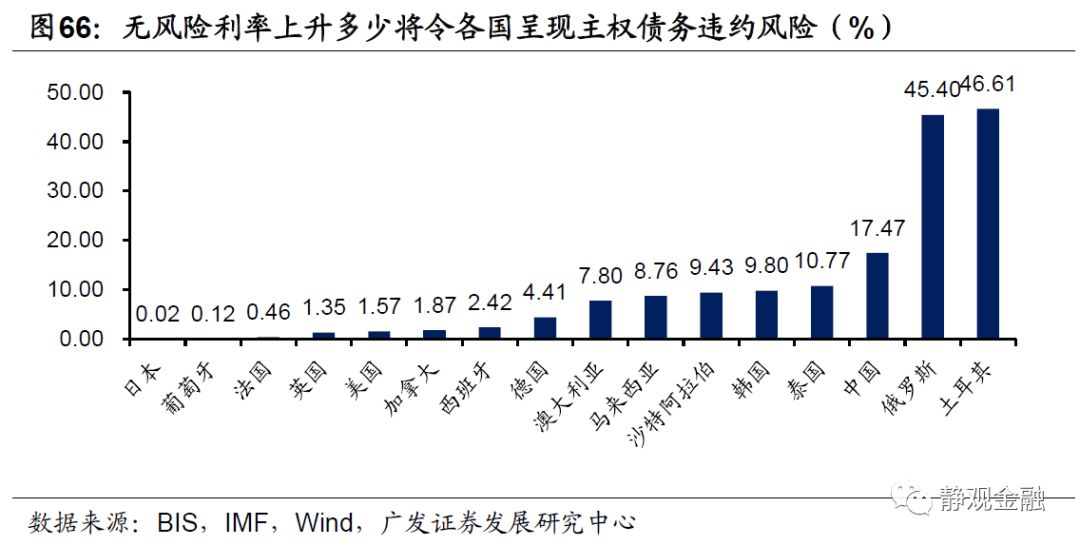

部分新兴国家主权债务风险或为最大隐患,但属局部冲击。假若卫生事件持续,财政不断加码,利息支出或令各国面临极大挑战。结合各国债务占GDP比重、债务利息支出、无风险利率等因素评估,一旦卫生事件持续时间超预期,巴西、阿根廷等国主权债务违约风险较高。此外,产油国及部分拉美国家存在较大的外部风险敞口。但逻辑上,新兴经济体的危机对于发达经济体和中国的影响相对有限。因此即便未来一年部分新兴国家出现债务危机或经济危机,也大概率是局部冲击,难以推动全球性的经济危机。

卫生事件冲击过后,全球大概率重回宽信用周期;全球仍有长期增长动能。

财政货币化曾是金融危机后欧美日的重要经济支点,但也透支了上述各国的长期财政政策甚至货币政策空间。卫生事件冲击令全球经济体进一步加大了财政刺激,也将财政空间压榨殆尽。金融危机后,与各国财政过度加杠杆形成鲜明对比的是在严监管背景下各国私人部门(特别是居民部门)的过度去杠杆。卫生事件带来的金融动荡甚至债务风险过后,各国将大概率重新放松金融监管、进入宽信用周期,解放财政、同时获得新的经济增长动能。

区分危机和衰退的意义:对增长影响的路径不同,对资产定价的影响方式也会有不同。

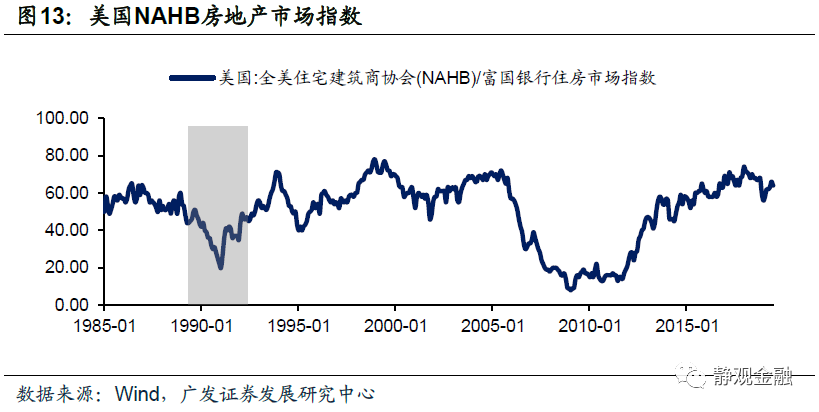

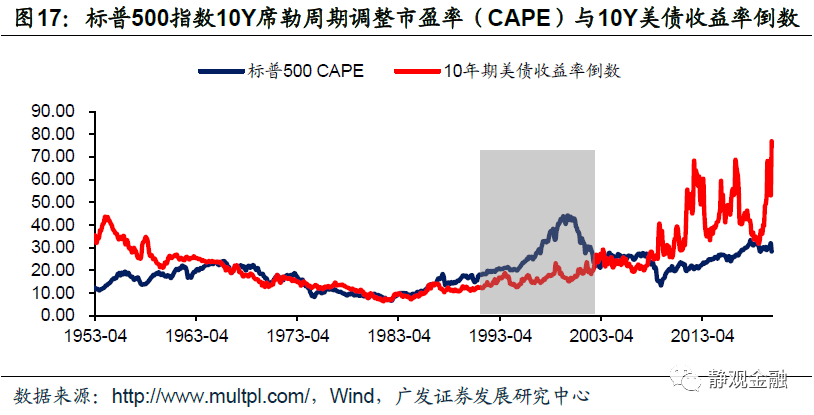

经济危机后无风险利率中枢会长期下移,修复居民部门资产负债表、实现财政货币化提振经济,但同时带来了金融资产估值泡沫;经济衰退过后往往新周期的开始,无风险利率中枢不存在长期下移甚至有可能因经济企稳而逐步回升。卫生事件的出现令欧美日货币空间透支殆尽的同时也可能结束各国次贷危机后的增长模式,金融资产估值提升阶段结束,美股或进入长期去估值周期,类似2001-2008年;宽信用周期回归,释放居民加杠杆空间,美国地产市场景气度或进一步回升。

正文

一、历数近50年的全球经济衰退与危机

(一)70年代以来美国历次经济衰退的诱因及同期美股表现

根据美国经济研究局(NBER)的标准,1971至今美国共经历过6轮衰退,分别发生于:1974年2Q-1975年2Q、1980年2-4Q、1982年、1991年1-2Q、2001年以及2008年4Q-2009年3Q。上述6次经济衰退诱因分别为:1974年石油危机引发的经济滞胀、1978年石油危机引发的经济滞胀、里根政府宽财政紧货币打压经济、利率市场化带来的储贷危机、科网泡沫破灭以及房地产泡沫。

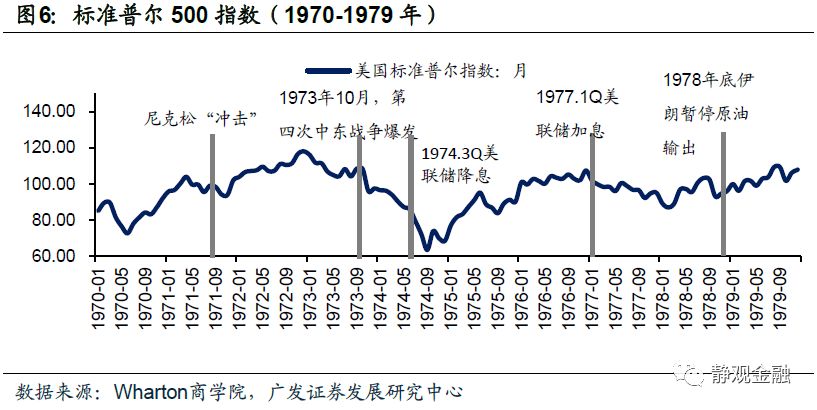

1. 70年代两次石油危机导致美国经济滞胀及衰退,同期股债双杀

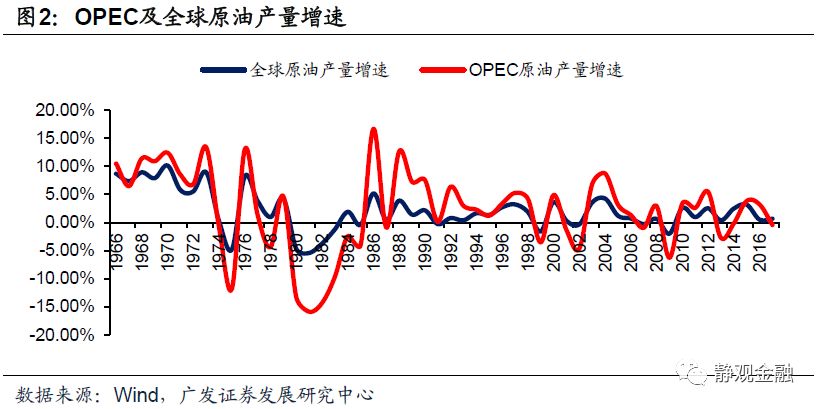

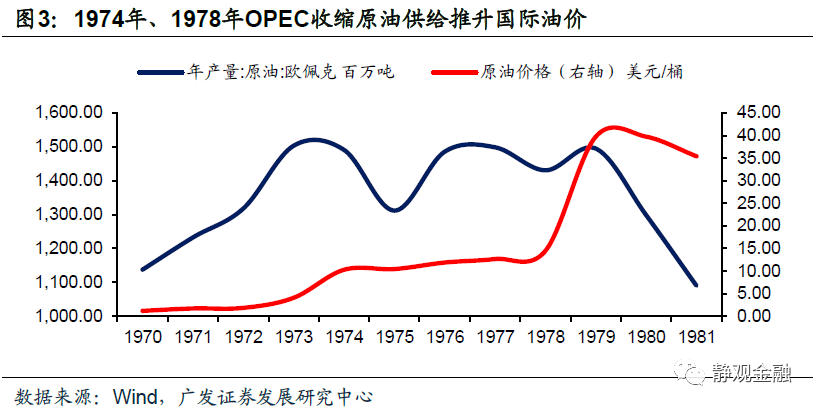

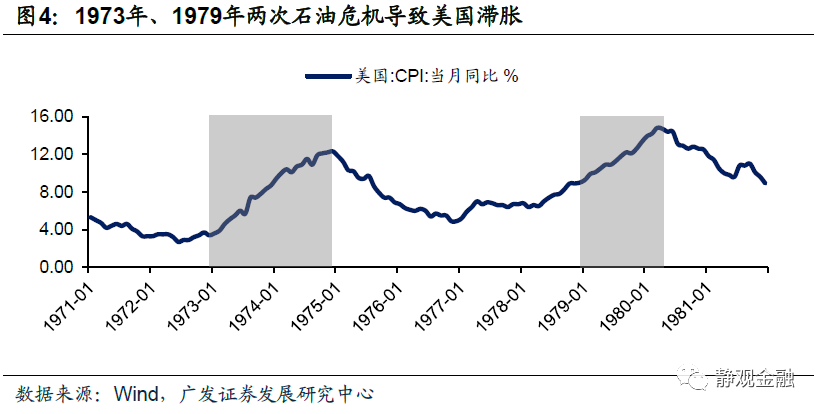

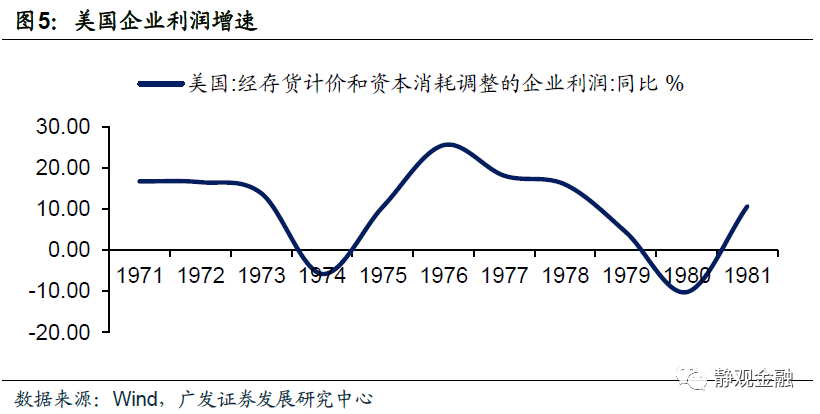

上世纪70年代,OPEC曾在1974年和1978年两度大幅收缩原油供给,导致国际原油价格同比以及美国CPI同比均大幅攀升。经济滞胀冲击了私人部门的盈利能力并最终导致美国两度经济衰退。此间美国实际GDP同比在1974年Q2至1975年Q2连续5个季度负增长,1975年Q1美国实际GDP同比增速曾降至-2.3%。

标普500在1970.7至1972.12及1974.10至1976.12有两轮升势,累计涨幅分别为62.3%及69.1%。1973.1至1974.9、1977.1至1978.2受石油危机导致的滞胀掣肘,美股出现回调,跌幅分别为46.2%及19.0%。但1977-1978年美股调整期间美国经济未现衰退。

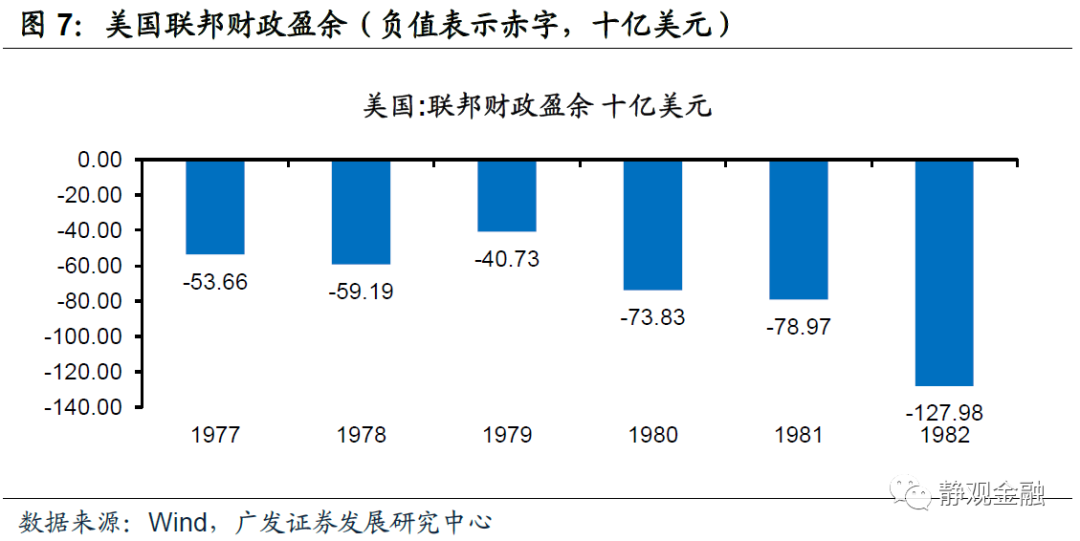

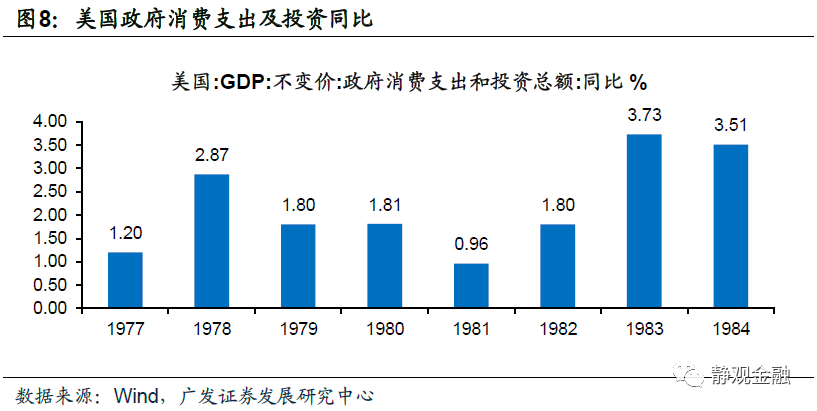

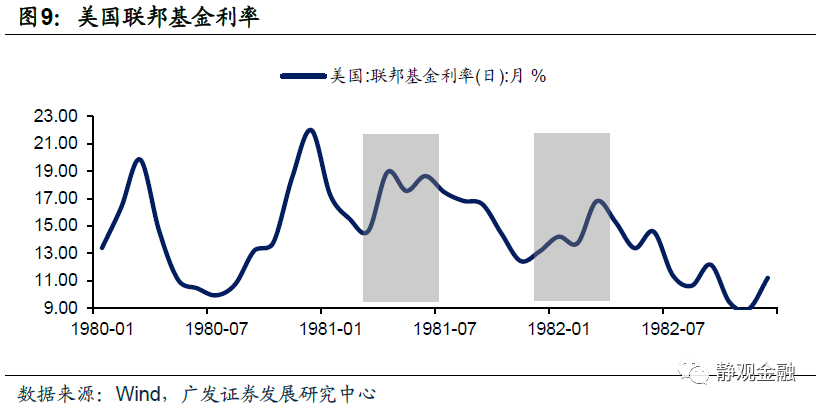

2.1982年美国经济衰退与里根政府强推税改及紧货币有关

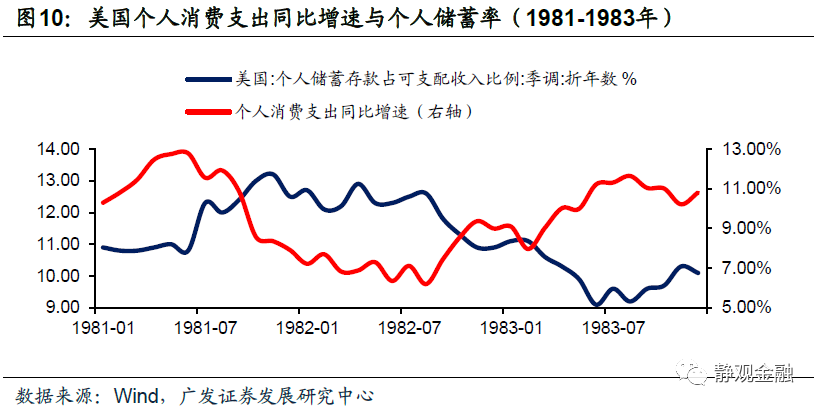

里根政府的减税措施分为两个阶段,其中1981年的第一阶段减税对应的是《1981年经济复兴法案》[1],该法案令美国财政赤字显著扩张、约束了政府支出。与此同时,美联储实施货币紧缩政策,基准利率抬升带动个人储蓄率上升、又压制了个人消费支出。最终导致1982年美国经济增速跌至-1.9%。其中,1982年Q3美国实际GDP同比增速为-2.6%,为此轮经济衰退低点。

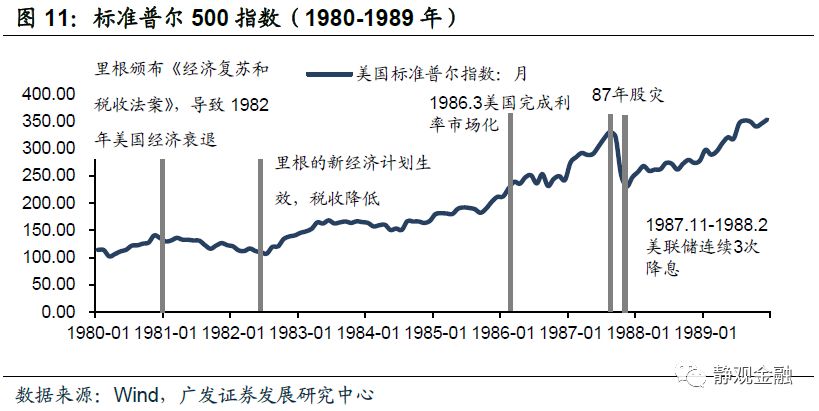

上世纪80年代标普500指数累计上涨227.4%,主要涨幅来自1982.7至1987.8;1980.11-1982.7及1987.8-1987.11两次回调,幅度均约30%。其中80年代初期美股调整是经济衰退所致;1987年美股调整与经济基本面无关,而是高估值的结果。

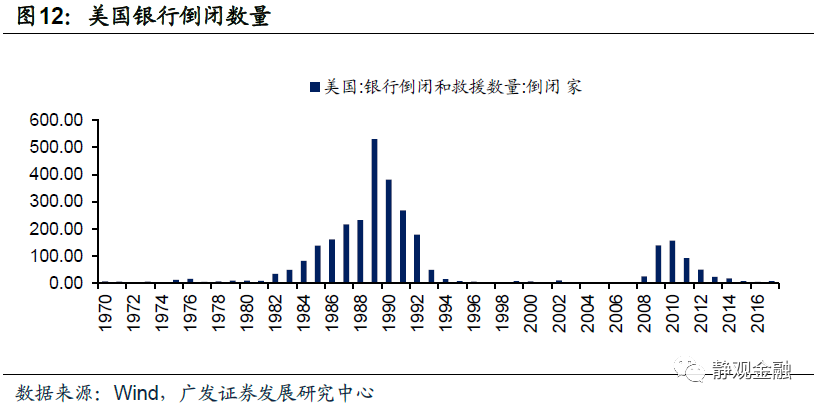

3.1991年美国经济衰退:利率过快放开管制导致储贷危机

上世纪70-80年代美国推动利率市场化,并在1986年3月取消所有利率上限,完成利率市场化进程[2]。但由于美国利率管制放开过快使商业银行的负债结构发生了明显变化。银行客户倾向于将资金转移至收益更高的账户,大额定期存款占总存款的比重稳步攀升,资金成本上升,贷款投向高风险、高收益领域。1980 年初开始,风险较高的不动产抵押贷款占总贷款的比重不断升高,工商业贷款占比则逐步下降。此外,业务范围扩张,向资产证券化和中间业务渗透。银行业的结构性变化带来的竞争加剧、风险偏好上升最终导致大批小银行破产,并导致地产市场景气度恶化。此间,由于高息揽储,个人储蓄率上升、消费意愿下降也加剧了经济下滑。

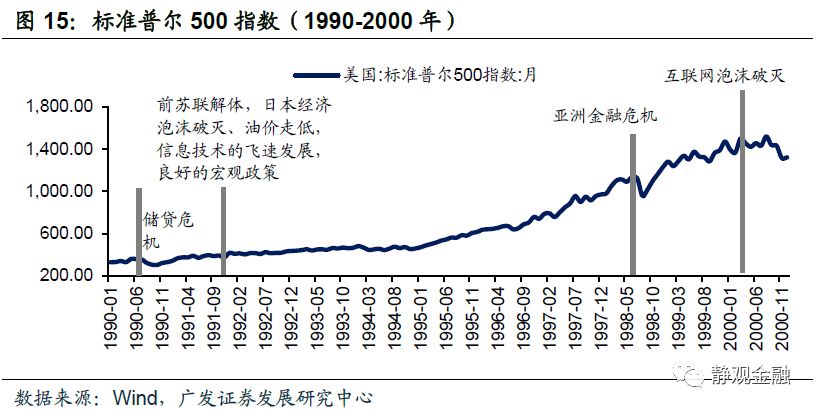

储贷危机导致美国1991年出现了连续三个季度经济负增长,其中1991年Q1美国实际GDP同比增速降至-0.95%,为此轮经济增长低点。上世纪90年代标普500累计上涨315.7%。在储贷危机爆发的1990年3Q及亚洲金融危机出现的1998年7月,美股有两次调整,跌幅分别为20.0%、19.3%。

4.2000年美国经济衰退:科网泡沫破灭

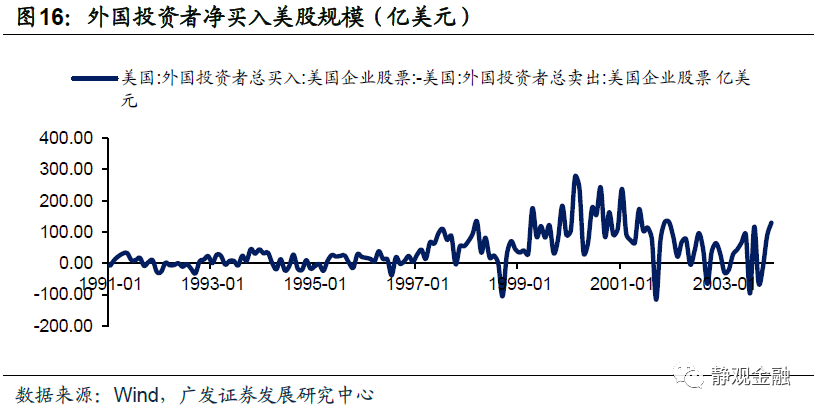

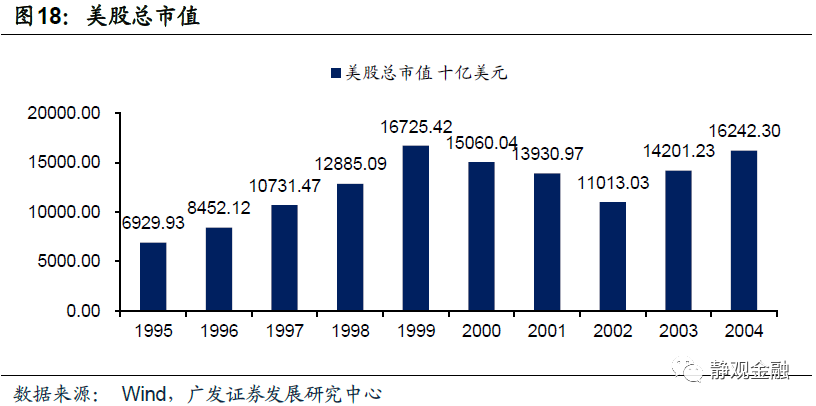

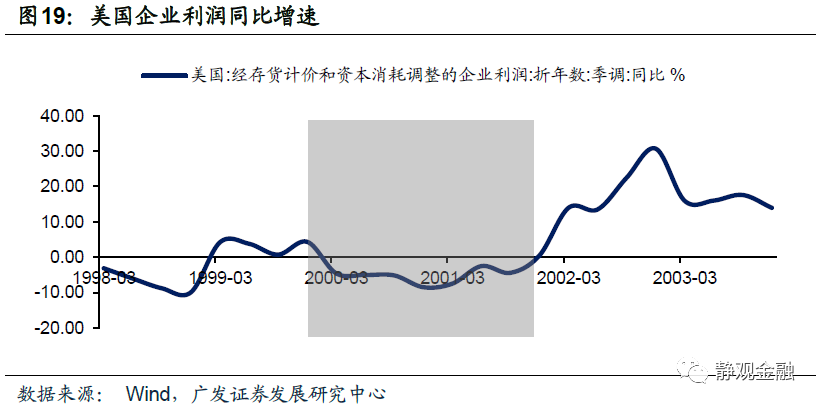

上世纪90年末,在雅虎上市、微软推出Windows95操作系统为代表的互联网发展,叠加亚洲金融危机过后全球资金的避险情绪,大量资金涌入美国股市。美股估值被推至历史峰值。2000年4月以微软被判违反《反垄断法》[3]为标志性事件,互联网企业开始进入泡沫破灭期,环球通讯公司等互联网企业相继破产倒闭。与1999年相比,截至2002年美股总市值蒸发掉34%。由于美国以直接融资为主,因此科网泡沫破灭导致美国企业盈利受损严重,对经济形成巨大拖累。

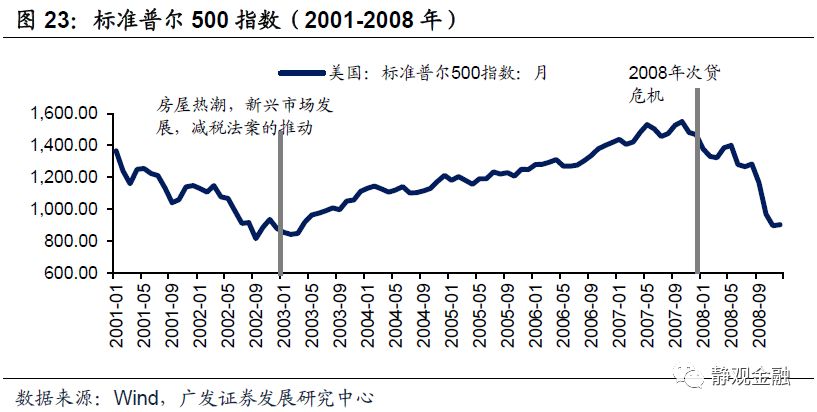

尽管受到科网泡沫破灭的巨大冲击,但本世纪初美国实际GDP同比增速并未出现负增长,其实际GDP同比增速仅在2001年Q3及Q4分别降至0.50%及0.15%。受到科网泡沫破灭叠加911事件等因素冲击,2000年8月至2002年9月间标普500指数下挫50.5%。

5.2008年美国经济衰退:次贷危机

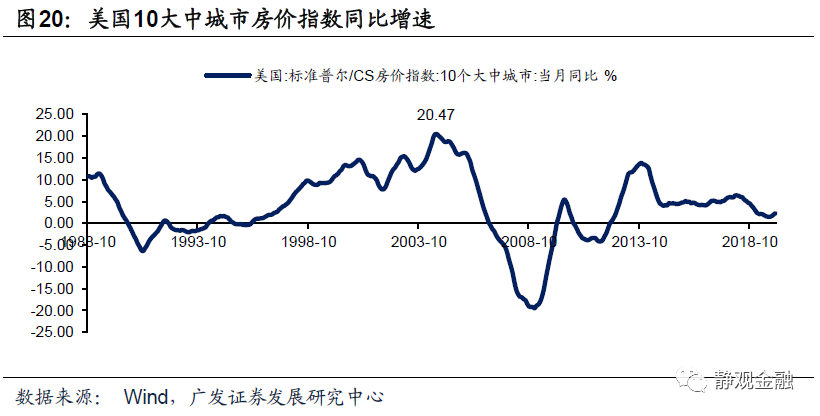

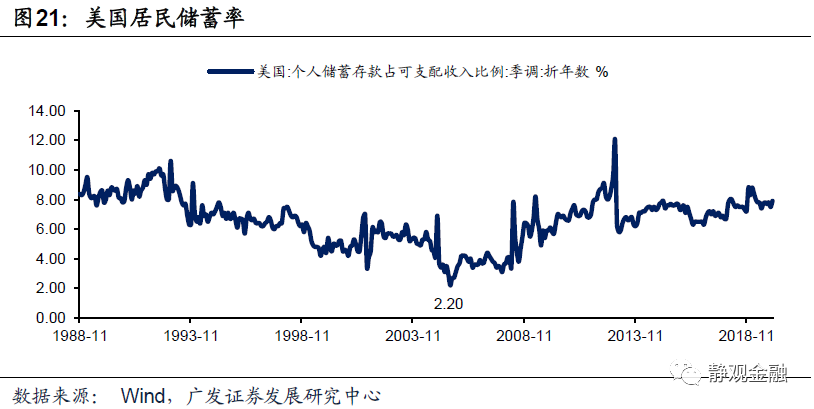

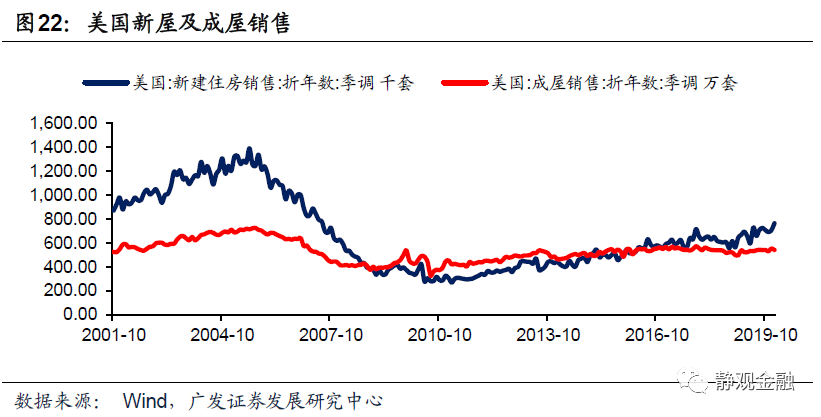

科网泡沫破灭后,地产受到青睐,2004年7月美国10大中城市房价同比增幅升至20.47%。在此过程中,美国居民储蓄率锐减、杠杆率抬升,此间美国次级抵押贷款市场也迅速发展。但2005年6月美国居民储蓄率降至2.2%的低点,美国房地产销售开始大幅下滑、房价同比增速回落、次级债风险敞口扩张。2007年4月美国第二大次级抵押贷款公司新世纪金融申请破产保护,随后又以2008年9月15日雷曼破产为标志性事件,美国迎来次贷危机。2008年Q4美国实际GDP同比增速转负,随后三个季度也皆为负增长,2008年Q4-2009年Q3美国实际GDP同比增速分别为-2.75%、-3.29%、-3.92%及-3.05%。2008年次贷危机为1929年大萧条后美国经历地最沉重的经济打击。

2002年9月至2007年10月标普500指数累计涨幅90.0%,2007年10月至2008年11月调整幅度达到53.0%。

(二)上世纪90年代初日本经济泡沫破灭

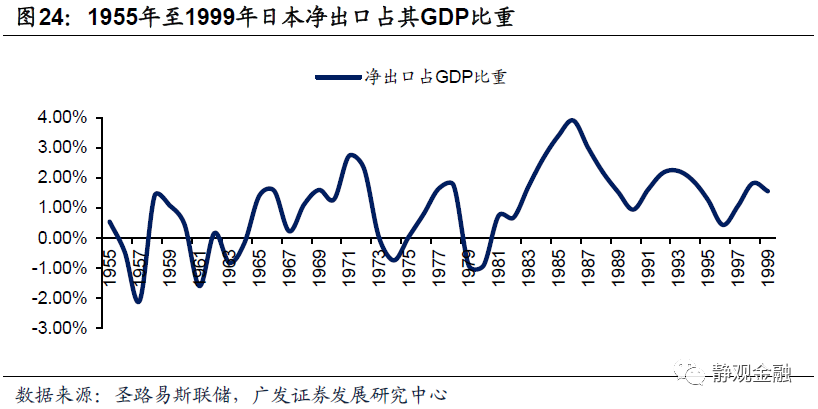

1985年《广场协议》后,日元对美元大幅升值。1985年初美元兑日元为262.8,到1988年初已经跌至122.7,也即:3年间日元对美元升值了53.3%。在此过程中,日本对外贸易大幅萎缩,尽管1985-1987年净出口对GDP增长贡献上升但类似于“衰退式顺差扩张”。汇率大幅升值后,日本人力成本抬升极快令其产业转移加速,因此1985年后日本净对外投资显著扩张。

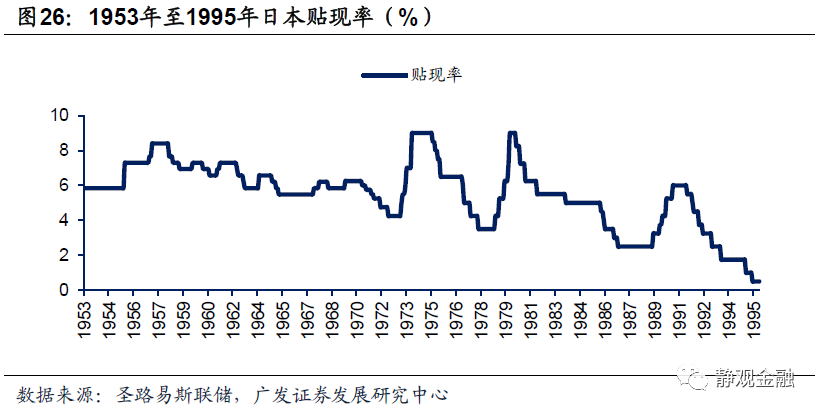

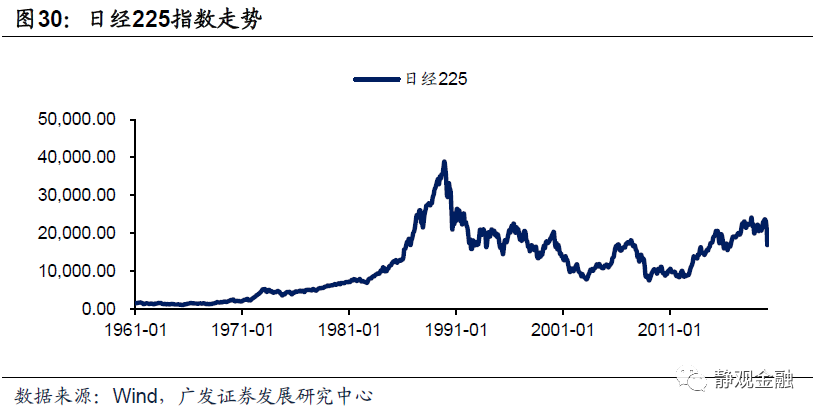

此外,1985年汇率大幅升值后,为了缓解汇率升值及输入型通缩压力,日本央行不得不持续降息。汇率升值、无风险利率下降叠加传统制造业产业转出的组合快速推升了地产和金融资产价格。1989年日本央行开始控制风险抬升基准利率,但却导致资产价格泡沫破灭,1989年12月日经225指数见顶回落。

1992年Q4日本实际GDP同比增速降至-0.05%,1994年Q1-Q4美国实际GDP同比增速分别为-4.7%、-4.5%、-3.0%及-3.9%。日本在90年代出现经济衰退后,直至今日其经济增速始终徘徊于0轴附近。

(三)2012-2013年欧债危机引发的欧元区经济危机

欧债危机涉及希腊、葡萄牙、爱尔兰、意大利、西班牙五国。上述各国都对房地产和旅游业过于依靠,经济结构单一实体空心化严峻。2008年金融危机令上述各国经济增速大幅下滑,只能依赖大幅扩张财政为经济提供动能。但这一结果导致主权债务增长过快加剧了利息支出负担。以希腊、意大利、西班牙及爱尔兰的数据可知,欧洲危机爆发前各国国债利息支出占GDP比重均高于名义增速,令上述各国出现债务危机。一旦出现债务风险,国债也将遭抛售,进一步加剧主权债务偿还负担,并最终拖累欧元区出现经济危机。受债务危机掣肘,2012年Q1至2013年Q2欧元区实际GDP同比增速分别仅为-0.5%、-0.8%、-1.0%、-1.1%、-1.2%以及-0.4%。

(四)上世纪80年代初拉美危机与90年代的亚洲金融危机

上世纪80年代的拉美危机与90年代的亚洲金融危机均导致相关新兴经济体跌入了中等收入国家陷阱,且这两次新兴国家经济衰退存在极大的相似性——过度对外依赖。

1.上世纪80年代的拉美危机

上世纪70年代拉美经济快速发展,吸引大量外资;美元贬值、拉美国家本币升值的环境推动拉美经济和外部资金流入形成了正循环。1981年美元进入升值周期,汇率跷跷板关系令拉美各国相对资本回报率下降,并逐步陷入了“汇率贬值-->外资净流入增速下滑-->经济增长下滑-->杠杆率上升”的负反馈循环。这一过程中拉美国别信用风险上升,并加速了汇率贬值、加剧了经济滞胀。

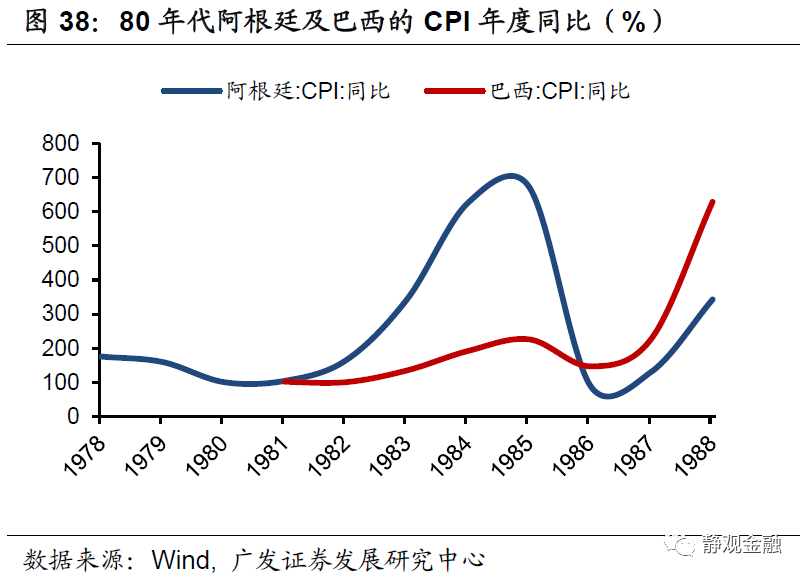

1981年,阿根廷和巴西实际GDP同比滑落5.69%和4.25%,巴西的经济衰退持续到1984年,阿根廷的经济在1986年一轮短暂的复苏后再次滑落,直到90年代初才开始恢复趋稳。同一时期,拉美国家的债务问题也触发了严重的通货膨胀危机,阿根廷和巴西在80年代的通胀率很少低于100%,而且在80年代末和90年代初更出现了高达3000%的通胀率,极大地威胁了货币系统的稳定性,同时也进一步恶化了储蓄率不足、经济依赖外部融资的问题。墨西哥亦从1981年开始经济彻底失速,陷入了长达7年的低增长和高通胀,期间通货膨胀率基本维持在50%以上,且曾两轮突破100%,经济则在1983和1986年分别出现4.2%和3.75%的负增长;高通胀反过来也对储蓄率造成不利影响,进一步加重国民经济的外部依赖性,储蓄占GDP比例从1983年的24.99%跌落到1993年的15.64%。

2.上世纪90年代的亚洲金融危机

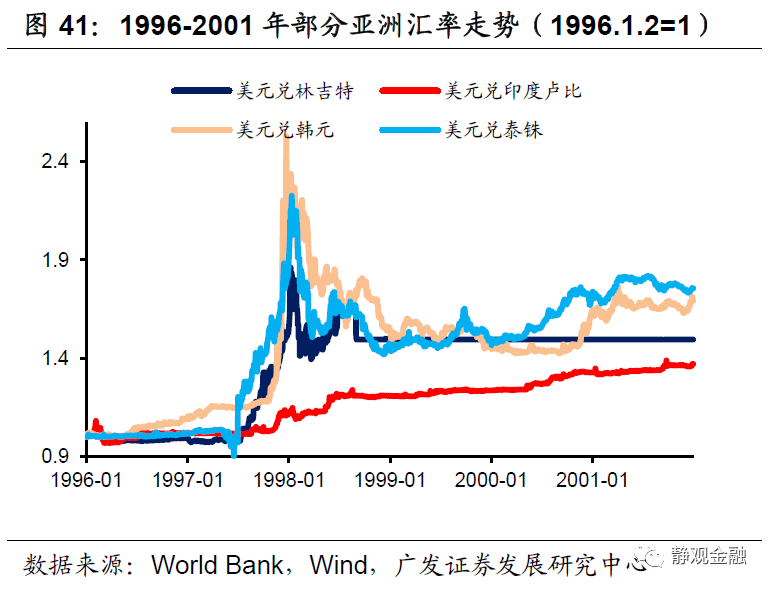

与80年代的拉丁危机的背景类似,进入90年代,发展中国家争夺外资的竞争愈演愈烈。以马来西亚为例。亚洲金融危机爆发前,马来西亚FDI存量占GDP比重已经高达33%,且国外资产规模远低于国外负债(净负债约占GDP比重80%),这表明一旦马来西亚汇率发生波动将对国家资产负债表结构产生较大冲击。1994年美联储启动加息周期,初期美元指数仍处于贬值状态,林吉特仍在升值,FDI仍净流入马来西亚。

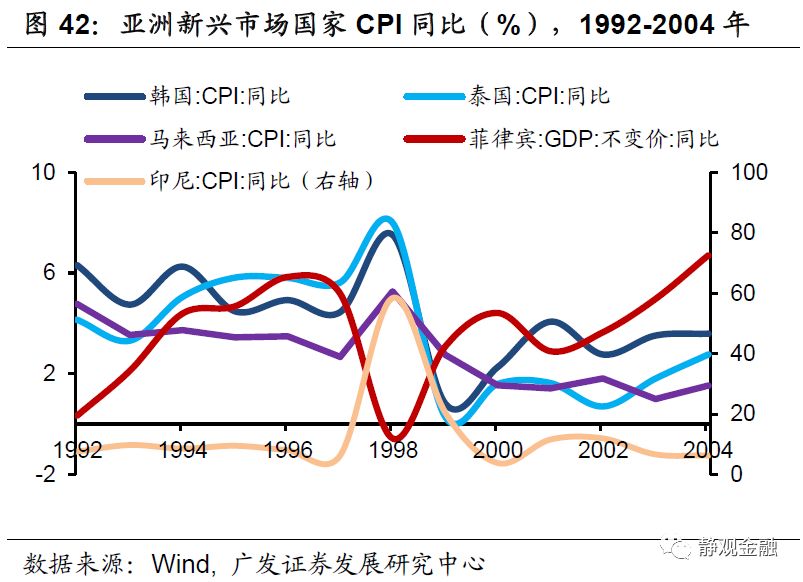

1996年美元进入升值周期,汇率跷跷板关系令亚洲各国相对资本回报率下降,并逐步陷入了“汇率贬值-->外资净流入增速下滑-->经济增长下滑-->杠杆率上升”的负反馈循环。这一过程中亚洲国别信用风险上升,并加速了汇率贬值、加剧了经济滞胀。1997年初,以“量子基金”为代表的国际炒家通过金融市场做空泰铢则加速了亚洲金融危机的爆发。

二、衰退与危机的本质差异:居民部门资产负债表是否恶化

衰退与危机的本质差异:居民部门资产负债表是否恶化。如居民部门资产负债表未恶化,则为周期性的经济衰退;如居民部门资产负债表恶化,则为经济危机,需要通过无风险利率中枢长期下移来不断修复。对于发达经济体而言,人口结构和杠杆率是直观指标;对于新兴市场来说,外资对于就业的影响或为关键。(一)各国发生经济危机时的经济信号

我们认为经济衰退与经济危机的差异在于是否导致该经济体元气大伤。由此可见,80年代初的拉美危机、90年代初的日本经济泡沫、90年代中期的亚洲金融危机、2008年美国次贷危机以及2010-2012年欧债危机可被归为经济危机一类,其余则应被归类为经济衰退。在支出法下,经济总量等于个人消费支出、政府采购、投资以及外需的总和。如图43所示,对于全球,特别是高收入、中高收入以及中等收入国家来说家庭消费占GDP比重往往高于50%。也就是说,居民部门消费是各国经济的根本。

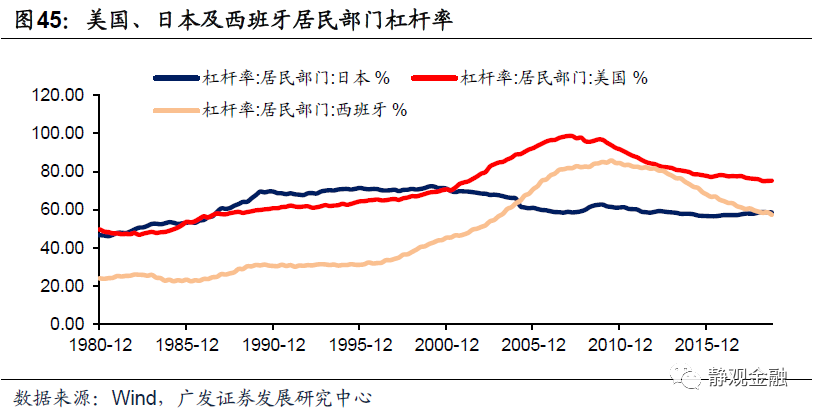

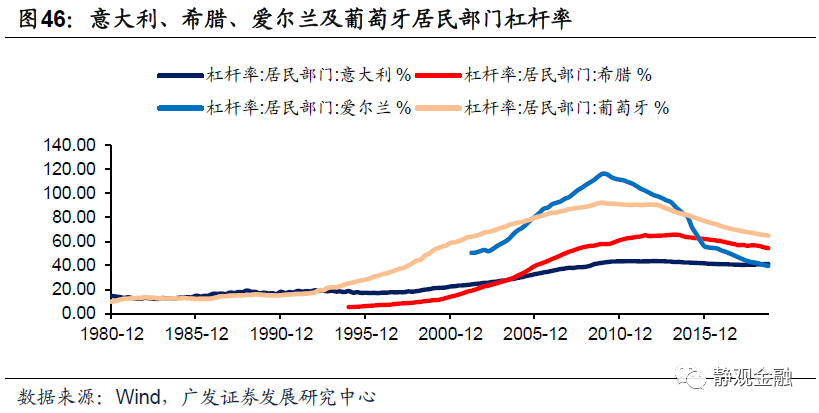

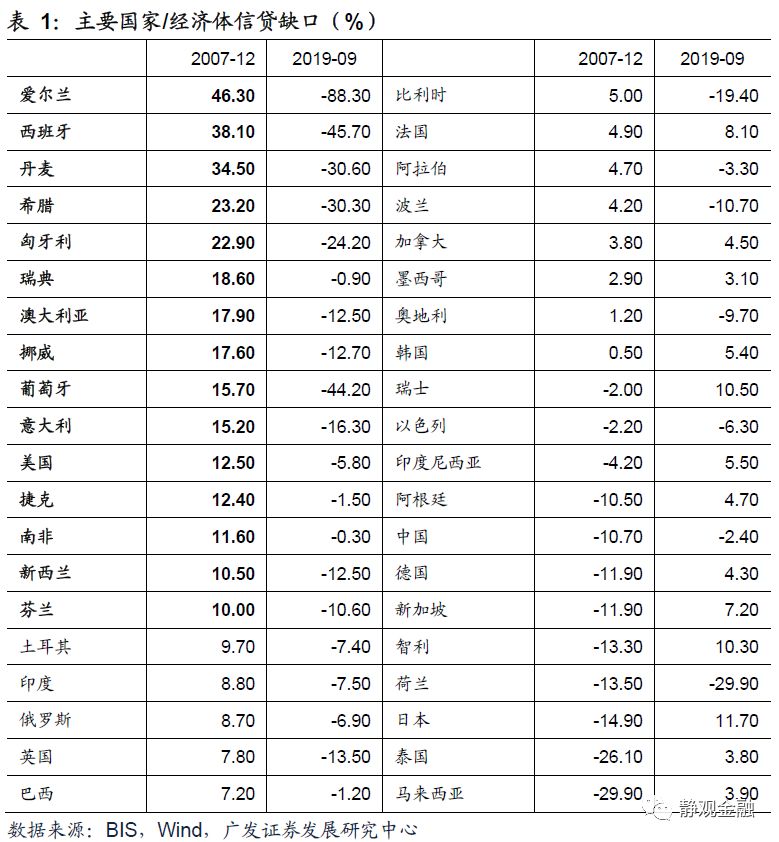

国际清算银行(BIS)用HP滤波法将各国私人部门信贷占GDP比重趋势项剔除,保留周期项得到信贷缺口(Credit Gap)。BIS将10%作为信贷缺口的预警值,也就是说各国信贷缺口超过10%就存在潜在的经济衰退甚至经济危机风险。事实上,90年代初的日本、97年的马来西亚、2001年的阿根廷以及2009年的希腊及葡萄牙信贷缺口都达到20%以上,2008年美国信贷缺口也达到12.2%。也就是说,历史上各国爆发经济危机时往往对应着其私人部门杠杆率上升过快之际。再结合图45-46可知,上述经济危机爆发后相关经济体都进入了居民部门去杠杆阶段。

综上所述,我们认为某一经济体爆发经济危机的前提或为私人部门(特别是居民部门)过度加杠杆,此后由于居民部门进入去杠杆阶段导致内需长期不足。那么居民部门从加杠杆到去杠杆转变的触发因素是什么?对于发达经济体来说,一般只有两条:人口结构与地产泡沫;对于新兴经济体来说,则往往由对外风险暴露所致。

(二)发达经济体经济衰退转化为经济危机的要素:人口老龄化遭遇地产泡沫

1.发达经济体的经济危机都出现在人口结构长期拐点附近

对于美德日等核心发达经济体来说,人口结构与居民部门的资产负债水平是各国经济的关键。OECD国家的数据极为明显地反映人口因素对于总需求和经济增长的影响。1965年-1984年OECD国家15-64岁人口占比持续攀升阶段其实际GDP增速中枢为9.5%;1985年-2004年OECD国家15-64岁人口占比攀升斜率扁平阶段其实际GDP增速中枢降至5.5%;2005年后OECD国家15-64岁人口占比触顶回落以来其实际GDP增速中枢进一步下滑至2.7%。如图49所示,在日本经济泡沫破灭、美国次贷危机以及欧债危机爆发前后上述三大经济体的抚养比都出现了长期拐点。换言之,人口结构的长期拐点很容易导致经济上出现一些重大变化。

2.地产泡沫破灭是发达经济体发生经济危机的重要催化剂

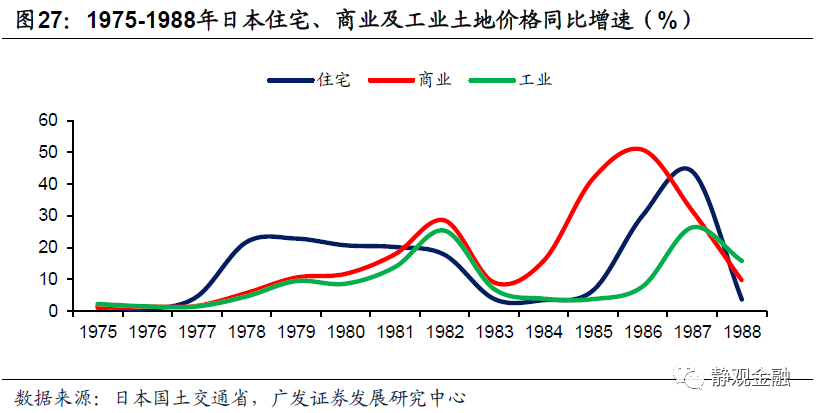

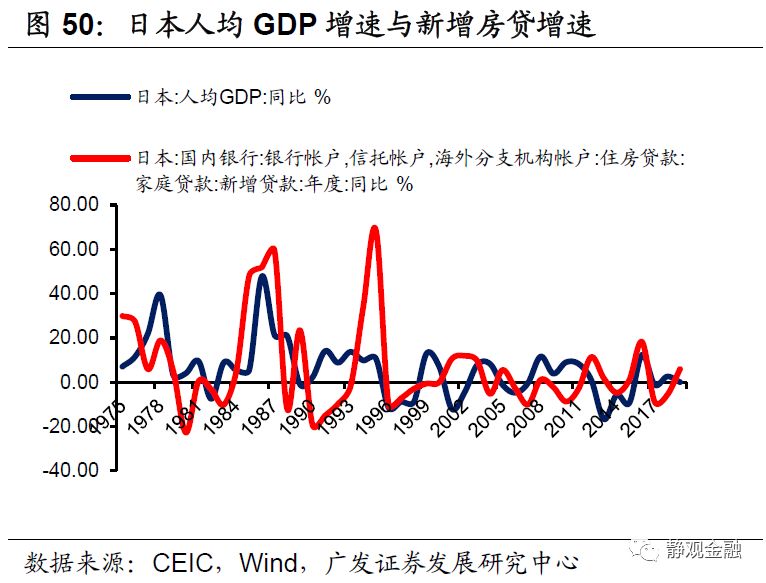

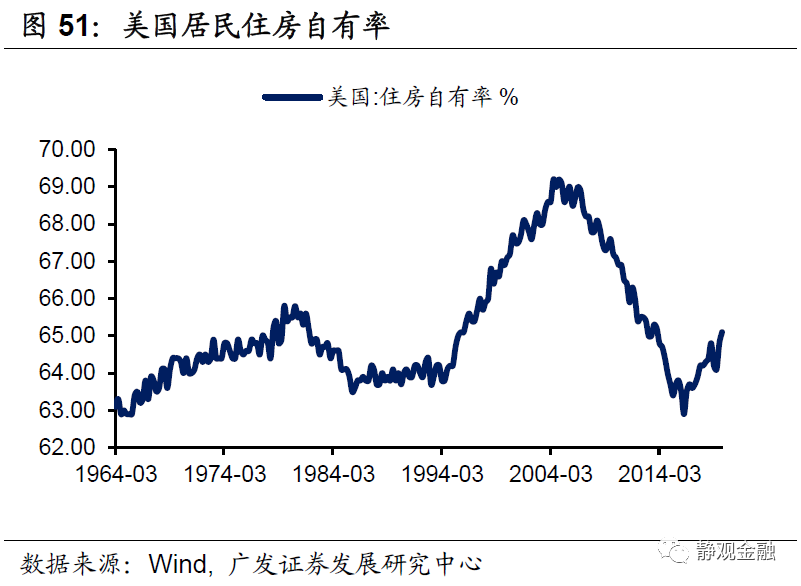

由前文,上世纪90年代日本和2008年美国在经济危机前夕都出现了显著的地产泡沫。70年代日本人均GDP同比增速明显高于居民新增贷款增速,也就是说70年代日本土地价格、房价上涨是收入推动需求引发的,并无泡沫。但90年代日本居民新增房贷增速则超越了人均GDP增速,表明该阶段居民部门杠杆率加速上升。2005年美国住房自有率、房价增速、居民储蓄率以杠杆率也均出现了历史极值。此外,由表1可知,2008年美国次贷危机前夕,欧美等多数经济体私人信贷比率缺口均显著高于10%,表明2008年次贷危机也是全球众多国家私人部门高杠杆共振的结果。

值得注意的是,金融资产的涨跌基本只影响居民部门的资产端,但多数不会给居民部门造成负债压力;而房价涨跌会同时影响居民部门的资产和负债两端。在各国出现地产泡沫的同时,居民部门也背负了巨大的房贷包袱。此外,地产为居民部门创造的财富可能是短期的,但是带来的负债却是长期的。地产泡沫破灭过程意味着居民部门资产与负债期限矛盾显现化,一旦发生就将长期掣肘内需。

(三)危机爆发后新兴国家人均收入陷入瓶颈掣肘内需

60年代以来全球出现过多次产业转移,每一轮产业转移都是中高收入或高收入国家将其中低端产业向中低收入国家(而非低收入国家,以确保有一定工业基础)转移,令后者扮演全球“资源国—生产国—消费国”链条中生产国角色的过程。产业转移也是推动中低收入国家向中高收入甚至高收入国家发展的重要过程。

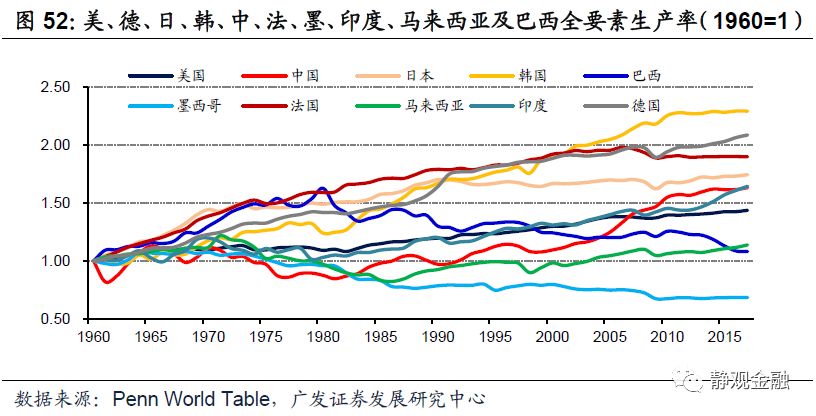

拉美危机与亚洲金融危机的爆发本质上是此类新兴国家在产业承接过程中过度依赖资源禀赋、未能有效利用产业转移带来的后发优势有效提高在高附加值领域的国际竞争力的结果。如图56所示,巴西、墨西哥、马来西亚、印尼等国在其作为全球产业转移承接国之后并未推动其全要素生产率提升。这就意味着,一旦全球范围内涌现出人力成本和人力结构更优的经济体,国际资本就将从该地区撤出。

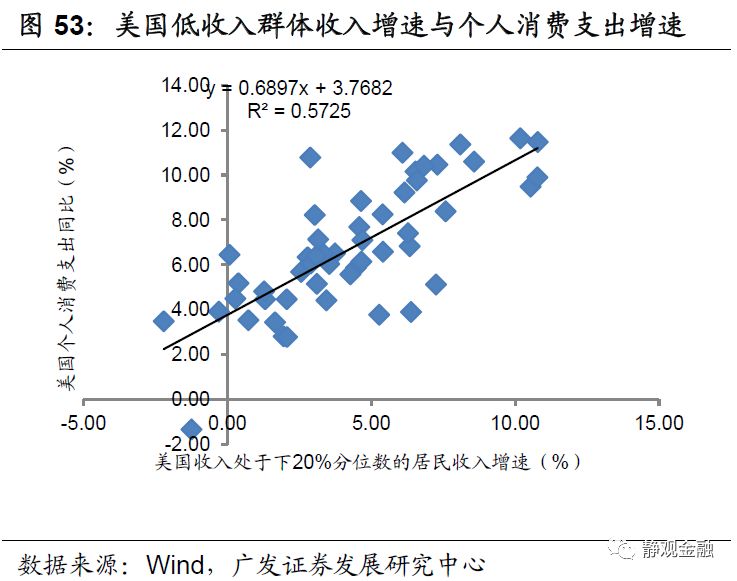

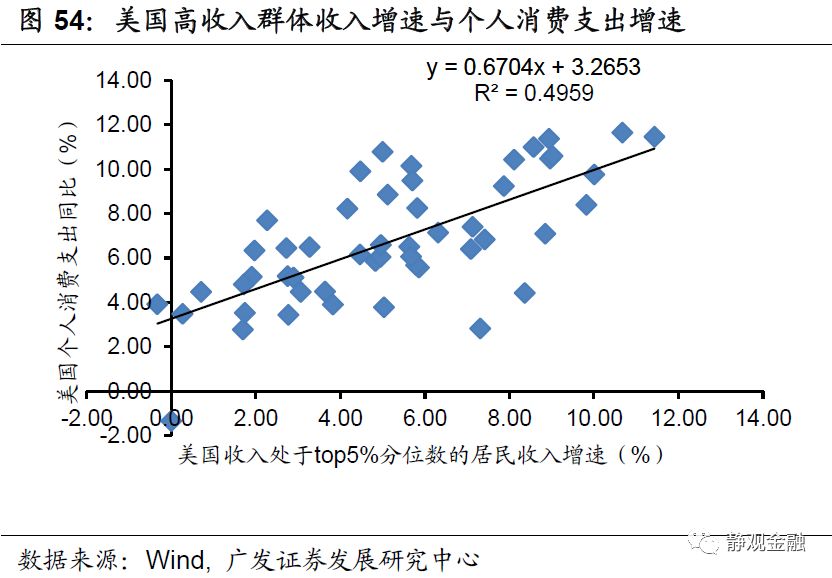

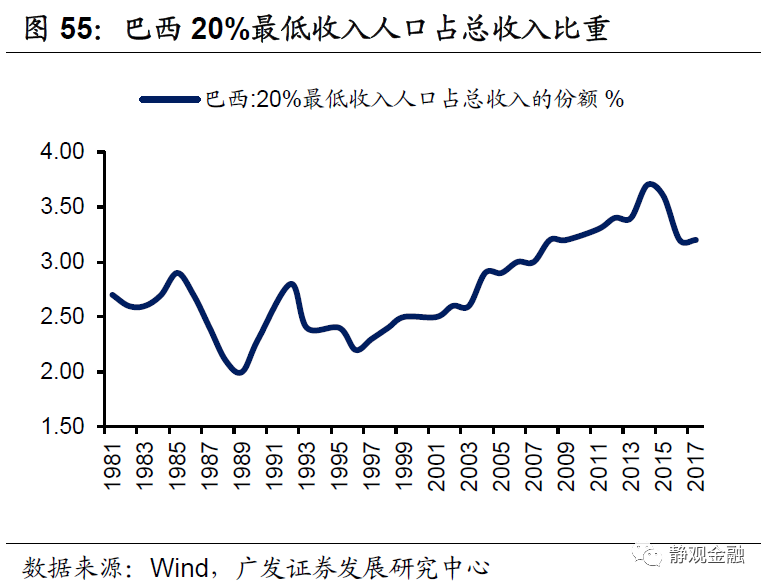

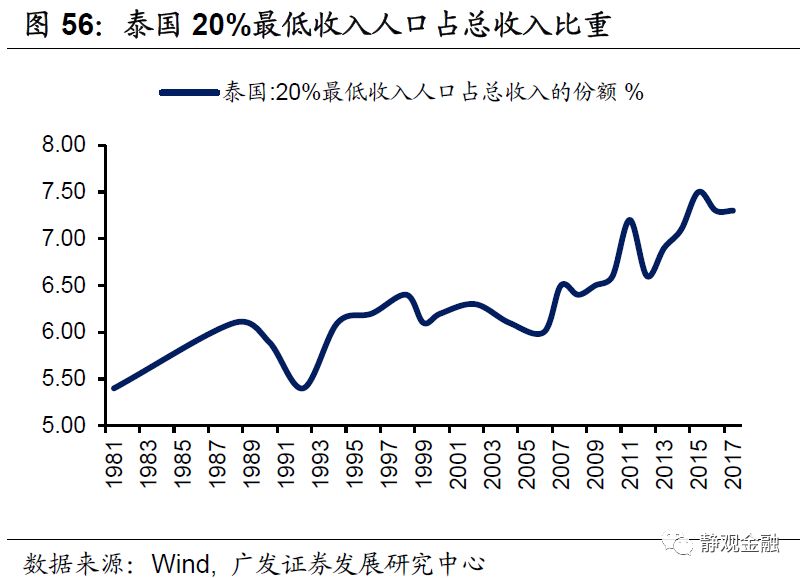

如图53-54可知(以美国数据为例)低收入群体就业及收入状况才是各国消费支出的压舱石,而低收入群体的收入较多来自经济增长带来的工资收入,因此一旦就业环境持续低迷必然导致内需长期不足。如图55-56所示拉美危机及亚洲金融危机过后,巴西、泰国贫富分化加剧,表明在国际资本撤离后上述各国就业环境长期疲软。

综上所述,新兴经济体的经济危机根源在于过度对外依赖,缺乏内生性增长动能,外资进出对上述各国就业环境形成极大影响。外资集体撤离对就业环境的冲击令其面临内需长期不足的风险。

三、当下全球衰退已成定局;全球危机仍缺少证据

(一)卫生事件触发全球经济衰退无可避免,Q2美国经济或现两位数下滑

卫生事件有两点特殊性:一是属于不确定性风险;二是从供给端压制生产、就业和需求。此外,2019年欧美日等多数经济体均已进入金融危机后的经济晚周期阶段,卫生事件成为由晚周期向衰退期过渡的催化剂已成定局。以美国为例,卫生事件因素将从企业和居民两个部门冲击美国经济。

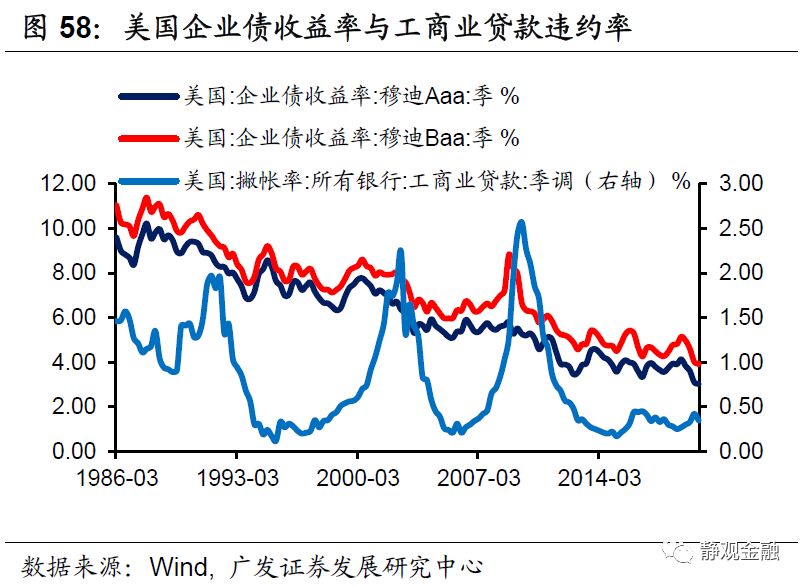

1.卫生事件将推升美国企业违约率,并触发美国经济由晚周期向衰退期切换

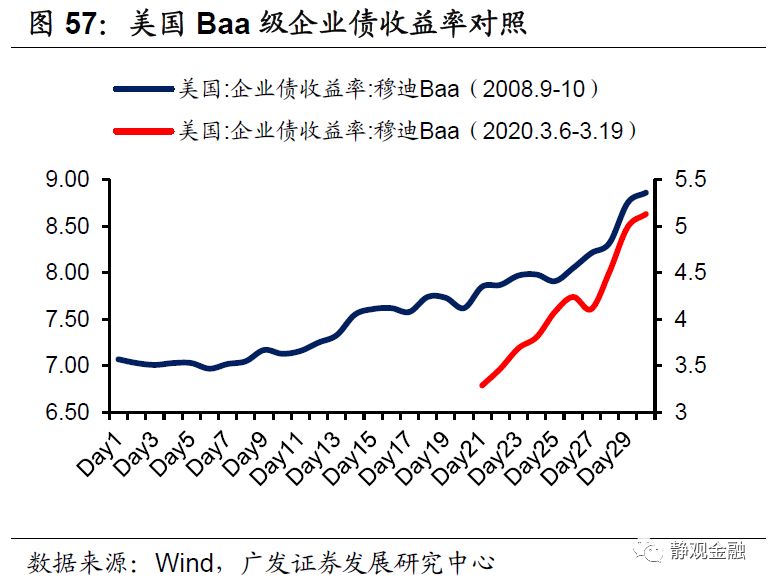

美国企业信贷违约率分为四种状态:快速下行(经济复苏)、慢速下行(经济过热)、触底回升(经济晚周期)、加速回升(经济衰退)。2018年Q4该指标已见底,表明2019年美国已经进入晚周期阶段。美国企业债收益率为企业信贷违约率的领先指标,卫生事件因素冲击下3月以来美国企业债收益率大幅回升,表明未来美国企业信贷违约率或进入加速上行期,对应美国经济衰退期。即便美联储出台各种宽货币、宽信用的政策疏导,也是“救急不救穷”。

2.卫生事件从生产端直接约束就业,未来2-3个月失业率飙升、内需显著放缓

截止3月23日,美国已有包括纽约、加州、伊利诺伊在内的10个州宣布“封城”(stay at home order)[4][5][6][7][8] 。特斯拉加州工厂暂时关闭 [9];福特、通用和克莱斯勒都关闭了工厂,外企如本田、丰田、斯巴鲁、尼桑也都关闭了工厂[10];GE关闭生产园区[11];苹果关闭全球所有店铺[12]。尽管我们难以估计在这场卫生事件中美国失业率究竟会攀升至什么水平,但至少百万级别的失业人数应该是可以预见的。且与2008年次贷危机不同,卫生事件对于就业市场的冲击更快、更剧烈。

3月14日当周美国初请失业金人数28.1万人,较前一周跳升7万,表明卫生事件对就业的影响已经显现。我们用续请失业金人数构建失业率模型,每增加1万人失业将令失业率上升0.13%。但在续请失业金人数过高时,失业率的上行会出现一定钝化。简单评估,在美国增加100万人、500万人和1000万人临时失业的背景下,失业率会分别升至6.2%、12%及16%。

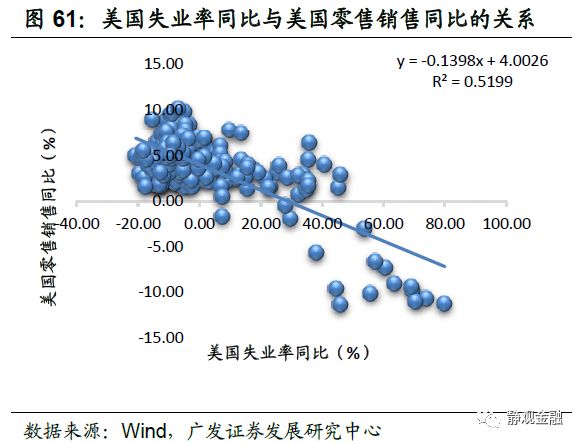

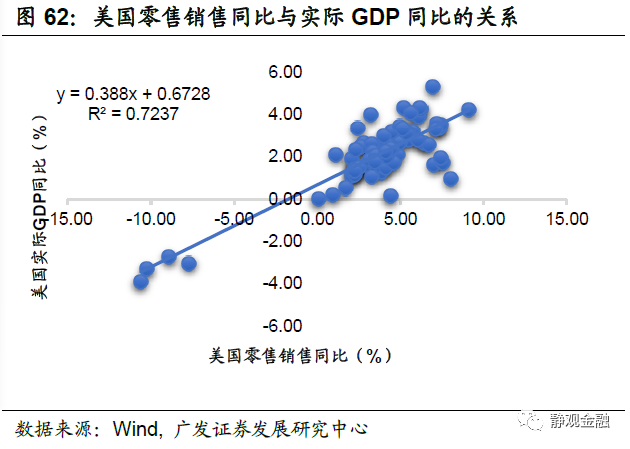

3.假定未来2-3个月美国失业率升至10%,Q2美国经济将出现两位数负增长

失业率同比每回升1个百分点,美国零售销售同比回落0.14个百分点。假若未来一个季度美国失业率攀升至10%以上,美国零售销售同比将下滑至-20.9%。假若失业率峰值在6%,则零售销售同比下滑至-5.3%。在此基础上,美国零售销售同比每下滑1个百分点,美国实际GDP同比增速回落0.39个百分点。因此,假若二季度美国失业率升至10%,美国零售销售同比就将下滑至-20.9%,则美国实际GDP同比或降至-7.4%。2Q美国实际GDP环比折年率将明显低于-10%(最终结果还要取决于Q1的经济数据)。

4.卫生事件冲击下,2020年Q2全球经济负增长概率极高

2018年全球实际GDP同比增长3.6%,汇率法下,欧元区贡献率为10.8%,美国贡献率为20.3%,中国贡献率为27.4%。假若2020年Q2美国实际GDP同比增速降至-7.4%甚至更低水平,只要欧元区经济负增长、中国实际GDP同比低于5%,全球经济就将呈现阶段性负增长。

(二)主要经济体内需短期受损,长期或无碍

1.全球多数经济体私人部门信贷缺口偏低,地产无泡沫

正如前文所示,金融危机后美国居民资产负债率由19.7%降至13.3%。除非美股暴跌超过50%,否则美国居民杠杆率不会飙升至金融危机前水平。因此,即便未来卫生事件持续超预期引发美国或海外经济衰退,美国居民部门的受损也相对可控。结合表1可知,除日本、智利和瑞士外,其余各国私人信贷缺口均未达到10%,且多数国家信贷缺口为负值,表明金融危机后全球居民部门出现了过度去杠杆的现象。换言之,全球多数经济体当下不存在房地产泡沫迹象。

2.暂无大型经济体面临人口结构拐点

2008-2014年,美国、欧元区以及全球的抚养比相继迎来拐点,从时间上看这一轮人口结构变化大概率与二战后婴儿潮(1946-1964年)有关。彼时的婴儿潮群体在金融危机前后进入老龄化阶段,使得老年人抚养比大幅上升。但在1964年后的十年内并未有大型经济体出现二次婴儿潮,表明当下及未来一段时间暂时不会有大型经济体出现人口结构的长期拐点。目前,从人口结构上看不到全球或某一大型经济体的长期内需(特指居民消费)下行拐点。

(三)部分新兴国家主权债务风险或为最大隐患,但属局部冲击

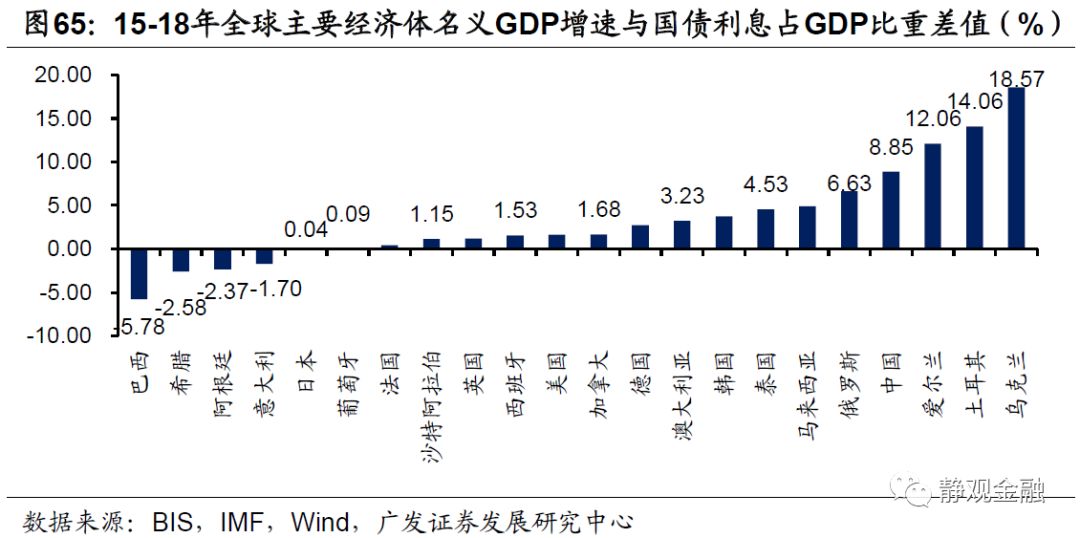

卫生事件影响和财富效应缩水之下,各国经济衰退压力都在显著上升。动用财政刺激已经成为当务之急。2008年金融危机后各国财政刺激面临的巨大挑战就是利息支出占比上升,欧债危机也是经济衰退导致意大利等国财政入不敷出的结果。因此,假若卫生事件持续,财政不断加码,利息支出仍是各国面临的最大挑战。

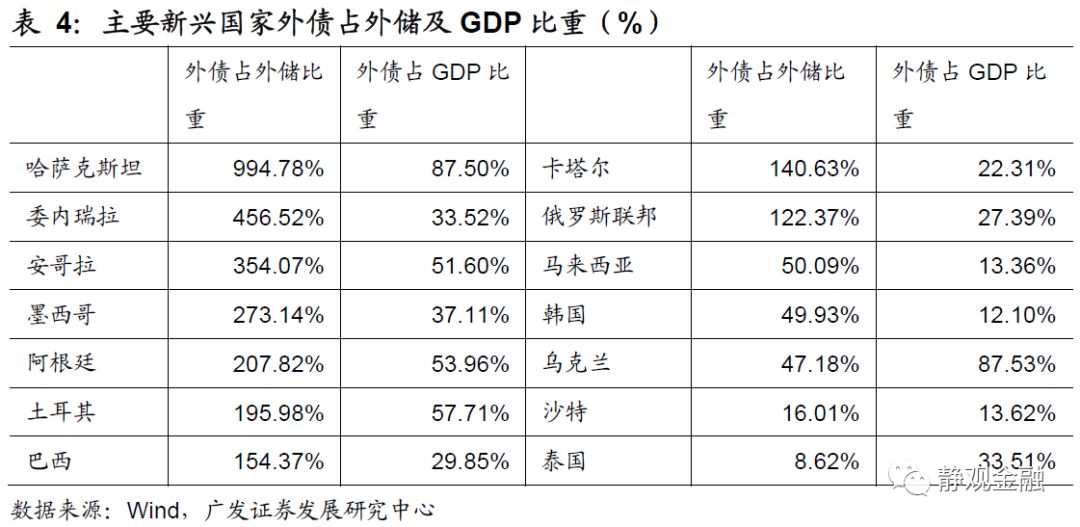

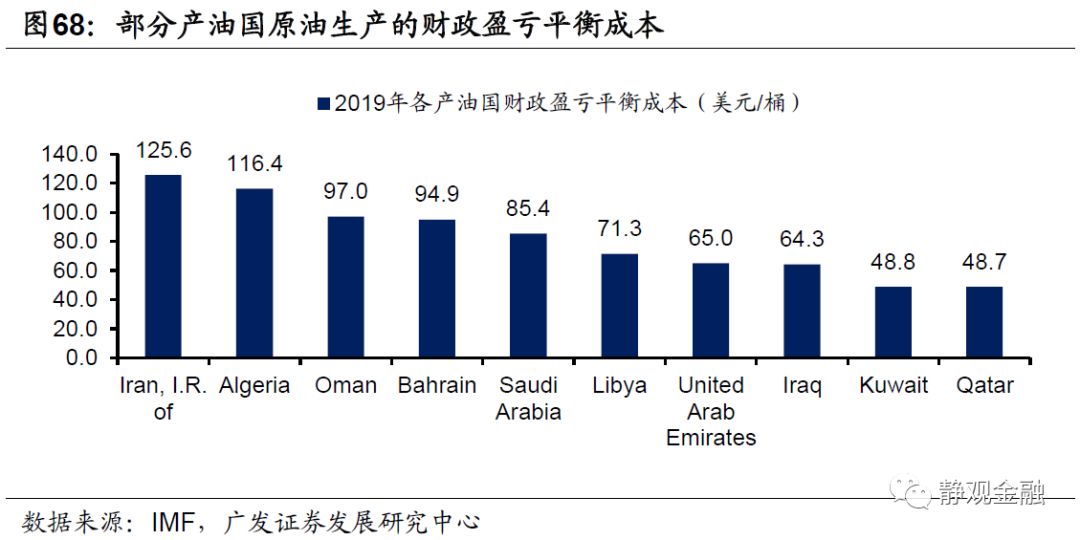

结合各国债务占GDP比重、债务利息支出、无风险利率等因素评估,一旦卫生事件持续时间超预期,巴西、阿根廷、意大利、希腊等国债务违约风险将上升。一旦欧元区成员国出现债务问题,欧央行或进一步财政货币化,尽管将令其国际货币储备地位受损,但至少可以防止危机冲击。因此,巴西、阿根廷等新兴国家的主权债务违约风险是关键。此外,产油国及部分拉美国家存在较大的外部风险敞口。目前国际原油价格仍显著低于所有产油国盈亏平衡点,由此产油国整体外部风险敞口较高,其中,哈萨克斯坦、委内瑞拉、安哥拉对外风险敞口最大。

逻辑上,发达经济体以及中国经济将对其他新兴市场产生影响,但新兴经济体的危机对于发达经济体和中国的影响相对有限。因此即便未来一年部分新兴国家出现债务危机或经济危机,也大概率是局部冲击,难以推动全球性的经济危机。

四、卫生事件冲击过后,全球大概率重回宽信用周期

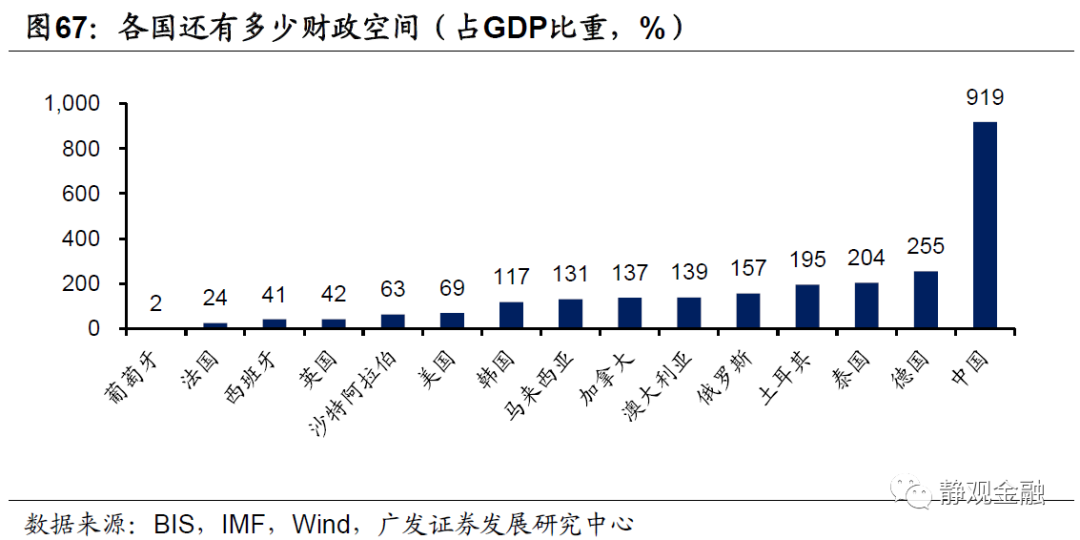

作为全球储备货币国家,欧美日可以通过财政货币化化解其主权债务问题,但金融危机后过度财政刺激已经导致美日等国债务形势严峻,长期财政空间匮乏。卫生事件冲击令全球经济体进一步加大了财政刺激,也将财政空间压榨殆尽。同时,金融危机后欧美日接连推行量化宽松也已令逐渐失去货币政策的调控空间。

相比之下,金融危机后,美国推行了《多德.弗兰克法案》,全球实施了《巴塞尔协议III》,严监管约束了金融部门和居民部门的信用扩张,也是当前多国私人信贷缺口为负值的背景之一。

各国财政过度加杠杆与各国私人部门(特别是居民部门)过度去杠杆的反差表明,卫生事件带来的金融动荡甚至债务风险过后,各国将大概率重新放松金融监管、进入宽信用周期,解放财政、同时获得暂时的经济增长动能。

五、区分危机和衰退的意义:对增长影响的路径不同,对资产定价的影响方式也会有不同

经济危机后无风险利率中枢会长期下移,修复居民部门资产负债表、实现财政货币化提振经济,但同时带来了金融资产估值泡沫;经济衰退过后往往新周期的开始,无风险利率中枢不存在长期下移甚至有可能因经济企稳而逐步回升。卫生事件的出现令欧美日货币空间透支殆尽的同时也可能结束各国次贷危机后的增长模式,金融资产估值提升阶段结束,美股或进入长期去估值周期,类似2001-2008年;宽信用周期回归,释放居民加杠杆空间,美国地产市场景气度或进一步回升。

风险提示

(一)主要经济体货币政策超预期

(二)各国财政政策超预期

(三)全球卫生事件超预期

(四)国际油价超预期

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP