光大证券:卫生事件危中有机,一体化龙头药明康德(02359)有望再上台阶

本文来自微信公众号“医心医意要健康”,文中观点不代表智通财经观点。

事件:

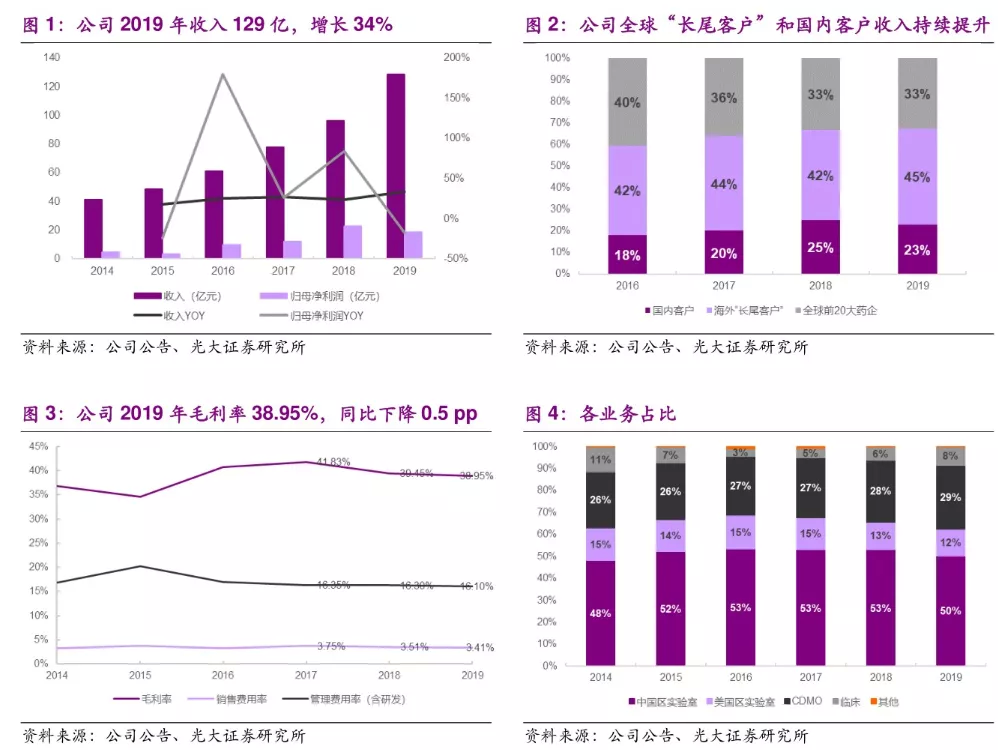

1)药明康德(02359)发布2019年年报,全年实现收入128.72亿、归母净利润18.55亿元、扣非净利润19.14亿元、经营性净现金流29.16亿元,分别同比+33.89%、-17.96%、+22.82%、+77.76%;实现稀释EPS 1.12元,符合市场预期。2)公司发布定增预案,拟非公开发行A股不超过7500万股,募资不超过65.28亿元,主要用于CMO产能和技术提升、补流等。

点评:

四大业务稳健协同,业绩符合预期。公司19Q1到19Q4单季收入分别同比+29%、38%、35%、33%,收入增速在Q2提速后,Q3、Q4环比稍有降速,主要原因在于汇率因素。剔除此因素,Q4收入增速环比稳定。归母净利润增速为负,原因在于2019年所投资标的公允价值变动损失2.6亿元,而2018年收益6.1亿元,剔除不可比因素,2019年经调整Non-IFRS归母净利润同比增长38%。四大板块协同稳健发展:2019年中国区实验室服务收入64.7亿元,同比+27%;美国区实验室服务收入15.6亿元,同比+30%;CDMO/CMO服务收入37.5亿元,同比+39%;临床研究及其他CRO服务收入10.6亿元,同比+82%。

短期:卫生事件冲击具有一过性,全年影响可控。卫生事件短期影响主要在于损失了约一个月在中国区的运营时间,以及临床入组受阻,具有一过性。公司通过业务连续性计划,并发挥规模优势和全球布局优势,在全球的不同研发中心合理排产和加班生产,可以一定程度对冲影响。并且,公司作为一体化龙头,订单充足,预计对全年业绩影响可控。

长期:卫生事件危中有机,一体化龙头有望再上台阶。全球卫生事件持续扩散,市场担忧影响公司海外客户订单。另外,卫生事件可能对全球经济造成冲击,继而影响全球一级市场Biotech融资。我们认为,不必悲观:1)研发投入的承压,反而促进研发外包率的提升;2)海外卫生事件扩散下,可能影响外资CRO业务开展,国内CRO有望借此进一步扩大全球市场份额。在08年,药明康德就是借机快速整合行业,业绩反而快速增长,迅速成为内资中的绝对龙头。2019年底,公司在手现金和交易性金融资产合计69亿元。另外,公司新公告了65亿元的定增计划,公司后续的行业整合值得期待。3)国内需求增加;4)行业长期趋势不变。

盈利预测与投资评级:作为医药外包平台型龙头,充分受益全球创新浪潮。考虑美股大跌可能影响投资业务,新增股权激励费用,以及股本增加,我们下调公司20年EPS预测为1.37元(原为1.55元);考虑公司有望借此提高全球市占率,我们上调公司21年EPS预测为2.03元(原为1.99元),新增22年EPS预测为2.76元,分别同比增长22%/48%/36%。以2020年3月24日收盘价计算,A股对应20-22年PE为67/45/33倍,维持“买入”评级;H股对应20-22年PE为62/42/31倍,维持“买入”评级。

风险提示:卫生事件持续风险;药企研发投入不及预期;竞争加剧。

1、四大业务稳健协同,业绩符合预期

1.1、汇率因素导致19Q4收入增速小幅回落

公司发布2019年年报,全年实现收入128.72亿、归母净利润18.55亿元、扣非净利润19.14亿元、经营性净现金流29.16亿元,分别同比+33.89%、-17.96%、+22.82%、+77.76%;实现稀释EPS 1.12元,符合市场预期。公司19Q1到19Q4单季收入分别同比+29%、38%、35%、33%,归母净利润同比增速为100%、14%、-73%、-84%:

1)收入增速在Q2提速后,Q3、Q4环比稍有降速,主要原因在于汇率因素。剔除此因素,Q4收入增速环比稳定。

2)归母净利润波动较大,原因在于2019年所投资标的公允价值变动损失2.6亿元,而2018年收益6.1亿元,剔除不可比因素,2019年经调整Non-IFRS归母净利润同比增长38%。

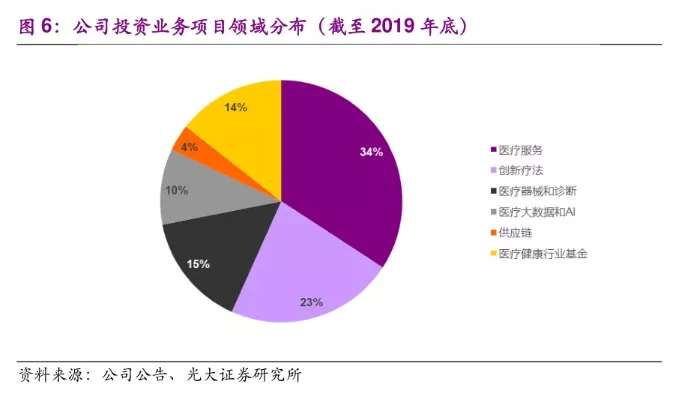

2019年毛利率38.95%,同比下降0.5 pp,原因在于加大人员激励,CMO新产能使用率暂时较低,以及毛利率较低的临床业务快速增长等因素综合所致。

分业务看,2019年四大板块协同稳健发展:中国区实验室服务收入64.7亿元,同比+27%;美国区实验室服务收入15.6亿元,同比+30%;CDMO/CMO服务收入37.5亿元,同比+39%;临床研究及其他CRO服务收入10.6亿元,同比+82%。四大业务收入占比分别为50%、12%、29%、8%。

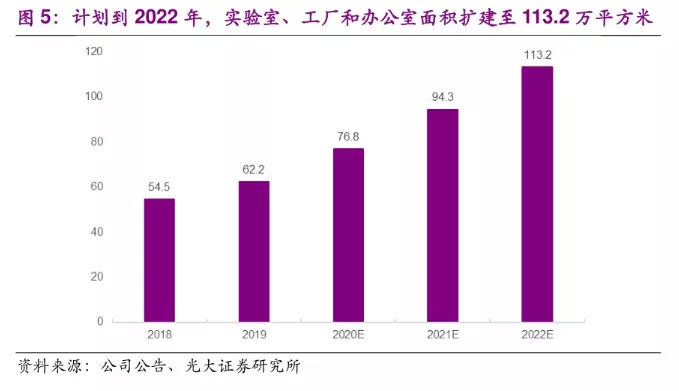

分客户看,2019年全球前20大药企占比32.5%,全球“长尾客户”占44.6%,国内客户占22.9%。全球“长尾客户”和国内客户收入从2016到2019年CAGR高达33.5%,占比持续提升。

从产能建设规划看,截至2019年底,公司拥有62.2万平方米的实验室、工厂和办公室,公司计划到2022年底,扩建至113.2万平方米,年均增长22%。

1.2、四大业务稳健协同

1.2.1、中国区实验室服务

中国区实验室服务涵盖小分子化学药的发现、研发及开发等各个阶段,为全球客户提供合成化学、生物学、药物化学、分析化学、药物代谢动力学及毒理学、生物分析服务和检测服务等一体化相关服务。该业务2019年实现收入64.7亿元,同比增长27%。

公司构建的DNA编码化合物库(DEL)包含化合物分子约900亿个。2019年,公司DEL平台赋能110家全球客户,包括全球前20大制药企业之中的7家。此外,公司发挥一体化平台优势,通过WIND(WuXiIND)服务平台,将API合成、制剂开发、药效、药代、安全性评价以及申报资料撰写和递交整合在一起,为客户提供新药研发及全球申报一体化服务,加速客户新药研发进程。报告期内,WIND平台签约52个服务项目,并通过eCTD的方式,为众多国内外合作伙伴成功进行FDAIND申报,获得FDA的许可,进入临床研究。公司还为国内客户提供包含产品未来对外授权的里程碑分成和产品上市后的销售收入分成的临床前一体化研发服务。报告期内助力客户完成30个小分子创新药项目的IND申报工作,并获得23个项目的临床试验许可。截至2019年底,公司已累计为国内客户完成85个项目的IND申报工作,并获得57个项目的临床试验批件。截至2019年12月31日,有1个项目处于III期临床试验;6个项目处于II期临床试验;38个项目处于I期临床试验。

1.2.2、CDMO/CMO服务

公司通过控股子公司合全药业向全球客户提供小分子新药工艺研发及生产服务,即CDMO/CMO服务。该业务2019年实现收入37.5亿元,同比增长39%;

2019年公司处于临床前、临床和商业化各个阶段的项目分子数近1,000个,其中临床前和临床1期阶段756个分子、临床2期阶段177个分子、临床3期阶段40个分子、已获批上市的品种21个分子。

1.2.3、美国区实验室服务

美国区实验室服务主要包括细胞和基因治疗产品CDMO服务,以及医疗器械检测服务。该业务2019年实现收入15.6亿元,同比增长30%。

细胞和基因治疗产品CDMO服务以及医疗器械检测业务增速均较上年明显改善。截止2019年底,公司为31个临床阶段细胞和基因治疗项目提供CDMO服务,包括23个I期临床试验项目和8个II/III期临床试验项目。

1.2.4、临床研究及其他CRO服务

公司临床研究及其他CRO服务包括临床试验服务(CDS)和现场管理服务(SMO)。临床试验服务包括临床试验方案设计、项目管理、I至IV期临床试验监察及管理、结果研究和医疗器械临床试验服务;嵌入式外包及临床信息学。SMO服务包括项目管理及临床现场管理服务。该业务2019年实现收入10.6亿元,同比增长82%,剔除并购因素,同比增长62%。

得益于国内新药临床试验市场的快速发展,公司的临床CRO和SMO服务质量、规模及能力的大幅提高,客户数量和订单量快速增长。2019年,临床研究客户数量增长32.57%。业务覆盖方面,公司SMO业务覆盖城市和医院数量较2018年底分别上升19.5%,17.6%。截至2019年底,公司SMO团队拥有超过2,600位临床协调员,分布在全国超过135个城市的900余家医院提供临床中心管理服务,保持行业领先地位;公司CDS(临床试验服务)在全球拥有超过860人的专业临床试验服务团队。

1.2.5、投资

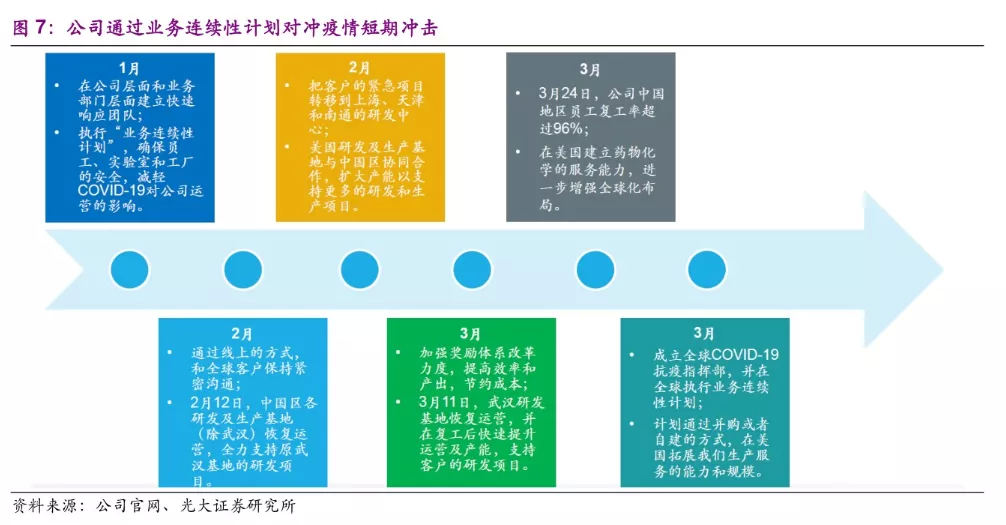

在为药企提供研发服务的同时,药明还为Biotech等创新医药企业提供融资服务,即投资业务。截至2019年底,公司累计投资了80多个项目,涵盖6大领域,投资组合IRR高达27.4%,对应资产负债表余额约48亿元。

2、卫生事件危中有机,一体化龙头有望再上台阶

2.1、短期:冲击具有一过性,全年影响可控

卫生事件短期影响主要在于损失了约一个月在中国区的运营时间,以及临床入组受阻,这些影响均具有一过性。公司通过业务连续性计划,并发挥规模优势和全球布局优势,在全球的不同研发中心合理排产和加班生产,可以一定程度对冲影响。并且,公司作为一体化龙头,订单充足,预计对全年业绩影响可控。

2.2、长期:危中有机,一体化龙头有望再上台阶

全球卫生事件持续扩散,市场担忧影响公司海外客户订单。另外,卫生事件可能对全球经济造成冲击,继而影响全球一级市场Biotech融资。我们认为,不必悲观:

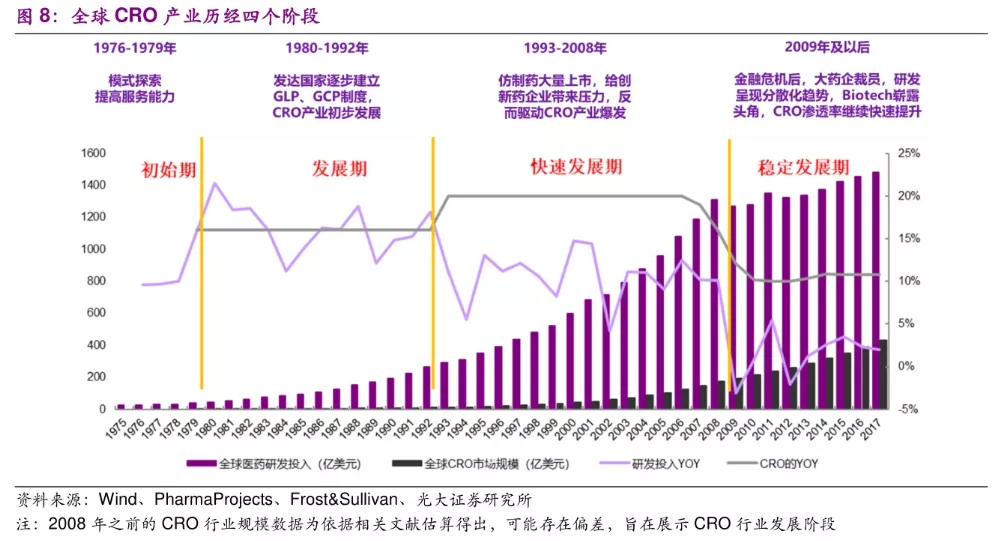

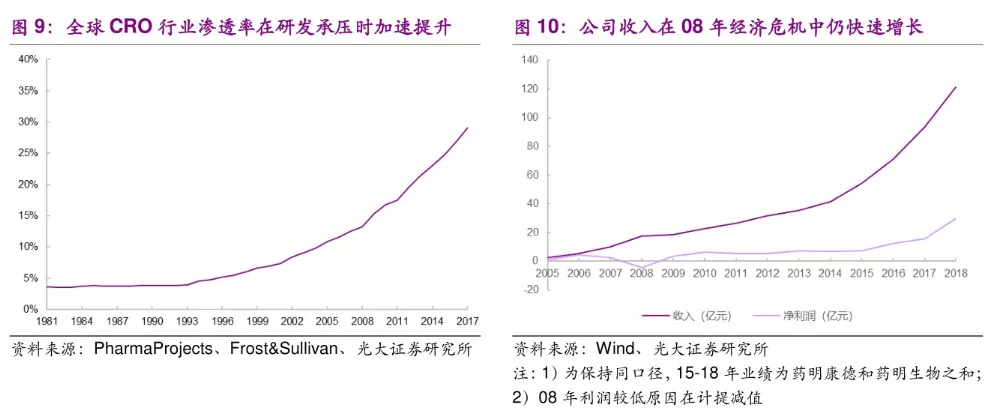

1)研发外包率提升:研发投入的承压,反而促进研发外包率的提升,这一因素带来了全球CRO产业从20世纪90年代开始的高景气。

2)全球市占率提升:海外卫生事件扩散下,可能影响外资CRO业务开展,国内CRO有望借此进一步扩大全球市场份额。另外,龙头公司也将借机完成行业整合。在08年经济危机中,药明康德就是借机快速整合行业,收入反而持续增长,迅速成为内资中的绝对龙头(08年利润较低原因在于计提减值)。截至2019年底,公司在手现金和交易性金融资产合计69亿元。另外,公司新公

告了65亿元的定增计划,公司后续的行业整合值得期待。

3)国内需求增加:上市公司的再融资渠道拓宽。另外,国家科技成果转化引导基金将加大对新药、医疗装备、检测、疫苗等领域的科技型中小企业的融资支持。

4)长期趋势不改:卫生事件下,药品研发更加值得重视。在全球研发分散化浪潮下,CRO作为全球研发新生态中的重要一环,在药物研发过程中愈发重要,行业长期趋势不变。

3、盈利预测与投资评级

作为医药外包平台型龙头,充分受益全球创新浪潮。考虑美股大跌可能影响投资业务,新增股权激励费用,以及股本增加,我们下调公司20年EPS预测为1.37元(原为1.55元);考虑公司有望借此提高全球市占率,我们上调公司21年EPS预测为2.03元(原为1.99元),新增22年EPS预测为2.76元,分别同比增长22%/48%/36%。以2020年3月24日收盘价计算,A股对应20-22年PE为67/45/33倍,维持“买入”评级;H股对应20-22年PE为62/42/31倍,维持“买入”评级。

4、风险分析

1)卫生事件持续风险

如果卫生事件在全球范围持续扩散,可能影响部分药企的生产、经营,可能会影响CRO的新签订单。

2)企业研发投入不及预期

研发投入是CRO行业的基础,全球经济可能因为卫生事件而承压,可能影响药企收入端,以及Biotech融资,进而可能导致研发投入不及预期。

3)行业竞争加剧

CRO行业过去保持了多年的高景气,吸引了大量的资本投资,行业竞争在加剧,存在因行业竞争加剧导致收入和毛利率不及预期的风险。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP