颐海国际(01579)财报点评:看好销售体制改革带来的效率提升 及新品推出后公司中长期潜力

本文转自微信公号“EBSCN食品饮料”,作者:陈彦彤 张喆

事件

公司公布 2019年度业绩:收入42.8亿元,yoy+59.7%,归母净利润7.2亿元,yoy+38.8%。

点评

◆2019年业绩符合我们的预期

颐海(01579)的收入继续保持强劲态势,其中自加热小火锅表现亮眼,全年贡献营收近10亿元,关联方收入增速有所提升。业绩的亮眼表现源于2019年公司继续推进渠道下沉、扩展售点,并进一步强化了对销售人员的激励,采取了包括师徒制、合伙人裂变、PK制在内的激励机制变革。截至2019年底,公司经销商数量达到2400家,其中方便食品经销商1700家左右。2019年共推出了42款新品,包括8款复合调料、7款火锅调料、2款自热火锅等。

◆关联方受影响较大,但适合“宅家场景”的小火锅表现亮眼

关联方海底捞(06862)受当前事件影响自1月26日关闭大陆地区门店,3月16日开始陆续恢复门店,但门店客流的恢复需要时间, 2020H1的收入预期会受到较大影响。但另一方面,适合“宅家”场景的自加热小火锅需求激增,

线上和KA渠道小火锅销售均出现断货。未完全结束前,自加热小火锅由于新增堂食替代消费场景,预计会有亮眼表现。公司第三方销售主要针对C端客户,且在C端拥有强品牌力。在此期间在家做饭需求的增长预计也会带动对火锅底料和中式复合调味料的需求。因此2020H1虽然关联方收入有较大下滑,但预计第三方收入将有不错表现。

◆新品陆续推出,看好公司在方便食品赛道的长期竞争力

当前事件的出现让颐海看到了方便食品赛道的机会,公司迅速调整新品推出计划。今年将陆续推出冲泡米饭、冲泡面、微波加热火锅(去掉自热性,利用轻便环保的材料包装盒)等产品,增加细分品类、提供更多价格选择来进一步巩固其在方便食品赛道的优势。我们认为,这次事件提供了一个很好的消费者教育机会,拓宽了方便食品的消费人群。我们看好公司在该赛道持续革新带来的长期竞争力,建议关注新品的表现。

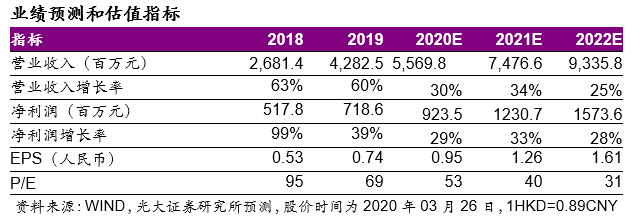

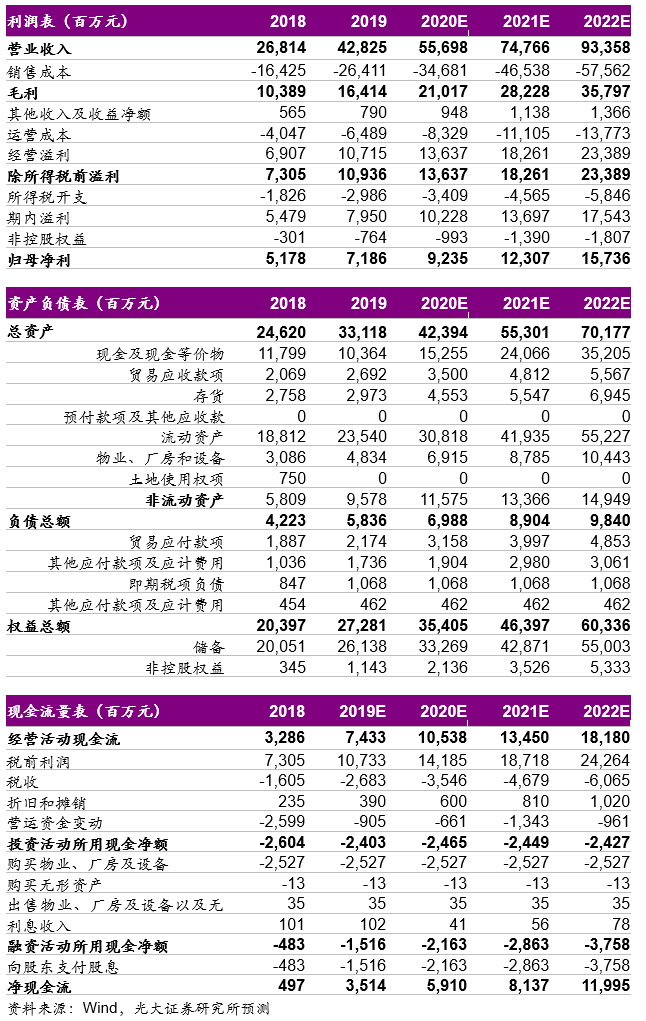

盈利预测和投资评级

综合考虑关联方和第三方的影响,我们略下调对2020年的盈利预测,预测2020-2022年收入分别为56.9、76.3和93.7亿元,净利分别为9.20、12.3和15.8亿元。我们继续看好销售体制改革带来的效率提升以及新品推出后公司的中长期潜力,维持“买入”评级。

风险提示

1)新品类的推出遇到市场挑战;2)上游原材料涨价过快。

业绩预测和估值指标

扫码下载智通APP

扫码下载智通APP