广发海外策略:继续看多港股 行业配置关注三条主线

本文来自微信公众号“广发港股策略”,作者为广发海外策略廖凌、朱国源。

● 港股策略周论:海外风险“三座大山”与边际变化。

短期市场还面临哪些风险点?本周反弹后,海外市场向上的趋势是否可以延续,港股反弹的逻辑是否被破坏?本期策论我们就此进行剖析。

“三座大山”影响海外市场短期走势。“公共卫生事件、油价暴跌”引发“流动性危机、美元危机、债务风险”,成为影响市场短期走势的主导因素。近期美联储政策加码,“三座大山”风险部分释放,流动性与美元短缺状况出现边际改善,债务风险依然存在,但对于港股资产影响较小。市场关注重点将转向基本面,美股将面临“杀盈利”风险:其一,美国3月份消费者信心指数大幅下降至89.1,美股下跌对居民个人支出的负面影响或将在未来1-2个季度内体现,作为美国经济增长的“压舱石”,消费失速风险正逐步积累。

其二,能源业企业高收益债利差已高于2008年最高水位,即使短期压力有所缓解,能源企业中长期仍面临较大的盈利下行与债券违约风险。

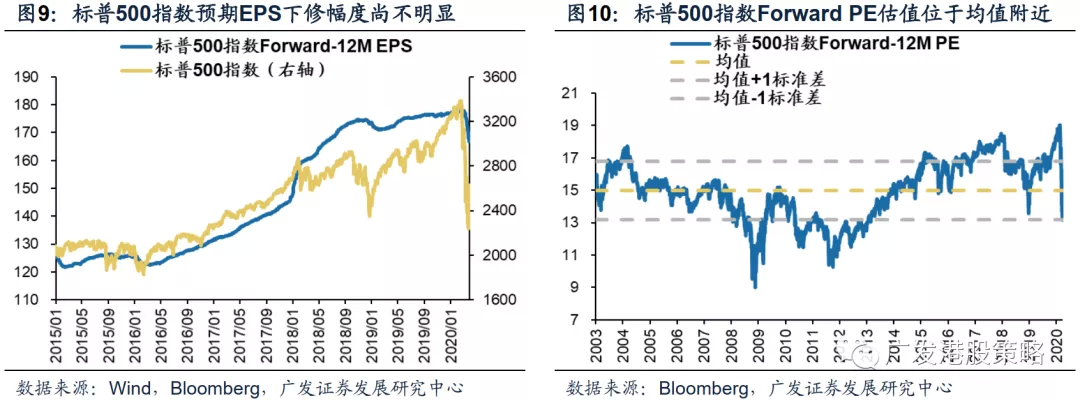

相较于年初高点,目前美股标普500指数Forward EPS的下修幅度不到7%,我们判断美股尚未充分Price-in基本面下行压力。

对于港股,我们继续维持前期看多观点:(1)港股低估值、高股息、高风险溢价的特征仍然显著;(2)市场继续下修港股盈利预期,但盈利失速风险不大;(3)美元指数下跌,人民币升值,有利于外资回流。

投资策略:继续看多港股,坚信价值回归。海外冲击尚在“左侧”,但港股极低的估值已隐含了海外“危机模式”和基本面下行的悲观情景,目前无需过度悲观。行业配置关注低估值(银行、地产、汽车)、低波动(必需消费)、稀缺性(物业服务、软件互联网、医药)三条主线。

● 市场概览与情绪跟踪

本周(3.23-3.27)恒生指数上涨2.98%,板块方面,恒生一级行业全部上涨,能源业领涨,金融业涨幅相对较小。HVIX指数、港股看跌看涨期权比例、主板沽空比例均小幅下降。

● 宏观流动性与估值跟踪

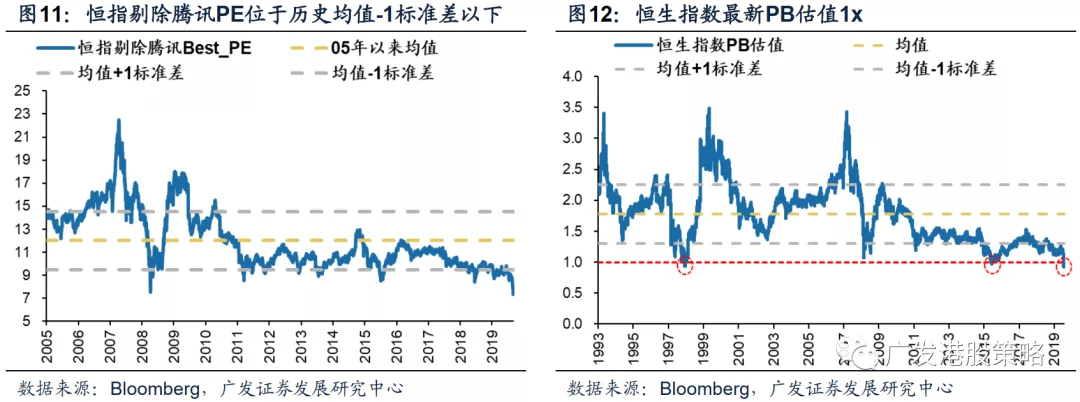

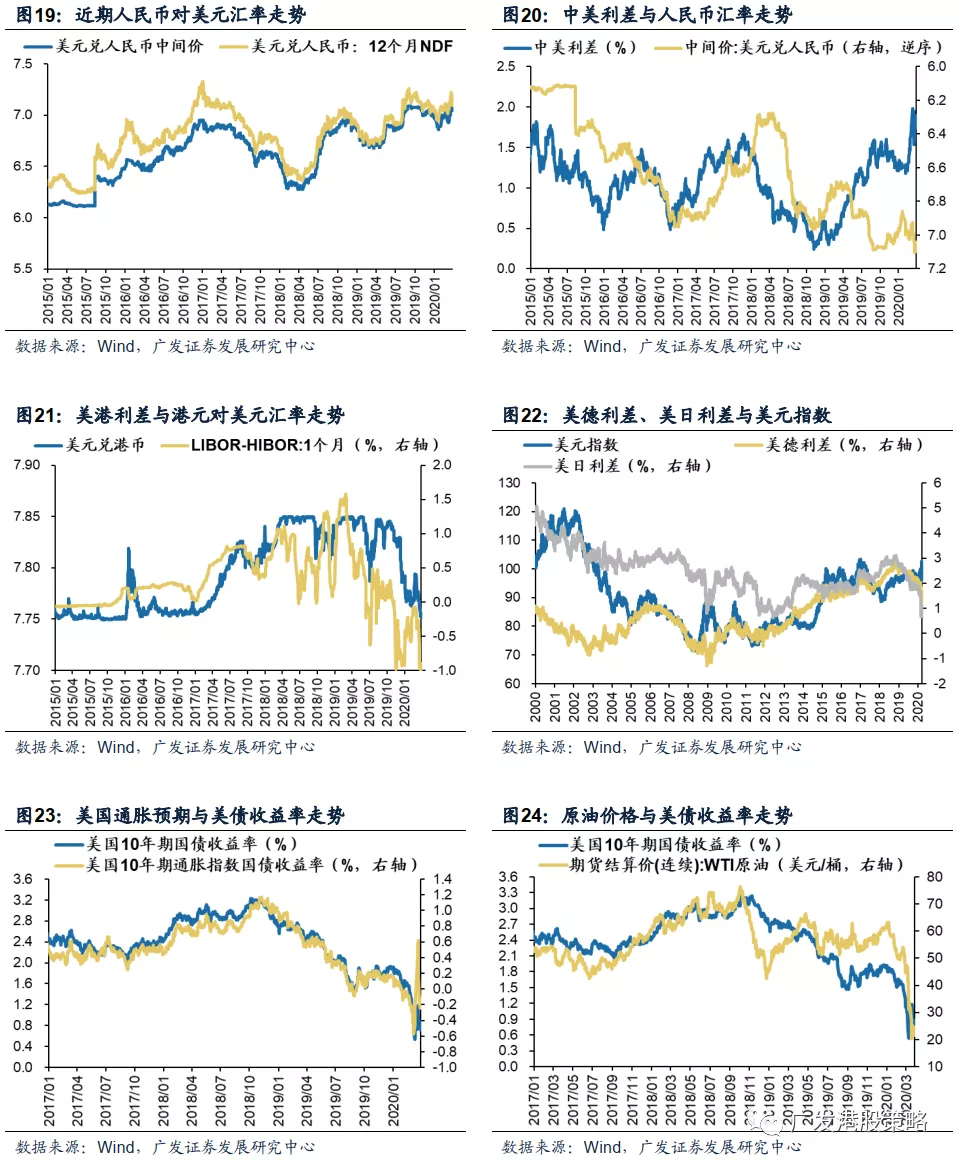

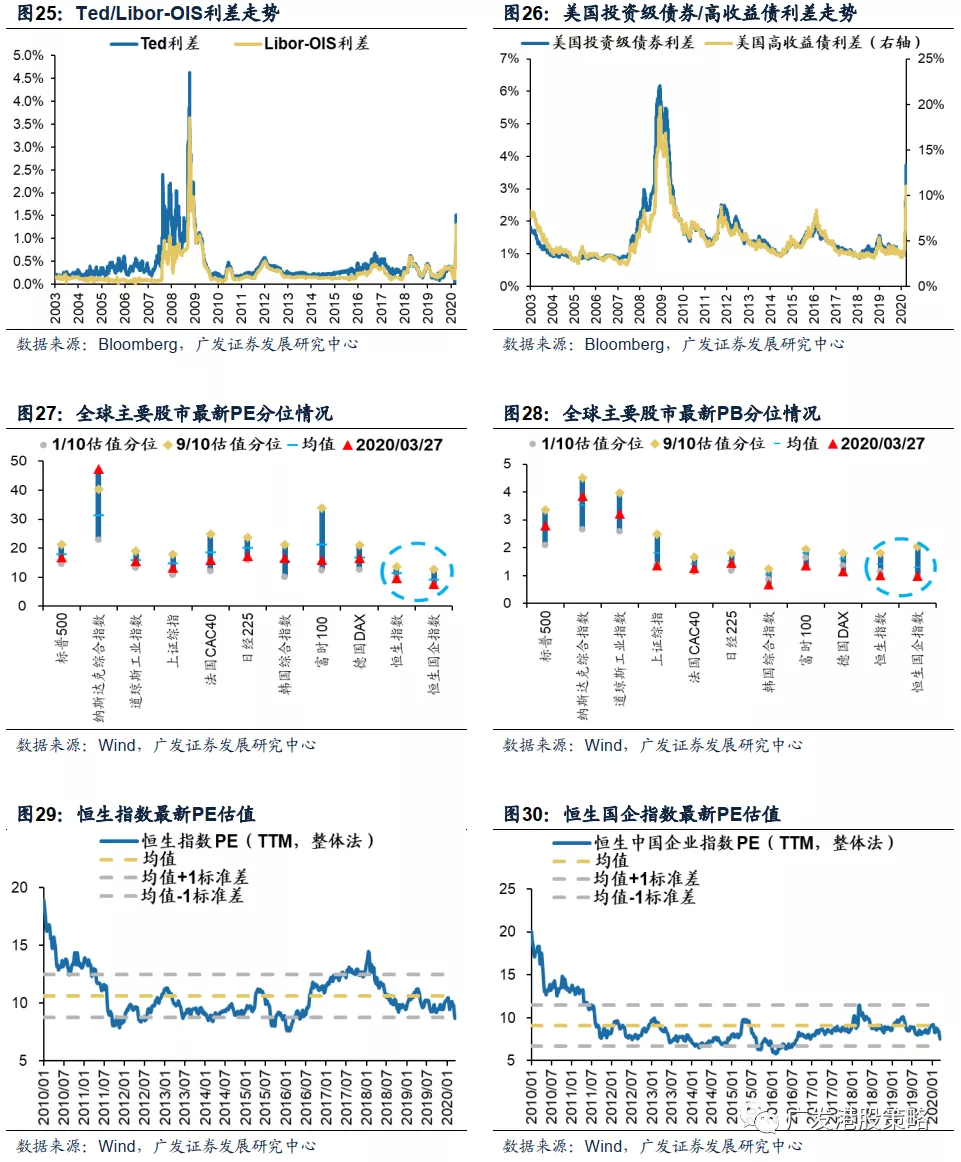

本周(3.23-3.27)人民币兑美元小幅升值,10年期美债利率下跌至0.72%,中美利差走阔至189BP。WTI原油价格21.5美元/桶。恒生指数PE 8.83倍,位于历史均值-1标准差附近。

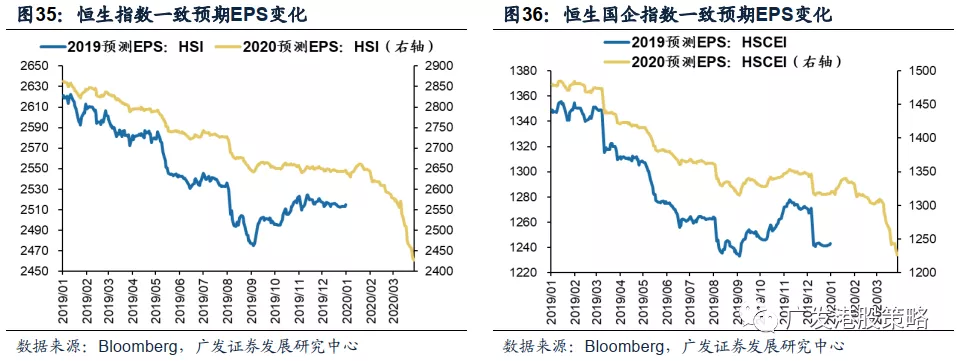

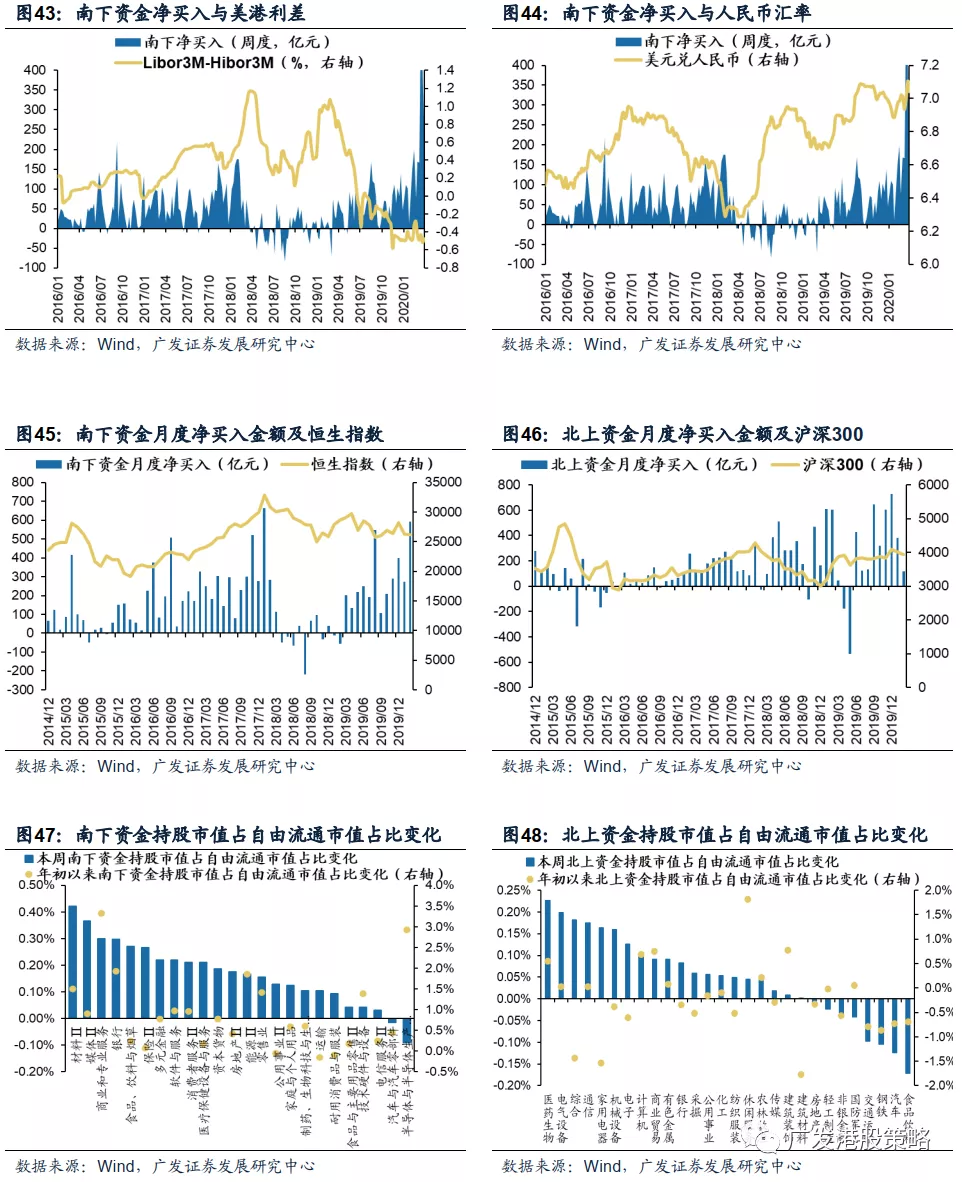

● 一致预期EPS跟踪本周(3.23-3.27)彭博对于恒生指数、恒生国企指数20年EPS一致预期增速下调。● 南下北上资金跟踪本周(3.23-3.27)北上资金净流入5.5亿元,南下资金净流入213.2亿元,港股成交额中南下资金参与占比小幅下降。

● 核心假设风险

美元、美债利率上行;国内信用收紧;盈利不达预期、贸易格局恶化。

报告正文

一、港股周论:海外风险“三座大山”与边际变化

本周全球主要股指出现反弹,日本股市、美股涨幅居前。港股恒生指数、恒生国企指数本周分别上涨2.98%、4.24%,板块方面,恒生一级行业全部上涨,能源业领涨,金融业涨幅相对较小。

从2月下旬开始,海外市场本轮回撤时间已超过1个月,主要股市在前1个月大幅下跌后,本周出现反弹。这一个月期间,哪些因素先后主导了市场的走势,短期还存在哪些风险点?本周反弹后,海外市场向上的趋势是否可以延续,港股反弹的逻辑是否被破坏?本期策略我们对以上问题进行剖析。

1.1 从大类资产走势看海外风险“三座大山”的变化

本轮海外市场回撤始于2月下旬肺炎公共卫生事件开始在欧美蔓延,叠加沙特与俄罗斯3月初爆发原油“价格战”,市场风险偏好重挫,股市大幅下跌。

最近2-3周以来,市场开始关注“公共卫生事件、油价暴跌”引发的“股市流动性危机、美元危机、债务风险”这一负反馈传导机制,而以上“三座大山”也成为影响市场短期走势的主导因素:

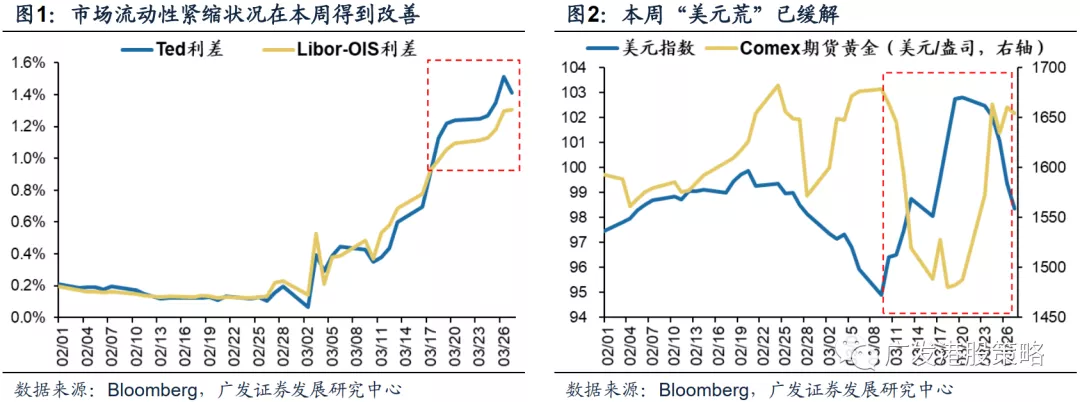

3月9日开始,受市场流动性紧缩、美元紧缺等因素影响,美股、黄金、美债等大类资产普跌,同期美元指数快速上行;

在上周四(3月19日)美联储宣布扩大央行间美元互换范围与规模,以及本周(3月23日)货币政策进一步加码,宣布开展无限量QE、推出PMCCF和SMCCF,向信用债市场注入流动性后,市场流动性紧缩与美元短缺状况出现边际好转:美元指数走弱,黄金价格反弹,Libor-OIS /Ted利差企稳。

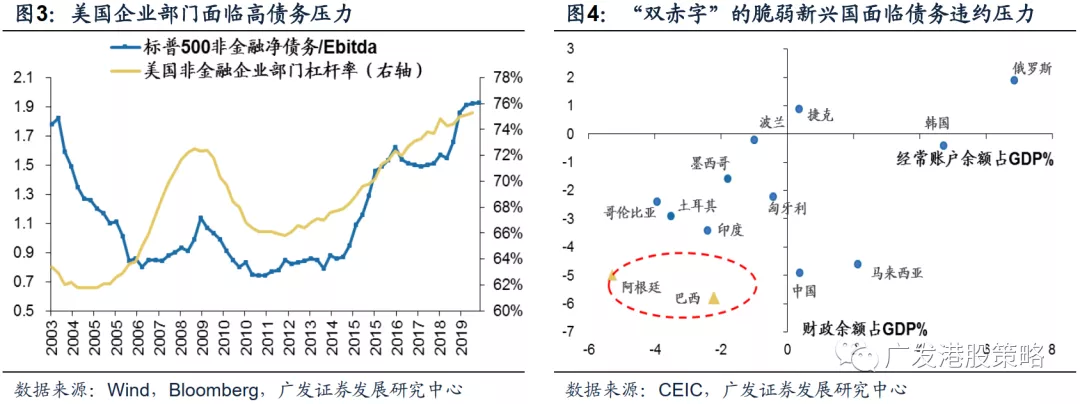

目前“三座大山”风险已部分释放,流动性踩踏与美元短缺状况短期出现边际缓解迹象,债务风险依然存在。未来政策在延续流动性支持的基础上,将重点聚焦高债务压力环节上,低资质、高杠杆、频临破产的公司将成为救助重点,而一些双赤字的“脆弱新兴国”,也将面临较大债务偿付压力。但对于港股资产而言,相较于流动性与美元荒带来的冲击,预计港股市场受债务危机的影响相对较小。

1.2 市场关注点转向基本面,美股面临“杀盈利”风险

本周的反弹行情说明市场短期更加关注“三座大山”的边际变化。在流动性风险与“美元荒”缓解后,参考08年11月- 09年3月美股二次探底经验,市场关注重点将转向基本面。此外,市场也或根据基本面表现对高杠杆主体债务违约风险做出重新评估。

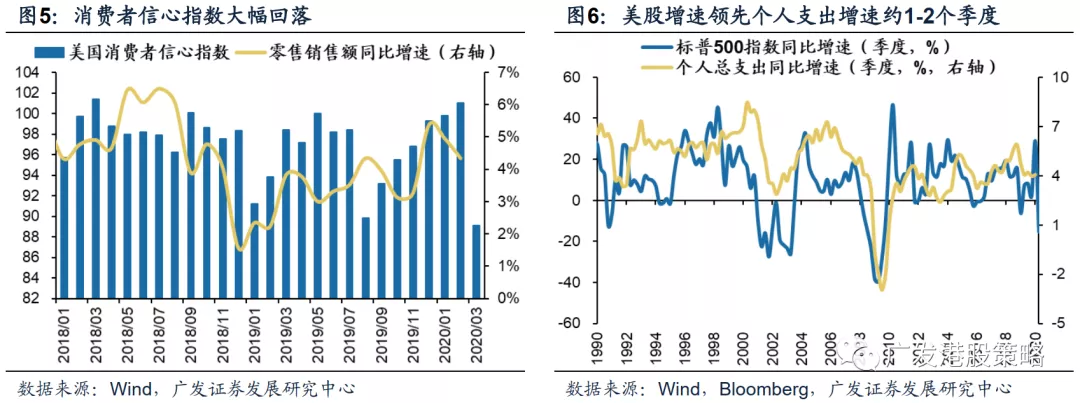

作为美国经济增长的“压舱石”,消费失速风险正逐步积累。本周公布的美国3月份消费者信心指数大幅下降至89.1,创2016年10月以来新低,同时跌幅为2008年以来最大。作为消费的前瞻指标,消费者信心指数走弱意味着未来一段时间内美国消费产业景气度或大幅下降。

其次,近期美股下跌的影响也将在未来一段时间传导至消费端。根据历史数据,美股走势相对美国个人总支出增速领先约1-2个季度,美股2月下旬以来大幅回撤,预计美国居民消费支出增速拐点或将出现,未来消费将受抑制。

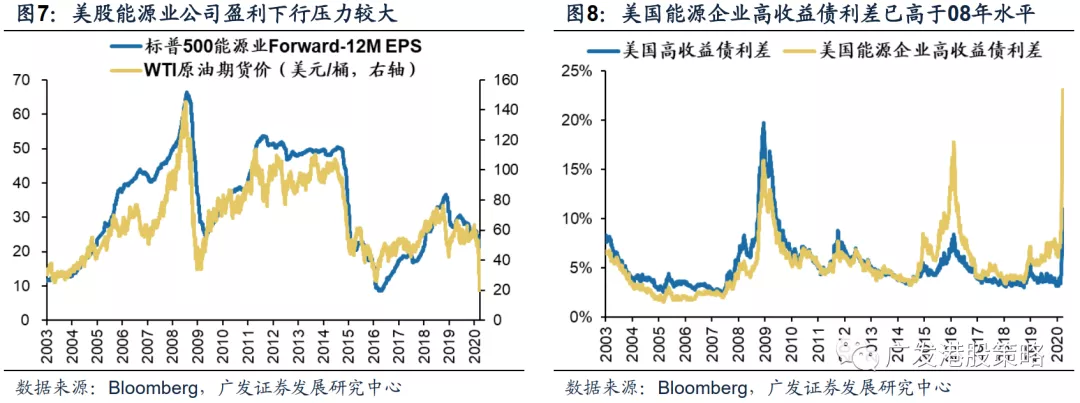

能源企业盈利下行与违约破产风险仍需密切跟踪。美联储一系列政策提振市场风险偏好,高收益债利差快速上升势头终结。但从绝对水位来看,与整体高收益债利差低于2008年金融危机期间不同,目前能源业企业高收益债利差已高于2008年最高水位。因此即使短期压力有所缓解,但能源企业中长期仍面临较大的盈利下行与债券违约风险。

美股尚未充分Price-in基本面下行压力。相较于年初高点,目前美股标普500指数Forward EPS的下修幅度不到7%,美股基本面下修的压力尚未充分释放。从估值来看,本周标普500指数Forward PE反弹至历史均值附近(15.2x),虽然目前估值不算贵,但如果后续美股盈利预期进一步下调,估值水位将被动抬升,美股或再次面临估值高位下杀的风险。

1.3 港股反弹逻辑尚未被破坏,维持看好观点

上周在市场一片悲观之际,我们发布港股看多报告《写在恒指PB“破净”之际:看多港股,长线价值者的福音,2020-03-22》。当前时间点上,我们认为港股短期反弹的逻辑并未被破坏,继续维持前期看多港股的观点。

港股低估值特征依然明显。本周恒生指数PE估值反弹至9.55x(TTM),仍低于历史均值-1倍标准差,PB估值略高于净值水平(1.00x,LF),动态股息率4.42%,位于历史均值+2倍标准差附近。目前港股低估值、高股息、高隐含风险溢价的特征仍然显著,对长线资金而言仍具备较好的安全边际。

市场继续下修港股盈利预期,但失速风险不大。本周港股迎来年报披露的小高峰,我们曾在前期报告中提到,港股市场买/卖方更倾向于在年报披露期密集调整盈利预测。本周恒生指数2020年盈利增速预期由上周-0.6%下调至-3.7%。即使未来宏观和盈利增长落入偏悲观假设情景,港股极低的估值与极高的股息率也能提供较好的安全边际。

综上,在海外风险出现边际缓和之际,极低的估值,降速但未失速的盈利,以及“美元指数下跌,人民币汇率升值”的汇率组合下,我们认为港股反弹的逻辑仍未被破坏。

1.4 投资策略:继续看多港股,坚信价值回归

海外市场本轮调整时间已超过1个月,最近2-3周以来,市场关注“公共卫生事件、油价暴跌”引发的“股市流动性危机、美元危机、债务风险”,以上“三座大山”成为影响市场短期走势的主导因素:

3月中旬受市场流动性紧缩、美元紧缺等因素影响,美股、黄金、美债等大类资产普跌,美元指数快速上行;3月下旬以来,美联储政策进一步加码,“三座大山”风险部分释放,目前流动性踩踏与美元短缺风险短期出现边际缓解迹象,债务风险依然存在,但对于港股资产影响较小。

下一阶段,市场关注重点将转向基本面,我们认为美股将面临“杀盈利”风险:

其一,作为美国经济增长的“压舱石”,消费失速风险正逐步积累。美国3月份消费者信心指数大幅下降至89.1,或预示未来一段时间内美国消费产业景气度将大幅下降;此外,美股下跌将影响美国居民个人支出,从而影响消费数据,这一传导效果将在未来1-2个季度内体现;

其二,能源公司盈利下行压力较大,债券违约风险依然较高。能源业企业高收益债利差已高于2008年最高水位。即使短期压力有所缓解,能源企业中长期仍面临较大的盈利下行与债券违约风险。

相较于年初高点,目前美股标普500指数Forward EPS的下修幅度不到7%,我们判断美股尚未充分Price-in基本面下行压力。

对于港股,我们继续维持前期看多观点:(1)港股低估值、高股息、高隐含风险溢价的特征仍然显著,对长线资金而言仍具备较好的安全边际;(2)本周市场继续下修港股盈利预期,但盈利失速风险不大;(3)“美元指数下跌,人民币汇率升值”的组合有利于外资回流。

投资策略:继续看多港股,坚信价值回归。尽管海外冲击尚在“左侧”,但港股极低的估值已隐含了海外“危机模式”和基本面下行的悲观情景,经历暴跌之后伴随利多因素的“积少成多”,已无必要过度悲观,建议在2季度逐渐增加港股持仓,等待价值向上“均值回归”。

行业配置关注“低估值、低波动、稀缺性”三条主线:(1)对于长期资金而言,港股高股息是一个极佳的配置方向(银行、地产),部分受益于政策的可选消费也将受益(汽车);(2)考虑到公共卫生事件对基本面的拖累开始体现,公共卫生事件“低敏感”的必需消费“抱团”效应有望继续;(3)持有港股的优质“稀缺资产”是长期不变的主题,尤其是与内地经济相关的优质稀缺中资股,集中在物业服务、软件互联网、医药等“新经济”领域。

市场概览与情绪跟踪:本周(3.23-3.27)恒生指数上涨2.98%,板块方面,恒生一级行业全部上涨,能源业领涨,金融业涨幅相对较小。HVIX指数、港股看跌看涨期权比例、主板沽空比例均小幅下降。

宏观流动性与估值跟踪:本周(3.23-3.27)人民币兑美元小幅升值,10年期美债利率下跌至0.72%,中美利差走阔至189BP。WTI原油价格21.5美元/桶。恒生指数PE 8.83倍,位于历史均值-1标准差附近。

一致预期EPS跟踪:本周(3.23-3.27)彭博对于恒生指数、恒生国企指数20年EPS一致预期增速下调。南下北上资金跟踪:本周(3.23-3.27)北上资金净流入5.5亿元,南下资金净流入213.2亿元,港股成交额中南下资金参与占比小幅下降。

二、一周港股市场流动性、盈利预期与估值

1.1 市场概览与情绪跟踪

1.2 宏观流动性与估值跟踪

1.3 一致预期EPS跟踪

1.4 南下北上资金跟踪

风险提示

美元指数、美债收益率大幅上行的风险

国内信用政策持续收紧的风险

经济和上市公司盈利不达预期的风险

中美贸易格局继续恶化的风险

(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP