光大证券:华润燃气(01193)零售气量持续增长,宁波、太原项目值得期待

本文来自微信公众号“EBS环保公用研究”,作者:于鸿光、王威。文中观点不代表智通财经观点。

本文要点

事件

华润燃气(01193)发布2019年度业绩公告。2019年公司实现收入558亿港元,同比增长9.1%;股东应占溢利50.4亿港元,同比增长13.3%。

零售气量持续增长,毛差小幅下滑

2019年公司零售气销售量280亿立方米,同比增长15.4%。考虑到公司年内仅新增3个城市燃气项目,我们判断公司零售气销售量主要通过内生方式增长。按用户类别看,工业用户用气有效驱动了公司零售气销售量的增长。公司2019年零售气毛利0.58元/立方米,与2019H1相比持平,同比下降0.02元/立方米。我们认为公司零售气毛利同比小幅下滑主要与上游供应商涨价、及工业用户(部分存在折价)的占比提升有关。考虑到降低下游用户用能成本背景下公司客户开发策略,我们判断公司零售气毛利仍将略有收窄。

宁波、太原项目值得期待

在城燃项目并购方面,公司秉承审慎原则,精选优质城燃项目。目前公司有序推进宁波、太原项目。我们预计宁波、太原落地将进一步提升公司规模及市占率,在城燃行业内生增速放缓的情况下支撑公司稳健成长。

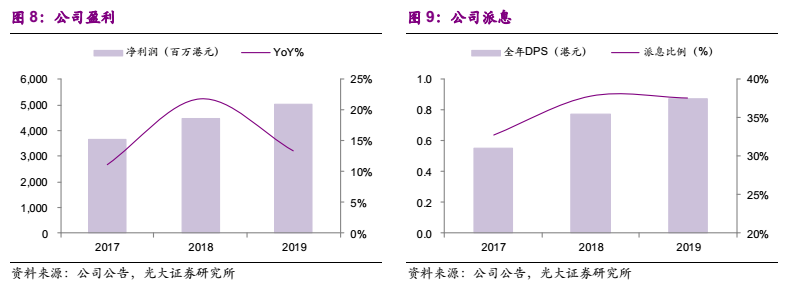

盈利增速稳健,派息比例持平

受益于城燃业务稳步扩张,公司2019年股东应占溢利50.4亿港元,同比增长13.3%,盈利增速保持稳健。2019年公司拟派末期股息0.72港元,全年DPS 0.87港元(中期股息0.15港元);全年派息比例38%,同比持平。考虑到大型城燃项目并购下的资本开支扩张预期及卫生事件冲击下公司经营的保守展望,公司并未提升派息比例。

盈利预测与投资评级

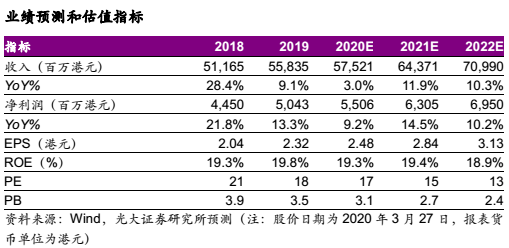

预计公司2020-2022年EPS分别为2.48、2.84、3.13港元,当前股价对应PE分别为17、15、13倍,对应PB分别为3.1、2.7、2.4倍。我们看好公司城燃龙头地位和防御优势,综合考虑绝对估值与相对估值结果,给予公司目标价47.99港元(对应2020年19倍PE),首次覆盖给予“买入”评级。

风险分析

港股市场系统性风险,天然气销售量及毛差低于预期,接驳费超预期下调,居民接驳数量低于预期,并购进度不及预期等。

1、背靠华润集团,树立城燃标杆

华润燃气控股有限公司(1193.HK)是华润集团旗下能源服务战略业务单元的优质上市公司,成立于2007年,并在2008年登陆港股市场。

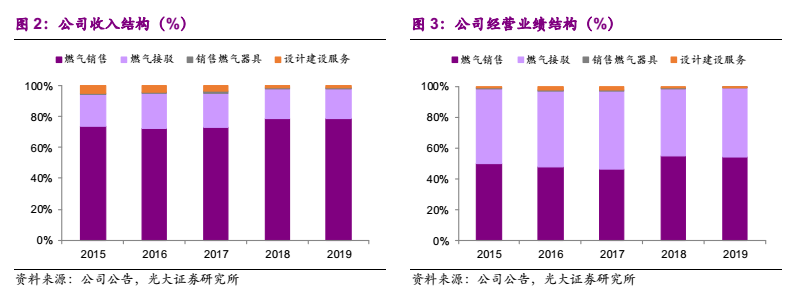

公司主要从事下游城燃分销业务,核心业务为燃气销售和燃气接驳,2019年上述业务占收入和经营业绩的比重分别为98.1%、98.8%。

公司背靠华润集团,逐步成长为燃气行业龙头。公司业务广泛布局全国各地,主要位于经济较发达和人口密集的地区。截至2019年底,公司共运营251个城市燃气项目,其中14个位于省会城市,73个位于地级城市;已接驳用户数为3795万户,居民用户渗透率53.0%。

2、零售气量持续增长,毛差小幅下滑

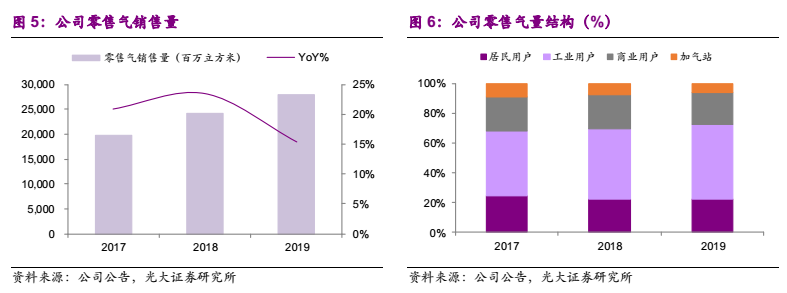

2019年公司零售气销售量280亿立方米,同比增长15.4%。考虑到公司年内仅新增3个城市燃气项目,我们判断公司零售气销售量主要通过内生方式增长。

按用户类别看,工业用户用气有效驱动了公司零售气销售量的增长。2019年公司居民用户、工业用户、商业用户、加气站销售气量同比增速分别为14.4%、22.4%、12.6%、-16.1%。从零售气量结构来看,2019年公司居民用户、工业用户、商业用户、加气站销售气量占比分别为22.5%、49.9%、21.9%、5.7%;其中工业用户气量占比同比提升2.9个百分点。

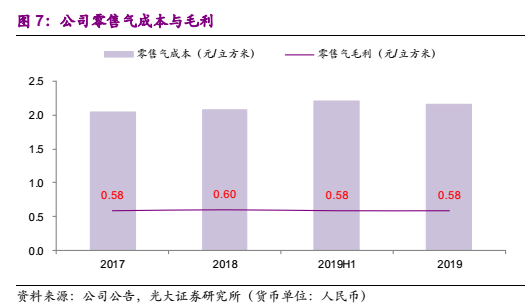

零售气价格方面,公司2019年零售气毛利0.58元/立方米,与2019H1相比持平,同比下降0.02元/立方米。我们认为公司零售气毛利同比小幅下滑主要与上游供应商涨价、及工业用户(部分存在折价)的占比提升有关。考虑到降低下游用户用能成本背景下公司客户开发策略,我们判断公司零售气毛利仍将略有收窄。

3、宁波、太原项目值得期待

在城燃项目并购方面,公司秉承审慎原则,精选优质城燃项目。目前公司有序推进宁波、太原项目。我们预计宁波、太原落地将进一步提升公司规模及市占率,在城燃行业内生增速放缓的情况下支撑公司稳健成长。

(1)宁波项目:

2019年8月,公司与宁波城投、兴光燃气签署三方协议拟成立合资公司,2019年12月正式签署《合资合同》和《公司章程》,公司股权比例48.1%。宁波项目目前拥有管道气用户81万户、瓶装气用户50万户。

(2)太原项目:

2019年10月,公司与山西燃气集团签订了《合作协议》,初步约定华润燃气以增资扩股的形式取得太原项目的股权与管理权。太原市目前拥有管道用户127万户。

4、盈利增速稳健,派息比例持平

受益于城燃业务稳步扩张,公司2019年股东应占溢利50.4亿港元,同比增长13.3%,盈利增速保持稳健。2019年公司拟派末期股息0.72港元,全年DPS 0.87港元(中期股息0.15港元);全年派息比例38%,同比持平。考虑到大型城燃项目并购下的资本开支扩张预期及卫生事件冲击下公司经营的保守展望,公司并未提升派息比例。

5、盈利预测与投资评级

5.1 关键假设及盈利预测

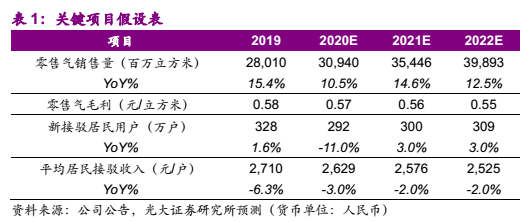

公司核心业务为燃气销售和燃气接驳业务。我们的关键假设如下:

燃气销售:我们判断受卫生事件冲击,公司2020年零售气量增速有所放缓。综合考虑天然气行业内生增速放缓及城燃项目扩张带来的外延并购机会,假设公司2020-2022年的零售气销售量同比增速分别为10.5%、14.6%、12.5%,零售气毛利分别为0.57、0.56、0.55人民币元/立方米。

燃气接驳:我们判断卫生事件将对2020年公司居民用户接驳进度产生负面影响。考虑到存量城燃项目气化率的提升及新增城燃项目的开发,假设2020-2022年新接驳居民用户分别为292、300、309万户,平均居民接驳收入为2629、2576、2525人民币元/户。

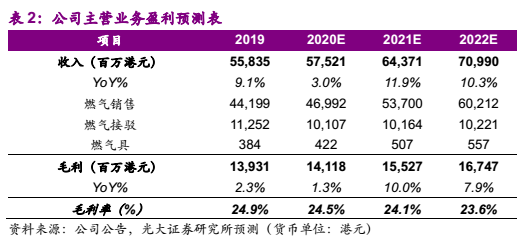

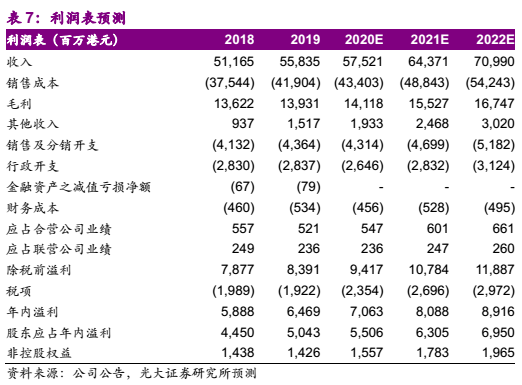

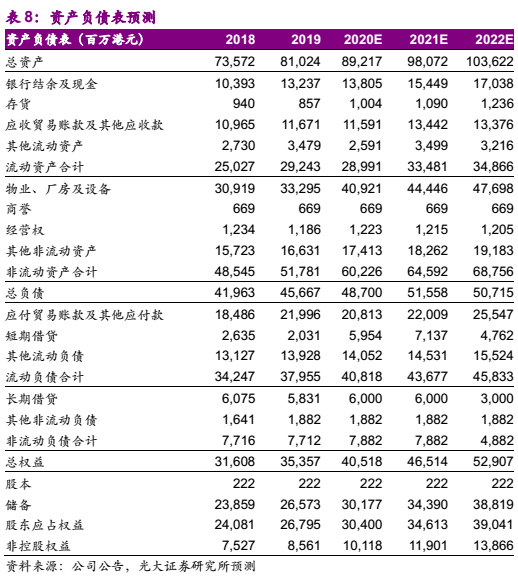

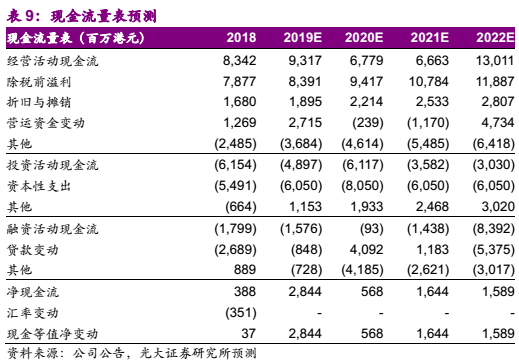

根据上述假设,我们预计公司2020-2022年的收入分别为575、644、710亿港元,同比增长3.0%、11.9%、10.3%;毛利分别为141、155、167亿港元,同比增长1.3%、10.0%、7.9%;毛利率分别为24.5%、24.1%、23.6%。

预计公司2020-2022年股东应占溢利分别为55.1、63.1、69.5亿港元,同比增长9.2%、14.5%、10.2%;当前股价对应PE分别为17、15、13倍。

5.2 估值水平与投资评级

(1)绝对估值

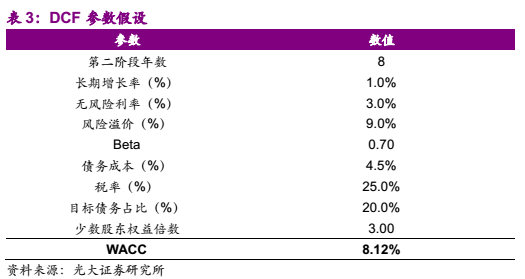

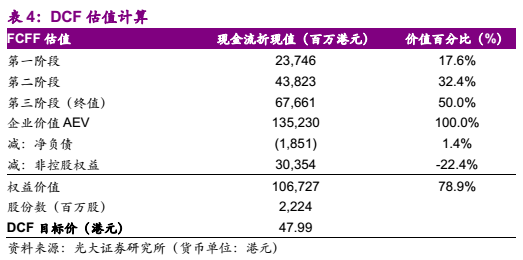

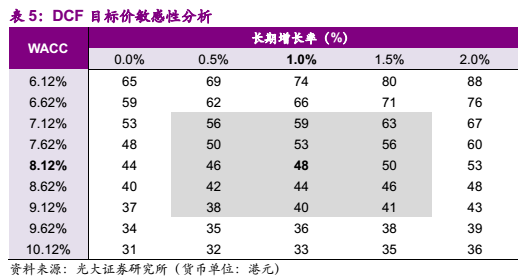

我们采用三阶段DCF估值方法,计算公司DCF目标价47.99港元。

关键假设包括:

(1)长期增长率:考虑到燃气行业的内生增长及公司稳健经营风格,假设公司长期增长率为1%;

(2)税率:假设公司有效税率维持在25%水平;

(3)WACC:根据参数计算WACC为8.12%。

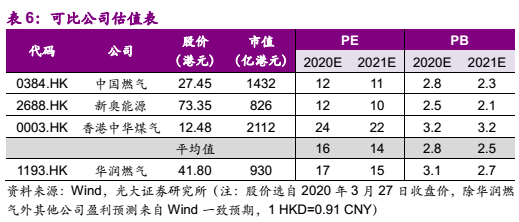

(2)相对估值

公司为城市燃气行业龙头,我们选取大型城燃公司中国燃气、新奥能源、香港中华煤气作为可比公司,当前股价对应可比公司2020年平均16倍PE、2.8倍PB水平。当前股价对应公司2020年估值水平(17倍PE、3.1倍PB)高于可比公司均值,但考虑到城燃项目区位及现金流优势,我们认为公司的防御优势突出,可享受高于同业的估值溢价。

(3)估值结论与投资评级

预计公司2020-2022年EPS分别为2.48、2.84、3.13港元,当前股价对应PE分别为17、15、13倍,对应PB分别为3.1、2.7、2.4倍。我们看好公司城燃龙头地位和防御优势,综合考虑绝对估值与相对估值结果,给予公司目标价47.99港元(对应2020年19倍PE),首次覆盖给予“买入”评级。

6、风险分析

港股市场系统性风险,天然气销售量及毛差低于预期,接驳费超预期下调,居民接驳数量低于预期,并购进度不及预期等。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP