卫生事件对美股盈利潜在影响的测算:2020年标普500盈利增速可能下滑25%

本文来自微信公众号“Kevin策略研究”,作者:刘刚、何璐。

中金策略今天发表了最新一期专题报告,要点如下。

自上而下测算:2020年标普500盈利增速可能下滑~25%

板块层面:卫生事件影响大和经营杠杆高板块受损或最严重

2008年的经验:盈利连续7个季度下滑;金融地产、能源原材料、汽车航空等最受损

盈利下滑的进一步影响:现金流趋弱加大偿债压力、回购减少、Capex放缓

当前市场计入了什么预期?盈利的下修仍不充分;估值已经计入一定预期

卫生事件在海外的扩散已对海外金融市场造成了几十年未见的冲击和动荡。尽管美联储采取一系列危机应对措施有助于缓解一度非常紧张的流动性压力甚至部分信用风险,但卫生事件和“防疫”对基本面的冲击在未来一段时间将会逐渐显现,这也可能成为未来一段影响市场的主要因素之一。中金宏观组最近下调了对于美国2020年GDP预测至负增长,就此我们相应测算对于美股盈利的可能影响。

自上而下测算:2020年标普500盈利增速可能下滑~25%

中金宏观组预计,虽然近期美国货币和财政政策不断加码,但短期难以完全抵消卫生事件对经济的负面冲击,特别是考虑到当前防控卫生事件的前景“能见度”依然很低,就此,美国经济可能经历一二季度深度负增长、但随后修复的深V走势,预计2020年GDP增速为-4%,这已经明显高于金融危机2009年的-2.54%。相应的,我们预计2020年名义GDP预计-2.5~-3%左右。

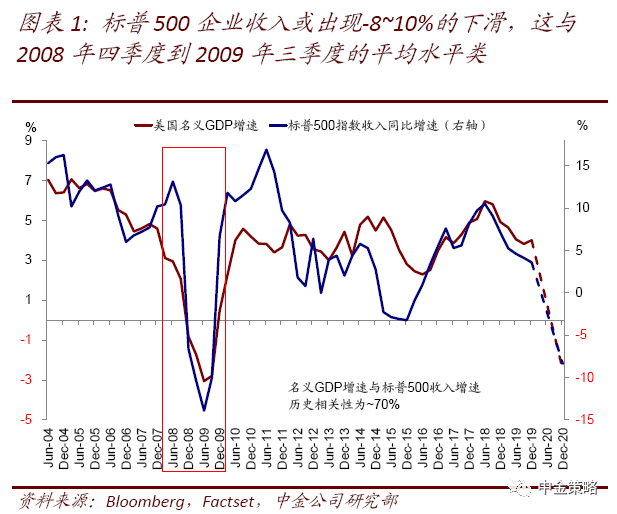

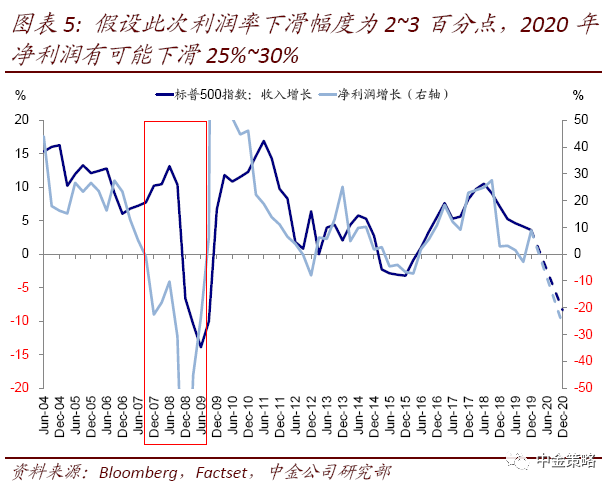

从自上而下的视角,由于企业收入增长与名义GDP高度相关(二者历史相关性高达70%),因此我们测算,这可能隐含着标普500企业收入2020年-8~10%的下滑,这与2008年四季度到2009年三季度的平均水平类似。

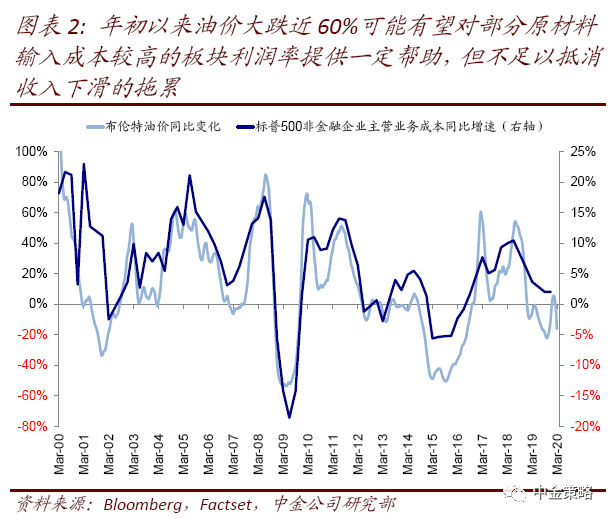

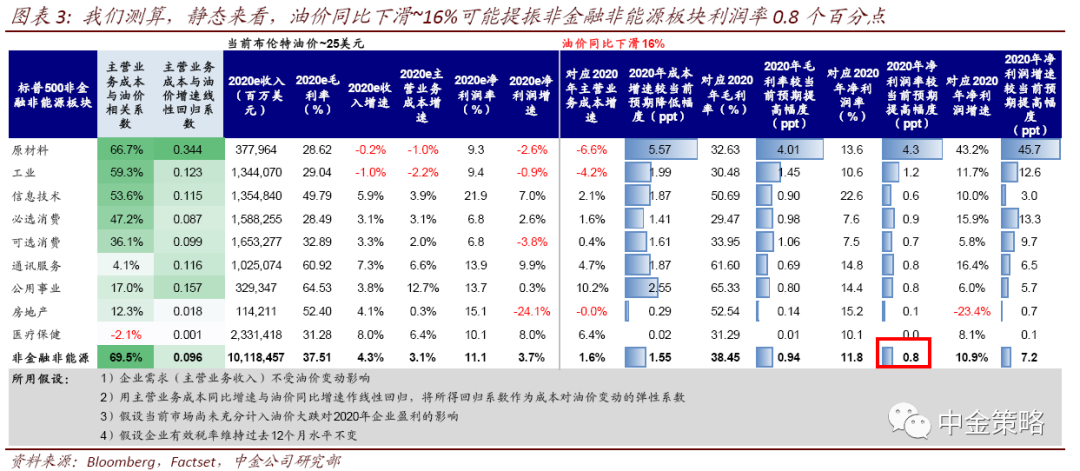

从利润率角度,企业经营活动停摆也会对利润率造成明显冲击,特别是那些固定成本占比较高(即经营杠杆较高)的行业公司。年初以来油价大跌近60%可能有望对部分原材料输入成本较高的板块利润率提供一定帮助,但不足以抵消收入下滑的拖累(我们测算,静态来看,油价同比下滑~16%可能提振非金融非能源板块利润率0.8个百分点)。

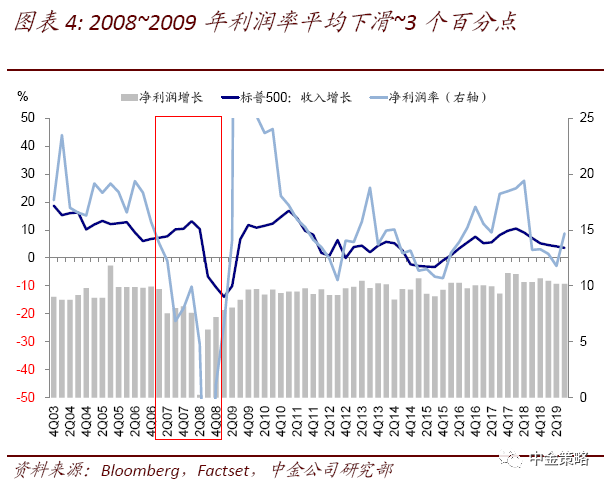

参考2008~2009年利润率平均下滑~3个百分点的经验,假设此次利润率下滑幅度为2~3百分点,2020年净利润有可能下滑25%~30%。

值得指出的是,相比标普500指数成分股中普遍为行业龙头公司,中小企业面临的挑战和压力可能更大。

板块层面:卫生事件影响大和经营杠杆高板块受损或最严重

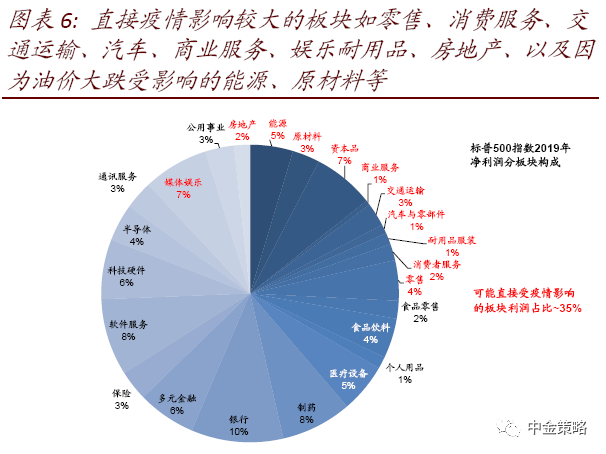

可能直接受卫生事件影响较大的板块净利润占比35%。截止2019年,直接卫生事件影响较大的板块如零售、消费服务、交通运输、汽车、商业服务、娱乐耐用品、房地产、以及因为油价大跌受影响的能源、原材料等合计贡献了整体1.29万亿美元利润的35%。

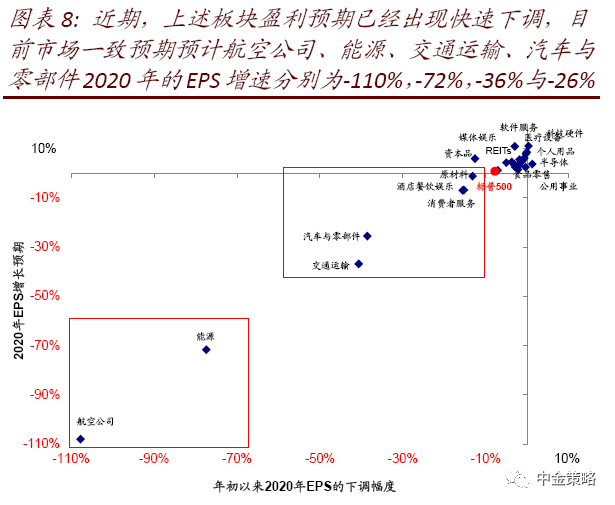

近期,上述板块盈利预期已经出现快速下调,目前市场一致预期预计航空公司、能源、交通运输、汽车与零部件2020年的EPS增速分别为-110%,-72%,-36%与-26%。

此外,银行和保险等金融板块(净利润占比~20%)在当前环境下,也会分别受到低利率环境对于利润的挤压、以及企业与居民部门现金流恶化对于相应贷款资产质量的可能损害。

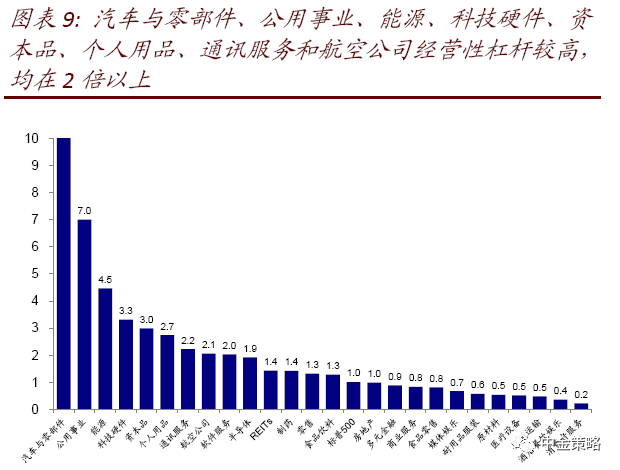

经营性杠杆较高的板块因收入下滑和产能利用下降可能更为受损。基于过去四个季度的平均数据,汽车与零部件、公用事业、能源、科技硬件、资本品、个人用品和航空公司的经营性杠杆较高,均在2倍以上。这意味着相对刚性的固定成本、结合收入骤减和产能利用下降可能带来经营性利润更大幅度的下滑。

2008年的经验:盈利连续7个季度下滑;金融地产、能源原材料、汽车航空等最受损

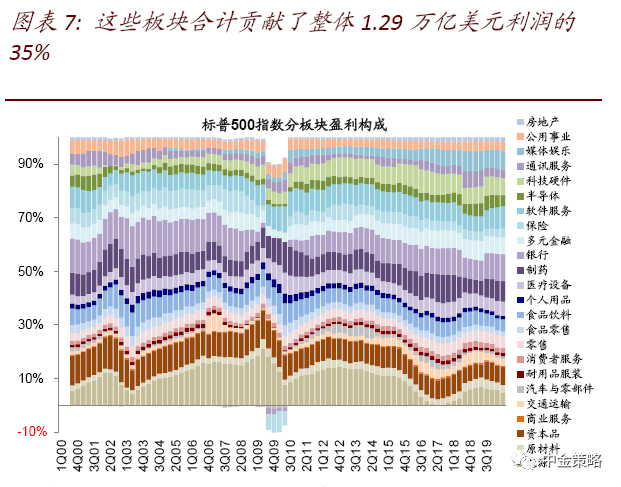

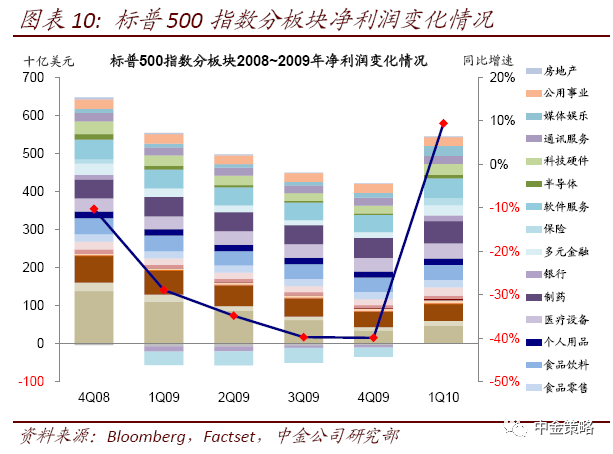

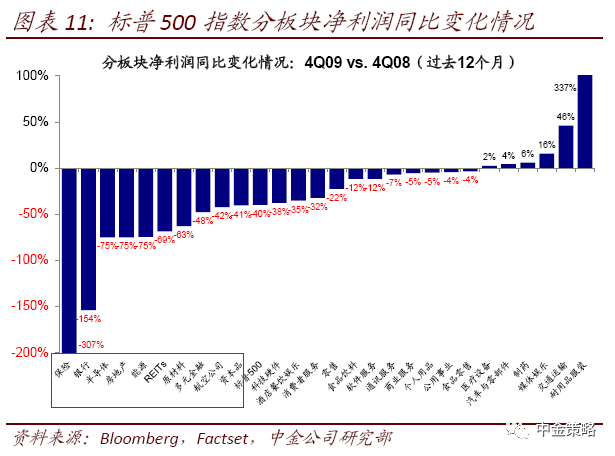

2008年金融危机期间,受收入下滑和净利润收缩的双重打压,标普500整体净利润连续7个季度负增长,以过去12个月口径计算,单季度的负增长幅度一度高达同比-40%。在此期间,企业收入增长下滑10~15%,净利润平均收缩3个百分点左右。

分板块看,在2008年金融危机中首当其冲遭受重创的银行、保险、以及汽车和航空公司都持续亏损;而房地产、能源和原材料也大幅负增长。

对比来看,此次因卫生事件和“防疫”措施导致的收入和盈利的下滑幅度可能在极端之上接近甚至超过2008年,但其持续影响时间可能短于当时(基于卫生事件高峰要持续到4月末的基准假设)。板块上,与2008年金融板块首当其冲不同的是,此次对卫生事件敞口更大的零售消费、航空物流、餐饮酒店休闲等将受到更大冲击。

盈利下滑的进一步影响:现金流趋弱加大偿债压力、回购减少、Capex放缓

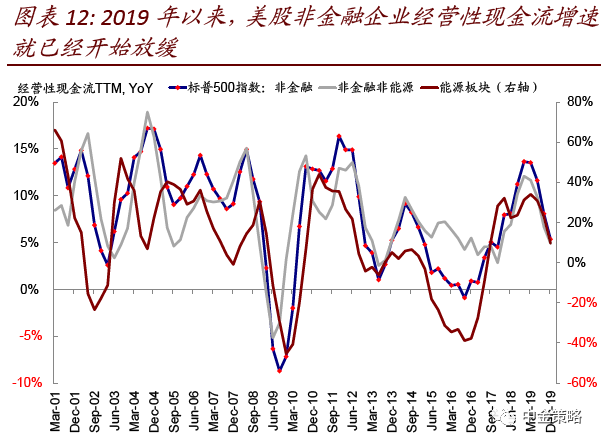

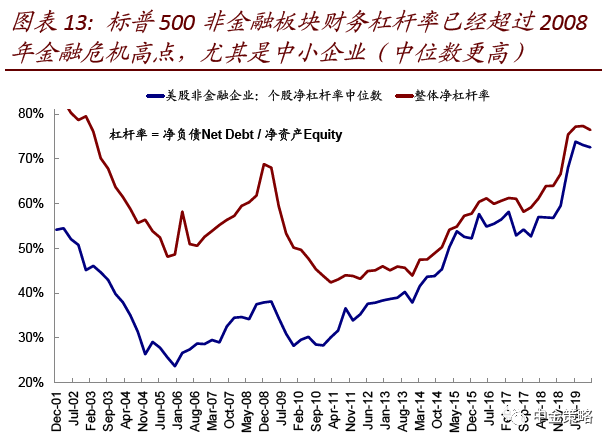

现金流趋弱加大偿债压力。2019年以来,美股非金融企业经营性现金流增速就已经开始放缓,而当前卫生事件按下“暂停键”毫无疑问会进一步加大企业的现金流压力,如果适逢杠杆偏高,那就会进一步放大其偿债压力,成为“薄弱环节”。实际上,这也是当前金融市场“动荡”根源《卫生事件升级的金融传导机制及“薄弱环节”排查》。

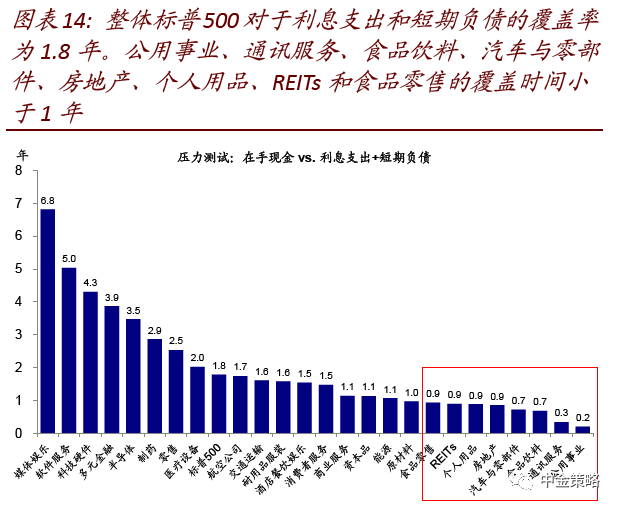

我们在《美国市场的潜在“薄弱环节”》测算,整体标普500指数对于利息支出和短期负债的覆盖为1.8年,公用事业、通讯服务、食品饮料、汽车与零部件、房地产、个人用品、REITs、食品零售的覆盖时间均小于1年,这些板块指数中占比~17%。

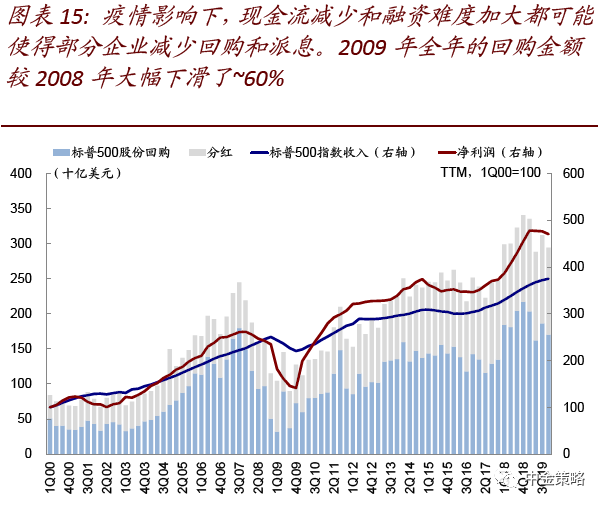

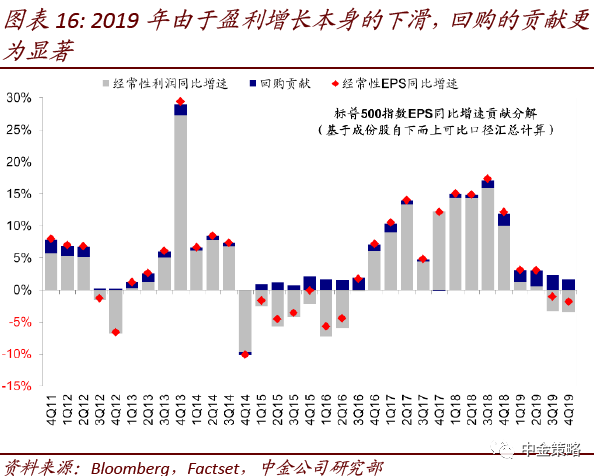

股份回购减少。2019年,标普500指数回购总规模7220亿美元左右,占总市值2.9%,这一规模虽然略低于2018年7865亿美元,但依然维持高位。从对EPS贡献看,2019年由于盈利增长下滑,回购贡献更为显著,部分季度甚至成为主要贡献。信息科技、金融、医药和消费不论从回购规模还是回购比例看都排在前列。因此,卫生事件影响下,现金流减少和融资难度加大都可能使得部分企业减少回购和派息。2009年全年的回购金额较2008年大幅下滑了~60%。

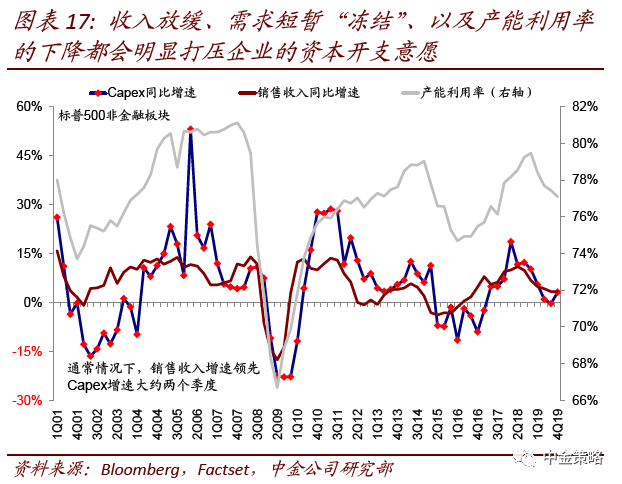

Capex放缓。收入放缓、需求短暂“冻结”、以及产能利用率的下降都会明显打压企业的资本开支意愿(历史经验显示,收入通常领先Capex两个季度),同时油价的大跌也会打压能源板块的投资支出(类似于2015年的情形)。

当前市场计入了什么预期?盈利的下修仍不充分;估值已经计入一定预期

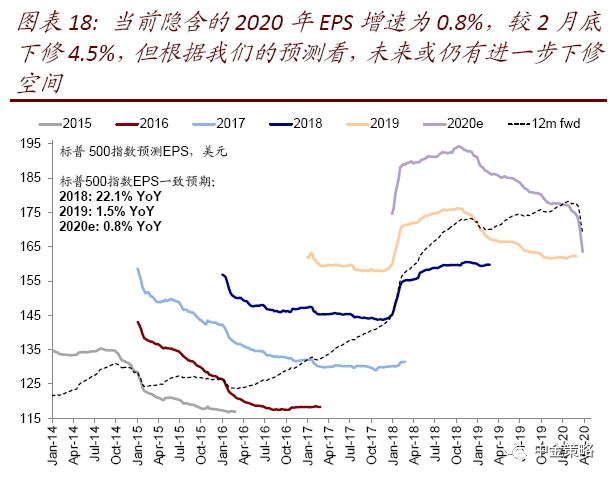

盈利一致预期或仍有下调空间。过去一两周,市场对于美股的盈利预期刚开始快速下调,特别是二季度。当前隐含的2020年EPS增速为0.8%,较2月底下修4.5%,但根据我们的预测看,未来或仍有进一步下修空间,特别是管理层在即将开始的一季度业绩期中给出更新的前瞻指引后。

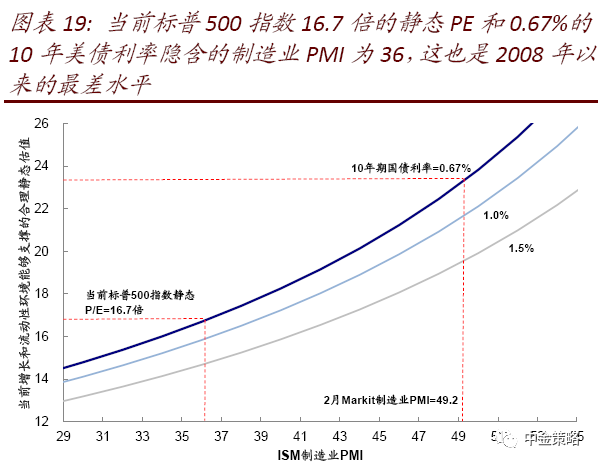

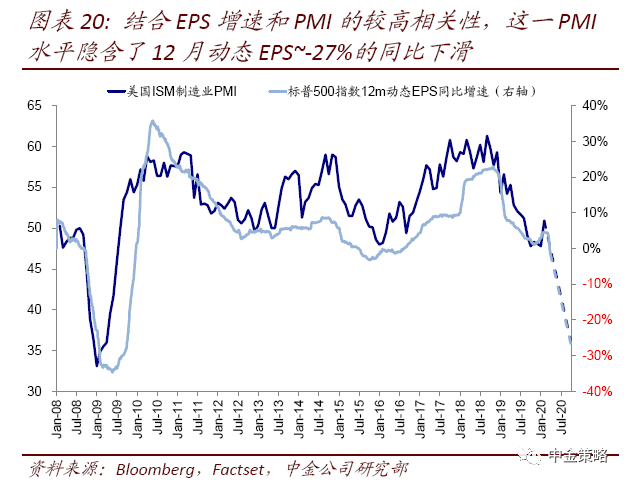

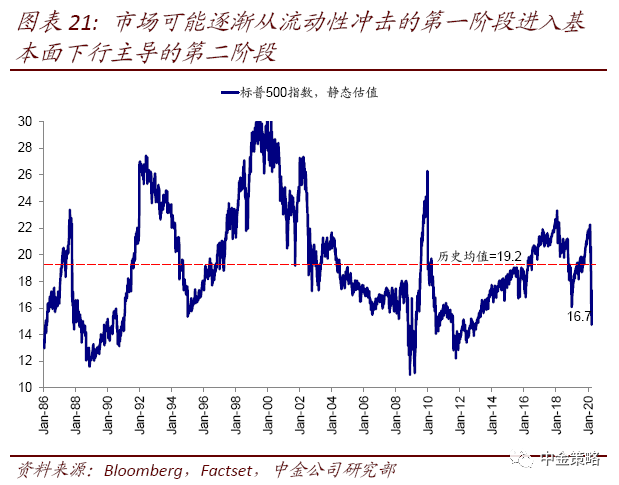

估值已经计入了一定预期。根据我们的股权风险溢价模型,当前标普500指数16.7倍的静态PE和0.67%的10年美债利率隐含的制造业PMI为36,这也是2008年以来的最差水平。结合EPS增速和PMI的较高相关性,这一PMI水平隐含了12月动态EPS~-27%的同比下滑,与我们上文中测算的2020年EPS的下滑幅度基本一致。这也表明,当前的估值水平计入了一定的增长下滑预期。

从这个角度而言,这也与我们认为市场可能逐渐从流动性冲击的第一阶段进入基本面下行主导的第二阶段的看法契合。结合2008年的经验看,估值先于市场见底,对应流动性紧张的拐点,而市场则将继续承受基本面下行的压力,直到下修预期基本充分反映《从2008年经验看流动性拐点前后的市场特征》。

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP