国金证券:中国科培(01890)外延并表可期,维持“买入”评级

本文来自国金证券。

业绩点评

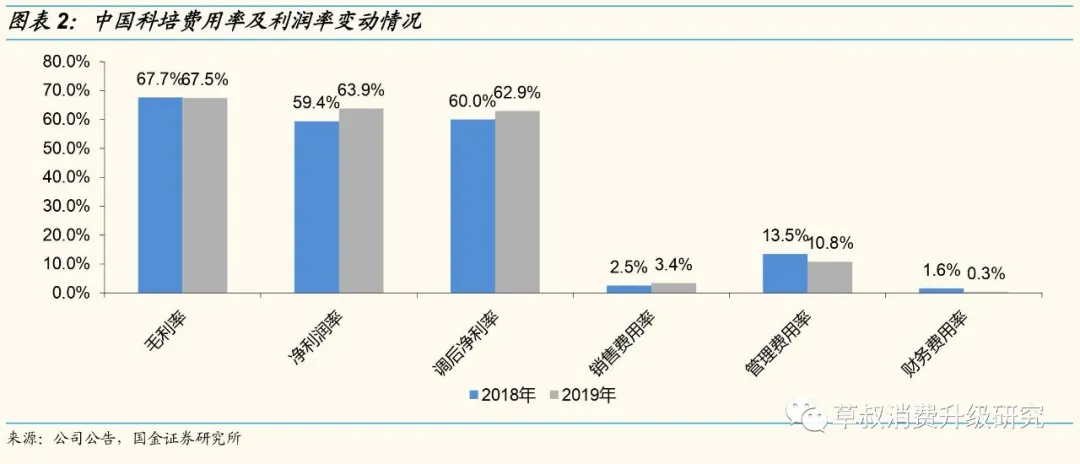

中国科培(01890)收入同增24.1%,调整后净利同比增30.1%,业绩符合预期。中国科培FY2019实现营业收入7.1亿元/+24.1%YOY,其中学费收入为6.6亿元/+25.8%YOY;毛利率67.5%/基本持平;净利润4.6亿元/+33.4%YOY,净利率63.9%/+4.5pct;调整上市开支、可换股债券公允值变动及汇兑损益之后,调整后净利润4.5亿元/+30.1%YOY;整后净利率62.9%/+2.9pct,业绩符合预期,利润率水平持续改善,远高于行业平均水平。

中国科培FY2019销售费用率为3.4%/+0.9pct,主要系广东理工学院鼎湖校区成立后推广及招生开支增加所致;管理费用率为10.8%/-2.6pct;财务费用率为0.3%/-1.3pct。

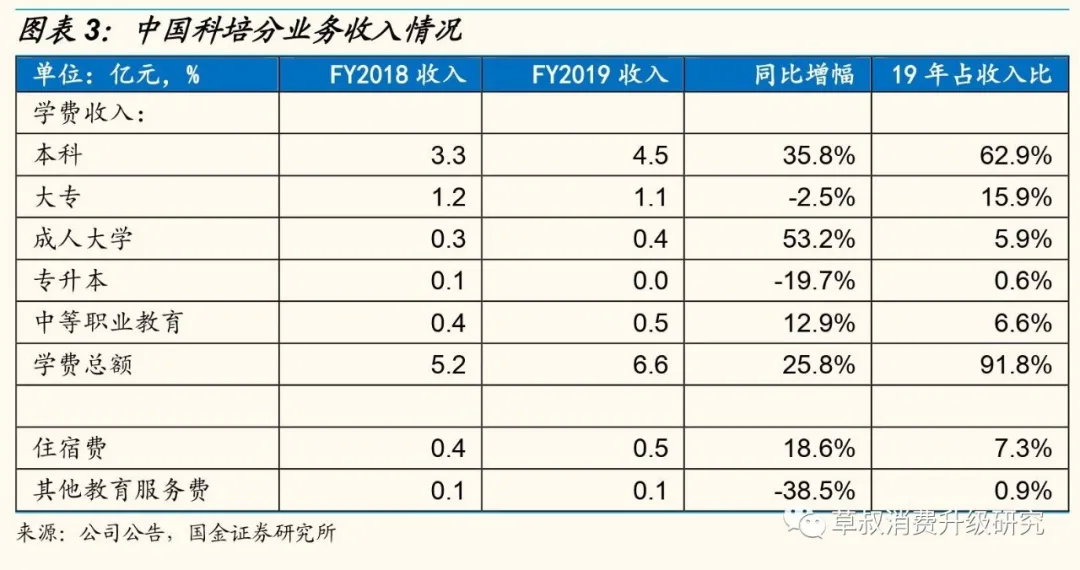

从收入结构来看,本科学费收入占比逐步提高,增长确定性强。中国科培FY2019本科/大专/成人大学/中职学费收入分别为4.5/1.1/0.4/0.5亿元,同比+35.8%/-2.5%/+53.2%/+12.9%,占比62.9%/15.9%/5.9%/6.6%,本科学费占比提高5.4pct,学费结构优化调整,未来随着本科学额进一步扩大,本科学费将成为主要的收入增长点。公司本科2014/2015学年第一届招生仅1057人,目前已达到2.4万人规模,且招生计划逐年增加,预计两年后本科在校生约3万人,增长确定性强。此外,由于教育部计划扩大专升本招生,广东理工学院的专升本业务有望直接受益。

学生人数规模达到5.8万人。2019/2020学年,公司两校/两校(不含校外成人)/广东理工学院/肇庆学校学生人数分别为5.8/4.3/5.0/0.8万人,同比+28.4%/13.9%/36.5%/-7.9%。

其中,广东理工学院本科/大专/在校成人/校外成人学生人数分别为2.4/0.7/0.5/1.5万人,同比+19.3%/-10.2%/+145.2%/+103.2%,本科、在校成人、校外成人人数增长显著。

同时公司两校/广东理工学院/肇庆学校利用率分别为91.4%/91.1%/92.7%,同比+1.5pct/+0.3pct/+6.7pct,广东理工学院新鼎湖校区的第三期工程预期于2020年下半年竣工,容量将扩大约3000名学生,除新鼎湖校区外,计划改造广东理工学院高要校区,预期将于2021年下半年竣工,容量可扩大约7000名学生。

现金充足,合约负债增长良好。截至2019年12月31日账上现金及等价物达11.1亿元,账上资金充足。2020年1月10日,科培与上海浦东发展银行股份有限公司(广州分行)订立一份战略合作协议,浦发银行将向科培提供多种金融服务,包括但不限于授出信贷融资23亿元人民币。截至2019年12月31日合约负债(预收账款)为4.1亿元/+23.1%YoY,增长良好。

分红率约40%。董事会决定派付2019年末期股息每股0.10港元,派息率高达40%(按港币兑人民币0.915汇率计算)。

最新业务进展: 2020年1月13日,公司发布公告拟收购哈尔滨石油学院(下称目标学校)100%举办者权益。

目标学校最高可容纳2万学生,学费增长有空间,已完成转设确定性强。目标学校成立于2003年,是一所已经完成转设的本科学校。2019/2020学年在校生人数达0.94万人,同比增长5%,100%为本科生,学校2019/2020学年招生人数为0.25万人,同比增长3%。学校拥有1000亩土地,25万建筑面积,最高可容纳2万名学生,增长潜力较大,且已完成转设,确定性强。学费方面,目标学校文科和理科学费均为1.8万元,低于可比院校均值,未来较同地区可比民办院校至少有10%的增长空间。学校办学质量优秀,报到率达到97.1%,位列全省民办学校第一,拥有专任教师477人,外聘教师132人,生师比18:1,研究生以及博士学历占比81.5%。

收购总现金代价14.5亿元,收购估值相对较低。本次并购以总对价14.5亿元现金收购标的100%股权,采用境内11.5亿元+境外3.0亿元的支付方式。目标学校2019年实现营收1.55亿元,同比增长12%;调整后净利润0.68亿元,同比增长36%,调整后EBITDA为0.85亿元,同比增长30%。标的FY2019对应EV为13.6亿元,预计CY2020对应EV/EBITDA为10.9X,收购估值相对较低,预计FY2020净利润、EBITDA有望实现30%以上增长。于2019年12月31日,标的总资产为8.5亿元人民币,净资产为7.6亿元,无银行借款,资产负债率为11%。目标学校经营现金流好,债权债务清晰,原股东无体外债务负担,无质押学校收益权或资产。

多角度看目标院校未来增长及集团协同效应。未来两所学校可在专业设置、招生工作、校企合作以及产教合作项目上协同发展,来达到增加学额、提高报到率以及增加学生竞争力的效果。中国科培也可以借助广东理工学院的经验对目标学校进行成人教育及培训项目拓展。

投资建议

公司具备“内生增长确定性强+外延并购预期值高+区域位置优异”的特点,未来增长可期。考虑到哈石油学校并表影响,我们预计公司20-22年归母净利润分别为6.0/7.1/8.0亿元(20/21年分别提高14%/13%),对应P/E分别为12/10/9x,维持买入评级。

风险提示

民促法落地存不确定性。各地民促法实施细则尚未完全落实,政策不确定性对公司的经营可能有一定影响。公司新收购学校管理运营存不确定性。公司扩张进程中新收购学校计划并未完全完成,新收购学校的管理运营衔接尚具不确定性 。

招生不及预期。公司收入很大部分倚重学费收入,其驱动因素为入读学生,如果招生不及预期,可能会影响公司的经营发展。

师资力量可能受限。若扩张太快,师资力量可能有所受限,对教学质量有一定影响。(编辑:罗兰)

扫码下载智通APP

扫码下载智通APP