方正证券:金风科技(02208)预计Q1净利润大幅增加 看好公司中期盈利回升

本文来源微信公众号“申建国电新团队”,作者方正证券分析团队。原标题《金风科技年报点评:一季度大幅预增 仍然看好公司中期盈利回升》。

事件:金风科技(02208)公告19年年报,报告期内实现收入382.4亿元,同比增长33.1%,归母净利润22.1亿元,同比下滑31.3%。同时预计一季度归母净利润同比增长250%到300%,达8.0到9.1亿元,主要是投资收益同比增加所致。

点评:毛利率下降较多导致量增利减。

报告期内,公司实现风机外销8.17GW,同比上升39%;风机毛利率12.3%,同比下降近7个百分点。2019年下半年风机毛利率已经有所回升,从上半年的11.3%升至12.9%,我们预计今年这一上升态势仍将持续,风机毛利率或上升至15%左右,带来盈利的向上弹性。

具体来看,2019年下半年2S和2.5S的不含税销售均价分别为3149和3195元每千瓦,接近2018年年中的招投标价格底部;毛利率方面,6S机型下半年毛利率回升到20%,2S机型回升到13.5%,而2.5S机型则从上半年的15.1%下降到下半年的9.1%。

据公司统计,19年风电行业公开招标65GW,而公司年底在手订单与年初基本持平为20.9GW,因此19年公司的中标量和销售量基本持平,考虑到订单饱满程度,公司可能在19年的招投标中参与度不高。

海外市场、后服务市场亮点较多。

期末公司海外在手外部订单共计1,520MW,同比增长132%;出质保服务业务在手订单金额8.18亿元人民币,同比增长67%,国内外有偿运维服务业务在运项目容量10.99GW,同比增长57.7%,公司在海外市场以及风电后服务市场上有所斩获。

仍然看好中期公司的盈利弹性。

年报一定程度上低于预期,但随着交付均价的回升、钢材等大宗商品价格的回落、以及机组大型化模块化带来的成本下降,我们仍看好中期公司制造业毛利率的回升。

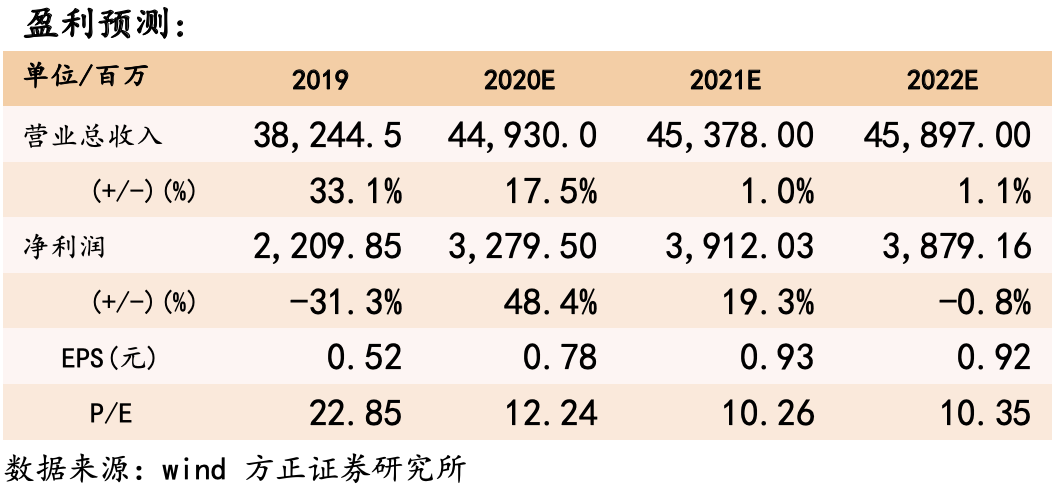

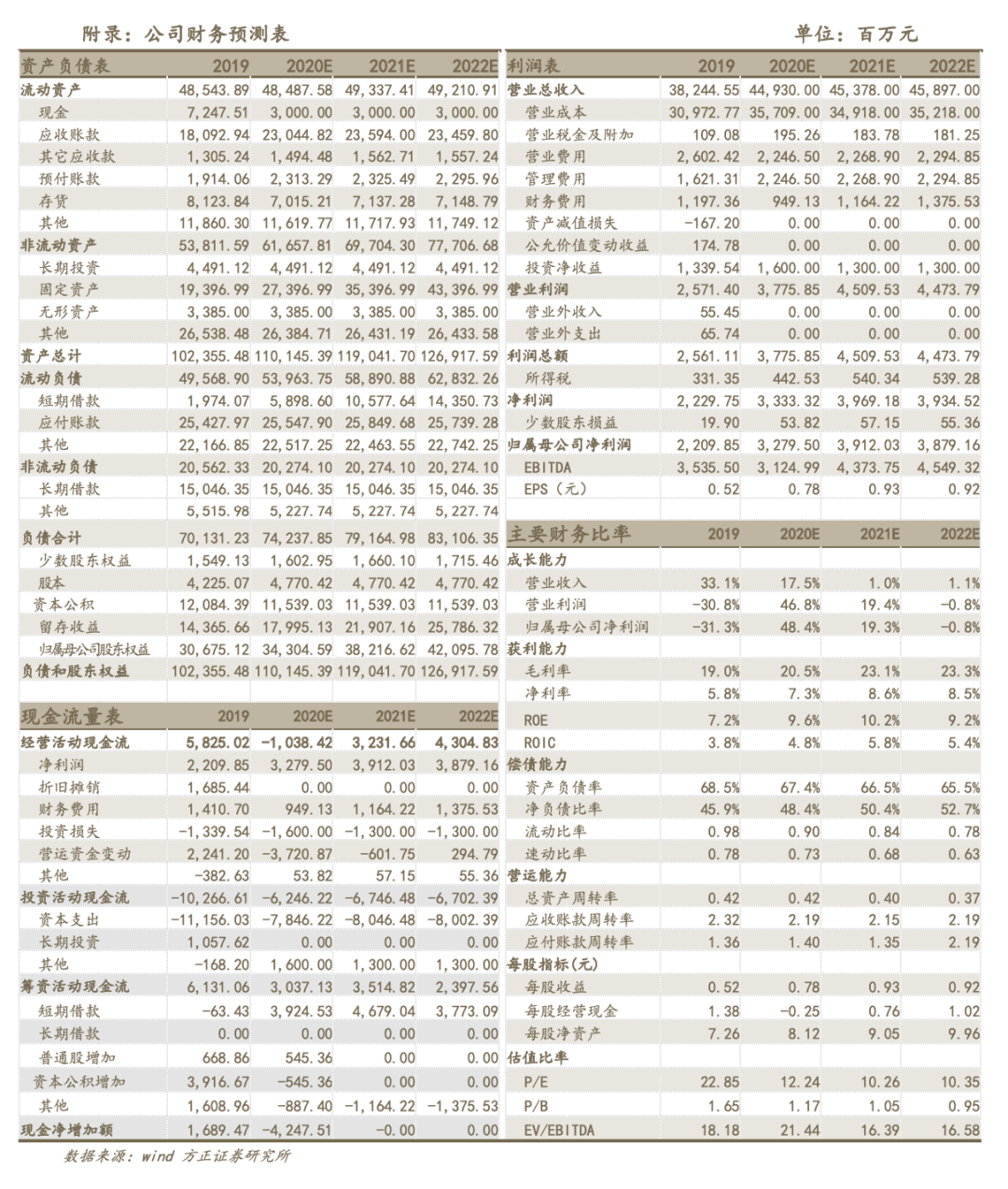

盈利预测:风电行业进入新一轮景气周期,公司的风机业务将最为受益。预计2020-2021年EPS分别为0.78、0.93元,对应PE分别为12和10倍,维持“推荐”评级。

风险提示:钢材等原材料价格上涨侵蚀毛利;技术路线偏差,龙头地位被威胁;限电加剧,公司电站业务的利润受压。

扫码下载智通APP

扫码下载智通APP